Mit der technischen Analyse betrachten Sie einen Börsenkurs aus rein technischer Sicht: Auf Basis vergangener Marktdaten treffen Sie Vorhersagen, wie sich ein Kurs in der Zukunft entwickeln wird. . In diesem Beitrag zeigen wir Ihnen, wie die technische Analyse im Trading mit Derivaten, Aktien und Rohstoffen eingesetzt wird.

Das Wichtigste zur technischen Analyse in Kürze

- Bei der technischen Analyse konzentrieren Sie sich ausschließlich auf Preistrends und Volumentrends und lassen fundamentale Daten außen vor.

- Um die technische Analyse professionell anwenden zu können, benötigen Sie einen Broker, der diverse Indikatoren und Tools anbieten.

- Es gibt verschiedene Möglichkeiten, sich der technischen Analyse zu nähern. Die einfachste Methode ist ein einfaches Candlestick-Preisdiagramm.

Basics der Technischen Analyse

In der Praxis ist die Mischung aus technischer und fundamentaler Analyse oftmals der Erfolgsfaktor. Gerade Trader arbeiten jedoch oft auch ausschließlich mit der technischen Analyse. So können sie ihre Handelsentscheidungen von rein technischen Indikatoren abhängig machen und ausschließlich mit der Chartanalyse arbeiten.

Dabei nutzen Trader in der Theorie der Methodik zwei primäre Annahmen:

- Die Kurshistorie ist in der Regel zyklisch

- Preise, Volumen und Volatilität verlaufen tendenziell in unterschiedlichen Trends

Die wichtigsten Begriffe der technischen Analyse:

| Begriff: | Definition: |

|---|---|

| Average True Range | Der Bereich über einen bestimmten Zeitraum, in der Regel täglich. Indikator für Volatilität. |

| Ausbruch | Wenn der Kurs einen Bereich von Unterstützung oder Widerstand durchbricht, oft aufgrund eines bemerkenswerten Anstiegs des Kauf- oder Verkaufsvolumens. |

| Zyklus | Perioden, in denen erwartet wird, dass die Kursbewegung einem bestimmten Muster folgt. |

| Dead Cat Bounce | Weitergeführter Abwertstrend nach kurzfristiger Trendumkehr. |

| Dow-Theorie | Untersuchung der Beziehung zwischen dem Dow Jones Industrial Average (bekannter Index, der 30 multinationale Konzerne aus den USA umfasst) und dem Dow Jones Transportation Average. |

| Doji | Ein Kerzentyp, der sich durch eine geringe oder keine Veränderung zwischen dem Eröffnungs- und dem Schlusskurs auszeichnet und damit die Unentschlossenheit des Marktes anzeigt. |

| Elliott-Wellentheorie | Die Elliott-Wellentheorie geht davon aus, dass die Märkte zyklische Phasen des Optimismus und Pessimismus durchlaufen, die vorhersehbar und damit reif für Trading-Setups sind. |

| Fibonacci | Zahlen, die als Leitfaden zur Bestimmung von Unterstützungen und Widerständen dienen. |

| Harmonie | Harmonischer Handel basiert auf der Idee, dass sich Kursmuster wiederholen und Wendepunkte im Markt durch Fibonacci-Sequenzen identifiziert werden können. |

| Momentum | Die Änderungsrate des Preises in Bezug auf die Zeit. |

| Preisaktion (Price Action | Die Bewegung des Preises, wie sie grafisch durch einen Chart eines bestimmten Marktes dargestellt wird. |

| Widerstand | Ein Preisniveau, an dem ein Wert immer wieder abprallt, da sich auf diesem Niveau deutlich mehr Verkäufer als Käufer bewegen. |

| Korrektur | Eine Umkehrung der Richtung eines übergeordneten Trends, die voraussichtlich nur vorübergehend sein wird – meist oft nur bis zu einem Niveau einer Unterstützung oder eines Widerstands. |

| Unterstützung | Eine Umkehrung der Richtung eines übergeordneten Trends, die voraussichtlich nur vorübergehend sein wird – meist oft nur bis zu einem Niveau einer Unterstützung oder eines Widerstands. |

| Trend | Kursbewegung, die über einen längeren Zeitraum in einer Richtung anhält. |

Im Folgenden gehen wir auf beide Ansätze und Annahmen detailliert ein.

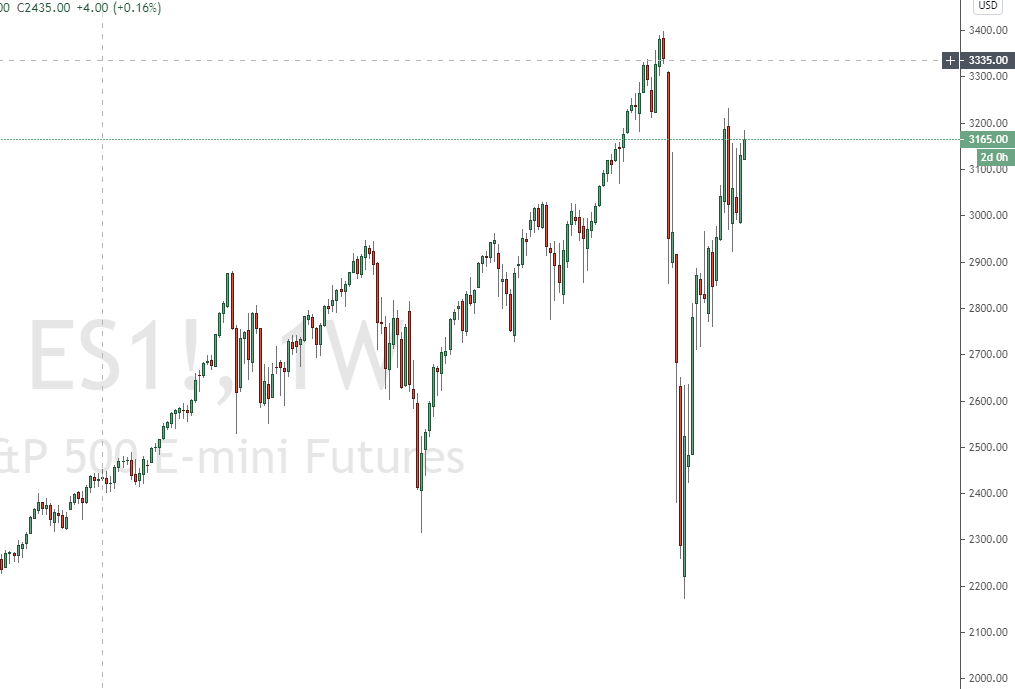

Annahme 1: Muster wiederholen sich im Chartbild

Der Mensch neigt dazu, in immer gleichen Mustern zu handeln und sich ähnlich wie in der Vergangenheit zu verhalten. Diese Eigenschaft machen sich auch Analysten in der technischen Analyse zunutze. Zwar wiederholen sich Ereignisse in der Marktgeschichte und Finanzwelt natürlich nicht genau gleich, sie folgen jedoch sehr oft ähnlichen Mustern. Auf einen langen Zeithorizont gesehen können so langfristige oder kurzfristige Kursreaktionen angenommen werden.

Gerade langfristig neigen Konjunkturzyklen dazu, sich zu wiederholen. Das passiert beispielsweise bei einem Kreditboom, bei dem die Verschuldung für eine bestimmte Zeit über dem Einkommen liegt und der anschließend mit einem Knall endet, da nicht mehr ausreichend Kapital zum Decken der Schulden vorhanden ist. Das führt in der Folge wiederum zu weniger Gewinnen bei Aktien und anderen Risikogeschäften wie Carry-Trading, was eine Rezession nach sich zieht.

Anhänger und Anwender der technischen Analyse gehen fest davon aus, dass sich das Verhalten der Marktteilnehmer in der Vergangenheit auch in der Zukunft wiederholt. Sie ziehen dazu vergangene Preis- und Volumendaten (wie stark ein Wert gehandelt wird / wurde) her und nutzen wiederkehrende Muster zur Vorhersage künftiger Entwicklungen. Wenn ähnliche Muster erkannt werden, ergeben sich so Gelegenheiten für Trader, die Entwicklungen der Vergangenheit auf die Zukunft zu projizieren. Solche „Setups“ helfen Trader, in den Markt zu kommen und Abschlüsse zu generieren, die auf Dauer Gewinn abwerfen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Annahme 2: Preis, Volumen und Volatilität verlaufen in unterschiedlichen Trends

Die zweite maßgebliche Annahme der technischen Analyse: Kurse verlaufen nicht nach „zufälligen Bewegungen“ oder nicht-erkennbaren und unlogischen Mustern. Sie bewegen sich immer in Trends, die erklärbar und für die Zukunft vorhersehbar sind.

Ein Beispiel aus dem Chart des EUR/USD von Mitte 2013 bis Mitte 2017, wie er im Screenshot zu sehen ist. Hier ist die technische Analyse voll aufgegangen. Die Unterstützung und der Widerstand müssen im Kontext des Trends betrachtet werden. Nachdem der Euro aufgrund geldpolitischer Entscheidungen Mitte 2014 gegenüber dem US-Dollar an Wert verloren hat, konnten Trader basierend auf der technischen Analyse im Rahmen des Abwärtstrends (siehe Trendlinie) Short Trades (Spekulation auf fallende Kurse) auf einem Pullback zum Widerstandsniveau platziert haben.

Nach der Verlangsamung des Trends und der Markt langsam konsolidierte, konnten auf der technischen Analyse basierend Trades platziert werden, die den oberen Widerstand berücksichtigten. Bestehende Short-Positionen wurden in diesem Szenario geschlossen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie funktioniert die technische Analyse?

Es gibt verschiedene Möglichkeiten, sich der technischen Analyse zu nähern. Die einfachste Methode ist ein einfaches Candlestick-Preisdiagramm, das die Preisentwicklung und die Kauf- und Verkaufsdynamik des Preises innerhalb eines bestimmten Zeitraums anzeigt.

Andere verwenden ein Preisdiagramm zusammen mit technischen Indikatoren oder spezialisierte Formen der technischen Analyse wie die Elliott-Wellentheorie oder die Harmonik, um Trading-Setups zu generieren. Wieder andere kombinieren mehrere verschiedenen Methoden. Wichtig ist dabei jedoch: Trader müssen verhindern, dass es zu einer Reiz- und Informationsüberflutung kommt beim Einsatz einer Vielzahl an Indikatoren. Zu viele dieser kleinen „Helferlein“ machen das Lesen eines Charts zu kompliziert.

Die Grundregel lautet jedoch: Es sollte nach den vorhandenen Regeln gehandelt werden, um emotionale Entscheidungen zu verhindern.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Chartanalyse: Verschiedene Charttypen

In der technischen Analyse – auch Chartanalyse genannt – gibt es eine Vielzahl verschiedener Charttypen. Wir stellen Ihnen die wichtigsten fünf Charttypen vor.

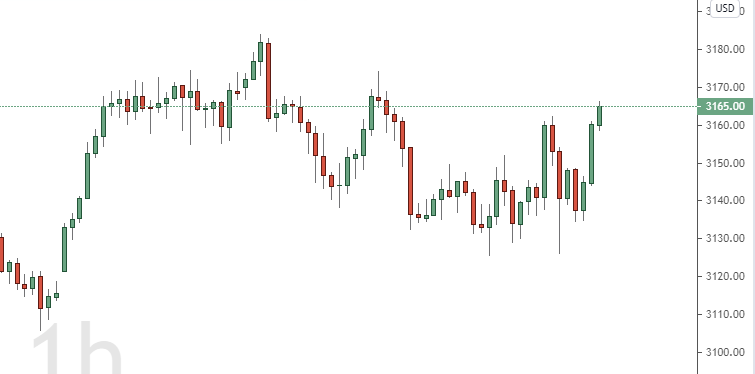

Candlesticks

Die meisten Trader und auch gängige Softwareprogramme verwenden Candlestick-Charts zur technischen Analyse. Die Kerzen (Candles) haben dabei meist die Farbe rot und grün, manchaml auch schwarz und weiß. Grüne oder weiße Kerzen werden zur Darstellung von bullishen Entwicklungen verwendet – wenn der Kurs im entsprechenden Zeitintervall also steigt. Im Gegensatz dazu werden rote oder schwarze Kerzen für bärische Entwicklungen eingesetzt, bei denen der aktuelle Preis unter dem Anfangskurs/Eröffnungskurs liegt.

Die Kerzen sind aufgeteilt in einen Körper (ausgefüllt) und einen Docht (oberhalb und unterhalb des Körpers). Der Körper zeigt den Abstand zwischen Eröffnungs- und Schlusskurs des Zeitintervalls. Der Docht zeigt den gesamten Tagesbereich.

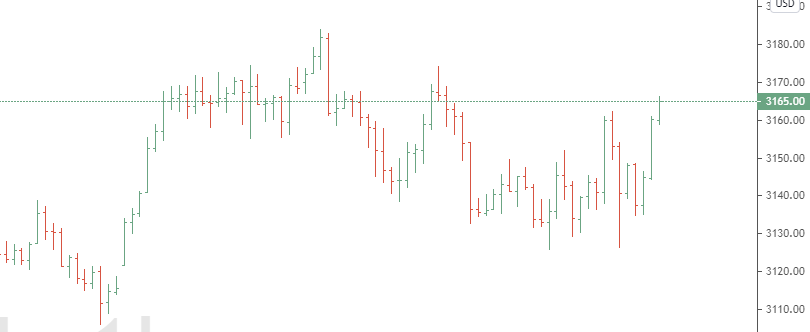

OHLC – Open High Low Close Chart

Der Open-High-Low-Close-Chart ähnelt einem Candlestick-Chart stark. Das OHLC-Chart wird auch als Balkenchart oder -diagramm bezeichnet.

Anstatt des bei den Candlesticks verwendeten Kerzenkörpers wird die Differenz zwischen Eröffnungs- und Schlusskurs als horizontale „tick marks“ dargestellt. Der Eröffnungskurs ist der kleine Strich, der nach links (Vergangenheit) zeigt. Der nach rechts zeigende Strich (Zukunft) ist der Schlusskurs.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

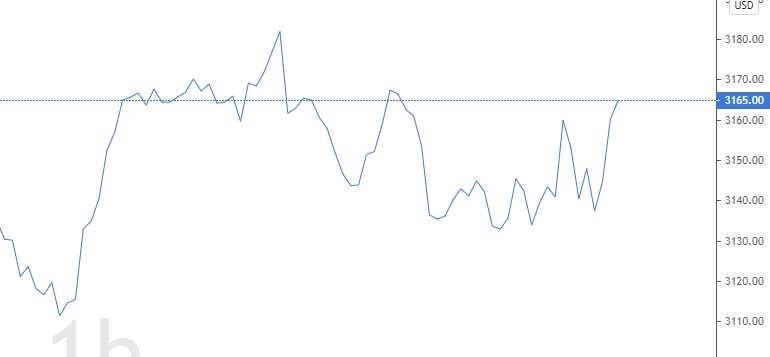

Linienchart

Im Trading eher selten zu sehen ist ein Linienchart. Dieser verbindet verschiedene Datenpunkte durch eine Linie, in der Regel die jeweiligen Schlusskurse jeder Zeitperiode. So ergibt sich eine zusammenhängende Chartlinie.

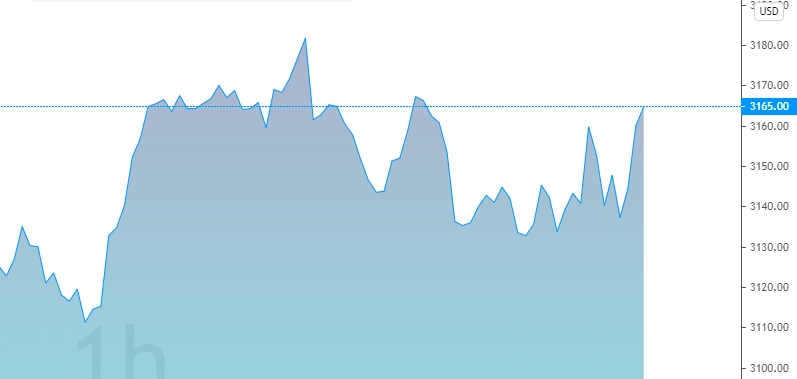

Area Chart

Ein Flächendiagramm oder Flächenchart, im Englischen Area Chart genannt, ist im Kern der gleiche Chart wie ein Linienchart. Die bestehenden Linien werden unterhalb „aufgefüllt“, so ergibt sich eine bessere Ansicht der Preisbewegung.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Heiken-Ashi-Chart

Heiken-Ashi-Charts nutzen Candlesticks (Kerzen) als Grundlage, verwenden aber eine andere mathematische Berechnung.

Anstelle des „Standardverfahrens“ der Kerzen aus dem Candlestick-Charts, das aus den grundlegenden Open-High-Low-Close-Kriterien gebildet wird, werden die Kerzen nach einer feststehenden Formel geglättet, um die tendenzielle Preisbewegung besser anzuzeigen:

- Öffnen (Open) = (Open der vorherigen Kerze + Close der vorherigen Kerze) / 2

- Schließen (Close) = (Open + Close + High + Low der aktuellen Kerze) / 4

- Hoch (High) = Maximaler Wert aus High, Open und Close des entsprechenden Zeitraums

- Niedrig (Low) = Minimaler Wert aus High, Open und Close des entsprechenden Zeitraums

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Die wichtigsten Indikatoren in der technischen Analyse:

Als Trading Indikatoren oder technische Indikatoren werden statistische oder arithmetische Formationen von Kurs- und Volumendaten bezeichnet. Sie helfen in mathematischer Weise Auf- und Abwärtsbewegungen, Unterstützungs- und Widerstandsniveaus, Trends, Dynamiken & Co. zu bestimmen. Auch Verhältnisse und Korrelationen können mit Indikatoren ermittelt werden. Zudem gibt es Indikatoren, die Stimmungen beschreiben – beispielsweise die implizite Volatilität oder Put/Call-Verhältnisse und das Verhältnis von Angst und Gier (Fear & Greed).

Technische Indikatoren werden in der Regel in verschiedene Kategorien unterteilt. Dazu zählen preisbasierte, volumenbasierte und nicht-chartbasierte Indikatoren sowie Breitenindikatoren und Overlays.

Preisbasierte Indikatoren:

Average Directional Index (ADX) – Misst die Trendstärke auf Basis absoluter Werte.

Average Directional Movement Rating (ADXR) – Misst die Änderungsrate eines Trends.

Commodity Channel Index (CCI) – Identifiziert neue Trends oder zyklische Bedingungen.

Coppock-Kurve – Momentum-Indikator, der ursprünglich dazu gedacht war, Tiefststände in Aktienindizes als Teil eines langfristigen Trading-Setups zu identifizieren.

MACD – Stellt die Beziehung zwischen zwei getrennten gleitenden Durchschnitten dar; konzipiert als ein Indikator, der einem Momentum folgt.

Momentum – Die Preisänderungsrate im Verhältnis zur Zeit.

Gleitender Durchschnitt – Ein gewichteter Durchschnitt der Preise eines Werts in einem bestimmten Zeitraum, um den Trend über diesen Zeitraum anzuzeigen.

Relative Strength Index (RSI) – Momentum-Oszillator, der auf eine Skala von 0-100 die Änderungsrate eines Wertes über einen bestimmten Zeitraum angibt.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Volumenbasierte Indikatoren

Money Flow Index – Misst den Geldfluss in und aus einer Aktie über einen bestimmten Zeitraum.

Negative Volume Index (NVI) – Basiert auf der Annahme, dass auf einen Rückgang des Handelsvolumens fallende Kurse folgen. Der NVI setzt abnehmendes Handelsvolumen mit der Veränderung des Basiswerts ins Verhältnis. Wenn das Volumen abgenommen hat – im Vergleich zum Vortag – wird der Negative Volume Index um die Kursveränderung in Prozent im Basiswert fortgeschrieben.

On-Balance-Volumen – Verwendet das Handelsvolumen, um spätere Preisänderungen vorherzusagen. Trader, die diesen Indikator verwenden, gehen davon aus, dass bei einer Änderung des Handelsvolumens eine schwache Reaktion in der Aktie folgen wird.

Positive Volume Index (PVI) – Der Indikator wird in der Regel zusammen mit dem NVI verwendet und soll zeigen, wann institutionelle Anleger unter der Prämisse am aktivsten sind, dass sie bei niedrigem Volumen am ehesten kaufen oder verkaufen. Er konzentriert sich auf Tage, an denen das Handelsvolumen gegenüber dem Vortag gestiegen ist.

Williams Akkumulation/Verteilung – Betrachtet die Divergenzen zwischen Wertpreis und Volumenstrom. Damit soll festgestellt werden, wann Händler akkumulieren (kaufen) oder verteilen (verkaufen). Wenn zum Beispiel der Preis einen neuen Tiefststand erreicht und der Indikator nicht auch einen neuen Tiefststand erreicht, kann dies als Hinweis darauf gewertet werden, dass eine Akkumulation (Kauf) stattfindet.

Indikatoren im direkten Chart (Overlays)

Überlagerungsindikatoren (Overlays) werden über den ursprüngliche Chart gelegt.

Bollinger-Bänder – Verwendet einen einfachen gleitenden Durchschnitt und stellt zwei Linien mit zwei Standardabweichungen darüber und darunter dar, um gesamthaft einen Bereich zu bilden. Wird oft von Tradern verwendet, die davon ausgehen, dass der Preis sich zwischen beiden Bändern bewegt und oben und unten an der Begrenzung abprallt.

Channel – Zwei parallele Trendlinien, die ein Konsolidierungsmuster einer bestimmten Richtung visualisieren sollen. Ein Ausbruch über oder unter einer Handelsspanne kann als Zeichen eines neuen Trends und eines potentiellen Trading-Setups interpretiert werden.

Fibonacci – Ein Hilfsmittel für Unterstützungen und Widerstände, das im Allgemeinen durch Einzeichnen des Indikators vom Hoch und Tief eines jüngsten Trends geschaffen wird.

Ichimoku-Wolke – Konzipiert als „All-in-One“-Indikator, der Unterstützung und Widerstand, Momentum, Trend und Handelssignale zeigt.

Gleitender Durchschnitt – Eine Trendlinie, die den durchschnittlichen Preis eines Werts in einer bestimmten Zeitspanne angibt. Beispielsweise würde ein einfacher gleitender 50-Tage-Durchschnitt den Durchschnittspreis der letzten 50 Handelstage darstellen. Exponentiell gleitende Durchschnitte gewichten die Linie stärker in Richtung der jüngsten Kurse.

Parabolischer SAR-Wert – Dient dazu, kurzfristige Umkehrmuster auf dem Markt zu finden. Im Allgemeinen nur für Trendmärkte empfohlen.

Pivot Points – Unterstützungs- und Widerstandsniveaus, die aus den jeweils gestrigen Eröffnungs-, Hoch-, Tief- und Schlusskursen ermittelt werden. In der Regel von Daytradern verwendet, um potenzielle Umkehrniveaus im Markt zu finden.

Trendlinie – Eine geneigte Linie, die aus zwei oder mehr Höchst- oder Tiefstständen auf dem Chart gebildet wird. Ein Verlauf über oder unter eine Trendlinie kann auf einen Ausbruch hindeuten.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Technische Analyse vs. Fundamentanalyse

Die technische Analyse entscheidet sich maßgeblich von der Fundamentanalyse. Bei der fundamentalen Analyse eines Werts – das kann auch mikroökonomischer und makroökonomischer Ebene geschehen – betrachten Sie das Unternehmen hinter dem Aktienkurs. Dazu zählen auf mikroökonomischer Ebene die Einnahmen, Ausgaben, die Kapitalstruktur, Dividendenpolitik, die Qualität des Managements oder auch die Position im Wettbewerbsvergleich.

Der zweite Part bezieht sich auf die makroökonomische Perspektive. Dazu zählt die Vorhersage von Wirtschaftswachstum, Inflation, Kreditkonditionen, die Entwicklung der Zinssätze, Kapitalströme zwischen Ländern, demografische Trends, die Arbeits- und Ressourcensituation, Politik, geopolitische Entscheidungen und Bewegungen, das Verhalten der Zentralbanken und Entscheidungsträger, Verbraucher- und Wirtschaftstrends sowie diverse Stimmungs- und Vertrauensumfragen.

In der Praxis gibt es zahlreiche Investoren und Trader, die entweder auf die technische Analyse oder Fundamentalanalyse setzen. Meist ist es jedoch die Kombination aus beiden Methoden, die nachhaltig erfolgversprechend ist. Unter Berücksichtigung beider Analysetechniken können Sie die besten Handels- und Investmententscheidungen treffen.

Fazit: Die Technische Analyse ist das wichtigste Werkzeug eines Traders

Wer erfolgreich traden will, benötigt eine konsequente und erfolgversprechende Strategie. Dazu gehört – beinahe egal, nach welcher Strategie Sie handeln – so gut wie immer die technische Analyse. Auch große Banken, Broker und Manager setzen auf die technische Analyse, um Einstiege und Ausstiege in beziehungsweise aus Trades und Investments zu finden. Mit den Grundregeln der technischen Analyse im Hinterkopf finden Sie zahlreiche Trading-Setups, die Sie spielen können.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen zur technischen Analyse:

Was versteht man unter technischer Analyse?

Unter der technischen Analyse versteht man die Betrachtung des vergangenen Chartverlaufs (oft unter Zuhilfenahme von Indikatoren), um darauf basierend Annahmen für die Zukunft zu treffen. Im Gegensatz zur Fundamentalanalyse basiert die technische Analyse nicht auf Wirtschafts- und Unternehmensdaten, sondern ausschließlich auf den Kursbewegungen des jeweiligen Assets.

Warum funktioniert die technische Analyse?

Die Charttechnik funktioniert, aber nur zu einer bestimmten Wahrscheinlichkeit. Jeder Trader hat seine eigene Auffassung von Analysen. Besonders aussagekräftige Preise und Marken im Chart werden von vielen Tradern allerdings großflächig anerkannt und dann gehandelt.

Was ist eine Unterstützung im Chart?

Eine Unterstützung im Chart ist ein Preis, an dem der Markt mehrfach abgeprallt ist. Der Markt versucht immer wieder, diesen Preis zu testen, aber der Kaufdruck ist zu hoch. Man kann hier von einer starken Unterstützung vieler Marktteilnehmer ausgehen.

Was gehört zur technischen Analyse?

Zur technischen Analyse gehört zunächst eine intensive Betrachtung des vorliegenden Chartbilds (häufig als Candlesticks) sowie eine Anwendung aussagekräftiger Indikatoren. Auch die Identifizierung von Widerstands- bzw. Unterstützungszonen ist Teil der technischen Analyse. Aus diesen Daten lassen sich dann Daten mögliche Preisbewegungen in der Zukunft wie zum Beispiel bevorstehende Trendwenden oder Durchbrüche ableiten.

Wie sinnvoll ist die technische Analyse?

Beim Trading ist die technische Analyse nicht nur sinnvoll, sondern fast immer notwendig, um einen guten Trading-Plan zu entwerfen. Insbesondere bei kurzfristigen Handelsstilen, bei denen Fundamentaldaten nur wenig relevant sind, ist die technische Analyse oft das einzige Mittel, um Vorhersagen über die Kursentwicklung zu machen.