Als Trading mit Margin bezeichnet man den Handel mit Fremdkapital. Dieses Fremdkapital wird vom Broker geliehen bzw. stellt dieses bereit für den Trader, der eine Sicherheitsleistung (Margin) hinterlegen muss. Der Trader kann also mehr Kapital an den Finanzmärkten handeln, als er tatsächlich besitzt. Höhere Gewinne und Verluste sind dadurch möglich.

Der Hebel im Trading wird auf die Sicherheitsleistung angewendet und multipliziert diese hoch. Es gibt eine große Reihe an Hebelprodukten, welche ich Ihnen auch in den nachfolgenden Texten vorstellen werde.

Das Wichtigste in Kürze

- Die Margin ist eine Sicherheitsleistung, die Sie beim Broker hinterlegen. Diese Sicherheitsleistung wird mit den angebotenen Hebel multipliziert.

- Der Broker leiht Ihnen im Prinzip Geld für eine größere Position. Durch das höhere verfügbare Trading Guthaben können Sie höhere Gewinne aber auch hohe Verluste erzielen.

- Dank neuer Regulierungen und Sicherheitsvorkehrungen gibt es die Nachschusspflicht beim Handel mit CFDs (Differenzkontrakten) in Europa nicht mehr. Sie können sich also nicht mehr verschulden.

Wie funktioniert Margin Trading? – Ein Beispiel:

Im Folgenden möchte ich Ihnen ein Beispiel zum Margin Trading zeigen. Der Trader besitzt einen Kontostand von 10.000€. Nun möchte der Trader Aktien mit einem Hebel handeln. Der Online Broker bietet ihm CFDs (Differenzkontrakte) mit einem Hebel von 1:5 für Aktien an. In der Theorie könne der Händler nun Aktien im Wert von 5 x 10.000€ = 50.000€ kaufen oder leer verkaufen. Dies macht meiner Meinung aber wenig Sinn, denn der komplette Account würde belastet werden und das Risiko wäre viel zu hoch.

Der Trader entscheidet sich, die Aktie BMW bei einem Preis von 100€ zu kaufen und zwar gleich 200 Stück davon. Die Gesamtsumme der Position beträgt nun 20.000€. Dank des Hebelprodukts ist hier nur eine Sicherheitsleistung von 4.000€ nötig. Mit einem Tradingaccount von 10.000€ werden also 20.000€ an Aktien gehandelt und dafür wird nur eine Margin von 4.000€ benötigt.

Die Aktie steigt in einer Woche direkt um 10€ auf den Preis von 110€ und der Trader möchte die Position abstoßen. Der Gewinn beträgt nun 2.000 x 10€ = 2.000€. Dank des Hebels konnte der Trader also einen Gewinn von 20% auf seinen Account verbuchen. Ohne Hebelprodukt wäre der Gewinn maximal 1000€ hoch, denn der Trader könnte ja nur für 10.000€ Aktien kaufen.

Beispiel zusammengefasst:

- Kontogröße 10.000€

- Trader kauft 200 Aktien zum Preis von 100€

- Die Gesamtposition ist 20.000€ hoch

- Dank des Hebelprodukts (Hebel 1:5) wird nur einer Sicherheitsleistung von 4.000€ fällig

- Die 200 Aktien steigen auf den Preis von 110€ und werden wieder verkauft

- Der Profit beträgt 200 x 10€ = 2.000€

- Dank des Hebels konnten mehr Aktien gekauft werden und der Gewinn ist größer

Nutzen Sie auch den Margin Rechner von trading-fuer-anfaenger.de für automatisierte Berechnungen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Vorteile und Nachteile des Margin Tradings:

Vorteile

- Handeln Sie größere Positionen

- Höhere Profite sind mit wenig Kapital möglich

- Sie können auch schon mit wenig Geld das Trading starten

- Das Margin Trading unterstützt den Handel auf fallende Kurse

- Einfacher und schneller Kredit für Ihre Trading Position

Nachteile

- Das Risiko wird oft unterschätzt

- Zusätzliche Finanzierungsgebühren können auftreten

Was ist ein Margin Call?

Ein Margin Call ist das schlechteste Szenario, was einem Händler an der Börse passieren kann. Es bedeutet, dass Verluste auftreten und der Account des Händlers kleiner wird. Es sind weiterhin Positionen am Markt geöffnet und der Trader besitzt nicht mehr genügend Margin (Sicherheitsleistung), um die Positionen zu decken.

Jetzt greift ein automatischer Mechanismus des Brokers und die Positionen werden automatisch ausgestoppt. Es kann unterschiedlich von Broker zu Broker sein, bei welchem Level man ausgestoppt wird. Manche Anbieter erlauben es sogar, die Margin ein bisschen zu überreizen. Zusammengefasst bedeutet ein Margin Call in den meisten Fällen das Begräbnis des eigenen Kontostandes, da die Positionen zu hoch sind.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Wie hängen Margin und der Hebel zusammen?

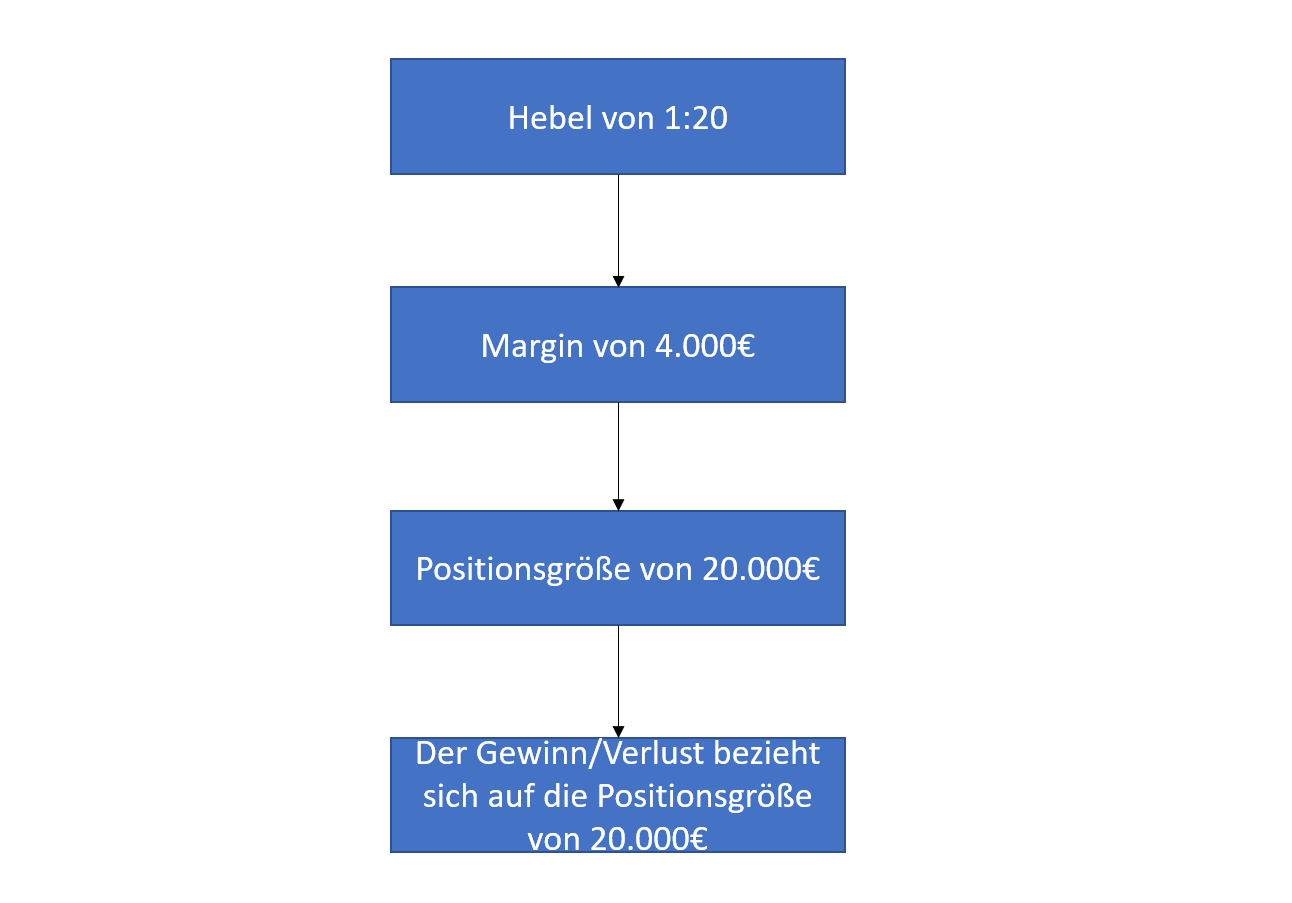

Dieses Thema wurde eigentlich schon weiter oben angeschnitten, ich möchte dies aber noch Mal verdeutlichen. Der Trading Hebel multipliziert Ihre Margin und als Ergebnis ergibt sich die Positionsgröße. Der Trader kann immer über die Positionsgröße die Margingröße beeinflussen oder durch die Margin/Hebel die Positionsgröße.

Je nach Broker gibt es zwei unterschiedliche Methoden zur Positionseröffnung:

Positionsgrößenbestimmung mit Margin (direkt mit Margin):

Der Händler gibt den Betrag der Margin ein, wählt danach den Hebel und dann ergibt sich die Positionsgröße.

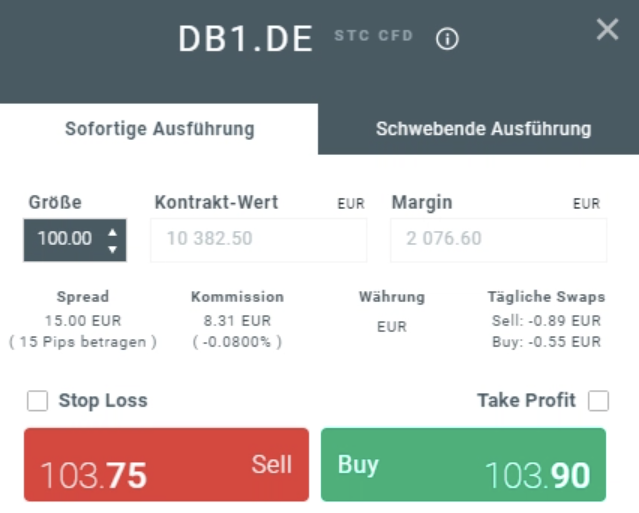

Positionsgrößenbestimmung über Volumen (indirekt mit Margin):

Der Händler wählt direkt die Positionsgröße aus. Im Hinterkopf muss er dabei behalten, wie viel Margin er dafür benötigt.

Ein hoher Hebel beim Broker heißt Sie können größere Positionen traden. Allerdings muss der Hebel nicht vollständig ausgenutzt werden. Bei einem Hebel von 1:500 muss man diesen nicht komplett ausreizen. Am Ende bestimmt die Positionsgröße die Margin und die Risikobelastung.

Wie verdient der Broker Geld durch Hebelprodukte?

Jetzt fragen sich bestimmt viele Trader:

„Warum sollte der Broker mit Geld für mein Trading leihen? – Es ist ja ähnlich wie ein Kredit und ich brauche nur eine geringe Sicherheitsleistung.“

Dazu muss man noch verstehen, dass der Broker das Geld leiht bei der Eröffnung einer Position und das Geld wieder zurückbekommt bei einer Schließung der Position. Verschiedene Sicherheitsmechanismen verhindern eine Überschuldung des Traders, sodass die Position ausgestoppt wird, wenn die Sicherheitsleistung aufgebraucht ist. Dies kommt aber nur in äußerst selten Fällen vor. Dafür müsste man den Handelsaccount überhebeln.

Der Broker leiht sich das Geld von größeren Banken (meist Investmentbanken) und leiht dieses Geld an den Trader weiter. Im normalen Daytrading (Tageshandel) fallen keine Zinskosten für den Trader an. Nur bei Positionen, die über Nacht gehalten werden, fallen Zinskosten an (Swap). Hierbei ergibt sich eine Zinsmargin für den Broker, denn dieser verleiht das Geld zu höheren Zinsen an den Trader weiter.

Dieses Modell ist ziemlich einfach und leicht verständlich. Es hat viele Vorteile, denn der Trader kann sich sehr einfach Kapital leihen und weiterverwenden. Die Funktionen sind automatisiert.

So verdient der Broker Geld durch Margin Trading:

- Der Broker leiht sich selbst Geld von Banken

- Das Geld wird an den Trader weiter verliehen

- Es fallen Zinskosten nur über Nacht an

- Der Broker verdient Geld an einer Zinsmargin

Die beliebtesten Hebelprodukte:

Viele Hebelprodukte werden außerbörslich gehandelt. Es kommt zu einem Vertragsschluss zwischen Broker und Trader. Nun werde ich Ihnen einen kurzen Überblick über die meistgehandelten Hebelprodukte geben:

Margin Trading mit Forex (Währungen):

Forex Trading bedeutet der Handel mit Währungen. Der Trader kann auf fallende und steigende Wechselkurse setzen. Hier ist ein Hebel unbedingt nötig, denn die Volatilität ist sehr gering. Die Liquidität ist sehr hoch und der Handel gestaltet sich sehr transparent. Viele Broker bieten einen Hebel von bis zu 1:500.

Lesen Sie auch meinen Artikel über Forex.

Margin Trading mit CFDs (Differenzkontrakte):

Diese Kontrakte können auf jeglichen Markt angewendet werden. Dazu zählen Aktien, Rohstoffe, Kryptowährungen und weitere. Es ist ein außerbörslicher Handel. Der Vorteil davon ist, dass kleine Einsätze und ein hoher Hebel eingesetzt werden. Auch Leerverkäufe (Shorttrades) sind mit diesem Finanzinstrument einfach möglich.

Lesen Sie auch meinen Artikel über den CFD Handel.

Margin Trading mit Futures (Terminkontrakte):

Die wohl älteste Form, um sich an der Börse als Unternehmen abzusichern. Preise werden sich damit für die Zukunft gesichert für einen Kauf oder Verkauf eines Produktes. Ein hoher Hebel ist hier möglich, aber man benötigt sehr viel Kapital, denn die Positionsgrößen sind standardisiert in großen Größen. Ursprünglich wurde das Finanzprodukt zur Absicherung von Unternehmen entwickelt.

Lesen Sie auch meinen Artikel über Futures.

Margin mit Optionen:

Mit Optionen haben Sie das Recht, einen Vermögenswert während oder innerhalb eines festgelegten Zeitraums zu kaufen oder verkaufen. Optionen werden auch mit Margin gehandelt und können hohe Gewinne oder Verluste verursachen.

Lesen Sie auch meinen Artikel über Optionen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Welchen Anbieter & Broker für das Margin Trading?

In mehr als 8 Jahren Erfahrungen an den Finanzmärkten habe ich sehr viele Broker getestet, welche das Margin Trading anbieten. In der unteren Tabelle finden Sie meine top 3 Anbieter für Hebelprodukte. Wichtig für einen Trader ist, dass der Anbieter seriös und schon viele Jahre Erfahrungen am Markt hat. Die Gebühren sollten zudem sehr günstig sein, damit man keine bösen Überraschungen erlebt.

Die Einrichtung eines Margin Trading Accounts gestaltet sich aus meinen Erfahrungen ziemlich einfach und ist innerhalb eines Tages geschehen. Wahlweise kann auch ein kostenloses Trading Demokonto benutzt werden, um die Handelsplattformen und Finanzprodukte ausführlich zu testen. Des Weiteren sollte der Anbieter einen guten Support haben und Sie auch über alle Risiken beim Handel mit Hebelprodukten aufklären.

Was ist die Initial Margin?

Unter Initial Margin versteht man die Margin bzw. das Geld, was man für die Eröffnung einer Position benötigt. Bei Finanzderivaten ist die Initial Margin höher oder niedriger als die Maintenance Margin (erkläre ich im nächsten Abschnitt).

Abhängig vom Broker kann die Initial Margin immer abweichen. Aus meinen persönlichen Erfahrungen im Trading ist es aber eher selten, dass auf eine Initial Margin hingewiesen wird. Problematisch wird es, wenn die Initial Margin niedriger als die Maintenance Margin ist. Sie müssen dann mit einplanen, dass Sie mehr Geld während des Haltens der Position brauchen.

Was ist die Maintenance Margin (Halte Margin)?

Die Maintenance Margin unterscheidet sich zur Initial Margin. Diese Margin benötigen Sie zur Offenhaltung der Position. Die meisten Broker machen keine Unterscheidung zwischen diesen beiden Margins.

Informieren Sie sich trotzdem ausführlich über die Margin, die Sie zum Trading bei Ihrem Broker benötigen. Sollten sich die Initial und Maintenance Margin unterscheiden, müssen Sie dies einplanen. Ein kritisches Beispiel dafür wäre, wenn Sie eine Position eröffnen mit einer niedrigen Initial Margin. Der Broker verlangt nun eine höhere Maintenance Margin und Sie müssen Geld nachschießen oder die Position schließen.

Wichtige Information:

Bei hoher Volatilität erhöhen Broker manchmal die Maintenance Margin. Dies kann offene Positionen betreffen. Zum Beispiel wurde bei einigen Brokern während des Corona Crashes am Anfang 2020 die Initial Margin verdoppelt. Der Broker wird Ihnen aber noch genug Zeit einräumen, um zu handeln.

Was ist der Unterschied zwischen der Haltemargin und der Einstiegsmargin?

Bleiben wir bei unserem Beispiel, in dem sich der Investor für 20 Aktien der Firma X mit einem Gesamtvolumen von 1.000 Euro interessiert. Wegen des Hebels mit dem Faktor 5 muss er zunächst nicht den vollen Betrag einzahlen, sondern nur den fünften Teil, was in diesem Fall 200 Euro entspricht. Diese Summe, mit der der Investor also einsteigt, ist die Einstiegsmargin. Der Betrag, der bei fallendem Guthaben auf dem Konto nachgezahlt werden muss, um die Position zu halten, ist die Haltemargin.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Chancen und Risiken beim Margin Trading: Nachschusspflicht?

Durch einen hohen Hebel kann es zu erheblichen Risiken am Markt kommen. Der hohe Hebel erlaubt es dem Trader große Positionen zu eröffnen. Hierbei ist aber der Trader selbst in der Verantwortung. Er muss selbst entscheiden, welche Positionsgrößen für das Handelskonto passen.

Meine Meinung nach sind überhebelte Positionen für Anfänger und fortgeschrittene Händler sehr schlecht und führen meistens zu großen Verlusten. Man sollte sich an ein sinnvolles Risikomanagement halten und nicht seinen ganzen Handelsaccount in eine Position setzen. In der Vergangenheit kam es so schon zu einer Nachschusspflicht und Trader konnten sich überschulden. Dank neuer Regulierungen und Sicherheitsvorkehrungen gibt es die Nachschusspflicht beim Handel mit CFDs (Differenzkontrakten) in Europa nicht mehr. Sie können sich also nicht mehr verschulden.

Der Hebel bietet dem Trader die Chance, einen höheren Gewinn zu machen. Dies kann sehr gezielt in bestimmten Trades eingesetzt werden. Der Händler muss aber auch damit rechnen, einen Verlust zu machen. Je höher der Gewinn ist, desto höher ist auch das Risiko. Trader sollten unbedingt ein gutes Risikomanagement beherrschen und keine übertriebenen Positionen eröffnen.

Risiken beim Margin Trading:

- Margin Trading eröffnet Chancen einen höheren Gewinn zu machen

- Schulden zu machen beim CFD Handel ist nicht mehr möglich (Keine Nachschusspflicht)

- Unüberlegte zu große Positionen können im hohen Verlust enden

Erfahrungen mit Margin Trading – Mein Fazit

Das Margin Trading mit Hebelprodukten ermöglicht es dem Trader neue Chancen, um an den Märkten Gewinn zu machen. Beispielsweise können so größere „Carry-Trades“ abgeschlossen werden (Man nutzt den Zinsunterschied zwischen Währungen und verdient täglich Zinsen in Forex Trades).

Zum Schluss ist der Trader immer noch verantwortlich für seinen Gewinn und Verlust. Manche Trader geben einem zu hohen Hebel die Schuld am eigenen Versagen und Verlusten. Dies ist ein komplettes Fehlverhalten, denn der Trader bestimmt die Positionsgröße selbst über die Plattform. Das Hebelprodukt bietet Ihnen nur die Chance, mehr Kapital einzusetzen.

Abschließend erhöht sich das Risiko, durch Ihre eigene Entscheidung den Markt zu handeln. Margin Trading ist mit Sicherheit nicht gefährlicher als der Handel ohne Margin Account. Nutzen Sie den Hebel sinnvoll durch gute Risiko-Managemententscheidungen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist Margin Trading?

Beim Margin Trading wird ein Hebel auf den zugrunde liegenden Basiswert angewendet. Sie hinterlegen beim Broker eine Margin und dieser leiht Ihnen im Gegenzug Geld, um eine größere Position zu handeln. Ein Hebel kann beliebig und je nach Assetklasse und Broker unterschiedlich groß ausfallen.

Was ist die Margin?

Die Margin ist die Sicherheitsleistung, welche vom Kunden beim Broker hinterlegt wird, um eine Position zu traden. Haben Sie zum Beispiel auf Ihrem Konto 1000€ und eröffnen eine Position von 10.000€, müssten Sie bei einem Hebel von 1:100 nur 100 € Eigenkapital als Margin hinterlegen. Der Verlust oder Gewinn ist aber so hoch wie bei einer 10.000€ Position. Gewinne und Verluste werden vom Kontostand abgebucht.

Wie berechnet man die Margin?

Die Margin wird durch den Hebel und die Positionsgröße berechnet. In den meisten Handelsplattformen wird Ihnen automatisch vorgerechnet, wie viel Margin Sie für den Trade benötigen. Sie wollen zum Beispiel eine Position von 1 Lot (100.000€) im EUR/USD eröffnen. Der Hebel ist 1:100 hoch und wird vom Broker gestellt. Nun teilen Sie die Positionsgröße durch den Hebel. Eine Margin von 1.000€ ist nötig für die Position mit 1 Lot (100.000€).

Ist der Handel auf Margin riskant?

Ja, Margin Trading kann erhebliche Risiken mit sich bringen. Denn Sie handeln mit geliehenem Geld, sodass die Verluste schnell das von Ihnen eingesetzte Eigenkapital übersteigen können. Umso wichtiger ist daher, ein solides Risikomanagement beim Handel auf Margin.

In welchem Verhältnis stehen Hebel und Margin?

Je geringer die Margin, umso höher ist der Hebel. Denn der Hebel dient dabei als Multiplikator Ihres als Margin hinterlegten Eigenkapitals. So bedeutet ein Hebel von 1:5 beispielsweise, dass Sie die 5-fache Kapitalmenge Ihrer eigenen Sicherheitsleistung handeln, was gleichbedeutend mit einer Margin von 20% ist.

Wie kann ich auf Margin handeln?

Um auf Margin zu handeln, müssen Sie zu einem Broker gehen, der Margin-Konten anbietet. Am einfachsten ist der Margin Handel mit CFDs. Sie könnten also einfach ein Konto bei einem CFD Broker eröffnen, um mit dem Margin Handel zu beginnen. Alternativ können Sie auch zu einem Broker mit einem allgemeinen Margin-Konto gehen. Dort leiht Ihnen der Anbieter ein vielfaches Ihres dort hinterlegen Eigenkapitals und Sie können damit jedes Finanzinstrument handeln, das dort zur Verfügung steht.

Was passiert beim Margin Call?

Der Margin Call dient als Warnung, dass eine oder mehrere Positionen so stark in den Verlust geraten sind, dass ihre Sicherheitsleistung bald nicht mehr ausreicht. In diesem Fall schließt der Broker Ihre Position automatisch, sofern es sich um einen Broker ohne Nachschusspflicht handelt. Sie können nun auf den Margin Call reagieren und zusätzliches Kapital nachschießen, um die Position weiterhin aufrechtzuerhalten oder Sie lassen den Broker die Position schließen, wodurch Ihre Verluste realisiert werden.

Kann ich alle Assets auf Margin handeln?

Ja, grundsätzlich können alle Assets, die am Kapitalmarkt zur Verfügung stehen, auf Margin gehandelt werden. Welche Assets Sie genau auf Margin handeln können, hängt aber davon ab, welche von Ihrem Broker zugelassen sind.

Sind Margin Handel und Daytrading das gleiche?

Nein, Margin Trading und Daytrading sind nicht das gleiche. Mit dem Daytrading ist eine Handelsstrategie gemeint, bei der Positionen höchstens einen Tag lang gehalten werden. Margin Trading hingegen kann bei vielen Strategien und auf unterschiedliche Zeiträume angewendet werden. Viele Daytrader machen jedoch vom Margin Handel Gebrauch, um auch bei kleineren Kursbewegungen (wie sie bei den meisten Assets an einem einzigen Tag üblich sind) die Chance auf hohe Gewinne zu haben.

Der Artikel war hilfreich aber für Anfänger werden zu viele Fachwörter verwendet die nicht erklärt werden.

Eine Frage habe ich noch: Wenn ich 100Euro trade mit einem Hebel von 1:30 und der Kurs um 4% fällt würde ich ja 120Euro verlieren geht das oder kann ich nur das eingesetzte Kapital(also die 100Euro) verlieren?