Englische Begriffe begegnen Ihnen überall – auch und vor allem im Finanzbereich. Als angehender Börsianer kommen Sie schnell mit englischen Fachbegriffen in Berührung. Bei „Trade“ handelt es sich um einen solchen börsenspezifischen Anglizismus.

Wobei: Der Begriff ist durchaus auch im außerbörslichen Handel geläufig. Häufig entsteht die Frage: Was ist ein Trade? Lesen Sie jetzt, was sich hinter dem Begriff „Trade“ im Finanzwesen verbirgt und auf welchem Wege Sie traden können.

Das Trading an der Börse kurz erklärt:

- Trading ist das Investieren in Kurse an der Börse.

- Im Trading investieren Anleger in fallende und steigende Kurse.

- Hebel ermöglichen den Handel mit Fremdkapital.

Was ist ein Trade? Definition

Wird Trade ins Deutsche übersetzt, entspricht dies der Bedeutung von Handel. Im Finanzwesen steht der Begriff für den Handel verschiedener Finanzinstrumente wie beispielsweise Aktien, Fonds, Währungen oder Rohstoffe. Aber auch Derivate wie Optionen und Differenzkontrakte (CFDs) können gehandelt werden. Als Trader wird in diesem Zusammenhang die handelnde Person bezeichnet, die ein Finanzprodukt kauft und verkauft.

Sieh hierzu auch mein ausführliches Erklärungsvideo an:

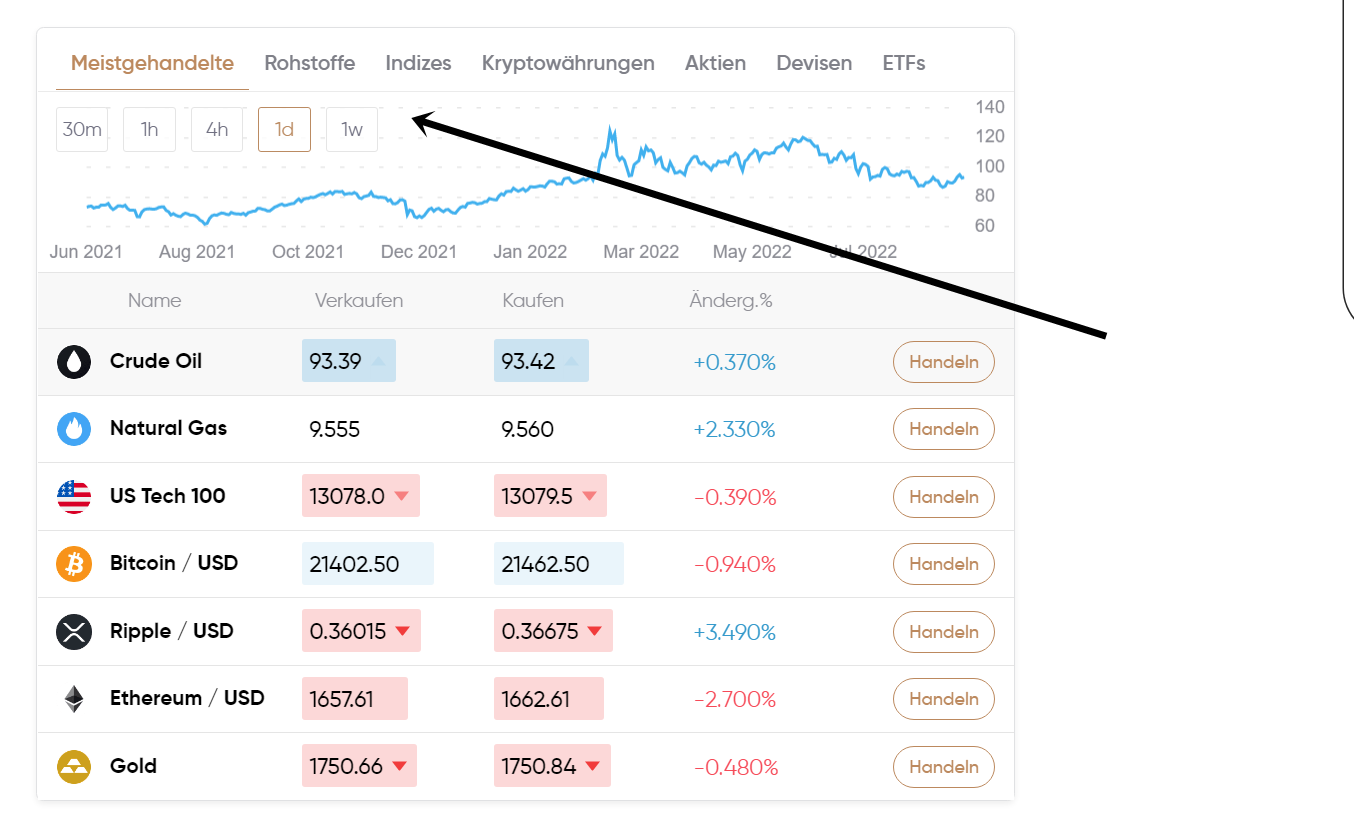

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Was ist ein Trade am Finanzmarkt?

Im Prinzip handelt es sich bei einem Trade grundsätzlich um einen freiwilligen Austausch von Waren oder Dienstleistungen zwischen zwei Parteien. Freiwillig deshalb, weil eine Transaktion nur zustande kommt, sofern beide Seiten ein Eigeninteresse an der Durchführung eines Trades haben.

Am Finanzmarkt bezeichnet der Begriff Trade den Kauf oder Verkauf von Finanzprodukten, bei dem die Gewinnabsicht die treibende Kraft ist. Trades finden über einen Finanzdienstleister (Online Broker) statt. Dieser Broker übernimmt im Auftrag des Traders die Abwicklung eines Trades.

Der Kauf von Vermögenswerten kann sowohl über eine Börse als auch außerbörslich (OTC = Over the Counter) erfolgen. Grundsätzlich ist die Börse als eine Art Marktplatz zu verstehen, der im Rahmen bestimmter Öffnungszeiten geöffnet ist. Üblicherweise findet der Handel zum Beispiel wochentags zwischen 8 und 20 Uhr statt. Der außerbörsliche Handel hingegen kann auch am Wochenende stattfinden, da hier keine Mittelsmänner (Börsenhändler) benötigt werden. Käufer und Verkäufer von Wertpapieren handeln direkt auf Trading-Plattformen miteinander.

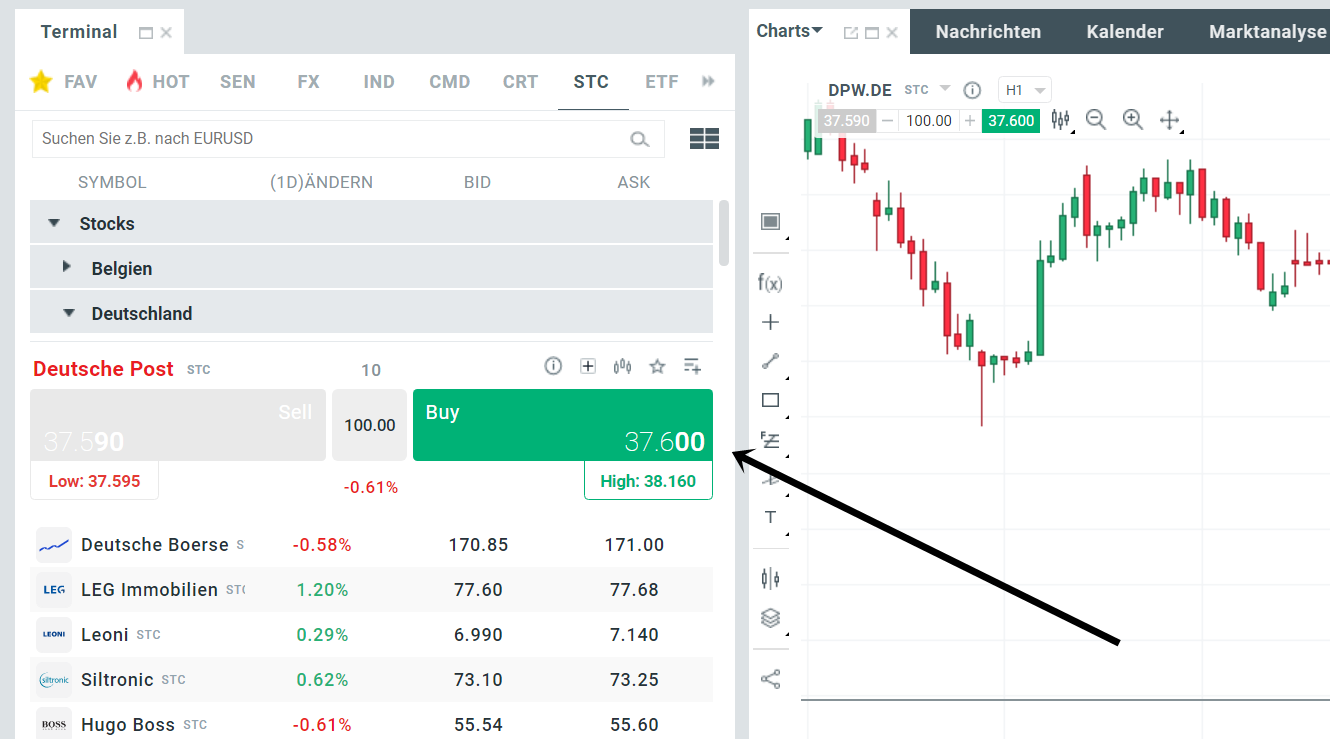

Beispiel: Was ist ein Aktien-Trade?

Eine Bank oder ein Broker bietet Ihnen Zugang zur Börse, an der Sie Aktien traden können. Online-Broker sind in der Regel deutlich günstiger als Banken, weshalb viele Trader einen Broker bevorzugen.

Entdecken Sie nach einer technischen Analyse eine attraktive Trading-Chance, können Sie über Ihren Broker die entsprechende Aktie kaufen. Geht der Trade auf, verkaufen Sie die Aktie wenig später mit Gewinn. Findet dieser Vorgang innerhalb eines Tages statt, ist von Daytrading die Rede. Trader nutzen häufig auch verschiedene Ordertypen und Orderzusätze wie beispielsweise einen Trailing Stop, um Verluste zu begrenzen und Gewinne zu maximieren.

Beispiel: Was ist ein ETF-Trade?

Im Rahmen der Börsenöffnungszeiten ist nicht nur das Aktien-Trading möglich, sondern auch der Handel mit ETFs (Exchange Traded Funds). Diese börsengehandelten Fonds bieten gegenüber Aktien und klassischen Investmentfonds viele Vorteile:

- Ein ETF ermöglicht Ihnen ein diversifiziertes Investment in eine ganze Branche, Region oder gar ein globales Investment.

- Sie erreichen die breite Marktrendite, da Sie sich nicht für Einzeltitel entscheiden müssen.

- Die Gebühren sind im Vergleich zu Investmentfonds günstig. Aufgeführt werden die Kosten prozentual als TER (Total Expense Ratio).

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

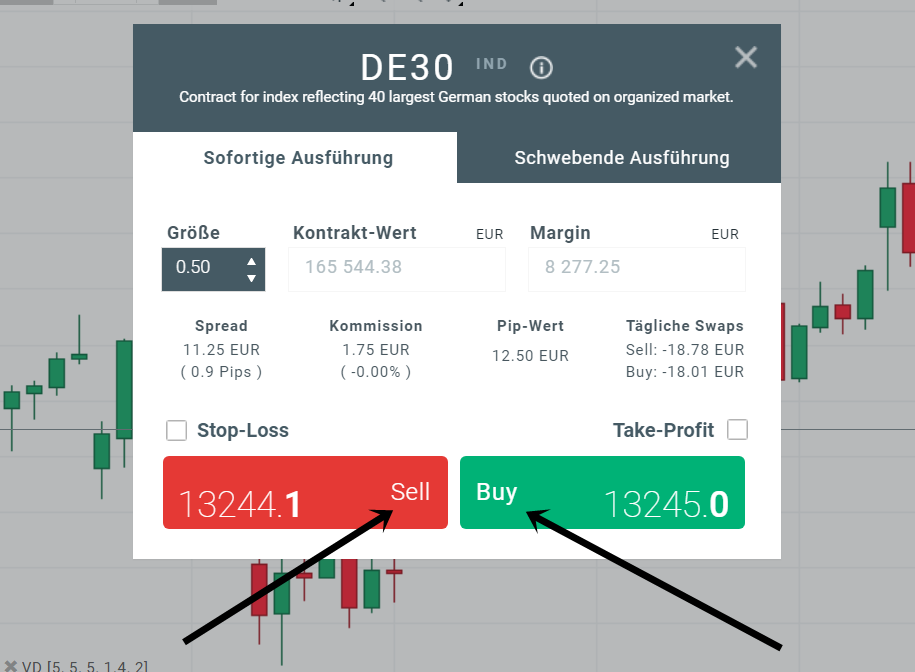

Beispiel: Was ist ein CFD-Trade?

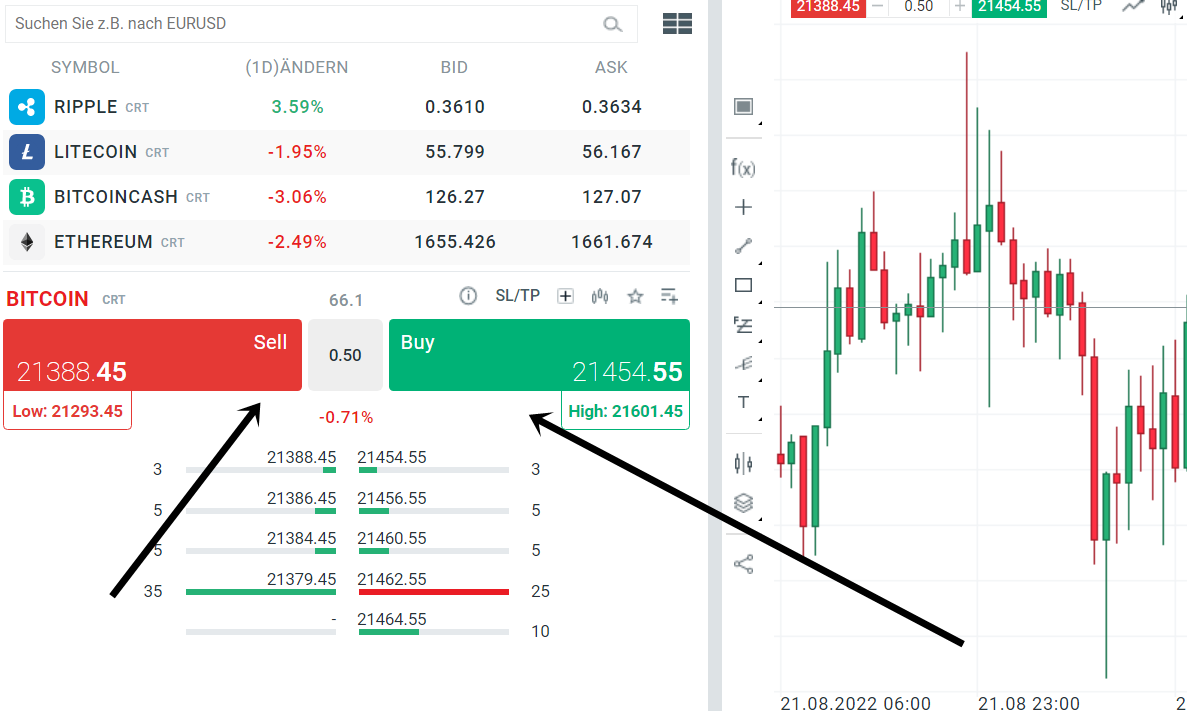

Beim CFD-Trading wetten Sie auf die Wertentwicklung eines zugrundeliegenden Basiswerts. Das können Aktien, Indizes, Kryptowährungen, Rohstoffe oder andere Assets sein. Sie haben also die Möglichkeit, in beide Richtungen zu traden und sowohl auf fallende als auch steigende Kurse zu setzen. Wichtig zu wissen: Bei einem CFD-Trade gehört Ihnen niemals der Basiswert, Sie erwerben lediglich einen Differenzkontrakt – das ist die Übersetzung des englischen Begriffs Contracts For Difference (CFD).

Der Bitcoin wird im obigen Beispiel zu 20.230 / 20.260 US-Dollar gehandelt. Für Sie als Trader und Händler bedeutet das: Sie können das Asset zu 20.260 US-Dollar kaufen oder zu 20.230 US-Dollar verkaufen. Sie beschließen beispielsweise, das Asset für den angegebenen Preis zu verkaufen, da Sie der Überzeugung sind, der Bitcoin fällt in Ihrem festgelegten Zeithorizont auf 18.000 US-Dollar. Dabei setzen Sie einen Stop-Loss bei 21.000 US-Dollar, um zu große Verluste zu vermeiden.

Was kostet ein Trade durchschnittlich?

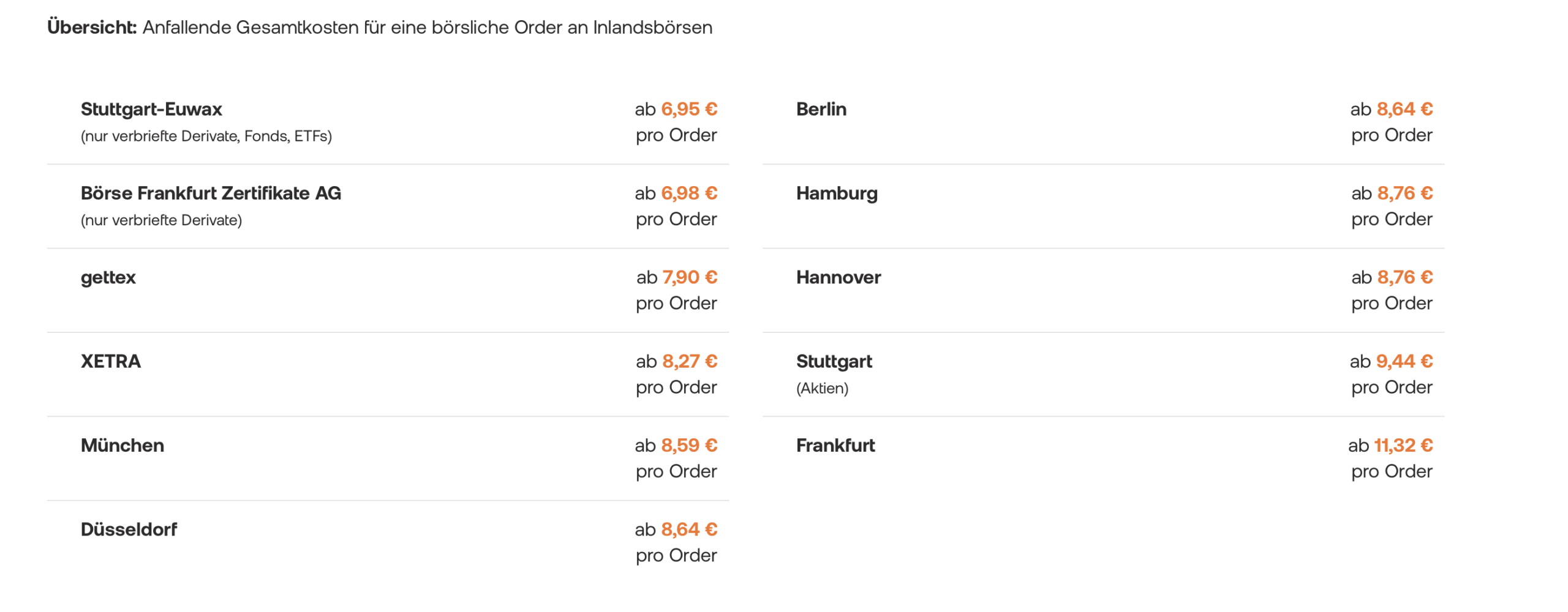

Trades sind in der Regel mit Kosten verbunden. Die Höhe der Gebühren variieren von Asset zu Asset. Die vielen unterschiedlichen Finanzprodukte sowie der rege Wettbewerb unter den Brokern erschweren eine detaillierte Kostenaufstellung. Bitte nutzen Sie die Website Ihres Brokers, um sich über die spezifischen Kosten zu informieren.

Um Ihnen dennoch einige Einblicke zu geben, finden Sie im Folgenden einige grundlegende Informationen. Im Fall von Aktien können bspw. die folgenden Kosten anfallen:

- Depotgebühren

- Ordergebühren

- Zusatzkosten für Dienstleistungen (z. B. Stop-Loss)

- Spread

- Steuern

Die gute Nachricht: Viele Online-Broker verzichten auf Depotgebühren! In den meisten Fällen werden bei einem Trade allerdings Ordergebühren fällig. Bei der Auswahl des Brokers sollte unbedingt auf eine günstige Gebührenstruktur geachtet werden, da Gebühren an der Rendite nagen.

Die Ordergebühren beinhalten meistens einen festen Betrag, einen variablen Betrag in Abhängigkeit von der Orderhöhe und eine Gebühr für den Handelsplatz. Je nach Anbieter können diese Kosten geringer ausfallen oder sogar komplett wegfallen.

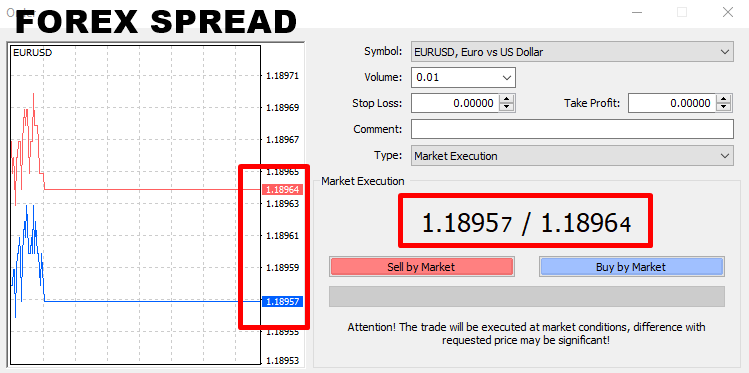

Beim Forex Trading fällt der Spread an. Als Spread wird die Differenz zwischen Kauf- und Verkaufspreis verstanden. Die Major-Währungspaare sind während der Haupthandelszeiten für weniger als einen Pip zu traden. Dazu zählen beispielsweise EUR/USD oder USD/JPY und GBP/USD.

Kaufen Sie ETFs, müssen Sie auch die Gesamtkostenquote (TER) achten. Bei Fonds können Ausgabeaufschläge fällig werden. Handeln Sie Kryptowährungen fahren Sie in der Regel am besten, wenn Sie Bitcoin & Co. via Differenzkontrakt (CFD) traden.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Was bedeutet Teilausführung im Zusammenhang mit einem Trade?

Von einer Teilausführung ist die Rede, wenn nicht ausreichend Aktien vorhanden sind, um Ihren gewünschten Trade auszuführen. Die Nachfrage ist also nicht durch das Angebot gedeckt. Am häufigsten finden Teilausführungen bei Limit-Orders auf Aktien mit geringem Volumen statt. Denn: Damit ein Trade ausgeführt werden kann, muss es sowohl einen Käufer als auch einen Verkäufer geben.

Teilausführungen an sich sind unproblematisch, können aber in Abhängigkeit vom Broker höhere Ordergebühren zur Folge haben, da sie in mehreren Teilen ausgeführt werden. Teilausführungen können im direkten Handel verhindert werden, wenn liquide Wertpapiere erworben werden.

Wie handelt ein Trader?

Trader spekulieren auf die Preisentwicklung von Wertpapieren. Sie verfolgen dabei unterschiedliche Handelsstrategien und Trading-Stile. Überzeugungen und Marktkenntnisse spielen bei der Ausrichtung eine zentrale Rolle. Dabei gibt es viele verschiedene Trading Strategien, wir stellen die wichtigsten vor.

Scalping

Hierbei handelt es sich um das schnelle Eröffnen und Schließen einer Position, um aus geringfügigen Kursbewegungen Profit zu schlagen. Trader, die diesen Stil anwenden, werden als Scalper bezeichnet. Scalper handeln mehrmals täglich. Die Trades werden meist in wenigen Sekunden abgeschlossen.

Zwar sind die Gewinne meistens gering, dafür ist das Verlustrisiko ebenfalls überschaubar. Die Summe der Trades ergeben dann einen lukrativen Gewinn. Bei diesem Handelsstil ist eine hohe Konzentration gefragt.

Daytrading

Als Daytrader werden Trader bezeichnet, die innerhalb eines Tages eine Position eröffnen und schließen. Ähnlich wie beim Scalping wird auch hier versucht, aus Kursschwankungen Profit zu schlagen. Allerdings werden die Positionen in aller Regel länger gehalten.

Volatile Märkte eignen sich aufgrund ihrer Schwankungsbreite ideal für das Daytrading. Ein gutes Beispiel für einen Markt mit einer hohen Volatilität ist der Forex-Markt, auf dem sich viele Day-Trader tummeln. Trader nutzen häufig auch Hebel, um ihre Gewinne zu maximieren.

Day-Trader können sowohl auf steigende als auch auf fallende Kurse spekulieren. Hierfür gehen sie entweder eine „Long-Position“ (steigende Kurse) oder eine „Short-Position“ (fallende Kurse) ein.

Swing-Trading

Swing-Trading unterscheidet sich zum Day-Trading in der Haltedauer des zugrundeliegenden Vermögenswertes. Während Daytrader auf Tagesbasis handeln, halten Swing-Trader die Assets für mehrere Tage. Swing-Trading erfordert weniger Zeiteinsatz, kann aber auch riskanter sein.

Hintergrund dafür ist, dass die Position über Nacht aufrechterhalten werden, was je nach Marktsentiment böse Überraschungen zur Folge haben kann. Da die Börsenplätze nachts geschlossen haben, ist seitens des Traders keine Reaktion möglich.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Positionstrading

Hierbei handelt es sich um eine Trading-Strategie, bei der ein Wertpapier über einen langen Zeitraum gehalten wird. Dieser Zeitrahmen kann mehrere Monate oder gar Jahre betragen. Trader, die dieser Strategie des Positionshandels folgen, ignorieren kurzfristige Preisbewegungen. Vielmehr achten sie auf längerfristige Trends. Da eine längere Haltedauer das Verlustrisiko reduziert, liefert das Positionstrading gute Erfolgsaussichten.

Momentum-Trading

Dieser Trading-Stil basiert auf der Stärke aktueller Preistrends. Hierfür werden Markttrends und potenzielle Kursanstiege identifiziert. Um die Marktdynamik richtig einordnen zu können, ist eine genaue Beobachtung des Marktes erforderlich. Nachrichten aus den Unternehmen sind in diesem Zusammenhang auch sehr interessant, da sie signifikante Kursbewegungen zur Folge haben können.

Fazit: Wer tradet, handelt Assets auf dem Finanzmarkt

Der Kauf, Verkauf oder Austausch eines Vermögenswertes – so lautet die Definition eines Trades auf dem Finanzmarkt. Gehandelt werden können zum Beispiel Aktien, ETFs, Fonds, Währungen oder Rohstoffe. Aber auch Derivate wie Optionen oder CFDs sind Finanzprodukte, die getradet werden. Die Marktteilnehmer werden in diesem Fall als Trader bezeichnet.

Trading ist auf verschiedenen Wegen möglich, was sich vor allem über den Trading-Stil definiert. Vor allem in Bezug auf die Länge der Haltedauer der Assets unterscheiden sich die Trading-Stile Scalping, Day-Trading, Swing-Trading oder das Positions-Trading. Das Momentum Trading hingegen basiert auf Markttrends.

Trades verursachen in aller Regel Kosten, die von Asset zu Asset stark schwanken können. Auch der rege Wettbewerb unter den Brokern sorgt dafür, dass eine detaillierte Kostenübersicht schwierig ist. Wer sich für das Trading eines speziellen Finanzinstrumentes entschieden hat, sollte daher auf der Website seines Brokers die Gebühren überprüfen. Dieser Aspekt ist wichtig, da Handelsgebühren die Rendite schmälern. Egal, ob Hobby-Trader oder Profi-Trader – wir wünschen Ihnen viel Erfolg bei Ihrem persönlichen Trading!

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was zählt als Trade?

Ein Trade ist eine Transaktion, bei der eine Position auf ein bestimmtes Asset geöffnet und wieder geschlossen wird. Für das Trading steht eine Vielzahl verschiedener Finanzinstrumente zur Verfügung – von CFD über Optionen bis hin zu Kryptowährungen, ETFs oder Rohstoffen, etc.. Sie können Assets entweder direkt kaufen (zum Beispiel Aktien) oder über spekulativere Finanzprodukte wie Derivate erwerben. Auch Transaktionen im Devisenhandel (Forex) mit diversen Währungspaaren werden Trades genannt.

Was ist der Unterschied zwischen Traden und Investieren?

Oft wird vom Unterschied zwischen Traden und Investieren gesprochen. Technisch gesehen ist jede Transaktion, also auch der Kauf einer Aktie in ein langfristig ausgerichtetes Depot, ein Trade. In der Praxis wird Traden meist dann verwendet, wenn Personen kurz- oder mittelfristig mit Wertpapieren handeln, um Profit zu erzielen. So arbeiten beispielsweise Daytrader. Investieren hingegen wird vor allem dann genannt, wenn es sich um Langfristinvestitionen handeln, beispielsweise bei Buy-and-Hold-Investoren.

Wie läuft ein Trade ab?

Ein Trade an der Börse läuft zu den Öffnungszeiten dieser ab. Mit dem Eröffnen einer Position auf einen bestimmten Basiswert steigt der Händer in den Trade ein. Der Trade gilt als abgeschlossen, wenn der Händler die Position wieder (mit Gewinn oder Verlust) schließt.

Wie trade ich als Anfänger im Online-Trading?

Als Anfänger sollten Sie zunächst mit einem Trading Demokonto erste Erfahrungen sammeln. Damit können Sie zu echten Marktbedingungen handeln, verschiedene Strategien testen und die Plattform des Brokers kennenlernen, ohne dabei echtes Geld zu riskieren. Erst, wenn Sie eine klare Trading-Strategie haben und Ihre Assets, die Sie traden möchten, vollumfänglich verstehen, sollten Sie mit Echtgeld handeln. Dann gilt: Risikomanagement und Money Management sind Ihre zwei besten Freunde. Dazu zählt beispielsweise, nie mehr als rund zwei Prozent Ihres Depotwerts für einen Trade zu riskieren. Zudem sollten Sie sich jederzeit an Ihre Trading-Strategien halten. Auf unserer Seite finden Sie zu allen Themen rund um Trading diverse Artikel, die Ihnen als Anfänger helfen, Trading zu erlernen.