Die Auswahl an Brokern ist heutzutage gigantisch. Anleger & Trader können sich zwischen verschiedenen Anbietern entscheiden, welches Brokerage-Angebot ihren Bedürfnissen bestmöglich entspricht. Eine beliebte Unterteilung erfolgt zwischen Online Brokern ohne Dealing Desk (NDD) und Brokern mit Dealing Desk. Zunächst einmal sollte man sich zwecks Eingrenzung der Auswahl zu einer diesbezüglichen Entscheidung durchringen.

Damit dies gelingt und eine Entscheidung fundiert erfolgen kann, zeige ich Ihnen im folgenden Artikel, was ein Dealing Desk ist, welche Vor- und Nachteile damit einhergehen und was die Alternative ist. Zugleich zeige ich Ihnen in einem umfassenden Vergleich die drei besten Broker ohne Dealing Desk, die ich empfehlen kann.

Hier der Vergleich der besten NDD Broker:

Broker

Ausführung:

Vorteile:

Anmeldung:

No Dealing Desk

Direkter Marktspread

- Deutsche Niederlassung

- Hohe Liquidität & keine Slippage

- Am besten für den Währungshandel!

- MT4/MT5

- Spreads ab 0,0 Pips mit 3€ Kommissionen/1 Lot Trade

Live-Konto ab 500€

No Dealing Desk

Direkter Marktspread

- Deposit Bonis

- MT4/MT5/TradingView

- Variable Hebel

- Mehrfach reguliert

- Spreads ab 0,0 Pips mit 3$ Kommissionen/1 Lot Trade

Live-Konto ab 50$

No Dealing Desk

Direkter Marktspread

- Große Auswahl (26.000 Assets+)

- MT4/MT5/TradingView

- Social Trading

- Variable Hebel

- Schnelle Ausführung

Live-Konto ab 0€

Das Wichtigste in Kürze

- Dealing Desk Broker agieren als Market Maker und sind die Gegenpartei für Kunden-Trades.

- Der Broker führt die Trades selbst aus und leitet sie nicht an Drittparteien weiter, was zu Interessenskonflikten führen kann.

- Broker ohne Dealing Desk (ECN- oder No-Dealing-Desk-Broker) leiten Trades an externe Marktteilnehmer weiter.

- Vorteile von Brokern ohne Dealing Desk: Hohe Transparenz, keine Interessenskonflikte, niedrigere Spreads, schnelle Ausführung und Interesse an erfolgreichen Tradern.

- Nachteile von Brokern ohne Dealing Desk: Keine eigene Liquidität, keine Möglichkeit zur Intervention, Preisbildung nicht beeinflussbar, begrenztes Angebot an Handelsinstrumenten und kein eigenes Risikomanagement.

Liste der 3 besten Broker ohne Dealing Desk (NDD) im Vergleich

Bevor ich mich dem Thema „Dealing Desk“ genauer widme, folgt eine Vorstellung von drei hochwertigen Brokern ohne Dealing Desk. Denn manch ein Marktteilnehmer wird die Unterschiede, Vor- und Nachteile bereits kennen. Dann ist es besonders hilfreich, schlichtweg zuverlässige und seriöse Anbieter zu finden. Wer bereits weiß, dass er einen Broker ohne Dealing Desk präferiert, findet bei den drei folgenden Brokerage-Anbietern ein hochwertiges Angebot.

- GBE Brokers – NDD Broker mit Deutscher Niederlassung

- Vantage Markets – NDD Broker mit ECN-Anbindung

- BlackBull Markets – In Neuseeland regulierter Anbieter

1. GBE Brokers

GBE Brokers ist ein Broker ohne Dealing Desk, der die Aufträge der Kunden an Liquiditätsanbieter weiterleitet. Liquiditätsanbieter wickeln die Order ab, indem sie Käufer und Verkäufer zusammenführen. Mit der Gründung im Jahr 2013 verfügt der zypriotische Broker mittlerweile über rund 10 Jahre Erfahrung.

In Deutschland gründete der Anbieter eine Niederlassung in Hamburg, sodass GBE Brokers der Regulierung der BaFin untersteht. Durch die internationale Tätigkeit ist GBE Brokers mehrfach reguliert – beispielsweise von der CySEC in Zypern, der BaFin in Deutschland oder der FCA in Großbritannien. Als sicherer Anbieter ist GBE Brokers für alle risikoaversen Anleger eine gute Wahl, die ihr Geld einem seriösen Broker ohne Dealing Desk anvertrauen wollen.

Insgesamt bietet GBE Brokers über 500 verschiedene Märkte an, in denen man Währungen, Kryptowährungen, Indizes, Rohstoffe und Aktien handeln kann. In einem vielfältigen Angebot dürften mehr als ausreichend Märkte zur Verfügung stehen, damit jeder GBE Brokers Kunde Setups entsprechend seiner eigenen Strategie umsetzen kann.

Spreads beginnen bei GBE Brokers bereits ab 0,0 Pips. Durch die Verfügbarkeit verschiedener Kontomodelle können sich Trader für ein Angebot entscheiden, das bestmöglich den eigenen Bedürfnissen entspricht. Als ECN-Broker verfügt GBE Brokers über Anbindungen an große Anbieter von Liquidität für den CFD- und Forex-Handel, sodass die Ausführung schnell und fast ausnahmslos ohne Slippage erfolgt. Die hohe Liquidität, das kostenlose Demokonto und die Anbindung der Charting-Software MetaTrader machen GBE Brokers zu einem hochwertigen Broker ohne Dealing Desk.

Die Vorteile von GBE Brokers

- Über 500 verschiedene Märkte, von Forex über Krypto bis hin zu Aktien

- Kostenloses Demokonto

- Internationale, mehrfache Regulierung

- Verschiedene Trading-Strategien implementierbar

- Hohe Liquidität als NDD und ECN-Broker

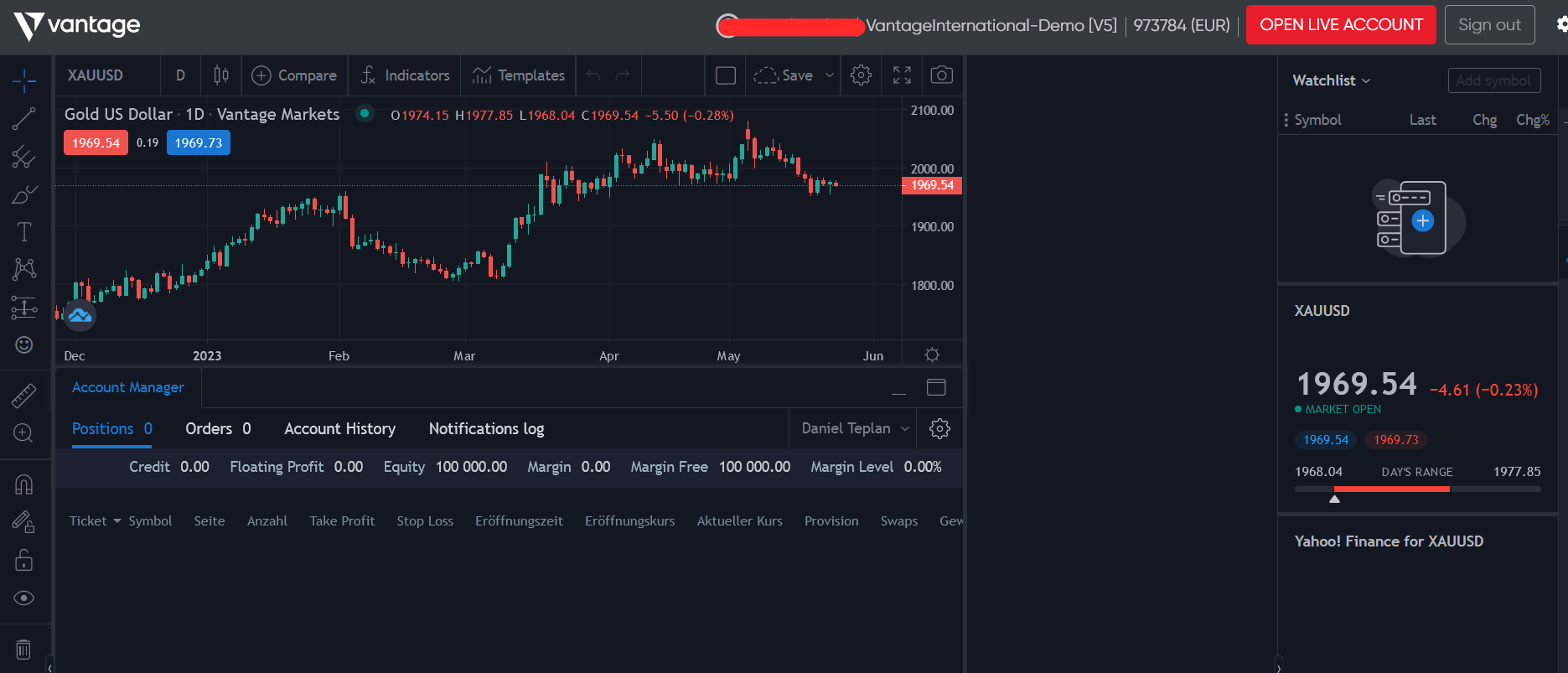

2. Vantage Markets

Unter den Brokern ohne Dealing Desk (NDD) ragt Vantage Markets als eine herausragende Option für Trader hervor. Das Unternehmen hat sich einen Ruf für Transparenz, Fairness und Effizienz erarbeitet. Gleichwohl hat es sich schnell als bevorzugte Wahl für anspruchsvolle Händler etabliert, die nach optimalen Handelsbedingungen suchen.

Vantage Markets zeichnet sich vor allem durch seine direkte Marktzugangs-Technologie aus, die es Händlern ermöglicht, auf die tatsächlichen Liquiditätsanbieter zuzugreifen, ohne Interessenkonflikte oder Requotes. Der Broker arbeitet mit einer Vielzahl von führenden Banken und institutionellen Liquiditätsanbietern zusammen, um seinen Kunden eine bestmögliche Ausführung ihrer Trades zu garantieren. Dieser Zugang zu einem diversifizierten Pool von Liquiditätsanbietern ermöglicht es Vantage Markets, enge Spreads und schnelle Ausführungen anzubieten.

Ein weiterer wichtiger Aspekt, der Vantage Markets von vielen Wettbewerbern abhebt, ist seine transparente Preisgestaltung. Der Broker berechnet keine versteckten Gebühren oder Provisionen und bietet stattdessen klare und wettbewerbsfähige Spreads an. Trader können sich darauf verlassen, dass sie zu jeder Zeit faire und konsistente Preise erhalten, ohne von internen Handelspraktiken beeinflusst zu werden.

Neben dem hochmodernen Handelsumfeld bietet Vantage Markets auch eine breite Auswahl an Handelsinstrumenten. Ob Forex, Indizes, Rohstoffe oder Kryptowährungen – Händler haben Zugang zu einer Vielzahl von Märkten und können ihre Handelsstrategien flexibel umsetzen.

Die Kundenbetreuung von Vantage Markets verdient ebenfalls Anerkennung. Das Support-Team ist gut erreichbar und steht den Tradern jederzeit zur Verfügung, um Fragen zu klären oder Unterstützung zu bieten. Das Unternehmen hat das klare Ziel, seinen Kunden das bestmögliche Handelserlebnis zu bieten, und setzt alles daran, dieses Versprechen zu halten.

Die Vorteile von Vantage Markets:

- Zugang zu führenden Banken und institutionellen Liquiditätsanbietern

- Transparente Preisgestaltung ohne versteckte Gebühren

- Enge Spreads und schnelle Ausführungen

- Breite Auswahl an Handelsinstrumenten (Forex, Indizes, Rohstoffe, Kryptowährungen)

- Hervorragende Kundenbetreuung und Support

- Transparenz, Fairness und Effizienz für Trader

3. BlackBull Markets

Der neuseeländische Broker BlackBull Markets ist eine weitere Option, wenn man einen ECN Broker ohne Dealing Desk finden möchte. Hierzulande ist das Unternehmen eher wenig bekannt. Doch von Neuseeland aus hat man bereits weite Teile des asiatischen Markts erreicht. BlackBull Markets bietet dennoch ein qualitatives Konto für private Trader und professionelle Anleger. Über verschiedene Liquiditätsanbieter kann BlackBull Markets jederzeit eine schnelle Ausführung zu fairen Preisen gewährleisten. Mit günstigen Gebühren bietet BlackBull Markets Hebel von bis zu 1:500 an.

Als neuseeländischer Broker ist BlackBull Markets vorrangig in Neuseeland reguliert. Mit einer Separierung von Kundengeldern und Broker-Kapital sowie dem Fehlen einer Nachschusspflicht stoßen Trader hier auf ein hochwertiges Angebot.Beim Angebot liegt der Fokus auf dem Forex-Markt. Über verschiedene Banken steht eine umfassende Liquidität für die Kunden zur Verfügung, sodass man als ECN-Broker den Handel mit 0,1 Pips startet.

Die Vorteile von BlackBull Markets:

- Kostenloses Demokonto

- Hoher Hebel über ESMA-Regulierung

- Wettbewerbsfähige Gebühren

- Schnelle Ausführung

- Professionelle Handelsplattform mit MetaTrader 4

- Vielfältige Einzahlungsmethoden

- 24/5 Kundenservice, der schnell erreichbar ist (allerdings nur auf Englisch)

Wie habe ich die No Dealing Desk Broker getestet? Bewertungskriterien

Non Dealing Desk Broker zeichnen sich dadurch aus, dass sie nur als Vermittler zwischen Finanzmärkten und Anlegern aktiv sind. Sie selbst setzen Preise und Kurse somit nicht fest. So entstehen keine Interessenskonflikte zwischen Anleger und Broker. In meinem Test habe ich mir jene Anbieter angeschaut, die regulierte Umfelder gewährleisten und mit mehreren Top-Tier-Liquiditätsanbietern kooperieren. Das sichert Ihnen die bestmögliche Ausführung Ihrer Trades.

Im weiteren habe ich die Broker in Hinblick auf die Handelskonditionen geprüft. Sowohl die Qualität der Handelsplattform, die Anzahl an handelbaren Märkten als auch die Gebühren schlagen hier zu Buche. Beispielsweise gibt es auch No Dealing Desk Broker ohne Spread.

In meinem Test ist der Broker GBE Brokers mein Testsieger. Der Anbieter überzeugt mit einer guten Anbindung an Liquiditätsprovider und sichert Anlegern Ausführungen binnen Millisekunden. Das Angebot ist optimal auf die Bedarfe von Forex und CFD-Tradern ausgerichtet.

Kriterien für die Auswahl eines No Dealing Desk Brokers

Die Auswahl eines No Dealing Desk Broker basiert somit auf verschiedenen Bewertungskriterien. Meine Priorisierung könnte sich von Ihrer unterscheiden. Aus diesem Grund ist es wichtig, die Wahl des eigenen Brokers auch auf den eigenen Handelsstil auszurichten.

Folgende Kriterien geben Ihnen Orientierung bei der Wahl eines NDD Brokers:

- Regulierung: Egal, ob No Dealing Desk Broker oder Broker mit Dealing Desk: Die Regulierung hat für mich immer oberste Priorität bei der Wahl eines Brokers. Eine europäische Regulierung ist vor allem sinnvoll, um den Standards der ESMA zu entsprechen. Regulierungsbehörden wie die BaFin, CySEC oder FCA gelten im Finanzwesen als seriös.

- Liquiditätsprovider: Die Anzahl und Qualität der Liquiditätsprovider spielt gerade bei einem No Dealing Desk Broker eine wichtige Rolle. Von den Kooperationspartnern ist es letztlich abhängig, zu welchen Konditionen Sie Ihre Trades ausführen. Hier setze ich auf Anbieter mit Top-Tier-Qualität und Ausführungsgeschwindigkeiten binnen weniger Millisekunden.

- Märkte und Handelsplätze: Verfügbare Märkte und Handelsplätze müssen nicht zwingend breitgefächert sein. Sie müssen aber zur eigenen Trading Strategie passen und einen diversifizierten Handel unterstützen. Das gelingt bereits mit einem kuratierten Angebot wie dem von GBE Brokers:

- Konditionen und Gebühren: No Dealing Desk Broker verdienen Ihre Gebühren vor allem über die Kommission. Diese sind bei der Wahl des Brokers kritisch zu prüfen.

- Kundensupport: Bei Fragen rund um den Handel sollte für Sie ein Kundenservice zur Verfügung stehen, der schnell zu erreichen ist, qualitativen Support leistet und bestenfalls Ihre Sprache spricht.

Was ist ein Dealing Desk und ein Dealing Desk Broker?

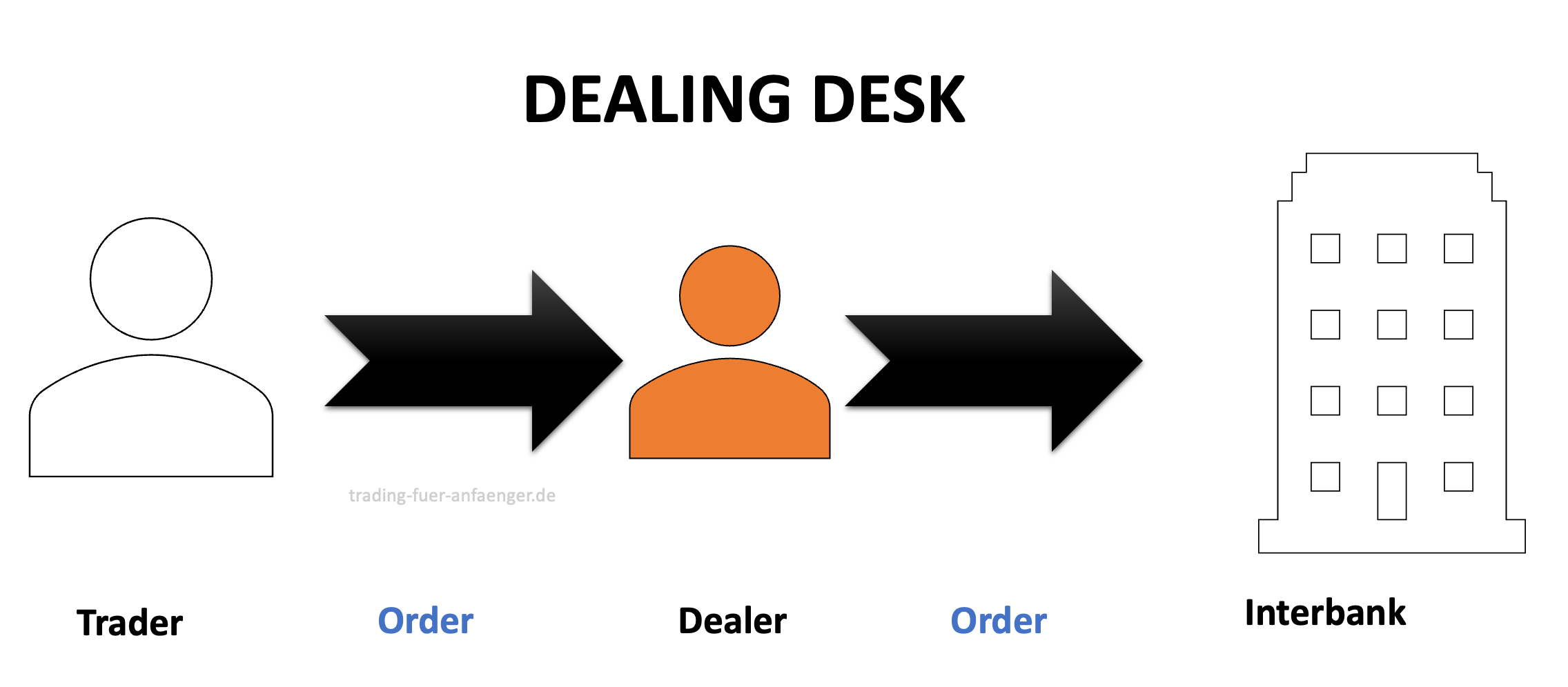

Bei einem Dealing Desk Broker handelt es sich um einen Anbieter, der selbst als Market Maker agiert. Dies bedeutet, dass der Broker die Gegenpartei für die Kunden ist und die in Auftrag gegebenen Trades abwickelt. Eine Weiterleitung zu einem dritten Marktteilnehmer findet nicht statt – ganz im Gegensatz zu den Brokern ohne Dealing Desk. Mit einem Dealing Desk treten somit regelmäßig Interessenskonflikte auf, da die Broker eben nicht wertneutral die Ausführung einer Drittpartei überlassen und nur als Zwischenpartei fungieren.

Wie nutzen Broker ein Dealing Desk?

Das Dealing Desk wird von den Brokern verwendet, um als Market Maker zu agieren. Die Broker verfügen über eigene Liquidität und treten als Gegenpartei auf, indem die Trades selbst abgewickelt werden, ohne dass eine weitere Partei in den Handel einbezogen wird. Wenn es beispielsweise eine Kauforder vom Kunden gibt, verkauft der Broker gleichzeitig die geforderte Menge an den Kunden. Der Broker stellt die eigene Liquidität bereit, sodass die Ausführung der Trades sicher erfolgt, wenn es keine Gegenpartei auf dem Markt gibt.

Mit einem eigenen Dealing Desk können die Broker auch Risiken kontrollieren, da jeder Trade überwacht und eben nicht ausschließlich weitergeleitet wird. Diesbezüglich kann es zu Interessenkonflikten kommen, was bei einem Broker ohne Dealing Desk nicht der Fall ist, da dieser nur als Intermediär agiert, um Kauf- und Verkaufsaufträge zusammenzuführen. Broker mit Dealing Desk geben die Aufträge somit nicht an den Markt weiter, sondern suchen selbst nach dem Marktteilnehmer, der den besten Preis bietet. Für die Weiterleitung gibt es dann eine Provision – ganz unabhängig davon, ob der Trade erfolgreich sein wird oder später Verluste realisiert werden müssen.

Vor- und Nachteile von Brokern ohne Dealing Desk

Doch warum sollte man möglicherweise einen Broker ohne Dealing Desk wählen, der eben nicht selbst als Gegenpartei der Order auftritt? Für die Broker, die nicht als Market Maker tätig sind, bestehen verschiedene Vorteile.

Vorteile

- Hohe Transparenz

- Keine Interessenskonflikte

- Niedrigere Spreads

- Schnelle Ausführung

- Interesse an erfolgreichen Tradern

- Bessere Gesamtergebnisse

Nachteile

- Keine eigene Liquidität

- Keine Möglichkeit zur Intervention

- Preisbildung nicht beeinflussbar (bessere Preise nicht vom Broker abhängig)

- Einnahmen durch Spreads oder Ordergebühren (allerdings bei jedem Anbieter)

- Gewisse Beschränkung an Handelsinstrumenten

- Kein Risikomanagement

Die Vorteile von Brokern ohne Dealing Desk

Broker ohne Dealing Desk, die als ECN– oder No-Dealing-Desk-Broker (NDD) bekannt sind, bieten für Trader verschiedene Vorteile.

Zum einen ist das Geschehen hinter dem Trading äußerst transparent. Ohne Dealing Desk müssen die Broker die Trades an einen dritten Marktteilnehmer weiterleiten, sodass die Kunden einen direkten Zugang zu den aktuellen Marktpreisen erhalten. Zum anderen existieren keine ausgeprägten Interessenskonflikte, da die Broker nicht als Gegenpartei der Kunden auftreten.

Während Dealing Desk Broker durch die Rolle als Gegenpart auch gegen die Interessen ihrer Kunden handeln könnten, da diese den eigenen Interessen widersprechen, sieht dies bei einem No-Dealing-Desk-Broker anders aus. Vielmehr hat der Broker eher ein Interesse am erfolgreichen Trading, da profitable Trader langfristig häufiger handeln, was wiederum zu Einnahmen für den Broker ohne Dealing Desk führt.

Die Weiterleitung der Broker erfolgt direkt an den breiten Markt, sodass hier möglicherweise schnellere Ausführungen möglich sind. Insbesondere in volatilen Marktphasen können die Trading Broker ohne Dealing Desk schnell Kurse des Marktes bereitstellen, ohne selbst deutlich schlechtere Kurse als Dealing Desk Broker anzubieten.

Die Nachteile der von Brokern ohne Dealing Desk

Die Vorteile sind eindeutig. Für eine fundierte Entscheidung im Broker- Vergleich sollte man jedoch auch die Kehrseite der Medaille berücksichtigen.

Zunächst einmal haben die Broker ohne Dealing Desk keine eigene Liquidität, da die Trades immer an andere Marktteilnehmer weitergeleitet werden. Dies bedingt logischerweise häufig eine höhere Ausführungssicherheit zum aktuellen Preis, weil entweder kein passender Gegenpart vorhanden ist oder die Suche etwas Zeit in Anspruch nimmt. Obgleich dies in einer digitalisierten Welt mit hoher Geschwindigkeit erfolgt, könnten die Ausführungszeiten insbesondere beim Scalp Trading bei einem Broker mit Dealing Desk (Market Maker) besser sein – allerdings zu fixen Spreads, die über dem Marktniveau liegen.

Da die Liquidität nicht vom Broker selbst bereitgestellt wird, kann dieser eine Ausführung nicht garantieren. Die Preisbildung erfolgt vollständig unabhängig – grundsätzlich meiner Meinung nach ein Vorteil. Dennoch können die Broker den Kunden nur die Preise anbieten, wie sie von Drittparteien ermöglicht werden.

NDD vs. Market Maker: Broker mit und ohne Dealing Desk im Vergleich

Bei einem ECN Broker handelt es sich um einen Broker ohne Dealing Desk, der über ein elektronisches Handelssystem Anschluss an große Banken und Liquiditätsanbieter erhält. Die Order der Kunden wird weitergeleitet. Ergo verdienen die ECN Broker Geld mit einem frequentierten Trading, ganz unabhängig davon, ob die Trades profitabel sind oder nicht. Allerdings handeln erfolgreiche Trader frequentierter, sodass das Interesse der Broker zu erfolgreichen Kunden geht.

Die Spreads sind beim ECN Broker variabel und können ja nach Marktsituation variieren. Dafür ist die Sicherheit einer Ausführung sehr hoch. In fast allen Fällen finden die Broker am Markt den Gegenpart der jeweiligen Order.

Market Maker agieren demgegenüber selbst als Gegenpart der Kunden. Hier wird die Order nicht an Liquiditätsanbieter weitergeleitet, sondern über das eigene Dealing Desk abgewickelt. Die Anbieter stellen somit eigene Kursen und bringen intern Käufer und Verkäufer zusammen. Mitunter sind hier deutliche Unterschiede bei der Kursstellung zum Interbankenmarkt möglich. Dies führt mitunter zu Interessenskonflikten zwischen Kunden und Broker, wenn dieser beispielsweise das Hedging einer Position übernimmt. Die Spreads sind tendenziell fix, dafür aber deutlich höher.

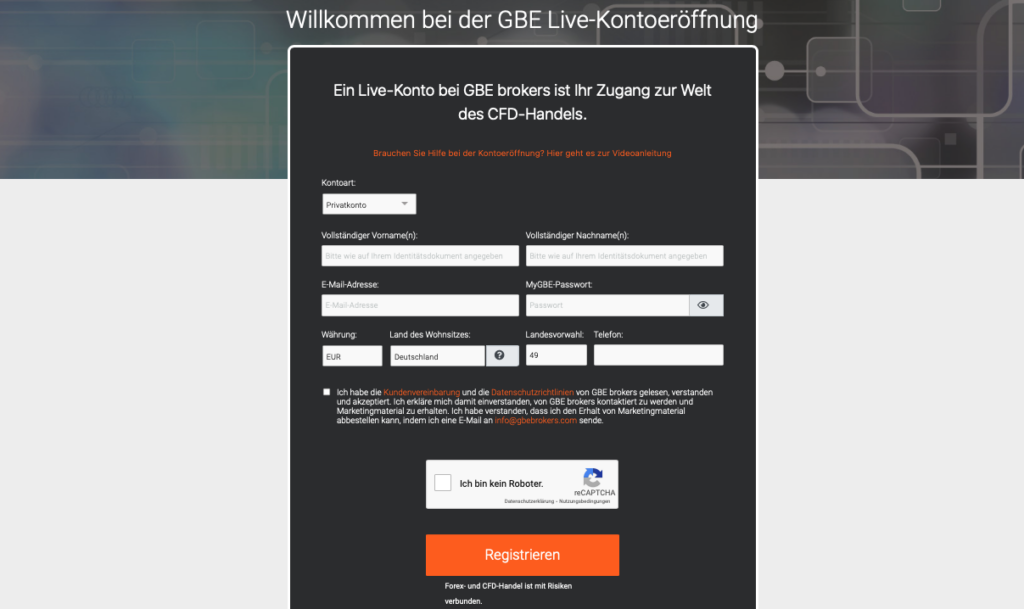

Konto bei einem No Dealing Desk Broker eröffnen: 3 Schritte

Die Eröffnung eines Broker Kontos ist immer der erste Schritt, um mit dem Handel an den Börsen beginnen zu können. Am Beispiel meines Testsiegers GBE Brokers zeige ich Ihnen, wie die Registrierung bei einem No Dealing Desk Broker funktioniert. Wichtig für Sie: Weder die Registrierung noch der Handel unterscheiden sich von anderen Brokern. Es sind vielmehr die involvierten Parteien im Brokerage sowie die Konditionen, die Unterschiede erkennen lassen.

Schritt 1: Beim Broker registrieren

Im ersten Schritt öffnen Sie die Webseite von GBE Brokers. Dort finden Sie einen Button, über den Sie sich beim Broker Anbieter registrieren müssen. Dem folgenden Schema folgen alle Broker: Sie müssen nun eine Registrierungsmaske ausfüllen. In dieser Fragen Broker Daten zu Ihrer Person ab, aber auch Erfahrungswerte, die Sie bereits im Trading gesammelt haben. Dazu sind die Anbieter verpflichtet.

Sobald Sie das Formular ausgefüllt haben, senden Sie es ab. In Ihrem angegebenen E-Mail-Konto finden Sie kurz darauf eine E-Mail des Anbieters. Öffnen Sie die E-Mail, finden Sie einen Link vor. Mit Klick auf den Link bestätigen Sie die Registrierung und können die Registrierung abschließen. Je nach Formularaufbau müssen Sie jetzt noch einmal weitere Fragen beantworten, um Ihr Konto einzurichten.

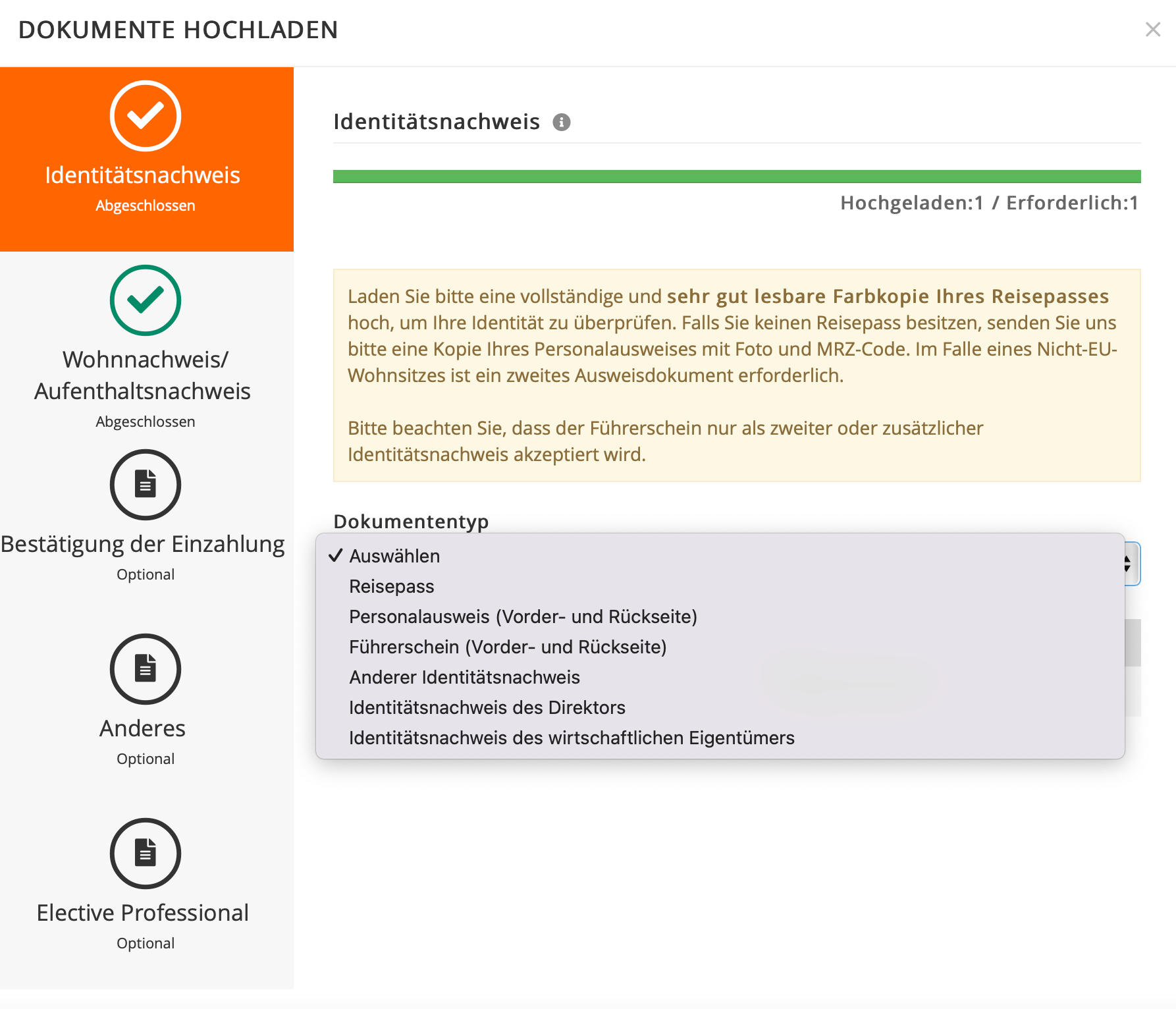

Schritt 2: Broker Konto verifizieren

Sobald der Broker alle Informationen von Ihnen aufgerufen hat, müssen Sie Ihr Broker Konto verifizieren. Broker folgen hierfür dem Know-Your-Customer-Verfahren. Die Verifikation des Kontos erfolgt, indem Sie Ihre Identität bestätigen. Das gelingt mittels Ihres Ausweisdokuments. Dieses zeigen Sie mit Ihrem Gesicht in einem Videocall vor. Der gesamte Vorgang benötigt nur wenige Minuten und lässt sich kurzfristig starten.

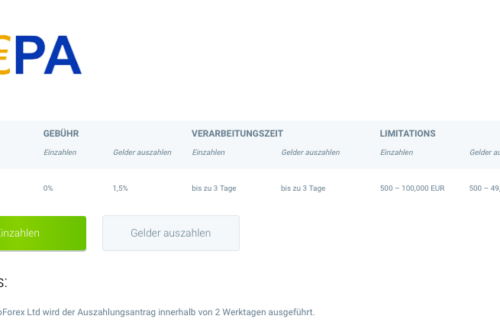

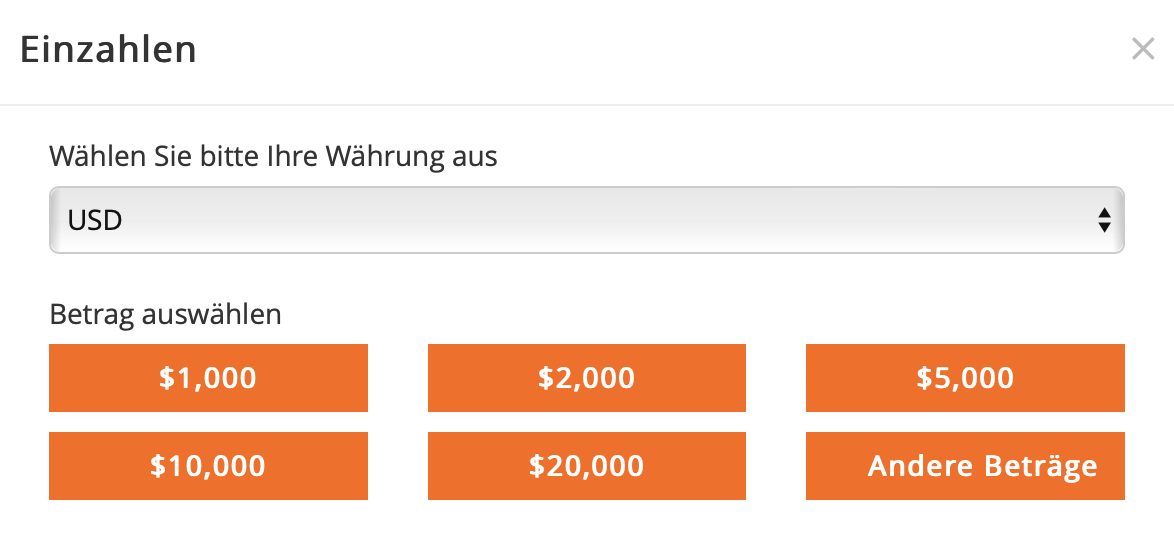

Schritt 3: Konto kapitalisieren

Sobald der Broker Ihre Identität geprüft und Ihre Personalien aufgenommen hat, wird Ihnen das Broker Konto freigeschaltet. Bei Brokern wie GBE Brokers müssen Sie eine Mindesteinzahlung hinterlegen. Diese beträgt bei dem Broker 500 Euro. Doch auch bei anderen Brokern müssen Sie Gelder einzahlen, um den Handel beginnen zu können.

Dafür stehen Ihnen mehrere Zahlungsmethoden zur Auswahl. Binnen Stunden oder Tagen ist Ihr Konto kapitalisiert und Sie können zur besten Ausführung handeln.

Fazit: GBE, Vantage Markets & BlackBull mit dem besten Angebot

ECN-Anbieter oder Broker ohne Dealing Desk bieten im Handel erhebliche Vorteile, da eben keine potenziellen Interessenskonflikte zwischen den Kunden und dem Börsenmakler existieren. Die Spreads sind variabel und tendenziell niedriger. Bei einem Broker ohne Dealing Desk können die Kunden ihre eigene Strategie ohne Beschränkungen umsetzen. Zugleich sind Ausführungsgeschwindigkeit und -sicherheit meist überdurchschnittlich, wenn die Broker ohne Dealing Desk Anschluss an die führenden Banken und Liquiditätsprovider haben, damit die Kunden direkt am Markt den Gegenpart für ihre konkrete Order finden können. Hier kommt es entscheidend auf die Verfügbarkeit einer hohen Liquidität an.

In diesem Artikel habe ich die Unterschiede zwischen einem Broker ohne Dealing Desk und einem Market Maker dargestellt. Zugleich sind die benannten ECN Broker GBE Brokers, Vantage Markets und BlackBull Markets für alle Trader eine hervorragende Wahl, die auf sichere Anbieter mit vielfältigen Handelsmöglichkeiten setzen wollen. GBE Brokers ist unangefochtener Testsieger dieses Vergleichs.

Meist gestellte Fragen:

Was ist ein Dealing Desk?

Einen Dealing Desk betreiben die Broker, die als Market Maker fungieren. Dabei agieren diese zwischen den Händlern als eigene Instanz. Broker mit Dealing Desk fungieren somit als Gegenpart der Kunden, was Interessenskonflikte begünstigen kann.

Welche Broker sind keine Market Maker?

Hochwertige ECN Broker sind beispielsweise GBE Brokers, Vantage Markets oder BlackBull Markets. Diese zeichnen sich durch schnelle Orderausführungen sowie günstige und transparente Handelskonditionen aus.

Was ist ein Market Maker?

Broker, die als Market Maker agieren, arbeiten mit einem eigenen Dealing Desk. Sie sind somit immer die Gegenpartei für die Kunden, die ihre Order in Auftrag geben.

Was ist ein ECN Broker?

Ein ECN (Electronic Communication Network) Broker ist direkt an den Interbankenmarkt angeschlossen und agiert somit ohne Dealing Desk. Kunden erhalten so unmittelbaren Zugang zum Markt und können direkt mit anderen Marktteilnehmern handeln, ohne, dass der Broker als Zwischenhändler fungiert.

Welche Vorteile haben Broker ohne Dealing Desk?

Broker ohne Dealing Desk haben keine Interessenskonflikte, die zulasten der Kunden die Profitabilität mindern. Die Spreads sind gering und die Ausführung ist erfahrungsgemäß schnell. Die hohe Transparenz suggeriert für viele Kunden Seriosität.

Sind Broker ohne Dealing Desk seriös?

Ja, No Dealing Desk Broker sind seriös. Broker, die direkten Zugang zum Interbankenmarkt oder großen Liquiditätsanbietern erhalten möchten, müssen in der Regel strenge regulatorische Anforderungen erfüllen.