Das der CFD Handel Risiko und Gefahr in sich birgt, ist sicherlich jedem erfahrenen Trader klar. Weil es mindestens genauso viel zu verlieren wie zu gewinnen gibt, muss man sich daher eingehend mit dem Thema beschäftigen und ein tiefgründiges Verständnis von den Dynamiken erwerben.

Zunächst einmal sollte klar sein: CFDs sind keine Aktien. Es handelt sich dagegen um einen Termin- und Differenzkontrakt oder ein Derivat, welches mit dem CFD Broker ausgehandelt wird. Dieser legt die Risiken direkt offen, preist aber natürlich auch die Vorteile an, die es für Anleger gibt.

Key Facts: Risiken des CFD Tradings

- CFDs werden direkt zwischen Anleger und Broker gehandelt

- je größer der Hebel, desto höher das Risiko

- Money-Management minimiert das Risiko erheblich

- die Auswahl eines seriösen Brokers ist die Grundvoraussetzung

- ein Stop-Loss begrenzt Verluste und maximiert Gewinne

4 Risiken: Was macht den CFD Handel riskanter als herkömmliche Investitionen?

Da Sie für Ihre Zahlung an den Broker keine wirkliche physische Ware wie eine Aktie bekommen, werden die CFD Trades grundsätzlich als riskantere Derivate und Hebelprodukte eingeordnet. Gerade der Hebel bringt Vorteile und Nachteile mit sich. Einerseits kann man damit die möglichen Gewinne deutlich erhöhen. Andererseits öffnet ein Hebeltrade eventuell Tür und Tor für den Totalverlust.

Anleger müssen sich also immer sicher sein, wie hoch das Potenzial der Rendite ist und ob nicht doch vor dem erhofften Rebound eine unangenehme CFD-Nachschusspflicht greift. Hilfreich bei der Einschätzung der tatsächlichen Risiken sind die Broker, welche Ihnen einige Briefings und Hinweise geben.

An dieser Stelle möchten wir zunächst einen Blick auf die Arten der Risiken werfen, die oft von unerfahrenen Anlegern außer Acht gelassen werden. Hierzu gehören:

- Das Gegenparteirisiko

- Das Marktrisiko

- Das Kundengeldrisiko

- Das Liquiditätsrisiko

- Das Risiko von hohen Haltungskosten

- Das Risiko von keiner möglichen Dividende

1. Gegenpartei-Risiko – Guten CFD Broker auswählen

Die Gegenpartei ist bei Ihrem CFD Handel der Broker bzw. der Aussteller von diesem Finanzprodukt. Somit gibt es keine anderen Institutionen und Investoren, welche sich hier hineinhängen. Das CFD Risiko bezieht sich somit komplett auf die Gegenpartei, welche möglicherweise ihren Verpflichtungen nicht nachkommt. Wenn man sich bspw. einen falschen Broker aussucht, kann es sein, dass er das Vermögen am Ende nicht auszahlt.

Beim Kauf von Aktien ist der Broker dagegen nur der Zwischenhändler, nicht der direkte Handelspartner. Geht das Unternehmen in diesem Fall pleite, so können Sie sich dennoch die Aktien von der Verwahrstelle auf ein anderes Aktiendepot übertragen lassen. Bei CFDs ist die Anfangsinvestition dagegen möglicherweise verloren.

Die Regulierung am CFD Markt ist nach wie vor nicht optimal. Deshalb sollten sich die CFD Trader genau überlegen, bei welchem Anbieter man in eine solche Art von Trading einsteigt. Als Faustregel gilt, dass große, gut kontrolliert Broker wesentlich sicherer sind. Hier springen teilweise sogar die Finanzbehörden ein und decken das Gegenpartei-Risiko ab. Bei großen und regulierten Brokern ist dieses Risiko ausgeschlossen.

Entscheiden Sie sich also immer für einen namhaften Anbieter, der Ihnen einen fairen und seriösen Handel garantiert. Solche Broker sollten in westlichen Staaten lizensiert und überwacht sein. Weitere Informationen erhalten Sie in meinem CFD Broker Vergleich.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

2. Marktrisiko und Nachschusspflicht

Auch wenn Sie bei Aktien CFDs nicht am wirklichen Markt tätig werden, hat der Markt einen gewissen Einfluss auf Ihre Investition. So bildet das Derivat immer den originalen Kurs ab. Hieraus ergibt sich dann der Gewinn oder Sie machen Verluste.

Das Gute ist hierbei, dass Sie beim Handel mit CFDs in beide Richtungen investieren können. Hierdurch sind aber mehr Entscheidungen zu fällen und Sie könnten sich unter Umständen verspekulieren.

Falsche Einschätzungen der zukünftigen Entwicklung der Kurse können schnell eintreten. An den Börsen ist die Psychologie der Trader sehr empfindlich. Unerwartete Nachrichten und zu hohe oder zu niedrige Umsatzveröffentlichungen, neue politische Gesetze oder plötzlich auftretende Krisen können zu einer schlagartigen Richtungsänderung führen.

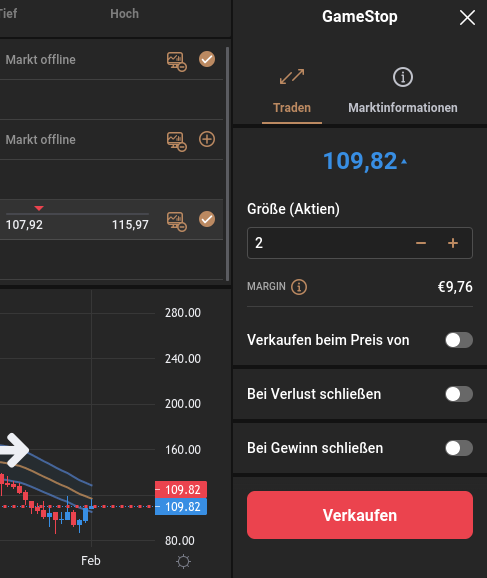

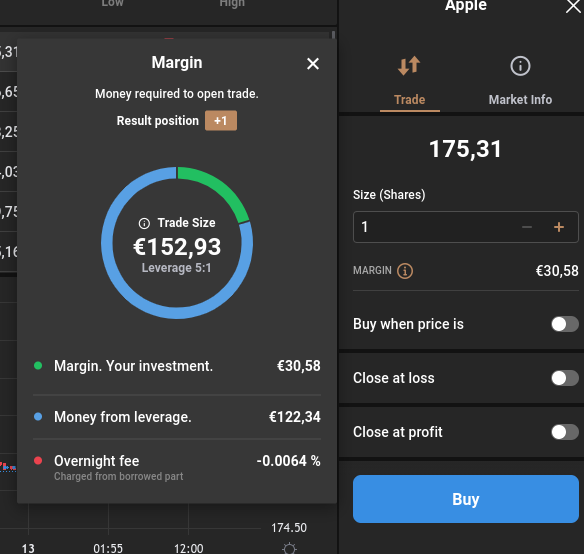

Wenn sich der Kurs der zugrundeliegenden Wertpapiere in eine ungünstige Richtung bewegt, wirkt sich das auch auf den CFD aus und der Margin Broker kann weitere Margin Zahlungen verlangen. Durch die CFD Nachschusspflicht müssen Sie nun Ihren eigenen Einsatz in Bezug auf den Hebel erhöhen. Hierdurch kommen viele Trader, die eine solche Entwicklung nicht auf den Schirm hatten, schnell in die Bredouille.

Wenn Sie diese Margin-Aufforderung dann nicht erfüllen, wird die Short oder Long Position eventuell geschlossen und Sie müssen mit Verlust verkaufen. Diese Aktion ist als Margin Call bekannt. Teilweise verschulden sich die Trader bei diesem Vorgang sogar.

3. Risiko von Kundengeldern

Überall dort, wo der Handel mit CFDs legal ist, sind die Risiken generell geringer. Der Staat springt hier eventuell ein, falls der Broker seinen Verpflichtungen nicht nachkommt. In Deutschland müssen Broker so die Investitionen klar getrennt von dem eigenen Vermögen aufbewahren. Dennoch werden die Einsätze der verschiedenen Trader meistens in einen gemeinsamen Pool gelegt.

Nun kann es sein, dass einige dieser Trader ihre Margin nicht bezahlen. Der Broker hat dann das Recht, andere Anleger zur Kasse zu bitten, zum Beispiel, indem geringere Erträge ausgezahlt werden. Empfehlen kann ich Ihnen, stets genug Geld auf Ihrem Konto zu belassen. Dadurch ist es einfacher, dem Nachschussverlangen nachzukommen und Sie müssen nicht mit einem Margin Call rechnen. Bei einem Margin Call würde der CFD Broker die Position schließen und Sie fahren entsprechend hohe Verluste ein.

4. Liquiditätsrisiken und Gapping

Die Risiken, Verluste zu machen, sind auch von der Liquidität am Markt abhängig, also von der Frage, wie viele Geschäfte für einen Basiswert getätigt werden. Gibt es derer zu wenige, kommt es zu einer Liquiditätslücke. Der CFD Broker könnte dann auch hier nach weiteren Margin Zahlungen fragen oder den CFD Handel sogar mit einem höheren Preis schließen – in diesem Fall wird der Aktien Spread erhöht.

Ein weiteres Problem kann im Übrigen das Gapping sein. Sie haben in diesem Fall gerade eine Order für den Handel mit CFDs eingeleitet, diese wurde aber noch nicht ausgeführt. In der Zwischenzeit fallen aber die Preise am Markt rapide ab. Da Sie den Vertrag aber bereits unterschrieben haben, wird er zu den vorherigen Konditionen eingeleitet und Sie machen direkt Verluste.

Ich empfehle Ihnen daher, beim Broker immer minutenaktuell zu investieren. Melden Sie sich einfach während der Öffnungs- und Geschäftszeiten der jeweiligen Börse an und kaufen Sie dann direkt die Position. Die Ausführungen finden dann sofort statt und nicht erst am nächsten Tag. Sie können natürlich auch gleich mit einer Stop Loss Order arbeiten, um den Verlusten einen Riegel vorzuschieben.

5. Hohe Haltegebühren möglich im CFD Trading

Bei einer Aktie und anderen Wertpapieren müssen Sie meist keine hohen Verwahr- oder Orderkosten einplanen. Anders als bei den Banken lassen die meisten Broker diese Gebühren konsequent weg.

CFD Finanzprodukte sind in dieser Hinsicht aber ein anderes Thema. Hier fallen meist Kosten im niedrigschwelligen Prozentbereich für das Halten einer Long Position über Nacht und am Wochenende an. Es handelt sich stets um die Schließzeiten der Börse.

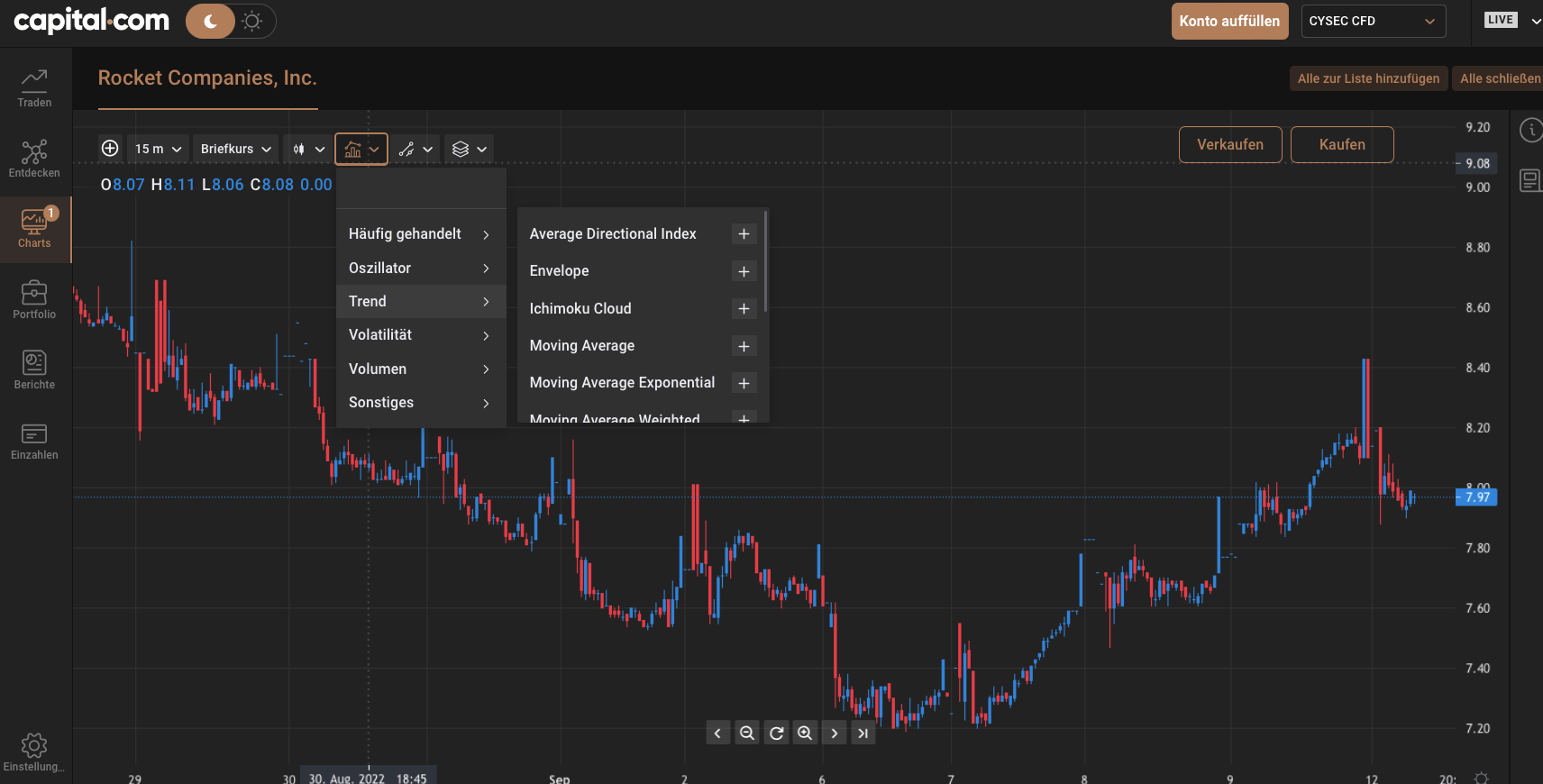

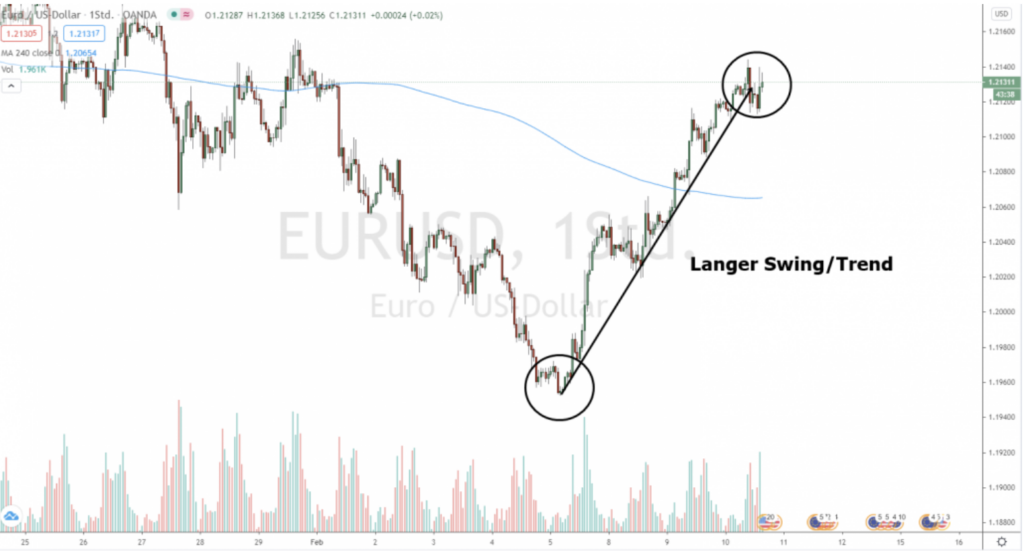

Da diese Kosten bei Differenzkontrakten relativ häufig erhoben werden, können sie das Kapital deutlich zum Schmelzen bringen. Insofern ist der CFD Handel nicht unbedingt für langfristige Investitionen geeignet. Häufiger wird er dagegen für Day Trading, Swing Trading und Scalping genutzt. Die Anleger können hierbei die Volatilität der Position nutzen, um in beiden Richtungen Trades zu eröffnen. Die Gewinnchancen steigen, wenn man sich tiefgründig mit der technischen Analyse auseinandersetzt.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

6. Keine Dividende

Viele Anleger, die ein klassisches Aktienportfolio eröffnen, rechnen die Dividende als Gewinn mit ein. Hierbei handelt es sich um eine Gewinnbeteiligung, welche die AG allen ihren Anlegern zukommen lässt. Sie wird je nach Staat und Unternehmen ein- bis viermal im Jahr ausgezahlt und dient als zweite Einkommensquelle.

Im Falle einer CFD Position haben Sie aber keine echte Aktie in der Hand. Somit verbrieft der Vertrag auch keine Rechte im Unternehmen, zum Beispiel zur Stimmabgabe auf der Hauptversammlung oder eben zum Erhalt der Dividende. Andererseits können die Einstiegskosten bei CFDs im Allgemeinen wesentlich niedriger sein, da Sie keine ganze Aktie kaufen müssen. Ihr Einsatz verändert sich hier nämlich immer nur anteilig in Bezug auf den Basiswert.

Risiken beim CFD Handel verringern: so geht’s

Es gibt natürlich die ein oder andere Möglichkeit, wie man die Risiken verringern und den Verlust begrenzen kann. Gerade Anfänger sollten sich zunächst tief in das Thema einlesen, sich mit den Gefahren der CFD Hebel befassen und die Bedeutung der technischen Analyse im Finanzwesen erkennen. Hier sind einige Tipps:

- CFD Hebel sehr bedacht und gezielt einsetzen

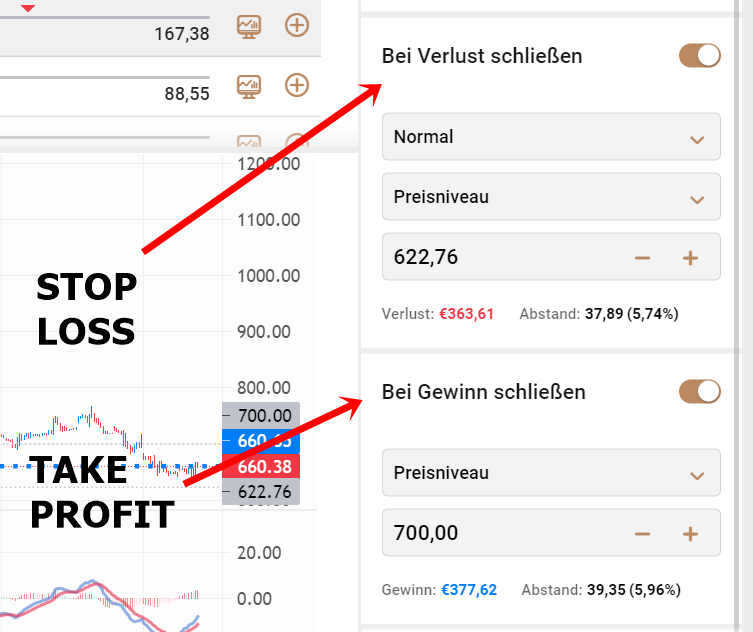

- Stop Loss Orders zur Begrenzung von Verlusten verwenden

- CFD Position nicht zu lange halten, um Swap Gebühren/Haltekosten zu sparen

- Parallel zum CFD Handel echte Aktien kaufen

- Portfolio des CFD Tradings diversifizieren (wie bei Aktien)

- In beide Richtungen investieren

- Leerverkäufe zur Absicherung der Gewinne einsetzen und Verluste damit reduzieren

- CFD Trader sollte eine umfangreiche technische Analyse beim Trading durchführen

- Suchen Sie sich einen seriösen Anbieter, der in westlichen Staaten lizensiert ist und von den Finanzbehörden kontrolliert wird

1. Den Hebel gezielt und dezent einsetzen

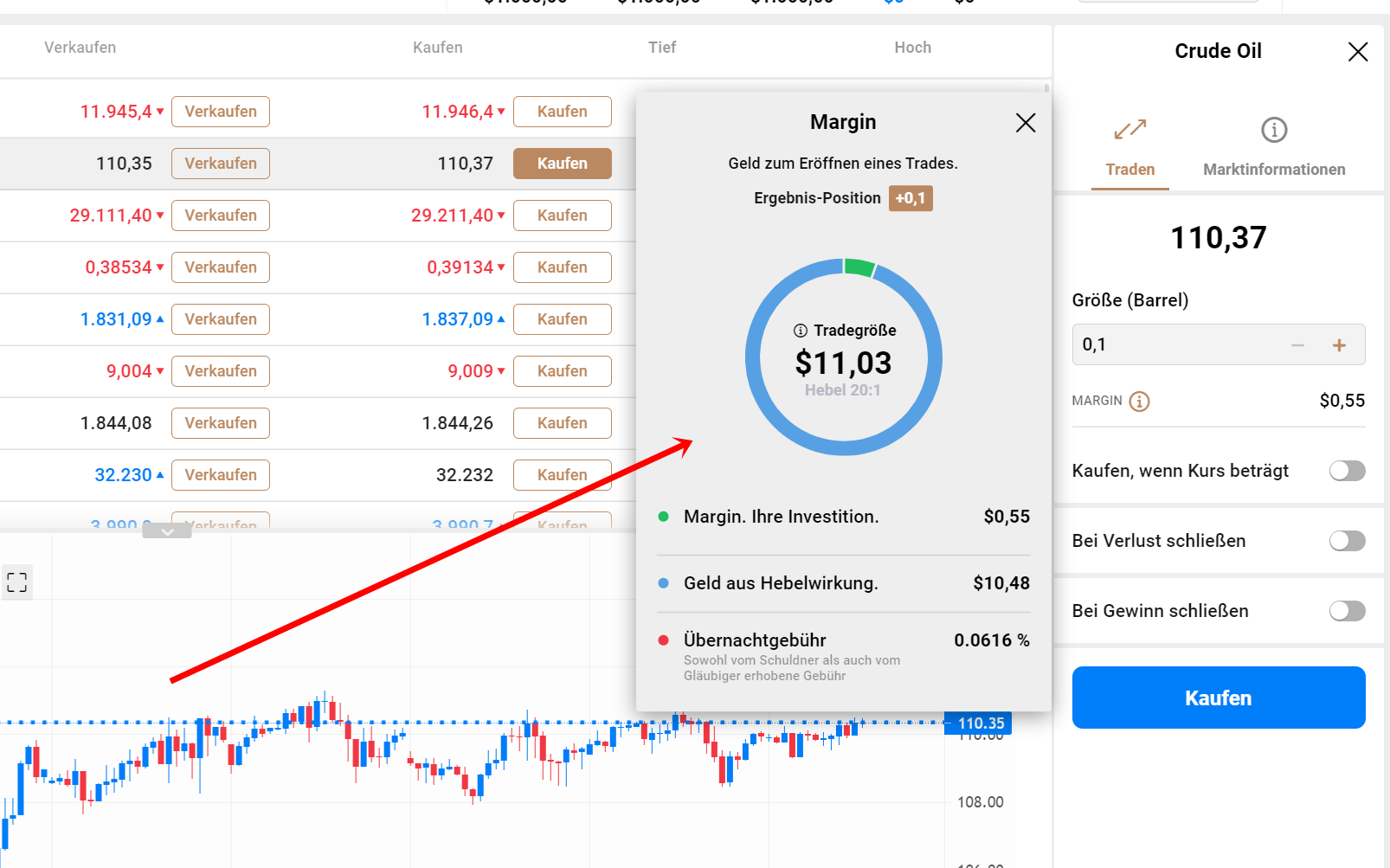

Eine Grundlage des CFD Tradings ist es, den Hebel mit Bedacht einzusetzen. Bei einem CFD Hebel schießt Ihnen der Broker Geld zu und Sie tragen nur einen geringen Anteil an der Investition. Sie erhöhen Ihren Einsatz damit z. B. um das Fünffache. Sollte sich der Kurs aber negativ entwickelt, sinken die Chancen auf Gewinne und Sie müssen hohe Verluste einplanen.

Sie sollten daher nur den Hebel einsetzen, wenn Sie sich einigermaßen sicher sind, dass der Kurs wachsen bzw. im Fall von Leerverkäufen sinken wird. Zudem sollten Sie bei einem relativen volatilen Wert nicht auf allzu hohe Hebel wie im obigen Beispiel setzen. Diese können das Kapital der CFD Trader erheblich in Gefahr bringen.

2. Stop Loss als automatische Funktion beim CFD Trading nutzen

Stop Loss ist eine Trading-Funktion, die nahezu alle Broker anbieten. Bei diesem Tool stellen Sie einen Minimalwert ein, bis zu dem Sie investiert bleiben möchten. Die Funktionsweise ist also rein automatisiert und soll Sie vor einem zu hohen Verlust schützen. Der CFD Trader kann die Risiken so deutlich minimieren, insbesondere dann, wenn der Broker eine Nachschusspflicht bei negativen Entwicklungen der Kurse fordert.

Wer sich in der Short Position befindet, nutzt Take Profit als Stop Loss. Das ist hier umso wichtiger, als dass bei Leerverkäufen sonst kein oberes Limit wie die Zahl 0 vorhanden ist. Theoretisch können bei dieser Art von Trading also nochmals wesentlich stärker in Probleme geraten.

3. CFDs nicht zu lange halten, um Swap Gebühren zu reduzieren

Anders als bei klassischen Aktien müssen Sie bei den meisten CFDs einen Swap einplanen. Hierbei handelt es sich um eine Art Zinsanpassung, welche beim Halten von Positionen über Nacht bzw. am Wochenende erhoben wird.

Die Höhe der Haltegebühren liegt meist im niedrigen Prozentbereich. Auf Dauer summieren sie sich dennoch und können eine hohe Barriere auf dem Weg zum Gewinn bilden. Sie müssen diese Nebenkosten erst mit den Kursen über die Anfangsinvestition hinaus hereinholen, bevor sie die Aktien CFDs mit einem lukrativen Hebeleffekt verkaufen können.

4. Parallel echte Aktien ins Portfolio aufnehmen

CFDs sind kurzfristig eine spannende Methode, um Geld zu machen und sein Kapital zu vervielfachen. Die Technik ist aber meist nur auf Day Trading und Swing Trading beschränkt. Wer dauerhaft Aktien als Inflationsschutz nutzen und für die Rente sparen möchte, sollte dagegen echte Papiere ins Portfolio aufnehmen.

Ein gut diversifiziertes Aktiendepot ist quasi ihre Basis, mit der Sie in sicheren Gewässern die Profite von Kursen abschöpfen. Darauf aufbauend kann man dann die CFDs nach oben und nach unten verwenden.

5. Bei CFDs genauso wie bei Aktien diversifizieren

Diversifizierung ist beim CFD Trading mindestens genauso wichtig wie bei den Aktiendepots. Bereits frühe Wirtschaftswissenschaftler wie die Erfinder der Portfoliotheorie und des CAPM haben herausgefunden, dass mit mehr Positionen im Portfolio die Risiken deutlich sinken.

Bereits ab etwa 30 Positionen wird der Effekt spürbar. Besser noch ist es, mindestens 100 verschiedene Werte ins Depot aufzunehmen. Dabei sollten sich CFDs aber eben auch mit Aktien, ETFs, Rohstoffen und Edelmetallen abwechseln.

Generell empfiehlt es sich, CFD- und Aktienpositionen aus unterschiedlichen Branchen aufzunehmen. Geht es dann einem Segment schlecht, können die Gewinne in einem anderen die Verluste wieder herausholen.

6. Leerverkäufe als Hedging nutzen

Der große Vorteil am CFD Trading ist es, dass man nicht nur nach oben, sondern im Sinne von Short-Selling auch nach unten investieren kann. Sie setzen hier auf sinkende Kurse und fügen somit eine Art Sicherheitsschranke ein.

Diese kommt zum Tragen, wenn für den Aktien und CFD Trader ganze Segmente abrutschen. Kommt es z. B. zu einer internationalen Krise, gehen die meisten Kurse ins Minus. Ein gezielt eingesetzter Leerverkauf federt diesen Trend ab. Gemeinhin ist die Technik als Hedging bekannt.

7. Einen guten CFD Broker mit fairen Konditionen finden

Das eigentlich größte Risiko am CFD Trading ist mit dem Broker verbunden. Wer bei der Auswahl nicht aufpasst, wählt schnell einen unseriösen Anbieter und kann am Ende mit einem gewaltigen Minus hervorgehen.

Um Ihr Geld zu schützen, sollten Sie also immer zuerst die Erfahrungsberichte wie auf Trading für Anfänger durchlesen. Hier sammeln Sie Informationen zu Geschäftsgebaren, Gebühren, Lizensierung und Chancen von Brokern wie Capital.com, IG.com, Plus 500 und GBEbrokers.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

Zu den wichtigsten Faktoren, die bei den besten Brokern für CFD Trading gegeben sein sollten, zählen die folgenden Punkte:

- Lizensierung in einem westlichen Staat

- Bei einfachen Accounts keine zu hohen Hebel über 5:1

- Warnhinweise und Sicherheitsschranken wie Stop Loss

- Faire Haltegebühren

- Keine Kosten für Orders und Depotführung

- Schmale Spreads

- Keine Nachschusspflicht

- Breite Auswahl an kostenlosen Tools zur fundamentalen und technischen Analyse von Aktien

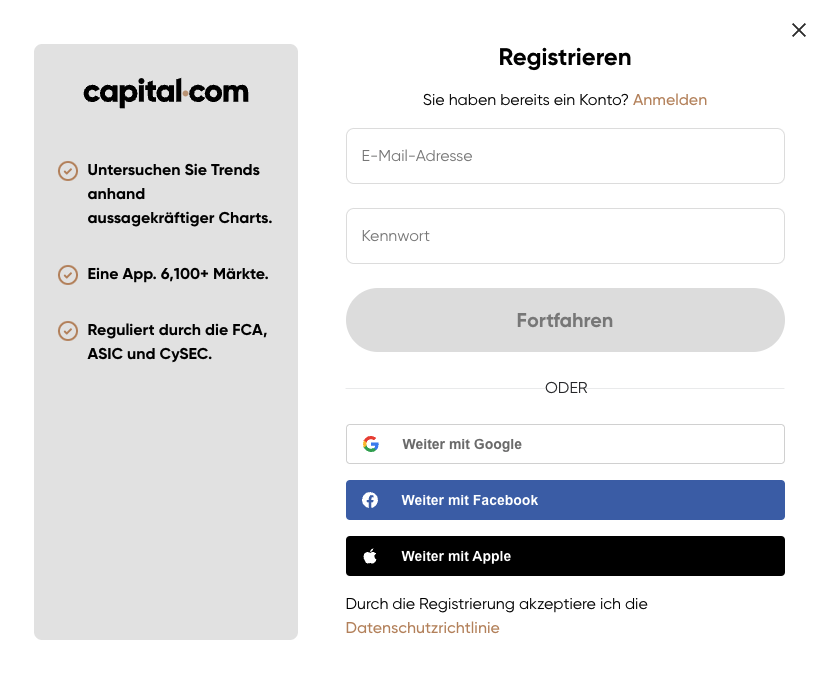

So melde ich mich beim CFD Broker an: erste Schritte

Wenn Sie einen passenden Broker gefunden haben, laden Sie sich die App herunter oder gehen im Browser auf die Webseite. Nun klicken Sie auf „Konto einrichten“ und machen erste Angaben zu Ihrem Namen und Ihrer E-Mail. Als nächstes bekommen Sie ein elektronisches Schreiben mit Bestätigungslink, klicken dort drauf und sind schon fast Mitglied.

Nun werden einige persönliche Angaben von Ihnen gefordert. Erzählen Sie dem Broker zunächst, wie häufig Sie bereits mit CFDs und Aktien gehandelt haben, wie hoch Ihr durchschnittliches Einkommen ist und welchen Anteil Sie davon bereits investiert haben.

In einem Quiz müssen Sie nun Ihr Wissen unter Beweis stellen. Hiermit will der Broker sicher gehen, dass Sie sich tatsächlich in dem Metier auskennen und keine unnötigen CFD Risiken eingehen.

Verifizierung beim Broker für CFD Trading durchführen

Damit Sie zum Trading zugelassen werden, müssen Sie eine Verifizierung durchführen. Das geht zunächst telefonisch und in der zweiten Phase durch das Upload Ihres Personalausweises. Auf diesem muss Ihr Wohnsitz vermerkt sein. Nach einer umfassenden Prüfung schaltet man Ihr Profil komplett frei.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

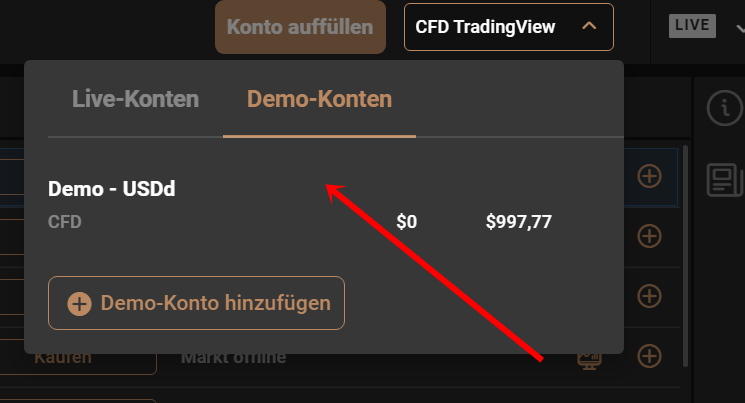

Demokonto: CFD Handel als neuer Trader lernen

Wer im CFD Handel noch gar keine Erfahrung hat, sollte seine Chancen nicht unnötig auf Spiel setzen. Zunächst begeben Sie sich also in den CFD Demo-Bereich und probieren sich an den Dynamiken dieses Marktes aus. Sie können hier viele der üblichen Tools nutzen und z. B. versuchen, über die technische Analyse Swing Trading zu betreiben.

Sobald das einwandfrei funktioniert, wechseln Sie in das Echtgeldkonto. Dort laden Sie nun Geld auf und steigen in die CFD Trades ein.

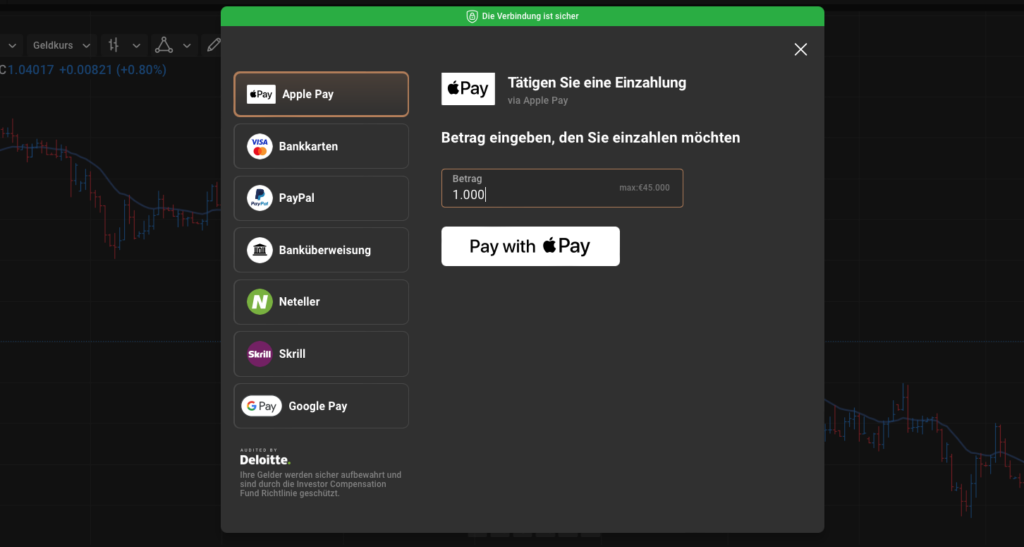

So laden Investoren Geld auf das CFD Konto

Die meisten Broker haben unterschiedliche Regeln zum Aufladen von Geld auf das eigene Konto. Meist gibt es einen unteren und oberen Wert, der als Limit dasteht. Capital.com verlangt so eine Mindesteinlage von etwa 20 Euro für ein CFD Konto. Andere Anbieter verzichten auf diese Einschränkung. Dafür können weitere Gebühren beim Abheben anfallen.

Bei den Methoden ist man immer recht divers. Klassiker wie Überweisung und Kreditkarte werden grundsätzlich immer angeboten. Alternativ haben aber auch die MicroPayments von PayPal über Neteller und Skrill bis hin zu Google Pay und Apple Pay Einzug gehalten.

Investieren: Aktien kaufen oder shorten

Mit ausreichend Kapital auf dem Konto geht es jetzt ans Investieren. Sie analysieren die verschiedenen Aktien und machen über die technischen Verfahren gewisse Trends aus. Diese können Sie dann mit der fundamentalen Analyse absichern.

Wenn sich die Aktie relativ weit unten befindet und die Formationen auf einen Kurswechsel hindeuten, sollten Sie long einsteigen. Sie kaufen dann einen CFD mit Hebel, um auf ein Wachstum der Kurse zu hoffen.

Im umgekehrten Fall möchten Sie, dass der Wert der Bezugsaktie sinkt. Sie entscheiden sich also für einen Shorthandel, wenn Sie denken, dass der Gipfel einer Aufwärtsbewegung erreicht ist. Das lässt sich mit Hilfsmitteln wie Unterstützung und Widerstand, Pivot Points und Fibonacci Retracement ermitteln.

Bei den CFDs sollten Sie dann relativ schnell aus dem Handel aussteigen, um die Volatilität nicht unnötig herauszufordern und Haltegebühren zu sparen. Wer die Position wieder abgibt, dem wird die Verkaufssumme gutgeschrieben. Aus bspw. 50 Euro Investition können dann schnell 100 Euro werden.

Gewinne einfahren: mit wenigen Klicks im CFD Trading

Für den Verkauf von Aktien CFDs gehen Sie einfach auf die entsprechende Position und klicken auf Traden. Hier können Sie nun genauer angeben wie viel an Wert Sie abgeben möchten. Anders als bei Aktien müssen Sie nicht den kompletten Anteil verkaufen, sondern können auch nur Bruchstücke veräußern. Das macht Sie im Handel weitaus flexibler.

Wer das Geld dann auf das eigene Giro abheben möchte, muss teilweise mit Nebenkosten rechnen. Unternehmen wie eToro verlangen so pauschal 5 Euro, wenn man die Gewinne vom Anbieter wegtransferiert. Entsprechend ist es sinnvoll, immer höhere Summen auf einmal abzuheben.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

Vorteile am CFD Trading:

- Sie können mit niedrigerem Kapital in den CFD Handel einsteigen

- Anteilig Gewinne einfahren – Sie brauchen keine ganzen Aktien kaufen

- Sie haben die Möglichkeit, mit einem CFD Hebel zu operieren

- Investieren Sie invers, indem Sie als Teil des CFD Tradings in die Short Position gehen

Einstieg ins CFD Trading mit wenig Kapital und anteilige Gewinne

CFDs sind trotz der oben genannten Risiken ein hervorragendes Finanzprodukt für Anfänger. Wer noch kein Kapital in der Rückhand hat, kann mit sehr wenig Geld einsteigen und somit sein Vermögen langsam aufbauen.

Bei vielen CFD Brokern ist sogar das Trading ab 1 Euro möglich. So kann man sich zunächst ausprobieren und Schritt für Schritt sein Investment steigern. Später verwendet man die Gewinne z. B. für weitere Trades mit echten Aktien, ETFs sowie anderen Formen des Vermögensaufbaus.

Steigerung der Gewinne per CFD Hebel

Der Hebel ist eine Besonderheit, welche den CFDs innewohnt und Ihnen die Chancen auf mehr Gewinne bieten. Sie können relativ wenig Kapital einsetzen und durch die Unterstützung von Seiten des Brokers ein Vielfaches herausholen.

In einer Grafik wird Ihnen meist angezeigt, wie hoch Ihr Anteil ist und was der Broker bezuschusst. Meist handelt es sich um Hebel, die bei dem Doppelten, Dreifachen oder sogar Zehnfachen liegen. Die erlaubte Höhe hängt dabei immer auch von der Lizensierung und Ihrer Kontoart ab.

Auf der anderen Seite ist der Hebel natürlich eine relevante Risikoquelle. Er wirkt ins Negative hinein und wenn Sie unerwartet Schulden einfahren, kann der Broker einen Nachschuss verlangen. Das kann bis zum Margin Call, also der Schließung der Positionen zu sehr schlechten Bedingungen führen. Dieser Risiken müssen Sie sich immer bewusst sein und sollten nie ins Blaue hinein in gehebelte CFDs investieren.

Kurzfristig mit Daytrading von Kursschwankungen profitieren

Spannend ist CFD Daytrading vor allem, weil man damit optimal die Trends mitnehmen kann. Wer die Aktien technisch analysiert und die Bewegungsänderungen mitbekommt, steigt mit wenigen Klicks in den Handel ein. Hohe Summen müssen dabei nicht umgesetzt werden. Es kann sogar Scalping betrieben werden, bei dem eher kleine Gewinne abgeschöpft werden. Der CFD-Handel macht Sie also für kurzfristiges Trading sehr flexibel.

Leerverkäufe (Short-Selling)

Leerverkäufe sind mit echten Aktien nur schwer durchzuführen. Meist müssen Sie hierfür spezielle Lizenzen und Zugang zur Börse haben. Die CFDs sind aber Konstrukte, welche diese Regeln umgehen. Sie können einen Leerverkauf virtuell nachbilden, da es sich um reine Derivate handelt.

Leerverkäufe erlauben es Ihnen, nicht nur Gewinne zu machen, wenn die Kurse steigen. Sie können selbst in einem Bärenmarkt von den Trends profitieren. Somit haben Sie zu jeder Zeit große Chancen auf Profite und können ganz nebenbei Sicherheitsschranken gegen Verluste im Sinne von Hedging einfügen.

Fazit: Differenzkontrakte sind etwas für Trader, die sich tiefgründig mit dem CFD-Handel Risiko beschäftigen

Differenzkontrakte oder CFDs bieten Ihnen viele Vorteile, gehen aber auch mit etlichen Risiken einher. Für die Chancen, die Gewinne per Hebel zu vervielfachen, bezahlen Sie mit der gestiegenen Gefahr, im negativen Fall ein höheres Minus zu machen.

Es ist vor allem die Nachschusspflicht, die für ein immenses CFD Risiko sorgt. Wenn sich die Kurse negativ für Ihr Investment entwickeln, müssen Sie meist den Einsatz aufstocken. Somit gleicht sich der Anteil, den Sie und der Broker geleistet haben, allmählich aus.

Weitere Risiken sind unseriöse Broker und natürlich der Markt selbst. Diese Gefahren können Sie durch tiefgründige Analysen minimieren. Lesen Sie sich hierfür in die Erfahrungsberichte zu den Trading-Plattformen, den besten CFD Brokern und natürlich zur technischen Analyse ein.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Meist gestellte Fragen:

Ist CFD Handel seriös?

Ja, der CFD Handel an sich ist seriös, denn es handelt sich dabei um regulierte und überwachte Finanzinstrumente. Wenn man sich einen lizenzierten Broker aussucht, hat man an und für sich keine Gefahr, betrogen zu werden. Nichtsdestotrotz sind die reinen Handelsrisiken durchaus hoch.

Kann man mit CFD Handel reich werden?

Ja, es ist theoretisch möglich, durch den CFD Handel reich zu werden. Dazu sind allerdings auch ein hohes Startkapital bei gleichzeitig hohen und vor allem konstanten Renditen erforderlich. In der Praxis gelingt letzteres aber nur den wenigsten Tradern, denn dazu sind eine unmfassende Kenntniss der Märkte, Disziplin sowie eine solide Handelsstrategie erforderlich.

Sind CFDs und Future dasselbe?

Nein, CFDs und Futures sind unterschiedliche Arten von Finanzinstrumenten. Beide gehören zu den Derivaten, sind also Ableitungen von den tatsächlichen Basiswerten. Im Unterschied zu den Futures haben die CFDs aber keine festen Verfallstermine. Bei Futures gibt es immer ein Enddatum, an dem der Trade zum vorher vereinbarten Preis durchgeführt werden muss. Beide Instrumente beziehen sich u. a. auf Aktien, Rohstoffe, Währungen, Anleihen, ETFs und Optionen.

Wie werden Gewinne aus einem CFD versteuert?

Seit 2009 müssen alle Gewinne aus dem CFD-Handel normal mit einer 25-prozentigen Abgeltungssteuer versteuert werden. Diese zieht der Broker automatisch ab und leitet sie an den Fiskus weiter. Hinzu kommen eventuell die Kirchensteuer und der Solidaritätszuschlag. Ab dem Jahr 2023 gibt es einen Sparer-Pauschbetrag, der bei 1.000 Euro liegt. Hierauf werden keine Steuern erhoben. Zudem können Sie immer den Grundfreibetrag von etwa 11.000 Euro im Jahr auf jedes Einkommen wahrnehmen.

Welchen Hebel sollte ich bei CFDs anwenden?

Für private Anleger liegen die Möglichkeiten des Hebels beim etwa Fünf- bis Zehnfachen. Diese hohen Steigerungen muss man sich mit einem Margin-Anteil erkaufen. Später kann der Broker aber einen Nachschuss fordern oder die Position seinerseits schließen. Generell würde ich eher zu einem kleineren Hebel raten, vor allem dann, wenn der Basiswert recht volatil ist.

Was kauft man bei CFDs?

CFDs sind Derivate und somit reine Ableitungen von einem Basiswert. Somit kauft man keine echten Aktien, Forex, Indizes oder Rohstoffe. Stattdessen wird der Vertrag selbst erworben, der als Vereinbarung über die Entwicklung eines Bezugswerts zu verstehen ist. Steigt sozusagen der Kurs der Original-Aktie, so wächst auch prozentual die Investition, welche Sie beim CFD Broker getätigt haben.

Was sind die Risiken beim Handel mit CFDs?

Das größte Risiko beim CFD Handel ergibt sich aus der Hebelwirkung. Diese bewirkt, dass sich sowohl Gewinne als auch Verluste multiplizieren, was schnell zu einem Totalverlust oder sogar zu Schulden beim Broker führen kann.