Sie suchen nach seriösen Online Brokern in Deutschland? – Dann sind Sie auf dieser Webseite genau richtig! Um an weltweiten Börsenmarktplätzen handeln zu können, benötigt es eine passende Infrastruktur. Diese wird von einem Online Broker gestellt. In Form einer Handelsplattform sowie einer guten Auswahl an Assets bieten Online Broker alles, was es für das Trading und den Wertpapierhandel benötigt.

Die besten 10 Online Broker in Deutschland mit günstigen Konditionen für den Handel stelle ich Ihnen in meinemVergleich vor.

Sehen Sie hier die Liste der 10 besten Online Broker für Deutsche Trader & Investoren:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Mehrfach reguliert

- ECN/STP Spreads ab 0,0 Pips

- Variable Hebel

- Crypto Zahlungen

- Bonus Angebote

- Schnelle Kontoeröffnung

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

- Niederlassung in Düsseldorf

- TradingView unterstützt

- RAW Spreads ab 0,0 Pips

- Niedrige Kosten

- Persönlicher Support

- Deutsche Niederlassung (BaFin)

- Spreads ab 0,2 Pips ohne Kommissionen

- Mehrere Plattformen

- Viele Kryptos & Optionen

- Schnelle Kontoeröffnung

- Sehr günstige Spreads ohne Kommissionen

- Variable Hebel möglich

- TradingView Anbindung

- Deutscher Support für Trader

- Seminare und Webinare

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

10 seriöse Online Broker im Vergleich: Meine Erfahrungen

Die Auswahl des besten Online Brokers ist nicht immer leicht. Für Trader aus Deutschland gibt es bereits unzählige Möglichkeiten sich online anzumelden und zu investieren. Der Anfänger verliert schnell seinen Überblick und kann oft Angebote auswählen, die nicht unbedingt gut sind. In meinen über 10 Jahren Trading Erfahrungen habe ich bereits sehr viele Online Broker getestet. Oft ist es so, dass der Broker mit der auffälligsten Werbung, die schlechteste Gebührenstruktur anbietet.

Anfänger oder auch fortgeschrittene Investoren sollten sich deshalb vor „laut schreienden“ Brokern hüten. In meinem Vergleich finden Sie die besten Möglichkeiten für Trader aus Deutschland online mit einem guten Partner zu investieren. Alle 10 Anbieter habe ich bereits mit echtem Geld getestet und kann Ihnen sagen, dass Ihr Geld dort sicher ist. Kleine Unterschiede gibt es jedoch im Angebot und den Gebühren. Erfahren Sie mehr in meinem Vergleich!

Meine Testergebnisse und Ranking der besten Online Broker Deutschlands:

- Capital.com – Das beste Gesamtpaket für Trader und Investoren

- XTB – Deutsche Niederlassung & Regulierung

- Vantage Markets – Trading mit hohem Hebel möglich

- GBE Brokers – Spezialisiert für Forex Trader

- Etoro – Bestes Angebot für Kryptowährungen

- Plus500 – Garantierte Stop Losses möglich

- Pepperstone -Top-Tier-Liquiditätsanbieter

- Libertex – Investitionen auch in Metalle und Agrarprodukte möglich

- ActivTrades – Test des Demokontos ohne Anmeldung möglich

- IG – Optionshandel auch am Wochenende möglich

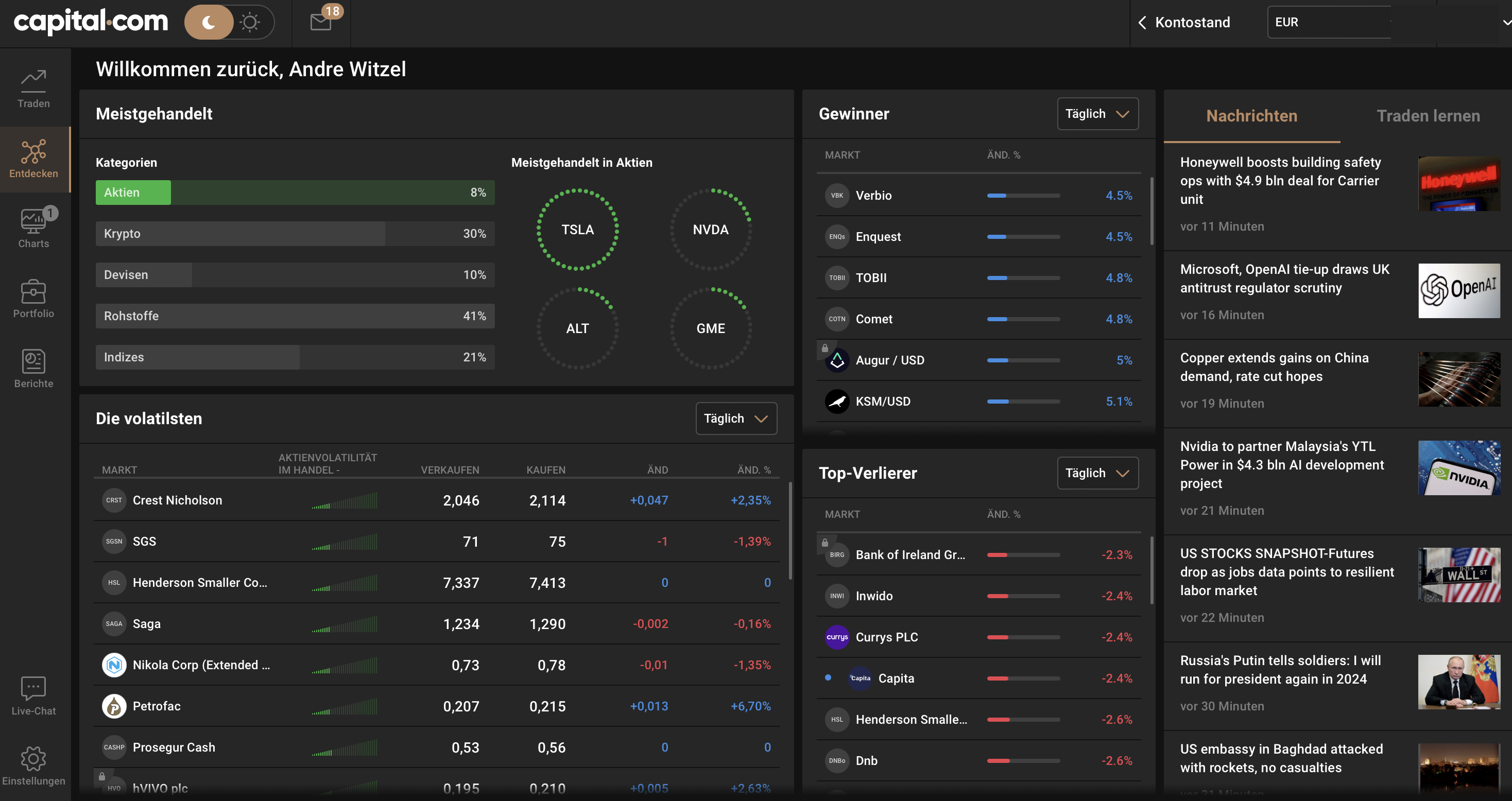

1. Capital.com

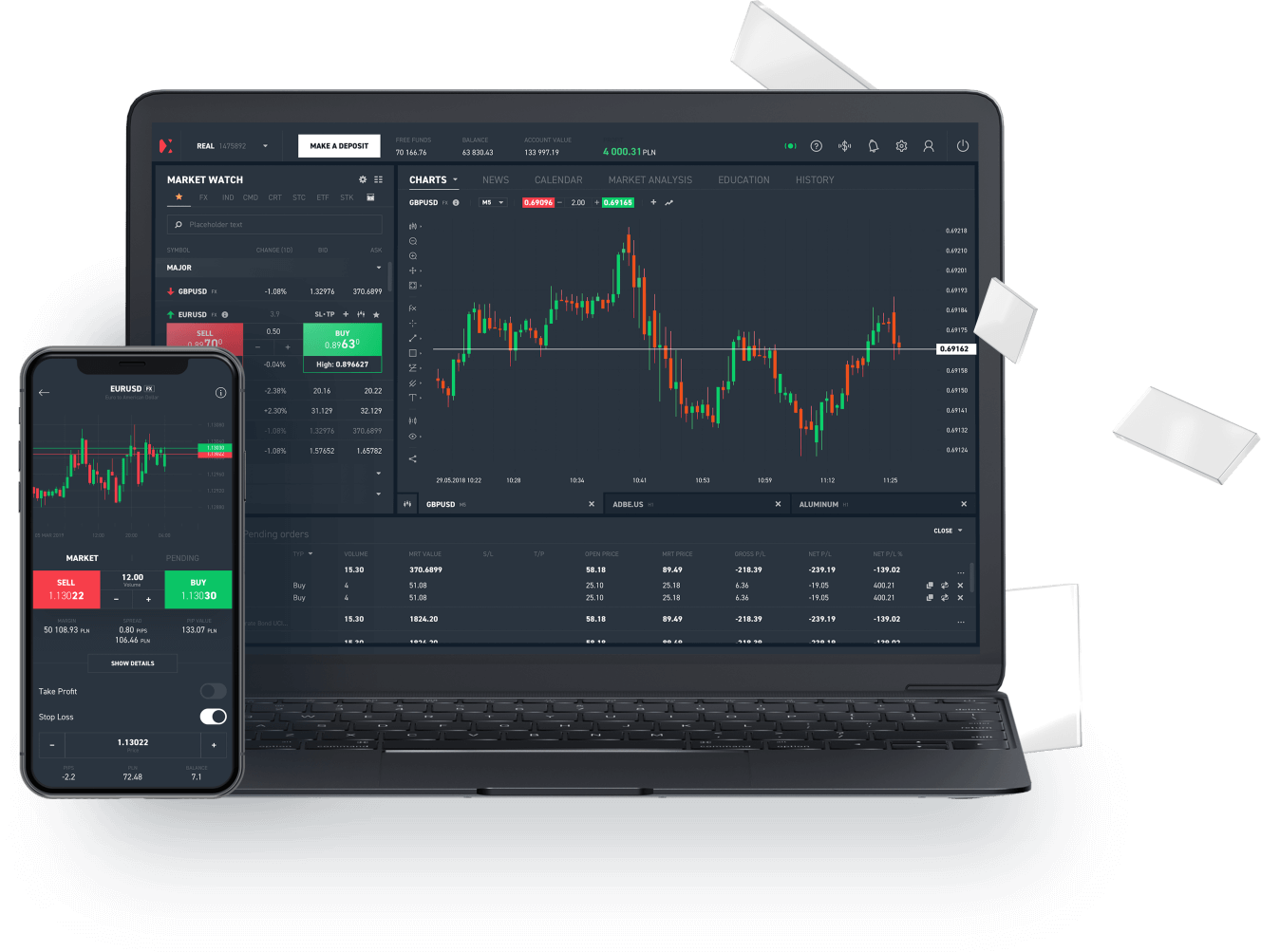

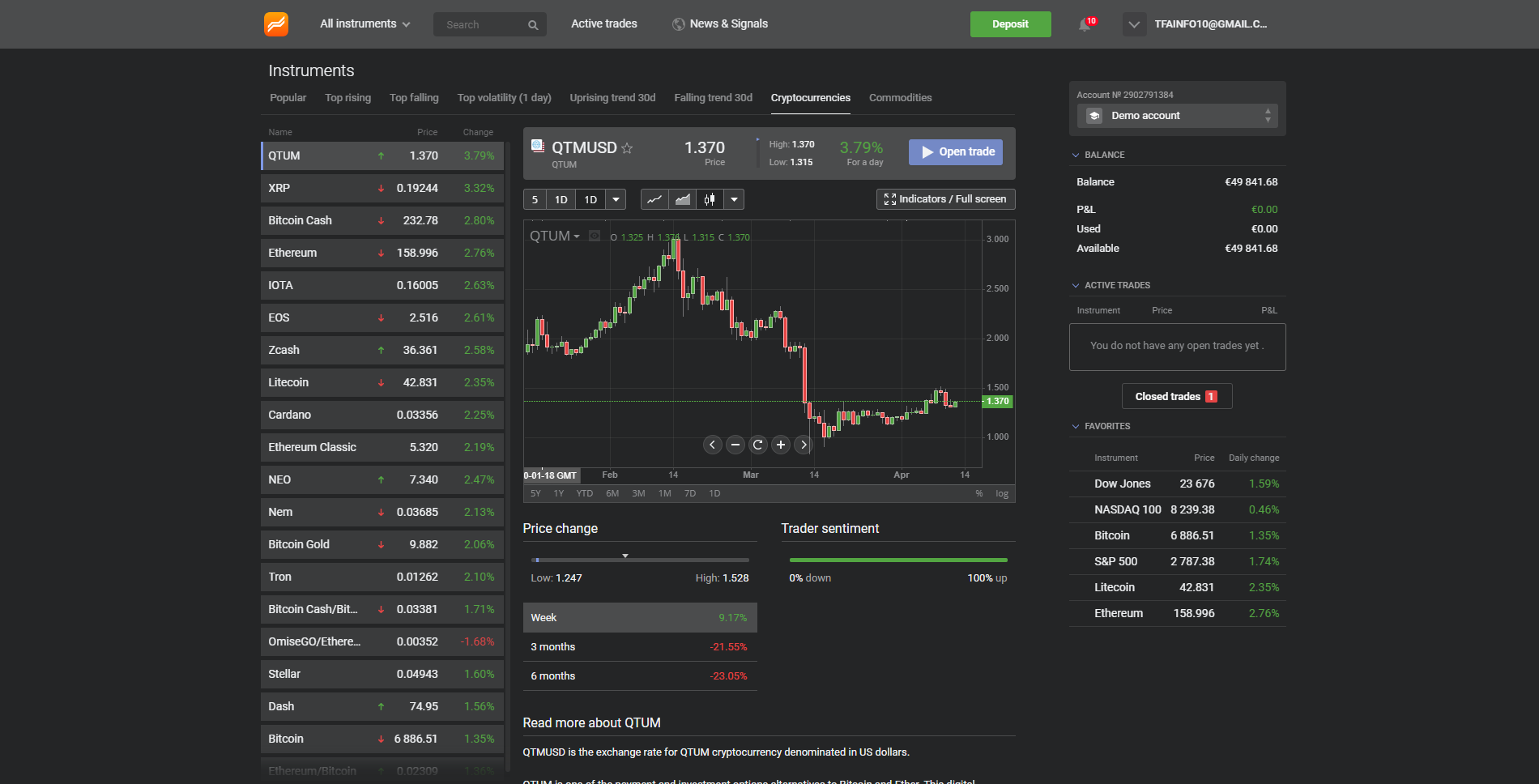

Capital.com ist mein Testsieger und aus meinen Erfahrungen der beste Online Broker Deutschlands. Ich habe den Anbieter genaustens getestet und mit anderen Brokern verglichen. Er bietet das beste Gesamtangebot für Trader und Investoren. Sie haben einen direkten Zugriff auf über 3,700 verschiedene Märkten. Sie können echte Aktien kaufen oder CFDs traden. Der Handel mit Hebel ist möglich.

Der Broker unterstützt zudem verschiedene Plattformen. Die Web-Platttform finde ich persönlich am nutzerfreundlichsten. Zusätzlich kann man auch TradingView oder den MetaTrader 4 nutzen. Neben dem guten Angebot und Konditionen gibt es eine geringe Mindesteinzahlung von nur 20 € per Kreditkarte. Damit lässt sich schnell ein Depot eröffnen. Wer trotzdem kein echtes Geld nutzen will kann das kostenfreie Demokonto nutzen.

Untersützen wird Sie Capital.com durch einen Deutsche Support, der per Chat und Telefon aktiv ist. Weiterbildungsmöglichkeiten von Deutschen Experten werden ebenfalls angeboten. Testen Sie diesen Online Broker auch unbedingt selbst! Alle Konditionen werden für sich sprechen.

Capital.com Vorteile:

- CySEC reguliert

- Mindesteinzahlung ab 20€ per Kreditkarte

- Kostenloses Übungskonto

- Über 3.000 Märkte

- CFDs und echte Aktien

- Hebel bis 1:30

- Spreads ab 0,2 ohne Kommissionen

- TradingView, Webplattform, Trading App, MetaTrader 4

Capital.com Nachteile:

- Keine

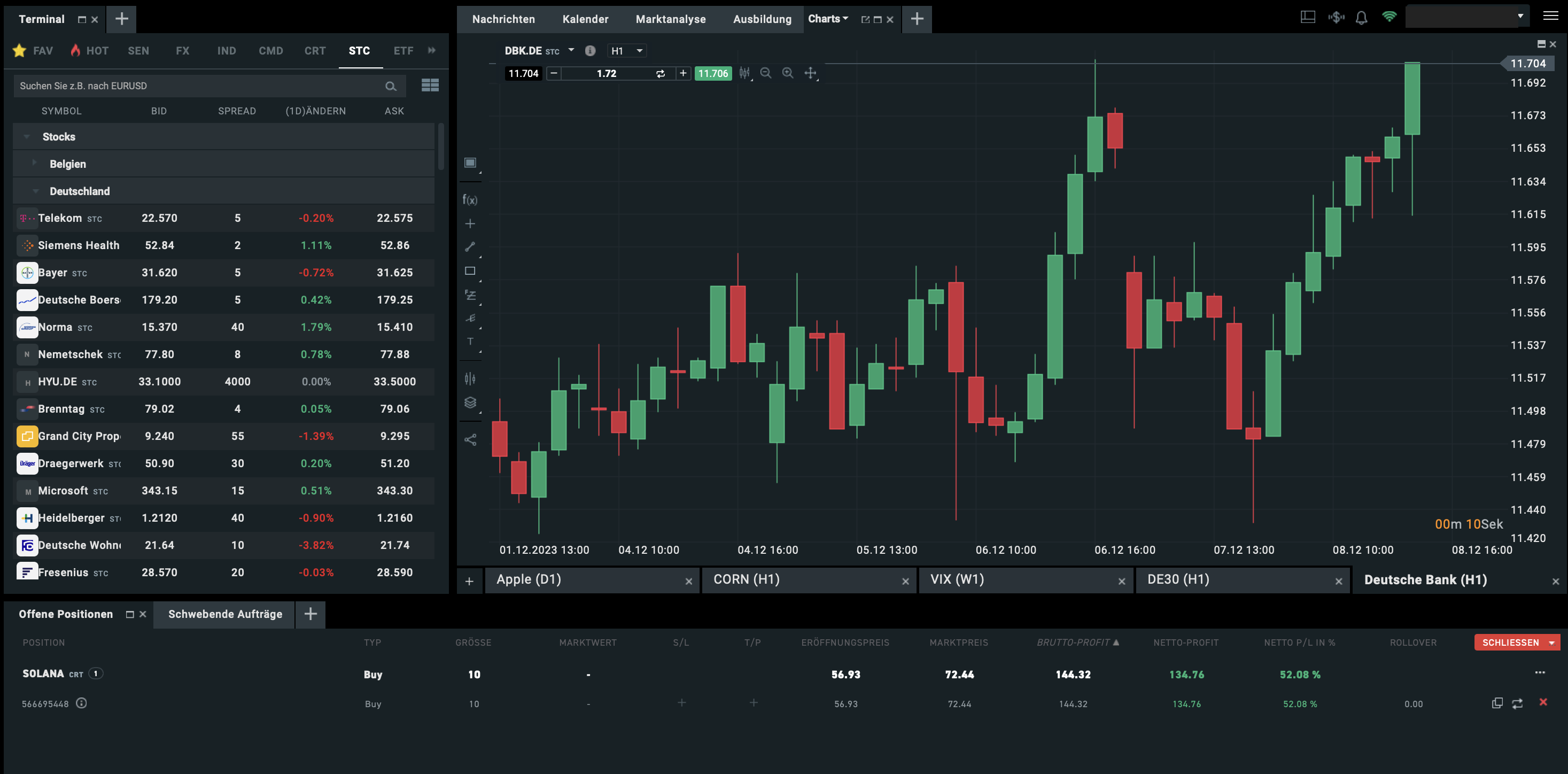

2. XTB

XTB ist ein empfehlenwerter Online Broker, der bei mir im Ranking sehr weit oben ist! In Frankfurt befindet sich eine Deutsche Niederlassung, die von der BaFin reguliert ist. Alle Deutschen Trader, die unter einer Deutschen Regulierung handeln wollen, sollten diesen Online Broker wählen.

XTB zeichnet sich durch seine einzigartige Handelsplattform xStation 5 aus. Diese ist für den Computer und alle mobilen Geräte verfügbar. Weitere Plattformen gibt es leider nicht, was auch nicht unbedingt nötig ist. Über die xStation 5 haben Sie einen Zugriff auf über 5.000 Märkte. Sie können Aktien, ETFs, CFDs, Rohstoffe und vieles weitere traden.

Auch bei den Gebühren schneidet XTB sehr gut ab. Es gibt keine versteckten Nachteile und der Spread startet ab wenigen Punkten. Abgerundet wird das Angebot durch einen sehr guten Deutschen Support. Ebenfalls gibt es zahlreiche Weiterbildungsmöglichkeiten.

Vorteile von XTB:

- Deutsche Niederlassung und Regulierung (BaFin)

- Automatische Steuerabführung

- Sehr gute Software xStation 5

- Persönliche Support mit Webinaren und mehr

- Über 5.800 Märkte

- CFDs und echte Aktien

- Spreads ab 0,3 ohne Kommissionen

- Keine Kontoführungsgebühren

Nachteile von XTB:

- Nur eine hauseigene Trading Plattform & App

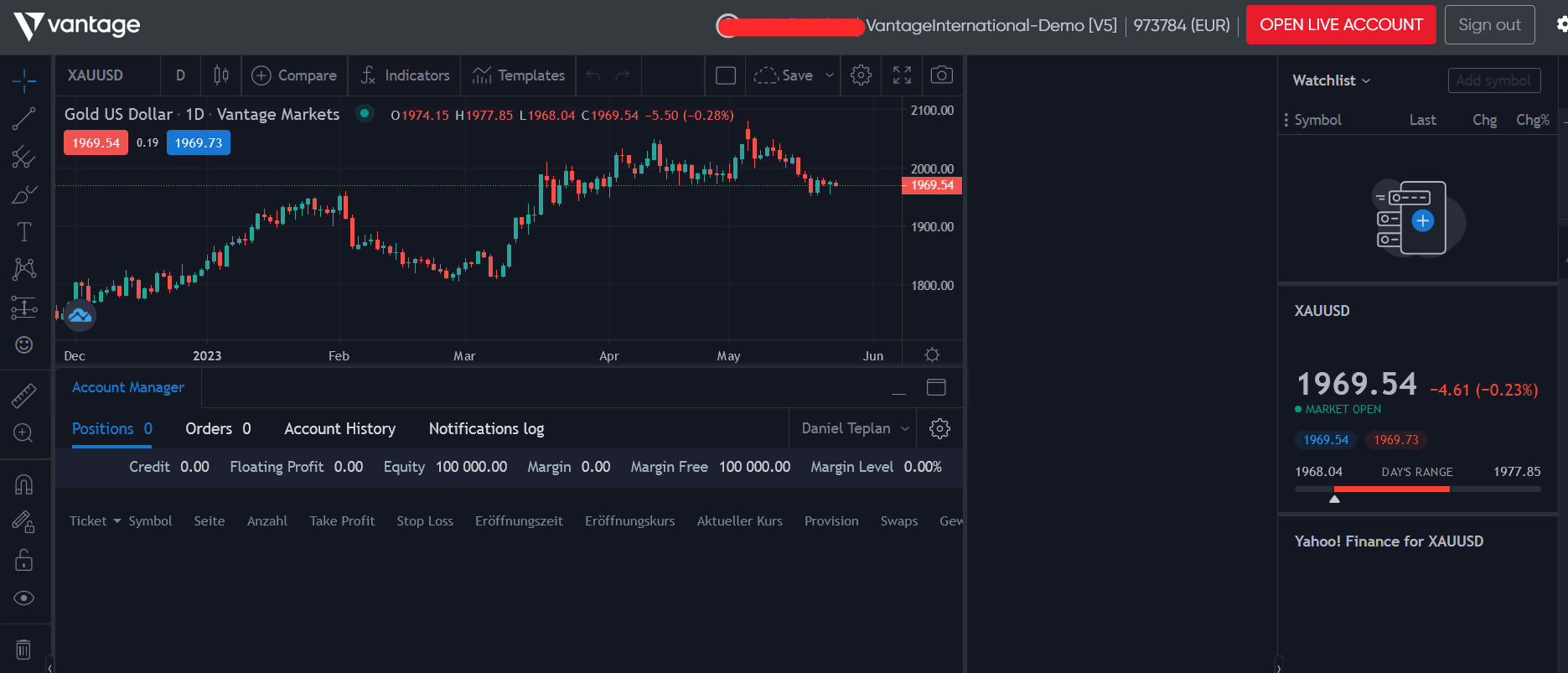

3. Vantage Markets

Vantage Markets ist ein regulierter Online Broker außerhalb der EU, der einen hohen Hebel gewährt. Hier gelten aber keine EU Richtlinien oder Deutsche Regularien. Einen Negativsaldoschutz gibt es trotzdem. Dieser Anbieter eignet sich für Trader, die einen hohen Hebel benötigen. In Standard Konten 1:500.

Eine Kontoeröffnung ist bereits ab 50€ möglich und ein Übungskonto gibt es ebenfalls. Traden Sie bei Vantage Markets Forex und CFDs an internationalen Märkten. Unterstützt wird hier der MetaTrader 4/5, ZuluTrade, Autotrasse und eine mobile App von Vantage selbst. Ein weiterer Vorteil ist der Support, der sehr gut erreichbar ist!

Vorteile von Vantage Markets:

- Außerhalb EU reguliert

- Hoher Hebel Verfügbar (bis 1:500) abhängig vom Kontotyp

- Hohe Auswahl an Forex und CFD-Werten

- MetaTrader 4, MetaTrader 5 und weitere renommierte Trading Plattformen

- Spreads ab 0,0 pips

- Copy Trading über AutoTrade

- CFDs auch auf Edelmetalle

- 24/7 Support

Nachteile von Vantage Markets:

- Keine Regulierung innerhalb EU

4. GBE Brokers

GBE Brokers eignet sich für Trader und Investoren, die ein hohes Volumen im Forex Trading haben. Dieser Online Broker bietet unschlagbare Konditionen im Währungshandel. Die Spreads starten ab 0,0 Pips mit niedrigen Kommissionen ab 2,5€ pro 1 Lot Trade. Alle Kunden müssen dafür aber mindestens 1.000€ einzahlen. Ein günstigeres Spreadkonto gibt es ab 500€ Einzahlung.

Nur der MetaTrader 4 und 5 wird von GBE Brokers unterstützt. Diese ist auch ausgelegt für den FX Handel. Der Broker hat zusätzlich eine Deutsche Niederlassung, die einen erstklassigen Support bietet. Insgesammt sind 500 Märkte verfügbar. Wenn Sie Währungen handeln, dann sollten Sie GBE Brokers nutzen!

Vorteile von GBE Brokers:

- Deutsche Niederlassung in Hamburg

- Spezialisiert für das Forex Trading ab 0,0 Pips Spread mit sehr niedrigen Kommissionen

- MetaTrader 4 und MetaTrader 5

- Schnelle Ausführung von Trades

- Persönlicher Support

- 500 Märkte und mehr

- PayPal als Zahlungsmethode verfügbar

Nachteile von GBE Brokers:

- Geringere Auswahl an Märkten und nur CFDs

(Über den oberen Button bekommen Sie 1€ Kommissionen oder 0,1 Pip Spread Rabatt – Günstigster FX Broker)

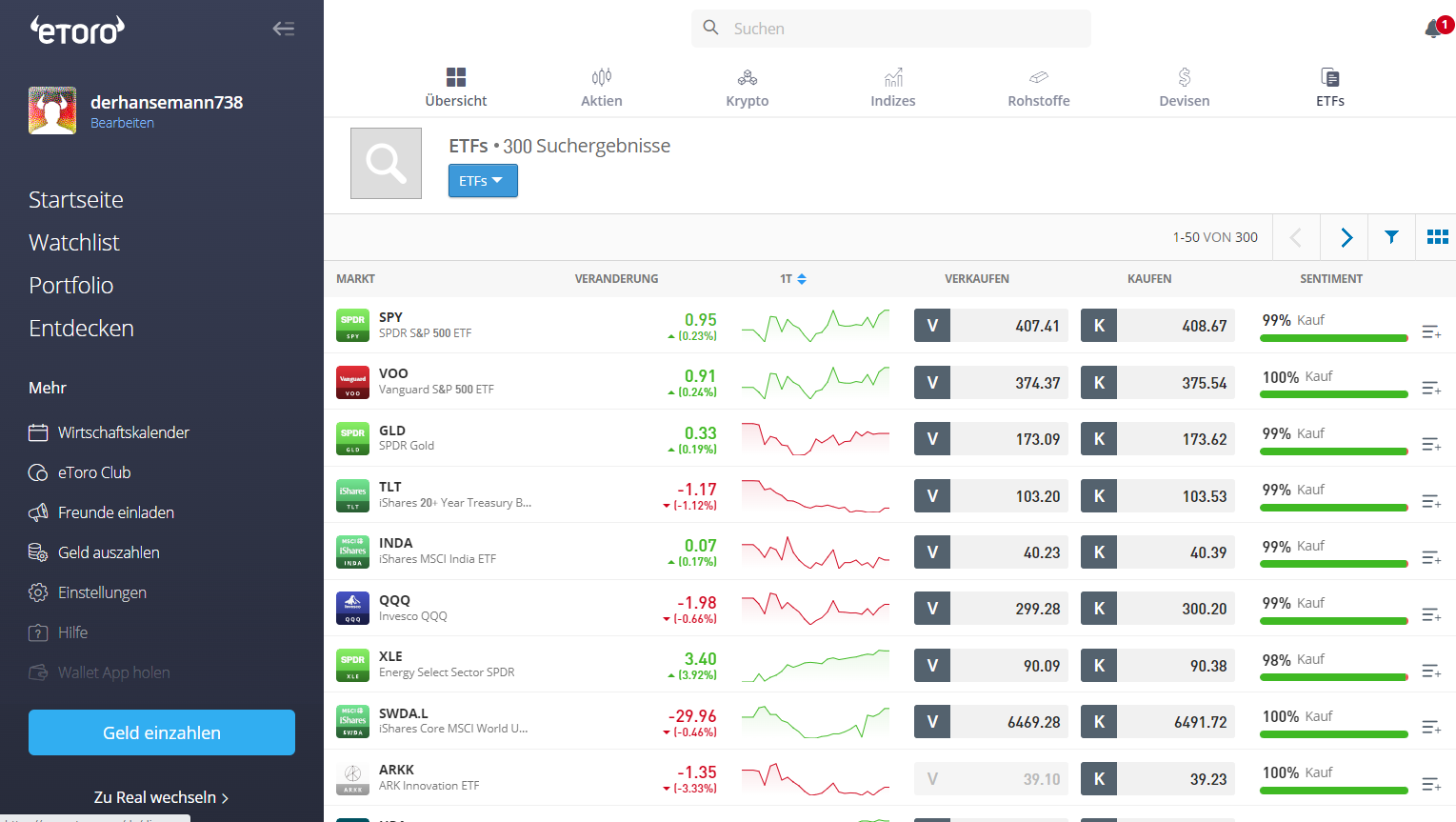

5. eToro

eToro ist einer der größten Online Broker in diesem Vergleich und bietet seinen Service im Deutschen Markt an. Reguliert ist Etoro durch die Zypriotische CySEC. Ein besonderes Alleinstellungsmerkmal dieses Brokers ist das Social Trading und Copy Portfolios. Nutzen Sie die Schwarmintelligenz und kopieren Sie bereits erfolgreiche Trader. Das Portfolio ist durch bestimmte Risikomechanismen absicherbar.

Neben Social Trading können Sie bequem in 3.000 verschiedene Märkte investieren. Aktien, CFDs, ETFs, Rohstoffe, Kryptos werden von Etoro bereitgestellt. Außerdem ist die Trading Software sehr nutzerfreundlich aus meinen Erfahrungen. Eröffnen Sie Ihr Live-Konto bereits ab 50€. Die Nachteile liegen jedoch bei den Gebühren. Es gibt günstigere Broker zur Auswahl.

eToro Vorteile:

- Multi-Asset Broker

- Über 3.000 verschiedene Märkte (CFDs, Aktien, ETFs, Kryptos)

- Eigenes Kryptowallet

- Schnelle Kontoeröffnung

- Keine zusätzlichen Kommissionen im Handel

- Social Trading möglich

- PayPal

- Innovative Trends

eToro Nachteile:

- Kontoführung nur in USD möglich

- Auszahlungsgebühr $ 5

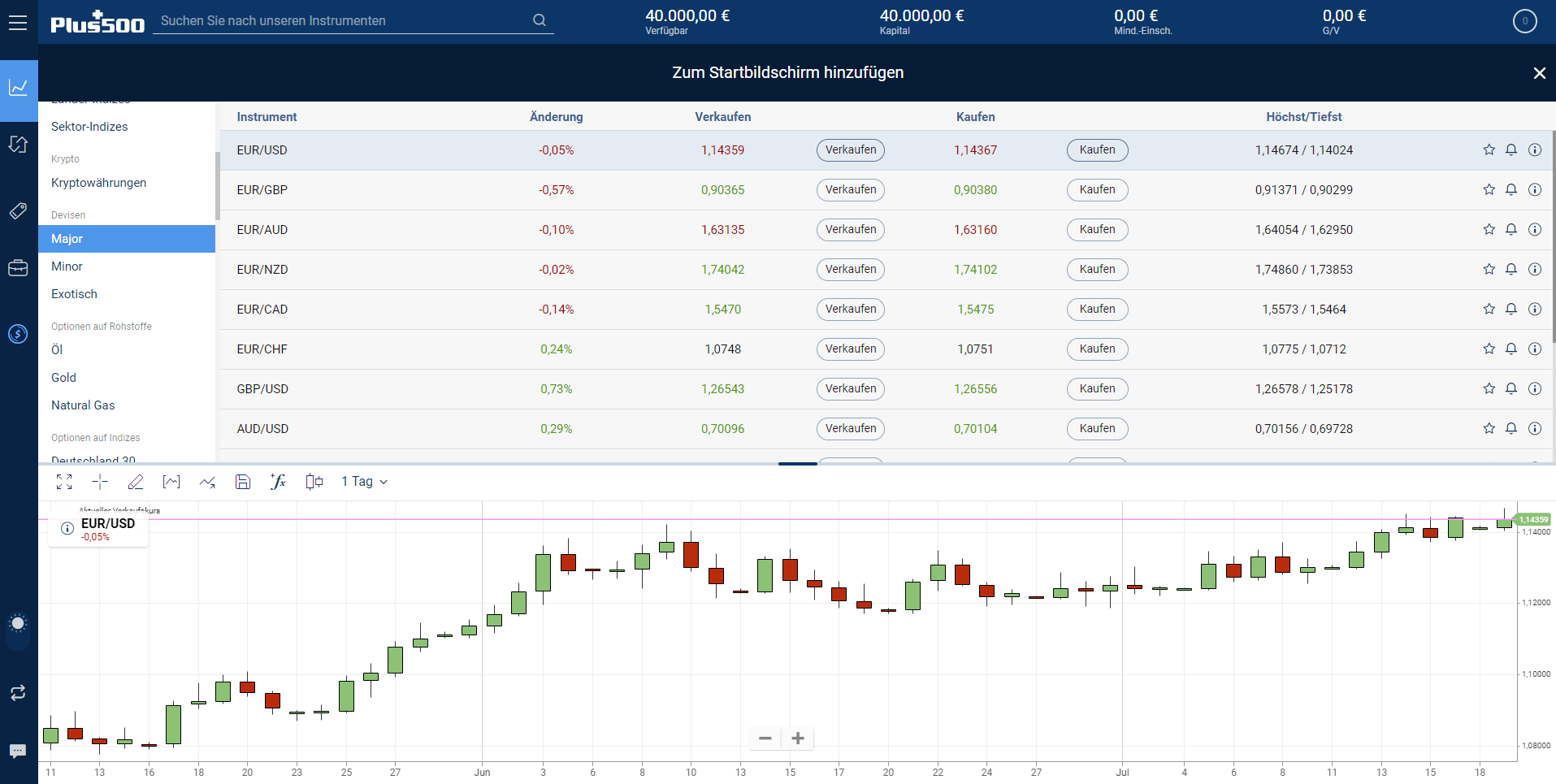

6. Plus500

Plus500 ist ein Urgestein in der Brokerszene und bietet seinen Service schon seit vielen Jahren an. Der Broker ist sogar an der Londoner Börse gelistet. Deutsche Trader handeln unter der CySEC Lizenz. Plus500 ist ein reiner CFD Broker, jedoch wurden auch jetzt echte Aktien und ETFs durch Plus500 Invest hinzugefügt!

Die Plattform ist sehr nutzerfreundlich und überzeugt mit einem übersichtlichen Design. Ich kann Plus500 sehr empfehlen, wenn Sie das erste mal CFD Trading probieren wollen. Dann eigent sich dieser Broker sehr gut! Sie können Positionen mit einem garantierten Stop Loss absichern. Diese Funktion bietet ein anderer Online Broker an.

Die Mindesteinzahlung ist lediglich 100€ hoch und es sind über 3.000 Märkte verfügbar! Der Support arbeitet 24 Stunden am Tag, jedoch ohne Telefon.

Vorteile von Plus500:

- CySEC reguliert

- Börsengelisteter Broker

- Über 3.000 Märkte (CFDs)

- CFD Optionshandel möglich

- Garantierte Stop Losses

- 24/7 Support

- Echte Aktien über Plus Invest

Nachteile von Plus500:

- Kein Scalping möglich

- Kein Telefonsupport

7. Pepperstone

Bei Pepperstone handeln Sie über 1.200 Finanzinstrumente aus den Bereichen Forex, Rohstoffe, Indizes, CFDs, Kryptowährungen und ETFs. Zur Verfügung stehende Hebel sind auf 1:30 beschränkt. Allerdings bietet der Broker ein durchaus internationales Marktumfeld. Bei den Handelsplattformen haben Sie die Wahl zwischen dem MetaTrader, cTrader sowie der Charting-Plattform TradingView.

Meiner Meinung nach funktioniert der Handel über Pepperstone besonders gut, wenn Sie sich im Bereich der CFDs spezialisiert haben. Ein hohes Marktangebot ist hier vorhanden. Sichere Strukturen gewährt der Online Broker durch eine Regulierung der FCA sowie eines Negativsaldoschutzes.

Interessenskonflikte entstehen mit diesem Broker zudem nicht. Die Ausführung geschieht über Liquiditätsanbieter, die wettbewerbsfähige Spreads anbieten.

Vorteile von Pepperstone:

- Über 12.000 Finanzmärkte stehen für den Handel bereit

- Negativsaldoschutz

- Mindesteinlage nur in Höhe von 10 €

- Social Trading und EA möglich

- Als Handelsplattformen stehen MT4, MT5, cTrader und TradingView zur Auswahl

Nachteile von Pepperstone:

- Besitzt keine eigene Trading Plattform

- Verfügt über keine EU-Regulierung

8. Libertex

Ganz ohne Mindestzahlung können Sie ein Broker Konto bei Libertex erhoffen. Mit seinen Angeboten ist Libertex für eine moderne Form des Börsenhandels bekannt. Reguliert ist der Online Broker in Zypern von der hiesigen CySEC. Den Handel erproben Trader in einem kostenlosen Übungskonto. Zugegeben: Mit 300 Vermögenswerten ist das Angebot bei Libertex beschränkt. Für den Handel mit CFD ist Libertex meiner Meinung nach jedoch eine Überlegung wert.

Nicht nur lassen sich Agrarprodukte über den Händler traden, die Spreads beginnen auch bei 0,0 pips. Teilweise verzichtet Libertex sogar auf die Kommissionen im Handel. Den DAX-Index traden Sie als CFD beispielsweise kommissionsfrei.

Mit über 25 Jahren Erfahrung an den Börsenmärkten hält Libertex für Sie ein attraktives, wenn auch begrenztes, Angebot bereit.

Libertex Vorteile:

- Multi-Asset-Broker

- Spezialisierung auf CFDs

- Aktienhandel ist kommissionsfrei

- Regulierter Anbieter

- Negativsaldoschutz

Libertex Nachteile:

- Nur 300 Vermögenswerte zu Auswahl

- Für Auszahlungen können Gebühren anfallen

9. Activtrades

Als einer der führenden Forex Broker ist ActivTrades ein renommierter Broker für all jene, die gerne mit Währungen spekulieren.

Über 1000 CFD-Werte inkludiert das Handelsangebot des Brokers von Forex bis hin zu Rohstoffen und Kryptos. Der Broker verzichtet vollständig auf Requotes. Allgemein sind die Handelsbedingungen äußerst attraktiv: Trades werden binnen 4 Millisekunden ausgeführt, die Spreads beginnen ab 0,5 Pips und versteckte Kosten sind hier nicht vorhanden.

Der Negativsaldoschutz begrenzt Ihr Verlustrisiko zudem. Regulierungen der FCA, CSSFA, SCB, BACEN und CVWM sowie der CMVM sprechen für die Seriosität des Anbieters. Für mich ist vor allem die Auswahl an Handelsplattformen bei ActivTrades überzeugend. ActivTrader, MT4, MT5, aber auch TradingView stehen zur Auswahl.

So bleiben keine Wünsche offen.

ActivTrades Vorteile:

- Mehrfach regulierter Anbieter

- Über 1000 Finanzinstrumente für den Handel

- Spreads beginnen ab 0,5 Pips

- Negativsaldoschutz

- Handel via MT4, MT5, TradingView

ActivTrades Nachteile:

- Erhebt teilweise Gebühren auf Auszahlungen

10. IG

Mit IG.com erhalten Sie einen der führenden Multi-Asset-Broker. In Deutschland reguliert und mit einem deutschsprachigen Kundenservice bietet IG.com höchste Sicherheitsstandards und Komfort in der Kommunikation. Besonders im Optionshandel hat sich der Broker über die Jahre einen Namen gemacht. Der Optionshandel ist hier auch am Wochenende möglich. Auch Zertifikate bietet der Broker in hohem Umfang an.

Alleinstellungsmerkmal des Brokers beziehen sich jedoch auch auf das algorithmischen Trading, das dieser Anbieter in höchstem Umfang unterstützt. Anders als Social-Trading-Aktivitäten: Diese werden Sie hier nicht vorfinden.

Das kostenlose Übungskonto und der Verzicht auf eine Mindesteinzahlung ermöglichen Ihnen einen niederschwefligen Einstieg in den Börsenhandel.

IG.com Vorteile:

- Über 17.000 Handelsinstrumente

- Optionshandel auch am Wochenende

- Reguliert von der deutschen BaFin

- Keine Mindesteinzahlung

- Deutscher Kundensupport

IG.com Nachteile:

- Im Vergleich zu anderen Brokern höhere Gebühren

Online Broker Test: Wie wähle ich einen seriösen Online Broker aus?

Die Wahl eines Online Brokers sollte wohl überlegt sein. Konditionen des Brokers entscheiden über die Attraktivität des Handels und eine qualitative Handelsplattform zahlt sich auf das Nutzererlebnis aus. Gleichzeitig sind es die angebotenen Märkte, die darüber entscheiden, wie sinnvoll eine Anmeldung bei dem jeweiligen Anbieter für den individuellen Privatanleger wirklich ist. Vom eigenen Risikoprofil sowie der Trading Strategie ist abhängig, welcher Online Broker sich für den Handel eignet. Spezialisierte Online Broker bieten nämlich erweiterte Trading Funktionen, Märkte und wettbewerbsfähige günstige Konditionen und Depotgebühren für den Handel mit bevorzugten Assetklassen an.

In jedem Fall sollte ein Online Broker reguliert sein. Im Depot Vergleich sind Anbieter dann sicher für die Geldanlage, wenn sie lizenziert sind. Eine gültige Lizenz des Online Depots bedeutet, dass der Broker auf kritische Faktoren wie Preistransparenz und Fairness gegenüber dem Wettbewerb von Finanzaufsichtsbehörden kontrolliert wird. Die greifende Finanzaufsichtsbehörde befindet sich bestenfalls im europäischen Raum für europäische Broker oder sogar direkt in Deutschland. In diesem Fall würden Transaktionen, Geschäfte und Ausführungen an Handelsplätzen der Regulierung der BaFin unterstehen.

Die Online Broker Wahl ist somit von vielen Faktoren abhängig. Die folgende Aufstellung zeigt die Einflussfaktoren für Anleger im Überblick:

- Regulierungen des Brokers in Deutschland und EU

- Verfügbare Finanzprodukte und Märkte

- Handelsplattformen und Trading Demokonten

- Ausführungen der Orders

- Günstige Kosten und Gebühren

- Marginsätze – Trading mit Hebel beim Broker in Deutschland

- Zahlungsmöglichkeiten sollten eine barrierefreie Ein- und Auszahlung garantieren

- Ein gut zu erreichender Kundenservice an deutschen Handelsplätzen ist ein Qualitätsstandard

- Welche Strategien sind mit dem Online Broker möglich

Basierend auf den Bewertungskriterien ist mein Testsieger unter den Online Brokern Capital.com. Der Broker überzeugt in allen Punkten und offeriert ein diversifiziertes Angebot in bester Handelsstruktur.

Was ist ein Trading Broker überhaupt?

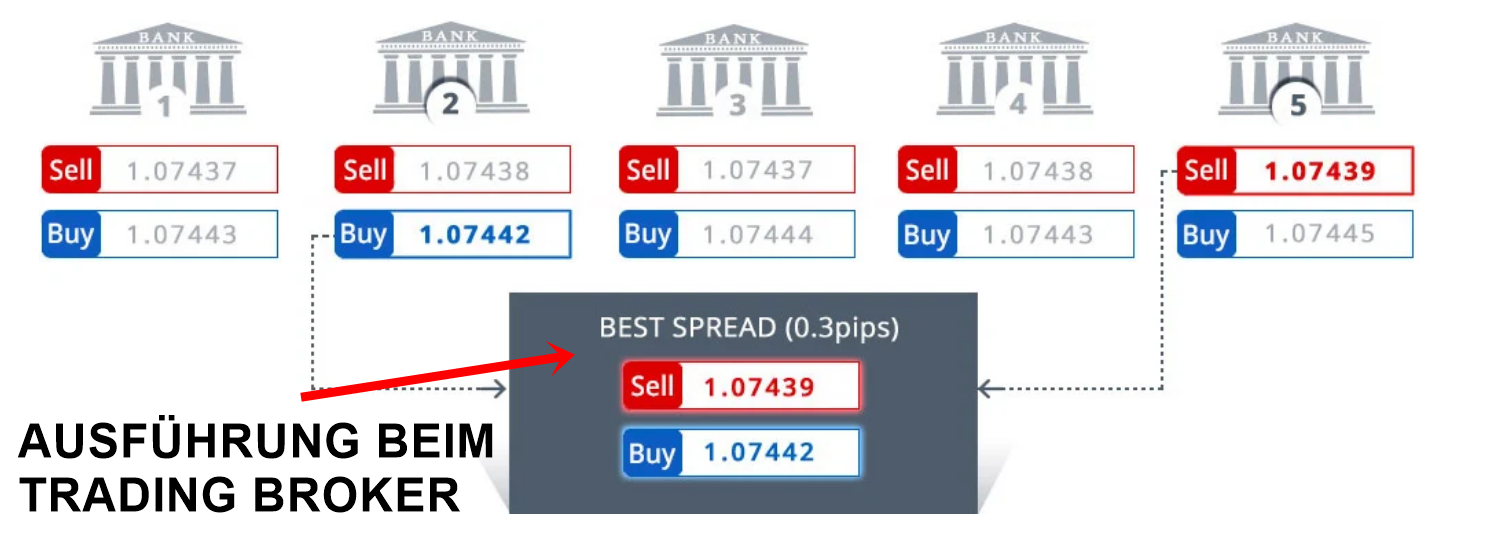

Ein Broker wird als Vermittler zwischen Trader und der Börse bzw. Liquiditätsanbietern bezeichnet. Wollen private Trader oder Investoren ein Asset an der Börse kaufen oder verkaufen benötigen Sie diesen Vermittler. Ein Trading Broker ist immer nötig, da er die Infrastruktur zum Handel und die Lizenzen dafür besitzt!

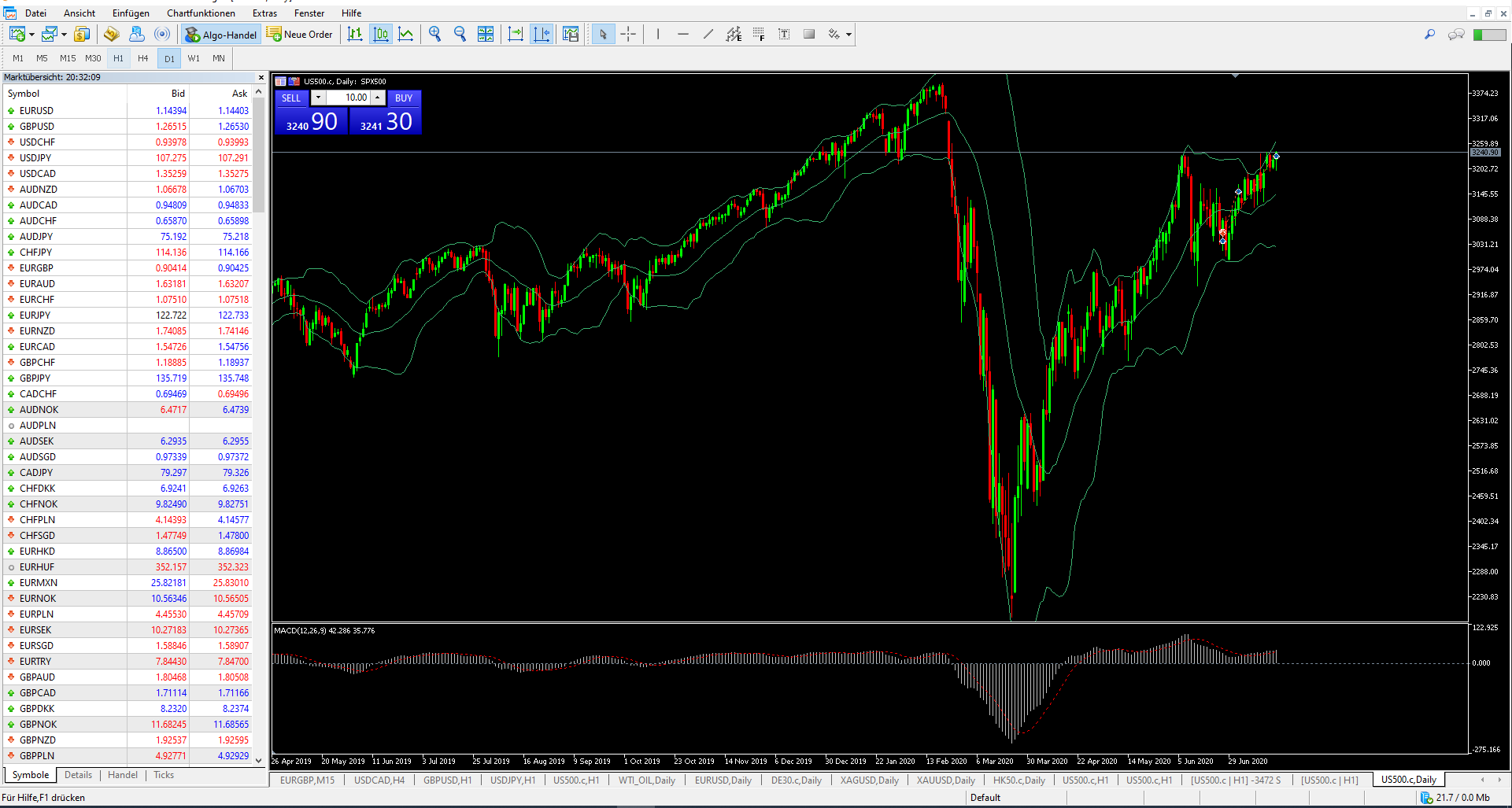

Im untern Bild sehen Sie ein Beispiel zur Preisbildung:

Verschiedene Banken (Liquiditätsprovider) stellen Kurse bereit. Der Broker leitet die Orders der Trader weiter an die Banken und garantiert durch Ordermatching den nächst besten Preis für den Endkunden. Das gleiche Prinzip findet an der Börse statt. Der Broker reicht durch Datarouting die Trades direkt weiter an die Börse durch. In einem offiziellen Orderbuch können die Orders eingesehen werden. Der Trading Broker finanziert sich durch Trading Gebühren!

Welche Regulierung sollte ein Online Broker aufweisen?

Broker, die ansässig in Deutschland und der EU sind, müssen auch dort reguliert sein. Dies gewährt hohe Sicherheitsstandards und eine Einlagensicherung bis mindestens 20.000€ (laut EU Recht). Als Investor und Trader aus Deutschland können Sie sich aber frei entscheiden zu welchem Broker Sie gehen wollen und unter welcher Regulierung Sie traden möchten. Beispielsweise kann ein Deutscher Trader auch einen Amerikanischen Broker auswählen, der nur in Amerika reguliert ist.

Wer sein Kapital einem Trading Broker anvertraut, achtet natürlich auch auf die Sicherheit und Trading Broker Regulierungen. Schließlich soll das eigene Vermögen keinesfalls gefährdet werden, Trading Broker müssen grundlegende Standards in puncto Sicherheit anbieten. Damit der Trading Broker eine sichere und seriöse Wahl ist, sollten die folgenden Aspekte erfüllt werden:

| Sicherheit: | Info: |

|---|---|

| Sicherheit (Regulierung & Lizenzierung): | Zunächst einmal kann man den Trading Broker auf eine Regulierung oder Lizenzierung überprüfen. Die Broker sollten von führenden Aufsichtsbehörden wie beispielsweise die BaFin, FCA oder CySEC reguliert werden. Zugleich ist eine Separierung des Kundenvermögens vom eigenen Kapital erforderlich, um im Falle einer Insolvenz das Kapital der Trader bestmöglich zu schützen. |

| Konditionen: | Faire und transparente Gebühren sind auch Bestandteil der Sicherheit der Trading Broker. Denn horrende Gebühren deuten mitunter auch auf fehlende Seriosität hin. Zweifelsfrei müssen auch die Trading Broker Geld verdienen. Dies sollte jedoch nicht zulasten der Rendite der Trader gehen, da die Trading Broker andernfalls auch an anderen Ecken sparen werden. |

| Kundenservice: | Im Ernstfall sollten Trader den Kundenservice in Anspruch nehmen können, um bei Problemen adäquate Hilfe zu erhalten. Der Kundenservice ist bestenfalls rund um die Uhr erreichbar. Verschiedene Kommunikationskanäle erhöhen die Zugänglichkeit. Zugleich sollte der Kundenservice nicht aufdringlich werben – auch dies spricht gegen ein seriöses Angebot. |

| Trading Broker Erfahrungen: | Bestandskunden vermitteln häufig ein authentisches Bild durch eigene Trading Broker Erfahrungen. Allerdings sollte man bei vereinzelten, negativen Bewertungen Nachsicht zeigen und bedenken, dass negative Rezensionen deutlich eher veröffentlicht werden als Lob für die hochwertige Qualität eines Trading Brokers. Zugleich zeigen auch unsere persönlichen Trading Broker Erfahrungen, dass GBE Brokers und Capital.com stets auf die Sicherheit der Kunden achten. |

| Einlagensicherung: | Die Einlagensicherung bezieht sich auf die Kundeneinlagen bei einem Broker. In Europa und Deutschland ist eine Einlagensicherung bis zu 100.000 Euro gängig. International kann dies ggf. variieren. Hier sollten die Trader vor der Kontoeröffnung und Entscheidung für einen Trading Broker überprüfen, welchen Betrag die Einlagensicherung umfasst. |

| Datenschutz & Verschlüsselung: | Der Trading Broker der Wahl sollte SSL-verschlüsselt Daten übertragen und auch ansonsten hohe Datenschutzvorschriften befolgen. Keinesfalls dürfen persönliche Daten zu Werbezwecken weiterverkauft werden. |

| ESMA-Regulierung: | Die ESMA-Regulierung verbietet hohe Hebel über x30. Da eine zu hohe Hebelwirkung nahezu unkalkulierbare Gefahren birgt, sollten Trader auf ESMA-konforme Trading Broker setzen und die dortigen Hebel beim Trading verwenden. Wer einen hohen Hebel braucht, kann dazu unsere Empfehlung Vantage Markets folgen! |

In Deutschland regulierte Broker

Die Regulierungs- und Aufsichtsbehörde in Deutschland ist unter dem Namen BaFin bekannt. Diese Aufsichtsbehörde ist einer der strengsten Regulierungen weltweit. Verstöße gegen Regeln werden sofort geahndet und den Kunden wird aus meinen Erfahrungen schnell geholfen. Ein Betrugsfall bei einem BaFin-regulierten Broker ist nahezu zu 100% auszuschließen.

Einige Anbieter sind zwar in anderen Ländern reguliert (EU) und betreiben eine Niederlassung in Deutschland. Auch in diesem Fall ist die BaFin zuständig für diesen Bereich und kann die Broker mahnen bei Verstößen.

In der EU regulierte Broker

Ein Broker, der in einem Land der EU reguliert ist, darf seine Dienste grenzüberschreitend anbieten. Im Klartext bedeutet dies: Der Broker ist zum Beispiel in Polen durch die KNF reguliert. Er darf Finanzprodukte somit an Deutsche Trader vertreiben. Gleichzeitig sind diese Broker auch bei der BaFin registriert (nicht reguliert). Die BaFin kann hier trotzdem einschreiten und Brokern aus anderen Ländern den Betrieb in Deutschland untersagen.

Außerhalb der EU regulierte Broker

Trader und Investoren können auch Online Broker außerhalb der EU nutzen. Manche Anbieter sind nicht in der EU reguliert, nehmen aber Deutsche Kunden an. Für den Investor gibt es dort höhere Risiken. Beispielsweise kann eine Einlagensicherung oder ein Negativsalodschutz wegfallen. Jedoch gibt es einen entscheidenen Vorteil: Wer einen Online Broker mit hohem Hebel sucht, kann außerhalb der EU fündig werden!

In der folgenden Tabelle habe ich nochmal alle Details zusammengefasst:

| In Deutschland reguliert: | In der EU reguliert: | Außerhalb der EU reguliert: | |

|---|---|---|---|

| Einlagensicherung: | Bis 100.000€ | Bis 20.000€ Beispiel CySEC (variable je nach Land) | Nicht verfügbar oder vom Land abhängig |

| Negativsaldoschutz: | Ja | Ja | Ja oder nicht verfügbar |

| Hebel: | Max. 1:30 | 1:30 | Bis 1:500 oder höher (abhängig vom Broker) |

| Automatische Steuern: | Ja, möglich | Nein | Nein |

| Risiko eines Betrugs: | Sehr Gering | Sehr Gering | Höheres Risiko (besonders bei kleinen und neuen Brokern) |

Ist mein Geld bei Online Brokern sicher oder nicht?

Regulierte Broker arbeiten mit der Vorschrift alle Kundengelder auf getrennten Konten zu verwalten. Dies gilt als sicher und Auszahlungen können jederzeit getätigt werden. Bei unregulierten Anbietern kann es jedoch zu einem Online Broker Betrug kommen bei dem mit Kundengeldern spekuliert wird oder eine Auszahlungen verweigert werden. Überprüfen Sie deshalb vor der Anmeldung immer die Firma, die hinter dem Online Broker steht.

Was passiert wenn mein Online Broker pleite geht?

Kundengelder sind in der Regel bei der Pleite eines Online Brokers nicht betroffen, da sie seperat verwaltet werden. Sobald ein Anbieter bankrott geht wird dieser alle Kunden benachrichtigen, dass Sie Auszahlungen tätigen müssen. Offene Positionen müssen ebenfalls geschlossen werden. Für die Schließung der Positionen wird dem Trader eine bestimmte Zeit vorgegeben. Aktien können in ein anderes Depot transferiert werden.

Kann mein Broker zwangsweise meine Aktien verkaufen?

Nein, Ihr Online Broker darf nicht einfach Ihre Aktien ohne Erlaubnis verkaufen. Dies spricht gegen alle Finanzregulierungen. Der Broker ist nur ein Mittelsmann zwischen Trader und Börse. Alle Orderausführungen werden vom Trader selbst getätigt

Welche Finanzprodukte kann ich bei einem Online Broker handeln?

Für Trader spielt insbesondere die Auswahl an Anlageklassen eine wichtige Rolle. Welche Anlageklassen für den Wertpapierhandel angeboten werden, ist vom jeweiligen Broker abhängig. So gibt es jene Online Broker, die ein breites Angebot an Anlageklassen für das individuelle Wertpapierdepot offerieren. Wiederum andere spezialisieren sich auf bestimmte Märkte und überzeugen in diesen Assetklassen mit einem tiefen Angebot. Beispielsweise spezialisieren sich vermehrt Anbieter auf den CFD Handel und somit eine Anlage in den schnellen Kauf und Verkauf von Rechten. Ob ein Online Broker 17.000 oder nur 300 Finanzinstrumente zum Handel anbietet, sagt nichts über die Qualität aus. Entscheidend ist der Fit des Brokers zum eigenen Anlagestil.

Grundsätzlich bieten Online Broker jedoch sowohl Anlageklassen an, die sich für den kurzfristigen Handel empfehlen als auch Anlageklassen, die langfristige Trades ermöglichen. Dank der Wahl verschiedener Assets können Kunden ihr Portfolio diversifizieren. Aber welche Assets gibt es?

Online Broker bieten Kunden vorwiegend folgende Anlageklassen zum Handel an:

- Währungen (Forex)

- Aktien

- ETFs (zum Beispiel Aktien ETFs & ETF Sparpläne)

- Indizes (zum Beispiel der DAX Index)

- Futures

- CFDs (zum Beispiel Aktien CFDs)

- Optionen

- Knock outs und Zertifikate

- Optionsscheine

- Rohstoffe

- Anleihen

Neben den aufgeführten Anlageklassen können Trader insbesondere eine weitere Anlageklasse bei immer mehr Anbietern handeln: Kryptowährungen. Das Trading mit Kryptowährungen kann direkt in Tokens erfolgen oder Trader schließen CFDs auf Kryptowährungen ab. Neo Broker wie Trade Republic, Free Broker und weitere Anbieter Offerten den Handel. Alternativ können bei führenden Anbietern auch Wertpapiere wie ETFs oder CFDs auf Kryptowährungen gehandelt werden. Die digitalen Währungen gelten als spannende Geldanlage. Die Volatilität an den Handelsplätzen und Märkten ist jedoch nicht zu unterschätzen.

Börslicher Handel vs. außerbörsliche Handel

Neben den Finanzinstrumenten kann sich auch der Ort der Orderausführung unterscheiden. Trading Broker können hier grundsätzlich den börslichen oder außerbörslichen Handel anbieten.

Beim börslichen Handel leitet der Trading Broker die Aufträge einfach an die klassischen Börsen weiter. Diese werden von den Aufsichtsbehörden überwacht. An den Börsen werden Kauf- und Verkaufsorder zusammengeführt, um die jeweilige Order des Brokers adäquat auszuführen. Der Broker fungiert somit lediglich als Vermittler und schafft den Zugang zum Finanzmarkt.

Demgegenüber wickeln die Trading Broker den außerbörslichen Handel regelmäßig selbst ab. Dabei werden die Aufträge noch schneller ausgeführt, Gebühren des börslichen Handels entfallen häufig. Hier sollte man jedoch auf Kurse und Spreads achten, da diese beim außerbörslichen Handel geringfügig von den aktuellen Kursen an der Börse abweichen können.

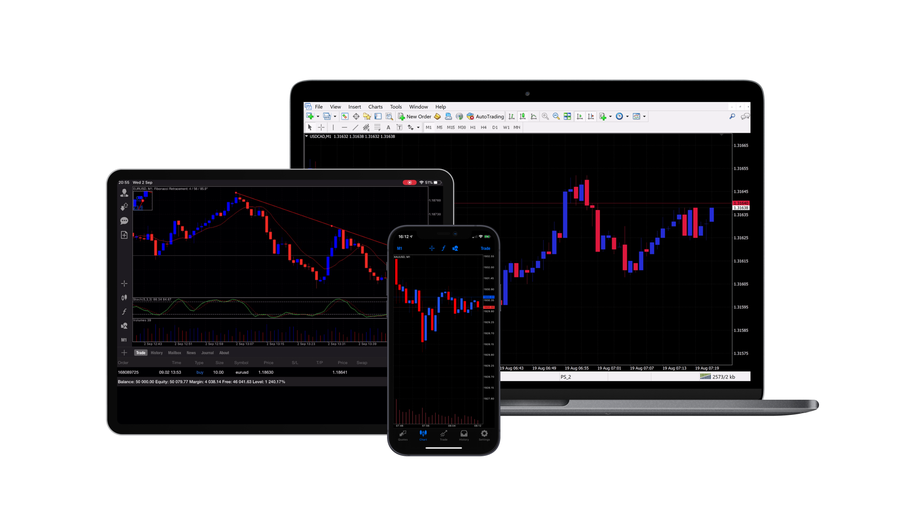

Handelsplattformen und Demokonten beim Online Broker

Die Handelsplattform eines Brokers oder einer Bank ist im Online Broker Vergleich ein entscheidendes Service Kriterium bei der Wahl eines Anbieters. Qualitative Unterschiede klassifizieren einen Broker als geeignet oder ungeeignet. Sowohl die Software selbst als auch integrierte Tools innerhalb der Handelsplattform können das Trading für Anleger stark beeinflussen. Je nach Trading Strategie empfehlen sich zudem unterschiedliche Handelsplattformen.

Überlegen Sie daher, wie komplex Ihre Handelsstrategie ist und welche Art von Trading Software Ihnen bei der Umsetzung dieser Strategie helfen kann. Im Folgenden stelle Ich Module einer Handelsplattform vor, welche das Trading bei Banken und Brokerage-Anbietern stark verbessern können.

Beliebte Handelsplattformen:

- Eigene Web-Plattformen von Brokern

- Eigene Trading Apps

- MetaTrader 4

- MetaTrader 5

- TradingView

- cTrader

Backtesting

Wenn Sie ein regelbasiertes Handelssystem haben, werden Sie dieses System wahrscheinlich zu einem bestimmten Zeitpunkt einem Backtesting unterziehen wollen. Ziel des Backtestings ist es, zu schauen, ob Strategien aus der Vergangenheit auch im aktuellen Markt funktionieren können. Backtesting ist somit ein geeignetes Mittel, um den Erfolg von Trading Ideen bzw. Strategien zu testen. Innerhalb des Risikomanagements nimmt das Backtesting übrigens einen hohen Stellenwert ein.

Es ist auch erwähnenswert, dass es verschiedene Backtesting-Stufen gibt. Die meisten Aktien Anleger sind auf der Suche nach einem Portfolio-Backtesting, bei dem ein Depot auf der Grundlage von Kriterien erstellt und die historische Performance gemessen wird. Den Gegensatz bilden Backtesting-Softwares, die Ihre Strategie an nur einem einzigen Wertpapier testen.

Backtesting Tools sind in einer Vielzahl von Handelsplattformen integriert. Der MetaTrader 5 gilt unter aktiven Händlern als Industriestandard für das Backtesting technischer Analysesysteme.

Handels-Simulator und Übungskonto (Demokonto)

Handels-Simulatoren stellen die Handelsplattform eines Brokers 1:1 nach. Viele Online Broker bieten Kunden mittlerweile die Möglichkeit an, zwischen Live und Demokonto beliebig oft zu Switches und das nur mit einem Klick. Handels-Simulatoren sind somit Softwares, die einen virtuellen, simultanen und zugleich risikofreien Handel ermöglichen. Das bedeutet, dass Anleger nicht mit echtem Geld in einem Übungskonto handeln, sondern mit virtuellen Geldern – meist in Höhe von 10.000 bis 100.000 Euro. Ziel der Handels-Simulatoren ist es im ersten Schritt, Online Broker und deren Plattform realitätsgetreu und risikofrei kennenzulernen. Es ist somit eine Demoversion des tatsächlichen Handels. Der Kauf und Verkauf von Anlagen und Wertpapieren wie Aktien, Anleihen, ETF-Sparpläne und CFDs lässt sich so erproben.

Im weiteren Verlauf des Tradings bieten sich Übungskonten jedoch auch an, um unter Echtzeitbedingungen Strategien zu testen und zu entwickeln, ohne Risiken eingehen zu müssen. Es lohnt sich daher für Kunden, vor Anmeldung bei einem Broker, zunächst die Handelsplattform in der Demoversion zu testen. Das verbessert den Vergleich und gibt notwendige Informationen an die Hand, bevor Geld in ein Wertpapierdepot investiert wird.

Broker, die kostenlose Demokonten anbieten:

Orderausführung bei Online Brokern

Online Broker bieten im Vergleich unterschiedliche Art und Weisen des Handels an. Dabei unterscheiden sich die Angebote insbesondere darin, wie die Handelsplätze erschlossen werden. Im Folgenden erhalten Sie einen Überblick über die am häufigsten vorkommenden Ausführungsmöglichkeiten:

Direkter Marktzugang

Insbesondere für Daytrader ist ein direkter Marktzugang entscheidend. Er bietet jedoch auch für andere Trader hohe Vorteile. Unter einem direkten Marktzugang ist nämlich zu verstehen, dass Sie Ihre Aufträge direkt an die Börsen weiterleiten können, anstatt sie an Ihren Broker bzw. an die Bank weiterzuleiten. Die Ausführungsgeschwindigkeit erhöht sich in diesem Zuge.

In den meisten Fällen senden Online Broker, die keinen direkten Marktzugang bieten, Ihre Aufträge bzw. die Order an eine HFT-Firma, die Ihre Aufträge entweder für einen Zeitraum von unter einem Jahr skaliert oder „sich auf Ihren Kurs stützt“.

Routing

Je nach Handelsstrategie kann es wichtig sein, Zugang zu einer Vielzahl von Routen oder Börsenplätzen zu haben. Jede Börse ist etwas anders strukturiert und bietet andere Anreize.

Die grundlegendste Unterscheidung zwischen den Routen sind ihre Maker/Taker-Gebühren und Rückvergütungen. Beim traditionellen Maker/Taker-Modell erhalten Market Maker einen Rabatt und Liquiditätsnehmer eine Gebühr. Mit der zunehmenden Fragmentierung der Börsenindustrie gibt es nun jedoch Handelsplätze, die Ihnen für die Bereitstellung von Liquidität Gebühren berechnen und Ihnen Anreize für die Liquiditätsaufnahme bieten.

Zahlung für Auftragsfluss

Wenn Ihr Online Broker keinen direkten Marktzugang anbietet, besteht eine gute Chance, dass er eine Zahlung für den Auftragsfluss erhält. Das bedeutet, dass der Online Broker dafür bezahlt wird, Kundenaufträge an HFT-Firmen weiterzuleiten, bevor diese an eine Börse geschickt werden. HFTs können dann versuchen, den uninformierten Auftragsfluss gewinnbringend einzusetzen

Der Auftragsfluss Ihres Brokers ist nicht unbedingt ein disqualifizierendes Merkmal: Letztlich ist der Zeitrahmen entscheidend. Wenn Sie ein kurzfristiger Anleger sind, der versucht, aus kleinen Bewegungen Kapital zu schlagen, benötigen Sie direkten Zugang zu den Märkten. Dieser stellt sicher, dass Sie die besten Aufträge zu minimalen Kosten erhalten können. Dennoch: Wenn Sie Ihren Zeithorizont in den Swing-Handel erweitern, beginnt es Sinn zu machen, mit einem provisionsfreien Online Broker zu handeln. Das „Überqueren des Spreads“ ist für Swing-Händler, die versuchen, aus bedeutenderen Kursbewegungen Kapital zu schlagen, nicht wirklich von Bedeutung.

Anfallende Gebühren und Kommissionen bei Online Brokern

Ob sich ein Online Broker für den Handel empfiehlt, ist von den Konditionen und Depotgebühren des Anbieters abhängig. Sie setzen sich aus Gebühren und Kommissionen zusammen, die ein Broker für die Depotführung, den Wertpapierhandel selbst sowie Ein- und Auszahlungen erhebt. Auch die Orderprovision ist ein wichtiger Kostenpunkt, den es bei der Geldanlage zu berücksichtigen gilt. Eine Vielzahl von Brokern, setzen mittlerweile auf sehr geringe Gebühren, die gen Null tendieren. Sie werden als Neo Broker bzw. Free Broker bezeichnet.

Ein Beispiel ist der Broker Trade Republic. Auch JustTrade kennzeichnet sich durch günstige Angebote aus (jedoch ist dies meist Marketing und es wird ein versteckter Spread auf jede Order aufgeschlagen!). Geringe Gebühren sind jedoch kein alleinstehendes Kriterium, um die Wahl eines Online Brokers treffen zu können. Anstatt auf möglichst geringe Konditionen zu achten, sollten Anleger im Broker Vergleich prüfen, ob die erhobenen Gebühren und Kommissionen verhältnismäßig und wettbewerbsfähig sind.

Ein Überblick über mögliche Trading Gebühren:

| Gebühr: | Info: |

|---|---|

| Kontoführungsgebühren: | Mittlerweile gibt es einige Anbieter, die Kontoführungsgebühren in Rechnung stellen. Dann kostet das Trading Konto ab Eröffnung eine fixe monatliche Gebühr. Glücklicherweise bietet die Mehrheit der Broker die Kontoführung jedoch kostenlos an, sodass diesbezüglich keine horrenden Gebühren erwartet werden müssen. |

| Inaktivitätsgebühren: | Während die grundlegende Kontoführung bei den meisten Trading Brokern kostenlos ist, gibt es diesbezüglich eine Einschränkung. Wenn die Trader inaktiv sind und das eigene Konto kaum nutzen, verlangen die Trading Broker sogenannte Inaktivitätsgebühren. Die diesbezüglichen Regelungen sind gänzlich unterschiedlich. Hier sollten Trader vorher prüfen, ab wann eine Gebühr und in welcher Höhe anfällt. |

| Negativzinsen: | Die Zeit der Negativzinsen scheint vorerst vorbei. Dennoch mussten einige Trader in den vergangenen Jahren Negativzinsen auf ihr Guthaben zahlen. Falls die Zinsen irgendwann wieder sinken, sollten Kunden auch diesen Faktor berücksichtigen. |

| Kommission: | Einer der wichtigsten Kostenfaktoren beim Trading Broker Vergleich ist die Kommission. Denn die sogenannten Transaktionsgebühren fallen bei jedem Trade an. Je nach Trading Broker kann es um einen prozentualen Anteil oder einen fixen Betrag gehen. Allerdings gibt es auch immer mehr Anbieter, die als Trading Broker auf die Kommission verzichten. Dann werden die Einnahmen primär über die folgenden Gebühren berechnet. |

| Spreads: | Der Spread ist eine der wichtigsten Gebühren beim Trading Broker. Dabei handelt es sich um die Differenz zwischen dem Geld- und Briefwert, ergo dem Kauf- und Verkaufspreis. In liquiden Märkten sind die Spreads erfahrungsgemäß eng. Allerdings sollte der Trading Broker in jedem Marktumfeld wettbewerbsfähige Spreads bieten können. |

| Übernacht-Haltegebühren: | Wer beim Trading Broker auf Finanzderivate oder CFDs setzt, muss auch mit Übernacht-Haltegebühren rechnen. Die sogenannten Overnight-Fees werden insbesondere beim Trading mit Hebel berechnet, da die Broker dem Trader dann Kapital zur Verfügung stellen, um einen Basiswert gehebelt zu handeln. Wer nicht beim Daytrading die Positionen immer innerhalb des Handelstages schließt, sollte Übernacht-Haltegebühren berücksichtigen. |

| Kosten für die Ein- und Auszahlung: | Die Ein- und Auszahlung von Guthaben ist von elementarer Bedeutung. Schließlich müssen Trader das Konto immer zunächst kapitalisieren und später die Gewinne auszahlen lassen. Mindestens eine Zahlungsmethode sollte vollständig kostenlos zur Verfügung stehen. |

| Premium-Services: | Teilweise haben die Trading Broker verschiedene Kontomodelle etabliert oder bieten Premium-Services an, mit denen weitergehende Informationen oder Tools verwendet werden können. |

Häufig erheben Online Broker auch Gebühren für einen direkten Marktzugang an die deutschen Börsen oder aus US-Börsen. Das bedeutet, dass die Broker keine Pauschalgebühren für den Markteintritt erheben, sondern Gebühren pro Finanzinstrument. Das kann insbesondere die Investition in günstige Werte wie Penny Stock Aktien unattraktiv machen. Wer also in einen Markt gleich mehrfach investieren möchte, sollte einen Online Broker in Erwägung ziehen, der Rabatte auf hohe Ordervolumen anbietet oder Pauschalgebühren erhebt. Volumenrabatte haben einen entscheidenden Vorteil: Je mehr sie kaufen, desto geringer ist die anfallende Gebühr pro Wert.

Erweiterte Gebühren können zudem für die Verwendung zusätzlicher Tools, Trading Indikatoren oder Premium Inhalte anfallen. Data Feeds können beispielsweise im Depot Premium Inhalte darstellen, für die eine Summe X pro Monat oder pro Aufruf an den Broker gezahlt wird. Die Daten können Analysen und Trading Gewinne direkt beeinflussen. Die meisten Data Feeds sind jedoch kostenfrei. Fallen doch Kosten für die Nutzung an, handelt es sich meist um Data Feeds ausgewählter Börsen und Banken, die der Broker nur in seiner Position als Informationsvermittler an Trader bereitstellt.

Monatliche Gebühren

Einige Broker berechnen monatliche Kontoführungsgebühren. Bevor Sie ein Depot eröffnen, sollten Sie sich darüber informieren. Die Höhe wird durch getätigte Handelsaktivitäten sowie Einzahlungen bedingt. Der Finanzrahmen sollte bestenfalls nur so hoch sein, wie es geplante Investitionen in Finanzmärkte bedürfen. Die oben vorgestellten Online Broker verlangen keine Gebühren für das Handelskonto. Bei manchen Anbietern kann es allerdings zu Inaktivitätsgebühren kommen, wenn über mehrere Monate keine Handelsaktivitäten stattfinden.

Selten erheben Online Broker Gebühren für die Verwendung der Tradingplattform. Auch diese Gebühren würden monatlich anfallen. Bei den oben genannten Brokern fallen jedoch keine Kosten für die Verwendung der erstklassigen Handelssoftwares an.

Die meisten Trading Broker weisen eine komplexe Gebührenstruktur auf. Dabei sollte Transparenz das oberste Gebot sein, um die Rendite nicht maßgeblich zu beeinträchtigen. Wenn insbesondere bei einem Anfänger mit überschaubarem Kapitaleinsatz die Gebühren in die Höhe schießen, kann dies die Rendite beträchtlich mindern. Deshalb sollte man alle potenziellen Kostenfaktoren berücksichtigen und einen Trading Broker wählen, der hier mit hoher Transparenz überzeugt.

Ein Überblick über mögliche Trading Gebühren:

| Gebühr: | Info: |

|---|---|

| Kontoführungsgebühren: | Mittlerweile gibt es einige Anbieter, die Kontoführungsgebühren in Rechnung stellen. Dann kostet das Trading Konto ab Eröffnung eine fixe monatliche Gebühr. Glücklicherweise bietet die Mehrheit der Broker die Kontoführung jedoch kostenlos an, sodass diesbezüglich keine horrenden Gebühren erwartet werden müssen. |

| Inaktivitätsgebühren: | Während die grundlegende Kontoführung bei den meisten Trading Brokern kostenlos ist, gibt es diesbezüglich eine Einschränkung. Wenn die Trader inaktiv sind und das eigene Konto kaum nutzen, verlangen die Trading Broker sogenannte Inaktivitätsgebühren. Die diesbezüglichen Regelungen sind gänzlich unterschiedlich. Hier sollten Trader vorher prüfen, ab wann eine Gebühr und in welcher Höhe anfällt. |

| Negativzinsen: | Die Zeit der Negativzinsen scheint vorerst vorbei. Dennoch mussten einige Trader in den vergangenen Jahren Negativzinsen auf ihr Guthaben zahlen. Falls die Zinsen irgendwann wieder sinken, sollten Kunden auch diesen Faktor berücksichtigen. |

| Kommission: | Einer der wichtigsten Kostenfaktoren beim Trading Broker Vergleich ist die Kommission. Denn die sogenannten Transaktionsgebühren fallen bei jedem Trade an. Je nach Trading Broker kann es um einen prozentualen Anteil oder einen fixen Betrag gehen. Allerdings gibt es auch immer mehr Anbieter, die als Trading Broker auf die Kommission verzichten. Dann werden die Einnahmen primär über die folgenden Gebühren berechnet. |

| Spreads: | Der Spread ist eine der wichtigsten Gebühren beim Trading Broker. Dabei handelt es sich um die Differenz zwischen dem Geld- und Briefwert, ergo dem Kauf- und Verkaufspreis. In liquiden Märkten sind die Spreads erfahrungsgemäß eng. Allerdings sollte der Trading Broker in jedem Marktumfeld wettbewerbsfähige Spreads bieten können. |

| Übernacht-Haltegebühren: | Wer beim Trading Broker auf Finanzderivate oder CFDs setzt, muss auch mit Übernacht-Haltegebühren rechnen. Die sogenannten Overnight-Fees werden insbesondere beim Trading mit Hebel berechnet, da die Broker dem Trader dann Kapital zur Verfügung stellen, um einen Basiswert gehebelt zu handeln. Wer nicht beim Daytrading die Positionen immer innerhalb des Handelstages schließt, sollte Übernacht-Haltegebühren berücksichtigen. |

| Kosten für die Ein- und Auszahlung: | Die Ein- und Auszahlung von Guthaben ist von elementarer Bedeutung. Schließlich müssen Trader das Konto immer zunächst kapitalisieren und später die Gewinne auszahlen lassen. Mindestens eine Zahlungsmethode sollte vollständig kostenlos zur Verfügung stehen. |

| Premium-Services: | Teilweise haben die Trading Broker verschiedene Kontomodelle etabliert oder bieten Premium-Services an, mit denen weitergehende Informationen oder Tools verwendet werden können. |

Margensätze: Trading mit Hebel beim Broker in Deutschland

In der Discount-Maklerbranche gibt es sehr unterschiedliche Margensätze. Die Höhe der Marge wirkt sich automatisch auf die Attraktivität eines Handels aus. Wenn Sie häufig auf Margin einen Trade ausführen, kann die Höhe der Margin ein wichtiger Aspekt bei der Auswahl eines Brokers darstellen.

In der folgenden Tabelle sehen Sie eine Übersicht über mögliche Durchschnitts-Marginsätze und deren Finanzprodukte:

| Finanzprodukt: | Hebel/Margin: |

|---|---|

| Aktien | 1:1 |

| Aktien CFDs | 1:5 |

| CFDs | 1:30 max für private Trader (EU Regulierung), 1:500+ für professionelle Trader, 1:500+ für Regulierungen außerhalb EU |

| Forex | 1:30 max für private Trader (EU Regulierung), 1:500+ für professionelle Trader, 1:500+ für Regulierungen außerhalb EU |

| Futures | 500$ – Je nach Broker |

| Optionen | 100$ – Je nach Broker |

| Kryptowährungen CFDs | 1:2 – 1:25 |

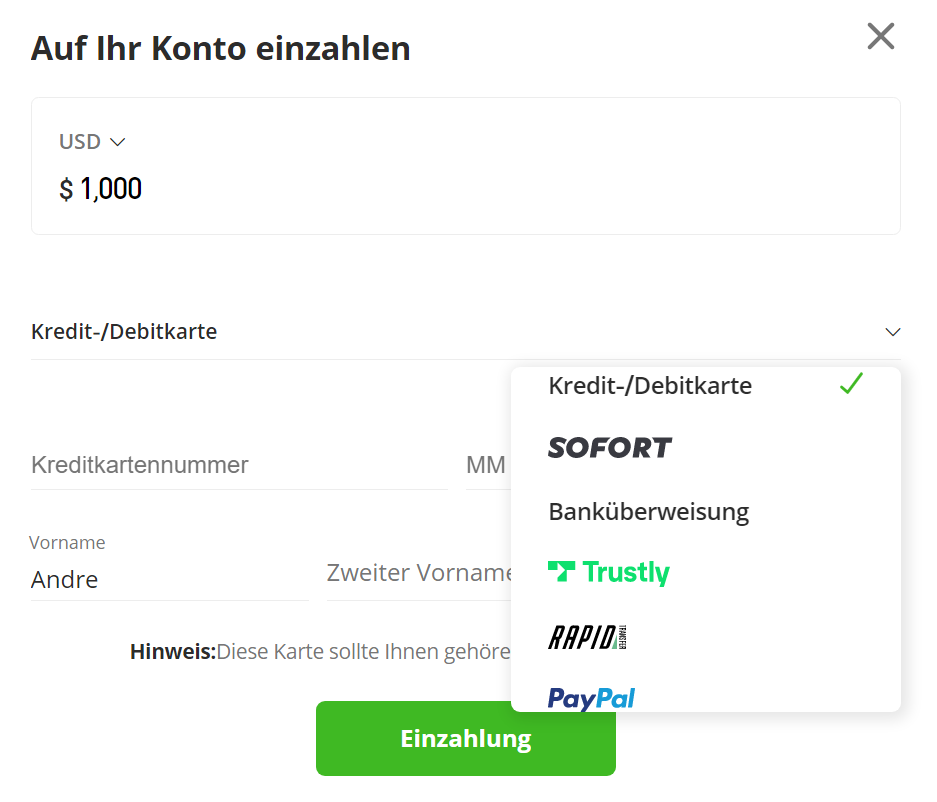

Ein- und Auszahlungsmöglichkeiten bei einem Online Broker

Bei der Brokerwahl spiele die Ein- und Auszahlungsmöglichkeiten auch eine große Rolle! Manche Broker bieten beispielsweise keine Banküberweisungen an. Andere Broker bieten wiederrum PayPal oder auch Kryptowährungen an. In meinem Vergleich können Sie aber mit allen gängigen Zahlungsmethoden die Broker nutzen.

Ein Blick auf die Webseite des Anbieters genügt meistens um zu erkennen welche Zahlungsmöglichkeiten angeboten werden.

Beliebte Online Broker Zahlungsmethoden:

- Banküberweisung

- Kreditkarten

- Debit Karten

- Elektronische Wallets

- PayPal

- Neteller

- Skrill

- Kryptowährungen

- Sofortüberweisungen

Sehen Sie hier die Liste der 10 besten Online Broker für Deutsche Trader & Investoren:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Mehrfach reguliert

- ECN/STP Spreads ab 0,0 Pips

- Variable Hebel

- Crypto Zahlungen

- Bonus Angebote

- Schnelle Kontoeröffnung

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

- Niederlassung in Düsseldorf

- TradingView unterstützt

- RAW Spreads ab 0,0 Pips

- Niedrige Kosten

- Persönlicher Support

- Deutsche Niederlassung (BaFin)

- Spreads ab 0,2 Pips ohne Kommissionen

- Mehrere Plattformen

- Viele Kryptos & Optionen

- Schnelle Kontoeröffnung

- Sehr günstige Spreads ohne Kommissionen

- Variable Hebel möglich

- TradingView Anbindung

- Deutscher Support für Trader

- Seminare und Webinare

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Deutscher Kundensupport von Online Brokern

Ein weiteres wichtiges Merkmal für die Auswahl eines Online Brokers in Deutschland ist der Kundensupport. Deutsche Trader bevorzugen es meistens einen Anbieter mit Deutschen Support auszuwählen. Welche Möglichkeiten gibt es?

Die meisten Anbieter verfügen über einen Email-Support, Chat-Support und Telefon-Support. Diese Angebote nützem einem Trader trotzdem nicht, wenn der Broker nicht erreichbar ist. Deshalb sollte auch der Kundensupport vorher getestet werden. In meinem Online Broker Vergleich empfehle ich nur Anbieter, die einen schnellen und Deutschen Support haben.

| Supportmöglichkeiten: |

|---|

| Live-Chat |

| Emailsupport |

| Telefonsupport |

| Persönlicher Kundenberater |

| Webinare und Coachings |

| Weiterbildungsmaßnahmen |

Neben dem Standardangebot an Unterstützung bieten viele Broker auch Weiterbildungsmöglichkeiten an. Beispielsweise wird Ihnen die Plattformbenutzung 1 zu 1 erklärt oder es gibt tägliche Marktnachrichten und Analysen von Experten. Das Angebot kann aber bis persönliche Webinare weiterreichen. Schlussendlich müssen Sie selbst entscheiden, welche Support Sie als Trader benötigen. Ein schneller Telefonsupport sollte aber immer für den Ernstfall gewährleistet sein (falls Sie mal nicht an der Trading Plattform einen Trade beenden können und dafür den Support benötigen!).

9. Welche Trading Strategien sind bei Online Brokern realisierbar?

Die Handelsplattform eines Online Brokers entscheidet darüber, welche Strategien sich handeln lassen. Generell bieten Online Broker den Handel mit verschiedenen Zeitrahmen, in welchen sie kaufen und verkaufen können an. So gibt es HODL-Investoren, also Anleger, die langfristig in Märkte investieren, indem sie Positionen handeln. Den Gegensatz bilden Daytrading und Intraday-Trading Strategien. In diesen Fällen kaufen und verkaufen Anleger innerhalb von 24 Stunden Positionen oder setzen auf Vermögenswerte, in Form von CFDs, ohne diese direkt zu besitzen.

Eine weitere bekannte Trading Sparte ist das Algo-Trading. Dabei handelt es sich um eine Strategie, die einen automatisierten Handel ermöglicht. Die Handelsplattform des Brokers muss passende Tools und Programmieroptionen bereitstellen. Die strategischen Optionen, die Ihnen ein Broker bietet, ist vom Spezialisierungsgrad des Brokers abhängig.

Im Folgenden schaue ich mir im Online Broker Vergleich die bekanntesten Trading Strategien an, die sich bei nahezu jedem Online Broker umsetzen lassen.

Daytrading

Der Begriff Daytrading bezeichnet den Handel an Börsen, der innerhalb von 24 Stunden erfolgt. Bei der Broker Auswahl ist beim Daytrading insbesondere sind Geschwindigkeit sowie das verfügbare Ordervolumen wichtige Auswahlkriterien. Sowohl schnelle Trading Signale, eine schnelle Ausführungsgeschwindigkeit sowie eine schnelle Handelsplattform sind Voraussetzungen, um den 24 Stunden Handel für Anleger möglichst effektiv zu gestalten. Unter anderem bieten Broker wie XTB und GBE Brokers passende Angebote für Daytrader an.

Neben den aufgeführten Informationen gilt es noch weitere Kriterien bei der Wahl eines Online Brokers für das Daytrading zu beachten:

- Ein direkter Marktzugang muss jederzeit möglich sein

- Kommissionsrabatte für große Mengen sind ein Wettbewerbsvorteil

- Die Orderprovision pro Ausführung bzw. Trade sollte möglichst gering sein

- Fähigkeit den Margin-Handel zu benutzen, muss gegeben sein

- Eine auf Daytrading spezialisierte Handelsplattform unterstützt den Wertpapierhandel sowie Analysen

Weiterhin sollten die angebotenen Anlageklassen für das Daytrading geeignet sein. Daytrader halten sich gerne insbesondere an volatilen Handelsplätzen auf. Forex, der CFD Handel als auch der Handel mit Kryptowährungen sind strategische Trade-Möglichkeiten. Einen weiteren Vorteil bieten sie neben der Volatilität zudem: Der Handel ist mit einem geringem Kapitalaufwand verbunden. Dank der Hebelwirkungen können Anleger mit kleinsten Beiträgen exponentielle Gewinne erwirtschaften. Das Ordervolumen darf somit durchaus gering ausfallen. Pro Trade können Orderzusätze vor Totalverlusten schützen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Handel mit Optionen (CFDs)

Äußerst beliebt ist auch der Handel mit Optionen. Beim Optionenhandel besitzen Anleger keine physischen Vermögenswerte. Sie erwerben lediglich das Recht, auf die Kurse der Anlagen setzen zu dürfen. Dabei können Anleger sowohl auf fallende als auch steigende Kurse setzen und somit beidseitig von Kursverläufen profitieren.

Broker wie Plus500 bieten dem Optionshändler spezifische Analysen und Kommissionspreise und teilweise auch Depots an (CFDs auf Optionen). Eine kostenlose Depotführung ist an deutschen Handelsplätzen häufig für Privatkundenkonten Standard. Kriterien bei der Broker Auswahl für den Optionshandel schließen stets die Höhe des Hebels mit ein. Je höher die Hebelwirkung ist, desto höhere Gewinne können nämlich auch mit geringem Kapitaleinsatz realisiert werden. Im europäischen Raum sind die Trading Hebel nach oben für Privatanleger zwar gedeckelt, es gibt dennoch große Unterschiede zwischen den angebotenen Hebeln von Online Brokern.

Im gleichen Zuge benötigen Optionshändler gute Tools für ein aussagekräftiges und fundiertes Risikomanagement. Der Online Broker sollte über entsprechende Tools verfügen. Auch automatisierte Handelsmöglichkeiten können für Kunden ein Kriterium darstellen. Zuletzt sollten Anleger stark darauf achten, dass die Spreads wettbewerbsfähig sind. Ein Spread ist letztlich der Preis, der für den Handel mit CFD Optionen beim jeweiligen Online Broker anfällt. Im Broker Vergleich sind ebenfalls die Kosten zu betrachten. Günstige Konditionen, eine kostenlose Depotführung und niedrige Depotgebühren sowie eine geringe Orderprovision sprechen für einen Online Broker.

Betrachte ich im Depot Vergleich die Auswahlkriterien für Online Broker im Optionshandel, lassen sich folgende Kriterien festhalten:

- Wettbewerbsfähige Spreads

- Umfangreiche Orderzusätze

- Risikomanagement-Tools

- Übernachtfinanzierung sollte möglich sein

- Verzicht des Brokers auf Nachschusspflicht

- Hohe Hebel

- Günstige Konditionen

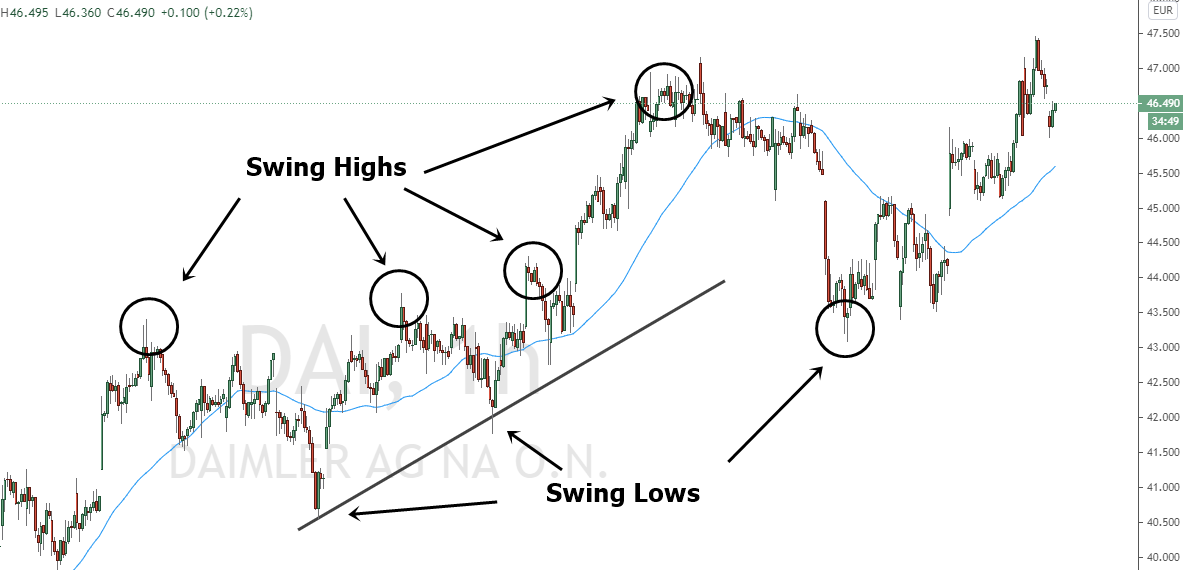

Swing Trading

Ein Markt unterliegt ständigen Schwankungen. Statt auf kurzfristige Schwankungen innerhalb eines Tages zu setzen, warten Swing Trader solange ab, bis sich in Märkten Swing Highs und Swing Lows herausbilden. Um diese zu identifizieren, benötigen Swing-Händler eine von einem Online Broker bereitgestellte Handelsplattform. Diese muss über passende Tools, Indikatoren und Signale verfügen, die sich positiv auf die Swing Trading Strategie einzahlen. Bei der Wahl des Brokers sollten Swing Trader insbesondere auf folgende Auswahlkriterien achten:

- Günstige Orderprovision und Konditionen

- Geringe Depotgebühren

- Variable Ordervolumen

- Umfangreiche Charting Optionen

- Verhältnismäßige Marginsätze

- Hohe Hebel zu niedrigen Kosten

- Leerverkäufe

- Geringe Mindesteinzahlung (zum Beispiel ab 25 Euro)

Welche Alternativen gibt es zu Online Brokern?

Die einzigen Alternativen zu einem Online Broker sind Banken oder Vermögensverwalter. Investoren, die nicht selbst traden möchten, sollten die beiden letzteren Optionen wählen. Für jeden selbstständigen Investor sind jedoch Online Broker klar im Vorteil, da man hier die Orders selbst tätigen kann und die Kosten niedrig sind. Ich habe folgende Alternativen zusammen verglichen:

| Online Broker: | Bank: | Vermögensverwalter: | |

|---|---|---|---|

| Orderausführung: | Sofort | Verzögert | Durch den Vermögensverwalter |

| Kosten: | Niedrig – Handelsgebühren beim Broker (Spread und Kommissionen) | Hoch – Handelsgebühren | Unterschiedlich – Verwaltungsgebühren, Performancegebühren, Ordergebühren |

| Vorteil: | Günstiger und man kann alles selbst investieren | Geeignet für komplett ahnungslose Investoren | Strukturierte Risikostreuung und Risikobegrenzung |

| Nachteil: | Hohes Handelsrisiko, wenn man nicht weiß was man tut | Oft zu hohe Kosten und langsame Ausführung | Kosten trotz möglicher negativer Performance, Hohes Einstiegskapital nötig |

Fazit: Bester Online Broker ist Capital.com – Aber es gibt 9 weitere Alternativen!

Ein Online Broker sollte stets ein sicheres Handelsumfeld zu wettbewerbsfähigen Konditionen bereit. Dabei sind qualitative Faktoren zurate zu ziehen, die bei der Wahl eines Brokers unterstützen zu können. Sie beziehen sich stets auf die eigenen Ziele, die hinter der Anmeldung bei einem Broker stehen. Der Aufbau der Handelsplattform, die Bedienung sowie die Anzahl der Vermögenswerte stellen ausschlaggebende Kriterien im Online Broker Vergleich dar.

Wichtig sind jedoch auch Faktoren wie die Auszahlungsgeschwindigkeit, der Kundenservice, verfügbare Handelsplätze sowie Service Angebote wie Weiterbildungen. Quantitative und qualitative Faktoren ergeben im Gesamtbild ein Rating über die Attraktivität eines Brokers ab. Die persönlichen Präferenzen eines jeden Traders verursachen, dass es nicht einen Anbieter im Broker Vergleich gibt, der als Testsieger hervorsticht.

Für uns ist jedoch der beste Online Broker in Deutschland Capital.com, denn das Angebot ist hier wirklich umfassend groß und die Handesgebühren niedrig. Der Broker ist gut reguliert und besitzt eine eigene sichere Handelsplattform! Kontoeröffnungn sind bereits ab 20€ per Kreditkarte möglich!

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Woran erkenne ich die Regulierung eines Online Brokers?

Die Regulierung wird sowohl von der Finanzaufsichtsbehörde als auch durch den Broker oder die Bank bestätigt und kann somit beidseitig überprüft werden. Jeder regulierte Broker verfügt über eine jahresaktuelle Lizenz einer Finanzaufsichtsbehörde. Die meisten Broker sind bei der FCA, ASIC, CySEC, BaFin oder auch FRA reguliert. Vom Handel bei unregulierten Brokern bzw. Anbietern rate ich ab.

Was ist besser: Eine Broker-eigene Handelsplattform oder externe Software wie der MetaTrader?

Sowohl MetaTrader als auch der Handel mit einer hauseigenen Handelsplattform bieten große Vorteile, wobei die Handelsplattformen von Brokern und Banken starke Qualitätsunterschiede besitzen. Gehen Sie jedoch von sehr guten Handelsplattformen von Brokern wie Capital.com, eToro oder auch Plus500 aus, sind diese Plattformen sehr gut geeignet, da sie auf den spezialisierten Handel (zum Beispiel Aktien, CFDs, Forex, etc.) zugeschnitten sind. Grundsätzlich ist aber auch MetaTrader aber eine hervorragende Plattform und eignet sich bestens für das Trading mit den meisten Assets. Die Benutzerfreundlichkeit sowie die verfügbaren Tools für die eigene Trading Strategie entscheiden jedoch letztlich, welche Plattform für den eigenen Handel besser ist. Auch unter Betrachtung von Kosten sind die genannten Plattformen als Handelsplätze empfehlenswert.

Wie wichtig ist ein Demokonto beim Broker?

Ein Demokonto ist ein wichtiger Teil des Service-Angebots eines Brokers, denn dieses ermöglicht einen risikofreien Handel zu echten Marktbedingungen. Das ist insbesondere bei der Broker Wahl wichtig, um die Broker Plattform sowie die verfügbaren Märkte im Detail kennenzulernen. Doch auch für aktive Trader sind Demokonten ein wichtiges Mittel, um Trading Strategien zu testen oder zunächst neue Märkte risikofrei kennenzulernen. Ein Switch zwischen Live und Demokonto ist daher immer ein Pluspunkt bei der Wahl eines Brokers.

Kann man über eine 3. Person in das Broker Konto einzahlen?

Nein, aufgrund von Gesetzesbestimmungen und Geldwäscherichtlinien ist es in der Regel nicht möglich, Geld auf sein Brokerage Konto über eine Drittpartei einzahlen zu lassen. Sollten Sie es dennoch versuchen, wird der Online Broker die Einzahlung nicht annehmen und zurück schicken.

Muss man Steuern bei einem Online Broker in Deutschland zahlen?

Ja, Steuern auf Gewinne aus dem Trading sind immer zu zahlen, egal ob Sie bei einem deutschen oder ausländischen Broker sind. Es gibt jedoch sogenannte steuereinfache Broker in Deutschland, die Steuern auf Gewinne automatisch einbehalten und direkt an das zuständige Finanzamt abführen. Nicht jeder Online Broker bietet allerdings diesen Service.

Was ist ein Broker beim Trading?

Ein Broker ist ein Vermittler zwischen Trader und Börse. Die Händler geben ihre Order an den Broker weiter, der diese dann am jeweiligen Markt oder OTC umsetzt. Wer an den einzelnen Märkten handeln möchte, braucht zwingend einen Broker – ohne ist es nicht möglich.

Welcher Broker ist für Anfänger am besten?

Der meiner Erfahrung nach beste Online Broker für Anfänger ist derzeit Capital.com. Dank der nutzerfreundlichen und modernen Handelsplattform finden sich auch Neulinge schnell zurecht und können in kürzester Zeit in den Handel einsteigen. Ergänzt wird das ganze durch KI-gestützte Features, die Tradern bei der Entscheidungsfindung eine große Hilfe sind. Kostentechnisch kommen Trader bei Capital.com ebenfalls sehr gut weg, da hier lediglich Spreads und keine Kommissionen berechnet werden und die Spreads sind bei Capital.com in aller Regel sehr eng.

Welche Broker eignet sich am besten für ETFs?

Für den Handel mit ETFs kann ich XTB empfehlen. Dort stehen rund 200 ETFs zur Verfügung, die so gut wie alle wichtigen Märkte abdecken. Zudem sind die meisten ETFs auf XTB sparplanfähig, sodass Sie auch den langfristigen Vermögensaufbau problemlos angehen können.

Welcher Broker ist der beste für Bitcoin?

Wenn es um den Handel mit BTC geht, ist eToro meiner Ansicht nach die beste Wahl. Sie können bei diesem Broker Bitcoins per CFD handeln, sodass Sie keine Wallet benötigen, um auf die Kryptowährung zu spekulieren. Zudem können Sie so auch sowohl auf steigende als auch fallende Kurse setzen – damit haben Sie auch in Bärenmärkten die Möglichkeit, Profite zu erzielen.

Bei welchem Broker muss ich keine Depotgebühren zahlen?

Sämtliche Broker in diesem Vergleich kommen ohne Depotgebühren aus. Heutzutage sind Depotgebühren bei Online Brokern sehr selten – stattdessen zahlen Sie in der Regel für jede Order eine kleine Gebühr, die bei den hier vorgestellten Brokern aber sehr gering ist.