Anleihen gelten als eine konservative Geldanlage mit geringem Risiko. Daher sind Anleihen in vielen gut diversifizierten Portfolios zu finden. Sie dienen als Absicherung und Stabilisierung der Investments. In diesem Artikel erklären wir Ihnen, was Anleihen sind, wie Sie diese handeln können und was Sie dabei beachten müssen. Außerdem klären wir Sie über mögliche Risiken auf.

Das Wichtigste in Kürze

- Anleihen sind grundsätzlich sicherer als Aktien. Staatsanleihen sind dabei deutlich risikoärmer als Unternehmensanleihen. Sichere Staatsanleihen sind daher als Diversifizierung des Portfolios zu empfehlen. Große Schwankungen können so ausgeglichen werden.

- Der Anleihehandel bietet eine Möglichkeit von Kursschwankungen von Staats- oder Unternehmensanleihen zu profitieren. Anleihen werden am Kapitalmarkt gehandelt. Sie können während der Laufzeit also gekauft oder verkauft werden.

- Die Gebühren sind abhängig vom jeweiligen Broker. In der Regel fallen dieselben Gebühren wie beim Aktienhandel und Handel mit anderen Wertpapieren an.

Was ist eine Anleihe (Definition)?

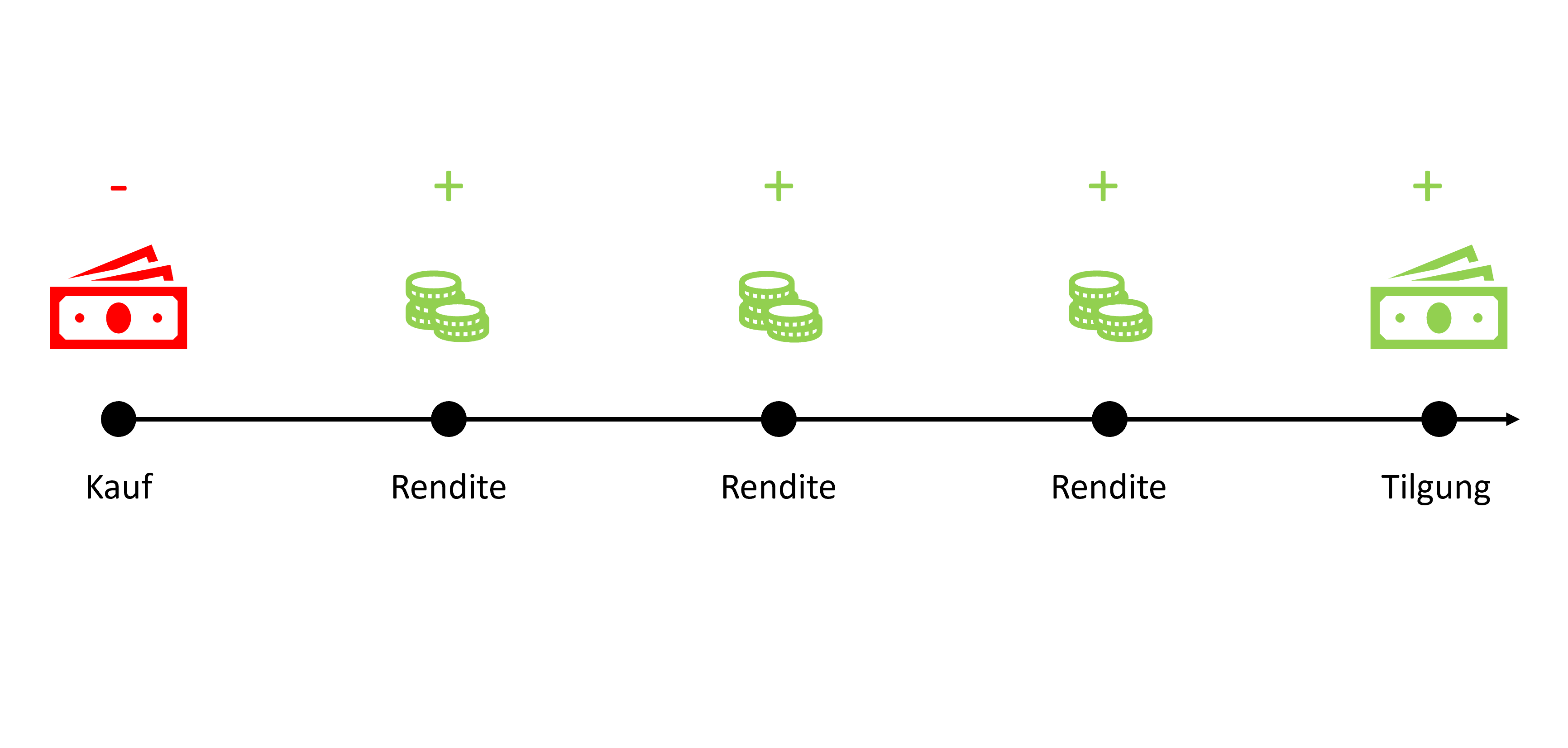

Eine Anleihe ist ein festverzinsliches Wertpapier, dass den Geldverleih an Institutionen über einen festgelegten Zeitraum ermöglicht. Das bedeutet, dass während der Laufzeit ein festgelegter Zins (Festzins) auf die Investition gezahlt wird. Es gibt auch variabel verzinsliche Anleihen (Floater), bei denen der Zinssatz an Referenzzinssätze oder an Inflationsraten gekoppelt ist.

Die Verzinsung erfolgt in aller Regel zu einem Referenzzinssatz zuzüglich eines festgelegten Aufschlags, der als Spread bezeichnet wird. Der gezahlte Zinssatz der Anleihe ändert sich also entsprechend der Referenzzinssätze oder Inflationsraten und schützt den Anleger vor Zinsänderungen. Die Details zu dem zugehörigen Zinssatz werden im Zinsschein einer Anleihe festgelegt. Die ursprüngliche Investitionssumme erhalten die Anleger am Ende der Laufzeit (dem Fälligkeitsdatum) zurück. Demnach ist die Zinsrendite der einzige Gewinn, den Sie aus der Anleihe erzielen können.

Der Wert einer Anleihe wird als Nennwert angegeben und beträgt typischerweise 100 EUR oder 1.000 EUR. Dieser Betrag wird zum Fälligkeitsdatum zurückgezahlt und gibt den Wert der ursprünglichen Investition an. Die Zinssätze einer Anleihe werden aus der Kreditwürdigkeit des Emittenten (Schuldner) und der Darlehensdauer berechnet.

Anleihen dienen als Finanzierung für Staaten oder Unternehmen. Es wird demnach zwischen Unternehmensanleihen und Staatsanleihen unterschieden. Die deutsche Staatsanleihe heißt beispielsweise Bundesanleihe. Sie dient zur Finanzierung des deutschen Staates. Eine Anleihe ist auch unter den Bezeichnungen Schuldverschreibung, Obligation oder Rentenpapier bekannt. Oft wird auch der englische Begriff Bond benutzt.

orteile und Nachteile von Anleihen

Vorteile

- Sicherer als Aktien

- Währungsgewinne möglich

- Verkauf jederzeit möglich

- Große Auswahl an Anleihen für verschiedene Strategien und Risikobereitschaften

Nachteile

- Zinsänderungen

- Bonitätsrisiko

- Inflation

- Kündigung

- Währungsrisiko

Die jeweilige Risikobereitschaft von Anlegern unterscheidet sich genauso wie deren Strategien. Manche Händler erfreuen sich am Risiko, während andere lieber auf Nummer sicher gehen. Som

Wie funktioniert der Anleihehandel?

Der Anleihehandel bietet eine Möglichkeit von Kursschwankungen von Staats- oder Unternehmensanleihen zu profitieren.

Anleihen werden am Kapitalmarkt gehandelt. Sie können während der Laufzeit also gekauft oder verkauft werden. Der Anleihekurs wird jedoch nicht in Euro oder einer anderen Währung gemessen, sondern in Prozent.

Anleihehandel anhand eines Beispiels

Steht eine Anleihe mit einem Nennwert von 100 EUR beispielsweise bei 100 %, so bekommen Sie am Ende der Laufzeit 100 EUR zurück. Wenn der Anleihekurs hingegen 95 % beträgt, können Sie die Anleihe für 95 EUR kaufen und bekommen am Ende der Laufzeit ebenso 100 EUR zurück. Sie haben diese also unter ihrem Nennwert gekauft und können durch die Differenz einen Gewinn erzielen.

Trotz zuvor festgelegter Zinsrenditen können die Marktbedingungen zu Schwankungen der Anleihekurse führen. Von dieser Volatilität können Sie beim Anleihehandel profitieren. Durch hohe Referenzzinssätze erscheinen Anleihen für Investoren weniger attraktiv, weil es entsprechend viele risikoärmere Alternativen mit besseren Renditen gibt. Bei niedrigen Referenzzinssätzen (Niedrig- oder Minuszinsphasen) erfreuen sich Anleihen zunehmender Beliebtheit und die Kurse steigen an. Die Referenzzinssätze und Anleihekurse stehen demnach in umgekehrter Relation zueinander.

Neben dem tatsächlichen Anleihehandel können Trader auch mit Finanzderivaten spekulieren, die auf dem Marktpreis derselben Anleihe basieren. Anleihe-CFDs ermöglichen es, die Volatilität des Anleihekurses auszunutzen, ohne den zugrunde liegenden Basiswert kaufen zu müssen. Bei diesem Anleihehandel handelt es sich um eine höchst riskante und spekulative Handelsform. CFDs sind gehebelte Finanzprodukte, dessen Verluste die ursprüngliche Investitionssumme deutlich überschreiten kann.

Der Anleihehandel wird neben dem Aktienhandel oft als Ergänzung in einem diversifizierten Handelsportfolio genutzt.

Wo können Anleihen gehandelt werden?

Anleihen werden am Anleihemarkt gehandelt, genauso wie Aktien am Aktienmarkt. Sie können dort zum aktuellen Anleihekurs gekauft oder verkauft werden. Anleihen sind in den meisten Ländern nicht börsenpflichtig, sie müssen also nicht an der Börse gehandelt werden. Ein außerbörslicher Handel (OTC) ist möglich.

Es gibt verschiedene Broker für den Anleihehandel. In der Regel können Sie tatsächliche Anleihen bei ihrem Aktien-Broker kaufen. Wenn Sie noch kein Wertpapierdepot besitzen, müssen Sie zunächst eins bei einem Broker eröffnen. Danach können Sie sich die passende Anleihe aussuchen und diese über ihren Broker kaufen oder verkaufen.

Anleihe-CFDs können Sie hingegen bei uns handeln. Mit unserem CFD-Angebot können Sie von der Volatilität der Anleihekurse profitieren, ohne den zugrunde liegenden Basiswert kaufen zu müssen. Bei uns ist der außerbörsliche Handel möglich, sodass Sie Bruchteile eines Kontraktes traden können.

Was gibt es beim Handel zu beachten?

Eine Anleihe ist ein Wertpapier, welches dem Investor (Gläubiger) das Recht auf Zahlung vereinbarter Zinsen sowie Rückzahlung der Investitionssumme einräumt.

Die Anleihe ist demnach ein schuldrechtlicher Anspruch auf zweierlei:

- Zinszahlung: Zahlung von Zinsen zu einem zuvor definierten Zinssatz. Dieser Zinssatz ist im Zinsschein (Kuponzins) festgelegt. Der Käufer einer Anleihe erhält als Gegenleistung für den Geldverleih während der Laufzeit die festgelegten Zinsen.

- Tilgung: Rückzahlung der ursprünglichen Investitionssumme zum Laufzeitende.

Der Käufer einer Anleihe gewährt also einen Kredit an ein Unternehmen oder einen Staat. Es handelt sich demnach um Fremdkapital. Fremdkapital bedeutet, dass das Kapital von anderen Kapitalgebern (Gläubigern) stammt. Es bezeichnet die Schulden, also Verbindlichkeiten und Rückstellungen eines Unternehmens. Das Gegenteil von Fremdkapital ist das Eigenkapital, hierzu gehören beispielsweise Aktien. Eigenkapital ist Kapital, welches aus eigenen finanziellen Mitteln des Unternehmens stammt, beispielsweise von Gesellschaftern oder Aktionären (Miteigentümer an einem Unternehmen).

Außerdem werden bei jedem Handel mit Anleihen Gebühren fällig.

Der Zusammenhang zwischen Zins und Kurs

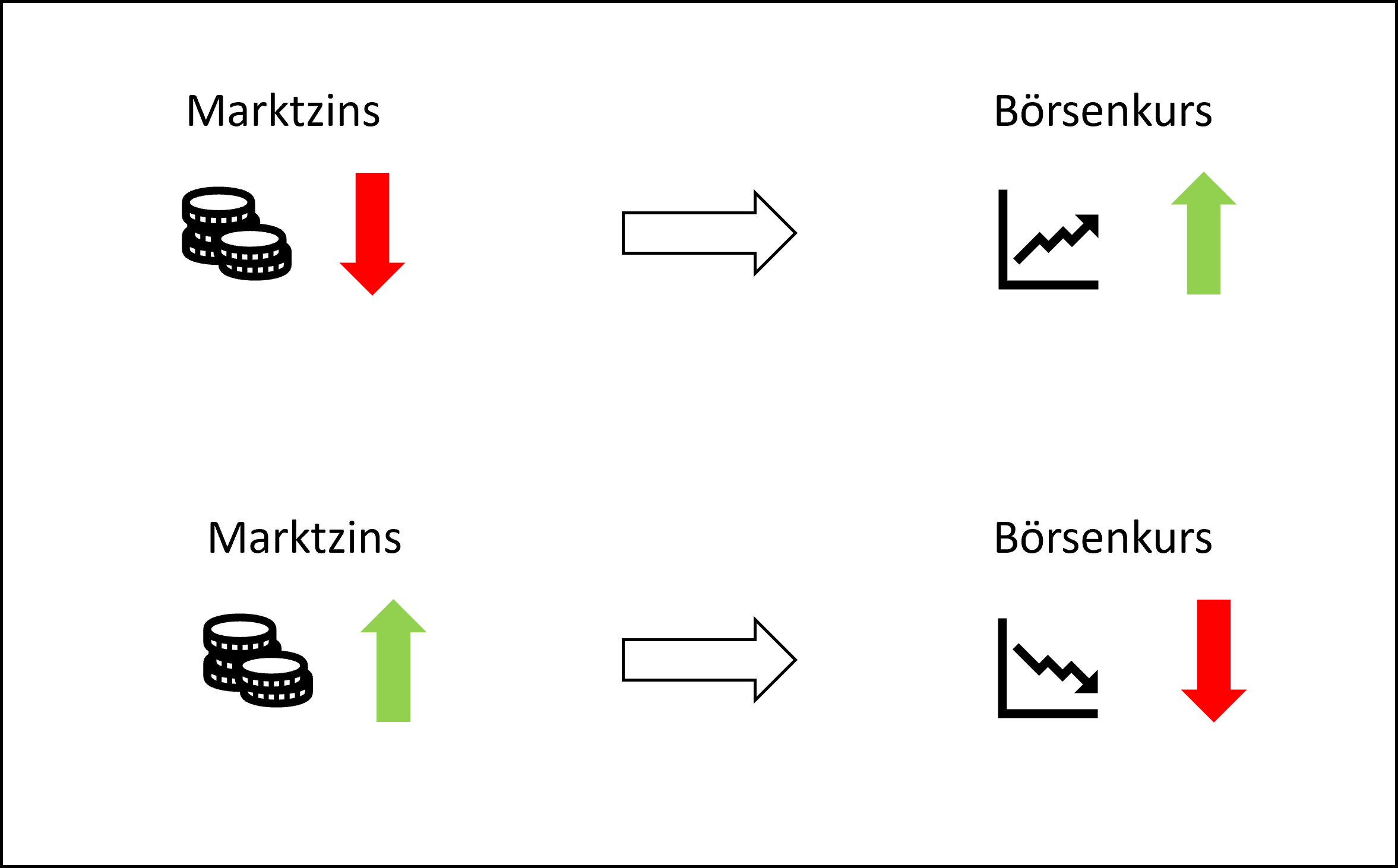

Die Rendite der Anleihe ist also die Verzinsung, die mit dem Kurs schwankt. Entsprechend stehen Zins und Kurs hier in Relation zueinander. Dieser Zusammenhang sieht folgendermaßen aus:

Wenn der Marktzins fällt, wird die Anleihe an der Börse attraktiver und gefragter, was dazu führt, dass deren Börsenkurs steigt. Entsprechend sinkt die Nachfrage nach einer Anleihe und somit der Börsenkurs, wenn der Marktzins steigt.

Chancen beim Kauf von Anleihen – Warum sollte man Anleihen kaufen?

Wie bereits erwähnt handelt es sich bei Anleihen grundsätzlich um eine sichere Geldanlage, da die Kursveränderungen meist geringer ausfallen als zum Beispiel bei Aktien. Aus diesem Grund setzen vor allem konservative Anleger häufig auf Anleihen.

Ziel ist es das eingesetzte Kapital am Ende der Laufzeit zurückzubekommen und darüber hinaus möglichst hohe Zinszahlungen zu erwirtschaften. Außerdem können beim Kauf von Fremdwährungsanleihen gegebenenfalls noch Währungsgewinne dazukommen.

Im Gegensatz zu festverzinslichen Wertpapieren können Käufer von Rentenpapieren sich auch schon vor Ende der Laufzeit von ihrer Anleihe trennen und sie einfach über die Börse verkaufen. So stellen Anleihen von seriösen Schuldnern eine attraktive Option zur Festgeld-Anlage dar.

Andererseits gibt es im großen Pool der verschiedenen Anleihen auch ein passendes Angebot für chancenorientierte Investoren: spekulative Anleihen mit hohen Renditen. Diese werden in der Regel von Emittenten mit geringer Bonität herausgegeben. Egal ob risikofreudig oder sicherheitsliebend – eine passende Anleihe findet sicher jeder Investor. Hier ein Überblick über die Vorteile von Anleihen:

- Grundsätzlich sichere Anlage, da meist nur geringe Kursveränderungen

- Anleger erhält i.d.R. investiertes Kapital und Zinszahlungen

- Ggf. kommen Währungsgewinne hinzu

- Rentenpapiere können schon vor Laufzeitende verkauft werden

- Große Auswahl an verschiedenen Anleihen – sicher, chancenorientiert, spekulativ

Wie hoch sind die Gebühren beim Anleihehandel?

Die Gebühren sind abhängig vom jeweiligen Broker. In der Regel fallen dieselben Gebühren wie beim Aktienhandel und Handel mit anderen Wertpapieren an. Bei den Ordergebühren wird nicht zwischen den Arten der Wertpapiere unterschieden. Beim Anleihehandel werden Ordergebühren, Handelsplatzgebühren und Stückzinsen fällig.

Ordergebühren:

Ordergebühren fallen bei jedem Kauf- oder Verkauf eines Wertpapiers an, also pro Order. Diese Gebühren setzen sich meist aus einer Grundgebühr und einen prozentualen Anteil am Ordervolumen zusammen. Bei der Auswahl des Brokers sollten Sie einen Broker auswählen, der ein Festpreis-Modell anbietet. Bei größeren Anlagebeträgen können die Gebühren ansonsten sehr hoch ausfallen. Es gibt beispielsweise auch Broker, die den Handel gebührenfrei anbieten.

Handelsplatzgebühren:

Handelsplatzgebühren sind externe Kosten, die der Handelsplatz (die Börse) in Rechnung stellt. Sie sind abhängig vom jeweiligen Handelsplatz. Bei den meisten Brokern fallen neben den Ordergebühren auch Handelsplatzgebühren an. Bei inländischen Börsenplätzen sind diese meist günstiger oder sogar kostenlos. An ausländischen Börsen können diese deutlich höher ausfallen.

Stückzinsen:

Stückzinsen werden beim Kauf von Anleihen fällig. Sie dienen der Abrechnung der bis dato angefallenen Zinsen zwischen zwei Zinsterminen. Fällt der Tag des Kaufs auf den Zinstermin selbst, so fallen keine Stückzinsen an. Der Käufer zahlt dem Verkäufer also einen Ausgleich der noch nicht ausgezahlten Zinsen.

Die Stückzinsen werden wie folgt ermittelt:

Stückzinsen = Nennwert der Anleihe * Zinssatz (Kuponzins) * Zinstage / 365 Tage

Stückzinsen anhand eines Beispiels:

Der Zinstermin einer Anleihe fällt auf den 5. Oktober. Max Mustermann kauft die Anleihe am 15. März. Er muss zum einen den aktuellen Preis (Kurs) der Anleihe zahlen und zum anderen die bis dato aufgelaufenen Zinsen. Seit dem letzten Zinstermin sind 23 Wochen vergangen. Das ergibt 161 Zinstage.

Wir nehmen einen Nennwert der Anleihe von 10.000 EUR sowie einen Zinssatz von 5 % an. Die Stückzinsen ergeben sich wie folgt:

10.000 EUR * 0,05 * 161 Zinstage / 365 Tage = 220,55 EUR

Max Mustermann muss also an den Verkäufer 220,55 EUR Stückzinsen als Ausgleich für die bis dato aufgelaufenen Zinsen zahlen.

Wie sicher sind Anleihen? – Der Emittent und seine Bonität

Bei einer Anleihe handelt es sich im Grund um einen Kredit, der an der Börse gehandelt wird. Entsprechend ist die Kreditwürdigkeit des Kreditnehmers – also des Emittenten – von hoher Bedeutung. Der Anleger muss diese allerdings nicht selbst berechnen.

Stattdessen gibt es, wie bereits angesprochen, Rating Agenturen, welche die Bonität der Herausgeber überprüfen und bewerten (raten). Darunter zum Beispiel Moody’s, Fitch, Standard & Poor‘s oder die Kroll Bond Rating Agency. Diese Bewertung gibt die Wahrscheinlichkeit an, mit welcher der Emittent die Tilgungs- und Zinszahlungen rechtzeitig ausführt.

Dabei nehmen sie den Herausgeber einer Anleihe ganz genau unter die Lupe und bewerten diesen zum Schluss mit einem Ratingsymbol zwischen „AAA“ – was die beste Bewertung ist – und „D“ – was für eine Zahlungsunfähigkeit oder zumindest einen Zahlungsausfall steht.

Noch bevor Anleger auf die Laufzeit, die Rendite oder sonstiges achten, sollten sie sich die Bonität des jeweiligen Emittenten anschauen. Dieser sollte nämlich im besten Fall im oberen Bereich – dem „Investment-Grade“ – liegen. Hier eine Übersicht über die verschiedenen Ratingsymbole.

| ratingsymbol S&P: | ratingsymbol Moody´s: | bedeutung: |

|---|---|---|

| AAA | Aaa | Beste Bewertung und höchste Sicherheit |

| AA+ AA AA- | Aa1 Aa2 Aa3 | Sehr hohe Sicherheit |

| A+ A A- | A1 A2 | Angemessene Sicherheit mit vielen Vorteilen bei beständiger Wirtschaftslage |

| BBB+ BBB BBB- | Baa1 Baa2 Baa3 | Mittlere Sicherheit und Qualität mit spekulativen Elementen |

| BB+ BB BB- | Ba1 Ba2 Ba3 | Keine Sicherheit bei verändertem Wirtschaftsumfeld, spekulative Elemente |

| B+ B B- | B1 B2 B3 | Hohes Risiko und spekulativ, Zahlungserwartung auf langer Frist eher gering |

| CCC+ CCC CCC- | Caa1 Caa2 Caa3 | Geringe Sicherheit, Emittent bereits in finanziellen Schwierigkeiten |

| CC | Ca | Hochspekulativ, Zahlungswahrscheinlichkeit gering |

| D | C | Zahlungsunfähig bzw. Zahlungsausfall bereits eingetreten |

Wie hoch sind die Gebühren beim Traden von Anleihe-CFDs

Die Gebühren beim Traden mit Anleihe-CFDs sind ebenfalls vom Broker abhängig. Beim Handel mit CFDs können Spreads, Kosten für die Absicherung, Provisionen, Kosten für den Handel mit Hebel und Übernachtfinanzierungskosten anfallen.

Spreads:

Ein Spread ist die Differenz zwischen dem Kaufkurs (BID) und dem Verkaufskurs (ASK) eines Wertpapiers. Spreads können sich bei volatilen Marktbedingungen ändern. Diese sind jedoch bei jedem Kauf oder Verkauf angegeben. Die herkömmlichen Spreads sind meist in den Preisverzeichnissen der Broker angegeben. Bei uns können Sie beispielsweise ab einem Spread von 1,4 Punkten handeln. Das bedeutet, dass es bei einer Eröffnung der Position ohne jegliche Kursänderung zu einem Verlust in genau dieser Höhe kommt. Der entsprechende Geldwert hängt von der Kontraktgröße ab.

Kosten für die Absicherung:

Trader können ihre Positionen bei den meisten Brokern mit einem garantierten Stop-Loss absichern. Die Position wird auch dann zum gewünschten Kurs geschlossen, wenn die Marktbedingungen dies zum jeweiligen Zeitpunkt nicht zulassen würden. Das kann beispielsweise bei einer Kurslücke oder einem rapiden Crash der Fall sein. Die Kosten für die Absicherung können demnach mit einer Versicherungsprämie verglichen werden.

Provisionen:

Der Broker kann pro Trade eine Provision verlangen. Bei uns können sie beispielsweise ohne zusätzliche Provision mit Anleihe-CFDs handeln.

Kosten für den Handel mit Hebel

Beim Handel mit Hebel können Kosten anfallen, die das ursprünglich investierte Eigenkapital übersteigen. Es sind keine regulären Kosten, sondern Kosten, die durch hohe Verluste verursacht werden. Durch den Hebel können die Verluste höher sein als das eingesetzte Kapital. Der Anleger ist zur Nachschusspflicht verpflichtet und muss diese im Falle eines Verlustes an den Broker zahlen. Der Handel mit gehebelten CFDs ist daher sehr risikoreich.

Übernachtfinanzierungskosten:

Übernachtfinanzierungskosten werden fällig, wenn kurzfristige Trades über Nacht offen gehalten werden. Es wird eine tägliche Zinsgebühr berechnet.

Wie hoch ist das Risiko von Anleihen?

Anleihen sind grundsätzlich weniger riskant als Aktien oder ETFs. Denn bei Anleihen handelt es sich um Fremdkapital und bei Aktien und ETFs um Eigenkapital. Im Falle einer Insolvenz werden Fremdkapitalgeber, also Anleihehalter, zuerst aus der Insolvenzmasse bedient und Aktionäre erst am Schluss. Aus diesem Grund eignen sich Anleihen sehr gut zur Risikominimierung des Portfolios.

Bei Anleihe-CFDs, die mit einem Hebel gehandelt werden, ist das Risiko jedoch deutlich höher. Durch den Hebel können zwar die Gewinne erhöht werden, allerdings können die Verluste das eingesetzte Kapital deutlich übersteigen. Gehebelte CFDs sollten daher nur von erfahrenen Tradern gehandelt werden.

Anleihen oder Anleihen-ETFs?

Bei Anleihen-ETFs handelt es sich um ETFs mit Schwerpunkt auf Anleihen. ETFs sind passive Investmentfonds und an der Börse handelbar. Legt ein Händler sein Geld in ein Anleihen-ETF an, investiert er nicht nur in einzelne Anleihen, sondern mit diesem einen Wertpapier direkt in mehrere Anleihen. Dadurch kann der Trader sein Anlagerisiko reduzieren.

Ein Beispiel für ein lohnendes Anleihen-ETF ist der SPDR Bloomberg Barclays Global Aggregate Bond EUR UCITS ETF. Er wurde 2018 in Irland aufgesetzt und die Fondsgröße beträgt 406 Mio. Euro. Er eignet sich besonders für langfristige Geldanlagen und das Ausschüttungsintervall ist halbjährlich.

Der ETF beinhaltet mehr als 21.000 Anleihen, darunter sowohl Staatsanleihen als auch Unternehmensanleihen – allesamt mit Investment Grade Rating. Neben Industrieländern sind dabei auch Schwellenländer abgedeckt. Das sorgt für eine große Diversifizierung des Anlage. Hier einige weitere Details:

| Kosten | 0,10 Prozent Gesamtkostenquote pro Jahr |

| Rendite | 1,41 Prozent Wertentwicklung pro Jahr |

| Fondswährung | US-Dollar |

| Fondsdomizil | Irland |

| Strategie-Risiko | Long-only |

| Ausschüttungsintervall | Halbjährlich |

Fazit

Anleihen sind grundsätzlich sicherer als Aktien. Staatsanleihen sind dabei deutlich risikoärmer als Unternehmensanleihen. Sichere Staatsanleihen sind daher als Diversifizierung des Portfolios zu empfehlen. Große Schwankungen können so ausgeglichen werden. Allerdings sind die Renditen in Zeiten von Niedrig- und Nullzinsen bei sehr sicheren Anleihen zum Teil negativ. Das bedeutet, es gibt insgesamt weniger Geld zurück als Eigenkapital investiert wurde. Die Konditionen sind jedoch vorher festgelegt und sollten daher genau geprüft werden. Anleihe-CFDs hingegen sind sehr risikoreich und sollten daher nur von erfahrenen Tradern gehandelt werden. Allerdings weisen diese auch das höchste Potential zu sehr guten Renditen auf.

Meist gestellte Fragen:

Was sind Anleihen?

Bei Anleihen handelt es sich um Schuldverschreibungen oder auch börsengehandelte Kredite. Andere Begriffe dafür sind unter anderem verzinsliche Wertpapiere, Rentenpapiere oder Obligationen. Es gibt verschiedene Arten von Anleihen und man kann sie nach verschiedenen Kriterien klassifizieren. Grundsätzlich unterscheidet man aber zwischen Staatsanleihen bzw. Bundesanleihen und Unternehmensanleihen. Je nachdem wer der Emittent der Anleihe ist, das bedeutet, wer die Anleihe herausgibt, spricht man also vom einen oder anderen.

Wo kann man Anleihen kaufen?

Wer Anleihen kaufen möchte hat entweder die Möglichkeit einen Fondsmanager zu beauftragen, der einzelne geeignete Anleihen auswählt und anschließend das Depot aktiv verwaltet oder er nimmt den Kauf selbst in die Hand. Das ist einfach, bequem und günstig über die eigene Hausbank oder über einen Online-Broker möglich und funktioniert wie der klassische Erwerb von Aktien. Dabei sollten sich Anleger allerdings vorher über mehrere grundlegende Begriffe informieren, um eine sinnvolle Kaufentscheidung zu treffen. Dazu gehört die Bonität, die Rendite und der Kupon.

Woran erkenne ich gute Anleihen?

Bei der Wahl von Anleihen, in die das Geld angelegt werden soll, sollten sich Händler nicht nur die Rendite und die Laufzeit, sondern vor allem das Rating anschauen. Dieses gibt Aufschluss über die Bonität des Emittenten. Einige Beispiele für rentable Anleihen sind unter anderem die Bundesrepublik Deutschland-Anleihe, die US-Staatsanleihe oder die International Finance-Anleihe. Neben dem Kauf einzelner Anleihen wird aber häufig auch die Investition in Anleihen-ETFs empfohlen, da Trader so das Anlagerisiko minimieren und gleich in mehrere Anleihen mit nur einem Papier investieren.

Welche Risiken gibt es bei Anleihen?

Das einzige Risiko, dass es bei Anleihen gibt, ist, dass das Unternehmen oder die Regierung, die die Anleihe ausgibt, bankrott geht und die Insolvenzmasse nicht ausreicht, um alle Anleihegläubiger vollständig zurückzuzahlen. In der Realität passiert dies zwar relativ selten, aber insbesondere bei Anleihen mit schlechten Ratings ist dieses Risiko durchaus gegeben.

Wie sicher sind Anleihen?

Anleihen sind eine relativ risikoarme Anlage, wenn man sie mit anderen Finanzinstrumenten vergleicht. Denn im Gegensatz zu Aktien haben Anleihegläubiger auch im Insolvenzfall Anspruch auf eine Rückzahlung ihrer Investition, sofern die Insolvenzmasse des Unternehmens ausreicht, um alle Anleiheschulden begleichen. Hinzu kommt, dass Anleihen durch feste Zinszahlungen ein regelmäßiges Einkommen garantieren.