In Staatsanleihen zu investieren, bedeutet, dem Staat Geld zu leihen. Diese Form der Schuldverschreibung stellt für den Staat einen Kredit dar, für Anleger hingegen eine Investitionsmöglichkeit, um über Zinszahlungen höhere Renditen zu erlangen.

In Staatsanleihen investieren Anleger über Online Broker wie GBE Brokers oder eToro. Der Handel mit der Anlageklasse birgt Chancen und Risiken, unter anderem in Bezug auf das erhöhte Zinsrisiko. Folgend sehen Sie, was Staatsanleihen sind, wie sie funktionieren und wie Sie in Staatsanleihen investieren können.

Das Wichtigste zu Investitionen in Staatsanleihen in Kürze:

- Staatsanleihen werden von Staaten als „Kredit“ ausgegeben.

- Staaten zahlen geliehenes Geld in Form an Anleger verzinst zurück.

- Zu unterscheiden ist zwischen klassischen und indexgebundenen Staatsanleihen.

- Investitionen in Staatsanleihen gelten als relativ risikoarm.

Was sind Staatsanleihen? Merkmale im Überblick

Staatsanleihen dienen Ländern dazu, Ausgaben im Land zu decken. Dementsprechend fließt das geliehene Geld direkt in den Haushalt des Staates ein. Trader profitieren vom Anleihenhandel dank verzinster Rückzahlung der investierten Gelder.

Beim Investieren in Staatsanleihen sind folgende Merkmale zu beachten:

- Laufzeit

- Anleihekurs

- Nennwert

- Kuponrate

- Kupontermine

| Kriterium: | Beschreibung: |

|---|---|

| Die Laufzeit einer Staatsanleihe | Die Laufzeit einer Staatsanleihe (Lebenszeit) gibt die Fälligkeit der Staatsanleihe an. In der Praxis bedeutet dies für interessierte Anleger: Bis zum Ende der Laufzeit sind geliehene Gelder vollständig und verzinst rückgezahlt. |

| Der Nennwert | Auch Kapitalbetrag oder Nominalwert genannt, beschreibt die Summe, die der Anleger dem Staat je Anleihe zur Verfügung stellt. |

| Anleihekurs | Der Anleihekurs beschreibt den vollen Kreditbetrag. Dieser sollte im Idealfall dem Nennwert entsprechen, kann aber je nach Markt und Gegebenheit auch durchaus schwanken. |

| Kuponrate | Die Kuponrate gibt an, wie hoch der Wert an Kuponzahlungen einer Staatsanleihe ist. In der Praxis beschreibt die Kuponrate also den Zins in Prozent. |

| Kupontermine | Die Kupontermine geben die Termine an, an dem der Kreditgeber die Auszahlungen vom Kreditnehmer erwarten kann bzw. erwarten muss. Prinzipiell können Koupons monatlich, jährlich, halbjährlich oder vierteljährlich ausgezahlt werden. |

Wie funktioniert eine Staatsanleihe?

Sobald ein Staat dringend finanzielle Mittel benötigt, legt er eine Staatsanleihe auf, wodurch private Anleger oder Unternehmen dem Staat unter die Arme greifen können. Damit es für Anleger interessant wird, investieren sie in die Staatsanleihe mit einem fixen Zins, bzw. einer Kouponrate. Laufzeiten sind fest definieren und variieren unter den Staatsanleihen.

Angebot und Nachfrage

Der Anleihekurs wird stark von der momentanen Nachfrage und dem momentanen Angebot bestimmt, wobei das Angebot bereits fix und vordefiniert von den jeweiligen Regierungen vorgegeben wird. Die Nachfrage auf der anderen Seite wird wie bei jedem Finanzprodukt auf Basis der Anleger bestimmt. Sehen Anleger die Staatsanleihe als gutes Investment, so steigt der Preis in der Regel.

Aktueller Zinssatz

Wenn der aktuelle Zins schwächer als die Kuponrate ist, so steigt in der Regel die Nachfrage nach der Staatsanleihe. Dementsprechend nimmt die Nachfrage ab, sofern der Zinssatz höher als die Kuponrate ist.

Deadline

Wenn eine Anleihe erst kürzlich ausgeschrieben wurde, so unterliegt sie dem aktuellen Zinssatz. Das heißt für Anleger, dass die Anlage je nach Zinssatz interessanter sein kann, da sie zu diesem Zeitpunkt nahe Nennwert gehandelt werden kann. Auch gegen Ende der Laufzeit nähern sich Staatsanleihen in der Regel wieder ihrem Nennwert.

Bonität

Wenn das Vertrauen in die Rückzahlungen der Investments hoch ist, so wird von einer stabilen Regierung ausgegangen. Ob das Vertrauen in einen Staat nun stark oder schwach ist, wird bei Staatsanleihen in der Regel mit Bonitätsüberprüfungen verifiziert. Hierbei werden gern Kreditagenturen herangezogen, um Auskunft zu liefern. Für den privaten Anleger gilt jedoch bei Staatsanleihen: Meistens hat die Herde recht und eine teure Anlage kann als sicherer betrachtet werden.

Aktuelle Inflationsrate

Besonders bei einer hohen Inflation sind Anleger eher zurückhaltend, da Staatsanleihen lediglich mit fixen Zinsätzen arbeiten und diese in der Regel nicht der Inflation angepasst werden. Bei hoher Inflationsrate sinkt die Attraktivität einer Anleihe automatisch, da in solchen Phasen die Zinsen von den Zentralbanken angepasst werden und eine inverse Beziehung zwischen Zinssatz und Staatsanleihe herrscht. Heißt in der Praxis: Hohe Zinssätze resultieren in einen niedrigen Kurs.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Welche Staatsanleihen sind bekannt?

Folgend konzentrieren wir uns aber auf Deutschland und listen kurz die bekannten Staatsanleihen Deutschlands auf.

| Name | Fälligkeit | Kuponrate | Umlauf | Letzte Emission | ISIN |

|---|---|---|---|---|---|

| Bund7 | 15.11.2029 | 2,1% | 8,0 Mrd. EUR | 15.11.2022 | DE0001102622 |

| Bund10 | 15.08.2032 | 1,7% | 28,0 Mrd. EUR | 30.11.2022 | DE0001102606 |

| Bund15 | 15.05.2038 | 1% | 11,5 Mrd. EUR | 16.11.2022 | DE0001102598 |

| Bund30 | 15.08.2053 | 1,8% | 5,0 Mrd. EUR | 23.11.2022 | DE0001102614 |

Arten von Staatsanleihen

Natürlicherweise gibt es je nach Staat verschiedenste Anleihen, die jeweils anders bezeichnet werden und anders aufgebaut sein können. Das Grundprinzip ist aber bei jeder Staatsanleihe gleich.

Beispielsweise werden Staatsanleihen in den USA als “Treasuries” bezeichnet und sind bei der US-Bevölkerung sehr beliebt, wenn es um das Thema Rentenabsicherung geht. Dabei unterscheiden sich die Anleihen der USA vor allem in ihren Laufzeiten. Ähnliches gilt für Großbritannien. Hier werden Staatsanleihen umgangssprachlich als “Gilts” bezeichnet. Doch abgesehen von den Begrifflichkeiten funktionieren die Anleihen in der Regel gleich.

Indexgebundene Anleihen

Neben normalen Staatsanleihen mit fixen Zinssätzen, gibt es manchmal auch indexgebundene Anleihen, die häufig für Anleger attraktiver sind. Dabei sind, anders als bei den anderen Anleihen, die Kupons nicht fix, sondern passen sich gemäß der aktuellen Inflationsrate an. Dies funktioniert in der Praxis ganz ähnlich, wie bei einem Kredit mit variablem Zins. Um dies zu erreichen, werden solche Anleihen an Indizes gebunden. Beispielsweise können indexgebundene Anleihen sich in den USA an dem Konsumentenpreisindex orientieren. In anderen Staaten werden sie an den jeweiligen Einzelhandelspreisindex gebunden, um eine variable Kuponstruktur zu gewährleisten.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Wo in Staatsanleihen investieren? Broker Vergleich

Staatsanleihen, Anleihen ETFs oder CFDs auf Anleihen lassen sich auf vielen Brokern handeln. Folgende Broker eignen sich nach unserem Brokervergleich gut für die Investition in Staatsanleihen.

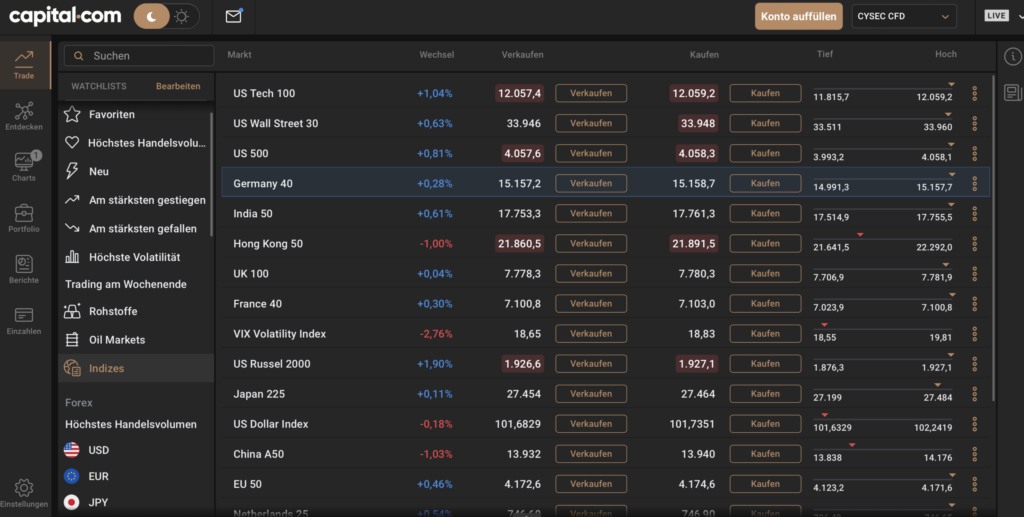

Capital.com

Capital.com ist vor allem auf CFDs spezialisiert und ermöglicht somit auch, in Anleihen CFDs zu investieren. Profi Trader schätzen die von diesem Anbieter offerierten niedrigen Spreads und die Möglichkeit, das Handelskonto mit dem MetaTrader oder mit TradingView zu verbinden.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

GBE Brokers

Das Angebot von GBE Brokers richtet sich vornehmlich an professionelle Händler und bietet diesen niedrige Spreads, umfangreiche Kursanalysetools und die Möglichkeit, sich mit dem MetaTrader zu verbinden.

(Risikohinweis: 70,37% der privaten Konten verlieren)

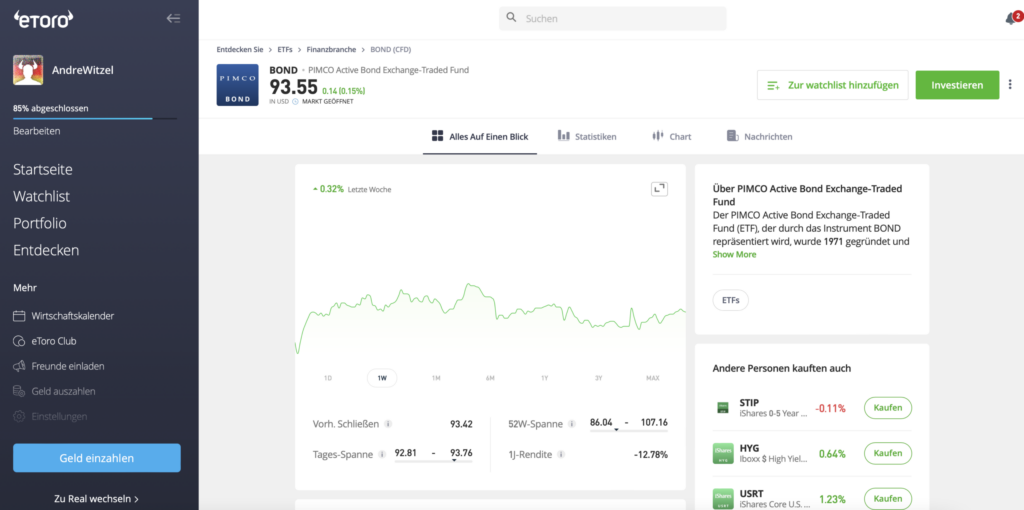

eToro

eToro zählt zu den wohl bekanntesten Multi-Asset-Brokern der Welt. Niedrige Gebühren, ein übersichtliches Auftreten und viele Profi-Features machen den Broker in der Community beliebt. Vor allem “Treasuries”, also US-Anleihen finden sich bei diesem Broker.

61 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Sie sollten sich überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Wie sicher ist die Anlage in Staatsanleihen?

Staatsanleihen sind vergleichsweise sichere Anlagprodukte, die sich durch einen langfristigen Handelshorizont kennzeichen. Das schließt Risiken nicht aus. In der Praxis hängt dies wie immer von der eigenen Strategie und dem Finanzprodukt ab. Das Risiko kann sich hierbei von Anleihe zu Anleihe, aber auch generell von Staat zu Staat ändern.

So entsteht die Sicherheit

Ob eine Staatsanleihe nun sicher oder risikoreich ist, hängt von mehreren Faktoren ab. Die Bonität gibt eine erste Orientierung. Doch auch generelle volkswirtschaftliche Geschehnisse und politische Ereignisse (beispielsweise eine schwache Regierung) haben Einfluss auf die Sicherheit von Anleihen.

Besonders unvorhersehbare Ereignisse, die einen Staat ins Wanken bringen können, drücken oft die Sicherheit einer Anleihe. Solche Ereignisse können sein:

- Krieg

- Hyperinflation

- Pandemien

- Katastrophen

- …

Prinzipiell gilt: Immer dann, wenn auf einen Staat enorme, unvorhersehbare Kosten, schwaches Vertrauen des Volkes oder ähnliches zukommen, erhöht sich das Risiko der Investitionen in Staatsanleihen.

Strategien und Anlagetypen für das Investment

Ein Anleger kann einfach eine Staatsanleihe als langfristiges Investment kaufen, oder aber eine spezielle Strategie verfolgen. Wie bei allen Finanzprodukten verfolgen Anleger hierbei unendlich viele verschiedene Intentionen und Anlagestrategien. Einige werden folgend kurz nieder gebrochen.

Mit Staatsanleihen diversifizieren

Angenommen, Sie sind ein sehr risikofreudiger Anleger, handeln nur einzelne Titel mit kurz- bis mittelfristigem Charakter und möchten dennoch einen Teil Ihres Kapitals für die Zukunft sicher anlegen. Viele Anleger verfolgen dieses Ziel und nicht selten werden hierbei Staatsanleihen vom Bund als Diversifikation verwendet. Zusätzlich dazu, lassen sich auch Staatsanleihen selbst noch mit anderen, recht sicheren Finanzprodukten diversifizieren, um für noch mehr Sicherheit im langfristigen Portfolio zu sorgen. Solche Finanzprodukte könnten verschiedene ETFs und Fonds sein.

Besonders dann, wenn Anleger in Einzelaktien investieren, kann die Volatilität des Portfolios ausgeglichen werden. Das liegt daran, dass in den allermeisten Fällen Aktien und Staatsanleihen gegenläufig sind. Heißt, wenn Aktienkurse zulegen, so fallen die Kurse von Staatsanleihen und umgekehrt.

Investition in Staatsanleihen Futures

Anleger spekulieren in diesem Fall vor allem auf die Zukunft von Zinssätzen, nutzen dieses Finanzprodukt aber auch, um sich inflationär abzusichern. Dabei können Sie direkt in die jeweiligen Futures oder aber für private Anleger interessanter, direkt in ein CFD auf Staatsanleihen Futures investieren. Die CFD Variante eignet sich eher für spekulative Anleger, die diese häufig mit hohen Hebeln kombiniert werden.

Rentenfonds

Wenn ein Anleger in passive oder aktive Rentenfonds investiert, so handelt es sich häufig um einen Fond bestehend aus Staatsanleihen. Dieser setzt sich aus verschiedenen Anleihen zusammen und dient der Rentenaufbesserung. Solche Rentenfonds eignen sich nur für sehr langfristige Anlagehorizonte. Der Vorteil zeigt sich in der Streuung des Risikos.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Chancen & Risiken von Staatsanleihen

Wie bei jedem Finanzprodukt gibt es auch bei Staatsanleihen Chancen und Risiken:

Chancen

- Relativ niedriges Risiko

- Gut für langfristige Investments

- Man hilft dem Staat aus

- Spekulation können mit CFDs auf Zinssätze setzen

- Im Grunde sehr anfängerfreundlich

Risiken

- Eher niedrige Renditen

- Ein Staat kann zahlungsunfähig werden

- Zinsrisiko besteht

- Inflation bei fixen Kupons

Risiken:

Unerfahrene Anleger gehen davon aus, dass eine Staatsanleihe risikolos sei, da im Zweifelsfall ein Staat ja immer Geld drucken kann. In der Praxis sieht dies aber ganz anders aus. Ob ein Staat im Zweifelsfall Geld drucken kann, ist nicht immer sicher und selbst wenn, würde die daraus entstehende Inflation die Rendite der Anleihe sowieso mindern. In der Regel ist es eher so, dass es zu enormen Zahlungsverzögerungen und Ungewissheiten kommt.

Das Hauptrisiko bei Staatsanleihen besteht in der Insolvenz des Staates und so der Zahlungsunfähigkeit. Anleger kriegen dann ihr Geld nicht zurück. Klingt unwahrscheinlich, im weltweiten Vergleich geht diese Wahrscheinlichkeit aber nicht gegen null. Der Ausgang von Investitionen in Staatsanleihen ist in der Regel vom Zins abhängig. Es besteht immer ein gewisses Zinsrisiko bei Anleihen mit fixen Kupons. Dementsprechend sorgen hohe Zinssätze für den Verfall einer Anleihe, da diese die Opportunitätskosten für Anleger in Anleihen in die Höhe treiben. Darüber hinaus wirkt sich eine hohe Inflation negativ auf Anleihen mit fixen Kupons aus, da die zu erwartende Rendite an Kaufkraft verliert. Indexgebundene Anleihen können dieses Risiko allerdings minimieren.

Chancen:

Staatsanleihen bieten gute Chancen für ein langfristiges Investment oder kurzfristige Spekulationen auf Zinssätze. Starke Industrienationen bemühen sich, die Schuld aus Staatsanleihen sicher und zügig zu begleichen. Die Rendite ist in den meisten Fällen bei langfristigen Anlagen zwar eher mager (kommt natürlich auf das investierte Geld an), dennoch erleben Staatsanleihen nach wie vor große Beliebtheit.

Fazit: In Staatsanleihen investieren

Soll man nun in Staatsanleihen investieren oder nicht? Die Antwort auf diese Frage lässt sich wie üblich nicht pauschalisieren und hängt von Strategie und Intention des Anlegers ab. In der Regel und im Idealfall bilden Staatsanleihen ein recht sicheres und langfristiges Investment, bei dem Bürger dem Staat unter die Arme greifen und in Form von Kupons das geliehene Geld wie eine Bank verzinst zurückbekommen. Auf der anderen Seite sind auch bei Staatsanleihen keine Renditen gewiss und ob sich eine Staatsanleihe am Ende effektiv lohnt, ist von vielen Faktoren abhängig.

Für langfristige Investoren oder Zinsspekulanten sind Staatsanleihen aber auf jeden Fall einen Blick wert.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meistgestellte Fragen:

Was sind Staatsanleihen?

Staatsanleihen sind Schuldverschreibungen des Staates, wobei Anleger ihr Geld nach Ablauf der Laufzeit verzinst zurück erhalten. Der Anleger agiert demnach wie ein Kreditgeber. Dabei gibt es Anleihen mit fixen Zinsen und indexgebundene Anleihen, die variabel agieren.

Sind Staatsanleihen sicher?

Staatsanleihen gehören zu den vergleichsweise sichereren Investments. Dennoch besteht immer das Risiko, dass ein Staat insolvent geht oder die Anleihe wegen Zinsänderungen und Inflation an Wert verliert.

Wie kann ich in Staatsanleihen investieren?

Es gibt viele verschiedene Möglichkeiten, um in Staatsanleihen zu investieren. Neben dem klassischen Anleihenhandel sind Investitionen in Anleihenfonds, CFDs sowie Futures auf Anleihen möglich. Auch in der jeweiligen Anlageklasse unterscheiden sich Staatsanleihen in ihren Konditionen und in ihrer Art.

Wie hoch sind die Zinsen auf Staatsanleihen?

Wie hoch die Zinsen auf bestimmte Staatsanleihen sind, hängt vor allem vom jeweiligen Land und der Laufzeit ab. Der Zinsertrag für deutsche Staatsanleihen mit einer Laufzeit von zehn Jahren beträgt derzeit (Stand März 2024) beispielsweise 2,22%.

Wie funktionieren Staatsanleihen?

Ein Anleger, der in Staatsanleihen investiert, stellt sein Geld dem Staat für eine bestimmte Zeit zur Verfügung. Die Dauer der Leihe ist auf die Laufzeit der Anleihe begrenzt (z.B. 5 oder 10 Jahre). Im Gegenzug erhält der Anleger vom Staat Zinsen (Coupons) in regelmäßigen Abständen.

Welchen Sinn haben Staatsanleihen?

Staatsanleihen dienen vor allem der Vergrößerung der Geldmenge. Durch den Kauf von Staatsanleihen kommt Geld in die Kasse des Staats, der dieses wiederum durch Ausgaben in Umlauf bringt. Zentralbanken nutzen daher Staatsanleihen als Werkzeug in ihrer Fiskalpolitik. Soll die Geldmenge erhöht werden, so kauft die Zentralbank neue Staatsanleihen. Umgekehrt werden Staatsanleihen von der Zentralbank verkauft, wenn sie beabsichtigt, die Geldmenge zu schrumpfen.