In Deutschland müssen Sie Trading Gewinne folgendermaßen versteuern (Stand: 2024):

- Auf alle Gewinne im Trading fällt die Kapitalertragssteuer mit 25% nach dem Gesetz § 32d EStG Einzelnorm an.

- Zusätzlich müssen 5,5% Steuern durch den Solidaritätszuschlag auf die zu zahlenden Kapitalertragssteuer verrichtet werden.

- Eine Kirchensteuer von 8% bis 9% kann ebenfalls zusätzlich anfallen.

Es gibt aber auch einen generellen Grundsteuerfreibetrag von ca. 11.604 Euro (Stand: 2024) auf Ihr gesamtes Jahreseinkommen und einen Freibetrag von 1.000 Euro, der als Spareinlage nicht angerechnet wird.

- Bei 10.000€ Trading Gewinn, muss man also 9.000€ versteuern. Auf 9.000€ fallen 2.250€ Steuern durch die Kapitalertragssteuer an (25%). Hinzu kommt der Solidaritätszuschlag von 123,75€ (5,5%). Die Gesamtsteuerbelastung beträgt 2373,75€.

In diesem Beitrag erkläre ich Ihnen alles, was Sie über Trading und Steuern wissen müssen, gebe Ihnen Tipps, wie sich diese Abgaben individuell senken lassen und welche Besonderheiten es z. B. bei Leerverkäufen, dem Wohnsitz im Ausland und Kryptowährungen gibt.

Alle wichtigen Fakten zu Trading und Steuern noch einmal zusammengefasst:

- Seit 2009 wird eine Abgeltungssteuer von 25 Prozent pauschal von den Brokern in Deutschland eingezogen.

- Mit den 25 Prozent werden die Steuern auf Kapitalerträge bei hohen Jahreseinkommen gedeckelt.

- Über die Einkommenssteuererklärung und die Anlage KAP machen Sie Ihren tatsächlichen Steuersatz geltend.

- Ein Sparer-Pauschbetrag von 1.000 Euro bleibt bei Trading und Steuern immer frei.

- Die ersten ca. 11.604 Euro im Jahr (für 2024) müssen Sie generell nicht versteuern.

- Für den Gewinn aus dem Handel mit Kryptowährungen gilt ein Freibetrag von 600 Euro – hierauf fallen keine Steuern an.

- Über einen ausländischen Broker online zu traden lohnt sich angesichts der nicht direkt und pauschal abgeführten Abgeltungssteuer. Sie deklarieren Ihre Gewinne und Verluste einfach zum Anfang des Jahres und erhalten einen individuellen Satz für die Steuern auf Trading.

- Wer hohen Ansporn darauf hat, seine Steuern beim Trading gen Null zu senken, könnte sich überlegen, für fünf Jahre im Ausland zu leben.

- Bei ausländischen Unternehmen gibt es eventuell eine Besteuerung der Dividende. So ein Abkommen mit Deutschland besteht, lassen sich diese Steuern verrechnen, jedoch nur bis zu einem bestimmten Satz. Alternativ kann man sich die Steuern auf Antrag in dem anderen Staat wiederholen.

- Seit 2018 werden Steuern auch pauschal auf ETFs und Fonds erhoben. Sie müssen die Abgaben nicht selber zahlen, sondern nutzen einfach die automatische Abfuhr über den Broker.

Alle wichtigen Begriffe zum Thema Trading und Steuern

In den folgenden Punkten finden Sie die wichtigesten Begriffe erklärt:

Kapitalertragsteuer:

Sind Steuern, die auf alle Kapitalerträge von Zinsen über Forex und CFD-Handel bis hin zu Aktien und ETFs für Personen mit Wohnsitz in Deutschland anfallen.

Abgeltungssteuer:

Die Kapitalertragsteuer wird als eine Abgeltungssteuer direkt vom Kreditinstitut (Bank oder Online Broker) an die Finanzbehörden abgeführt. Daher erfolgt eine pauschale Besteuerung vor der Gutschrift und Sie müssen sich die zu viel entrichteten Steuern später über die Einkommenssteuererklärung zurückholen.

Grundfreibetrag:

Die Gewinne aus dem Handel mit Wertpapieren, Fonds u. ä. fallen mit in den generellen Grundfreibetrag von ca. 11.604 Euro (für 2024) auf Ihr Jahreseinkommen.

Quellensteuer:

Als eine Quellensteuer werden Abgaben bezeichnet, die noch vor der Gutschrift der Einkünfte auf Ihrem Konto vom Kreditinstitut abgeführt werden. Das ist bspw. der Fall bei den als Dividenden ausgezahlen Gewinnen in Ländern wie der Schweiz.

Solidaritätszuschlag:

Der Solidaritätszuschlag wurde ursprünglich 1991 für den Aufbau Ost mit 5,5 Prozent eingeführt und sollte nur für ein Jahr gelten. Seit 2021 sind die meisten Einkommenssteuerzahler von der Abgabe ausgenommen. Als Anleger müssen Sie diese relativ kleine Steuer dennoch bezahlen. Sie wird in Bezug auf die Höhe der Kapitalertragssteuer berechnet.

Kirchensteuer:

Ob Sie Kirchensteuer bezahlen, hängt allein davon ab, ob Sie Mitglied in einer christlichen Kirchgemeinde sind oder nicht. Die Abgabe wird u. U. auch auf die Kapitalerträge angerechnet.

Freistellungsauftrag:

Ein Freistellungsauftrag oder FSA ist ein Dokument, mit dem Sie Ihr Kreditinstitut bzw. den Broker anweisen, die Steuern bis zu einem bestimmten Wert nicht direkt ans Finanzamt abzuführen. Somit kann der der Sparer-Pauschbetrag im laufenden Jahr automatisch verrechnet werden.

Sparer-Pauschbetrag:

Seit 2023 liegt der Sparer-Pauschbetrag bei 1.000 Euro steuerfrei. Er gilt für Zinsen von Sparkonten ebenso wie für Einkünfte aus Daytrading, CFD-Handel, Aktienhandel & Co.

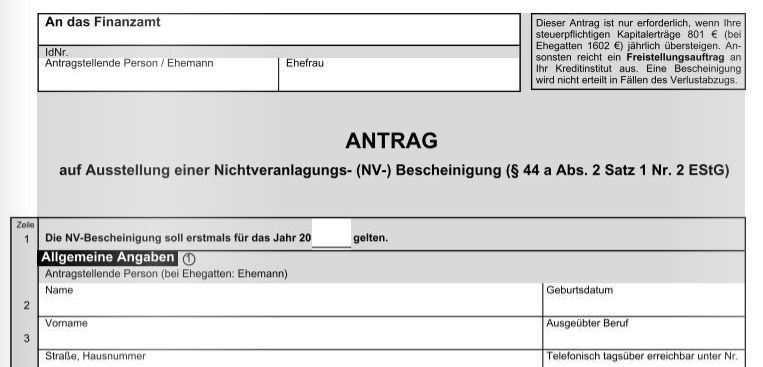

Nichtveranlagungs-Bescheinigung:

Sie lassen sich hiermit vom Finanzamt bestätigen, dass Ihr Einkommen im Jahr unter dem Grundfreibetrag liegt und damit keine Steuern zu entrichten sind. Ihr Kreditinstitut verzichtet daraufhin darauf, automatisch zu versteuern.

Zinsen:

Zinsen erhalten Sie in der Regel von Ihrer Bank als Gegenleistung für die Bereitstellung Ihrer Spareinlagen. Allerdings liegt der Leitzins der EZB seit März 2016 in der Eurozone auf 0 Prozent – derzeit lohnen sich Aktien gegenüber Sparen also deutlich mehr.

Dividende:

Die Dividende ist der Gewinn, der von einer AG als Anteil an die Aktionäre ausgeschüttet wird.

Rendite:

Als Rendite wird der Effektivzins bezeichnet, den Sie bei Aktien, Fonds und anderen Anlageprodukten pro Jahr als Gewinn gut machen.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Die deutsche Kapitalertragsteuer – was ist das?

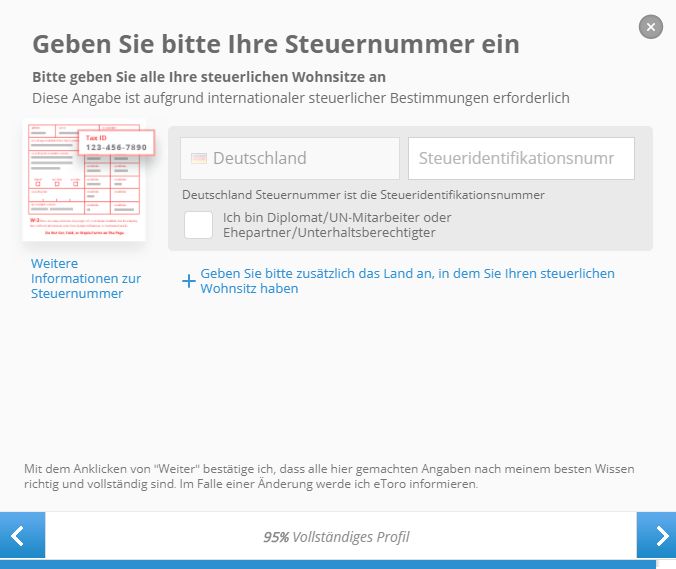

In Deutschland unterliegen alle Erträge aus Kapitalvermögen – z. B. Zinsen, aber auch Dividende und Rendite aus Aktien, ETFs & Co. – der Einkommenssteuer. In den meisten Fällen werden die Abgaben direkt von der Quelle als sogenannte Abgeltungssteuer eingezogen. Es handelt sich also um einen Steuerabzug noch bevor die Einkünfte Ihrem Konto gut geschrieben wird. Deswegen werden detaillierte Angaben von Ihnen verlangt, u. a. auch die Steuernummer.

In der Regel ist es die Bank, welche den Betrag direkt an das Finanzamt abführt. Sie als Trader müssen also nichts weiter tun, als in der Steuererklärung Ihren Freibetrag sowie Ihren persönlichen Einkommenssteuersatz geltend zu machen. Alternativ lässt sich dieses Geld auch durch eine Freistellungsauftrag direkt verrechnen.

Mittlerweile gehen viele Anleger jedoch nicht mehr zur Bank, um Aktien, ETFs, Fremdwährungen (Forex) und Fonds zu kaufen. Die Online Broker bieten aktuell viele Vorteile, die von niedrigeren Gebühren über den Handel in Echtzeit bis hin zu detaillierten Analysen mit professionellen Doji Candlestick Charts reichen. Dabei handelt es sich längst nicht nur um deutsche Broker, weswegen die Prozedur mit der Abfuhr von Steuern u. U. etwas komplexer wird.

Der Steuersatz für die Kapitalertragsteuer liegt in Deutschland derzeit bei einer Höhe von 25 Prozent. Hinzukommen der Solidaritätszuschlag und gegebenenfalls die Kirchensteuer. Diese beiden Abgaben belaufen sich auf 5,5 Prozent bzw. 8/9 Prozent von der Kapitalertragsteuer.

Seit dem 01. Januar 2021 wird der Solidaritätszuschlag jedoch erst erhoben, wenn die Einkommenssteuer insgesamt mehr als 16.956 Euro im Jahr (1.413 Euro im Monat) beträgt. Bei Zusammenveranlagungen liegt die Grenze mit 33.912 Euro im Jahr weitaus höher. Für Anleger gelten jedoch gesonderte Regeln und der Soli wird hier anhand der Höhe der Kapitalertragssteuer berechnet. Sobald du den Sparer-Pauschbetrag mit deinen Gewinnen überschreitest, wird auch Soli fällig.

Wichtig zu wissen ist, dass es bei Trading und Steuern viele Ausnahmen gibt und Sie entsprechende Freistellungsaufträge stellen können. Der wichtigste Wert ist dabei der Grundfreibetrag von 11.604 Euro (für 2024), der jedoch auf das gesamte Jahreseinkommen gerechnet wird. Der Wert steigt kontinuierlich an und hatte 2018 noch 9.000 Euro betragen.

Hinzukommt der Sparer-Freibetrag von 1.000 Euro pro Person und Jahr. Insgesamt kommen Trader also auf Einkünfte von 12.000 Euro, die nicht versteuert werden. Bei verheirateten Partnern werden übrigens 2.000 Euro als Sparer-Freibetrag für die Trading-Einkünfte angesetzt.

Der Sparer-Pauschbetrag bezieht sich allerdings nicht nur auf Kapitalerträge aus Kurszuwächsen, sondern auch auf Zinsen, Dividenden etc. Da die Kapitalertragsteuer seit 2009 eine Abgeltungssteuer ist, müssen Sie, wenn Sie Aktien versteuern möchten, den Freibetrag proaktiv beim Online Broker, der Bank oder über die Steuererklärung beantragen bzw. einfordern.

Beim Steuersatz in Höhe von 25 Prozent sollten Sie zudem den Wert von 70.000 Euro im Kopf behalten. Denn erst ab diesem Jahreseinkommen wird tatsächlich der volle Steuersatz fällig. Liegt der Steuersatz auf das Gesamteinkommen unter 25 Prozent, gilt dieser individuelle Wert nämlich auch für den Gewinn aus Handel und Daytrading mit CFD, Forex, Aktien & Co. Sollte er für die Einkommenssteuer darüber liegen, bleiben die 25 Prozent für Kapitalerträge das Maximum.

Da der Broker oder die Bank die Kapitalertragsteuer als Abgeltungssteuer aber pauschal mit 25 Prozent an die Finanzbehörden abführt – der Anbieter kann schließlich nicht ihr Jahreseinkommen kennen – müssen Sie sich die mithin zu viel entrichteten Steuern in der Steuererklärung vom Staat zurückholen.

Meist ist ab dem zweiten Jahr im Handel mit CFD, Aktien & Co. eine Günstigerprüfung sinnvoll, die Sie über das Steuerformular beantragen. Alternativ versteuern Sie nach Ihren individuellen Merkmalen selbst, wenn Sie über einen ausländischen Broker wie eToro oder Libertex traden.

- Kapitalertragsteuer fällt auf alle Erträge aus dem Handel mit Finanzprodukten, einschließlich Zinsen, CFD, Forex, Gewinnen und Dividenden an

- Der Steuersatz liegt bei 25 Prozent plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer

- Über die Günstigerprüfung lässt sich der Steuersatz an den individuell am Jahreseinkommen berechneten Einkommenssteuersatz anpassen

- Erst ab 70.000 Euro Jahreseinkommen gilt ein definitiver Steuersatz von 25 Prozent als Deckelung innerhalb der Einkommenssteuer

- Bis zu ca. 11.000 Euro Jahreseinkommen nicht versteuert

- 1.000 Euro bleiben als Steuer-Pauschbetrag für den Trader frei

- Auch bei Brokern im Ausland müssen Sie beim Trading in Deutschland Steuern zahlen

- Wer als Trader seinen Wohnsitz im Ausland hat, versteuert seine Kapitalerträge dort

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Welche Freibeträge gibt es bei Börsengewinnen und wie kann ich Steuern sparen?

Diese Freibeträge werden Ihnen erlaubt (Angabe ohne Gewähr):

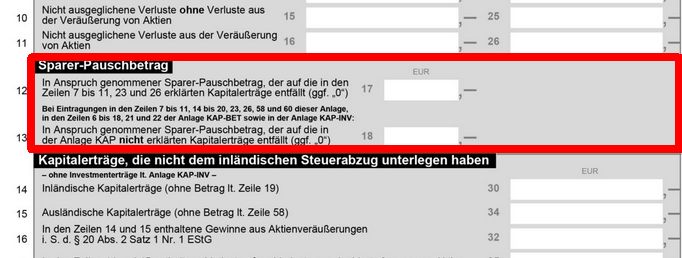

Der Sparer-Pauschbetrag

Wenn Sie beim Trading Steuern reduzieren möchten, sollten Sie sich zunächst um die Anrechnung des Sparer-Pauschbetrags von 1.000 Euro steuerfrei im Jahr kümmern. Dieser deckt u. a. pauschal die Werbungskosten wie Reisen zu Hauptversammlungen, Depotgebühren etc. ab – es ist nicht möglich, diese Ausgaben separat beim Finanzamt zu deklarieren.

Wenn Sie Ihren deutschen Broker nicht über den Freibetrag informieren, führt er von allen Gewinnen automatisch 25 Prozent an die Steuerbehörden ab. Dabei werden die Order-Kosten (also Gebühren beim Kauf und beim Verkauf) und Verluste vorab mit den Gewinnen verrechnet. Viele Online Broker wie eToro verzichten allerdings unlängst auf die Kommission, so dass die Rechnung deutlich einfacher ist.

Sie können aber auch einen Freistellungsantrag einreichen, wodurch bis zu einer Grenze von 1.000 Euro keine Steuern an das Finanzamt abgeführt werden. Viele Trader verteilen diesen Pauschbetrag auf mehrere Online Broker. So können Sie z. B. bei vier Anbietern jeweils 250 Euro von den Steuern in Deutschland freistellen lassen.

Generell ist es sinnvoll, dort den höchsten Wert zu beantragen, wo man die meisten Gewinne zu erzielen plant. Sollten Sie vergessen haben, den Freistellungsantrag beim Broker zu stellen, geben Sie das ganz einfach bei der nächsten Steuererklärung an. Das Feld ist immer, gegebenenfalls mit 0,- Euro, auszufüllen.

- Auf 1.000 Euro müssen Sie als Trader bei Kapitalerträgen keine Steuern zahlen

- Den Sparer-Pauschbetrag fordern Sie über die Steuererklärung ein

- Alternativ können Sie den Online Broker oder die Bank mit einem Freistellungsauftrag beauftragen, in Höhe des Sparer-Pauschbetrags keine Steuern abzuführen

- Die Freistellung des Sparer-Pauschbetrags kann auf mehrere Kreditinstitute verteilt werden

Der allgemeine Grundfreibetrag und die NV-Bescheinigung

Jeder, der in Deutschland wohnhaft ist, hat bei seinem Jahreseinkommen einen allgemeinen Grundsteuerfreibetrag von derzeit 11.604 Euro (Stand: 2024). Dieser Wert wird seit Jahren kontinuierlich an die Inflation angepasst und lag noch 2018 bei gerade einmal 9.000 Euro.

Da die Kapitalertragsteuer Teil der Einkommenssteuer ist, gilt auch für sie der Grundfreibetrag. Die Kapitalerträge werden dabei allerdings mit anderen Einkommensarten zusammengerechnet.

Es kann natürlich sein, dass Ihr Jahreseinkommen sehr niedrig ist und unter dem Grundsteuerfreibetrag liegt – Sie aber trotzdem beim Trading erfolgreich werden möchten. In diesem Fall rate ich zu einer Nichtveranlagungs-Bescheinigung (NV-Bescheinigung), die Sie von Ihrem lokalen Finanzamt erhalten.

Darin bescheinigt die Behörde, dass Ihr Jahreseinkommen unter dem Grundfreibetrag liegt bzw. im kommenden Jahr liegen wird und die Abgeltungssteuer daher nicht automatisch weitergeleitet werden muss. Reichen Sie die NV-Bescheinigung einfach bei Ihrem Kreditinstitut ein und dieses wird somit keine 25 Prozent einbehalten.

- Sie haben einen gesamten Grundfreibetrag von aktuell knapp 11.000 Euro im Jahr (Stand 2024)

- Sollten Sie ein geringes Einkommen unter diesem Grundfreibetrag haben, beantragen Sie beim Finanzamt einen Nichtveranlagungs-Bescheid

- Die Bescheinigung reichen Trader beim Broker ein, der daraufhin keine Abgeltungssteuer abführt

Mein Top-Tipp zum Steuern sparen beim Trading: Günstigerprüfung nutzen

Was wirklich wichtig ist, um Steuern sparen zu können, ist eine Günstigerprüfung. Die 25 Prozent Kapitalertragsteuer ist an und für sich nur als Deckelung des Anteils der Steuer auf Kapitalerträge an der allgemeinen Einkommenssteuer zu verstehen. So wird es nie vorkommen, dass Sie den eigentlichen Spitzensteuersatz von 42 Prozent auf Gewinne beim Trading bezahlen.

Stattdessen wird ab einem Jahreseinkommen von 70.000 Euro das Maximum von 25 Prozent erhoben. Während die Steuern auf andere Einkommensquellen weiter progressiv wachsen, bleiben sie bei den Börsen-Gewinnen einfach bei diesem Wert stehen. Viele Trader und gerade die Anfänger liegen jedoch bei Ihrer Besteuerung auf das Jahreseinkommen deutlich unter den 25 Prozent.

In diesem Fall können Sie in der Steuererklärung eine Günstigerprüfung beantragen. Der Sachbearbeiter schaut sich dann Ihren Steuersatz an und überträgt diesen auch auf die Kapitalerträge. Dann fallen auf Ihre Gewinne beim Trading statt 25 Prozent eventuell sogar nur 10 Prozent Steuern an.

- Die Kapitalertragssteuer deckelt den Steuersatz auf Kapitalerträge und schlägt mit 25 Prozent erst ab einem Jahreseinkommen von 70.000 Euro zu Buche

- Wer einen geringeren Steuersatz auf sein Jahreseinkommen hat, kann diesen über eine Günstigerprüfung auf die Kapitalerträge übertragen lassen

Für Eltern: das Junior Depot

Eine weitere Option, um Steuern beim Trading zu sparen, ist die Eröffnung eines Junior Depots für den eigenen Nachwuchs. In diesem Fall gehört das Geld allerdings nicht Ihnen, sondern geht auf das Kind über, sobald dieses volljährig ist. Bis dahin haben die beiden Elternteile jedoch stets unbeschränkten Zugriff auf das Depot. Der Vorteil ist, dass für das Kind als Inhaber des Junior Depots ebenfalls ein Grundfreibetrag von ca. 11.000 Euro (Stand 2021) und ein Sparer-Pauschbetrag von 1.000 Euro gelten. Somit können Sie nochmals 12.000 Euro Gewinne ohne Steuer erzielen.

Für Profis: Vermögensverwaltende GmbH

Eine vermögensverwaltende GmbH ist eigentlich nichts für Anfänger, sollte aber dennoch kurz erwähnt werden, wenn es um Steuern und Trading geht. Sie gründen quasi eine Kapitalgesellschaft, die als Besitzer des Vermögens auftritt. Ab einer Beteiligung von 15 Prozent werden Körperschafts- und Gewerbesteuer gekürzt. Die Gewinne werden dabei gar nicht versteuert, solange sie im Unternehmen verbleiben. Erst bei einer Auszahlung auf Ihr Konto fällt die Kapitalertragssteuer an. Wichtig: Die vermögensverwaltende Trading GmbH darf keine operativen Geschäfte durchführen, also wie ein normales Unternehmen handeln.

Alternative Steuerparadies: Leben in Zypern & Co.

Eine ziemlich radikale Option, um beim Trading Steuern zu sparen ist es, seinen Wohnsitz zu verändern. In vielen Ländern der Erde fallen keine Abgaben bei Gewinnen aus Kapitalerträgen an. In Malta, Irland, Zypern und Großbritannien können Sie bspw. einen Non-Domiciled-Status erwerben und brauchen für einige Zeit Ihre Gewinne auf einem deutschen Depot nicht versteuern. Um die Kursgewinne letztlich steuerfrei realisieren zu können, müssen Sie aber mindestens fünf Jahre im Ausland bleiben.

Sonderfall: Der Handel mit Kryptowährungen

Ein Sonderfall ist der Handel mit Kryptowährungen wie Bitcoin. Bei den Gewinnen mit diesen virtuellen Geldmitteln handelt es sich um keine klassischen Kapitalerträge, sondern um private Veräußerungsgeschäfte. Hier liegt die Freigrenze bei den Gewinnen damit bei 600 Euro im Jahr. Sobald Sie mit dem Kursgewinn durch Kryptowährungen auch nur einen Cent darüber liegen, müssen Sie den kompletten Zuwachs versteuern. Bei Zinserträgen mit Kryptowährungen fällt dagegen die Abgeltungssteuer an.

Wie sieht es mit den Steuern bei Leerverkäufen aus?

Bei den Leerverkäufen (short selling) werden Gewinne durch Kursverluste erzielt. Kurz gesagt, verkauft man ein geliehenes Papier frühzeitig und macht beim späteren Kauf zu einem niedrigeren Preis Gewinn durch die Differenz zwischen Anfangswert und Neuwert.

Auch in diesem Fall müssen Sie beim Trading Steuern zahlen. Diese werden vom Broker verrechnet und unabhängig davon, ob Sie am Ende wirklich Gewinn erzielen, abgeführt. Viele Anbieter berechnen den Gewinn aus den Leerverkäufen dabei pauschal mit 30 Prozent. Entsprechend wichtig ist es, die tatsächlichen Erträge über die Anlage KAP bei den Steuern zu deklarieren.

Was ist bei Steuern auf Dividende zu beachten?

Ein Sonderfall sind u. U. die Steuern auf Dividende. Bei alten Aktien, die in Deutschland vor 2009 gekauft wurden, fallen hierauf keine Abgaben an. Andernfalls werden vom Fiskus 25 Prozent auf diese Gewinnanteile pauschal verlangt. Hier gehen Sie was den Sparer-Pauschbetrag und die Nutzung der Günstigerprüfung zunächst einmal genauso vor wie bei den Kurs-Gewinnen.

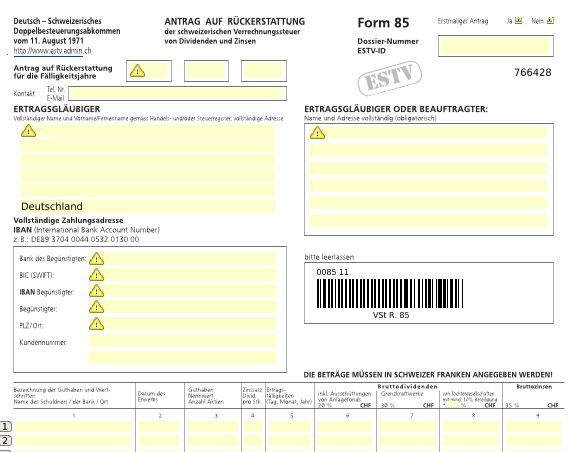

Zum Problem könnte es werden, wenn das Dividende zahlende Unternehmen seinen Sitz in einem Land hat, das selbst eine Abgeltungssteuer verlangt. Hier ist der Online Broker dazu verpflichtet, den Betrag direkt als Quellensteuer abzuführen. Bei Dividenden aus der Schweiz kommen dann bspw. 35 Prozent weniger bei Ihnen an. Dieser Betrag lässt sich aufgrund des Doppelbesteuerungsabkommens zwar mit der deutschen Steuer verrechnen – allerdings nur bis zu einer Höhe von 15 Prozent.

Womöglich haben Trader also einen deutlichen Nachteil, wenn sie sich allein auf das Doppelbesteuerungsabkommen und die Verrechnung beim deutschen Finanzamt verlassen. Viele Staaten ermöglichen Ihnen aber auf Antrag eine Rückerstattung, so z. B. die Schweiz, Finnland, Österreich und Dänemark. Im Falle der Schweiz kann der Antrag auf Rückerstattung (Form 85) jedoch nur alle drei Jahre gestellt werden.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Steuern beim Trading mit ETFs und Fonds

Im Jahr 2018 wurde in Deutschland das neue Investmentsteuergesetz erlassen. Dieses befasst sich mit der Besteuerung von ETFs. Seither ist es vollkommen egal, wo sich der Sitz eines börsengehandelten Indexfonds befindet, welche Replikationsmethode und Ausschüttungsart genutzt wird. Zuvor wurden vor allem auf die inländischen Aktien innerhalb der ETFs keine Steuern erhoben.

Bei ausschüttenden Fonds fallen die Steuern direkt auf die Dividende an. Wenn die Erträge thesaurierend verwendet oder in Kursgewinne umgewandelt werden, wird dagegen eine Vorabpauschale erhoben. Dabei multipliziert der Fiskus den Wert der Fondanteile zu Jahresbeginn mit dem Basiszinssatz des Bundesfinanzministeriums. Hiervon wird eine Kostenpauschale von 30 Prozent abgezogen. Später vergleicht man die Vorabpauschale mit der tatsächlichen Wertsteigerung und passt die Bemessungsgrundlage für die Steuern eventuell an.

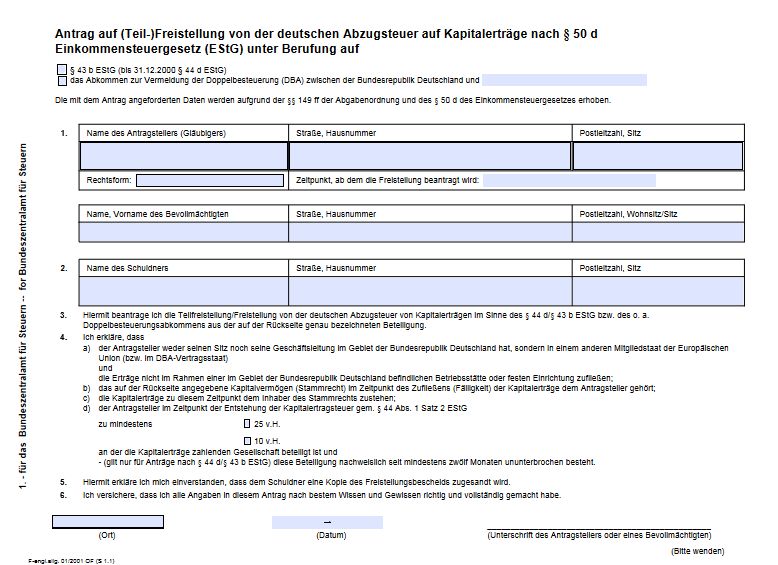

Wer ausländische thesaurierende Fonds besitzt, muss die Erträge nicht mehr wie vor 2018 individuell berechnen und in der Steuererklärung angeben. Das Kreditinstitut zieht automatisch die Abgeltungssteuer ab. U. U. ist es möglich, eine Teilfreistellung von den Steuern zu beantragen. Hiermit soll ein Ausgleich zur eventuellen Doppelbesteuerung durch den Sitz der im Fond beinhalteten Unternehmen im Ausland geschaffen werden.

Wann lohnt sich eine Steuererklärung?

Auch wenn die Abgeltungssteuer per se praktisch ist und Ihnen viel Aufwand erspart, lohnt es sich beim Trading eine Steuererklärung abzugeben. Oftmals sind Sie dazu nicht verpflichtet, jedoch können Sie durch die Einzelfallbetrachtung vs. der Pauschalversteuerung Steuern und somit viel Geld sparen. Ich rate Ihnen als Trader zur Steuererklärung, wenn Sie:

- ein Jahreseinkommen haben, das unter ca. 11.000 Euro (für 2021) liegt und Sie eventuell eine Nichtveranlagungs-Bescheinigung erhalten können

- einen Steuersatz haben, der unter 25 Prozent liegt

- wenn Sie über einen ausländischen Broker traden oder Ihr Geld im Ausland angelegt haben (in diesem Fall sind Sie dazu verpflichtet, Ihre Kapitalerträge vom Trading zu deklarieren und die Steuern auf Dividende, Daytrading, Handel mit Kryptowährungen & Co. selbst an das Finanzamt abzuführen)

- wenn Sie kirchensteuerpflichtig sind, Ihr Kreditinstitut die Steuern aber nicht direkt an den Fiskus weiterleitet

- wenn Sie keinen Freistellungsantrag für den Sparer-Pauschbetrag beim Broker gestellt haben und die 1.000 Euro im Nachhinein geltend machen möchten

- wenn Sie über verschiedene Banken bzw. Online Broker traden und die Verluste und Gewinne richtig verrechnet wissen möchten

- wenn Sie als Rentner bzw. ab einem Alter von 65 Jahren einen Altersentlastungsbetrag für Nebeneinkünfte aus dem Trading geltend gemacht haben

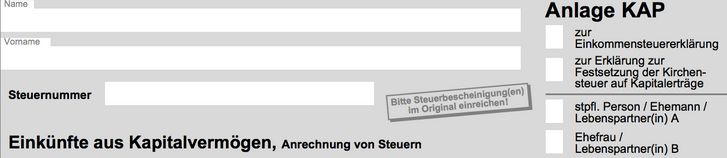

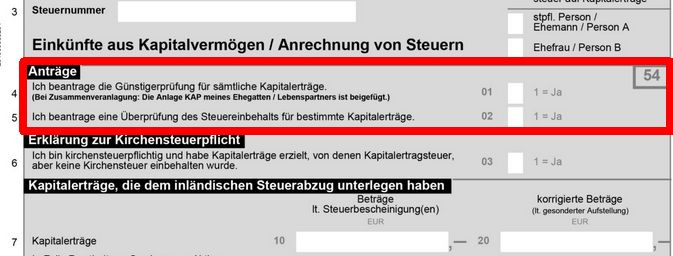

Wie Sie als Trader die Anlage KAP Schritt für Schritt ausfüllen

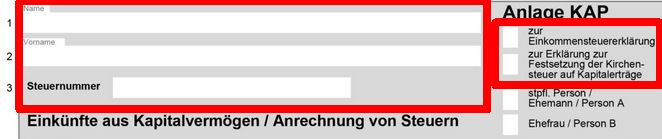

1. Angabe von Namen und Steuernummer

In den ersten Zeilen der Anlage KAP füllen Sie als Trader Ihren Namen und Vornamen ebenso wie Ihre Steuernummer aus. Zudem kreuzen Sie individuell an, ob es sich um die Anlage zur Einkommenssteuererklärung oder um eine Erklärung zur Festsetzung der Kirchensteuer auf Kapitalerträge handelt. Ehepartner müssen im Übrigen jeder für sich eine Anlage KAP abgeben.

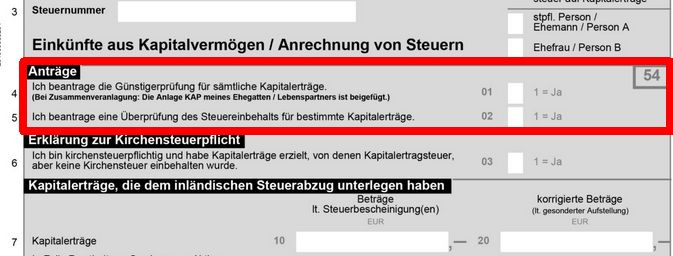

2. Günstigerprüfung nutzen

Bereits das erste Feld nach Ihren persönlichen Steuerangaben, befasst sich mit der Günstigerprüfung. Trader, die in Deutschland leben, sollten prinzipiell immer eine Günstigerprüfung fordern. Selbst wenn diese negativ ausfällt, entstehen Ihnen davon keine Nachteile für die Steuern. Lediglich der Aufwand ist angesichts dessen, dass Sie alle Erträge aus dem Handel mit Kapital angeben müssen, höher. Zusammen veranlagte Lebenspartner stellen den Antrag stets gemeinsam.

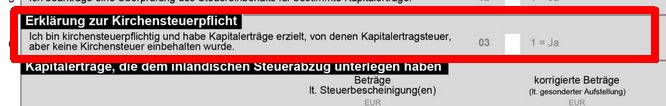

3. Erklärung der Kirchensteuerpflicht

Wenn Sie Mitglied einer deutschen Kirchgemeinde sind, geben Sie in der nächsten Zeile mit der Ziffer 1 an, dass Kirchen-Steuern auf Ihre Kapitalerträge anfallen, diese aber noch nicht von der Bank abgezogen worden sind.

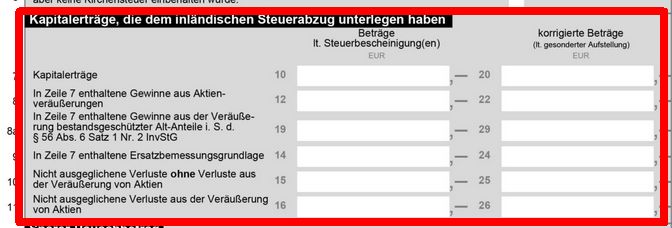

4. Kapitalerträge, die dem inländischen Steuerabzug unterliegen

In der folgenden Liste deklarieren Sie als Trader alle Kapitalerträge, welche für die deutsche Steuer relevant sind. Diese schlüsseln Sie u. a. in die Gewinne aus Aktienverkäufen und Veräußerungen von geschützten Alt-Beständen auf. Weiterhin geben Sie die nicht ausgeglichenen Verluste vom Trading in diesem Abschnitt der Anlage KAP an.

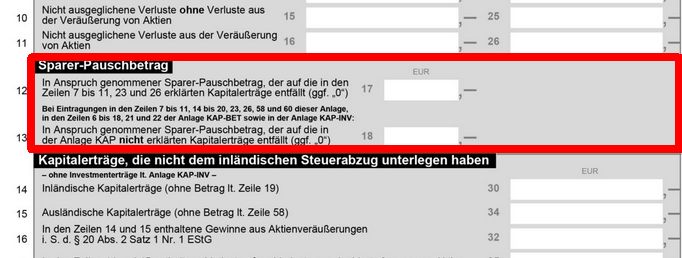

5. Sparer-Pauschbetrag

Falls Sie einen Freistellungsantrag bei Ihrem Kreditinstitut eingereicht haben, geben Sie als Trader die Höhe des genutzten Pauschbetrags in einer dieser beiden Zeilen an. Dabei wird zwischen in der Anlage KAP deklarierten und nicht deklarierten Gewinnen unterschieden. Der Abschnitt ist immer auszufüllen. Wenn Sie keinen Freistellungsantrag gestellt haben, kommt eine 0 in das Feld.

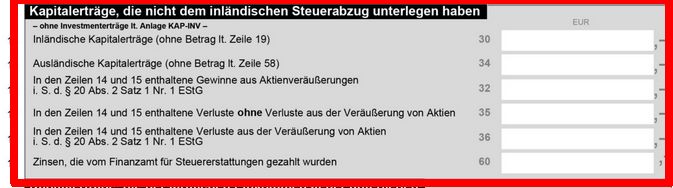

6. Kapitalerträge, die nicht dem inländischen Steuerabzug unterliegen

In diesem Abschnitt nennen Trader die Erträge, welche für die deutschen Steuern nicht relevant sind. Hierbei handelt es sich in der Regel um Kapitalanlagen im Ausland. Haben Sie bereits im Vorjahr Erstattungszinsen erhalten, tragen Sie diese hier ebenfalls ein.

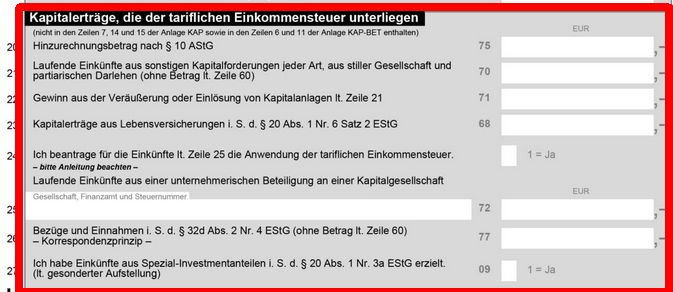

7. Kapitalerträge, die der tariflichen Einkommenssteuer unterliegen

In diesem Bereich machen Personen Angaben, die eine unternehmerische Beteiligung z. B. in einer GmbH besitzen. Dieser Abschnitt hat also nichts direkt mit Trading und Steuern zu tun.

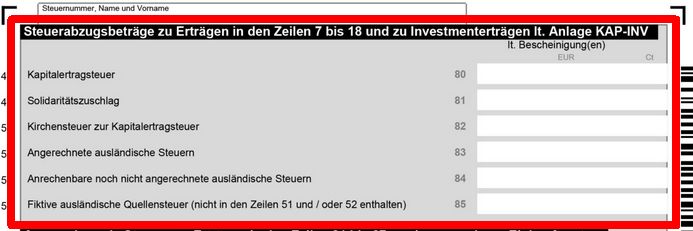

8. Steuerabzugsbeträge

Bei den Steuerabzugsbeträgen nennen Sie dem Finanzamt die Höhe der Steuern, die bereits von Ihrem Kreditinstitut abgezogen und an die Steuerbehörde weitergeleitet wurde. Sie können die Ziffer einfach vom Jahressteuerbescheid von Ihrem Anbieter ablesen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Trading und Steuern mit einem Online Broker im Ausland

Egal, ob Sie in Aktien aus China oder in internationale Aktien wie die von Tesla, Adidas und Amazon investieren – Kapitalerträge sind für Personen mit Wohnsitz in Deutschland immer steuerpflichtig. Das gilt auch für den Fall, dass Sie die Papiere über einen ausländischen Anbieter kaufen.

Viele der Broker kooperieren allerdings nicht direkt mit den deutschen Steuerbehörden. Das bedeutet, dass die Steuern nicht automatisch weitergeleitet werden. Informieren Sie sich daher vorab über die Regularien und beachten Sie die Hinweise, die Ihnen der Broker zum Thema Steuern gibt.

In den meisten Fällen wird sich der ausländische Anbieter aus der Abfuhr von Steuern heraushalten. Somit müssen Sie erst am Beginn des nächsten Jahres entsprechende Angaben in der Anlage KAP Ihrer Steuererklärung machen. Für Sie bedeutet das natürlich deutlich mehr Aufwand nach dem Trading, da Sie eigenständig Aufwendungen (investiertes Vermögen und Order-Kosten), Gewinne und Verluste verrechnen müssen.

Der Vorteil ist auf der anderen Seite, dass immer die individuellen Steuermerkmale verwendet werden, wenn Sie die Steuern direkt an das Finanzamt zahlen. Hier wird der Steuersatz anhand Ihres Jahreseinkommens festgelegt und die Abgeltungssteuer in Höhe von 25 Prozent entfällt. Zudem lassen sich viel einfacher die Sparer-Pauschbeträge und eventuell der Grundfreibetrag geltend machen.

Deutsche Staatsbürger mit Wohnsitz in Deutschland sollten genau auf den Sitz des Dividende zahlenden Unternehmens achten, da eventuell auch in diesem Staat Steuern anfallen können. Diese werden z. B. wie in der Schweiz als Quellensteuer in Höhe von 35 Prozent erhoben. Die Steuern würden beim Erhalt von Dividende aus der Eidgenossenschaft theoretisch zusätzlich zur deutschen Abgeltungssteuer gezahlt werden müssen.

Da es allerdings ein Abkommen zur Verhinderung von Doppelbesteuerung zwischen der BRD und der Schweiz gibt, können Sie die Steuern aus dem Alpenstaat aber zurückverlangen. Es ist möglich, den Antrag auf Erstattung aller drei Jahre zu stellen. Eine zweite Option ist es, die 35 Prozent in der Schweiz mit den 25 Prozent in Deutschland zu verrechnen, was jedoch bedeutet, dass Sie wesentlich mehr Steuern auf Ihre Dividende entrichten. Schlussendlich sind in Deutschland nicht die kompletten im Ausland gezahlte Steuern anrechenbar.

Die gute Nachricht ist, dass die meisten Online Broker in Ländern angesiedelt sind, die zumindest auf das Trading und die Kursgewinne keine eigenen Steuern verlangen. Zypern, Israel, Griechenland und Luxemburg sind typische Standorte moderner Internet-Anbieter für börsennotierte Wertpapiere.

Abgeltungssteuer und Steuererklärung oder im Ausland handeln und Steuern selbst abführen?

| Automatisch Steuern abführen | Vorteile daran, die Steuern fürs Trading selbst zu entrichten (bei Nutzung ausländischer Kreditinstitute) |

|---|---|

| Steuern werden automatisiert vom Kreditinstitut abgezogen (kein eigener Aufwand) | Sie können Ihren individuellen Steuersatz geltend machen (mit Günstigerprüfung) |

| Die Abgeltungssteuer deckelt die Einkommenssteuer auf Kapitalerträge auf 25 Prozent (Vorteil für alle mit einem hohen Steuersatz) | Über das Jahr hinweg haben Sie mehr Geld zum reinvestieren |

| Sparer-Pauschbetrag kann nachträglich geltend gemacht werden | |

| Genauere Verrechnung der Verluste mit den Gewinnen | |

| Rentner können den Altersentlastungsbetrag für Nebeneinkünfte beantragen |

Werden Gewinne und Verluste am Ende des Jahres verrechnet?

Die einfache Antwort darauf, ob bei Trading und Steuern die Gewinne und Verluste verrechnet werden, heißt: Ja. Der Broker wiegt alle negativen Kursentwicklungen ebenso wie Ihre Order-Kosten gegeneinander auf. Bei manchen Anbietern wie eToro entfallen die Gebühren aber sogar, weswegen sich die Rechnung besser nachvollziehen lässt.

Zu Schwierigkeiten kommt es erst, wenn Sie über mehrere Anbieter als Trader aktiv werden und diese keine direkte Verbindung zu den Steuerbehörden in Deutschland haben. In diesem Fall müssen Sie wohl oder übel selbst zum Taschenrechner greifen. Dabei hilft Ihnen die Jahresbilanz bzw. Meldung für die Steuern, welche Ihnen die Kreditinstitute am Ende des Jahres ausstellen. Egal, ob Ihre Gewinne aus dem Daytrading, dem Handel mit Kryptowährungen oder aus Fond herrühren – alles wird durch deutsche sowie die ausländischen Anbieter detailliert mit Gewinnen und Verlusten aufgeführt.

Die Gewinne und Verluste von anderen Brokern müssen Sie nun händisch vergleichen und zusammenführen. Hieraus entsteht ein Gesamtergebnis, welches letzten Endes für die Steuern relevant ist und in Verbindung mit dem allgemeinen Jahreseinkommen der Trader zur Festsetzung des Steuersatzes führt.

Vorsicht bei Termingeschäften! – Begrenzte Verlustrechnung

Futures sowie CFDs gehören zu den Termingeschäften. Leider gibt es seit Anfang 2021 eine neue Regelung des Paragraphen 20 Absatz 2 Satz 1 Nr. 3 EStG. Verluste von 20.000€ können maximal noch gegen Gewinne gegengrechnet werden bei Termingeschäften (Forex & CFDs). Die bedeutet, dass Sie eine zusätzliche Steuerbelastung als Privatperson bekommen, wenn Sie über 20.000€ Verlust machen und dann wieder Gewinne. Machen Sie beispielsweise 50.000€ Verlust und einen Gewinn von 50.000€. Müssten Sie davon 30.000€ als Gewinn versteuern obwohl Sie am Ende keinen Gewinn gemacht haben.

Mein Fazit zu Trading und Steuern

Beim Thema Trading und Steuern könnte an und für sich vieles einfach sein. Wenn Sie alles seinen gewöhnlichen Gang laufen lassen, zieht der deutsche Broker pauschal 25 Prozent Steuern ab und leitet sie an den Fiskus ab. Sie müssen nichts weiter tun. Ein solches Vorgehen ist vor allem dann sinnvoll, wenn Sie ein hohes Einkommen haben und bei Ihrem persönlichen Steuersatz von mehr als 25 Prozent auszugehen ist.

Wer erst ins Trading einsteigt, entsprechend über wenig Kapital verfügt und somit niedrige Gewinne erzielt, sollte zunächst immer eine Anlage KAP einreichen. Hierin machen Sie Ihren tatsächlichen Steuersatz geltend, können die Gewinne aus dem Daytrading besser mit den Verlusten verrechnen, sichern sich den Sparer-Pauschbetrag und können bei geringem Einkommen von um die 11.000 Euro vom Grundfreibetrag für Steuern profitieren.

Wenn Sie die Wahl haben, ist eine Einkommenssteuererklärung also immer von Vorteil für Sie als Trader. Die Pflicht zur Erstellung und Abgabe besteht dagegen für alle, die ihr Geld über einen ausländischen Anbieter anlegen, der allerdings nicht mit dem deutschen Finanzamt kooperiert. Hier müssen Sie Gewinne und Verluste selbst angeben und sich um die entsprechende Besteuerung kümmern.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Welche Steuern muss ich beim Trading zahlen?

Die Kapitalertragssteuer ist die Steuer, die auf sämtliche Gewinne, die Sie beim Trading machen, zu zahlen ist. Diese beträgt in Deutschland pauschal 25% und gilt für Dividenden, Kursgewinne wie auch Zinszahlungen.

Wie kann ich Steuern beim Trading sparen?

Um Steuern beim Trading zu sparen, sollten Sie von der Verlustverrechnung Gebrauch machen. Diese erlaubt es Ihnen, verlustreiche Trades mit Ihren Gewinnen gegenzurechnen und was am Ende dieser Rechnung an Gewinnen übrig bleibt, wird versteuert. Eine beliebte Strategie ist es, die verlustreichsten Positionen kurz vor Ende des Steuerjahres zu schließen, um die steuerlichen Vorteile der Verlustverrechnung maximal auszunutzen.

Wird die Steuer von meinem Broker automatisch einbehalten?

Ja – es gibt sogenannte steuereinfache Broker, die Steuern automatisch von Ihren Gewinnen abziehen und den entsprechenden Betrag am Ende des Steuerjahres ans Finanzamt überweisen. Dabei wird auch automatisch die Verlustverrechnung berücksichtigt (nicht jedoch bei CFDs!). Allerdings bietet nicht jeder Broker einen solchen Service an. Wenn Sie sich beim Trading also nicht selbst um Ihre Steuern kümmern möchten, sollten Sie im Voraus sicherstellen, dass Sie Ihr Konto bei einem steuereinfachen Broker eröffnen.

Wann muss man beim Trading Steuern zahlen?

Jeder Gewinn beim Börsenhandel, der den jährlichen Freibetrag von 1000 € überschreitet, fällt unter die Kapitalertragssteuer. Anders sieht es aus, wenn Sie hauptberuflich vom Trading leben. Hier greift dann zusätzlich der Grundfreibetrag, nach dem Einkünfte von bis zu 10.347 € (Stand 2024) steuerfrei sind.

Muss man auch Steuern auf Verluste zahlen?

Ja, leider ist es auch möglich Steuern auf Verluste zahlen zu müssen. Laut der Anpassung des Gesetzes (Paragraph 20 Absatz 2 Satz 1 Nr. 3 EStG) dürfen Termingeschäftsverluste nur noch bis 20.000€ mit Gewinnen verrechnet werden. Machen Sie beispielsweise einen Verlust von 100.000€ und einen Gewinn von 80.000€, müssen Sie auf 60.000€ Kapitalertragssteuer zahlen. Obwohl Sie keinen Gewinn gemacht haben und der Verlust 20.000€ hoch ist müssen Sie nochmal auf die 60.000€ Steuern zahlen. Zusätzlich kommen 15.000€ Steuern oben drauf. Aus einem Verlust von 20.000€ wird dann eine gesamte Verlustsumme von 35.000€. Deshalb lohnt es sich über eine GmbH die Termingeschäfte zu handeln, da dieses Gesetz dort nicht greift.

Sehr interessanter und ausführlicher Beitrag.

Ich habe bei ausländischen Brokern CFDs gehandelt. Mehr Verlust als Gewinn. Wie muss ich das in der Anlage KAP eintragen, das geht aus diesem Beitrag nicht eindeutig hervor. Vielleicht können Sie mir helfen. Danke.

Hallo Marion, am besten nochmal einen Steuerberater drüberschauen lassen. Wir versuchen die Frage zu ergänzen im Artikel

Hallo Herr Witzel, ich habe Ihren Artikel mit Interesse gelesen und mir daraus viele nützliche Notizen für die nächste Steuererklärung gezogen. Ganz lieben Dank für die Mühe die sich damit gemacht haben.

Carsten B.

Danke für das Feedback!

Hallo Herr Witzel, zunächst einmal vielen Dank für Ihre Mühe. Super-Arbeit!

Eine Frage: Ich habe seit Okt. 22 meine Verluste/Gerwinne bei einem Broker (Ausland) nicht auszahlen lassen. Muss ich trotzdem im Jahr 23 eine Steuererklärung abgeben, oder kann ich damit bis 2024 warten? –

Danke für eine Antwort

Leon

Hallo, Sie müssen es trotzdem im Jahr 2023 mit angeben. LG

Hallo,

was ist denn mit der Beschränkung von €20k bei der Verlustverrechnung von Termingeschäften, zu denen ja auch CFD’s und Futures gezählt werden?

Hallo, Infos stehen dazu im Text – Du kannst nur 20.000€ maximal gegen rechnen bei den Steuern.

Nochmals vielen Dank für den tollen Artikel, Herr Witzel. Bitte lassen Sie mich wissen, ob Devisen-Spoton-Day-Trading wie der Kauf oder Verkauf von EURUSD (keine Futures) auch auf Verluste von 20.000 Euro begrenzt ist oder nicht?

FX Trading ist meist per CFD/Derivat, da bitte genau informieren, ob es ein Termingeschäft war/ist