Die Kapitalertragssteuer wird auf alle Kapitalerträge erhoben und wird der Einkommenssteuer zugeordnet. Sie wird für alle Erträge geltend gemacht, die in Deutschland generiert wurden. Sie wird also nicht nur für erwirtschaftete Zinsen auf einem Sparbuch fällig, sondern wird auch erhoben, wenn Kapitalerträge aus Fonds, Dividenden oder Termingeschäften erzielt werden. In diesem Beitrag erfahren Sie, wann Sie Kapitalertragssteuer zahlen müssen und wie sie sich zusammensetzt.

Die wichtigsten Infos zur Kapitalertragssteuer:

- Börsengewinne und Dividenden unterliegen der Kapitalertragssteuer.

- Unabhängig von der genauen Art des Kapitalertrags werden 25 % angerechnet.

- Verluste können den Steuerbetrag minimieren.

Wie hoch ist die Kapitalertragssteuer?

Unabhängig von der genauen Art des Kapitalertrags werden 25 % angerechnet. Hinzu kommen noch der Solidaritätszuschlag und im Falle der Kirchenzugehörigkeit die Kirchensteuer. Weil dieser Anteil automatisch einbehalten und an den Fiskus abgeführt wird, für den die Steuerschuld somit abgegolten ist, nennt man diese Steuer auch „Abgeltungssteuer„.

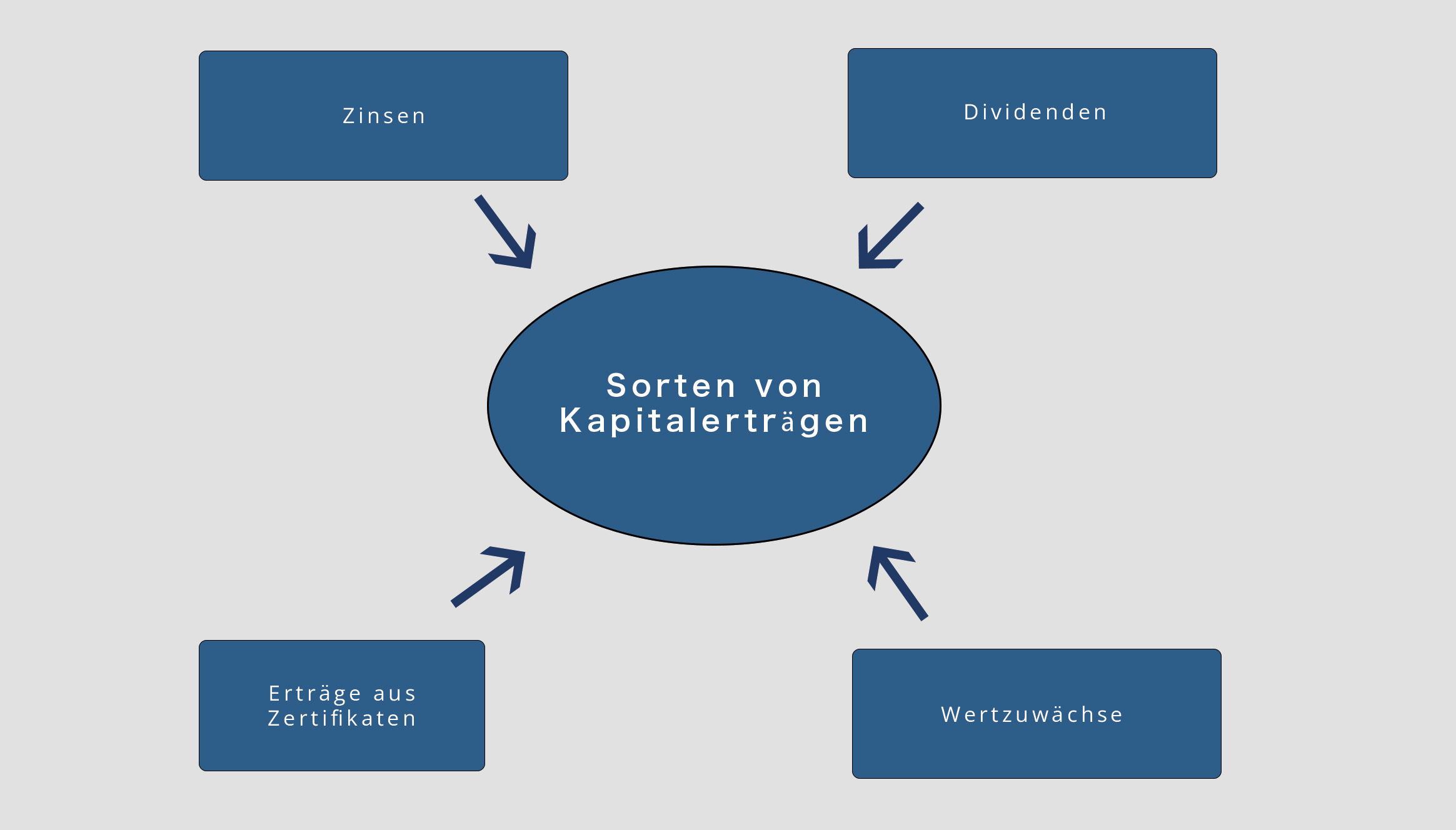

Welche Sorten von Kapitalerträgen sind am gängigsten?

Zu den gängigsten Arten von Kapitalerträgen gehören:

- Zinsen zum Beispiel auf Tagesgeld oder Girokonto sowie Sparbuch

- Dividenden zum Beispiel aus Aktien, Genossenschaftsanteilen oder GmbH-Anteilen

- Erträge aus Zertifikaten zum Beispiel auf Rohstoffe, Währungen oder Fonds

- Wertzuwächse beim Verkauf von Aktien oder Investmentanteilen, also wenn eine Aktie günstig eingekauft und teuer wieder verkauft wird. Dann gilt die Gewinnspanne als Wertzuwachs.

Wann fällt keine Kapitalertragssteuer an?

Die Kapitalertragssteuer auf Gewinne aus Börsengeschäften zahlen Sie immer im selben Steuerjahr wie das Jahr, in dem die Gewinne erzielt wurden. Die Steuererklärung dafür können Sie bis zum 31. Juli des Folgejahres einreichen.

Es gibt aber auch bestimmte Fälle, in denen keine Abgeltungssteuer fällig wird. Darunter zählen insbesondere:

- Erlöse, die in den Bereichen Gewerbe oder Freiberuflichkeit anfallen.

- Wenn sich Gläubiger und Schuldner kennen und die Veranschlagungen als Ausgaben des Betriebs oder der Werbung beim Schuldner deklariert werden können.

- Erträge beispielsweise als Kredit, falls der Gläubiger oder jemand, der ihn kennt, mit über zehn Prozent involviert ist und die Veranschlagungen als Betriebs- oder Werbekosten geltend gemacht werden.

Der Freistellungsauftrag und der Freibetrag

Nicht jeder erste Euro, der in Deutschland eingenommen wird, muss direkt versteuert werden. Das gilt für Einkünfte, die aus Lohnerwerb resultieren, wie auch für Erträge aus Sparanlagen und Kapitalflüssen. Es gibt Freibeträge, die steuerfrei bleiben. Um Kapitalerträge von der Kapitalertragsteuer zu befreien, muss jedoch ein sogenannter Freistellungsauftrag gestellt werden. Für den Fall, dass Sie Zinsen erwirtschaften, die einem Konto bei Ihrer Bank gutgeschrieben werden, müssen Sie diesen Auftrag bei eben dieser Bank stellen. Bis zur Höhe des Freibetrags kann Ihre Bank Ihnen dann die Kapitalerträge, in diesem Fall Ihre Zinsen, gutschreiben, ohne dass Sie dafür Steuern zahlen müssen.

Die Erträge, die über dem Freibetrag liegen, müssen dann gemäß der oben dargelegten Steuersätze versteuert werden. Wenn Sie Konten oder Depots bei mehreren Kreditinstituten haben, können Sie auch mehrere Freistellungsaufträge schreiben. Entscheidend ist, dass die Gesamtsumme den Freibetrag nicht übersteigt, wenn Sie insgesamt steuerfrei bleiben wollen. In der Regel gelten diese Aufträge unbefristet. Der Sparerfreibetrag liegt im Jahr 2024 bei 1000 Euro, die nicht auf die Kapitalertragsteuer angerechnet werden müssen. Wenn Ehegatten zusammen veranlagt werden, wird diese Summe verdoppelt. Der Sparerfreibetrag liegt in diesem Fall also bei 1602,00 Euro.

Beispiele für die Anwendung der Kapitalertragsteuer

Nicht alle Arten von Kapitaleinkünften zählen nun zu den Erträgen, die unter diese Abgeltungssteuer fallen und dem automatischen Abzug der Steuern unterliegen. Welche das sind, regelt der Paragraph 43 des Einkommensteuergesetzes. Vor allem sind hier Zinsen bei deutschen Banken und Kreditinstituten zu nennen, aber auch Zertifikate und Dividenden und manche andere Erträge wie etwa Einnahmen aus Termingeschäften oder aus Versicherungsverträgen.

Darüber hinaus gibt es weitere Erträge, die nicht von dem automatischen Steuerabzug betroffen sind und die nachträglich in der jährlichen Steuererklärung angegeben und versteuert werden müssen. Dies sind zum Beispiel Gewinne aus bestimmten Geschäften mit fremden Währungen, Einnahmen durch Zinsen, die aus Hypotheken resultieren oder aber auch Erträge aus Darlehen, die Privatpersonen gewährt wurden.

Berechnung der Kapitalertragsteuer

Für Kapitalerträge gibt es einen einheitlichen Steuersatz in Höhe von 25%. Hinzu kommt allerdings noch der Solidaritätszuschlag, der 5,5 % der Kapitalertragsteuer ausmacht und im Falle der Zugehörigkeit zur Kirche die Kirchensteuer (in Höhe von 8 % in Bayern und in Baden-Württemberg und in Höhe von 9 % in allen anderen Bundesländern).

Gesetzt also den Fall, dass Sie Kapitalerträge erzielen, die ausschließlich unter die Abgeltungssteuer fallen wie etwa Zinsen bei einer inländischen Bank oder Dividenden, dann zahlen Sie eine Kapitalertragsteuer in Höhe von 26,375 %, falls Sie kein Kirchenmitglied sind.

- Dieser Wert errechnet sich aus den pauschal erhobenen 25 % zuzüglich des Solidaritätszuschlags. Sind Sie Mitglied einer Kirche und leben in Bayern oder Bade-Württemberg, liegt der für Sie maßgebliche Steuersatz bei 27,8186 %.

- Sind Sie Mitglied einer Kirche und leben in einem anderen Bundesland, liegt der Steuersatz für Sie bei 27,9951 %. In allen drei Fällen liegt der zu entrichtende Steuersatz also deutlich unter den Sätzen, die gemäß der Einkommensteuer für viele Personen anfallen, die neben ihren Einkünften aus selbstständiger oder nichtselbstständiger Arbeit keine Kapitalerträge erzielen.

Die Kapitalertragsteuer bei Wertpapiergewinnen

Wertpapiergewinne müssen in Deutschland versteuert werden, auch bei ausländischen Banken oder Onlinebrokern. Im letzteren Fall müssen Sie Gewinne aber nachträglich selbst versteuern, während Wertpapiergewinne , die bei einer in Deutschland ansässigen Bank generiert wurden, automatisch über die Abgeltungssteuer abgeführt werden.

Wichtig ist aber zu wissen, dass auch bei Gewinnen durch den Handel mit Wertpapieren wie Aktien der Sparerfreibetrag genutzt werden kann. Auch einem Onlinebroker können Sie einen Freistellungsauftrag erteilen. Deutsche Anbieter führen erst einmal immer die gesamten 25 % an den Fiskus ab. Die Differenz zu der tatsächlichen Steuerlast kann aber über die Einkommensteuererklärung wieder zurückerstattet werden.

Ein Beispiel für die Errechnung der Steuerlast

Der Aktionär X machte im letzten Kalenderjahr durch den Handel mit Aktien einen Gewinn von 100.00 Euro. Wenn er unverheiratet ist, kann er 1000 Euro Sparerfreibetrag abziehen (Stand 2024).

Von den 99.199 Euro, die übrig bleiben, muss er 25 % pauschale Abgeltungssteuer begleichen sowie 5,5 % für den Solidaritätszuschlag. Das sind in seinem Fall 24.799,75 Euro Abgeltungssteuer und 5455,95 Euro für den Soli. Insgesamt ergibt sich eine Steuerlast in Höhe von 30.255,70 Euro.

Lesen Sie dazu auch unseren Ratgeber zu Trading Steuern.

Fazit – Kapitalertragssteuer nicht vernachlässigen

Mit einer Höhe von 25% ist die Kapitalertragssteuer nicht gerade wenig. Jeder vorausschauende Anleger oder Trader muss diese steuerlichen Abzüge bereits im Voraus miteinkalkulieren, um im Nachhinein keine bösen Überraschungen zu erleben.

Meist gestellte Fragen zur Kapitalertragssteuer:

Wie hoch ist die Kapitalertragssteuer?

Die Kapitalertragssteuer beträgt für Privatanleger grundsätzlich immer 25 %, zzgl. dem Solidaritätszuschlag in Höhe von 5,5 % der Kapitalertragssteuer. Gegebenenfalls kommt auch noch die Kirchensteuer hinzu.

Ab welchem Gewinn wird die Kapitalertragssteuer fällig?

Die Kapitalertragssteuer gilt für alle Gewinne, die über dem jährlichen Grundfreibetrag liegen. Dieser beträgt seit 2022 1000 Euro pro Person pro Jahr.

Wie hoch ist der aktuelle Freibetrag für die Kapitalertragssteuer?

Der aktuelle Freibetrag für die Kapitalertragssteuer beträgt 1000 Euro (Stand: 2024). Das bedeutet, dass Sie jedes bis zu 1000 Euro an Gewinnen an der Börse machen dürfen, ohne dafür Steuern zu zahlen. Jeder Euro, der über diesem Betrag liegt, wird mit der normalen Kapitalertragssteuer in Höhe von 25 % versteuert.

Ist die Kapitalertragssteuer immer 25%?

Nein, es gibt Ausnahmefälle, in denen die Kapitalertragssteuer niedriger als 25 %. Dies ist dann der Fall, wenn der persönliche Steuersatz, der unter Einbeziehung des gesamten jährlichen Einkommens berechnet wird, niedriger als 25 % ist. In diesem Fall wird auch die Kapitalertragssteuer dem niedrigeren persönlichen Steuersatz angeglichen.

Kann ich Kapitalertragssteuer zurückfordern?

Ja, Sie können Sie zu viel gezahlte Kapitalertragssteuer zurückbekommen. Meistens ist dies dann möglich, wenn Sie Verluste mit Wertpapiergeschäften gemacht haben, die noch nicht mit ihren Gewinnen verrechnet wurden. Dies können Sie in der Anlage KAP Ihrer Steuererklärung angeben.