In „The Big Short“ haben die Hedge-Fonds-Manager Michael Burry und Steve Eisman den Zusammenbruch des US-Wohnungsmarktes richtig vorausgesagt und Investitionsvehikel, die Credit Default Swaps genannt werden, eingesetzt, um gegen hypothekenbesicherte Wertpapiere zu wetten.

Diese Wette ist der bereits erwähnte „Big Short“ – eine Investition, die Geld verdient, wenn der Kurs eines Wertpapiers fällt. Die meisten Anleger kaufen Aktien von Unternehmen, an die sie glauben, in der Hoffnung, mit ihren zukünftigen Gewinnen Geld zu verdienen.

Leerverkäufer tun das Gegenteil, indem sie sich Aktien leihen, um gegen Unternehmen zu wetten, von denen sie glauben, dass sie fallen werden. Ein Aktien Leerverkauf ist im Vergleich zu Käufen nicht so einfach und trocken – insbesondere wenn es um die Risiken geht.

In diesem Artikel erkläre ich Ihnen, wie ein Leerverkauf von Aktien funktioniert und was ein Short Seller machen muss, um seine Wette richtig zu platzieren.

Key Facts: Aktien Leerverkauf

- Bei einem Aktien Leerverkauf leihen Sie sich eine Aktie, um diese Verkaufen zu können

- Sie verkaufen also eine Aktie, deren Eigentümer Sie gar nicht sind

- Bei Leerverkäufen oder Shortselling setzen Sie auf sinkende Kurse

- Nicht nur Aktien, sondern auch andere Werte lassen sich shorten

Einführung in den Aktien Leerverkauf:

Die Idee hinter einem Aktien-Leerverkauf ist, dass Sie auf einen fallenden Kurs setzen. Sie steigen bspw. bei 100 Euro ein und machen 50 Euro Gewinn, wenn der Preis des Wertpapiers um 50 Prozent fällt.

Aber wie ist das überhaupt möglich? Kann man so einfach gegen den Markt wetten, indem man Aktien kauft?

In der Tat handelt es sich um keine sehr simple Prozedur. Professionelle Short Seller müssen sich eines komplizierten Konstrukts bemühen, um sich in die Short Position zu begeben.

Bei normalen Käufen erwerben Sie eine Aktie an den Börsen, hoffen auf ein Wachstum und verkaufen die Wertpapiere dann, wenn die Aktienkurse gestiegen sind. So machen Sie über die Differenz zwischen niedrigerem Ankaufspreis und den gestiegenen Kursen Gewinn.

Leerverkauf Definition:

Bei Leerverkäufen müssen Sie sich dagegen erst eine Aktie ausleihen. Diese verkaufen Sie sofort, obwohl Sie das Wertpapier eigentlich gar nicht besitzen. Sie schreiben die Einnahme Ihrem Konto gut, müssen aber auch eine kleine Gebühr für die Wertpapierleihe einplanen.

Wenn nun der Kurs sinkt, kaufen Sie die Aktie ganz klassisch an der Börse zurück. Nun geben Sie allerdings weniger Geld aus. Das Papier befindet sich nun zum Ende der Laufzeit des Leihvertrags in Ihrem Wertpapierdepot. Von hier aus transferieren Sie es wieder an den Anbieter der Leihe. Da Sie ganz am Anfang eine höhere Einnahme für das verkaufte Wertpapier hatten und es später günstiger zurückgekauft haben, ist Ihr Gewinn die Differenz zwischen diesen beiden Kursen – minus der Gebühr für die Leihe.

Schauen wir uns das Ganze nun an zwei Beispielen an, um besser zu verstehen wie das Trading mit den Leerverkäufen funktioniert:

Beispiel 1: Leerverkauf mit einer Aktie von Nokia

Ein Beispiel dafür, über einen Online Broker mit Wertpapieren Profit zu machen, die ins Minus gehen, ist die Aktie von Nokia. Diese hatte im Jahr 2007 einen hohen Stand, da die Firma als Marktführer im Bereich der Handys positioniert war.

Zur gleichen Zeit kam aber das erste iPhone von Apple heraus. Wer einen Einblick in die Branche hatte, konnte absehen, dass das Geschäftsmodell von Nokia brüchig war, das Unternehmen auf Dauer nicht im Bereich Smartphones mithalten könnte und die Kurse fallen werden.

Clevere Shortseller stiegen also zu diesem Zeitpunkt in den Handel ein. Nehmen wir einmal an, der Wert wurde zu einem Preis von etwa 30 Euro im Jahr 2007/2008 ausgeliehen und sofort wieder verkauft. Der Shortseller trat dann als Verkäufer einer Aktie auf, die ihm nicht gehört und hat eine Einnahme von 30 Euro erzielt. Hiervon müssen die Leihgebühren abgezogen werden, bspw. 5 Euro.

Nun wartet der Anleger auf fallende Kurse, muss aber auch eine eventuelle Laufzeit der Leihe beachten. Bei Nokia kam es schon 2009 zum Einbruch. Die Wertpapiere kosteten jetzt nur noch ein Drittel von den ursprünglichen Basiswerten.

Bei solchen günstigeren Preisen würde der Leerverkäufer nun sein inverses Investment beenden, die besagte Aktie für 10 Euro an der Börse zurückkaufen und sie an den Verleiher geben. Von den ursprünglichen 30 Euro Einnahme müssen also weitere 10 Euro nebst den 5 Euro Gebühren abgezogen werden. Der Gewinn bei diesem Short-Selling würde sich also auf 15 Euro belaufen.

Beispielrechnung mit einer Nokia-Aktie:

30 Euro für Verkauf der Leihaktie

– 5 Euro Leihgebühr

– 10 Euro Rückkaufkosten

= 15 Euro Gewinn

Selbstverständlich muss ein solches Instrument immer mit höheren Stückzahlen betrachtet werden. Hätten Sie in diesem Beispiel mit 100 Aktien gehandelt, würden Sie auf einen Gewinn von 1500 Euro kommen.

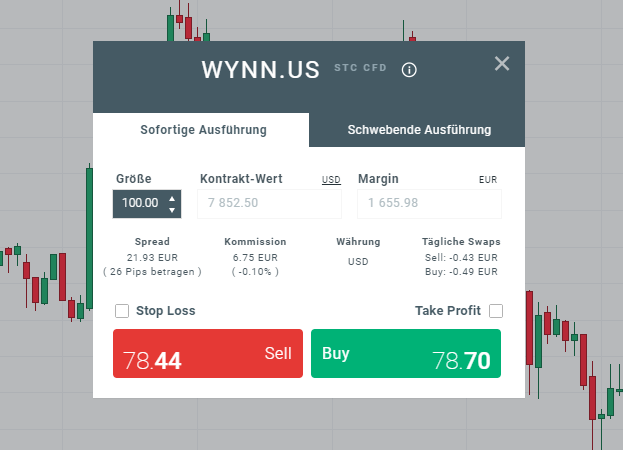

Klassische Leerverkäufe lassen sich für private Anleger nicht so leicht lancieren. Man hat meist keinen direkten Zugang zu den Verleihern und zur Börse. Online Broker bieten hier eine interessante Alternative. Über den CFD Handel werden solche Konstrukte repliziert und Sie können virtuell in den Leerverkauf einsteigen.

Ein Vorteil der Leerverkäufe mittels CFDs ist, dass es hier meist keine Laufzeitbindung gibt und Sie auch länger auf die fallenden Kurse warten können. Andererseits verlangen die Broker bei CFDs meist höhere Gebühren, die auch auf Dauer bestehen bleiben können. Es ist daher für die Investoren wichtig, sich die beste Plattform mit niedrigen Kosten für Kleinanlegerkonten auszusuchen. Ich bevorzuge derzeit Anbieter wie eToro, IG.com und Capital.com.

Beispiel 2: Leerverkäufe mit hoher Stückzahl in der Biotech-Branche

Nehmen wir an, Sie wollen in Unternehmen investieren, die Coronavirus-Behandlungen entwickeln. Sie haben eine gute Lektüre über die Biotech-Industrie und glauben, dass Pfizer und Gilead mit ihren klinischen Studien Erfolg haben werden, aber Moderna und Inovio Pharmaceuticals werden scheitern.

In diesem Szenario würden Sie 100 Aktien von Pfizer und Gilead kaufen und 100 Aktien von Moderna und Inovio short verkaufen. Es gibt kein Minimum oder Maximum dafür, wie lange Leerverkäufer bis zur Eindeckung warten müssen, aber sie müssen ein angemessenes Margenniveau aufrechterhalten und Zinsen an ihren Makler zahlen.

Glücklicherweise sind diese klinischen Studien ein Schnellschuss – Moderna, Inovio und Gilead fallen alle durch, während Pfizer erfolgreiche Ergebnisse meldet. Die Aktien von Moderna und Inovio fallen, so dass Sie sie an den offenen Börsen zurückkaufen und gewinnbringend an Ihren Makler abgeben können.

Sie verkaufen Gilead mit Verlust und halten Pfizer bis auf weiteres. Bei diesem Handel werden Gewinne aus beiden Shorts, ein Verlust aus der Gilead-Anlage und nicht realisierte Gewinne aus der Pfizer-Anlage erzielt.

Wenn Sie z.B. Moderna zu 100 USD pro Aktie short verkauft und zu 90 USD zurückgekauft haben, bedeutet dies, dass Sie einen Gewinn von 10 USD pro Aktie erzielt haben (abzüglich Provisionen, Wechselgebühren usw.).

Beispiel 3: Intraday Short Selling

Die größten Kurs-Veränderungen finden bei Aktien an bestimmten Tagen statt und sind der Veröffentlichung von aktuellen Unternehmensdaten geschuldet. Daytrader, die zur richtigen Zeit aufmerksam sind, haben die besten Chancen.

Veröffentlicht eine Aktiengesellschaft beispielsweise beunruhigende Quartalszahlen, fällt der Kurs nicht gemächlich, sondern rauscht schnell in die Tiefe. Die Vorgehensweise setzt indes in die Tiefe gehende Kenntnisse hinsichtlich des betreffenden Unternehmens und des aktuellen Marktsentiments voraus. Investoren und Anleger könnten die Daten ignorieren und genau anders als erwartet reagieren. Wir kennen dieses Phänomen aus dem Devisenhandel. Sämtliche Zahlen deuten auf eine Verschlechterung der Notierung des Euro hin, doch die Gemeinschaftswährung steigt im Kurs.

Bei Aktien ist es ähnlich: Die Aktionäre mit Einfluss wünschen oft nicht, dass der Kurs fällt und stützen ihn mit weiteren Investitionen. Ungeachtet dessen bleibt das Short Selling von Aktien Intraday die beste Option, solange Trader mit Vorsicht agieren.

Bevor Sie mit dem Intraday Short Selling beginnen, beobachten Sie, wie der Markt die Unternehmensdaten aufnimmt.

- Kommt es nicht zu bemerkenswerten Veränderungen, ist der Markt uneinig oder ignoriert die Daten.

- Steigt der Kurs trotzt schlechter Daten, kann das oben beschriebene Szenario eingetreten sein.

- Fällt die Notierung rapide, wird es Zeit für das Short Selling. Alles sollte bereits vorbereitet sein.

Ein weiterer Grund, der für das Intraday Short Selling spricht, ist der Kostenfaktor. Für die geliehenen Aktien werden nach Handelsschluss Leihgebühren fällig. Deren Höhe hält sich allerdings in Grenzen, zumindest bei kurzen Leihphasen.

Gleichwohl zählt bei der Endabrechnung jeder Cent und das meiste Geld wird beim Short Selling von Aktien im Tageshandel verdient.

CFDs für den Handel mit Leerverkäufen nutzen: so geht’s

Für private Anleger ist es bisweilen schwierig, einen klassischen Leerverkauf über die Bank und an der Börse einzuleiten. Als Alternative kommen hier die CFD-Instrumente beim Online Broker in Frage. Hierbei handelt es sich um einen Differenzkontrakt, der ausschließlich mit der Plattform geschlossen wird.

Es handelt sich um Replikationen der Aktienkurse, wobei man von den Basiswerten ausgeht. Diese liegen bei einem bestimmten Betrag, der zum Zeitpunkt des Kaufes an der Börse vorherrscht. Abhängig davon, ob man nun in der Long-Position ist oder Short-Verkäufe anvisiert, macht man von der Bewegung der Kurse Profit.

Wer short gehen möchte, klickt bei einer Position, die einem nicht gehört, auf „Verkaufen“, „Verkauf“ oder „Shorten“. Nun werden die Verkäufe quasi virtuell eingeleitet und Sie begeben sich in die Position des Short-Tradings. Sobald der Kurs sinkt, machen Sie also Gewinn, müssen aber eventuell auch einige Gebühren einplanen.

Bei einer für Sie positiven Entwicklung leiten Sie dann den Kauf ein, erwerben die geshortete Aktie also wieder zurück und geben sie an den Online Broker ab. Nun wird den Anlegern der Gewinn aus dem Leerverkauf gut geschrieben und Sie können diesen einfach über die angebotenen Zahlungsmethoden abheben.

Die CFDs bieten insgesamt deutlich mehr Flexibilität als andere Instrumente des Aktienhandels. Sie können mit weniger Geld einsteigen und die Positionen länger halten. Andererseits müssen Sie auch wissen, das die Risiken bei Differenzkontrakten teils etwas höher sind. Das liegt u. a. an den Nachschusspflichten, den höheren Kosten und im Falle von Leerverkäufen am potenziell unbegrenzten Wachstum nach oben.

Vergleich klassischer Leerverkauf und CFD Leerverkauf

| Klassische Leerverkäufe | CFD Leerverkäufe |

|---|---|

| Sie leihen sich eine echte Aktie und verkaufen Sie auf dem Markt | CFD-Leerverkäufe sind virtuell und replizieren nur die Basiswerte |

| Für den Verleih bezahlen die Leerverkäufer eine Gebühr | Sie wetten hier über einen Differenzkontrakt ausschließlich mit dem Broker auf fallende Kurse |

| Die Aktie wird nach der Laufzeit real an den Verleiher zurückgegeben | Die Investoren kaufen und verkaufen keine echten Aktien |

| Zugang zu den Leerverkäufen ist schwierig (meist Lizenzen notwendig) | Größere Flexibilität beim Kapitaleinsatz |

| Es gibt eine feste Laufzeit beim Leerverkauf von Aktien | Keine festen Laufzeiten – Sie können die Aktien länger in der Short-Position halten |

| Teils werden Haltegebühren fällig | |

| Hohe Risiken durch Nachschusspflichten |

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Frankfurt

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Gedeckte und ungedeckte Leerverkäufe – was ist der Unterschied?

Im Short-Selling wird zwischen den gedeckten und ungedeckten Leerverkäufen unterschieden. Hierbei handelt es sich um verschiedene Arten der Leihkontrakte. Ungedeckte Leerverkäufe stellen dabei ein höheres Risiko dar, weil die Wertpapiere dabei nicht einmal geliehen werden. Sie verbleiben während des gesamten Prozesses im Besitz der Fondsgesellschaft. Die zu verkaufende Position existiert in diesem Sinne nicht.

Am Ende des Leihvertrags muss sich die Aktie dann dennoch im Depot befinden, um sie an den Verleiher zurückzugeben. Aufgrund der hohen Risiken sind die ungedeckten Leerverkäufe in Deutschland verboten. Da die Broker allerdings international operieren, sind solche Geschäfte prinzipiell auch für deutsche Investoren möglich. Nichtsdestotrotz werden klassische Short Sellings empfohlen.

Gedeckte Leerverkäufe

Gedeckte und ungedeckte Leerverkäufe unterscheiden sich durch die Art der Leihe. Bei den gedeckten Leerverkäufen, haben Sie immer:

- Eine echte Aktie in der Hand, die geliehen und verkauft wird

- Die Fristen sind meist fest im Leihvertrag festgeschrieben

- Gedeckte Leerverkäufe können auch über CFDs eingeleitet werden

- Gedeckte Leerverkäufe sind prinzipiell erlaubt

Ungedeckte Leerverkäufe

- Bei ungedeckten Leerverkäufen wird nicht einmal eine Aktie geliehen

- Die Aktie, um die es geht, bleibt während der ganzen Zeit im Besitz der Fondsgesellschaft

- Ungedeckte Leerverkäufe bzw. „naked short sellings“ sind in Deutschland und vielen anderen Staaten verboten

- Über Broker haben Sie dennoch Zugang zu ungedeckten Short-Instrumenten

- Am Ende des Börsengeschäfts muss sich die Aktie im Depot befinden

Welche Vorteile haben Leerverkäufe allgemein?

- Sie können mit Short Selling von fallenden Aktienkursen profitieren

- Leerverkäufe sind eine Strategie, um selbst in einer Phase sinkender Aktienkurse Gewinne zu erzielen

- Während einer Inflation oder Finanzkrise ist der gewinnbringende Handel mit Aktien über Leerverkäufe weiterhin möglich

- Die Short Positionen können einen Schutz vor einem Crash darstellen und die Verluste von Long-Trades ausgleichen

Leerverkäufe in Zeiten der Inflation nutzen

Inflation und Finanzkrise sorgen auch an der Börse für fallende Kurse. Während z. B. die Preise bei den Rohstoffen steigen, haben viele Branche unter dieser Entwicklung zu leiden. Große Indizes wie der DAX gehen daraufhin nach unten. Vor diesem Hintergrund lohnt es sich, auf die Verkaufs-Seite zu wechseln.

Hier müssen Sie beim Short Trading allerdings frühzeitig einsteigen und die fallenden Kurse in der ein oder anderen Form antizipieren. Im Falle der kriegerischen Auseinandersetzung 2022 in der Ukraine konnte z. B. von einem Absturz gewisser Handelszweige ausgegangen werden. Diese zu shorten, macht angesichts der stark sinkenden Basiswerte Sinn.

Abgesehen davon sind die Short Positionen auch als eine Art Sicherheitsriegel gegen einen Einbruch an den Märkten zu verstehen. Die Verkäufer der geliehenen Wertpapiere schützen damit Ihr Kapital, wenn es von einem Bullenmarkt in einen Bärenmarkt geht. Trotz der Verluste bei einigen Aktien, werden diese durch die deutlichen Gewinne beim Leerverkauf aufgefangen. Diese Strategie ist im Finanzwesen gemeinhin als Hedging bekannt.

Zwei Strategien, um mit fallenden Leerverkäufen Gewinne zu machen

Grundsätzlich gibt es zwei beliebte Strategien, bei denen die Leerverkäufe eine Rolle spielen. Ursprünglich wurde das Finanz- und Handelskonstrukt als Schutzmechanismus eingeführt. Die Trader setzten den Verkauf einer Gruppe geliehener Wertpapiere dazu ein, um die Verluste im Sinne des Hedgings abzufedern.

Andererseits kann man mit einem Leerverkauf natürlich auch nur spekulieren. Man verschafft sich einen Einblick in das innere Gebilde eines Unternehmens und liest sich Informationen über die Branche durch. Kann davon ausgegangen werden, dass es mit den Kursen nach unten geht, ist in der Regel ein Leerverkauf sinnvoll.

- Hedging: Absicherung des Depots durch Leerverkäufe

- Spekulation: Wette auf fallende Kurse bei Wertpapieren

Leerverkauf als Hedging: Absicherung der Positionen im Wertpapierdepot

Hedging ist der eigentliche Ursprung der Leerverkäufe. Mit der Methode wollten sich Investoren vor einem Einbruch am Aktienmarkt schützen. Nehmen wir einmal an, dass ein Anleger sein Vermögen in zahlreiche Long Positionen gesteckt hat, bei denen er langfristig mit einem Wachstum rechnet.

Bei den meisten der Wertpapiere wird eine Steigerung nach Jahren auch eintreten. Zwischenzeitlich kommt es jedoch zu einem Crash in einem Segment. Wer gleichzeitig einige Short Positionen z. B. in Segmenten hält, in denen sich eine Aktienblase bildet, kann die Verluste also wieder ausgleichen und somit auf einer anderen Schiene Geld verdienen.

Auf fallende Kurse spekulieren

Bei der Spekulation geht es darum, Unternehmen zu finden, die über eine fragile Finanzstruktur verfügen oder sogar ein unlauteres Geschäft betreiben. Bekannte Leerverkaufsaktien betrafen in der Vergangenheit z. B. den niedergehenden Gaming-Anbieter GameStop. Hier kam es jedoch zu einer ungewöhnlichen Gegenwehr der Spielefans und die Aktie landete im Short Squeeze. Was das ist, erkläre ich Ihnen etwas später im Artikel.

Wie Leerverkäufer auch eine Kontrollfunktion über die Wirtschaft übernehmen können, zeigt der Fall Wirecard. Die Kreditanstalt war einst eines der Wunderkinder in Deutschland und eines der wertvollsten Unternehmen im DAX. Shortseller erkannten allerdings, dass etwas hinter den Kulissen nicht stimmen konnte und die Bilanzen manipuliert wurden.

Während die staatlichen Institutionen nicht einschritten, machten Leerverkäufer immer mehr auf die Missstände aufmerksam und traten in Kontakt mit der Öffentlichkeit. Am Ende kollabierte der Konzern tatsächlich und befindet sich jetzt im Bereich der Penny Stocks. Wer vorab die richtigen Informationen hatte und geliehene Wirecard-Aktien zum Verkauf anbot, konnte also durch Spekulation einen enormen Gewinn erzielen.

Risiko beim Leerverkauf: Warum kann auf fallende Kurse setzen gefährlich sein?

Natürlich gehen die Leerverkäufe nicht ganz ohne Risiko einher. Ganz im Gegenteil, können sich die Verkäufer hier in eine gewisse Falle begeben und sehr viel Kapital vernichten. Bedeutende Gefahren beim Short Trading sind:

- Hohe Verluste durch nach oben offenes Wachstum

- Höhere Gebühren beim Verkauf der geliehenen Wertpapiere über den Broker

- Hebel können ein Risiko für die Kleinanleger werden

- Hohes Spekulationsrisiko und Gefahr eines Short Squeeze

Risiko bei steigenden Kursen: höhere Verluste denkbar

Wenn Sie sich in der Long Position befinden, ist Ihr möglicher Verlust durch die Zahl 0 begrenzt. Investieren Sie z. B. 100 Euro und wird das Unternehmen zum Pennystock, verlieren Sie etwa 99 Euro, aber niemals mehr. Ein Sonderfall ist es, wenn Sie einen Hebel einsetzen und sich damit vom Broker Geld leihen.

Bei den Leerverkäufen ist allerdings das Wachstum Ihr Gegner. Hier gibt es keine Begrenzung in Form der Zahl 0. Nach oben ist der Anstieg der Kurse potenziell offen. Beim Trading mit Leerverkäufen können Sie somit weitaus mehr verlieren, als wenn Sie in der Käuferposition auftreten.

Nehmen wir so an, dass Sie bei einigen Wertpapieren ein Verkaufsangebot über 100 Euro stellen. Nun wächst aber der Aktienkurs wider Erwarten auf 300 Euro. Am Ende müssen Sie das Papier für diesen Preis wieder zurückkaufen, um es an den Verleiher abzugeben. Sie haben also anfänglich 100 Euro verdient, machen aber zum letztlich 200 Euro miese.

Höhere Gebühren bei CFDs

Anders als bei klassischen Aktien muss man bei CFDs oft höhere Gebühren bezahlen. Das betrifft z. B. Positionen wie:

- Order- und Trading-Kosten

- Aktien Spreads (Spanne zwischen Verkaufs- und Ankaufspreis)

- Haltegebühren/Swaps: diese Kosten fallen in der Regel beim Trading mit CFDs an, wenn man die Position nach Börsenschluss im Depot behält

Durch die Kosten steigt das Risiko, mit einem Leerverkauf Verlust zu machen. Sie müssen eine höhere Schwelle mit der Rendite überschreiten, um den Einsatz herauszuholen. Das kann also etwas länger als bei klassischen Aktienkäufen im Long-Bereich dauern. Womöglich ist dann aber schon das Ende der Laufzeit erreicht.

Wichtig ist es für die Anleger also immer, den passenden Broker auszusuchen. Dieser sollte minimale Gebühren verlangen und eine transparente Kostenstruktur haben. Empfehlungen sind im Moment z. B. eToro, Capital.com und IG.com. Finden Sie jetzt den besten Anbieter und steigen Sie in das Short Trading ein.

Einsatz von Hebeln für Leerverkäufe sorgt für Notlagen

Differenzkontrakte verlocken im Allgemeinen dazu, einen Trading Hebel anzuwenden. Das ist für Käufer als auch für Verkäufer möglich. Der Broker schießt Ihnen dann Geld zu und vervielfacht dann Ihren Einsatz. Bei einem Trade 1:5 bezahlen Sie also nur einen Anteil, die Investition wird aber tatsächlich verfünffacht.

Wenn sich die Aktienkurse für Sie positiv entwickeln, bekommen Sie also fünfmal so viel Gewinn heraus. Sollten die Wertpapiere aber gegen Sie wachsen, müssen Sie die erhöhten Einsatzkosten tragen und eventuell einen Nachschuss leisten. Hierdurch können Sie sich sogar verschulden.

Risiko eines Short Squeeze

Eines der bekanntesten Probleme beim Short Trading ist der Short Squeeze. Hier kommt es kurzfristig zu einem stark ansteigenden Aktienkurs und die investierten Shortseller sowie Hedgefonds müssen sehr schnell ihre Aktien zurückkaufen.

Durch diese Bewegung verknappt sich auf einmal das Angebot, die Nachfrage steigt und damit springen die Kurse noch weiter nach oben.

Das Beispiel von Game Stop

Ein Beispiel für so einen Short Squeeze ist die Aktie von GameStop. Diese wurde Anfang des Jahres 2021 massiv von den Hedgefonds geshortet, da man von einem wegbrechenden Markt ausgegangen ist: Das Unternehmen tritt als Verleiher von Videospielen auf, ein Geschäftsmodell, das aufgrund von Online-Verkauf kaum noch relevant ist.

Die Shortseller hatten hier aber nicht mit der treuen Gaming-Community gerechnet. Die Fans der Firma taten sich über ein Reddit-Forum zusammen und fingen damit an, massiv Aktien von GameStop zu erwerben, um den Kurs wieder steigen zu lassen.

Durch diese konzertierte Aktion sprangen die Kurse sprunghaft an, so dass selbst eine Plattform wie Robinhood die Papiere aus dem Verkauf nahm. Die Hedgefonds und Shortseller mussten in diesem Moment händeringend nach den Aktien suchen, um sie zurückkaufen zu können. Am Ende stand ein sprunghafter Anstieg von 17 USD auf fast 350 USD da.

Bei solchen immensen Wachstumszahlen und einem nicht rentablen Geschäftsmodell ist allerdings mit einem schnellen Zusammenbruch des Marktes zu rechnen. Long-Investoren, die bei einem Wachstum von mehr als 1.000 Prozent nicht verkaufen, sind in diesem Fall rar gesät. Entsprechend ging es mit dem Kurs schnell wieder nach unten, jedoch nicht so stark in den Minusbereich, als dass die ursprünglichen Shortseller davon hätten profitieren können.

Vor- und Nachteile von Leerverkäufen im Überblick

Vorteile

- Erzielen Sie Gewinne mit fallenden Kursen

- Short Positionen können zur Absicherung des Portfolios dienen

- Shortseller können als Kontrollinstanz gegenüber den Unternehmen fungieren

- Gehypte Märkte werden bereinigt

- Überbewertete Aktien lassen sich schnell über die Kennzahlen finden

- Geringer Kapitaleinsatz reicht aus

Nachteile

- Ungeeignet für langfristiges Investment

- Meist fallen Zinsen und Gebühren an

- Bullenmärkte sind häufiger als Bärenmärkte

- Die Verluste können ins Unendliche wachsen (keine Begrenzung durch die Zahl 0)

Den richtigen Online Broker für Leerverkäufe finden

Wenn Sie Leerverkäufe beauftragen möchten, brauchen Sie einen Online Broker, dem Sie rundum vertrauen können. Er sollte eine niedrige und transparente Gebührenstruktur haben, umfassend kontrolliert werden und den Anlegern eine schnelle Software bieten. Wichtige Faktoren sind:

- Breites Angebot an Finanzprodukten zum Shorten, u. a. Wertpapiere, Devisen, Rohstoffe und Edelmetalle

- Umfassende Überprüfung durch Finanzbehörden

- Schnelle und sichere Software

- Transparente Gebührenstruktur

- Keine Kosten für Depotführung und Orders

- Einfach bedienbare App für das Handy

- Zugriff auf alle wichtigen Analysetools

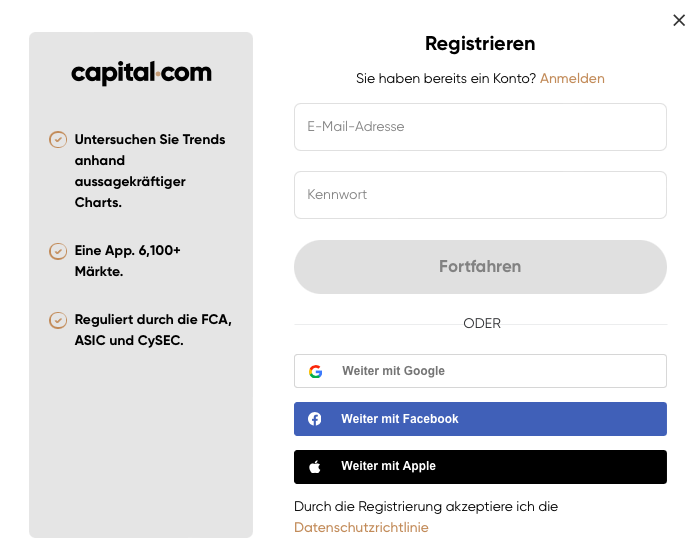

Anmeldung beim Online Broker: Kleinanlegerkonten einrichten

Wenn Sie einen passenden Online Broker für Leerverkäufe gefunden haben, gehen Sie auf dessen Hauptseite und melden sich hier mit wenigen Klicks an. Sie nutzen dazu den Button, der sich meist oben rechts befindet. Er ist häufig mit „Jetzt anmelden“, „Konto eröffnen“ oder „Account einrichten“ bezeichnet.

Als nächstes geben Sie Ihren Namen, ein Passwort und eine E-Mail-Adresse an. Über diese bekommen Sie eine Nachricht mit einem Bestätigungslink. Wenn Sie diesen anklicken, sind Sie bereits Mitglied auf der Plattform.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Erfahrung angeben und Verifizierung durchführen

Die Broker sind dazu verpflichtet, einige Erfahrungen von Ihnen abzufragen: Wie häufig traden Sie, wie lange sind Sie schon am Markt aktiv und welche Summen haben Sie bisher umgesetzt? In Form einer Frage-Antwort-Runde wird Ihr Wissen geprüft. Wenn Sie eine bestimmte Prozentzahl richtig beantworten, werden Sie zum Trading zugelassen.

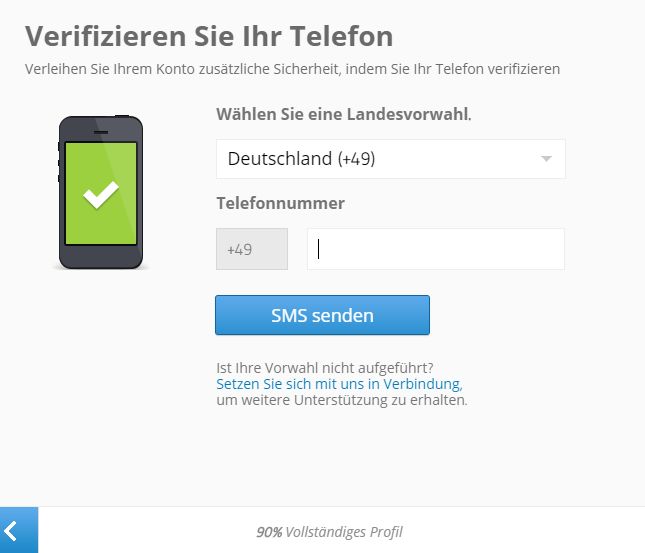

Als nächstes müssen Sie Ihre Telefonnummer bestätigen und ein Dokument hochladen, das Ihren Wohnsitz beweist. Nutzen Sie hierfür z. B. den Personalausweis oder den Reisepass. Ebenso wird der Führerschein in Verbindung mit der Meldebescheinigung akzeptiert.

Zusätzlich sollten Sie Ihre Steuernummer bereithalten. Hierüber führen Banken und Broker automatisch die pauschale Kapitalertragssteuer von 25 Prozent ab. Einen Teil davon können Sie sich später in der Steuererklärung zurück holen. Erfahren Sie in meinem Beitrag zu Aktienhandel und Steuern mehr darüber.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Geld auf das Depot laden

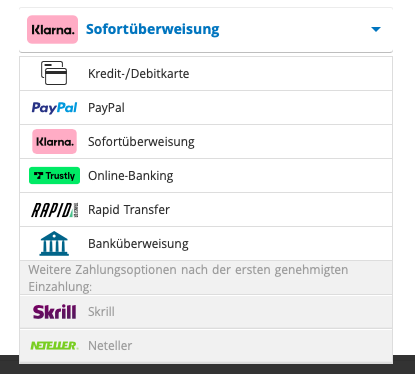

Bevor es mit dem Traden so richtig losgeht, laden Sie Geld auf Ihren Account. Sie verwenden hierfür die angebotenen Bezahlmethoden wie Kreditkarte, Banküberweisung, PayPal, Apple Pay, Google Pay & Co.

Beachten Sie dabei stets die Limits. Broker wie eToro und Capital.com verlangen z. B. faire 20 bis 50 USD, um mit dem Handel beginnen zu können. Es gibt aber auch Aktiendepots ohne Mindesteinlage wie IG.com.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Im Demokonto mit Long-Positionen und Leerverkäufen üben

Wenn Sie noch keine Erfahrung im Shortselling haben, sollten Sie zunächst einen Aktien Demo-Account eröffnen und sich hier einen Begriff vom Ablauf dieses Handels machen. Sie können frei heraus üben und ein diversifiziertes Portfolio erstellen. Sobald Sie damit erfolgreich sind, geht es zum tatsächlichen Aktienhandel mit Echtgeld.

Analysetools nutzen und Watchlist mit potenziellen Kandidaten aufbauen

Analysetools helfen Ihnen dabei, sich ein Bild von der aktuellen Lage am Markt und im Unternehmen zu machen. Sie können sich z. B. die Charts ansehen, um kurzfristige Abwärtstrends zu ermitteln. Zeichnen Sie hierfür die Widerstands- und Supportzonen ein. Daneben können Tradingsignale wie Elliott-Wellen und stark ausschlagende Kerzendochte für eine Trendwende sprechen.

Um Leerverkäufe als Daytrading zu verwenden, ist ein ständiger Blick auf die Kursverläufe in jedem Fall notwendig. Langfristiger gedacht sollten Sie dagegen die fundamentale Analyse nutzen. Hier schauen Sie sich die Aktien Kennzahlen wie das Kurs-Gewinn-Verhältnis (KGV) an.

Es ist wichtig, dass Sie einen Broker finden, der eine breite Auswahl an Tools zur Analyse von Aktien offeriert. Diese sollten einfach genutzt werden können – und das auch über das Telefon.

Leerverkauf einleiten: So erteilen Sie dem Broker Ihre Order

Um einen Leerverkauf beim Broker einleiten zu können, gehen Sie einfach auf das Profil der gewünschten Wertpapiere. Nun klicken Sie auf „Verkauf“ oder „Shorten“, auch wenn Sie die Aktie eigentlich nicht besitzen.

Automatisch wird nun ein Leerverkauf eröffnet und Sie wetten damit auf die fallenden Kurse. Später müssen Sie den Aktien-CFD wieder kaufen, um den Gewinn bei diesem Handel mitnehmen zu können.

Kauf und Abgabe der Aktien auf der Plattform

Der Rückkauf der virtuell geliehenen Wertpapiere ist genauso einfach wie das ursprüngliche Shortselling. Sie schauen jetzt in Ihrem eigenen Portfolio nach der Position und veräußern sie einfach wieder. Der Profit wird jetzt Ihrem Konto gut geschrieben und Sie können dieses abheben.

Fallen Gebühren und Steuern bei Leerverkäufen an?

Grundsätzlich müssen Sie bei Banken und Brokern mit bestimmten Kosten rechnen, bspw.:

- für die Depotführung

- für die Orders

- für das Halten der Positionen über Nacht (bei CFD-Instrumenten)

Die meisten Broker haben die Gebühren für Orders und Depotführung gestrichen. Teils fallen einige kleine Abgaben pro Leerverkaufs-Trade an. Diese sind aber bei Weitem nicht so hoch wie bei Banken.

Auf alle Kapitalerträge fallen des Weiteren Steuern an. Diese liegen aktuell bei pauschal 25 Prozent und werden ab Quelle an den Fiskus abgeführt. Sie können sich Ihren Sparer-Pauschbetrag von 801 Euro (Stand: 2022) sowie Ihren generellen Grundfreibetrag im Jahr darauf in der Steuererklärung zurückholen. In meinem Beitrag zu Trading und Steuern zeige ich Ihnen, wie das geht.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

So finden Sie Papiere, die sich bald im freien Fall befinden können

Sie sollten auf keinen Fall nach Gefühl oder ins Blaue hinein Wertpapiere shorten. Spekulation hat bisher kaum einen Investoren zum Erfolg geführt. Stattdessen ist es wichtig, die Firmen gezielt zu analysieren und klug vorzugehen. Zwei Optionen sind:

- die technische Analyse

- die fundamentale Analyse

Nutzen Sie die technische Analyse

Bei der technischen Analyse greifen Sie auf die Charts zurück und versuchen minutengenau zu erkennen, wo sich bestimmte Trendwechsel andeuten. Sie markieren die Hochs und Tiefs, verbinden sie zu einer Linie und suchen sich die Stellen heraus, an denen an den Widerständen oder Supports gekratzt wird.

Gewisse Signalformationen weisen auf eine Richtungsänderung hin. Sollte diese mit einer baldigen Bewegung nach unten übereinstimmen, gehen Sie über Leerverkäufe in die Short Position.

Eine interessante Formation sind generell die Elliottwellen. Beim Leerverkauf geht hier der Kurs zunächst stark nach unten, wächst dann aber auf die Hälfte der Änderung wieder an. Nach diesem Rebound erfolgt meist ein Absturz auf ein noch tieferes Tief. Wenn Sie in der Mitte dieser beiden Werte Leerverkäufe lancieren, können Sie kurzfristig Gewinne machen. Selbst dann, wenn sich diese nur im Bereich des Scalpings befinden, lässt sich damit auf Dauer ein stattliches Vermögen aufbauen.

Fundamentale Analyse über Kennzahlen

Die Fundamentalanalyse ist eher etwas für Investoren, die langfristig denken. Sie suchen sich hier zunächst Unternehmen heraus, die massiv überbewertet sind. Hype-Märkte, die sich auf eine Aktienblase zu bewegen, sind hier gute Ansatzpunkte.

Die Broker stellen Ihnen meist das KGV bereit, also das Verhältnis von Kurs zu Gewinn – heruntergebrochen auf einen Anteil. Wenn Sie diese Kennzahl selbst berechnen möchten, müssen Sie den Aktienkurs durch den Gewinn je Aktie (EPS) teilen.

KGV = Aktienkurs / Gewinn je Aktie (EPS)

Sie erhalten nun eine Zahl, die, so sie über dem Branchendurchschnitt liegt, für eine massive Überbewertung spricht. Hier haben die Anleger dermaßen große Hoffnungen in die zukünftige Entwicklung des Konzerns gesetzt, dass dieser die Erwartungen kaum erfüllen kann. Bei der ersten negativen Nachricht, dürfte der Aktienkurs abrupt abfallen und Sie machen Gewinn.

Unternehmensnachrichten und Branchenanalyse

Wichtige Hinweise auf einen anstehenden Kurssturz erhalten Sie über eine tiefgehende Branchenanalyse und die News-Updates, welche Sie z. B. vom Broker erhalten können. Stellen Sie einfach Newsletter und Preisalarme ein, um stets über wichtige Ereignisse informiert zu werden.

Relevante Unternehmensnachrichten bekommen Sie zudem über den Bundesanzeiger. Hierüber müssen Aktiengesellschaften ihre Bilanzen und Jahresabschlüsse offenlegen. Sie können darüber Missstände und negative Entwicklungen erkennen, welche Sie womöglich zu einem Short-Verkauf veranlassen.

Kann man auch andere Instrumente wie Devisen shorten?

Neben Aktien lassen sich natürlich auch andere Werte shorten. Viele Broker bieten Ihnen dieses Instrument z. B. für Rohstoffe, Edelmetalle und Devisen an. In der Regel erfolgt dieser Handel wie bei den meisten Aktien über ein CFD-Modell.

Interessante Alternative zu Leerverkaufen: Optionen

Eine interessante Alternative zum Leerverkauf wird Ihnen von manchen Brokern in Form der Aktienoptionen geboten. Bei solchen Instrumenten frieren Sie quasi einen Basiswert zu einem gegebenen Zeitraum ein. Hierfür fällt eine bestimmte Provision an. Innerhalb der Laufzeit können Sie nun die Aktie zum festgelegten Wert verkaufen oder kaufen.

Wenn der Kurs innerhalb des Vertragszeitraums sinkt, wird Ihnen der Vertragspartner trotzdem den vorab festgelegten Preis zahlen. Sie machen somit einen relativ hohen Gewinn. Ein Nachteil ist, dass Sie hier nicht so flexibel sind und die Provision in jedem Fall verlieren. Allgemein würde ich CFD-Konstrukte aufgrund der einfacheren Investitionsmöglichkeiten bevorzugen. Es gibt aber auch gute Aktienbroker, die mit Optionen operieren.

Wichtig ist, dass Sie Ihr Depot diversifizieren

Leerverkäufe bieten natürlich viele Vorteile, können aber nie allein ein erfolgreiches Portfolio garantieren. Wer nur auf eine Aktie oder eine Art der Investition setzt, geht ein hohes Risiko ein und macht fast immer Verlust.

Wichtig ist es daher, dass Sie Ihr Depot stark diversifizieren. Nehmen Sie möglichst viele Long- und Shortpositionen in Ihr Portfolio auf. Ab einer Anzahl von etwa 30 Positionen stellen sich erste Effekte der Diversifikation ein. Das Risiko sinkt und der Anstieg wird flacher, aber garantierter.

Ich empfehle Ihnen, mindestens mit 100 Positionen gleichzeitig zu handeln. Dabei sollten Sie verschiedene Branchen und Länder wählen. Zudem sollten Sie neben Short und Long Aktien ETFs, Optionen, Edelmetalle, Rohstoffe, Kryptowährungen und anderes aufnehmen.

Fazit: Werden Sie mit dem Leerverkauf von Aktien zum Profi-Trader

Heute sind Leerverkäufe vor allem über die Differenzkontrakte (CFDs) bei Online Brokern beliebt. Hierbei wird die Kursveränderung repliziert und es wechseln keine echten Aktien die Besitzer. Sie sind dadurch wesentlich flexibler und können zu niedrigeren Werten anteilsmäßig einsteigen.

Leerverkäufe bieten die Vorteile, dass Sie Gewinn am Bärenmarkt und in der Finanzkrise machen. Zudem können Sie bei positiven Entwicklungen am Markt eine Sicherheitsschranke einfügen. Sobald die Kurse aufgrund von äußeren Einflüssen plötzlich fallen, werden die Verluste durch die Leerverkaufsgewinne aufgefangen.

Melden Sie sich jetzt bei einem sicheren Broker an und nutzen Sie die Kombination aus Long- und Short Positionen, um Ihr Vermögen zu vermehren.

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Frankfurt

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Meistgestellte Fragen zum Thema Leerverkäufe:

Wie funktioniert der Aktien Leerverkauf?

Bei einem klassischen Aktien-Leerverkauf leihen Sie sich ein Wertpapier aus, verkaufen es sofort wieder und erwerben es zum Ende des Leihvertrags zu einem günstigeren Preis zurück. Die Differenz zwischen den beiden Preisen ist dann Ihr Gewinn. In der modernen Welt der Broker werden die Short Sellings meist über einen CFD-Handel realisiert.

Wie lange kann man einen Leerverkauf halten?

Klassische Leerverkäufe sind zeitlich durch den Leihvertrag begrenzt. Zum Ende der Laufzeit müssen Sie die Aktie wieder an den Verleiher abgeben. Sollte der Kurs in der Zwischenzeit gestiegen sein, machen Sie automatisch Verlust – bei fallenden Kursen steht dagegen ein Plus auf Ihrem Konto. CFDs ermöglichen Ihnen grundsätzlich mehr Flexibilität. Sie können diese Leerverkäufe auch länger halten. Rechnen Sie aber damit, dass die Broker eventuell tägliche Haltekosten verlangen und die Profitschwelle/Break-even damit steigt.

Sind Leerverkäufe legal?

Ja, Leerverkäufe sind in ihrer echten und in der CFD-Form vollkommen legal. Privatanleger können die Shortsellings einfach über den Broker einleiten. Ungedeckte Leerverkäufe sind in Deutschland verboten, können aber dennoch über internationale Broker lanciert werden.

Wie funktioniert ein ungedeckter Leerverkauf?

Ungedeckte Leerverkäufe funktionieren mit Aktien, die den Besitzer nicht einmal wechseln. Sie bleiben stets Teil des Verleiherdepots. Damit entsteht ein erhöhtes Risiko und man hat dieses Finanzkonstrukt entsprechend staatlicherseits in vielen Ländern untersagt.

Kann ich Short-Selling für den Schutz meines Portfolios nutzen?

Ja, Leerverkäiife sind eine beliebte Möglichkeit, sein Portfolio gegen Verluste abzusichern. Ursprünglich wurde Short Selling als Sicherheitsriegel für das Depot genutzt. So dienen die Leerverkäufe im Sinne von Hedging zum Auffangen abfallender Kurse. Wenn ein Segment im Long-Bereich plötzlich wegfällt, können die Shorts die Verluste abfedern.

Wie funktionieren Leerverkäufe über CFD Handel?

Im CFD Handel werden Käufe und Verkäufe von Aktien repliziert. Sie handeln ausschließlich mit dem Broker und es wechseln keine echten Wertpapiere den Besitzer. Damit können Sie auch keine Dividenden einstreichen. Praktisch ist allerdings, dass die CFDs selbst Kleinanlegern den Leerverkaufshandel ermöglichen. Somit können Sie Ihr Portfolio noch besser diversifizieren.

Wann müssen Leerverkäufe gemeldet werden?

Ein Leerverkauf ist dann meldepflichtig, wenn der Wert der Short-Positionen den Wert der Long-Positionen in einem Depot übersteigt und eine Short-Position mindestens 0,2% der im Umlauf befindlichen Aktien eines Unternehmens enthält. Man spricht in diesem Fall von einer Netto-Leerverkaufsposition.