Die Gebühr, die ein Broker für seine Leistungen verlangt, wird als Provision (Kommission) bezeichnet und stellt sozusagen die Transaktionskosten dar. Jeder Anbieter kann verschieden hohe Provisionen für die Ausführung der Trades seiner Kunden verlangen. Neben Provisionen gibt es auch andere Arten von Gebühren, mit denen ein Trader rechnen muss. Beim CFD-Trading oder einem Market Maker Broker wird meist ein Spread anstelle einer Provision eingesetzt. Spreads berechnen sich aus der Differenz zwischen dem An- und Verkaufskurs eines Finanzproduktes.

In diesem Artikel erklären wir Ihnen, was eine Provision im Trading ist und wo diese Provisionen anfallen können. Außerdem verraten wir Ihnen, worauf Sie bei den Kommissionen ihres Brokers achten sollten.

Die Rolle der Kommission im Trading:

- Kommissionen sind Gebühren, die im Trading anfallen.

- Broker können Kommissionen für ausgeführte Orders erheben.

- Die anfallenden Gebühren unterscheiden sich von Anbieter zu Anbieter.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wo fallen im Trading Kommissionen an?

Kommissionen fallen in der Regel beim Trading bei einem Non-Dealing-Desk-Broker an. Non-Dealing-Desk Broker besitzen keinen eigenen Handelstisch und stellen ihre Kurse im Gegensatz zum Market Maker nicht selbst. Sie erhalten ihre Kurse über angebundene Liquiditätsanbieter des Interbankenmarktes. Liquiditätsanbieter können beispielsweise Großbanken, andere Market Maker sowie lizenzierte Investment-Unternehmen sein. Die NDD-Broker dienen sozusagen als Vermittler und leiten die Aufträge der Kunden an die jeweiligen Liquiditätsanbieter weiter. Für diese Vermittlung erhalten diese Broker dann eine Provision pro getätigter Order.

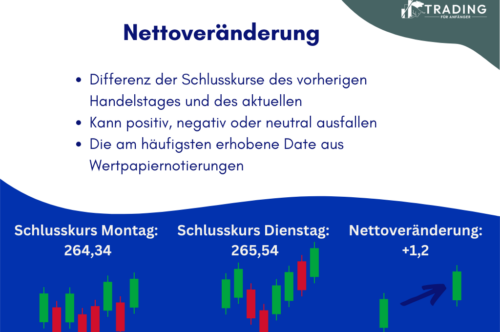

Market Maker, also Broker mit einem eigenen Handelstisch (Dealing-Desk-Broker), finanzieren sich hingegen über einen erhöhten Spread. Ein Spread bezeichnet die Differenz zwischen dem Geldkurs (Bid) und dem Briefkurs (Ask). Der Geldkurs ist das höchste Gebot, welches Anleger aktuell zahlen würden. Der Briefkurs ist hingegen der tiefste Preis, bei denen Anleger aktuell verkaufen. Der Spread kann zudem durch einen Aufschlag des Brokers erhöht werden und dient dem Broker als Einnahmequelle.

Kommissionen sind abhängig vom Broker

Die Höhe der Provision unterscheidet sich je nach Anbieter. Außerdem können die Kommissionen bei unterschiedlichen Finanzprodukten und Dienstleistungen variieren. Sogenannte Online- oder Neo-Broker, die die Trades lediglich ausführen, haben meist geringere Provisionen als Full-Service-Broker. Ein Full-Service-Broker bietet neben der eigentlichen Handelsplattform auch noch ein Service-Paket aus Finanzberatung, Vermögensplanung, Steuerberatung und Recherche an. Dadurch kann er höhere Provisionen verlangen als ein Broker, der lediglich die Trades ausführt.

Die Kunden profitieren bei einem Broker mit Kommissionsmodell vom

- Zugang zum Interbankenmarkt des Brokers,

- dessen Erfahrung und zusätzlicher Dienstleistungen wie beispielsweise Beratung und Analysen sowie

- der Anonymität, da die Dritte Partei den Auftraggeber nicht kennt.

Außerdem profitieren die Kunden bei einem Broker mit Kommissionsmodell von einem unverfälschten Marktpreis. Denn Broker, die eine Provision für ihre Vermittlung erhalten, verlangen keinen Aufschlag zum Spread. Die Kurse, die Sie an ihre Kunden weiterleiten, entspricht dem Betrag, den auch der vermittelnde Broker selbst zahlt.

In einigen Fällen fallen die Kosten für Trader bei einem Broker mit Kommissionsmodell geringfügig höher aus als bei einem Broker, der sich über einen Aufschlag zum Spread finanziert. Dies lässt sich allerdings nicht pauschalisieren und hängt stark vom Tradingverhalten und vom Ordervolumen des Traders ab. Je nach Kostenstruktur kann das eine oder das andere Gebührenmodell sinnvoller sein. Ein Brokervergleich ist daher empfehlenswert.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Einfluss der Kommission auf die Rendite

Die Höhe und Art der Kommission hat einen großen Einfluss auf die Rendite eines Traders. Daher sollte das Provisionsmodell bei der Brokerauswahl berücksichtigt werden. Sowohl die feste als auch die variable Kommission können zu einem spürbaren Kostenfaktor werden. Aus diesem Grund sollte sich jeder Anleger Gedanken über sein Tradingverhalten machen. Je nachdem wie gehandelt wird und mit welchen Summen, kann das eine oder andere Kommissionsmodell besser geeignet sein. Hierzu haben wir einige Beispiele zur Veranschaulichung.

Beispielrechnung bei einer festen Kommission

Nehmen wir an, ein Broker erhebt eine feste Provision von 5 € pro Trade. Nun kauft der Trader jedoch ein Finanzprodukt mit 100 € Ordervolumen. Die feste Gebühr von 5 € macht also bereits 5 % von seinem Trade pro Order aus. Da jedes Devisengeschäft aus zwei Transaktionen besteht (Öffnen und Schließen der Position) fällt die Gebühr zweimal an, also insgesamt 10 €. Der Kurs der gekauften Finanzprodukte müsste also zunächst 10 % steigen, damit der Trader keine Verluste verbuchen muss. Erst wenn der Kurs mehr als 10 % steigt, kann der Trader Gewinne erzielen. Die feste Provision stellt bei einem kleinen Ordervolumen einen hohen Kostenfaktor dar und minimiert die Rendite um einen erheblichen Faktor.

Kauft der Trader hingegen ein Finanzprodukt mit 10.000 € Ordervolumen macht die feste Provision nur noch einen Bruchteil vom Gesamtbetrag aus. Die feste Gebühr von insgesamt 10 € macht in diesem Fall nur noch 0,1 % von seinem Trade aus. Der Kurs seiner gekauften Finanzprodukte müsste demnach nur um 0,1 % steigen, damit er keine Verluste einfährt. Steigen die entsprechenden Kurse mehr als 0,1 % so kann der Trader Gewinne erzielen. Die feste Provision rentiert sich demnach bei einem hohen Ordervolumen.

Beispielrechnung bei einer variablen Kommission

Auch bei der variablen Provision können üppige Nebenkosten für den Trader anfallen. Ein seriöser Anbieter teilt daher transparent die variablen Kosten, die anteilig auf das Ordervolumen pro Trade angerechnet werden. Eine variable Provision kann auf zweierlei Wege berechnet werden:

- Prozentsatz der anteilig zum Ordervolumen berechnet wird

- Geldbetrag der auf eine bestimmte Investitionssumme bezogen wird

Was das genau bedeutet, zeigen wir Ihnen anhand von zwei Beispielen.

Beispiel – Variable Kommission mittels Prozentsatz

Nehmen wir an, ein Broker berechnet eine Provision von 0,1 % vom Ordervolumen. Bei einem Ordervolumen von 10.000 € würde demnach eine Provision von 10 € pro Order anfallen. Für das Öffnen und Schließen der Position fallen also insgesamt 20 € an Gebühren an. In dem Fall wäre der Trader besser beraten, das feste Kommissionsmodell aus dem ersten Beispiel zu wählen.

Bei einem geringen Ordervolumen hat der Trader gegenüber dem festen Kommissionsmodell jedoch einen Vorteil. Bei seinem 100 € Trade würde die Provision in Höhe von 0,1 % lediglich eine Gebühr von 0,10 € pro Order verursachen, also insgesamt 0,20 €. Das Modell ist bei einem kleinen Ordervolumen also deutlich besser geeignet.

Beispiel – Variable Kommission mittels Geldbetrag auf bestimmte Investitionssumme

Ein Broker kann auch mit einem Provisionsmodell arbeiten, bei dem mittels Geldbetrag auf eine bestimmte Investitionssumme abgerechnet wird. Der Broker kann beispielsweise pro 2.000 € Einsatz eine Gebühr von 1 € verlangen. Bei einem Ordervolumen von 10.000 € wäre demnach eine Provision von insgesamt 5 € zu entrichten. Dieses Modell bietet also einen Preisvorteil bei einem hohen Ordervolumen im Vergleich zu den beiden anderen Provisionsmodellen.

Es gibt auch einige Anbieter, die gänzlich auf Provisionen verzichten oder diese zumindest sehr transparent und verständlich darstellen. Die Broker verdienen dann an Depotgebühren oder an variablen Spreads. Spreads berechnen sich aus der Differenz zwischen dem An- und Verkaufskurs eines Finanzproduktes. Gute Anbieter sind an geringen Spreads im Branchenvergleich zu erkennen.

Fazit: Kommissionen als erhobene Gebühren von Brokern

Kommissionen fallen hauptsächlich bei Brokern ohne eigenen Handelstisch an. Für ihre Vermittlung von Finanztransaktionen ihrer Kunden erhalten sie eine Provision. Kunden von Brokern mit einem Kommissionsmodell profitieren daher von einem unverfälschten Marktpreis. Market Maker finanzieren sich hingegen über einen Aufschlag zum Spread. Die Kurse können daher leicht vom realen Kurs abweichen. Welches Gebührenmodell für den Trader sinnvoller ist, lässt sich nicht pauschalisieren. Es hängt stark vom Tradingverhalten und vom Ordervolumen des Traders ab. Daher sollte immer ein Brokervergleich durchgeführt werden.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist die Provision beim Trading?

Unter Provision versteht man beim Trading für gewöhnlich die Kommissionsgebühr, die bei einer Order veranschlagt wird. Die Kommission ist von Broker zu Broker unterschiedlich und kann entweder als Fixbetrag oder prozentualer Anteil des Ordervolumens berechnet werden.

Gibt es auch Broker ohne Kommission?

Ja, es gibt auch Broker, deren Gebührenmodell ohne Kommissionen auskommt. Diese arbeiten in der Regel mit der Spreadgebühr, also der Differenz zwischen Kauf- und Verkaufskurs.

Welchen Einfluss hat die Provision auf meine Rendite?

Bei langfristigen Investments hat die Kommission kaum Einfluss auf Ihre Rendite, da Sie die Gebühr lediglich jeweils einmal bei Kauf und Verkauf Ihres Investments bezahlen. Anders sieht es bei Tradern aus, die eine Vielzahl von Orders in kurzer Zeit tätigen. Hier lohnt es sich, nach Brokern zu suchen, deren Gebührenmodell auf den eigenen Handelsstil zugeschnitten sind, um die Kosten beim Trading so niedrig wie möglich zu halten.

Welcher ist der beste Broker ohne Kommission?

Der beste Broker ohne Kommissionen ist meinen Erfahrungen nach Capital.com. Dieser Anbieter arbeitet ausschließlich mit Spreads, die trotz der fehlenden Kommission bei den meisten Assets sehr gering ausfallen.