Ein Broker bietet Privatanlegern Zugang zur Börse. Konkret ist ein Broker also eine unabhängige Instanz, die als Vermittler von Finanzprodukten und Anlagen zwischen Kunden und Finanzmärkten agiert.

Broker können sowohl Personen als auch Firmen sein. In der Rolle des Börsenmaklers führen sie Vermittlungsgeschäfte aus. Dabei können Broker sowohl Market Maker sein – sie setzen die Preise also selbst – oder sie vermitteln Geschäfte wirklich nur an Liquiditätsprovider. Im letzteren Falle sind Interessenskonflikte auszuschließen.

Was ist ein Broker? In Kürze erklärt

- Ein Broker ist ein Teilnehmer an den Finanzmärkten

- Sie vermitteln Finanzprodukte zwischen Kunden und den Märkten.

- Kunden benötigen Broker, um einen direkten Zugang zu den Märkten zu erhalten.

- Es gibt verschiedene Arten von Brokern, je nach den angebotenen Finanzprodukten.

Die Wahl eines Online Brokers ist für Trader deshalb so wichtig, da dieser den eigenen Handelserfolg beeinflussen kann. Konditionen, Märkte, aber auch die Regulierung sind Aspekte durch die sich Broker voneinander unterscheiden.

In diesem Beitrag gebe ich Ihnen alle Informationen an die Hand, die Sie über Broker wissen müssen. Ich erkläre Ihnen, was ein Broker genau ist, wie die Zusammenarbeit mit Tradern funktioniert, wie Broker ihr Geld verdienen und wie Sie einen Broker finden, der Ihre Interessen unterstützt.

Warum benötigt man einen Broker?

Ohne die Zulassung für den Kauf von Wertpapieren ist ein Handel nicht möglich. Für Deutschland wäre dies beispielsweise eine Lizenz/Registrierung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin).

Als Investor erhalten Sie eine solche Lizenz nicht und können somit auch keine Wertpapiere handeln. Ein Broker kann hingegen eine solche Lizenz erwerben. Anleger sind also auf Broker als Handelsanbieter angewiesen. Es findet eine Vermittlung statt. Eine hohe Sicherheit und ein reibungsloser Ablauf muss dabei stets gewährleistet werden.

Das Geschäftsmodell Broker: Voraussetzungen und Merkmale

Der Begriff „Broker“ kommt aus dem amerikanischen Sprachgebrauch. Dort werden Mitarbeiter einer Finanzfirma als Broker bezeichnet. Man kann die Firma als Broker oder auch den einzelnen Mitarbeiter als Broker bezeichnen. Der begriff Broker sagt somit nichts anderes aus, als das jemand vermittelnd tätig ist. Berufsbilder wie Immobilienmakler, Versicherungsmakler aber eben auch Börsenmakler bieten Brokerage-Dienste an.

Im allgemeinen Verständnis handelt es sich bei einem Broker aber um einen Anbieter, der zwischen Anlegern und Finanzmärkten vermittelt. In ihren Geschäftstätigkeiten verpflichten sich Broker dazu, Geschäftsethiken und Gesetze einzuhalten. Welche gelten, hängt vom Land ab, in welchem der Broker reguliert ist. In Deutschland übernimmt die Regulierung beispielsweise die BaFin. Denn Broker werden als Finanzmarktteilnehmer streng reguliert (je nach Land), um Betrug zu verhindern und die Kunden zu schützen.

Den Zugang zu Finanzmärkten gewähren Broker über Handelsplattformen. Dies ist die Seite des Brokers, die Sie als Anleger kennenlernen werden. Brokern entstehen für die Bereitstellung dieser Services jedoch Kosten. Etwa:

- Kosten für Lizenzen

- Kosten für Software

- Kosten für Mitarbeiter

- Kosten für Anwälte

- Kosten für Werbung und Marketing

Hinter einem Broker hängt in der Regel eine große Infrastruktur, die genaustens geplant werden muss. Die bürokratische Arbeit und Überprüfung der Lizenzen kostet den Broker insbesondere Geld. Diese werden auf die einzelnen Kunden in Form von Trading Gebühren teilweise umgelegt.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Wie funktioniert ein Broker?

Da es Privatanlegern nicht möglich ist, zur Börse zu gehen, um Aktien zu handeln, benötigen sie eine Sparring-Partner. Dies ist der Broker. Er gibt die Infrastruktur an die Hand, die Sie für den Handel benötigen

So verfügt ein Broker über eine direkte Anbindung zu den Börsen. Auch ist es möglich, dass Broker OTC (over the counter) Produkte anbieten.

Beim Broker abgeschlossene Aufträge werden direkt an die Börse weitergeleitet. Das geschieht über die Handelsplattform des Brokers. Dort können Trader die aktuellen Preise und das Angebot an Finanzprodukten einsehen. Nicht jeder Broker verfügt über die gleichen Finanzprodukte. Deshalb ist es wichtig, dass Sie sich Broker zu Ihrer Handelsstrategie richtig auswählen. Denn auch Broker entscheiden, mit wem sie kooperieren möchten.

Wie die Orderausführung geschieht, hängt vom Modell des Brokers ab. Setzt dieser die Kurse selbst, ist die Liquidität fest bestimmt. Setzt der Broker hingegen auf einen Liquiditätspool leitet er Aufträge sofort an diese weiter.

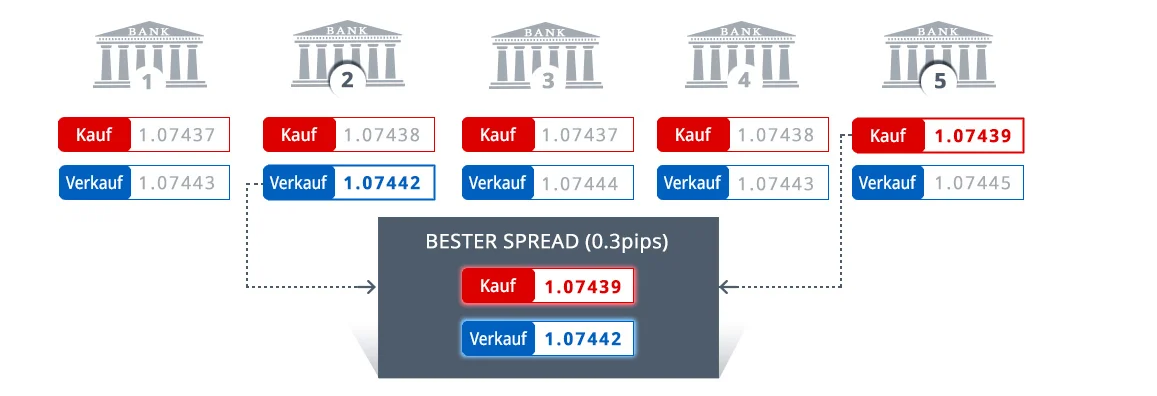

Im unteren Beispiel sehen Sie eine Darstellung eines Forex Brokers:

Für Sie der Vorteil: Sie bekommen dadurch eine Ausführung zu den besten Preisen. Unterschiede gibt es hier vor allem zwischen der Spezialisierung des Brokers auf verschiedene Vermögenswerte. Anders als der Aktienhandel wird das Forex Trading nicht an einer Börse durchgeführt, die das Ordermatching durchführt. Dies macht der Forex Broker und der Liquiditätsanbieter.

Das System ist trotzdem immer ähnlich. Über den Broker wird die Liquidität an den Kunden weitergeleitet. Die meisten Broker versuchen dem Kunden die beste Ausführung zum besten Preis zu gewährleisten.

Was kann ich über einen Broker handeln?

Welche Vermögenswerte über einen Broker für das Trading zur Verfügung stehen, bestimmt der Broker selbst. Viele Broker spezialisieren sich auf bestimmte Anlageklassen. Sie bieten dann nicht nur eine kuratierte Auswahl an Assets, sondern passen auch die Funktionen der Handelsplattform daran an. Meiner Erfahrung nach bieten so gut wie alle Online Broker Zugang zu internationalen Märkten. So können Sie Assets aus der EU, Amerika, Afrika… traden.

Die beliebtesten Anlageklassen von Brokern sind:

- Forex: Der Handel mit Währungspaaren wie EUR/USD

- Krypto: Der Handel mit Tokens oder CFDs auf Kryptowährungen

- Aktien: Die Investition in einzelne Unternehmen

- ETFs: Investitionen in einen Index

- Fonds: Aktiv verwaltetes Portfolio aus verschiedenen Assets

- Rohstoffe: Der Handel mit Rohstoffen wie Gold, Silber oder Brent Oil

- Optionen, CFDs, Zertifikate: Ermöglichen den Handel auf steigende und fallende Börsenkurse

Sollten Sie sich dafür entscheiden, Trades mit CFDs oder anderen kurzfristigen Anlageklassen auf fallende und steigende Kurse zu setzen, handeln Sie mit einem Hebel. Für europäische Broker ist dieser auf 1:30 (Forex) maximal begrenzt. Beim kurzfristigen Handel investieren Sie nicht in den Vermögenswert selbst, sondern in dessen Wertentwicklung. Sie besitzen das Asset also im Vergleich zum Aktienkauf nicht.

Arten und Unterschiede zwischen Brokern:

Spezialisieren sich Online Broker auf ein spezifisches Asset heißt dies meiner Erfahrung nach in der Regel nicht, dass die Broker keine anderen Assets führen. Vielmehr ist der Handel inklusive der Konditionen, Services und Tools auf diese spezielle Anlageklassen ausgerichtet. Ist dies der Fall, nennt sich der Broker häufig nach der jeweiligen Anlageklasse. So gibt es Forex Broker, Aktien Broker, CFD Broker und viele mehr.

Über folgende Broker habe ich schon Artikel verfasst:

- Online Broker (Multi-Asset)

- Aktien Broker

- Kryptowährungen Broker

- Forex Broker

- CFD Broker

- Future Broker

Multi Asset Broker (Online Broker)

Multi-Asset Broker sind sehr beliebt bei dem durchschnittlichen Investor und Trader. Es gibt meistens ein Angebot von über 10.000 verschiedenen Märkten. Der meines Erachtens nach größte Multi-Asset Broker ist Interactive Brokers. Bei diesem Anbieter können Sie eigentlich alle Finanzprodukte traden, die es weltweit für Privatanleger gibt.

Ein Online Broker ist für Trader, die genau wissen was sie handeln möchten, allerdings nicht immer die beste Wahl. Broker, die auf ein bestimmtes Produkt spezialisiert sind, können meistens bessere Konditionen als ein Multi-Asset Broker bieten.

Aktien Broker

Bei Aktien Brokern können Sie Wertpapiere kaufen und verkaufen. Ein wichtiges Kriterium für diesen Broker ist auch die Auswahl. Es gibt unzählige Börsen weltweit. Wenn Sie zum Beispiel Aktien aus Russland kaufen möchten, bietet das nicht jeder Aktien Broker an. Deshalb sollten Sie vor der Anmeldung wissen, welches Angebot es bei dem Anbieter gibt.

Kryptowährungen Broker

Kryptowährungen werden in der Regel auf unregulierten Plattformen angeboten. Die Brokerbranche ist aber nicht untätig und versucht jetzt auch vermehrt den regulierten Handel mit Kryptowährungen anzubieten. Dies geschieht beim Kryptowährugnen Broker entweder über Derivate oder den direkten Coin. In diesem Marktsegment gibt es noch ein großes Wachtum und unentdeckte Möglichkeiten.

Forex und CFD Broker

Forex und CFDs werden in der Regel zusammen von einem Broker angeboten. Es handelt sich hier auch um Derivate, die mit einem Hebel getradet werden. Sie können CFDs (Differenzkontrakte) auf eigentlich alle Märkte handeln. Der Vorteil liegt im Hebel und der Möglichkeit, auch Leerverkäufe zu tätigen. Es ist ein einfacher und schneller Weg in die Märkte einzusteigen. Forex Broker und CFD Broker sichern sich im Hintergrund mit externen Market Makern ab, die dafür die entsprechenden Lizenzen besitzen.

Future Broker

Futures (Terminkontrakte) werden transparent an der Börse gehandelt. Für Futures gibt es auch sehr viele spezialisierte Broker, die einen einfachen Weg zu diesem Finanzprodukt anbieten. In Deutschland ist der Futures Handel für Privatanleger allerdings verboten. Die Gebühren sind sehr niedrig und der Hebel ist hoch. Für Terminkontrakte benötigen Sie größere Summen an Geld.

Es ist nicht für den Anfänger zu empfehlen, denn Sie müssen zwangsweise mit großen Positionsn traden, denn es gibt keine kleineren. Das Finanzprodukt wurde für die Absicherungen für die Wirtschafts entwickelt. Viele Trader spekulieren aber mit diesen Kontrakten, da sie transparent und liquide sind. Futures gibt es auch für sehr viele Märkte. Spekulationen auf steigende und fallende Kurse sind möglich.

Wie man den besten Broker auswählt:

Leider gibt es immer wieder augenscheinliche Broker, die keine seriösen Geschäftsaktivitäten verfolgen. Die hohe Anonymität der Branche verleitet Betrüger vermehrt, sich als Broker auszugeben. Dies zeigt sich in kopierten Webseiten seriöser Broker oder in aggressiven Werbekampagnen auf Webseiten, die mit Garantien und Lockmitteln wie „Nur noch X Stunden Registrierung möglich“ werben. Besonders bei der Wahl eines Brokers sei somit auf Sicherheitsaspekte zu achten.

Generell empfiehlt es sich einen Broker zu nutzen, der schon mehrere Jahre im Geschäft ist und gute Bewertungen vorweist. Auch die Gebührenstruktur und der Service geben Auskunft über dessen Seriosität. Eine Brokerwahl gehört zu den wichtigsten Aufgaben eines Investors.

Meine Checkliste für einen guten Anbieter:

- Überprüfen Sie die Regulierung des Anbieters

- Welche Erfahrungen hat der Anbieter bereits?

- Auswahl an Märkten und Assets überprüfen

- Wie hoch sind die Kosten pro Trade?

- Gibt es zusätzliche Kosten?

- Welche Handelsplattform wird angeboten?

- Support und Service für Kunden

- Ein- und Auszahlungsmöglichkeiten

Überprüfen Sie die oberen Punkte bei jeder Brokerwahl.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Demokonto nutzen

Ein weiterer wichtiger Punkt, um den besten Broker zu finden, ist ein Trading Demokonto. Die meisten Broker bieten ein kostenloses Demokonto zum Testen des Angebotes an. Dies ist ein virtuelles Konto mit Guthaben. Sie handeln also mit Spielgeld und imitieren den Echtgeldhandel. Ich rate jedem neuen Trader zuerst das Demokonto zu nutzen, bevor man mit echtem Geld investiert.

Wie kann ich über einen Broker traden? Schritt für Schritt

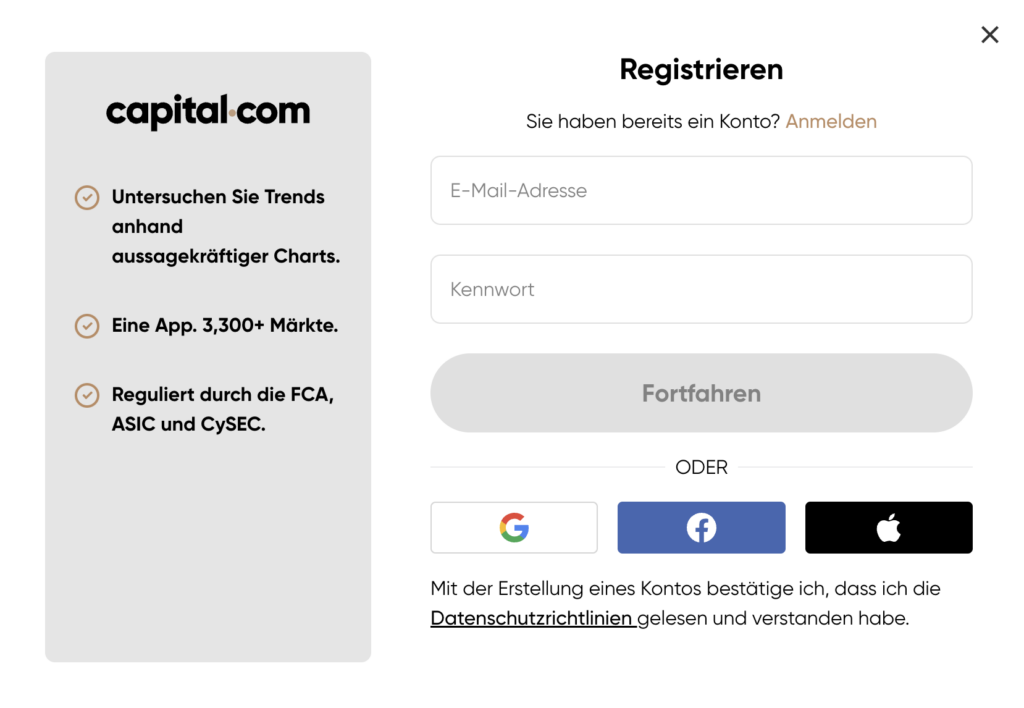

Haben Sie sich für einen seriösen Anbieter entschieden, der Ihre Konditionen erfüllt, können Sie sich bei diesem registrieren. Hierfür gehen Sie auf Webseite des Brokers. Vorab können Sie das Demokonto testen. Dies empfehle ich immer, um einen Einblick in das Handling der Handelsoberfläche zu erhalten und alle Funktionen des Brokers vorab zu testen. Um mit Live Geld zu handeln, müssen Sie jedoch ein richtiges Brokerkonto eröffnen. Ich leite Sie Schritt für Schritt durch die Registrierung.

1. Beim Broker registrieren

Im ersten Schritt rufen Sie auf der Webseite des Brokers die Registrierungsmaske auf. In dieser geben Sie alle verpflichteten Angaben an. Hierzu zählen meiner Erfahrung nach Informationen wie Ihr Name, Ihre Adresse, aber auch Kontaktdaten wie eine Telefonnummer oder eine E-Mail-Adresse. Zusätzlich fragen Broker spätestens im zweiten Schritt Ihre Fähigkeiten und Erfahrungen im Trading ab. Damit kommt der Broker seiner Informationspflicht nach und schützt Sie vor etwaigen Risikogeschäften, die über Ihren Kenntnisstand hinausgehen.

Um die Registrierung zu bestätigen, gehen Sie nach Absenden der Registrierungsmaske in Ihre Mails. Dort finden Sie einen Link, den Sie bestätigen müssen. Dieser führt direkt zur Verifizierung des Broker Kontos.

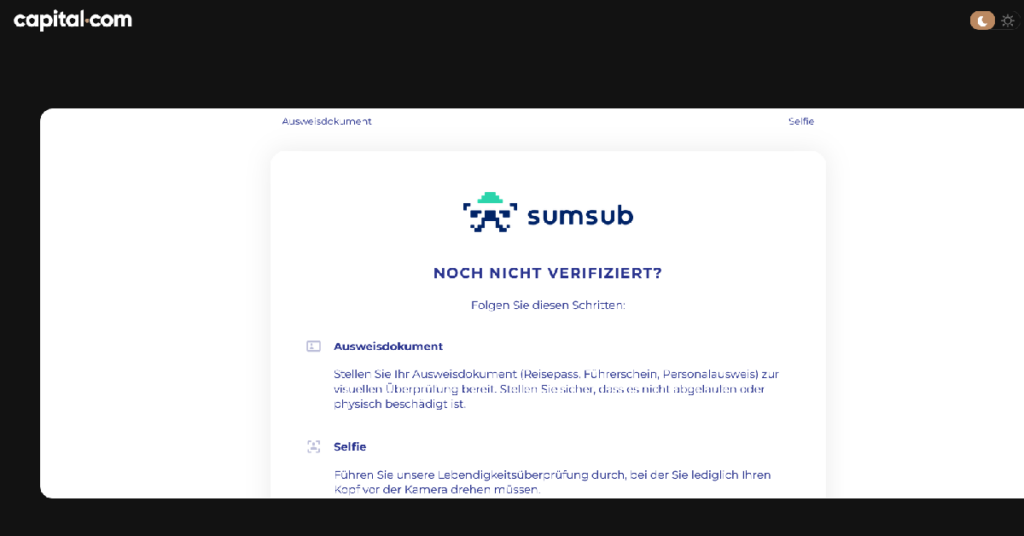

2. Das Broker Konto verifizieren

Die Verfizierung Ihres Broker Kontos ist ein verpflichtender Schritt. Da es sich bei der Wahl eines Online Brokers um einen Vertrag der Finanzdienstleistungen handelt, müssen Sie Ihre Identität bestätigen. Ein anonymer Handel ist nur bei neueren Werten wie Kryptos oder NFTs (noch) möglich. Europäische Broker folgen hier dem Know-Your-Customer-Verfahren.

Gängige Methoden sind Video Calls oder Scanning per App. Bei beiden Verfahren müssen Sie Ihre Identität bestätigen, indem Sie ein Ausweisdokument (Reisepass oder Personalausweis) zeigen. Dieser Vorgang dauert maximal fünf Minuten und gelingt sehr schnell. Danach vergehen je nach Broker wenige Stunden oder einige Werktage, bis Ihr Broker Konto freigeschaltet ist.

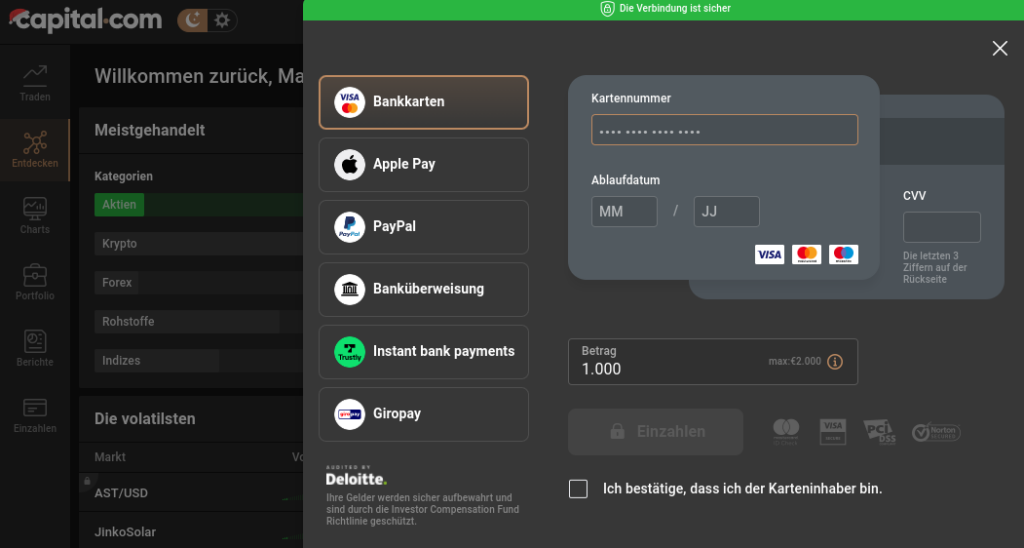

3. Geld beim Broker einzahlen

Vollumfänglich lässt sich das Angebot des Brokers nur nutzen, wenn Sie Geld eingezahlt haben. Einige Anbieter fordern auch Mindesteinzahlungen. Ohne diese zu leisten, erhalten Sie keinen Zugang zu der Handelsplattform. Doch auch bei Brokern ohne Mindesteinzahlung ist eine initiale Einzahlung notwendig, um mit dem Handel zu beginnen. Der Vorteil vom Shortselling: Mit geringem Kapitaleinsatz können Sie dank des Hebels bereits hohe Gewinne erzielen. So können Sie auch mit einer geringen Einzahlung mit dem Trading beginnen.

Jeder Broker bietet verschiedene Zahlungsmethoden an. Die Einzahlung ist in der Regel kostenlos und kann über gängige Zahlungsmethoden wie Banküberweisung, Kreditkarte oder PayPal geleistet werden. Die Verarbeitung der Einzahlung dauert in der Regel zwischen zwei bis drei Werktagen. Sie erhalten dann eine Benachrichtigung des Brokers, dass Ihr Konto nun kapitalisiert ist und alle Funktionen zur Verfügung stehen.

4. Mit dem Trading beginnen

Ab diesem Moment können Sie mit dem Trading beginnen. Die Handelsplattform offeriert Ihnen in der Regel eine große Auswahl an Vermögenswerte. CFDs können Sie beispielsweise auf Aktien, ETFs, Rohstoffe und weitere Assets traden. In der Ordermaske geben Sie in diesem Zuge an, wie hoch Ihr Investment sein soll und wie Sie die Anlage traden möchten – Short oder Long. Anbieter wie Capital.com haben sich beispielsweise auf das Short Selling spezialisiert. Verkaufen meint in diesem Sinne, dass Sie auf fallende Kurse setzen, kaufen hingegen die Spekulation auf steigende Kurse. Orderzusätze wie ein Stop Loss oder Take Profit sichern Ihre Trades ab.

Sobald Sie auf „Order platzieren“ klicken, ist Ihr Trade aktiv.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

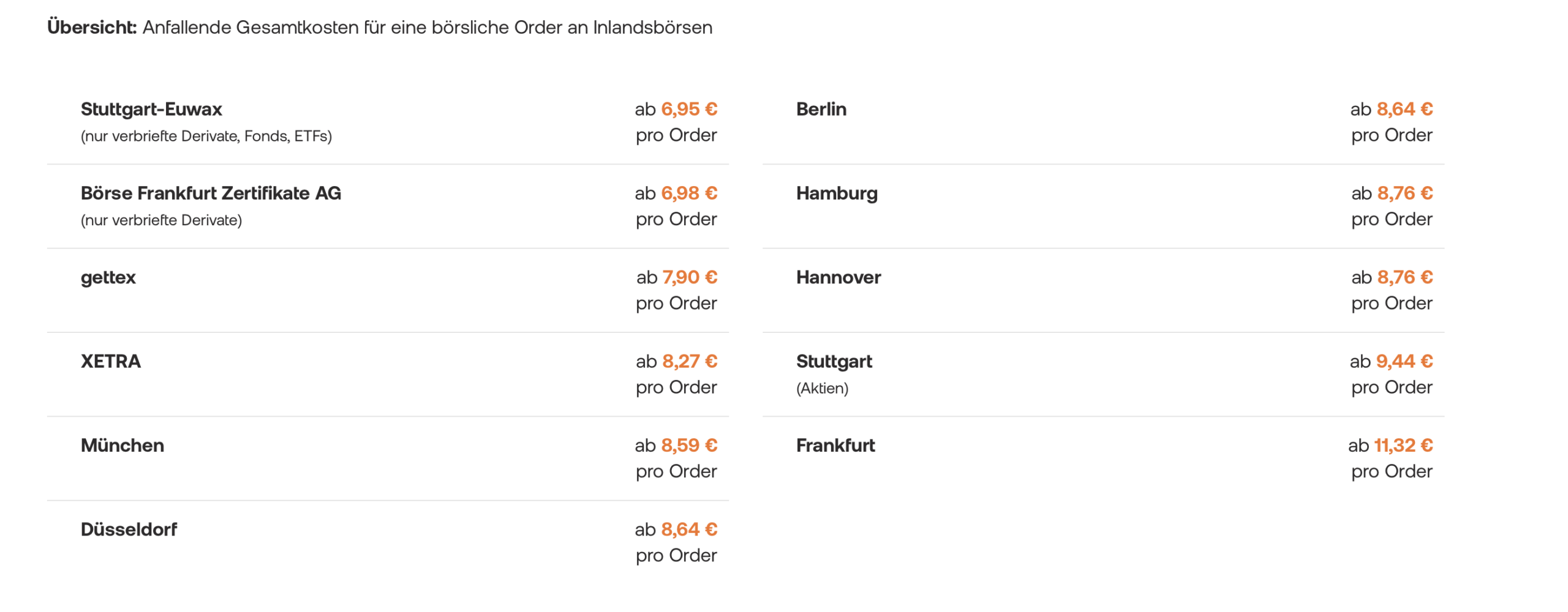

Gebühren beim Broker: Wie verdient ein Broker Geld?

Was kostet Trading? Gebühren erheben Broker sowohl um Kosten zu decken als auch um Gewinne zu erzielen. Dabei folgen die Gebührenmodelle von Brokern häufig einem ähnlichen Modell. Es lohnt sich, die Konditionen eines Brokers insbesondere auf die Preissetzung zu überprüfen. Diese entscheidet schließlich darüber, wie viel Geld Sie für Leistungen an den Broker zahlen müssen, ergo: Sie schmälern Ihren Handelserfolg.Wettbewerbsfähige Broker bieten ähnliche Gebührenstrukturen wie Broker ihrer Sparte.

Folgende Gebühren sind bei Brokern gängig:

| Gebühr: | Beschreibung: |

|---|---|

| Handelskommissionen | Werden pro Trade als Fixum oder variabler Anteil vom Broker erhoben. Wie hoch die Handelskommissionen ausfallen, steht in den Preisstrukturen oder in der Ordermaske. |

| Spread | Der Spread ist die Differenz zwischen Geld- und Briefspanne beim Handel mit gehebelten Vermögenswerten wie CFDs. |

| Zusätzliche Zinseinnahmen | Einige Broker erheben Zinsen auf fremdvergebene Gelder. |

| Auszahlungsgebühren | Können entweder vom Broker selbst oder vom Zahlungsdienstleister erhoben werden. |

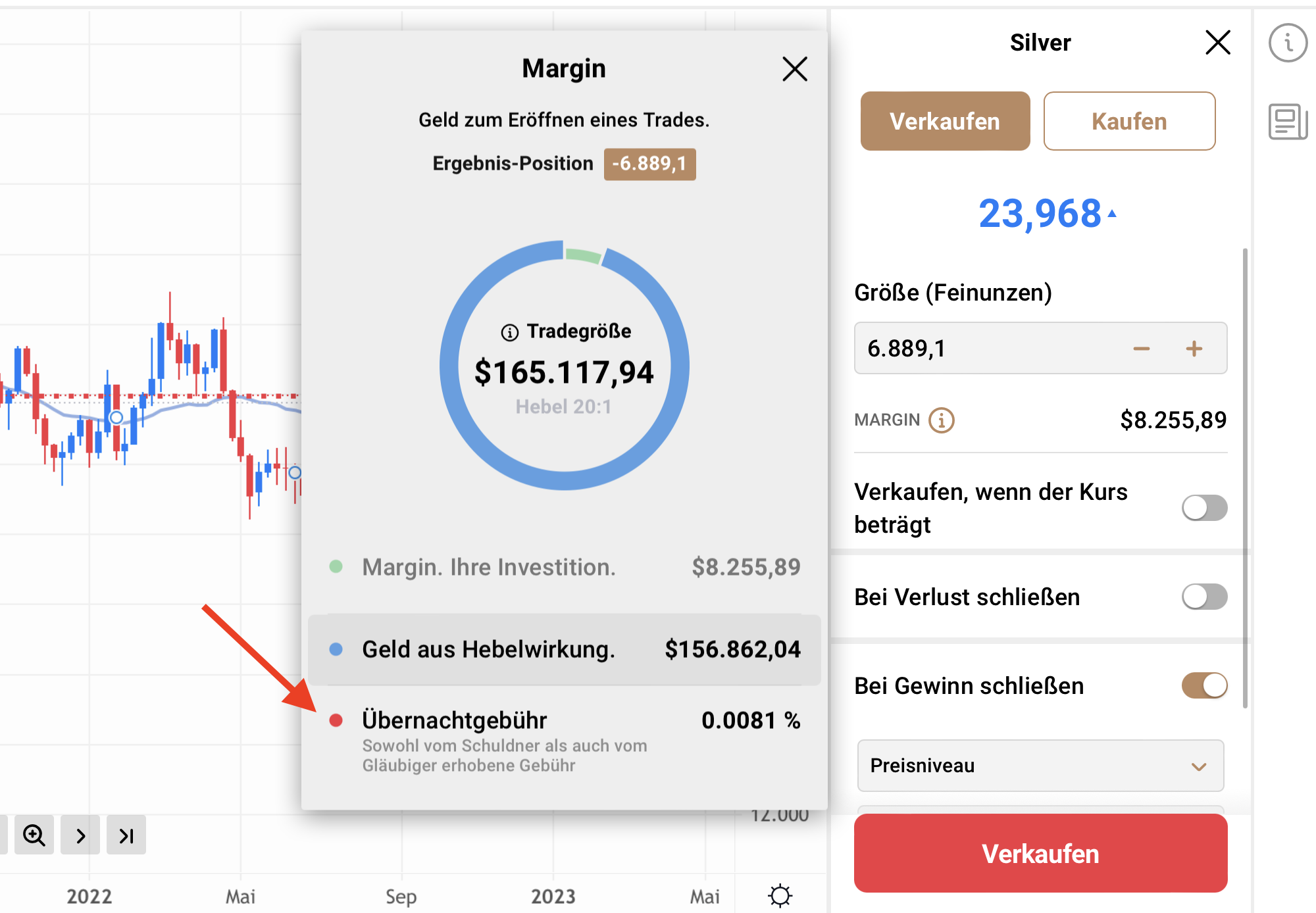

| Übernachtfinanzierungsgebühren | Ergeben sich durch offene Positionen, die über Nacht oder über das Wochenende gehalten werden. |

| Inaktivitätsgebühren | Wenn über einen Zeitraum X keine Aktivitäten (häufig reicht die Anmeldung aus) im Broker Konto stattfindet, erhebt der Broker bis zur nächsten Aktivität Kosten für die Verwaltung. |

| Depotführungsgebühren | Werden für die Verwaltung des Broker Kontos erhoben. Bei Online Brokern kommen solche Kosten selten vor. |

Für das Trading sind vor allem zwei Gebühren genauer zu betrachten: Die Handelskommissionen und der Spread.

Handelskommissionen

Die meisten Anbieter arbeiten mit Handelskommissionen. Das heißt der Kunde zahlt eine feste Kommission pro Order oder die Höhe der Handelskommission ist abhängig von der Ordergröße.

Zum Beispiel gibt es eine Gebühr von 0.1% auf das Ordervolumen. Sie wollen nun für 10.000€ Aktien kaufen. Die Handelsgebühr beträgt also 10 €. Oder der Broker verlangt einen festen Betrag, der unabhängig von dem Ordervolumen ist. Sie zahlen also beispielsweise immer 3 € pro Order.

Gerade im CFD Trading werben Broker mit geringen Handelskommissionen. Einige Broker verzichten auch auf Handelskommissionen bei allen oder bestimmten Trades. Dabei sei zu beachten, dass keine Handelskommissionen nicht immer ein Kriterium für oder gegen einen Broker darstellt. Beispielsweise ist es meiner Erfahrung nach häufig so, dass Broker, die sehr geringe Spreads bieten hohe Handelskommissionen erheben. Andersherum ist es, wenn die Spreads eher hoch wirken. Dann verzichten einige Broker vollständig auf die Handelskommission. Das Verhältnis beider Gebühren muss also stimmen.

Spread

Der Spread wird meistens beim Forex und CFD Handel benutzt, um als Broker Geld zu verdienen. Auf den aktuellen Preis wird eine zusätzliche Geld- und Briefspanne aufgeschlagen. Der Trader bekommt also eine schlechtere Ausführung zu einem schlechteren Preis. Die Differenz zum aktuellen Preis ist der Gewinn des Brokers. Durch hohe Volatilität kann der Spread bei jedem Broker schwanken, da zu wenig Liquidität geboten wird. Da fast alle Broker mit Spreads arbeiten, können Sie hier nicht zwischen Brokern mit oder ohne Spread auswählen.

Eine weitere Einnahme des Brokers kann einen Finanzierungsgebühr sein. Diese fällt aber nur bei gehebelten Finanzprodukten an, die über Nacht gehalten werden. Der Margin Handel wird mit einem Hebel durchgeführt. Der Broker leiht dem Trader im Prinzip Geld für größere Positionen. Geld wird hier also fremdvergeben. Die Finanzierung übernehmen Sie in Form der Gebühr. Der Broker leiht sich hingegen das Geld von größeren Banken und leiht das Geld an den Kunden für höhere Zinsen weiter. Die Differenz ist der Gewinn des Anbieters.

Was die Gebührenhöhe angeht, kann diese – je nach Broker und Gebührenart – stark variieren. Gebühren können sowohl in Höhe von wenigen Euro oder sogar Cent bis hin zu einigen Hundert Euro reichen. Abhängig sind die Gebühren dabei insbesondere von der Art des Brokers als auch von der Größe der Order. Beispielsweise sind ECN Broker für sehr günstige Gebühren bekannt.

Wichtig ist es für Trader daher in jedem Fall, sich mit der Gebührenstruktur des gewählten Brokers sowie dem Kleingedruckten auseinanderzusetzen. Nur so lassen sich überraschende Kosten, die Investitionen unrentabel machen, ausschließen.

Broker ohne Spread – Trading mit geringeren Gebühren

Ausnahmen gibt es und so auch Broker ohne Spread. Der Broker sichert Ihnen trotz Preisaufschlag die Ausführung zum bestmöglichen Preis.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Broker vs. Hausbank: Was ist die bessere Wahl?

Brokerage-Services werden von verschiedenen Institutionen angeboten. Privatanleger haben dabei die Wahl zwischen einer Bank, die zusätzlich zu anderen Finanzdienstleistungen auch Brokerage-Services bietet und einem Broker, dessen einziges Geschäftsmodell der Brokerage-Service darstellt.

Für Anfänger gelingt der Einstieg in den Börsenhandel besonders einfach über die eigene Hausbank. Besonders der Faktor Sicherheit überzeugt hier Personen, die zunächst etwas Geld anlegen möchten und das mit möglichst niedrigem Risiko. Der Vorteil dabei: Der Geldtransfer zwischen eigenem Konto und Depot gelingt schnell. Allerdings sind die Gebühren von Banken meiner Erfahrung nach verhältnismäßig höher im Vergleich zu klassischen Online Brokern. Auch die Auswahl an Finanzinstrumenten ist häufig reduziert. Der größte Nachteil ist jedoch, dass viele Banken nur reduzierte Handelsplattformen bereitstellen. Dadurch benötigt es weitere Trading Softwares, um technische Analysen professionell durchführen zu können.

Gerade kurzfristige Investoren, die im Daytrading oder Scalping operieren, setzen auf Online Broker. Sie sind günstiger und bieten in der Regel professionelle Handelsplattformen. Das Risiko besteht hier lediglich darin, seriöse von unseriösen Anbietern zu unterscheiden.

Das sind die Vor- und Nachteile:

Handel über einen Broker:

- Zugriff auf wichtige Tools zur Analyse von Aktien (Charts, Kennzahlen, Briefings, Informationen)

- Wettbewerbsfähige Gebührenstrukturen, häufig auch kommissionsfrei

- Keine Verzögerungen beim Vollzug der Order

- Höhere Auswahl an kurzfristigen Anlagemöglichkeiten wie Optionen für CFD- und Anleihen-Kauf

- Handel mit Wertpapieren in Echtzeit und zu aktuellen Preisen an der Börse

Handel über die Hausbank:

- Hohe Kosten für Depotführung und Order

- Starke Verzögerung zwischen Aufgabe der Order und Handelszeiten der Börse

- Keine aktuellen Marktpreise

- Kein Handel in Echtzeit

- Begrenzte Anzahl an Handelsplätzen

Broker vs. Depot: Was sind Unterschiede?

Broker und Depot sind Begriffe, die häufig synonym verwendet werden. Sie bedeuten jedoch nicht dasselbe. Ein Broker ist ein Anbieter, der Ihnen den Zugang zu Handelsplätzen gewährt. Ein Depot können Sie sich hingegen wie Ihre persönliche Sammlung vorstellen. Das Depot ist ein Konto, welches Sie bei Ihrem Broker besitzen. Es beinhaltet alle Werte, die Sie aktuell handeln. Ihr Depot können Sie verwalten, indem Sie Vermögenswerte kaufen, verkaufen oder Orderzusätze setzen. Ein Depot und ein Broker sind somit direkt miteinander verbunden: Sie handeln über den Broker, indem Sie in Ihrem Depot Vermögenswerte verwalten.

Mein Fazit zum Broker – Ein hart umkämpftes Geschäftsmodell

Auf dieser Seite habe ich Ihnen einen Einblick in die Welt der Broker gegeben. Broker haben manchmal einen Schlechten ruf wegen unseriöser Geschäftspraktiken, deshalb ist es umso wichtiger einen guten Anbieter auszuwählen.

Broker verdienen das Geld durch das Verlangen von Handelsgebühren. Dafür wird die Infrastruktur und der Service für die Kunden bereitgestellt. Es ist ein legitimes und lukratives Geschäft. Jedoch ist in der Branche auch der Konkurrenzdruck sehr stark. Ein schlechter Broker wird nur wenige Monate am Markt bestehen können. Als Broker können Sie viel Geld verdienen, aber auch der Aufwand dafür ist sehr hoch.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meistgestellte Fragen:

Was macht ein Broker?

Ein Börsenbroker fungiert für Trader und Anleger als Bindeglied zum Markt – Privatanleger können selbst nicht direkt an der Börse beispielsweise Aktien kaufen oder verkaufen. Der Broker kauft also die entsprechenden Unternehmensanteile als im Namen seiner Kunden.

Warum brauche ich einen Broker, um an der Börse zu handeln?

Sie brauchen einen Broker, um an der Börse zu handeln, weil Börsenplätze für Einzelanleger nicht direkt zugänglich sind. Nur lizenzierte Broker und Finanzinstitute haben die Berechtigung, direkt mit den Börsen zu interagieren und Aufträge im Namen ihrer Kunden auszuführen. Wenn Sie also Aktien an der Börse kaufen oder verkaufen wollen, geben Sie an den Broker den Auftrag, die entsprechende Transaktion an der Börse in Ihrem Namen auszuführen

Welcher Broker ist der beste?

Aus meiner persönlichen Erfahrung heraus würde ich Capital.com als besten Broker empfehlen. Besonders gut gefällt mir die hauseigene Handelsplattform, die nicht nur zu den modernsten ihrer Art zählt, sondern mit ihrer KI-Unterstützung dem Marktdurchschnitt weit voraus ist. Hiinzu kommt, dass mit über 3.000 Märkten so gut wie jedes wichtige Asset aus den Bereichen Aktien, Indizes, Forex, Rohstoffe und Kryptowährungen handelbar ist. Allerdings kommt es auch auf die persönlichen Bedürfnisse des einzelnen Traders an, welcher Broker der beste ist. Neben Capital.com gibt es zahlreiche andere gute Broker wie XTB, eToro oder Interactive Brokers, die unter Umständen für Sie persönlich besser geeignet sein könnten.

Was ist der Unterschied zwischen einem Broker und einem Makler?

Ein Broker ist zunächst nur ein Anbieter, der zwischen Anlegern und Finanzmärkten Geschäfte vermittelt. Die Preis- und Kurssetzung wird somit nicht vom Broker übernommen. Stattdessen werden diese durch Liquiditätsprovider bestimmt. Es gibt jedoch Broker, die auch als Makler agieren. In diesem Fall setzt der Broker die Preis- und Kurssetzung eigenständig. Ein Broker kann somit ein Makler sein, muss es aber nicht.