Bei Futures, auch bekannt als Terminkontrakte, handelt es sich um einen bindenden Börsenvertrag auf ein bestimmtes Gut zwischen zwei Parteien. Dabei wird die eine Partei – der Käufer – je nach Ausgestaltung des Vertrags dazu verpflichtet, eine bestimmte Menge an Wertpapieren bzw. Waren zu einem bestimmten Preis an einem vorher festgelegten Daten zu kaufen (long).

Das Wichtigste zu Futures in Kürze

- Futures bezeichnen standardisierte und somit sehr transparente börsengehandelte Kontrakte.

- Unterschieden wird in Commodity Futures bzw. Rohstoff-Futures und Financial Futures bzw. Wertpapier-Futures.

- Der Handel von Futures findet ausschließlich an Terminbörsen wie auch Terminmärkten statt.

- Für deutsche und europäische Privatanleger ist der Futures-Handel verboten.

Wissenswertes zur Anlageklasse Futures in Kürze

Futures bezeichnen standardisierte und somit sehr transparente börsengehandelte Kontrakte. Dabei sind in jedem dieser Verträge bestimmte Informationen festgehalten: darunter die Art und Menge der Ware, der festgelegte Preis und das Datum, zu dem die Transaktion stattfinden soll.

Futures gehören zu den Derivaten, werden allerdings stets standardisiert an der Börse gehandelt. Somit sind Futures stärker reguliert als andere spekulative Finanzinstrumente. In Deutschland und der EU sind Futures für den Privatanleger beispielsweise als Anlageklasse nicht verfügbar.

In erster Liniedienen sie aber der Absicherung gegenüber Marktschwankungen, wobei es zu einem Risikotransfer zwischen beiden Vertragsparteien kommt. Besonders interessant für Trader ist der Futures-Handel mit Optionen, da so beispielsweise auch mit Rohstoffen gehandelt werden kann.

Futures Beispiel

Nehmen Sie an, ein Weizenbauer hat Produktionskosten von 500 USD pro Tonne und der aktuelle Weizenpreis liegt zu Beginn der Anbausaison (meist im September) bei 530 USD. Der Bauer erwartet eine Ernte von 20 Tonnen, doch bis zur Weizenernte vergehen etwa 10 Monate und er befürchtet bis dahin einen Kursverfall.

Der Bauer schließt daher mit einem Investor einen Futures-Kontrakt für 20 Tonnen zu einem Preis von 530 USD pro Tonne ab, was einem Gesamtwert von 10600 USD entspricht. Der Bauer hat sich somit einen garantierten Gewinn von 30 USD (530-500 USD) pro Tonne zur Ernte gesichert und somit das Risiko des Preisverfalls, aber auch die Chance eines Kursgewinns auf den Investor übertragen.

Steigt der Preis nun bis zum Verfallstermin beispielsweise auf 560 USD, so zahlt der Investor dem Bauern nur 530 USD pro Tonne und kann damit einen Gewinn von 30 USD einstreichen, wenn er den Weizen direkt am Markt verkauft. Würde der Weizenpreis hingegen auf 500 USD bis zur Ernte sinken, so macht der Investor einen Verlust von 30 USD pro Tonne.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wo können Futures gehandelt werden?

Der Handel von Futures findet ausschließlich an Terminbörsen wie auch Terminmärkten statt. Eine der wohl bekanntesten Terminbörsen in Deutschland ist die EUREX Börse. Sie entstand im Jahr 1998 aus der Fusion der DTB und der SOFFEX und hat ihren Sitz in Eschborn bei Frankfurt am Main.

Die Abwicklung des Future-Handels ist transparent und die Kursstellung fair.

Eurex bietet dabei eine Reihe an handelbaren Futures. Darunter zum Beispiel folgende:

- Fixed Income Futures

- Futures auf Zins-Swaps

- Aktien-Futures

- Stock Tracking Futures

- Aktien Total Return Futures

- Aktienindex-Futures wie Total Return Futures und Market on Close-Futures

- Varianz-Futures

Wie funktioniert der Handel mit Futures?

Das Trading mit Futures ist dank der heutigen Technologie, Online-Broker und nützlicher Handelswerkzeuge wie Trading Indikatoren und Chartanalyse-Tools um einiges einfacher als noch vor 50 Jahren. Dabei gibt es allerdings noch immer einige Punkte zu berücksichtigen, um erfolgreich zu handeln. Diese Punkte beziehen sich auf:

- Broker-Auswahl

- Wahl des Futures

- Analyse

- Mindestkapital

- Gebühren im Handel

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Auswahl des passenden Future Brokers

Vor der Wahl eines Brokers sollten sich Anleger genauestens informieren. Folgende Kriterien sind für professionelle Anleger im Futures Handel wichtig:

- Regulierung

- Angebot

- Handelsplattform

- Kundenservice und Support

Die Regulierung ist das wichtigste Indiz, wenn es um die Seriosität eines Anbieters geht. Diese weist nach, dass der Broker von einer unabhängigen Finanzbehörde in regelmäßigen Abständen kontrolliert und somit reguliert wird. Des Weiteren spielt auch das Angebot an handelbaren Finanzinstrumenten und Märkten eine wichtige Rolle. Während die meisten Online-Broker nämlich die klassischen Assets wie Aktien, Anleihen, Indizes, Rohstoffe und Kryptowährungen anbieten, sind Futures nur bei wenigen zu finden.

Eine zuverlässige und leistungsstarke Handelsplattform ist die Grundlage für den erfolgreichen Handel mit Basiswerten. Professionelle und moderne Softwares stellen ihren Nutzern verschiedenste Charts und technische Hilfsmittel zur Verfügung, die sie für die ausführliche Chartanalyse einsetzen können. Zudem ist eine intuitive Oberfläche sowie eine schnelle Ausführungsgeschwindigkeit sehr wichtig. Last but not least: der Kundenservice. Hat der Trader eine Frage oder ein Problem, sollte er jederzeit Hilfe bekommen. Das macht einen zuverlässigen und schnellen Support aus.

Wahl des passenden Futures

Händler, die auf der Suche nach dem passenden Terminkontrakt sind, sollten neben der Art des Futures auch auf wenige weitere Faktoren achten. Dazu gehören das Volumen, die Margin sowie Bewegungen. Grundsätzlich schadet es dabei nicht, nach Kontrakten zu suchen, die sehr hohes Handelsvolumen pro Tag haben – zum Beispiel mehr als 300.000 Stück täglich.

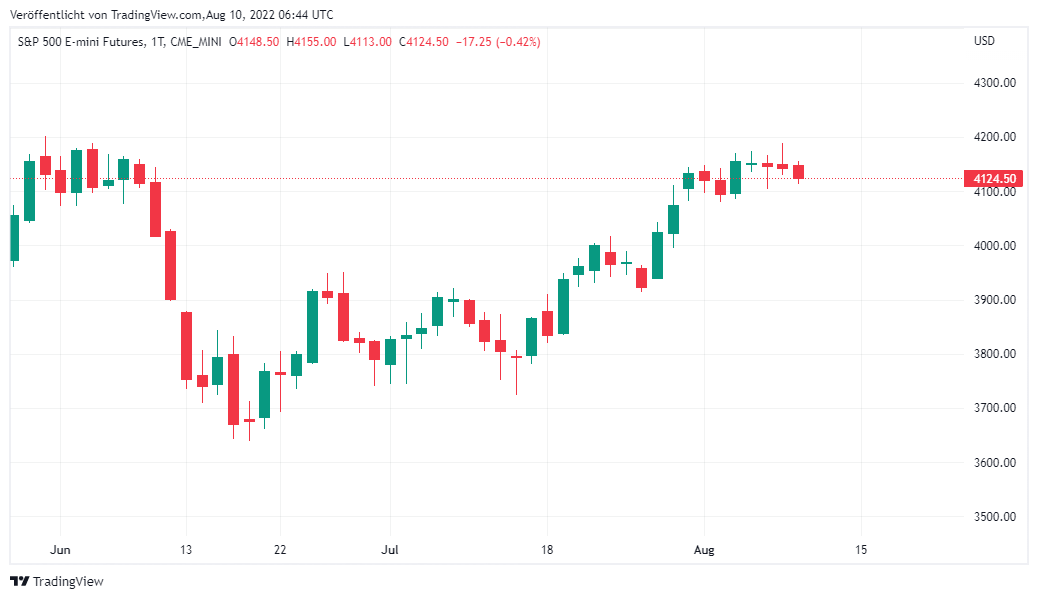

So können Trader sicher gehen, dass sie auf dem gewünschten Niveau kaufen und verkaufen können, denn es wird mit hoher Wahrscheinlichkeit immer einen anderen Händler geben, der zum Handel bereit ist. Zu den am häufigsten gehandelten Futures gehören der E-Mini S&P 500 und der Eurodollar. Zudem spielen Margin und Bewegung eine wichtige Rolle. Je nachdem wie hoch sie ist, variiert das Kapital, das der Trader benötigt, um eine Position einzugehen. So verlangt beispielsweise Rohöl häufig hohe Margen.

Analyse

Besonders die Analyse hat einen großen Einfluss auf den Erfolg des Handels. Dabei ist es wichtig, eine effektive Trading-Strategie einzusetzen, wobei eine detaillierte Analyse grundlegend ist. Hier unterscheidet man zwischen der Fundamentalanalyse und der Technischen Analyse.

Während bei der Fundamentalanalyse hauptsächlich fundamentale Faktoren wie Unternehmensdaten, wirtschaftliche und politische Ereignisse sowie Angebot und Nachfrage betrachtet werden, geht es bei der Technischen Analyse – auch Chartanalyse genannt – mehr darum, mithilfe von Charts und Mustern zukünftige Kursentwicklungen anhand von historischen Daten zu prognostizieren.

Anforderungen an das Mindestkapital

Es gibt zwar vom Gesetz hier keine Mindestbeiträge, die der Trader investieren oder einzahlen muss. Allerdings ändern sich die Anforderungen zur Mindesteinzahlung je nach Online-Broker. Grundsätzlich haben aber vor allem E-Mini-Futures eine äußerst niedrige Handelsspanne, sodass Händler hier bereits Kontrakte für nur 500 US-Dollar mit Margin handeln können.

Gebühren im Futures Handel

Die Besonderheit bei Futures: Beim Handel fallen keine Gebühren vorab an. Dahingegen wird eine Sicherheitsleistung, auch bekannt als Initial Margin, fällig.

Diese Zahlung hat nur den Bruchteil der Höhe des Vertragswertes. Wie hoch die Margin ist, hängt von verschiedenen Faktoren und vom jeweiligen Online-Broker ab. So kann der Trader beispielsweise einen Vertrag mit Vertragsvolumen über 1000 Euro eingehen, ohne den vollen Betrag vorstrecken zu müssen.

Beträgt die Margin beispielsweise 10 Prozent, reicht es, wenn der Händler 10 Prozent des Volumens – also 100 Euro – zahlt. Diese geringen initialen Kosten bei Futures-Handel sorgen dafür, dass Spekulanten mehr Geld auf dem Markt bewegen, als ihnen tatsächlich zur Verfügung steht.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie werden Futures-Preise berechnet?

Um den Preis für Futures zu ermitteln, werden drei Werte benötigt: der Kassakurs bzw. „Spot Price“, Cost of Carry sowie die Verfügbarkeitsprämie.

Die Berechnung erfolgt nach dieser Formel: Future-Preis = Kassakurs + Cost of Carry – Verfügbarkeitsprämie

Dabei wird der Kurs von Futures in erster Linie durch die Marktkräfte von Angebot und Nachfrage an der Börse bestimmt. Dazu kommen die sogenannten Cost of Carry. Bei physischen Futures sind das meist Lagerhaltungskosten, Transportkosten oder Versicherungskosten. Dahingegen bestehen die Cost of Carry bei immateriellen Werten – also Finanz-Futures – meist aus opportunen Zinsen, da das Kapital während der Vertragslaufzeit nicht anderweitig investiert werden kann.

Welche Arten von Futures gibt es?

Terminkontrakte bieten eine große Auswahl an zugrundeliegenden Basiswerten. Im Grunde lassen sich Futures in zwei Arten unterscheiden: Commodity Futures bzw. Rohstoff-Futures und Financial Futures bzw. Wertpapier-Futures. Die Futures aus der ersten Gruppe beziehen sich auf physische Basiswerte. Dazu gehören beispielsweise Edelmetalle wie Gold, Silber und Kupfer, Getreide wie Mais, Weizen und Sojabohnen, Öl oder Fleisch.

Aber auch Soft Commodities fallen unter diese Kategorie. Hier sind Rohstoffe wie Kakao, Baumwolle, Kaffee und Zucker zu finden. Finanzfutures auf der anderen Seite beziehen sich auf immaterielle Basiswerte. Zu dieser Gruppe zählen Futures auf Aktien, Indizes, Anleihen und Devisen. Einige Futures dieser beiden Gruppen schauen wir uns im Folgenden etwas genauer an:

- Aktien-Futures

- Index-Futures

- Anleihen-Futures

- Währungs-Futures

- Rohstoff-Futures im Allgemeinen

- Metall-Futures

Aktien-Futures

Bei Aktien-Futures handelt es sich um Kontrakte, bei denen die Parteien Aktien eines bestimmten Unternehmens handeln – zum Beispiel Apple, Amazon oder Microsoft. Dabei wird der Kurs, zu dem gehandelt wird, durch den Kassakurs der jeweiligen Aktie bestimmt. Im Kontrakt ist auch die lieferbare Anzahl der Aktien festgehalten, welche in den meisten Fällen 100 beträgt.

Index-Futures

Ein Index-Future bezieht sich immer auf einen bestimmten Index. Indizes umfassen nicht nur Aktien eines einzelnen Unternehmens, sondern gleich mehrere. Daher sind sie weniger riskant als Aktien-Futures. Zu den Index-Futures gehören unter anderem der S&P 500, der Hang Seng, der Nikkei 225, FTSE 100, EURO STOXX 50 sowie einige Mitglieder aus der DAX-Familie: DAX, TecDAX und MDAX. Doch auch E-Mini Futures sind hier zu finden:

- E-Mini Dow Jones

- E-Mini S&P 500

- E-Mini Nasdaq

- E-Mini Russell 2000

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Anleihen-Futures

Anleihen-Futures sind standardisierte Kontrakte, die den börslichen Handel von Anleihen zwischen zwei Parteien vereinbaren. Bei Anleihen wiederum handelt es sich um ein zinstragendes Wertpapier. Dieses räumt dem Käufer das Recht auf Rückzahlung wie auch Zahlung vereinbarter Zinsen ein. Dazu gehören zum Beispiel das Euro-Bund-Future, CONF-Future und Long-Term-Euro-BTP-Future.

Währungs-Futures

Hier geht es um börsliche Terminkontrakte, die dem terminierten Wechselkurs von zwei Währungen bzw. Devisen zwischen zwei Parteien festlegen. Gehandelt werden können beispielsweise Währungspaare wie EUR/USD oder EUR/GBP.

Rohstoff-Futures

Bei den Rohstoff-Futures handelt es sich um Kontrakte, die den Handel von physischen Basiswerten regeln. Dabei lassen sich verschiedene Kategorien unterscheiden: darunter Nahrungsmittel, Energie und Metalle. Auf letzteres gehen wir im nächsten Unterkapitel genauer ein.

Rohstoff-Futures verfügen über eine hohe Liquidität und sind somit besonders attraktiv für Händler. Zu den Rohstoffen der Gruppe Nahrungsmittel gehören Getreide wie Mais und Weizen, Fleisch wie Magerschwein und Mastrind und Soft-Commodities wie Kakao, Baumwolle, Kaffee, Wasser und Zucker.

Metall-Futures

Auch Metalle – egal, ob Edelmetalle oder Nichtedelmetalle – können als physische Basiswerte gehandelt werden. Andererseits lassen sich Metalle wie auch Rohstoffe im Allgemeinen ebenso als Futures-Optionen handeln. So den Metallen zählen mitunter Gold, Silber, Kupfer, Platinum, Aluminium, Palladium und Nickel.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Für wen eignen sich Futures als Anlageklasse?

Das Abschließen von solchen Finanzkontrakten dient mehreren Zwecken. Zum einen gilt es als Absicherung für Unternehmen, welche sich bestimmte Preise in der Zukunft sichern möchten. Zum anderen werden Futures heutzutage allerdings auch in großen Teilen zur Spekulation verwendet. Dabei ist die Anzahl an gehandelten Derivaten um einiges höher als das Volumen an vorhandenen Rohstoffen. Das bedeutet, es gibt mehr Kontrakte auf Basiswerte, als es tatsächlich Basiswerte gibt.

Vor- und Nachteile beim Trading von Futures

Ein wesentlicher Vorteil von Futures ist, dass es für beide Vertragsparteien eine gute Möglichkeit zur Absicherung vor Risiken ist – seien es Wechselkursrisiken oder Preisrisiken. Während es Kapitalanlegern wie auch Spekulanten eher um den Handel nichtphysischer Werte geht, nutzen vor allem Unternehmen wie beispielsweise Nahrungsmittelkonzerne solche Kontrakte hauptsächlich für die Lieferung physischer Werte bzw. Waren.

Ein weiterer Vorteil ist die Verschiebung mit dem Basiswert. Gewinn sowie Verlust von Optionen hängen davon ab, wie sich der Optionspreis entwickelt. Zudem gibt es bei Futures aufgrund eines zentralen Clearings zuverlässige Volumendaten. Zu guter Letzt haben Terminkontrakten im Vergleich zu anderen Assets einen eher geringen Kapitalbedarf. Es fallen weder Gebühren an, noch muss der Anleger den vollen Betrag des Kontraktvolumens vorstrecken.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Auf der anderen Seite hat der Handel mit Terminkontrakten allerdings auch negative Seiten. Obwohl der Hebeleffekt zwar eine große Chance sein kann, muss berücksichtigt werden, dass sich der Hebel in beide Richtungen verstärken kann. Entsprechend kann das sowohl positive als auch negative Auswirkungen für den Trader haben.

Je nach Depotstruktur des Händlers kann der Verlust bei Handel mit Futures auch die initiale Margin übersteigen. Ein konsequentes Risikomanagement ist daher unverzichtbar. Zudem wollen vor allem Unternehmen von den aktuellen Preisen in der Zukunft profitieren, wenn sie mit einem Preisanstieg rechnen.

Hier ein Überblick über die wichtigsten Vor- und Nachteile:

Vorteile von Futures:

- Hebelwirkung erhöht potentieller Gewinn

- Absicherung vor Risiken

- Große Auswahl an Futures

- Verschiebung mit dem Basiswert

- Zuverlässige Volumendaten

Nachteile von Futures:

- Hebelwirkung erhöht das Risiko

- Oft hohe Mindesteinzahlung

- Sehr risikoreich (nicht für Einsteiger geeignet)

- Profit durch sinkende Preise entfällt

- Verstärkte Spekulation auf Lebensmittel führt zu Armut

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Fazit: Einfaches Finanzinstrument mit hohem Risiko

Terminkontrakte sind recht einfache Finanzinstrumente, die nicht nur für Unternehmen oder institutionelle Anleger, sondern auch für private Händler attraktiv sind. Damit lässt sich das Portfolio hervorragend diversifizieren und durch den Hebel sind hohe Gewinne mit vergleichsweise geringen Einlagen möglich.

Dabei ist allerdings gleichzeitig zu sagen, dass es sich bei Futures um äußerst risikoreiche Assets handelt, die nicht für Einsteiger geeignet sind. Stattdessen sollten private Trader tiefgreifende Erfahrungen im Wertpapierhandel mitbringen, denn der Hebel kann in beide Richtungen wirken. Entsprechend ist es wichtig, rechtzeitig zu reagieren, um große Verluste zu verhindern.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was versteht man unter einem Future?

Unter einem Future versteht man einen Terminkontrakt, bei dem der Käufer die Pflicht hat, einen bestimmten Basiswert (Aktien, Indizes, Rohstoffe, etc.) am Verfallstag zu einem vorher festgelegten Preis zu kaufen oder zu verkaufen. Aufgrund ihrer Funktionsweise eignen sich Futures vor allem als Absicherungsinstrumente oder zur Spekulation.

Was sagen Futures aus?

Futures sind ein Indikator für die aktuelle Marktstimmung sowie die Erwartungen an zukünftige Preisbewegungen eines Assets. Eine erhöhte Aktivität im Futures-Handel auf einen bestimmten Wert deutet beispielsweise eine hohe Volatilität hin, während ein niedriges Handelsvolumen bei den Futures ein Indikator für sinkende Volatilität ist.

Was ist der Unterschied zwischen Optionen und Futures?

Im Gegensatz zu Optionen hat der Käufer einer Option das Recht, aber nicht die Pflicht, den zugrundeliegenden Basiswert bis zum Verfallstermin zu kaufen oder zu verkaufen, während der Abschluss eines Futures-Kontrakts verpflichtend ist. Der Handel mit Futures ist somit riskanter als der Optionenhandel.