Bei Wertpapieren handelt es sich um Anteile an einem Unternehmen. Mit dem Kauf von Wertpapieren erhalten Sie also ein Stückchen am Besitz der Firma. Diese bekommt dafür beim Erwerb zum Zeitpunkt des Börsengangs (IPO) Fremdkapital, welches für verschiedene Investitionen eingesetzt wird.

In diesem Artikel zeigen wir Ihnen, was Wertpapiere sind, welche Arten es gibt und wie Sie diese handeln.

Wissen zu Wertpapieren kompakt:

- Wertpapiere sind auch unter dem Namen Aktien bekannt.

- Käufer erwerben Anteile an einem Unternehmen.

- Gewinnbeteiligungen werden entweder thesauriert oder ausgeschüttet.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Wie kann man Wertpapiere kaufen? Schritt für Schritt Anleitung

Der Kauf von Wertpapieren erfolgt über Handelspartnern, die als Vermittler zwischen Börsen und Anlegern agieren. Klassischerweise sind es Banken, die Wertpapiere veräußern. Sie bieten neben Tagesgeldkonten, Krediten und anderen Angeboten auch den Handel mit Wertpapieren an. Eine Alternative zu Banken sind Broker, diese Form von Anbietern sind auf den Wertpapierhandel spezialisiert und ermöglichen Anlegern so häufig deutlich günstigere Konditionen und ein spezifischeres Angebot.

Aktien kaufen beim Broker

- Trading zu jeder Zeit von jedem Ort

- Echte, minutengenaue Marktpreise

- Keine Verzögerungen bei der Order

- Zugriff auf wichtige Analysetools

- Kostenlose Depotführung

- Gratis Orders (keine Provision)

- Breites Angebot an Aktien, Anleihen, Zertifikaten und Fonds

- Transparente Gebührenstruktur

Aktien kaufen bei der Bank

- Starke Verzögerungen bei den Orders

- Keine aktuellen Marktpreise

- Kein Trading in Echtzeit

- Keine Leerverkäufe möglich

- Hohe Kosten für Depotführung und Provision

- Kein Zugriff auf Analysetools

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

So melden Sie sich beim Broker an und kaufen Aktien

Die Anmeldung beim Broker ist in wenigen Schritten möglich. Vorher sollten Sie sich aber darüber informieren, ob der Anbieter vertrauenswürdig ist. Sie müssen sich so die Frage stellen, wo das Unternehmen lizenziert ist und wer es kontrolliert. Eine wichtige Rolle spielen ebenso die verwendete Software, die Gebührenstruktur und die Verfügbarkeit von verschiedenen Wertpapierarten.

Achten Sie vor allem auf Folgendes:

- Günstige Preisstruktur: Trading ohne Provision und Depotkosten

- Keine versteckten Kosten in Form von Aktien Spreads

- Registrierung und Kontrolle in einem westlichen Land

- Sicherheit: Verwendung sicherer und schneller Software

- Angebot von vielen praktischen Analysetools

- Bezahlung in Euro, USD und Bitcoin möglich

Erster Schritt: Anmeldung beim Broker

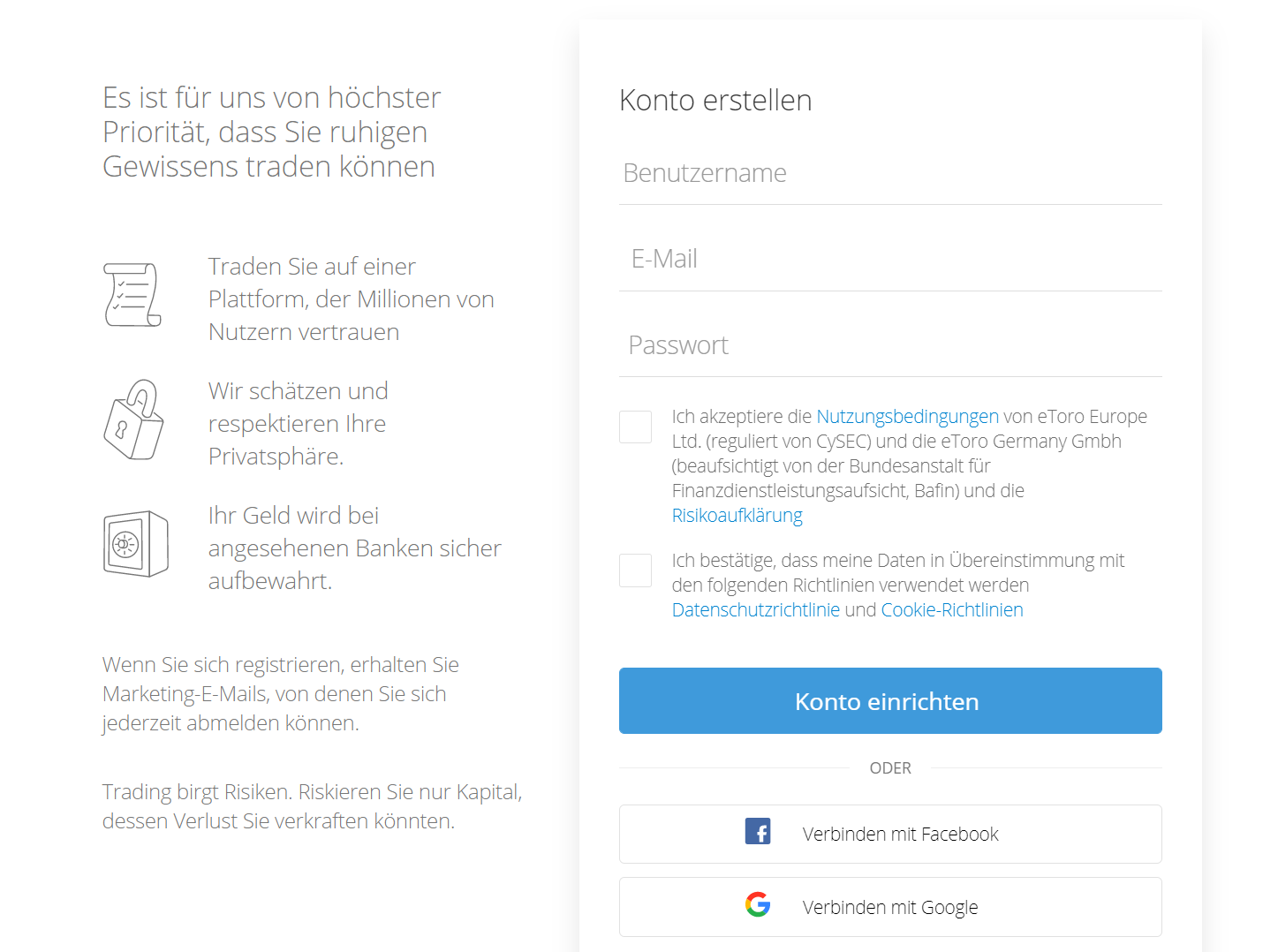

Für die Anmeldung und Eröffnung eines Depots gehen Sie zunächst auf die Seite des gewünschten Anbieters und klicken im Menü auf Konto eröffnen, jetzt handeln oder Account einrichten. Daraufhin öffnet sich ein neues Fenster, wo Sie die ersten Daten angeben.

Meist erfolgt die Anmeldung bei einem Broker über die E-Mail. Diese geben Sie zusammen mit einem Nutzernamen und einem sicheren Passwort an. Die Mailadresse bestätigen Sie noch über den Verifizierungslink, den man Ihnen zuschickt – nun sind Sie bereits Mitglied beim Broker und können sich dem Geldanlegen widmen.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Zweiter Schritt: Verifizierung durchführen

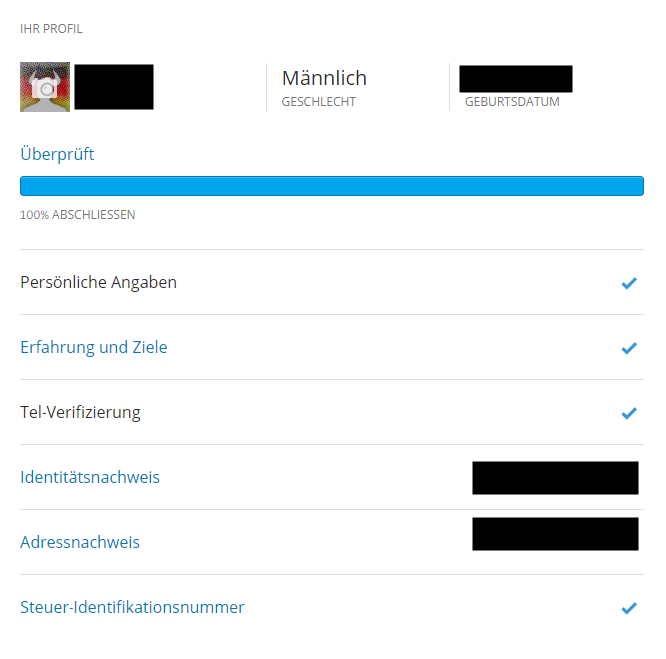

Bevor Sie Inhaber einer Aktie werden können, müssen Sie die ein oder andere Frage beim Broker beantworten. Nach Informationen zu Ihren Erfahrungen stellt man Ihnen ein Quiz zum Wissen rund um den Wertpapierbegriff. Wenn Sie dieses bestehen, geht es weiter zur Verifizierung.

Bestätigen Sie Ihre Identität und den Wohnsitz, indem Sie die entsprechenden Dokumente hochladen. Hierzu gehören insbesondere der Personalausweis bzw. ein Führerschein und Reisepass mit Meldebescheinigung. Nach der Überprüfung können Sie schon die erste Anlage kaufen.

Dritter Schritt: Demokonto nutzen

Für Einsteiger empfehle ich generell eine Proberunde im Demoaccount. Ein solches virtuelles Konto bieten nahezu alle Broker von eToro über IG.com bis hin zu Capital.com an. Sie erhalten hier alles, was Sie für die richtige Analyse benötigen. Mit einer Summe an Spielgeld experimentieren Sie und versuchen jetzt, einen gut diversifizierten Wertpapier-Sparplan aufzubauen.

Vierter Schritt: Geld aufladen

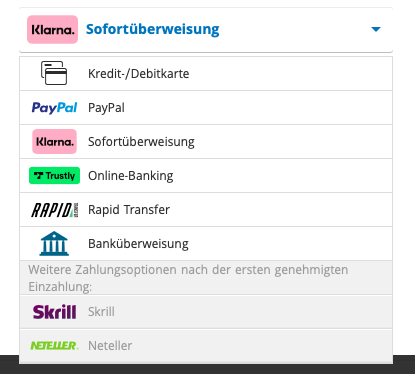

Das Geld, welches Sie nun für den Kauf von Wertpapieren einsetzen möchten, müssen Sie erst auf das Konto beim Broker aufladen. Die klassische Form ist hier die Überweisung von der Bank. Daneben kommen aber auch Kreditkarten und Micro-Payments à la PayPal, Neteller und Skrill infrage. Es gibt oft weitere Möglichkeiten wie Apple Pay, Google Pay & Co.

Einige Broker wie IG.com bieten Ihnen Depots ohne Mindesteinlage an. Bei anderen Plattformen müssen Sie einen Minimalbetrag wählen. Im Falle von Capital.com ist dieser mit etwa 20 Euro sehr niedrig. eToro verlangt ein Limit von etwa 50 USD (knapp 48 Euro).

Fünfter Schritt: Analysetools nutzen und Watchlist aufbauen

Anleger können bei den verschiedenen Plattformen auf zahlreiche Analysetools zurückgreifen. So sind die Charts für die technische Analyse verfügbar. Hier tragen Sie per Zeicheninstrument die Widerstands- und Supportzonen ein. Darüber erkennen Sie, wo es Möglichkeiten gibt, Gewinn herauszuschlagen. Daneben können Sie die fundamentale Analyse von Wertpapieren über die Kennzahlen nutzen.

Interessante Aktien kommen bei den Anlegern in die Watchlist. Diese Beobachtungsliste hilft Ihnen dabei, die infrage kommende Aktiengesellschaft immer im Blick zu haben. Wenn der Preis gut steht, steigen Sie in den Handel ein und hoffen auf eine positive Entwicklung.

Sechster Schritt: Aktien kaufen und verkaufen

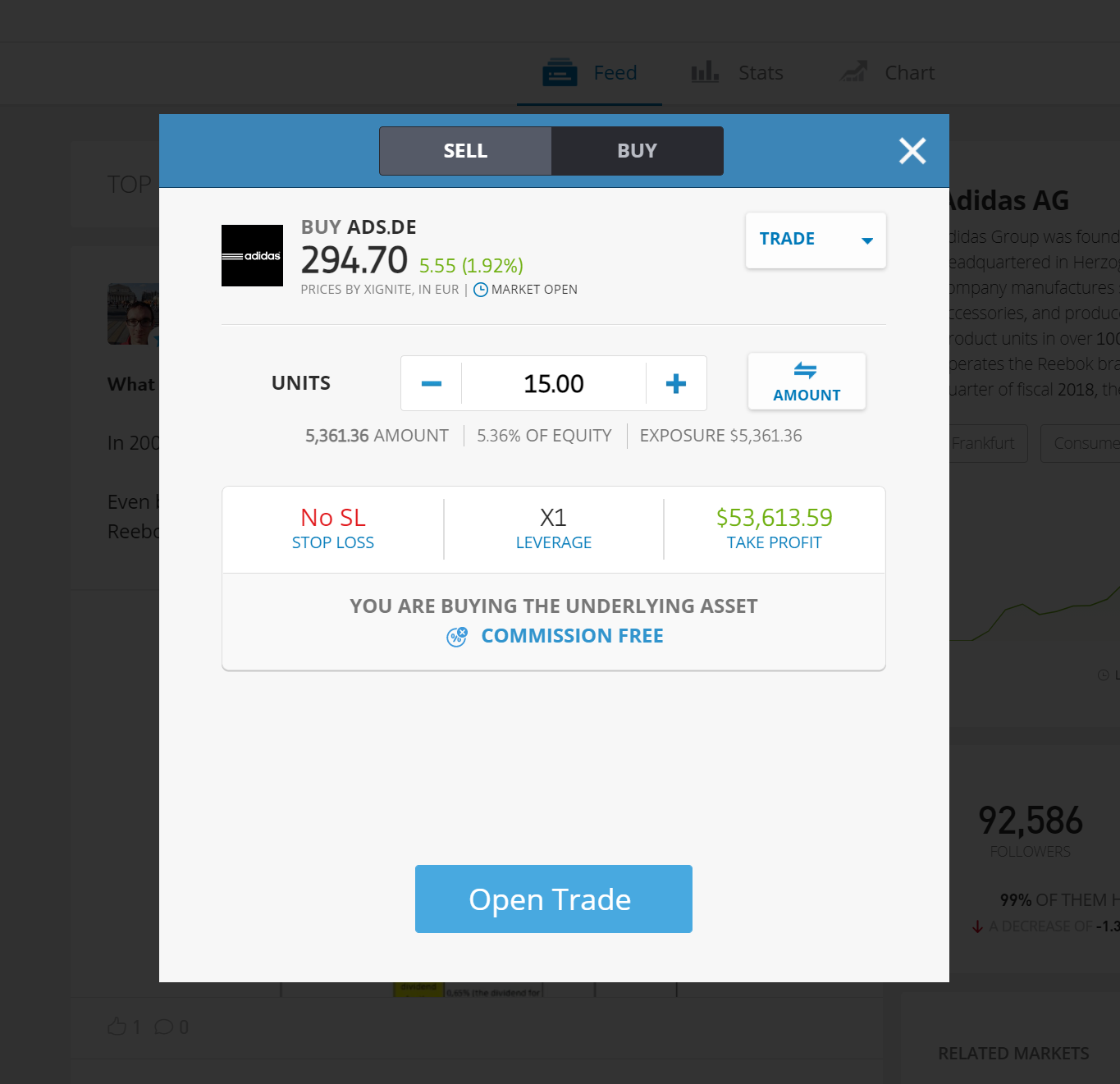

Aktien bei einem Broker zu kaufen, ist für den Verbraucher extrem einfach. Sie klicken einfach bei dem entsprechenden Wertpapier auf „traden“ und geben im nächsten Fenster weitere Informationen an. Sie geben hier eine bestimmte Anzahl an Aktien oder einen Betrag ein.

Wenn Sie sich für eine niedrigere Zahl entscheiden, kaufen Sie in der Regel kein Wertpapier, sondern einen CFD. Diese Differenzkontrakte sind Nachbildungen der Kursverläufe und Teil eines Vertrags mit dem Broker. Sie handeln somit nicht direkt an der Börse und können auch keine Dividende erwarten.

Der Verkauf von Wertpapieren, Anleihen, CFDs, Zertifikaten & Co. geht übrigens genauso schnell vonstatten. Anstelle des Kauf-Buttons wählen Sie „Verkaufen“. Innerhalb von wenigen Minuten wird Ihnen die Rendite bzw. der Verkaufswert gutgeschrieben.

Fallen beim Kauf von Wertpapieren Gebühren an?

Wenn Sie Wertpapiere über die Bank kaufen, müssen Sie mit recht hohen Kosten rechnen. Für die Orders fallen oft Gebühren von bis zu 25 Euro an. Daher sollte man sich auch für umfassendere Aktienpakete entscheiden. Hinzu kommen die Verwahrentgelte und die Depotführungskosten.

Bei den Brokern können Sie die Geldanlage dagegen ohne Depotführungsgebühren und Provisionen aufbauen. Einige Gebühren gibt es natürlich trotzdem. So müssen Sie eventuell beim Abheben des Geldes mit einer kleinen Abgabe rechnen.

Ein ebenfalls wichtiges Thema ist der Spread. Hierbei handelt es sich um die Spanne zwischen dem Ankaufs- und Verkaufspreis. Letzterer liegt immer etwas niedriger. Wer ein Wertpapier, eine Anleihe, Fonds und Zertifikate kauft und sie sofort wieder abgibt, macht entsprechend sofortigen Verlust.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Tipps zum Traden: So haben Sie mit Wertpapieren Erfolg

Einige wertvolle Tipps von erfahrenen Tradern können dabei helfen, beim Handel mit Wertpapieren mehr Erfolg zu haben. Wer grundlegende Hinweise wie Diversifikation, günstige Broker und ETFs als Grundlage des Depots beachtet, hat klare Vorteile. Hier sind meine sieben Top-Tipps für Wertpapiere.

1. Diversifizieren Sie Ihr Portfolio

Alle Anleger sollten als Erstes lernen, dass Diversifikation wichtig ist. Umso mehr Wertpapiere Sie im Portfolio haben, desto besser. Die Funktionsweise dieser Technik ist wie folgt: Geht es in einem Segment mit den Kursen nach unten, gleichen die Gewinne an anderer Stelle die Verluste aus.

Theorien wie das CAPM haben gezeigt, dass man mindestens 30, besser noch mehr Wertpapiere im Portfolio haben sollte. Diese stammen im Bestfall von unterschiedlichen Branchen und Ländern. Zudem sind unterschiedliche Volatilitäten wichtig. Diese lassen sich über den Betafaktor erkennen.

2. Wählen Sie einen günstigen Broker bzw. ein kostenfreies Depot

Wenn Sie bei den Banken traden oder den erstbesten Broker wählen, kann es zu vergleichsweise hohen Nebenkosten kommen. Depotführung, Ordergebühren und Verwahrentgelte ziehen neben den Spreads das Potenzial aus dem Investment.

Wer ein günstiges Depot wählt, spart effektiv Geld ein. Sie müssen mit der Rendite dann nicht so viel Investment und Nebenkosten überwinden, um einen lukrativen Gewinn zu erzielen. Spannende Konzepte mit kostenloser Depotführung, provisionsfreien Trades und niedrigen Spreads verfolgen die Trading-Plattformen eToro, IG.com und Capital.com. Dort finden Sie eine breite Auswahl an Wertpapieren.

3. Investieren Sie langfristig in Value Aktien

Eine der beliebtesten Strategien beim Trading ist das Value Investing. Dabei sucht man sich Wertpapiere heraus, die sehr günstig sind. Wichtig ist es, eine Unterbewertung auszumachen. Die Anleger bezahlen hier also weniger für das Wertpapier, als das Potenzial hergibt.

Sie vergleichen hierzu den inneren Wert der Aktie mit dem äußeren, also bspw. den Gewinn pro Wertpapier mit dem Marktwert. Ergibt sich eine zu niedrige Kurs- und Preisentwicklung, fragen Sie weiter nach den Gründen dafür.

4. Machen Sie kurzfristig über die technische Analyse Gewinne

Bei der technischen Analyse der Wertpapiere verfolgt man eine andere Strategie. Die Kennzahlen werden außer Acht gelassen und man konzentriert sich allein auf den Chart. Sie markieren bei Ihrem Broker die Unterstützungs- und Widerstandszonen, zeichnen gewisse Muster wie die Elliottwellen ein und erkennen daraus einen Trend.

5. Verfallen Sie nicht in Panik

Panik ist beim Trading ein schlechter Ratgeber. Aufgrund von negativen Nachrichten steigen die Aktionäre oft hysterisch aus einem Handel aus und die Kurse eines Unternehmens gehen rasant nach unten. Deckt sich diese Entwicklung aber nicht mit dem Potenzial, können Sie sehr viel verlieren, wenn Sie jetzt verkaufen.

6. Hinterfragen Sie die Preise und folgen Sie keinen Boomtrends

Wenn die Kurse gewisser Wertpapiere allzu stark nach oben gehen, die Gewinne diese Erwartungen aber kaum erfüllen, sollten Sie stutzig werden. Fragen Sie kritisch nach, warum die Preise aktuell so hoch sind und die Entwicklung eher in Richtung Aktienblase geht.

7. Generieren Sie passives Einkommen über Dividenden-Aktien

Dividenden-Aktien sind eine hervorragende Option, um ganz nebenbei eine zweite Einnahmequelle zu eröffnen. Die Gewinnbeteiligung ist eine klassische Form des passiven Einkommens, bei dem Sie nichts weiter tun müssen. Anders als bei der Rendite müssen Sie hier nicht auf die Kursverläufe achten. Die Dividende kommt dagegen ein- bis viermal im Jahr auf Ihrem Konto an.

Welche Wertpapier-Arten gibt es?

Wenn Sie eine Aktie kaufen möchten, sollten Sie wissen, dass es verschiedene Wertpapierarten mit unterschiedlichem Recht gibt. Machen Sie sich hier einen Begriff von den verschiedenen Varianten und davon, welche Vorteile sie haben.

| Wertpapier-Art | Erklärung |

|---|---|

| Stammaktien | Die ganz klassischen Wertpapiere nennen sich auch Stammaktien (Common Shares). Diese garantieren Ihnen das volle Recht auf die Dividende und die Abstimmung in der jährlichen Hauptversammlung. Zudem bekommen Sie ein Vorkaufsrecht, wenn neue Wertpapiere emittiert werden. Durch die Preiswechsel an der Börse verändern sich die Werte dieser Anlage. |

| Vorzugsaktie | Um das Unternehmen besser manövrieren zu können, gibt die Aktiengesellschaft oft Vorzugsaktien heraus. Mit diesen kauft man Ihnen quasi das Recht auf die Abstimmung in der Hauptversammlung ab. Sie verzichten auf die Option, Ihr Votum abzugeben, bekommen dafür aber eine höhere Dividende ausgezahlt. Wenn Sie im Vergleich zu anderen Aktionären Inhaber nur weniger Aktien des Unternehmens sind, sollten Sie sich fragen, ob Sie das Stimmrecht wirklich brauchen. Da Sie ohnehin nur bedingt Einfluss auf die Entscheidungen nehmen können, dürfte eine höhere Dividende von größerem Vorteil sein. Die Vorzugsaktien werden als Wertpapiere meist zu günstigeren Preisen herausgegeben. |

| Inhaberaktie | Eine der weiteren Arten von Wertpapieren sind die Inhaberaktien. Diese beinhalten alle Rechte einer üblichen Stammaktie. Anders als bei diesen sind die Namen der Inhaber des Wertpapiers der Aktiengesellschaft aber nicht bekannt. |

| Vinkulierte Namensaktien | Mit einem solchen Wertpapier bekommen Sie eine Urkunde, auf der Ihr Name konkret festgehalten ist. Meist werden solche Arten von Aktien dann herausgegeben, wenn das Investment relativ hoch ausfällt. Damit soll sichergestellt werden, dass es keine plötzlichen Verkäufe und feindliche Übernahmen gibt. Anleger, die ein solches Wertpapier an der Börse verkaufen möchten, müssen zunächst bei der Aktiengesellschaft die Erlaubnis oft in Form einer offiziellen Abstimmung einholen. |

Außerbörslich handeln: Die Pennystocks

Wertpapiere müssen nicht zwingend am offiziellen Markt gehandelt werden. Es gibt ein ganzes Segment im Handel, das vollkommen außerbörslich abläuft. Das betrifft in der Regel die sogenannten Pennystocks. Bei einem solchen Produkt sind die Kurse stark abgefallen und befinden sich nach deutscher Definition unter 1 Euro. In den USA werden Aktien bereits ab einem Wert unter 5 Euro als Pennystocks bezeichnet.

Der Vorteil ist, dass in diesem Minimalbereich erstaunliche Sprünge möglich sind. Wenn der Kurs des Wertpapiers plötzlich von 0,10 Euro auf 0,90 Euro steigt, ist das ein Zuwachs von 800 Prozent. Wichtig ist es jedoch, bei einem Preisanstieg sofort auszusteigen und die Gewinne mitzunehmen. Meist handelt es sich nämlich nur um kurze Ausschläge, bei denen die Anleger durchweg die Profite einstecken.

Festverzinsliche Wertpapiere wie Anleihen

Festverzinsliche Wertpapiere sind eine Besonderheit im Handel mit Finanzprodukten. Es handelt sich um ein Schuldverhältnis, eine Anleihe oder Rentenpapiere, für welche es eine feste Laufzeit mit vorab zugesicherten Zinsen gibt. Herausgegeben werden solche Wertpapiere u. a. von Investmentgesellschaften und Staaten.

Bei einer staatlichen Anleihe geben Sie Geld an eine Regierung, die Ihnen auf Dauer die Rückgabe der Geldanlage mit Zinsen zusichert. International sind viele festverzinsliche Wertpapiere in dieser Form mit sehr hoher Rendite verfügbar. An dieser Stelle sollten Sie jedoch vorsichtig sein. Eine staatliche Anleihe mit exorbitanten Zinsen könnte von weniger vertrauenswürdigen Staaten herausgegeben werden.

Fonds – kaufen Sie ganze Aktienpakete

Eine besonders wichtige Form der Geldanlage sind die Fonds. Diese bestehen aus mehreren Aktien und sind somit bereits in sich diversifiziert. An der Börse bzw. über Ihren Broker können Sie in erster Linie ETFs kaufen. Diese Fonds werden automatisiert verwaltet und beziehen sich stets auf einen Index.

Anleger können das ETF-Investment aber auch spezialisieren. So gibt es viele Fonds, die nur Wertpapiere aus einer bestimmten Branche in das Paket aufnehmen. Beliebt sind bspw. die reinen IT-Fonds, nachhaltige Fonds, Fonds für erneuerbare Energien, Gaming, Wasserstoff, Halbleiter usw. Diese haben im besten Fall eine höhere Rendite. Das Risiko wächst allerdings ebenso mit der Spezialisierung.

CFD-Kontrakte

Bei modernen Brokern werden Sie häufig etwas von CFDs lesen. Bei solchen Arten der Geld-Anlage handelt es sich um keine echten Aktien, Edelmetalle, Anleihen oder Fonds. Stattdessen unterschreiben Sie einen Differenzvertrag mit dem Broker. Die Kursverläufe werden dann repliziert und Sie machen im entsprechenden Verhältnis Gewinn oder Verlust.

Der Vorteil solcher Finanzprodukte für die Anleger ist, dass man hier sehr niedrig einsteigen kann. Sie kaufen den CFD z. B. bereits für 1 Euro. Kostet das Wertpapier des Unternehmens nun 10 Euro und wächst es auf 15 Euro, machen Sie im Verhältnis 50 Cent Gewinn.

Verstärken lässt sich die Rendite mithilfe von Hebeln. Dann schießt Ihnen der Broker Geld zu und vervielfacht somit den möglichen Gewinn. Bei einem Hebel von 1:5 haben Sie im fünffachen Verhältnis an der Entwicklung des Wertpapiers Anteil. Auf der anderen Seite wirkt der Hebel auch in den Verlustbereich hinein.

Exchange Traded Commodities – Was ist das?

Exchange Traded Commodities sind den ETFs eigentlich sehr ähnlich. Im Gegensatz zu den Fonds werden aber keine Aktien in das Paket aufgenommen, sondern bestimmte Sachwerte. Typisch sind in diesem Fall Rohstoffe wie Öl, Weizen, Mais, Coltan, Lithium, Kobalt usf.

Solche Commodities erfahren über einen gewissen Zeitraum ebenfalls eine Wertveränderung. Beim Ölpreis ist dies meist an die Herstellerländer und gewisse Zyklen gebunden. Die Kosten können sich aber auch aufgrund von Krisen wie in der Ukraine 2022 verändern.

Warum lohnen sich Wertpapiere für den Vermögensaufbau?

Bei Wertpapieren können Sie gleich von zwei Einnahmequellen profitieren. Sie spekulieren einerseits auf das Wachstum der Aktien und verkaufen sie mit einem höheren Erlös, sobald die Preise angemessen gewachsen sind. Daneben schütten die Unternehmen mit hoher Marktkapitalisierung Dividenden, also Gewinnbeteiligungen pro Aktie und Jahr aus.

In den letzten 20 bis 30 Jahren gab es dabei ein enormes Wirtschaftswachstum. Schaut man sich die wichtigsten Indizes wie den S&P 500 oder den MSCI World an, so erkennt man einen starken Anstieg der allgemeinen Märkte weltweit seit den 90er-Jahren. Neben den klassischen Boomländern wie den USA, Großbritannien, Deutschland und Kanada haben die Schwellenländer in dieser Zeit enorm angezogen.

Firmen aus China, Brasilien, Indien und Südafrika verzeichnen z. B. steigende Gewinne und sind international erfolgreich. Somit gibt es heute ein breiteres Spektrum an Investitionszielen, die man wählen kann. Zudem lassen sich die Portfolios und Depots nunmehr noch besser diversifizieren.

Überblick der Vorteile im Vergleich zum Sparen

Während man beim Sparen quasi kein Geld passiv generiert, darf man bei einem gut strukturierten Portfolio mit sehr hohen Steigerungsraten rechnen. Diese schaffen einen optimalen Ausgleich zur Inflation.

Wichtig ist jedoch, das Risiko richtig zu managen. Wer lediglich ein Wertpapier spekulativ kauft, kann damit Glück haben oder aber auf die Nase fallen. Das Risiko bei einzelnen Aktien ist immer höher als bei der Zusammenstellung von Paketen. Bei diversifizierten Depots gleichen die Gewinne die Verluste aus und der Trend geht konstant nach oben.

Vorteile von Wertpapieren im Vergleich zum Sparen

- Potenzielles Wertwachstum des Geldes

Nachteile von Wertpapieren im Vergleich zum Sparen

- Verluste sind nicht auszuschließen

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Vorteile von Wertpapieren im Vergleich zu Immobilien

Anstelle von Aktien interessieren sich viele Anleger auch für andere Werte. Immobilien und Gold sind z. B. in Zeiten der Krise besonders attraktiv. Immobilien gelten als legendäres Betongold, bei dem man kaum Verluste machen kann. Angesichts des Preiswachstums bei Häusern und Wohnungen weltweit ist es aber mittlerweile sehr teuer, Immobilien als Geldanlage zu wählen.

Sollte es nun zu einer Krise kommen und Sie das Geld flüssig benötigen, wird es schwierig, schnell an die Werte heranzukommen. Der Verkauf des Hauses kann mehrere Monate oder sogar ein Jahr dauern. Bei Aktien klicken Sie dagegen auf den Button Verkaufen und erhalten das Guthaben über einen Broker wie eToro, Capital.com und IG.com gutgeschrieben.

Vorteile von Wertpapieren im Vergleich zu Rohstoffen

Etwas flexibler sind Sie grundsätzlich mit Rohstoffen und Gold. Erstere sind jedoch sehr stark von den Zyklen am Markt beeinflusst und werden in der Zukunft aufgrund der Energiewende eventuell ungewöhnliche Einbrüche erfahren.

- Gold ist wiederum in Krisenzeiten ohnehin teuer. In einem Moment des Booms einzusteigen, kann nur zu einem Verlust führen. Sinnvoller wäre es, das Gold dann zu kaufen, wenn die Preise niedrig liegen und Grund zur Annahme besteht, dass sie bei einer nächsten Inflation in die Höhe schießen.

- Physisches Gold kann weiterhin oft nur mit Abschlägen über einen Makler oder ein Antiquariat verkauft werden. Entsprechend macht es Sinn, sich lieber auf Goldwerte und Gold-CFD (replizierte Goldkursentwicklungen) beim Broker zu spezialisieren. Ähnliche Finanzinstrumente sind für Rohstoffe wie Öl verfügbar.

Ein Nachteil, den Sie hier jedoch haben, ist, dass Sie keine Dividende erhalten. Es ist aber möglich, statt auf die physischen Produkte zu setzen, in die Gesellschaften zu investieren, die diese fördern. Öl-Raffinerien und Goldminen werfen u. U. hohe Dividende an die Anleger ab.

Vorteile von Wertpapieren im Vergleich materiellen Invests

- Keine versteckten Kosten oder Nebenkosten

- Hohe Liquidität und Flexibilität

- Auszahlungen in Form von Dividenden

- Verkauf ist jederzeit möglich

Nachteile von Wertpapieren im Vergleich zu materiellen Invests

- Weniger krisensicher

- Anleger besitzen nicht immer den physischen Wert

Fazit: Wertpapiere bieten Ihnen flexible Möglichkeiten, um ein passives Einkommen zu generieren

Wertpapiere haben in den letzten Jahren an Beliebtheit gewonnen und ersetzen allmählich das Prinzip des Sparens. Während es auf der Bank keine Zinsen mehr gibt, können Sie mit Aktien, Anleihen, ETFs und anderen Formen von Wertpapieren dauerhaft Gewinn erzielen.

Wichtig ist es dabei, das Portfolio zu optimieren und diversifiziert zu strukturieren. So erzeugen Sie ein konstantes Wachstum und senken das Risiko. Nebenbei können Sie Geld über die Dividende, also die Gewinnbeteiligung erzielen.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Häufig gestellte Fragen zum Thema:

Was ist die Dividende bei Wertpapieren?

Die Dividende bei Wertpapieren ist eine Gewinnbeteiligung, welche die AG jedes Jahr an die Aktionäre weitergibt. In Deutschland erfolgt die Ausschüttung meist einmal im Jahr, in den USA bis zu viermal. Sollte das Unternehmen in den Verlustbereich geraten, kann die Dividende auch einmal ausfallen. Es gibt jedoch so genannte Dividenden-Könige, bei denen dies über Jahrzehnte nicht geschieht und die Gewinnbeteiligung sogar stetig wächst.

Was ist die Rendite bei Wertpapieren?

Die Rendite ist das jährliche Wachstum der Kurse bei Wertpapieren. Die Werte steigen im Zusammenspiel mit Angebot und Nachfrage. Wenn Sie also zu einem niedrigeren Preis investiert haben und der Wert schrittweise wächst, machen Sie auf Dauer Gewinn. Anders als bei der Dividende müssen Sie die Aktien allerdings verkaufen, um die Rendite als Guthaben verzeichnen zu können. Dies ist mit wenigen Klicks bei modernen Brokern wie eToro, IG.com und Capital.com möglich.

Sind alle Wertpapiere Aktien?

Nein, nicht alle Wertpapiere sind Aktien, aber alle Aktien sind Wertpapiere. Aktien sind damit eine Unterart von Wertpapieren.

Sind ETFs Wertpapiere?

Ja, ETFs sind Wertpapiere. Ein ETF bildet einen Index, Sektor oder anderweitig gestaltete Sammlung von Vermögenswerten ab, während er wie eine einzige Aktie an der Börse gehandelt werden kann. Es handelt sich bei einem ETF sozusagen um ein Wertpapier, das mehrere Wertpapiere in sich vereint.