Das Capital Asset Pricing Model (CAPM) – auf Deutsch Kapitalgutpreismodell oder Preismodell für Kapitalgüter – geht auf die Arbeiten von William F. Sharpe, John Lintner und Jan Mossin aus den 60er Jahren zurück und ist eine Weiterentwicklung der Portfoliotheorie von Harry M. Markowitz.

Capital Asset Pricing Modell: In Kürze zusammengefasst:

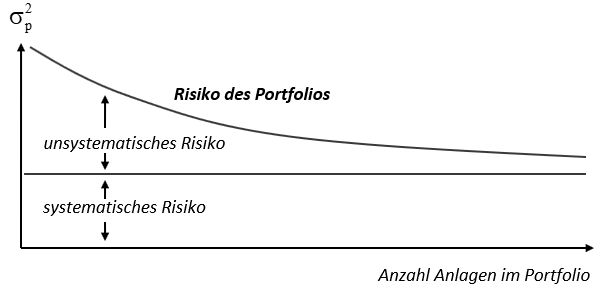

- Zielt darauf ab, systematische und unsystematische Risiken zu identifizieren.

- Markowitz Modell definiert, welche Aktien in einem Depot enthalten sein müssen, damit dieses effizient ist.

- Zeigt Wertpapierkurven im Verhältnis zur Standardabweichung am Markt.

Was Sie mit diesem Konstrukt herausfinden können ist, worin das systematische und das unsystematische Risiko von bestimmten Kapitalgütern besteht. In Welt der Investoren findet es vor allem in Form des Beta-Faktors Anwendung, der per Definition eine Aussage über die Schwankungen der einzelnen Aktien in Relation zur Standardabweichung am Gesamtmarkt macht.

Auf diesen Annahmen beruht das Capital Asset Pricing Model (CAPM)

Das Wichtigste, was Sie zum Capital Asset Pricing Model (CAPM) wissen müssen, sind die Grundannahmen, welche Mossin, Lintner und Sharpe auf Basis von Markowitz für den Kapitalmarkt festgelegt haben. Hierbei handelt es sich sozusagen um die angenommenen Grundregeln, nach denen sich das Zusammenspiel zwischen Angebot und Nachfrage entwickelt. Wer weiß, wie die Teilnehmer am Markt auf eine bestimmte Situation reagieren, kann besser einschätzen, wie hoch das systematische Risiko ist und inwieweit die Anlage selbst eine Gefahr von Schwankungen in sich trägt.

Das Capital Asset Pricing Model (CAPM) geht davon aus, dass die Anleger:

- Ihren ökonomischen Nutzen maximieren möchten

- Rational handeln und Risiko vermeiden möchten

- Ihre Anlagen am Kapitalmarkt diversifizieren

- Keinen Einfluss auf den Preis haben

- Unbegrenzte Beträge zum risikofreien Zins leihen und verleihen können

- Ohne Transaktionskosten und Steuern handeln

- Mit beliebig teilbaren Paketen an Aktien handeln können

- Homogene Erwartungen haben

- Davon ausgehen, dass alle anderen Investoren auf dieselben Informationen zurückgreifen

Zu den wichtigsten Annahmen aus dem Capital Asset Pricing Model gehören natürlich die Nutzenmaximierung, die Risikovermeidung und die Diversifikation. Hierauf aufbauend lässt sich ermitteln, wie und in welche Branchen bzw. Wertpapiere die Anleger in welchem Maße investieren werden.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Die Geschichte des CAPM – Definition von der Portfoliotheorie zum Preismodell für Kapitalgüter

Wer das Capital Asset Pricing Model verstehen möchte, muss sich zunächst mit der Portfoliotheorie beschäftigen. Diese wurde im Jahr 1952 vom amerikanischen Ökonomen Harry M. Markowitz veröffentlicht. Er begann damit, bestimmte Annahmen zum Verhalten der Anleger zusammenzutragen und dadurch eine Voraussage über Käufe und Verkäufe von Wertpapieren zu machen. Im Jahr 1990 erhielt er für seine Arbeiten den Wirtschaftsnobelpreis.

Ziel von Markowitz‘ Modell war es, eine Aussage darüber zu treffen, wie viele Aktien in ein optimal diversifiziertes Portfolio aufgenommen werden müssen, um von einer quasi risikolosen Anlage sprechen zu können. Er wies das erste Mal überhaupt nach, was bis heute für Investoren als goldene Grundregel gilt:

Diversifikation wirkt sich positiv auf Risiko und Rendite aus

Es geht kurzum darum, dass man Aktien mit verschiedenem Risiko und unterschiedlicher Rendite aus diversen Branchen in sein Portfolio aufnimmt. Durch diese Mischung wirkt sich die Schwankung einzelner Wertpapiere nicht so stark auf die gesamte Investition aus: die Verluste einer Aktie werden durch die Gewinne der anderen ausgeglichen.

Mathematisch konnte Markowitz nun ein Modell entwickeln, welches voraussagt, welche und wie viele Papiere in einem Portfolio vorhanden sein müssen, damit dieses als effizient gelten darf. Als effizientes Portfolio bezeichnet Markowitz genau das Paket an Aktien, für das es kein alternatives Portfolio gibt, das bei gleichem oder geringerem Risiko eine höhere Rendite erzielt.

Die Weiterentwicklung zum CAPM

Sharpe, Lintner und Mossin ließen sich in den 60er Jahren von der Portfoliotheorie inspirieren und bauten die Annahmen von Markowitz unabhängig voneinander weiter auf. Die Grundlage für deren Capital Asset Pricing Modell sind insbesondere die beiden Prämissen, dass

- die Anleger ihre Entscheidung für die erwartete Rendite eines Wertpapiers fällen

- und dabei ein möglichst niedriges Risiko eingehen möchten

Zudem wird davon ausgegangen, das klassische Anleger nicht nur eine einzelne Aktie halten, sondern in gleich mehrere Bereiche investieren. Diese Art von Diversifikation ist auch für Sie als Investor bei Online Brokern ein grundlegendes Prinzip. Schauen Sie sich zunächst bei Anbietern wie Markets.com alle Optionen an, analysieren Sie deren systematisches und unsystematisches Risiko mit dem Beta-Faktor und streuen Sie im Anschluss Ihr Risiko sowie Ihre Gewinnchancen am Kapitalmarkt breit.

Als Maß für das Risiko schauen sich die Nutzer des CAPM dabei die Standardabweichung bzw. die Varianz an. Sie beschreibt per Definition das Intervall der Möglichkeiten rund um einen bestimmten Erwartungswert. Diesbezüglich blickt man in der Regel auf den Gesamtmarkt oder eine Branche. Anhand eines Index kann man erkennen, inwieweit es normale Abweichungen bzw. Preisintervalle gibt.

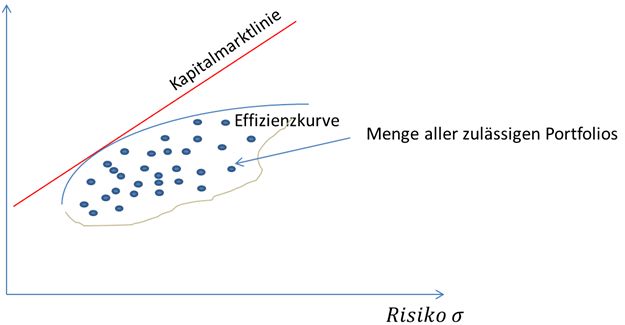

Darauf aufbauend lässt sich die Kapitalmarktlinie (capital market line) ziehen, die alle Kombinationen von Risiko und Rendite am Markt aufzeigt, welche die Anleger bereit sind zu akzeptieren. Die Portfoliotheorie entfernt sich beim CAPM also von dem einen repräsentativen Investor und bezieht andere Marktteilnehmer mit ein.

Bei der Wertpapierlinie (security market line) blicken Sie wiederum auf das Verhältnis zwischen der erwarteten Rendite und dem Risiko bei einzelnen Wertpapieren. Diese lineare Funktion kann nun ins Verhältnis zum Kapitalmarkt gesetzt werden und man erkennt abweichende Schwankungen von der Standardabweichung deutlich.

Diese Schwankungen werden über den sogenannten Betafaktor angegeben, der sich als 1, <1 oder >1 ausdrückt. Er beschreibt wie abhängig die einzelne Aktie von den Schwankungen des Gesamtmarktes ist. Hiervon leitet man das systematische Risiko des Marktes ab, welches nicht durch Diversifikation beeinflusst werden kann. Im Umkehrschluss ergibt sich natürlich auch das unsystematische Risiko des Wertpapiers, das sich mit Hilfe einer breiten Streuung ausgleichen lässt.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Was bedeutet systematisches und unsystematisches Risiko?

Systematisches Risiko

Beim systematischen Risiko handelt es sich um das Risiko des Kapitalmarkts. Hierauf kann der Investor de facto keinen Einfluss haben. Nehmen wir das Beispiel einer sich gut entwickelnden Kurve in der Tourismusindustrie. Die Buchungen von Pauschalurlaub und Flügen sind über die letzten 20 Jahre massiv angestiegen. Dadurch haben sich auch die Kurse der AGs in diesem Sektor prächtig entwickelt.

Was nun als systematisches Risiko gilt sind plötzliche Umweltkatastrophen, gesetzliche Änderungen, Krisen und ähnliches, die mit Hilfe der Diversifikation nicht direkt vermieden werden können und die gesamte Marktrendite absenken. So sorgte die Corona-Pandemie ab dem März 2020 für einen abrupten Stopp des internationalen Flugverkehrs und geschlossene Grenzen. Die Kurse an der Börse stürzten entsprechend ab.

Immerhin muss angemerkt werden, dass man sich zwar innerhalb dieser einen Branche wenig gegen das systematische Risiko machen kann. Diversifikation des Portfolios über die Branchengrenzen hinaus kann aber dennoch dabei helfen, den Schaden einzudämmen. Hielten Sie beispielsweise 2020 Aktien von Fluggesellschaften, Tourismusunternehmen und Reedereien im Portfolio und haben gleichzeitig auf Branchen gesetzt, die von der Corona-Krise profitiert haben (E-Commerce, Biotech, Pharma, Gaming und IT), konnten Sie mit den dort anfallenden Renditen die starken Verluste sogar verhältnismäßig gut ausgleichen.

Unsystematisches Risiko

Beim unsystematischen Risiko handelt es sich per Definition um das Risiko, welches einer einzelnen Anlage oder einer Branche innewohnt. Auf den gesamten Markt gesehen ist so das Risiko der Fluggesellschaften in der Coronakrise unsystematisch, während der normale Abfall aufgrund börsenpsychologischer Effekte bei der Marktrendite als systematisch verstanden werden kann.

Dasselbe Prinzip lässt sich auf einzelne Unternehmen beziehen. Unsystematisch wären beispielsweise ungünstige Entscheidungen der Geschäftsführung, die sich senkend auf den Kurs auswirken oder eine negative Berichterstattung aufgrund eines Skandals. Hier kann man u. a. den aufgedeckten Abgasbetrug bei Volkswagen als Exempel nehmen. Dieser hat zwar massiv dem Kurs der einzelnen Aktie geschadet, wer aber ein optimales Portfolio gehalten hat, wird in seinem Investitionspaket nur wenig von diesem Absturz mitbekommen haben.

Erwartete Rendite mit dem CAPM berechnen

Mit Hilfe des Capital Asset Pricing Models (CAPM) können Sie in relativ wenigen Schritten die erwartete Rendite errechnen. Sie benötigen für die Formel den risikolosen Zinssatz, das branchen- oder unternehmensspezifische Beta sowie die Risikoprämie am Kapitalmarkt. Die Formel lautet dann wie folgt:

Erwartete Rendite = risikoloser Zins + Beta * Risikoprämie

Um auf die Risikoprämie zu kommen, müssen Sie ebenfalls eine Formel anwenden. Diese ergibt sich aus Renditeerwartung am Markt und dem risikolosen Zinssatz. Der risikolose Zinssatz wird dabei von der erwarteten Rendite abgezogen:

Risikoprämie = erwartete Marktrendite – risikoloser Zins

Als Vergleichswert für den Ausgleich von Risiko und Kapitaleinsatz werden beim Capital Asset Pricing Model die risikolosen Anlagen, z. B. Staatsanleihen genommen. Deren Rendite wird als risikoloser Zins für die Berechnungen des CAPM bezeichnet und verwendet.

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

So wenden Sie das CAPM an: mit dem Betafaktor die Kurse abschätzen

Für Anleger hat das Modell von Sharpe, Mossin und Lintner insbesondere in Bezug auf das Beta eine wichtige Bedeutung. Dieses beschreibt einen sehr handlichen Wert, mit dessen Hilfe man die Rolle des unsystematischen und des systematischen Risikos ziemlich präzise vorhersagen kann.

In anderen Worten bezeichnet man die Normalverteilung am Markt bzw. die Kapitalmarktlinie (capital market line) mit der erwarteten Rendite mit dem Faktor 1. Wenn nun ein Wertpapier exakt das Beta 1 hat, verhält sich sein Kurs genauso wie der Index mit allen relevanten Aktien der Branche oder wie das Marktportfolio insgesamt – z. B. wie der Index S&P 500 oder der MSCI World.

In diesem Fall muss der Anleger lediglich auf das systematische Risiko am Weltmarkt und auf das Risiko der Branche achten. Indem er über die Branche hinaus Aktien in sein Portfolio aufnimmt, die dem ersten Segment eventuell sogar entgegengesetzt sind – beispielsweise Einzelhandel und E-Commerce, Ölindustrie und erneuerbare Energien –, können sich mögliche Verluste ausgleichen lassen. Die Zusammensetzung lässt sich dermaßen optimieren, dass man von einem effizienten Portfolio sprechen kann, bei dem das Risiko am geringsten ist und die Rendite am höchsten.

Ein Beta von 1 ist jedoch eher eine Ausnahme. In der Regel weicht die Schwankung des Preises eines Wertpapiers nämlich von den Standardabweichungen beim Marktportfolio ab. Wenn das Beta über 1 liegt, ist die Volatilität stärker als üblich. Solche Wertpapiere tragen ein hohes Risiko in sich. Gleichzeitig sind die Renditen im Zweifelsfall aber auch höher. Gerade Daytrader können bei solchen Aktien schnell Geld machen. Besser ist es aber, Wertpapiere mit einem Beta >1 als Gewinntreiber innerhalb eines gut diversifizierten Portfolios zu verwenden.

Zu solchen Aktien sollten sich deshalb stets Wertpapiere niedrigen unsystematischen Risikos gesellen. In einem effizienten Portfolio haben sie die Bedeutung von Stabilisatoren, die ausgleichend auf mögliche Verluste wirken. Sie erkennen solche Anlagen anhand eines Beta-Faktors, der unter 1 liegt. Auch wenn der Markt stark schwankt, lassen sich die Kurse dieser Aktien nicht allzu sehr davon anstecken.

Berechnung des Beta

Das Beta eines Wertpapiers ergibt sich aus der Kovarianz zwischen Aktienrendite und Marktrendite sowie der Varianz der Marktrendite. Beide Zahlen werden innerhalb eines abgegrenzten Zeitraums erhoben. Der Kovarianzwert, also die Abweichung der Rendite eines Wertpapiers von der des Marktportfolios, wird durch die Varianz – also die gesamte Spanne der Renditen vom Marktportfolio – geteilt. Daraus ergibt sich letztlich eine Zahl über oder unter 1.

Die Formel lautet also:

Kovarianz zwischen Aktienrendite und Marktrendite ÷ Varianz des Markportfolios

Wie finde ich den Betafaktor beim Online Broker?

Moderne Online Broker bieten Ihnen viele Vorteile gegenüber den Banken. Sie verlangen so deutlich niedrigere Gebühren. Teilweise, wie im Fall von Markets.com, werden sogar keine Abgaben auf die Orders erhoben und der Spread ziemlich klein gelassen.

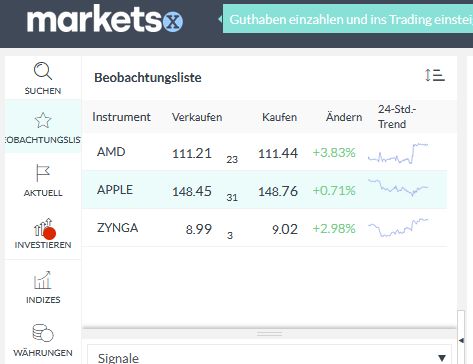

Ein weiteres Plus an den Online-Plattformen ist der ständige Zugang zu den Märkten, Trading in Echtzeit und zu aktuellen Marktpreisen sowie die Bereitstellung von Analysetools. Sie klicken einfach auf eine bestimmte Aktie, schauen sich die Kurven auf den Charts an, lesen sich Briefings durch und werfen einen Blick auf die Kennzahlen.

Klassische Kennzahlen sind dabei der Umsatz und Gewinn, das Kurs-Gewinn-Verhältnis, der Cashflow und eben der Betafaktor. Einige Online Broker wie Markets.com zeigen Ihnen diesen Wert direkt im Briefing zur jeweiligen Aktie an. Auf diese Weise ist es einfacher, sich einen Überblick zu verschaffen und ein effizientes Portfolio mit optimalem Rendite-Risiko-Verhältnis aufzubauen.

- Online Broker verlangen weniger bis keine Gebühren auf Trades

- Online Broker ermöglichen es Ihnen in Echtzeit zu Marktpreisen zu traden

- Geringere Spreads als bei der Bank

- Zugriff auf Analysetools und Kennzahlen wie den Betafaktor

- Rund um die Uhr ortsunabhängig mit Aktien, ETFs und CFDs handeln

Anmelden beim Online Broker und mit Aktien nach dem CAPM Modell handeln

Die Anmeldung erfolgt denkbar einfach über E-Mail, Facebook- oder Google-Accounts. Sie klicken auf der Seite des Brokers auf Registrieren, geben Ihre Daten ein und bestätigen den E-Mail-Link. Nun sind Sie kostenlos Mitglied beim Online Broker.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Im Demokonto üben Sie nun ein wenig, wie man das Portfolio effizient gestaltet und lernen mehr über die Bedeutung des Betafaktors. Wenn Sie mit dem virtuellen Geld Erfolg haben, können Sie im Anschluss echtes aufladen. Das geht z. B. bei Markets.com über Kreditkarte, Soforttransfers, PayPal und andere Zahlungsmethoden. Das Einzahlungslimit ist oft niedrig, bei diesem Anbieter so bei 100 €.

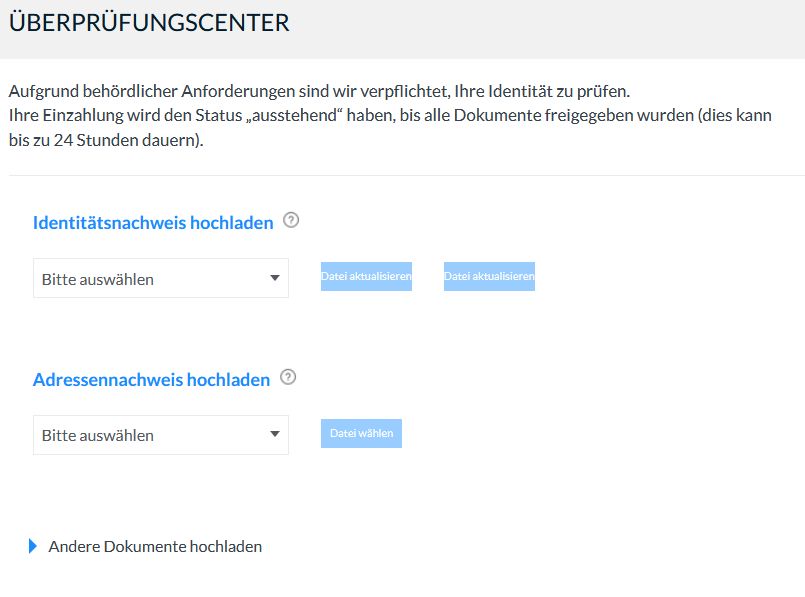

Für das Trading mit Echtgeld wird noch eine Verifizierung benötigt. Sie reichen dazu ein aktuelles Ausweis- und Wohnsitzdokument ein. Bisweilen muss auch die Steuernummer angegeben werden, da der Broker die Abgeltungssteuer auf Kapitalerträge mit einer Deckelung von 25 Prozent direkt an das Finanzamt weiterleitet. Zu viel entrichtete Steuern können Sie sich später über die Steuererklärung wieder holen.

Über die Charts und Analysetools finden Sie die attraktivsten Aktien für Ihr Portfolio und fügen diese Ihrer Watchlist hinzu. Für einen Kauf klicken Sie auf Traden oder Kaufen und können in dem sich öffnenden Fenster angeben, welche Menge an Wertpapieren Sie haben möchten. Es ist auch der Kauf von Bruchstücken im Rahmen von CFDs möglich. Wenn Sie einen Hebel verwenden, lässt sich der mögliche Gewinn erhöhen – das Verlustrisiko steigt damit aber ebenso.

Über Funktionen wie Stop Loss und Take Profit können die Risiken minimiert werden. In diesem Fall steigen Sie automatisch aus dem Trade aus, wenn der Kurs auf einen bestimmten Wert fällt bzw. einen gewissen Profit erzielt.

Traden beim Online Broker nochmals Schritt für Schritt:

- Anmeldung per E-Mail

- Probe-Portfolio im Demoaccount erstellen

- Geld auf das Konto aufladen

- Verifizierung durchführen

- Analysetools und Kennzahlen nutzen, Watchlist erstellen

- Kauf von Aktien oder CFDs tätigen

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Wie helfen mir das Beta und CAPM Modell beim Investieren in den Finanzmarkt

Unterbewertete Aktien finden

Wer eine Anlage bzw. ein Wertpapier kaufen möchte, kann über das Capital Asset Pricing Model (CAPM) u. a. herausfinden, inwieweit die Renditeerwartung eines Wertpapiers am Markt mit den tatsächlichen Chancen übereinstimmt.

Geht man z. B. von einer Renditeerwartung von etwa 7 Prozent aus und zieht hiervon den risikolosen Zins von 1 Prozent ab, sprich die Rendite der Staatsanleihen, so wird dieser Wert nun mit dem Beta des spezifischen Wertpapiers multipliziert.

Wenn wir von einer risikoreichen Anlage sprechen, könnte das Beta 1,5 betragen und wir kommen Plus der marktüblichen risikofreien Rendite auf einen Prozentsatz von 10. Damit liegen die Gewinnchancen hier über der Renditeerwartung und man kann von einer unterbewerteten Aktie sprechen.

Aufbau eines effizienten Portfolios

Das Wissen um den Betafaktor ist bei dem Modell für Kapitalgüter besonders wichtig, um das optimale Portfolio aufzubauen. So können Sie sich Ihr Aktienpaket genau in dem Verhältnis zusammenstellen, in dem es unter Eingehen des niedrigsten Risikos die höchste Rendite erzielt.

Sinnvoll ist es in jedem Fall, das eigene Portfolio mit Hilfe der Annahmen aus dem Capital Asset Pricing Model zu prüfen. Sie vergleichen so die Renditeerwartung und die Volatilität Ihres eigenen Portfolios mit einem breiter gestreuten Anlagepaket. Kommen Sie bei einer größeren Diversifikation auf dieselbe Rendite, ist dieses angesichts des geringeren Risikos vorzuziehen. Auf diese Weise lässt sich die Zusammensetzung der Anlagen im eigenen Depot also optimieren.

Kapitalmarktlinie, Wertpapierlinie (security market line) & Co.: was bedeuten die Kurven nach dem CAPM

Anhand der Effizienzlinie lässt sich ermitteln, wie sich das optimale Portfolio in Bezug auf das Rendite-Risiko-Verhältnis zusammensetzt. Wir schauen uns hierbei zunächst die Kapitalmarktlinie an, die alle Portfolios mit der geforderten Rendite beinhaltet. Dabei werden alle Kombinationen im Diagramm eingetragen, welche der Investor akzeptieren würde. Als Mindestwert auf der Y-Achse wird der risikofreie Zins verwendet.

Die Effizienzlinie beschreibt wiederum alle effizienten Portfolios, die sich jedoch in ihren Risikomaßen unterscheiden. Dort wo sich die beiden Kurven schneiden, kann man vom optimalen Portfolio sprechen, also das Portfolio, welches die höchste Rendite bei geringstem Risiko erzielt.

Die Wertpapierlinie (security market line) bezieht sich im Gegensatz zur Kapitalmarktlinien nicht auf das gesamte Portfolio, sondern beschreibt nach dem Capital Asset Pricing Model das Verhältnis von Rendite zu Risiko bei einzelnen Wertpapieren. In diesem Fall entsteht eine lineare Funktion. Anhand der Wertpapierlinie lässt sich eine Über- und Unterbewertung mit Hilfe des Betafaktors ablesen. Auf dieser Grundlage können Sie einfacher Entscheidungen für oder gegen ein Wertpapier fällen.

Vorteile und Nachteile des Capital Asset Pricing Model (CAPM) im Überblick

Vorteile des CAPMs:

- Einfache Handhabbarkeit

- Schnelle Aussagen über Abweichungen einer Wertpapierkurve von der Standardabweichung am Markt

- Kaum Alternativen, um eine präzisere Risiko- und Rendite-Analyse zu tätigen

- Schnelle Überprüfung der Effizienz des eigenen Portfolios möglich

- Wird trotz seiner Schwächen flächendeckend verwendet: man handelt also auf derselben Grundlage wie andere Investoren

Nachteile des CAPMs:

- Annahmen entsprechen nicht komplett der Realität, so handeln nicht alle Marktteilnehmer rational

- Mit sinkenden Zugangsschranken zum Markt wächst auch die Anzahl der irrational handelnden Marktteilnehmer

- Stabiler risikofreier Zins über einen längeren Zeitraum hinweg nicht praxisnah

- Fokus auf die Volatilität kann nicht alle Risiken darstellen

- Vergleichswert wird anhand von Indizes genommen und ist somit nicht der tatsächlich Gesamtmarkt

Die Vorteile des CAPM

Die große Stärke des Capital Asset Pricing Models (CAPM) ist, dass es Ihnen relativ einfach und schnell ein schlüssiges Bild von Renditeerwartung und Risiko gibt. Zusammen mit anderen Faktoren können die Annahmen dieses Modells als Grundlage für den Aufbau eines Portfolios dienen.

Darüber hinaus ist das CAPM das ideale Werkzeug, um das bereits bestehende Portfolio auf Effizienz zu prüfen. Eventuell lässt sich in einer anderen Zusammensetzung dieselbe Rendite, aber mit weniger Risiko erzielen.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Worin liegen die Schwächen und Nachteile des Capital Asset Pricing Model (CAPM)

Die Annahmen aus den 60er Jahren wurden von Wirtschaftswissenschaftlern natürlich fortwährend erweitert und treffen psychologisch nicht auf alle Marktteilnehmer zu. In der Behavioral Finance (also der Verhaltensfinanzwissenschaft) konnte nachgewiesen werden, dass sich die Anleger eben nicht immer rational, gewinnmaximierend und risikoavers verhalten.

Stattdessen können sie sich z. B. stark von der Nachrichtenlage beeinflussen lassen oder bei Unkenntnis zu hohe Risiken eingehen. Ein großer Anteil der Anleger handelt de facto irrational – mit den zunehmenden Zugangsmöglichkeiten für Kleininvestoren zum Markt wächst dieser Faktor sogar und die Berechenbarkeit des Risikos nimmt ab. Der starke Fokus auf die Volatilität lässt ebenfalls nur bedingt Aussagen über das tatsächliche Risiko zu. Es wird schließlich immer eine Betrachtung der Vergangenheit vorgenommen. Zudem gibt es viele weitere Faktoren, welche das Wachstum beeinträchtigen könnten. So kann es in Segmenten wie der Wasserstoffindustrie zu einer Blasenbildung kommen, die während des starken Wachstums kaum mit Hilfe des Betafaktors als Risiko auszumachen ist.

Weiterhin geht man beim CAPM von einem stabilen risikofreien Zins über einen längeren Zeitraum hinweg aus. In der Realität verändert sich der Wert aber fortwährend. Wenn man dies nicht beachtet, können bestimmte Aktien fälschlicherweise als über- oder unterbewertet erkannt werden. Weiterhin ist der Vergleichswert, also das Marktportfolio, ein Problem. Da man sich der Einfachheit halber auf einen bestimmten Index bezieht, handelt es sich nicht um den tatsächlichen Gesamtmarkt. Und selbst dann ist ein Kauf aller Papiere am Markt in der Praxis keine wirkliche Alternative.

Fazit zum Capital Asset Pricing Model (CAPM)

Die Portfoliotheorie und das CAPM waren in den 50er und 60er Jahren die ersten Postulate, die festgestellt haben, dass die Diversifikation eines Portfolios eine positive Auswirkung auf das Rendite-Risiko-Verhältnis hat. Durch die breitere Streuung der Verlustgefahr, können mögliche Verluste ausgeglichen werden. Gerade in dieser Erkenntnis liegt der große Fortschritt, welchen die Entwickler des Modells geschaffen haben.

In der Realität muss heute davon ausgegangen werden, dass das CAPM mit vielen realitätsfremden Annahmen arbeitet. Dennoch ist es durch seine einfache Anwendung eines der am häufigsten verwendeten Modelle am Finanzmarkt. Es wird allerdings nicht kritiklos und vor allem nicht ohne einen Blick auf andere Kennzahlen genutzt.

Dennoch können gerade der Betafaktor und die Effizienzanalyse eines Portfolios gute Hinweise darauf geben, ob man sich mit seinem Investment auf dem richtigen Weg befindet. In Kombination mit anderen Analysetools, lässt sich ein umfassenderes Bild vom Aktienmarkt erstellen und somit gezielter ein effizientes Portfolio aufbauen.

Online Broker wie Markets.com stellen Ihnen diese Werkzeuge kostenfrei zur Verfügung und helfen Ihnen somit dabei, schnell zu den notwendigen Zahlen zu gelangen. Vor allem die Angabe des Betafaktors ist ein Vorteil und nimmt Ihnen viel Rechenarbeit ab. Ich empfehle Ihnen, selbst beim Erkennen von Wertpapieren mit hohen Renditeerwartungen bedächtig zu handeln und eben wie in der Annahme von Markowitz rational vorzugehen. Die Abwägung von Renditechancen und Risiko sowie eine breite Streuung des Kapitals sind die goldenen Grundregeln beim Trading mit Aktien.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Meist gestellte Fragen:

Was sagt der CAPM aus?

Beim Capital Asset Pricing Model (CAPM) geht es um die Beschreibung von systematischem Risiko im Zusammenhang mit der zu erwartenden Rendite. Es lassen sich also Faktoren ausmachen, die mit Hilfe einer richtigen Portfoliodiversifizierung beeinflusst werden können und welche, die als branchen- oder marktübliches Restrisiko gelten.

Was hat der Betafaktor mit dem CAPM zu tun?

Der Betafaktor ist eine Kennzahl, die direkt aus dem Capital Asset Pricing Model (CAPM) erwachsen ist. Der Wert zeigt an, wie stark eine einzelne Aktie im Verhältnis zum Gesamtmarkt schwankt. So lassen sich systematische und unsystematische Risiken ausmachen. Für unterschiedliche Investitionsstrategien können sowohl ein Beta-Faktor über als auch unter 1 von Vorteil sein. Bei mehr als 1 kommt es zu stärkeren Schwankungen gegenüber dem Marktportfolio – dadurch sind auch höhere kurzfristige Gewinne möglich. Bei einem Beta-Faktor unter 1 verhält sich der Kurs der Aktie deutlich stabiler.

Was ist die Kapitalmarktlinie?

Die Kapitalmarktlinie oder Capital Market Line bezeichnet das das Verhältnis von erwarteter Rendite und Risiko. Dabei werden alle Marktteilnehmer mit ihren Interessen und Handlungen anhand einer Effizienzkurve betrachtet. In dem Diagramm werden alle möglichen Risiko-Rendite-Kombinationen dargestellt.

Was sagt der Betafaktor aus?

Das Beta gibt Auskunft darüber, wie stark eine Aktie im Verhältnis zum Marktportfolio schwankt, also welche Abweichungen bei der Volatilität vorhanden sind. Bei einem Wert über 1 schwankt die Aktie stärker als der Markt. Liegt er bei unter 1, ist der Kursverlauf stabiler. Beide Ergebnisse können je nach Strategie Vorteile bringen.

Wann spricht man von einem effizienten Portfolio?

Ein Portfolio ist dann effizient, wenn es kein alternatives Portfolio gibt, das mit geringerem oder gleichem Risiko eine höhere Rendite erzeugt.

Was sind die Kosten des Eigenkapitals?

Als Eigenkapitalkosten versteht man die von den Geldgebern und Investoren erwartete Rendite. Die genaue Höhe ist u. a. vom systematischen Risiko abhängig, weswegen das CAPM bei der Berechnung hilfreich ist. Neben dem Risiko werden weitere Faktoren wie der risikofreie Zinssatz und die Finanzierungsstruktur einbezogen.

Warum sind Eigenkapitalkosten höher als Fremdkapitalkosten?

Bei den Eigenkapitalkosten geht es nicht um wirkliche Kosten, sondern um die angenommene Verteilung der Gewinne an die Aktionäre, beispielsweise über Dividende. Meist wird eine Risikoprämie fällig, weswegen die Eigenkapitalkosten höher angelegt werden als die Fremdkapitalkosten. Steuerlich können die Eigenkapitalkosten nicht berücksichtigt werden. Die Ermittlung kann über das Capital Asset Pricing Model erfolgen.

Was ist das Tangentialportfolio?

Beim Tagentialportfolio handelt es sich um das Portfolio, dass für eine gegebene Volatilität die höchste Renditeerwartung einbringt. Hierbei werden die risikolosen Anlagen einbezogen und die zu erwartende höchstmögliche Rendite mit dem Risiko verglichen.

Was besagt die Portfoliotheorie?

Entwickelt wurde die Portfoliotheorie vom US-Ökonomen Harry M. Markowitz und ist zur Basis für das CAPM geworden. Grundlage ist das angenommene Verhalten der Investoren anhand bestimmter Handlungsmuster, beispielsweise Nutzenmaximierung, rationalem Agieren und Risikovermeidung. Hieraus ergibt sich die Unterscheidung von systematischem und unsystematischem Risiko und die Berechnung von effizienten Portfolios. Effizient ist ein Portfolio, wenn es kein anderes Portfolio gibt, das bei geringerem oder gleichem Risiko eine höhere Rendite erwirtschaftet.