Was ist Derivatehandel? Trader, die aus dem gewöhnlichen Aktienhandel herausgewachsen sind und nach neuen Anlagemöglichkeiten suchen, finden sich schnell in der Welt der Finanzderivate wieder. Diese ermöglichen dem Trader weitaus komplexere und spekulative Geschäfte zu machen, als beim herkömmlichen Aktienhandel.

Doch worauf muss ein Trader achten, um mit Finanzderivaten Erfolg zu haben? Folgend klären wir, was Finanzderivate sind, wie man sie nutzen kann und liefern ein umfangreiches Finanzderivate Beispiel – Finanzderivate einfach erklärt.

Die wichtigsten Fakten zum Handel von Finanzderivaten:

- Das dem Handel zugrunde liegende Finanzprodukt ist immer der Basiswert.

- Trader spekulieren beim derivativen Handel auf steigende und fallende Kurse.

- Für den Handel setzen Trader immer Hebel ein, traden also auf Marge.

Was sind Finanzderivate? Definition

Finanzderivate sind Handelsinstrumente an der Börse, die keinen eigenen physischen Wert besitzen, sondernden Wert eines zugrunde liegenden Finanzproduktes ableiten – im Trading mit Finanzderivaten wird das dem Handel zugrunde liegende Finanzprodukt auch Basiswert genannt. Durch die Ableitung eines reellen Finanzproduktes kann im Derivatehandel eine höhere Handlungsvielfalt entstehen. Demnach kann ein Trader, der beispielsweise ein Aktien Derivat handeln will, dieses auch hebeln. Nur um ein Beispiel zu nennen.

Um die Finanzderivate Definition zu vervollständigen: Im Grunde genommen geht ein Trader mit Finanzderivaten eine Handelswette und einen Vertrag ein. Er investiert nicht in den Vermögenswert, beispielsweise eine Aktie, selbst, sondern wetten mithilfe des Derivats darauf, ob der Kurs fallen oder steigen wird. Dementsprechend werden Derivate eher selten für den langfristigen Vermögensaufbau verwendet, sondern dienen viel mehr der Spekulation und dem kurz- bis mittelfristigen Handeln.

Wichtige Derivate sind:

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Was bringen Finanzderivate?

Mal abgesehen von der doch sehr langen Geschichte von Derivaten selbst, verfolgen Trader mit Finanzderivaten heutzutage das Ziel, im Vergleich zum normalen Aktienhandel mit weniger Einsatz höhere Gewinne zu erzielen. Heißt, der Derivate Trader will im Grunde den normalen Kauf bzw. Verkauf von Basiswerten hebeln. Zudem muss ein Trader Finanzderivate nicht an der normalen Börse handeln, da sehr viele derivate Typen auch außerbörslich (OTC) handelbar sind. Neben dem normalen Handeln und spekulieren auf Derivate werden sie auch oft für das sogenannte Hedging, auch Absicherungsgeschäfte genannt, verwendet.

Eigenheit von Derivate Hebeln

Viele Derivate lassen sich entsprechend direkt im Broker hebeln, jedoch wird ein Finanzderivat oft schon von sich aus als gehebeltes Basisprodukt angesehen. Im Allgemeinen basieren die Kurse von Derivaten ja auf dem Wert des Basisproduktes, dennoch lässt sich eine viel höhere Volatilität im Handel mit Derivaten feststellen. Heißt, im Vergleich zum Basiswert erleben Derivate oft gehebelte Wertschwankungen, was natürlicherweise gefundenes Fressen für Spekulanten ist, jedoch auch das Risiko deutlich erhöht.

Exkurs: Derivate

Wie der Name Finanzderivate schon sagt, muss es auch Derivate außerhalb des normalen Tradings geben. Tatsächlich ist die Geschichte von Derivaten eine sehr lange und verdeutlicht die Funktionsweise von Derivate Produkten.

Ursprung der Derivate

Die Basis von Derivaten sind Termingeschäfte, welche bereits 1750 v.Chr. zum Einsatz kamen. Damals war es so, dass Landwirte sich ihre Ernte gerne absichern wollten. Heißt, sie wollten schon vor der Ernte fixe Abnehmer der Erzeugnisse haben, um zum einen ein gewisses Maß an Sicherheit zu erhalten und zum anderen den Zerfall ihrer Produkte zu verhindern, da diese oftmals monatelang nicht verkauft werden konnten.

Beispielsweise konnte ein Landwirt, der Äpfel im September erntet, bereits im Januar mit Händlern einen Vertrag abschließen. Darin wurde festgelegt, dass ein Apfelhändler beispielsweise im September 500 kg Äpfel für 0,2€ je Apfel kauft. Im September dann bekommt er die Äpfel und verpflichtet sich, den definierten Preis pro Apfel zu zahlen, ganz unabhängig davon, ob zu dem Zeitpunkt ein Apfel 0,1€ oder 10€ wert war.

Heutiger Stellenwert von Derivaten

Obwohl heutzutage der Derivate Handel sehr viel komplexer, vollständig digitalisiert und viel schneller abläuft, bleibt der Grundgedanke derselbe: Absicherung. Trader nutzen Finanzderivate, um sich vor zukünftigen Preisschwankungen zu schützen. Doch auch abseits der digitalen Welt und der Spekulation haben Derivate eine enorme Wichtigkeit für die Industrie. Großhändler und Produzenten decken sich noch immer mithilfe von Derivaten mit den entsprechenden Rohstoffen ein, um planungs- und ausfallsicher zu sein.

Doch auch Privatanleger sind schon lange auf den Zug des Derivatehandels aufgesprungen. Demnach ist die Spekulation die wohl am häufigsten verwendete Art, um Derivate zu nutzen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Merkmale von Finanzderivaten

Finanzderivate weisen bestimmte Merkmale auf, die sie von anderen Finanzprodukten unterscheiden. Doch auch gilt: Derivat ist nicht gleich Derivat. Obwohl jedes Finanzderivat prinzipiell ähnlich funktioniert, unterscheiden sich die Finanzderivate vor allem untereinander. Folgend wird deshalb auf die gängigsten Finanzderivate kurz eingegangen.

Bedingte und unbedingte Derivate

Zunächst lassen sich alle Finanzderivate in zwei Kategorien unterteilen: bedingte und unbedingte Finanzderivate. Da bei Derivaten dem Käufer ja theoretisch ein Erwerbs- und Verkaufsrecht verkauft wird, lassen sich die Finanzderivate bezüglich dieses Rechtes und der einhergehenden Pflichten unterscheiden. Bedingte Finanzderivate zeichnen sich dadurch aus, dann sie nur einseitig verpflichtend sind. Heißt, der Käufer erhält das Recht, einen Basiswert zu kaufen bzw. zu verkaufen.

Unbedingte Finanzderivate auf der anderen Seite verpflichten beide Seiten des Handels. Heißt, beide Seiten haben das Recht, aber verpflichten sich auch zeitgleich zum Kauf bzw. Verkauf zum definierten Preis.

Die bedingten Derivate

Folgend wird kurz auf gängige bedingte Derivate eingegangen und erklärt, welche Finanzprodukte zu ihnen zählen und wie sie funktionieren.

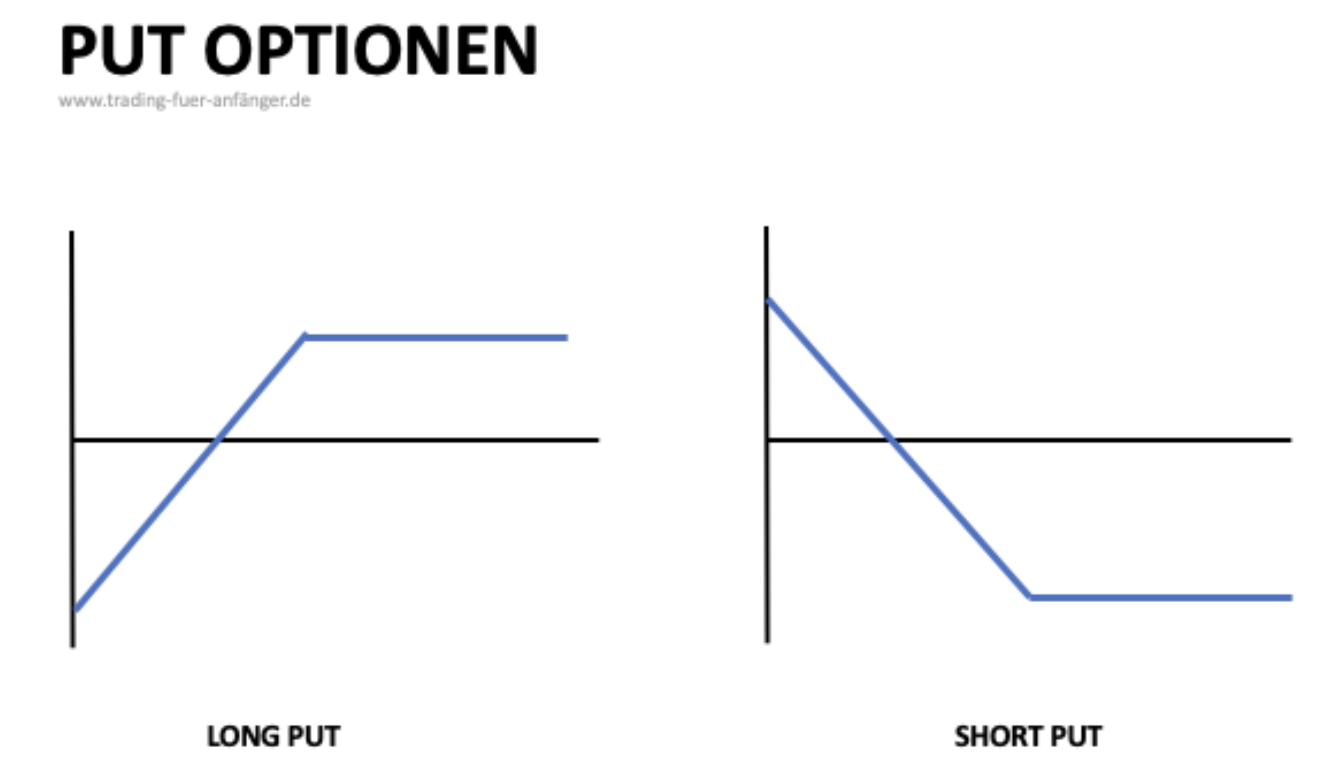

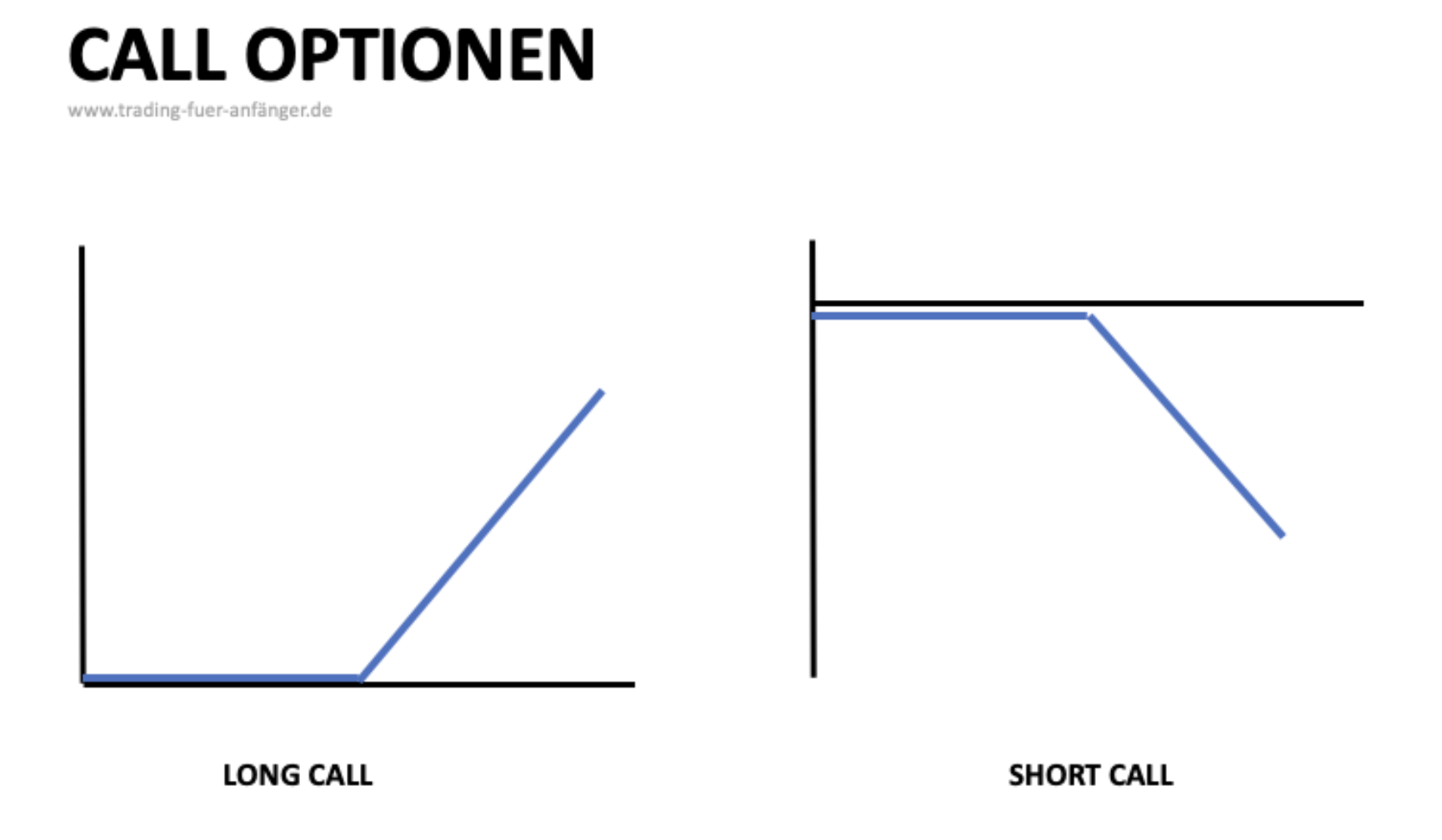

- Optionen: Optionen zählen zu den wohl bekanntesten Finanzderivaten und gehören zu der Gruppe der bedingten Derivate. Hierbei erhält der Investor das Recht, innerhalb eines festgelegten Termins einen Basiswert zu kaufen bzw. zu verkaufen. Die Unterscheidung zu Futures ist hierbei, dass der Anleger das Recht erhält, sich aber nicht verpflichtet. Heißt, der Anleger kann bis zum Zeitpunkt des Fälligkeitstermins die Option realisieren oder weiter innehalten.

Die Verkäuferseite hingegen verpflichtet sich, bis zum Fälligkeitstermin den Basiswert liefern zu können. Dies wirkt eher unvorteilhaft für den Verkäufer, weshalb beim Handel von Optionen zur Absicherung gewissen Optionsprämien verlangt werden. Anleger unterscheiden beim Optionshandel prinzipiell zwischen den Optionen CALL und PUT. CALL Optionen induzieren den Anreiz, einen Basiswert zu kaufen, während PUT Optionen einen Verkauf definieren. Der Preis des Basiswertes wird natürlich bei beiden Optionsarten zu Vertragsbeginn festgelegt und so auch gehalten.

Die unbedingten Derivate

Es gibt mehr unbedingte, als bedingte Finanzderivate. Folgend ein kleiner Exkurs zu den unbedingten Finanzderivaten.

- Futures: Futures sind in ihrer Funktionsweise den Optionen zunächst sehr ähnlich. Auch hierbei wird eine Vereinbarung getroffen, einen zugrundeliegenden Basiswert in der Zukunft zu einem festgelegten Preis zu kaufen bzw. zu verkaufen. Der Fälligkeitstermin bekommt bei Futures aber eine andere Rolle. Hierbei verpflichten sich beide Seiten des Handels zum Fälligkeitstermin den Basiswert zu kaufen bzw. zu verkaufen. Deswegen fallen hierbei auch keine Prämien zur Absicherung an.

Wichtig: Der Fälligkeitstermin bei Futures ist das letzte Ultimatum. Die beiden Parteien des Handels können in der Regel bereits vor Fälligkeit den Handel abschließen. Geschieht das nicht, wird der Handel automatisiert zur Fälligkeit geschlossen.

- Forwards: Auch bei Forwards handelt es sich um unbedingte Finanzderivate. Hierbei wird festgelegt, einen Basiswert zu einem festgelegten Zeitpunkt zu kaufen bzw. zu verkaufen. Beide Seiten verpflichten sich der Abmachung. Vor allem beim Rohstoff Trading und im Forex Markt kommen Forwards zum Einsatz.

Der Unterschied zu Futures besteht darin, dass es sich bei Forwards um ein nicht standardisiertes Produkt handelt. Heißt, Forwards werden ausschließlich außerbörslich bei OTC Brokern gehandelt. Ein weiterer wichtiger Unterschied ist die Verhandelbarkeit. Während die Preise bei Futures in Stein gemeißelt werden, bieten Forwards durch den OTC Handel die Möglichkeit von individuellen Angeboten und Verhandlungen.

- Swaps: Swaps gehören ebenfalls zu den unbedingten Derivaten. Diese funktionieren im Prinzip ähnlich wie Futures. Heißt, beide Seiten verpflichten sich zum Kauf bzw. Verkauf zu einem bestimmten Preis an einer bestimmten Fälligkeit. Der Unterschied besteht allerdings darin, dass bei Swaps weniger Wertpapiere die Basis bilden, sondern ein Tausch (Swap) von Zahlungsströmen stattfindet. Dabei kann es sich um Schulden, Finanzierungen, Zinsen o. ä. handeln. Zugänglich gemacht werden einem Swap ausschließlich OTC und Privatanleger werden damit eher wenig zu tun haben, da sich das Konstrukt der Swaps eher für Institutionen, Banken und sogar Regierungen eignet.

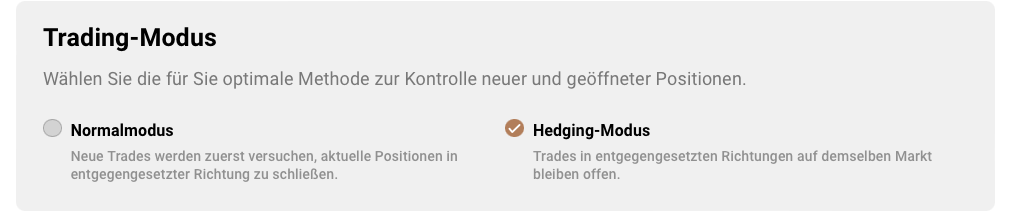

CFDs

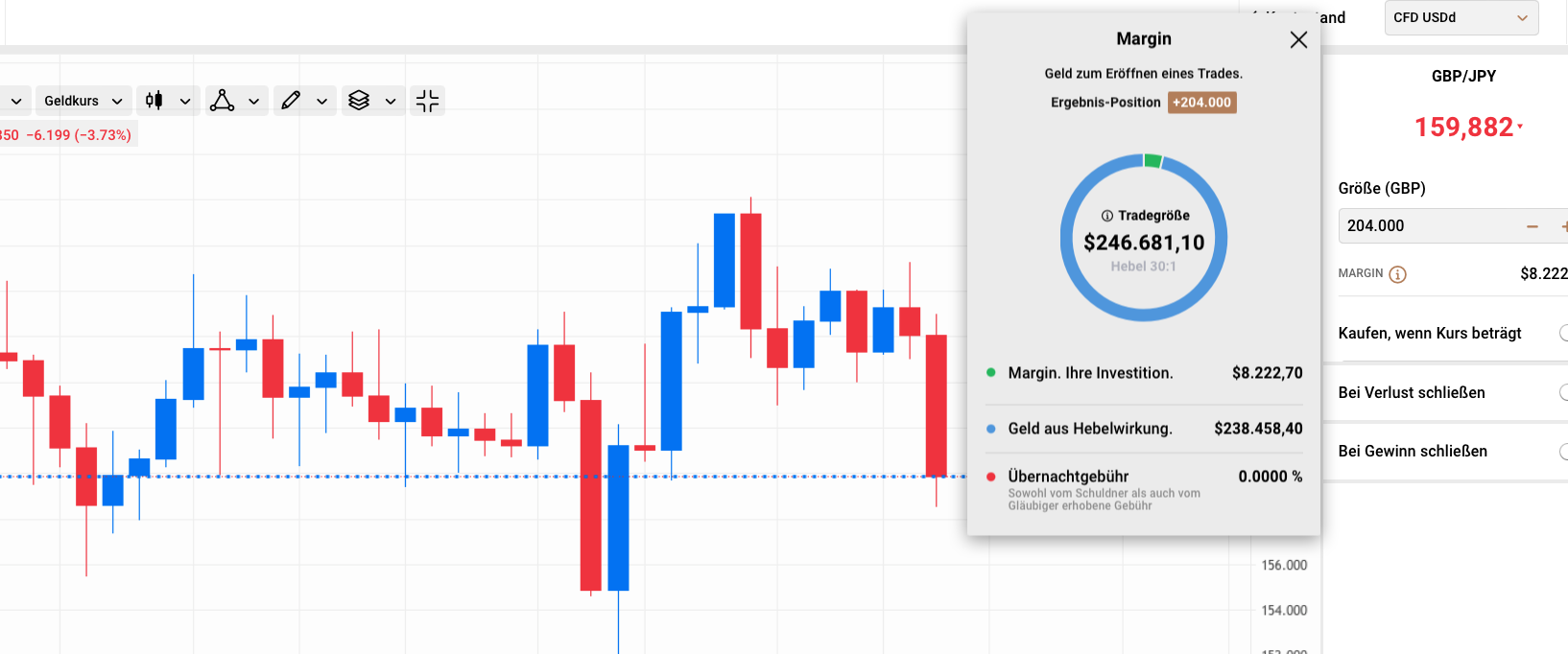

Ein sehr klassisches Produkt aus dem Derivate Bereich sind CFDs, auch Cotracts of Difference genannt. CFDs ermöglichen Privatanlegern die Spekulation auf einen zugrundeliegenden Basiswert, häufig Aktien, Rohstoffe, aber auch Forex. Das CFD Trading lebt von Hebeln und wird sehr gerne von Day Tradern oder Scalpern angewendet. Der CFD Handel ist dem gewöhnlichen Aktienhandel am ähnlichsten und Gebühren fallen hierbei in Form von Spreads an. Der Unterschied zu den anderen unbedingten Derivaten ist jener, dass sofort an Ort und Stelle gehandelt wird. Heißt, der Handelszeitpunkt liegt nicht in der Zukunft, sondern findet direkt statt. Die einzige Gemeinsamkeit zu den anderen Derivaten besteht also in der Abbildung des Basiswertes und der Verpflichtung beider Handelsparteien.

Zertifikate

Zertifikate bilden ein ganz eigenes Derivat und beschreiben im Grunde das Recht zum Kauf eines Basiswertes. Meistens von Banken herausgegeben können auch Zertifikate auf verschiedenen Werten basieren, vorwiegend aber Aktien, Rohstoffe und Indizes.

Zertifikate gibt es viele, die im Trading gängigsten sind aber:

- Turbozertifikate

- Bonuszertifikate

- Expresszertifikate

- Knock-Out-Zertifikate

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie funktioniert der Handel der Finanzderivate?

Für Privatanleger ist es mittlerweile recht einfach Finanzderivate zu handeln und der Prozess ähnelt dem normalen Handel mit Aktien sehr. Der Unterschied zum normalen Trading ist im Prinzip jener, dass nicht das Produkt an sich gehandelt wird, sondern Verträge zum Kauf bzw. Verkauf abgeschlossen werden. Der Anleger kann mit diesem Vertrag dann auf einen Kursanstieg oder einen Kursverfall setzen. Weiters werden Derivate nicht auf jedem Broker gehandelt. Für viele Derivate Typen müssen die Broker entweder OTC sein oder generell Terminbörsen listen.

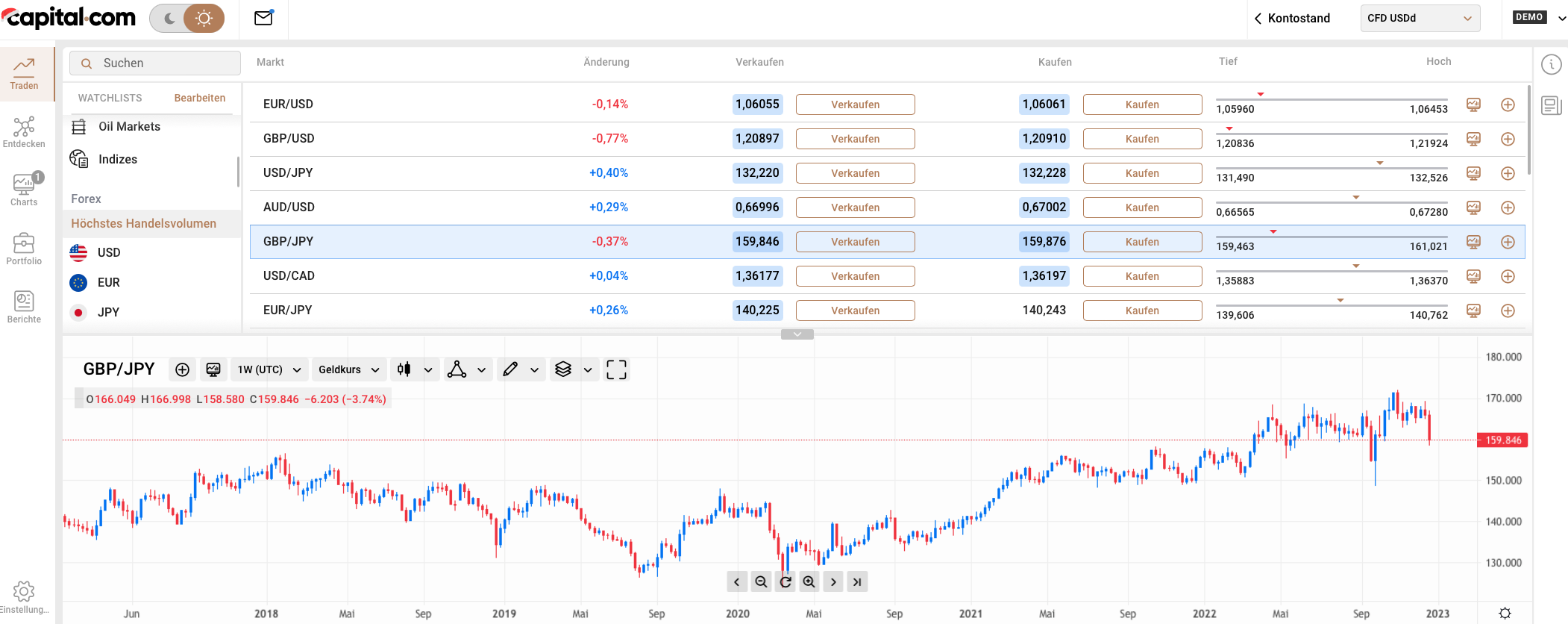

Besonders der CFD Handel sollte jedem Trader ein Begriff sein und in der Praxis funktioniert der Handel mit Derivaten nach einem recht einfachen Schema:

Schritt 1: Broker auswählen

Hierbei ist es wichtig sich schon im Vorhinein Gedanken zu machen, welche Derivate man handeln möchte und welche Strategie man verwenden will. Da nicht jeder Broker dieselben Märkte und Finanzderivate listet, sollte man neben den Konditionen auch dies bei der Brokerwahl im Auge behalten. Zusätzlich dazu, speziell im CFD Trading, sollten sich Anleger mit den Spreads der Broker befassen. Manche Broker erlauben den Handel von Finanzderivate von Haus aus, manche wiederum lassen sich mit dem MetaTrader 4 verbinden, um den Derivatehandel zu erlauben.

Schritt 2: Sich für Finanzderivate qualifizieren

Nachdem ein Broker gewählt wurde, man sich registriert hat, Kapital eingelegt hat und die Verifizierung abgeschlossen ist, verlangen viele Broker zum Handel von Finanzderivaten einen kleinen Test im Broker selbst. Das liegt daran, dass es sich bei Finanzderivaten um ein recht komplexes und risikoreiches Konstrukt handelt, welches nicht direkt von jedem Anfänger verwendet werden soll. Die Tests dienen also zum Schutz des Privatanlegers.

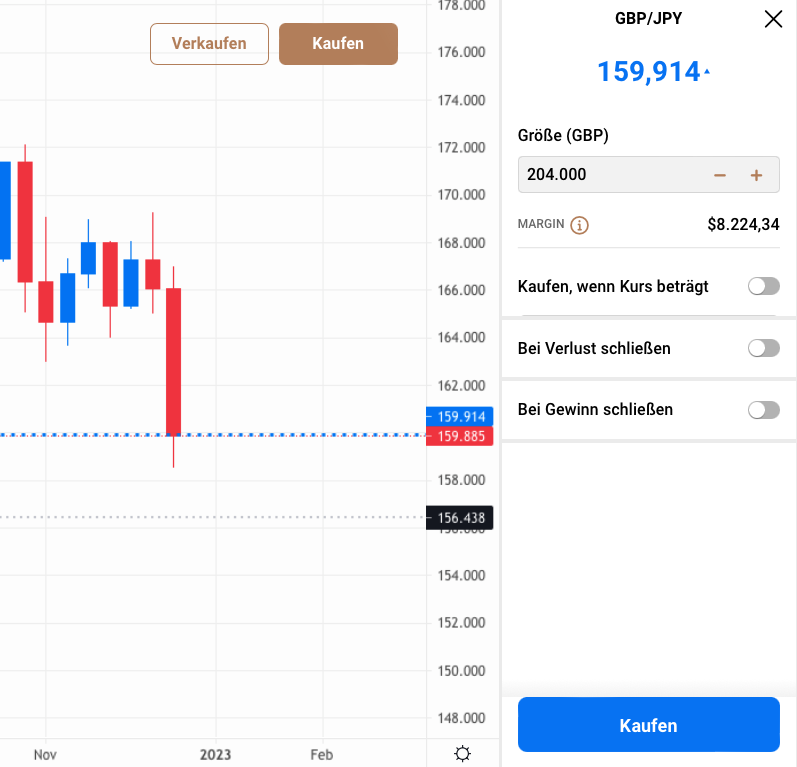

Schritt 3: Finanzderivat auswählen und handeln

Je nach Anlagestrategie ist jeder Trader an anderen Derivaten interessiert. Angenommen ein Trader möchte CFDs handeln, so gilt es natürlich zuerst das entsprechende Produkt im Broker auszuwählen. Dort kann er dann, auch gehebelt, um ein Kaufs – bzw. Verkaufsrecht ansuchen (Short oder Long). Im Anschluss können auch hierbei Parameter und oftmals Hilfsmittel gesetzt und die Order regulär ausgeführt werden. Im Anschluss befindet sich das Finanzderivat im Portfolio des Anlegers.

Unterm Strich ändert sich die Art und Weise, wie man Finanzderivate handelt je nach Finanzderivat etwas. Im Grunde genommen versuchen Broker aber den Prozess so einfach wie möglich zu gestalten, um dem normalen Aktienhandel im Ausführungsprozess zu ähneln.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Schritt 4: Mit dem Options Trading beginnen – Beispiel

Um den Handel mit Finanzderivaten etwas zu veranschaulichen, folgt hier ein kurzes Finanzderivate Beispiel beim Handel mit Optionen. Wie bereits erwähnt, handelt es sich bei Optionen um ein bedingtes Derivat, welches nur einseitig verpflichtend wirkt.

Angenommen, der Anleger möchte eine Option auf einen Rohstoff kaufen. Dabei ist der Preis des Basiswerts, also des Rohstoffs selbst 200€ für die definierte Menge. Der Anleger spekuliert darauf, dass der Wert in Zukunft steigen wird, weshalb er sich für eine CALL Option entscheidet. Folgende Parameter gelten:

- Basispreis des Rohstoffs: 200 Euro

- Grundpreis der Option: 200 Euro

- Bezugsverhältnis der Option: 1:1 (eine Option = eine Rohstoffeinheit)

- Option Prämie: 50 Euro

- Laufzeit der Option: 3 Monate

Der Anleger bekommt mit dieser CALL Option also das Recht, diesen Rohstoff am Ende der Laufzeit für 200 Euro zu kaufen. Angenommen der Basiswert gewinnt wie erwartet an Wert und ist am Ende der Laufzeit 300 Euro je Einheit wert. Sofern der Anleger nicht schon vor Vertragsende gekauft hat, kann er nun von seinem Recht Gebrauch machen und den Basiswert für 200 Euro einkaufen. Da der Wert des Rohstoffs jetzt aber bei 300 Euro liegt, kann er diesen direkt für den aktuellen Wert verkaufen und die Spekulation des Anlegers ist aufgegangen. Natürlich kommt hierzu noch die Option Prämie und etwaige Brokergebühren, aber im Grunde geht der Trader mit 100 Euro Gewinn raus.

Broker für den Derivaten Handel

Eine eindeutige Antwort, wo man am besten Finanzderivate handeln sollte, lässt sich nicht geben. Jeder Trader verfolgt eine unterschiedliche Strategie und ob jetzt ein Trader nur mit CFDs oder nur mit Optionen handeln will, beeinflusst natürlich die Wahl des Brokers.

Prinzipiell ist aber wichtig, dass es sich je nach Finanzderivat entweder um einen OTC Broker oder aber um einen Broker mit Zugriff auf Terminbörsen handelt. Viele Broker unterstützen zudem den Handel mit Finanzderivaten nicht direkt, sondern über den Zugang zu Profi-Plattformen, wie dem MetaTrader 4. Oft schaltet diese Handelsplattform den Derivatehandel frei.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Folgende Broker haben sich in unserem Test als empfehlenswert herausgestellt:

- Capital.com – Besonders für CFDs geeignet

- GBE Brokers – Für CFDs und Swaps geeignet

- XTB – Gut für den Handel mit Futures und CFDs

- IG – Optionen, Futures und CFDs

Chancen & Risiken des Handels

Wie bei jedem Finanzprodukt gibt es auch beim Handel von Finanzderivaten einige Vor- und Nachteile bzw. Chancen und Risiken. Folgend eine kleine Auflistung.

Chancen

- Man kann Hebel verwenden

- Das Finanzderivat an sich ist oft schon gehebelt

- Spekulieren in beide Richtungen ist möglich

- Gewisse Finanzderivate sind auch für Anfänger geeignet

- Es gibt auf fast jeden Basiswert gibt es ein abbildendes Derivat

- Hohe Gewinne sind durchaus möglich

- Trading wird planbar durch Derivate

Risiken

- Erhöhtes Risiko

- Die generellen Gefahren von Hebelwirkungen treffen auch hier zu

- Nicht auf jedem Broker handelbar

- Für Anfänger eher ungeeignet

- Ein Finanzderivat stellt oft eine Verpflichtung dar, auch wenn sie negativ ist

Fazit: Finanzderivate sind komplexe Handelsinstrumente

Finanzderivate bilden einen Basiswert ab und sind ein komplexes Finanzinstrument, welches sich nur bedingt für Anfänger eignet. Nichtsdestoweniger gibt es eine Vielzahl an verschiedenen Derivaten und besonders der Handel mit CFDs kann für Anleger besonders spannend sein.

Natürlich geht der Handel von Finanzderivaten mit einem erhöhten Risiko einher, dennoch lassen sich mit ihnen gute Gewinne einfahren und den allgemeinen Handel planbarer machen. Jeder, der bereits aus der Anfängerphase im Trading heraus ist, sollte also ein Auge auf Finanzderivate werfen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Häufige Fragen und Antworten zum derivativen Handel:

Was ist Derivatehandel?

Bei Derivaten handelt es sich um ein abbildendes Finanzinstrument. Dementsprechend handelt man nicht eine Aktie oder einen Rohstoff selbst, sondern eine Abbildung vom Basiswert. Hierbei werden oft Verträge für zukünftige Handel abgeschlossen, wo man einen zukünftigen Kauf bzw. Verkauf eines Basiswertes zu einem Termin und festgelegten Preis definiert. Es gibt viele verschiedene Derivate, darunter: Optionen, Futures, CFDs, Swaps u. v. m.

Wie hoch sind die Finanzderivate Risiken?

Prinzipiell sind die Risiken beim Derivatehandel höher, als beim normalen Investieren. Pauschalisieren lässt sich dieses Risiko allerdings nicht, da das Risiko von der einzelnen Anlagestrategie und dem Derivat selbst abhängt. Deshalb sollen sich komplett unerfahrene Trader nicht unüberlegt in Finanzderivate stürzen.

Wo kann man Finanzderivate handeln?

Wichtig für den Handel mit Finanzderivate ist, dass es sich beim Broker um einen OTC Broker, oder um einen Broker mit Zugriff auf Terminbörsen handelt. Nicht auf jedem Trading Broker sind dieselben Derivate gelistet, weshalb man den Broker bewusst anhand der eigenen Strategie wählen soll. Gute Broker für Finanzderivate sind unter anderem: IG, Capital.com, XTB und GBE Brokers.