Die Börsen der Welt haben deutlich mehr Anlageklassen zu bieten als nur den Handel mit Aktien. Ein eher unbekanntes Handelsinstrument unter Trading Beginnern oder Laien sind Knock Out Zertifikate. Was sich zunächst nach einem Boxkampf anhört, ist tatsächlich ein Handelsinstrument. Den Namen Knock Out trägt es jedoch zurecht, da es ein sogenanntes Turbo Zertifikat ist. Was sich hinter einem Knock Out Zertifikat versteckt und wie diese zu handeln sind, verrate ich Ihnen in diesem Beitrag.

Die Merkmale von Knock-Out-Zertifikaten:

- Knock Outs werden über Emittenten gehandelt.

- Es gibt keine Einlagensicherung und ein Verlust von 100 Prozent ist möglich.

- Bei einem Knock Out Zertifikat handelt es sich um eine Schuldverschreibung.

- Es kann sowohl auf steigende als auch auf fallende Kurse gesetzt werden.

- Beim Kauf von Knock Outs können Anleger ein Stop Loss einrichten.

Was sind Knock-Out Zertifikate? Definition

Um Knock Out Zertifikate zu verstehen, muss der Begriff zunächst definiert werden. Werden die ersten beiden Wörter ausgeblendet, handelt es sich zunächst um ein typisches Zertifikat. Bei einem Zertifikat handelt es sich um ein Finanzprodukt, dass eine Schuldverschreibung darstellt. Diese Schuldverschreibung verfügt über derivative Komponenten. Das bedeutet, dass die eigene Rendite von der Wertentwicklung anderer Finanzprodukte abhängig ist. Bei dem strukturierten Finanzprodukt kann ein Anleger somit sowohl am Gewinn als auch Verlust eines Finanzproduktes partizipieren.

Auch beim Handel von Knock Out Zertifikaten wird daher auf eine Kursentwicklung gesetzt. Der Kurs kann entweder steigen oder fallen. Der Unterschied zu herkömmlichen Zertifikaten ist jedoch, dass ein Knock Out Zertifikat eine Hebelwirkung besitzt. Dank des Hebels ist es möglich, auch mit geringem Kapitaleinsatz eine überdurchschnittliche Rendite einzufahren. Bei dem Handel von Knock Out Zertifikaten setzen Anleger in der Regel auf den Kurs einer Aktie oder die Entwicklung von einem Index.

Aufgrund der Hebelwirkung werden Knock Out Zertifikate oftmals auch Sprinter oder Turbo Zertifikate genannt. Wie aber ist es möglich, Knock Out Produkte zu identifizieren? Ich zeige es Ihnen.

Knock Out Zertifikate unterscheiden sich in vielerlei Hinsicht von normalen Zertifikaten. Die Hebelwirkung ist immer ein geeignetes Indiz dafür, dass es sich um Knock Out Produkte handelt. Ein Hebel ist immer am Steigen oder Fallen des Kurses einsehbar. Wenn wir davon ausgehen, dass ein Hebel von 3 gilt, so würde bei einer Kursentwicklung einer Aktie um 1 %, das Zertifikat um 3% steigen bzw. fallen. Auf diese Weise ist die Kursentwicklung eines Basiswerts demnach entscheidend für den Gewinn oder Totalverlust des eingesetzten Kapitals von einem Handel.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Exkurs: Was sind Hebelprodukte?

Um den Hebel von Knock Out Zertifikaten zu verstehen, sollte kurz geklärt werden, was Hebelprodukte genau sind. Zu den Hebelprodukten zählen Optionsscheine und Knock Out Zertifikate. Beide haben gemein, dass basierend auf dem aktuellen Kurs auf fallende Kurse oder steigende Kurse gesetzt wird. Ein Hebel ist immer vorhanden, der meist dem Verhältnis 1:2 entspricht, je nach Handelskonditionen aber auch anders definiert sein kann. Je höher der Hebel ist, desto größer ist auch der Profit den ein Anleger erreichen kann. Ein Risiko stellt die Kapitalanlage aber dar.

Es ist daher festzuhalten, dass je höher der Trading Hebel ist, desto höher ist auch das Risiko. Sowohl hohe Gewinne als auch hohe Verluste können so eingefahren werden.

So identifizieren Sie Knock Out Zertifikate

Doch nicht nur der Hebel zeigt einem Anleger, ob es sich um ein solches Zertifikat handelt. Auch die Knock Out Barriere ist klar erkennbar. Die Knock Out Barriere wird auch immer mal wieder in der Fachliteratur als Knock Out Schwelle bezeichnet.

Es handelt sich hier jedoch um die gleiche Bedeutung. Es kann immer vorkommen, dass die Knock Out Schwelle erreicht wird. Das passiert immer dann, wenn der Kurs erreicht wird, bei dem das Knock Out Zertifikat verfällt. In diesem Fall handelt es sich um einen Totalverlust des eingesetzten Kapitals und der Anleger erhält nichts bzw kaum etwas vom Kapital zurück. Da der Handel von Knock Out Produkten hoch spekulativ ist, kann es immer passieren, dass die Schwelle erreicht wird und so eine Knock Out Barriere entsteht.

Wie risikoreich ist der Handel aber dann wirklich?

Spekulativ ist der Handel in jedem Fall, aber es gibt auch eine Möglichkeit sich als Anleger abzusichern. Die Möglichkeit besteht durch einen Stop Loss. Einige Knock Out Zertifikate geben dem Anleger die Möglichkeit diesen Sicherheitsmechanismus zu nutzen. Zu beachten ist jedoch, dass das nicht umsonst ist und meist extra Geld kostet. Eine Absicherung ist so aber garantiert. Wenn der Kurs der Aktie oder von einem Index fällt, stellt der Stop Loss die neue Knock Out Schwelle dar. In diesem Zuge erleiden Sie keinen Totalverlust. Stattdessen kann noch etwas Geld gesichert werden, doch auch dies entspricht einem Verlust.

Märkte für den Handel der Knock Out Zertifikate

Der Handel von Knock Out Zertifikaten ist über Emittenten möglich. Diese sind in der Regel Online Broker bzw. Broker vor Ort. Online Broker sind mittlerweile jedoch deutlich mehr vertreten und gelten daher als der durchschnittliche Emittent eines Knock Out Zertifikats. Broker müssen jedoch nicht unbedingt die Emittenten sein. Es ist ebenfalls möglich, das ein anderes Finanzinstitut als Emittent agiert. Zu beachten ist, dass dem Anleger auch immer ein Risiko durch den Emittenten entstehen kann. Warum? Bei einem Knock Out Zertifikat handelt es sich um Inhaberschuldverschreibungen vom Emittenten. Geht der Broker also pleite, verlieren auch Sie Ihr Geld. Die gesetzliche Einlagensicherung von 100.000 Euro auf Finanzprodukte greift in diesem Fall nicht.

Als Anleger haben Sie somit die Wahl, ob Sie direkt über einen Broker oder über einen Emittenten traden. Ein börslicher als auch außerbörslicher Handel ist möglich. Beachten Sie bei Ihrer Entscheidung alle anfallenden Kosten.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Arten von Knock Out Zertifikaten:

Knock Out Zertifikate können in unterschiedlichen Formen auftreten. Zunächst ist die Art von einem Turbo Zertifikat immer davon abhängig, ob ein Anleger auf fallende Kurse oder steigende Kurse basieren auf dem Kurs des Basiswertes setzt. Doch auch die Terminierung der Knock Out Zertifikate spiel eine Rolle. Insgesamt gibt es daher vier Arten, die wir im Folgenden anschauen:

- Long Knock Out Zertifikate

- Short Knock Out Zertifikate

- Verkürzte Knock Out Zeiten

- Erweiterte Knock Out Zeiten

Darüber hinaus werden Knock Out Zertifikate noch wie folgt unterteilt:

- Open End Turbos

- Mini Future Zertifikat

- Smart Mini Future

- X Open End Turbos

- X Turbos

- Typ Call oder Put

Long Knock Out Zertifikate

Long Knock Out Zertifikate werden auch als Knock Out Calls bezeichnet. Der Hebel ist bei den Zertifikaten immer abhängig von dem aktuellen Kurs des Basiswertes und dem Basispreis. Bei den Knock Outs wird der Basispreis auch als Strike bezeichnet. Die logische Schlussfolgerung ist daher, dass der der Hebel umso höher wird, umso mehr sich dieser dem Basiswert nähert. Der Strike kann daher auch als Knock Out Schwelle bezeichnet werden. Kleiner Reminder: Ist die Knock Out Schwelle erreicht, so handelt es sich um einen Totalverlust für den Anleger.

Wenn Sie sich für den Long Handel entscheiden, erhöht sich der Basiswert täglich. Der innere Wert vom Produkt sinkt somit und das Risiko steigt gleichermaßen. Bei dem Kauf eines Knock Out Call spekulieren Anleger somit auf ein Ansteigen der Kurse

Short Knock Out Zertifikate

Das Gegenteil ist bei Short Knock Out Zertifikaten der Fall. Diese werden auch als Knock Out Puts bezeichnet. Bei dieser Variante setzen Anleger basierend auf dem Kurs des Basiswerts auf fallende und nicht, wie beim Knock Out Call, auf ansteigende Kurse. Der Basiswert fällt somit von Tag zu Tag.

Bei den meisten Knock Out Zertifikaten haben Sie sowohl beim Long als auch Short Trading die Wahl, ob Sie einen Stopp Loss setzen möchten und so das eigene Kapital absichern.

Verkürzte und erweiterte Knock Out Zeiten

Die Laufzeit von einem Zertifikat bestimmt auch die Art. Es gibt daher auch die Möglichkeit Long oder Short Knock Out Zertifikate im Turbo im Smart Turbo bzw. im X Turbo zu handeln.

Bei einem Smart Turbo handelt es sich um eine Verkürzung der Knock Out Zeiten. Für Anleger kann dies profitabel sein, denn Sie genießen eine gewisse Absicherung. Hier zählt nämlich nur der Schlusskurs eines Tages. Es kann daher passieren, dass am Tag die Knock Out Schwelle überschritten wurde. Wenn der Schlusskurs sich aber wieder neutralisiert und die Knock Out Schwelle somit nicht überschreitet, erleiden Sie auch keinen Totalverlust. Das bedeutet, dass intraday Schwankungen keine Auswirkungen auf Ihr Zertifikat haben. Wenn der Schlusskurs die Knock Out Schwelle überschreitet, verfällt das Zertifikat und vorher nicht. Diese Variante ist somit nicht für Daytrader geeignet, jedoch für alle anderen Anleger.

Der Unterschied zwischen Knock Out Zertifikaten und Optionsscheinen

Zu den Hebelprodukten gehören sowohl Knock Out Zertifikate als auch Optionsscheine. Beide Hebelprodukte werden immer wieder verwechselt oder gleichbedeutend betrachtet. Es gibt aber natürlich einen Grund warum Knock Out Zertifikate und Optionsscheine unterschiedlich heißen. Es sind ganz klar unterschiedliche Handelsinstrumente. Aber wie unterscheiden sie sich?

Zunächst sollte klar erwähnt werden, dass das Verlustrisiko für den Anleger bei Knock Outs deutlich höher als bei Optionsscheinen ist. Der Grund hierfür ist die Knock Out Schwelle. Bei Optionsscheinen spielt diese erst am Ende der Laufzeit eine Rolle, ein ungesichertes Zertifikat verliert jedoch bei der Überschreitung der Schwelle sofortig an Wert. Das ist jedoch nicht der Hauptunterschied. Der Unterschied liegt tatsächlich in der Schwankung. Während der Einfluss von Marktveränderungen bei Optionsscheinen erheblich ist, können diese bei Knock Out Zertifikaten ignoriert werden.

Wie volatil ein Markt ist, spielt somit keine Rolle. Natürlich kann es für den Trader ein Indiz für das Fallen oder Steigen der Kurse darstellen, diese ist in den Knock Outs jedoch kaum bis gar nicht spürbar. Stattdessen ist der Hebel bei Knock Out Produkten entscheidend. Denn genau dieser ist dafür verantwortlich wie hoch der Gewinn bzw. Verlust ausfällt.

Kleines Fazit: Die wichtigsten Fakten über Knock Out Produkte

Der Handel eines Knock Out Zertifikats ist somit abhängig vom Hebel. Je höher der Hebel ist, desto größer ist auch der Gewinn bzw. Verlust. Darüber hinaus spielen bei Knock Out Produkten die Schwankungen am Markt keine Rolle. Stattdessen sollten Anleger ein Augenmerk auf den Hebel haben und die eigenen Gelder ggf. mit einem Stop Loss absichern, um keinen Totalverlust zu erleiden.

Es ist jedoch nicht nur wichtig sind für ein bestimmtes Zertifikat zu entscheiden, sondern auch für den richtigen Emittenten. Eine Bank, ein Broker oder ein anderes Finanzinstitut kann sowohl börslich als auch außerbörslich den Handel ermöglichen. Die Handelskonditionen sollten dabei immer im Blick behalten werden.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Mit Knock Out Zertifikaten traden lernen

Als Handelsinstrument eignen sich Knock Out Zertifikate natürlich auch zum Trading. Weitere Informationen über den Handel der Zertifikate möchte ich Ihnen daher natürlich nicht vorenthalten. Zunächst ist es jedoch wichtig zu erörtern, für welche Trading Strategie die Knock Outs eigentlich geeignet sind. Darüber hinaus sollte das Risiko des Handels auch betrachtet werden.

Sind die Rahmenbedingungen definiert, können wir uns gemeinsam anschauen, welche Kriterien bei der Auswahl der Knock Out Zertifikate zu betrachten sind und welche Vor- und Nachteile sich beim Handel ergeben. Als Praxistipp gebe ich Ihnen zudem Tools an die Hand, die ich empfehlen kann.

Zu welcher Trading Strategie passen die Knock Out Zertifikate?

Eignen sich Knock Out Zertifikate für jeden Trader? Und falls nein, für wen eignen sich die Knock Out Produkte dann? Da es sich bei Knock Out Zertifikaten tatsächlich um ein hoch spekulatives Finanzinstrument handelt, sollten zunächst nur erfahrene Anleger sich an den Handel wagen. Beginner im Trading müssen jedoch nicht nur beobachten, das Springen ins kalte Wasser wäre jedoch mit einem erhöhten Verlustrisiko verbunden. Ich empfehle daher das Trading von Knock Out Zertifikaten über ein Demo Konto, sofern noch wenig Trading Know How vorhanden ist.

Die Knock Out Zertifikate sind daher zunächst Profi Tradern vorenthalten. Die Anleger sollten jedoch nicht nur erfahren sein, sondern ganz klar auch spekulativ agieren. Dank der unterschiedlichen Arten von Knock Out Produkten kann das Instrument zudem von Daytradern als auch Intraday Tradern gehandelt werden.

Generell gilt jedoch festzuhalten, dass das Trading eines Knock Out Zertifikats immer aktiv ist. Für passive Anleger ist die Spekulation auf den Kurs einer Aktie oder einem Index, wie den Dow Jones oder den DAX daher ungeeignet.

Wie risikoreich ist der Handel wirklich?

Aus den Ausführungen geht bereits hervor, dass es sich beim Handeln von einem Knock Out Zertifikat um ein hoch spekulatives Geschäft und somit Unterfangen handelt. Wer somit kein stabiles Nervengerüst hat, sollte dieses Risiko nicht eingehen. Die Schwankung vom Wert kann schnell entstehen und ohne einen Stop Loss ist das eigene Kapital überhaupt nicht abgesichert. Sie sollten sich daher ganz klar die Frage stellen zu welchem Preis Sie die Zertifikate handeln möchten.

Sofern Sie noch nicht wissen was für ein Risikotyp Sie sind, können Sie sich folgende Fragen stellen:

- Welches Gefühl löst ein negativer Depotstand in mir aus?

- Machen mich Kursschwankungen nervös?

- Bin ich stressresistent?

- Habe ich die finanziellen Mittel, um einen hohen Verlust zu erleiden?

- Wie gut sind die Handelskonditionen von meinem Emittenten?

Wenn Sie diese Fragen für sich beantworten können, werden Sie auch herausfinden, ob Turbo Zertifikate die richtige Wahl für Sie sind. Beachten Sie jedoch, dass die Knock Out Zertifikate in der Risikoklassifizierung der Klasse mit dem höchsten Risiko für Anleger zugeschrieben wurden.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Kriterien für die Auswahl von Knock Out Zertifikaten

Wenn sich Anleger für den Kauf von Knock Out Produkten entscheiden, stellen sich wiederum eine Vielzahl von Fragen:

- Welche Knock Out Zertifikate sind geeignet?

- Was gibt es für Knock Out Zertifikate?

- Worauf muss ich beim Traden achten?

- Wie viel Kapital möchte ich investieren?

- Möchte ich auf Aktien oder einen Index Wert spekulieren?

Doch nicht nur diese Fragen gilt es zu beantworten, wenn es um die Auswahl der Zertifikate geht. Sie sollten ebenfalls die Merkmale der Knock Out Zertifikate im Auge behalten. Diese unterscheiden sich nämlich zwischen den unterschiedlichen Zertifikaten.

Stop Loss

Zunächst sollten Anleger sich entscheiden, ob Sie Knock Out Zertifikate mit einem Stop Loss oder ohne Stop Loss wünschen. Tatsächlich gibt es nämlich auch Knock Outs die kein Stop Loss zulassen. Aus diesem Grund sollten Sie bei der Wahl von einem Knock Out Zertifikat diese Filtereinstellung immer in den Suchfeldern eingeben und definieren. Wie bereits erwähnt, ist ein Stop Loss vor allem sinnvoll, wenn es darum geht, das eigene Risiko zu minimieren. Verluste fallen jedoch im Fall der Fälle dennoch an.

Laufzeit

Auch die Laufzeit der Knock Out Zertifikate spielen eine Rolle. Anleger können beim Kauf der Knock Outs entscheiden, ob die Laufzeit open end ist oder ein Zertifikat mit einer begrenzten Laufzeit präferiert wird. Das ist jedoch nicht nur eine Entscheidung, die man auf subjektiven Präferenzen fällt. Hier geht es auch ganz klar um das Geld.

Gibt es eine begrenzte Laufzeit, so kosten Knock Out Zertifikate in der Regel auch mehr Geld. Schwarzweißes Denken ist jedoch auch hier zu einfach. Bei einer unbegrenzten Laufzeit und somit einem Open End kann es nämlich auch dazu kommen, dass die Kosten für den Marktzins oder die Marge sehr hoch sind. Bei den Kosten sollten Sie daher pro Zertifikat entscheiden und die Kosten genau überprüfen und das basierend auf der Laufzeit und den Konditionen der Emittenten. Hierzu zählt auch der Spread.

Tools, die den Handel mit Knock Out Zertifikaten verbessern

Trader bedienen sich im alltäglichen Börsenhandel immer wieder unterschiedlichen Tools. Analysen, Charts und Werkzeuge vereinfachen das Trading maßgeblich und können gute Indizien für Wertentwicklungen darstellen. Für jedes Handelsinstrument gibt es daher auch passende Tools.

Im Folgenden schauen wir uns die Tools für Knock Out Zertifikate genauer an. Als Praxistipps habe ich Ihnen einzelne Tools herausgesucht, die ich Ihnen im Folgenden vorstellen möchte.

- Knock Out Finder

- Knock Out Map

- Knock Outs Tops und Flops Übersicht

- Knock Out Rechner

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

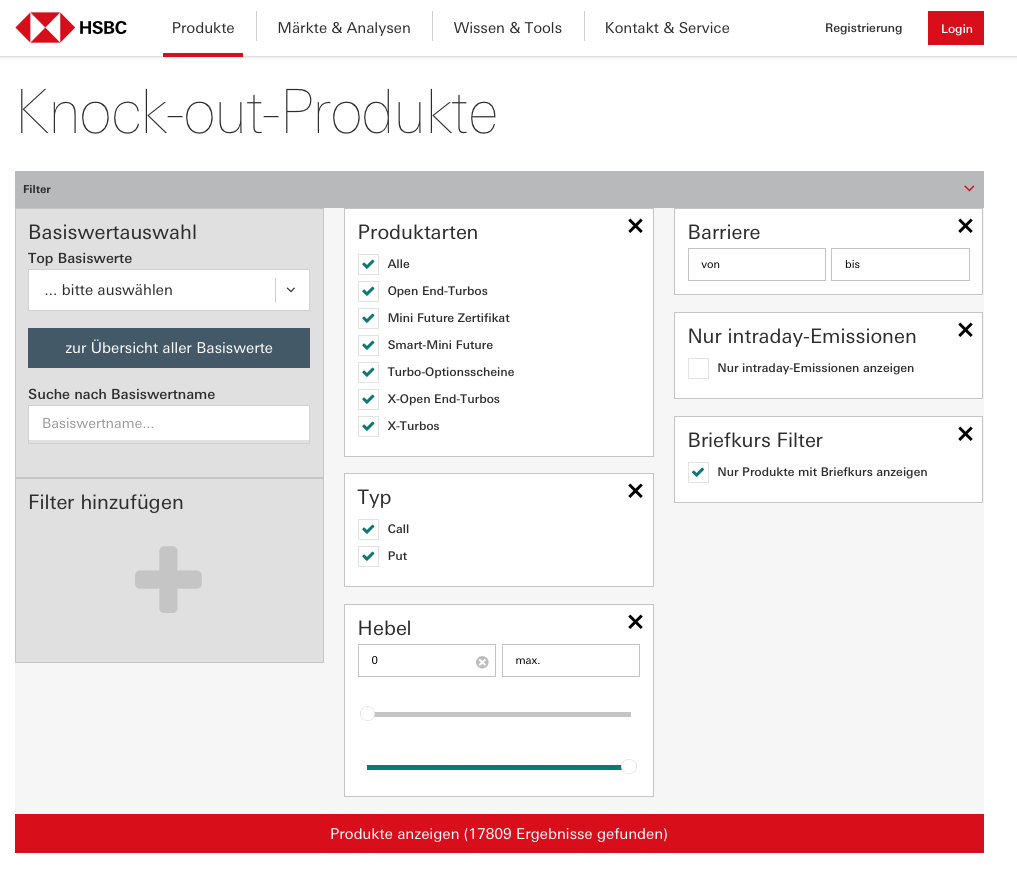

Knock Out Finder

Knock Out Finder gibt es auf nahezu jeder guten Handelsplattform. Doch auch ohne Handelsplattform sind Knock Out Finder, wie Sand am Meer, zu finden. Mittels der Knock Out Finder können Anleger die Produktarten, den Typ und die Basiswertauswahl treffen. Beispielsweise können Sie angeben, dass Sie ein Knock Out Zertifikat haben möchten, welches den DAX abbildet. Ebenfalls ist es möglich den minimalen und maximalen Hebel zu bestimmen, der in der Regel bis zu einem Hebel von 100 ansteigen kann. Auch die Barriere ist frei wählbar.

Weitere Filter können nach belieben bei vielen Tools hinzugefügt werden und können so die angezeigte Auswahl noch weiter eingrenzen. Solche Tools sind besonders nützlich, um sich zunächst einen Überblick über die Knock Out Zertifikate zu verschaffen, bevor sie gekauft werden.

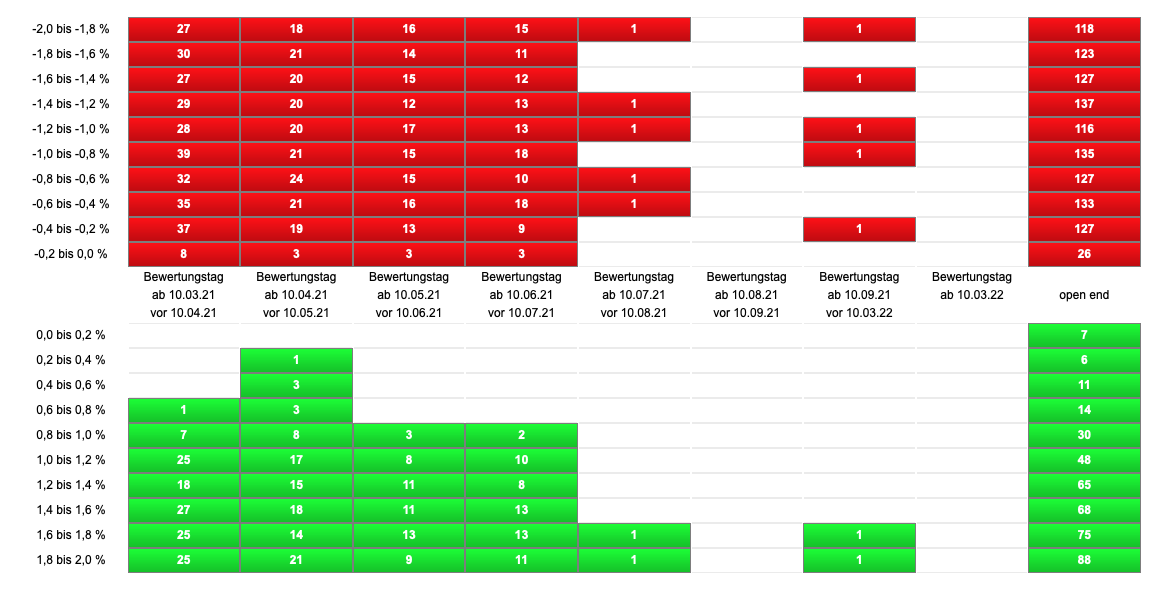

Knock Out Map

Auch eine Knock Out Map bietet einen guten Überblick über eine Vielzahl von Handelsinstrumenten. Diese werden jedoch oftmals direkt auf den Webseiten der Börsen oder außerbörslichen Handelsplätze angezeigt und sind nicht bei einem bestimmten Broker zu finden. Mithilfe der Signalfarben Grün und Rot können Anleger so direkt erkennen, welche Knock Outs gerade gut und welche schlecht performen.

Eine Eingrenzung ist natürlich auch hier möglich. So können beispielsweise bei der Börse Frankfurt folgende Filter gesetzt werden:

- Basiswert

- Emittent

- Knock Out Bereich

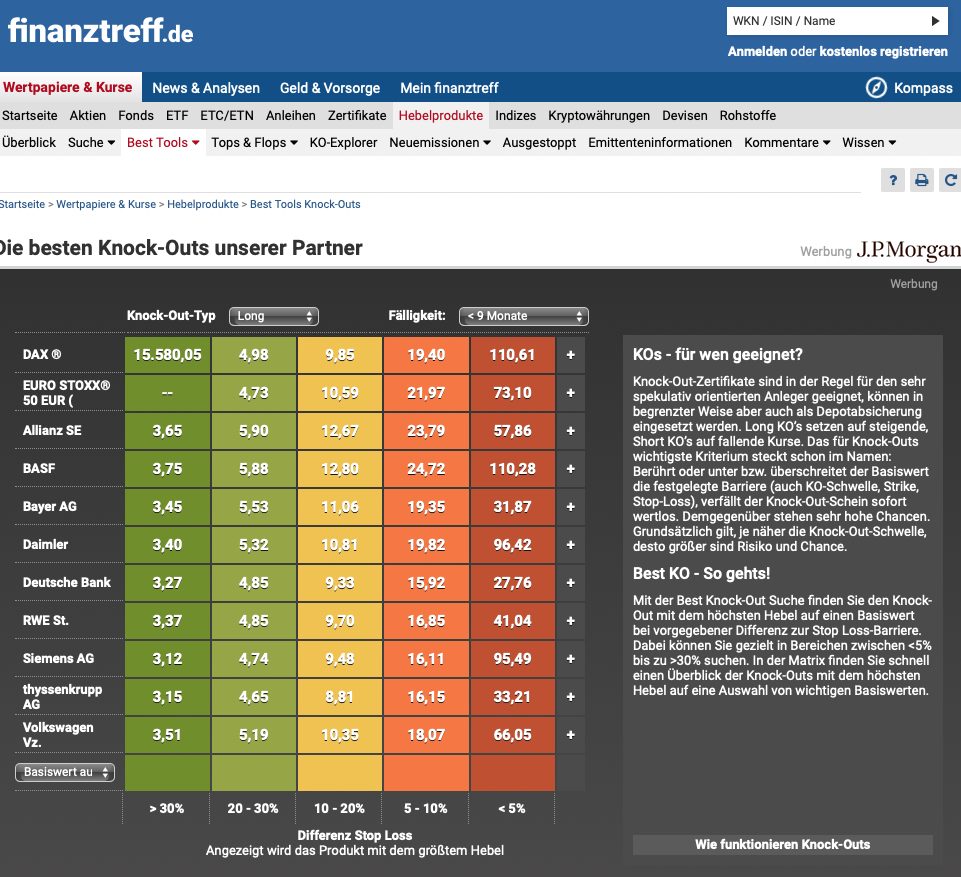

Knock Out Tops und Flops

Den gleichen Sinn verfolgen Tops und Flops Darstellung. Lediglich die visuelle Darstellung unterscheidet die Maps und die Tops und Flops voneinander. Je nachdem, was man betrachten möchte, eignet sich das ein oder andere Tool. Eine gute Übersicht über aktuelle Turbo Tops und Flops bietet das Finanzportal Finanztreff. Auch hier stehen wieder unterschiedliche Filter zur Auswahl. So können Anleger den Turbo Typen und die Fälligkeit bestimmen.

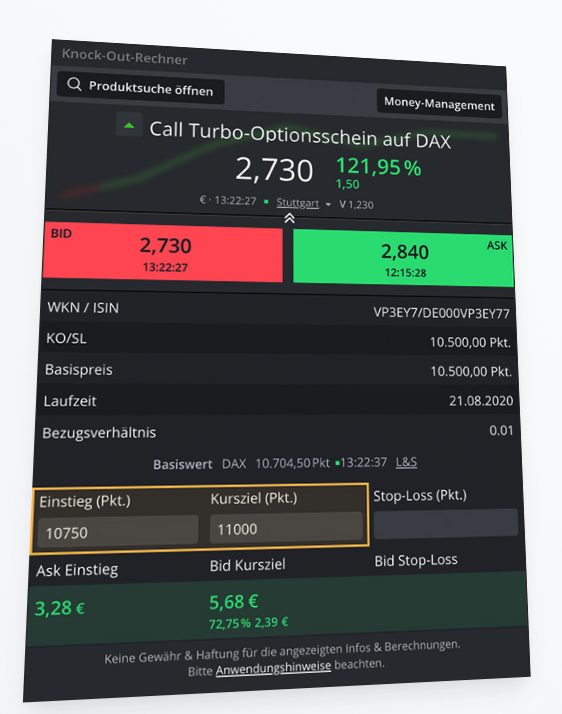

Knock Out Rechner

Ein besonders nützliches Tool beim Trading von Turbo Zertifikaten ist der Rechner von Guidants. Die Handelsplattform bietet dieses Widget für die Analyse von Zertifikaten an. Durch das Widget ist es Anlegern möglich im Vorfeld zu errechnen, welcher Preis entsteht, wenn der Basiswert ein bestimmtes Kursziel erreicht hat. Das Tool ist so ausgereift, dass es sogar die Stop-Loss-Schwellen inkludiert.

Vor- und Nachteile für den Handel der Zertifikate

Der Handel der Turbo Zertifikate bietet somit sowohl Vor- als auch Nachteile für Trader. Wer es wagt die Knock Outs zu handeln, kann von hohen Wertentwicklungen dank des Hebels profitieren und an dieses partizipieren. Nachteilig ist jedoch vor allem die hohe Spekulation der Anlage. Nachteile ergeben sich daher vor allem aus dem entstehenden Risiko.

Die Vor- und Nachteile können Sie der untenstehenden Tabelle entnehmen:

Vorteile von Knock-Out-Zertifikaten:

- Wenig Kapital für den Handel notwendig

- Volatilität des Marktes spielt keine Rolle

- Langfristige als auch kurzfristige Anlagemöglichkeit, jedoch aktiv

- Stop-Loss Absicherung ist möglich

Nachteile von Knock-Out-Zertifikaten:

- Risikoklassifizierung 7/7 und somit Risiko eines Totalausfalls

- Zusätzliches Emittenten Risiko

- Keine Einlagensicherung

- Gefahr der Überschreitung der Schwelle

Fazit: Geeignet für eine spekulative Trading Strategie

Der Handel mit Knock Outs ist hoch spekulativ. Aus diesem Grund ist der Handel nur für Profi-Trader und Anleger mit einer hohen Risikoaffinität geeignet. Zudem ist es wichtig, dass aktiv gehandelt wird. Sowohl Long als auch Short ist als Anlagetyp denkbar. Mittels passender Tools können die Zertifikate zudem besser analysiert und so strategischer gehandelt werden. Für die Auswahl der Anlageklasse sollte daher immer auch die Laufzeit, die Art des Zertifikats und die Barriere berücksichtigt werden. Der Rest hängt vom Kursverlauf ab. Hohe Gewinne und Verluste in einer Höhe von 100 Prozent sind möglich.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was sind Konck out Zertifikate?

Knock Out Zertifikate sind Derivate mit Hebelwirkung, mit denen Anleger überproportional von steigenden oder fallenden Märkten profitieren können. Charakteristisch für Knock Out Zertifikate ist die KO-Schwelle, also das Preisniveau, bei dem das Zertifikat wertlos verfällt, sobald der Kurs dieses Limit erreicht. Die Hebelwirkung des Knock Out Zertifikats verändert sich mit dem Abstand zur KO-Schwelle, das heißt, sie wird größer, wenn sich der Kurs des Basiswerts, der KO-Schwelle nähert und kleiner, wenn er sich von ihr entfernt.

Was passiert beim Knock Out?

Beim Knock Out erreicht der Kurs des zugrundeliegenden Basiswertes die KO-Schwelle. Wenn dies geschieht, verfällt das Zertifikat wertlos und der Inhaber des Zertifikats erleidet einen Totalverlust.

Was ist die ideale Haltedauer für ein Knock Out Zertifikat?

Knock Out Zertifikate werden in der Regel nur für wenige Tage bis maximal einige Monate gehalten. Sie richten sich vor allem an Anleger, die kurzfristige spekulative Strategien verfolgen.

Kann ich Knock Out Zertifikate jederzeit verkaufen?

Ja, Knock Out Zertifikate können jederzeit verkauft werden. Allerdings müssen Sie die täglichen Handelszeiten beachten, zu denen das Zertifikat gehandelt werden kann.

Wie funktioniert ein Knock Out Zertifikat Long?

Bei einem Knock Out Zertifikat Long spekulieren Sie darauf, dass der Kurs eines bestimmten Basiswertes steigt. Das Zertifikat gewinnt also an Wert, wenn der Basiswert steigt und verliert an Wert, wenn er sinkt. Die KO-Schwelle liegt dabei unter dem aktuellen Kurs des Basiswertes. Je näher sich der Kurs an der KO-Schwelle befindet, umso höher ist die Hebelwirkung, aber umso größer ist auch das Risiko eines Knock Out.

Was kostet ein Knock Out Zertifikat?

Der Basispreis eines Knock Out Zertifikats wird vom Emittenten festgelegt. Da sich der Wert des Zertifikats mit den Kursbewegungen des Basiswerts verändert, wird das Knock Out Zertifikat teurer, wenn sich der Kurs in die gewünschte Richtung bewegt. Hinzu kommen noch eventuelle Handelsgebühren des Brokers und/oder des Emittenten.