Turbozertifikate sind sogenannte Hebelprodukte. Die Turbozertifikate sind eine Weiterentwicklung der regulär gängigen Optionsscheine. Das heißt, dass sie im Prinzip wie ein Hebel in der Physik funktionieren. Ein geringer Kraftaufwand (kleines Investitionskapital) wirkt sich kräftig aus und es sind hohe Gewinne möglich. Man nutzt sie häufig für Daytrading-Strategien und als Depotabsicherung.

Sie sind vor allem bei risikofreudigen Anlegern beliebt aufgrund ihrer einfachen Preisgestaltung. Da sie erst seit 10 Jahren angeboten werden, sind sie auch ein sehr junges bzw. neues Finanzinstrument. Die Turbozertifikate werden häufig auch als Turbo-Optionsscheine bezeichnet und jedem einzelnen Turbozertifikat liegt ein Basiswert zugrunde, den das Zertifikat eins zu eins abbildet. Anleger können neben herkömmlichen Aktien, Währungen und Indizes auch in die Kursentwicklung von Rohstoffen investieren.

Wir zeigen, was Turbozertifikate sind und wie Sie diese handeln.

Die wichtigsten Fakten zum Handel von Turbozertifikaten:

- Turbozertifikate sind riskante Hebelprodukte.

- Investitionen in fallende und steigende Märkte sind möglich.

- Basiswerte für Turbozertifikate sind zahlreiche Anlageklassen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie funktionieren Turbozertifikate?

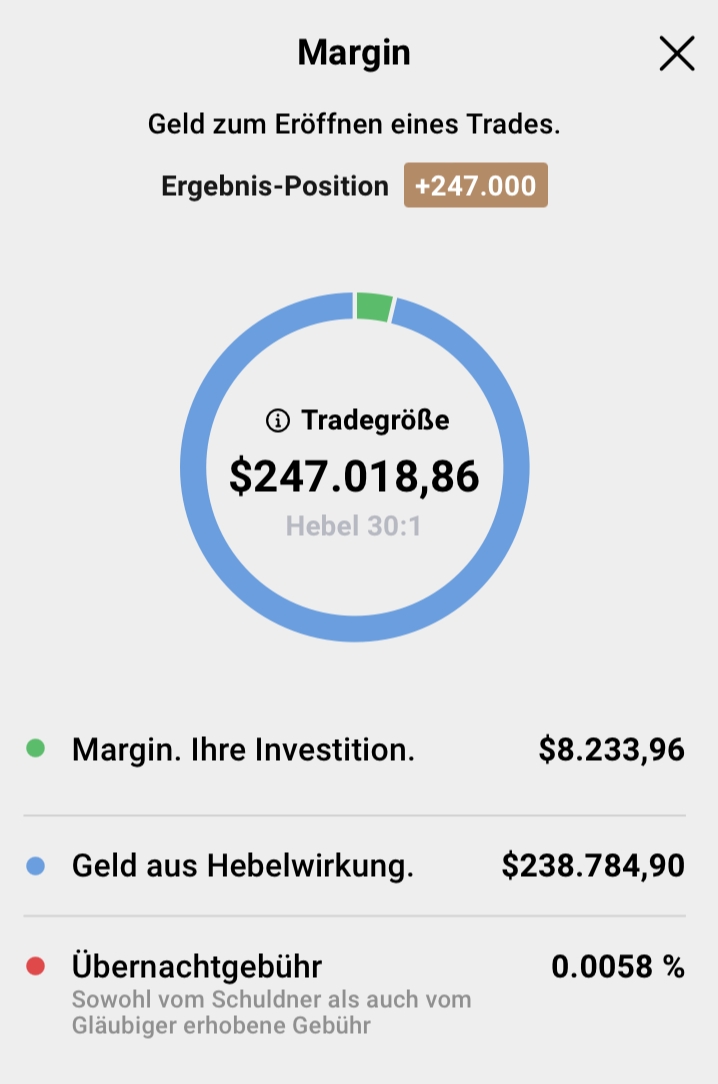

Turbozertifikate werden zum einen durch den Kapitaleinsatz des Zertifikates Käufers mit den Gebühren und zum anderen über eine Art Kredit finanziert, welche der Emittent des angebotenen Produktes übernimmt. Anleger und Emittent teilen sich also den Kaufpreis untereinander auf. Der Herausgeber des jeweiligen Turbozertifikates lässt sich diesen Kredit aber vom Käufer verzinsen, weswegen die Emittenten in der Regel ein Aufgeld beim Kaufpreis des Turbozertifikates verlangen. Dieses Aufgeld baut sich aber über die Laufzeit des erworbenen Turbozertifikates konstant ab. Sollte sich der Anleger vorzeitig vom Produkt trennen, so erhält er vom Emittent einen Teil des beim Kauf gezahlten Aufgeldes zurück.

Turbozertifikate zeichnen sich also durch einen geringen Kapitaleinsatz und einer überproportional hohen Gewinnchance aus.

Für wen lohnt sich der Handel mit Turbozertifikaten?

Besonders mutige Anleger, die dazu bereit sind, für höhere Renditechancen ein gewisses Risiko einzugehen, sind mit diesem Finanzprodukt und dessen Hebelwirkung in der Lage, überproportional hohe Gewinne erzielen zu können. Wichtig ist es jedoch, die Kursentwicklung genau und regelmäßig im Blick zu haben. Turbozertifikate eignen sich also hervorragend als Renditebeschleuniger und für kurzfristige Anlagestrategien. Anleger, die allerdings langfristige Sparziele und oder Altersvorsorgepläne verfolgen, sollten auf die anderen Möglichkeiten des Vermögensaufbaus zurückgreifen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie findet man Turbozertifikate?

Turbozertifikate zu finden, die den eigenen Anforderungen entsprechen, ist nicht sonderlich kompliziert oder schwer. Die emittierenden Banken bieten zum einen eine spezielle Suchmaschine an, über die die eigenen Turbozertifikate und die Zertifikate von anderen Emittenten gesucht werden können. Natürlich sind aber auch online verschiedene Suchmöglichkeiten auffindbar.

Mithilfe der Suchmöglichkeiten kann speziell der Basiswert und der Emittent sowie auch der Typ des Turbozertifikates (Long oder Short Turbozertifikat) ermittelt werden. Des Weiteren kann man noch herausfiltern, ob es sich um ein Zertifikat mit oder ohne Stop Loss handeln soll. Es ist auch möglich, die gewünschte “Knock-Out-Schwelle” und die Kennzahlen wie der Hebel und der Abstand zu gewünschten Knock-Schwelle anzugeben. Sobald Sie alle gewünschten Eigenschaften angegeben haben, startet die Suche nach den passenden Angeboten und Sie bekommen eine Liste der Turbozertifikate, die Ihren Vorstellungen entsprechen.

Um die gewünschten Renditen erzielen zu können, ist allerdings die Entwicklung der Märkte genau zu beobachten, denn nur wer die steigenden oder fallenden Kurse fehlerfrei voraussagen kann, erwirbt das passende Long oder Short Turbozertifikat.

Wo kann man mit Turbozertifikaten handeln?

Turbozertifikate können Sie bei den Emittenten und/oder auch direkt an der Börse erwerben. Die Emittenten teilen Ihnen sofort den Kurs mit, mit dem der Handel begonnen werden kann. Somit kann der Anleger selbst entscheiden, ob er zu diesem Zeitpunkt das Turbozertifikat erwerben möchte oder auf einen späteren Zeitpunkt wartet.

Anleger, die ihre Turbozertifikate an der Börse erwerben möchten, werden von diesen oft zum Emittenten des Zertifikates weitergeleitet. Der Anleger kann über die Börse oft bessere Kurse erzielen und sofort eine Stop Loss Order platzieren, falls dies notwendig ist. Trotz der Unterschiede zwischen den Emittenten gilt die Preisgestaltung von Turbozertifikaten als sehr simpel und einfach. Es gibt Emittenten wie die Commerzbank oder auch die ABN Amro, die sich für eine Knock-Out-Schwelle oberhalb des Basispreises entschieden haben. Sobald dieser Punkt erreicht ist, verfügen die erworbenen Papiere noch über den Wert aus dem verbliebenen Aufgeld und der Differenz zwischen Knock-out und dem Basispreis.

Börsliche Handelsplätze für Turbozertifikate werden von folgenden Börsen angeboten:

Hierzulande bieten mehr als 25 Emittenten den außerbörslichen Direkthandel mit Zertifikaten und Hebelprodukten an, dazu gehören:

- Goldman Sachs

- BNP Paribas

- DZ Bank

- JPMorgan

- UniCredit

- Lang & Schwarz

- Société Générale

Sie können Turbozertifikate aber natürlich auch bei vielen verschiedenen Banken erwerben. Die Commerzbank bietet hierbei eine sehr umfassende Auswahl. Die Turbozertifikate werden hierbei am deutschen Derivatemarkt angeboten. Die Commerzbank bietet hierbei für fast jeden Anleger mit unterschiedlichen Meinungen und Wünschen über den Markt etwas an. Die Hebelzertifikate dieser Bank verfügen über fast alle wichtigen und relevanten Basiswerte.

Des Weiteren kann man Turbozertifikate auch bei bestimmten Brokern erwerben.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Strategien & Handelstipps

Interessenten, die sich bereits mit dem Potenzial von Zertifikaten befassen, werden schnell feststellen, dass diese Finanzprodukte sehr viele Möglichkeiten bergen und aufgrund dessen auch so gut wie jedes Portfolio sinnvoll abrunden können. Vor allem die vergleichsweise geringen Kosten und einfache Konstruktion machen die Zertifikate extrem beliebt. Man kann mit ihnen auch zahlreiche Trading Strategien umsetzen und anwenden. Leider unterlaufen vielen Tradern und Anlegern bezüglich Turbozertifikaten auch immer wieder klassische Fehler, welche dazu führen, dass es zu Verlusten kommt oder dass die gewünschten Erfolge nicht realisiert werden.

Häufige Fehler sind vor allem folgende:

- Die fehlende bzw. umfassende Information über das Zertifikat

- Der Kauf von falschen oder weniger seriösen Zertifikaten

- Zu hohe Gebühren

- Unwissenheit über die Handhabung von Hebeln und der Knock-Out-Schwelle

Was kosten Turbozertifikate?

Anleger, die mit Turbozertifikaten handeln, können die laufenden Gebühren von den einmaligen Gebühren trennen. Die laufenden Kosten bilden quartalsweise oder jährlich erhobene Strukturierungsgebühren, wobei meist eine Verrechnung mit einem erzielten Gewinn oder einem Verlust erfolgt. Diese Preisregelung der Finanzierungskosten bei den Turbozertifikaten wird mit einer unbeschränkten Laufzeit angewandt, da Emittenten ein regelmäßiger Aufwand entstehen.

Beim Erwerb fallen einmalige Kosten an, wie zum Beispiel:

- Zertifikate-Anbieter-Gebühren

- Kommissionen

- Aufgeld Call-Knock-Outs bzw. Abgeld Put Knock-Out

Wer sich an die deutsche Zertifikate-Börse Frankfurt wendet, muss mit zusätzlichen Börsengebühren für Orders rechnen, die über 1.000 Euro kosten. Zahlreiche Online-Broker bieten Anlegern die Möglichkeit, bei ausgewählten Emittenten ohne oder mit sehr geringen Kommissionen auf die Turbozertifikate zu spekulieren.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Die Chancen & Risiken von Handelszertifikaten

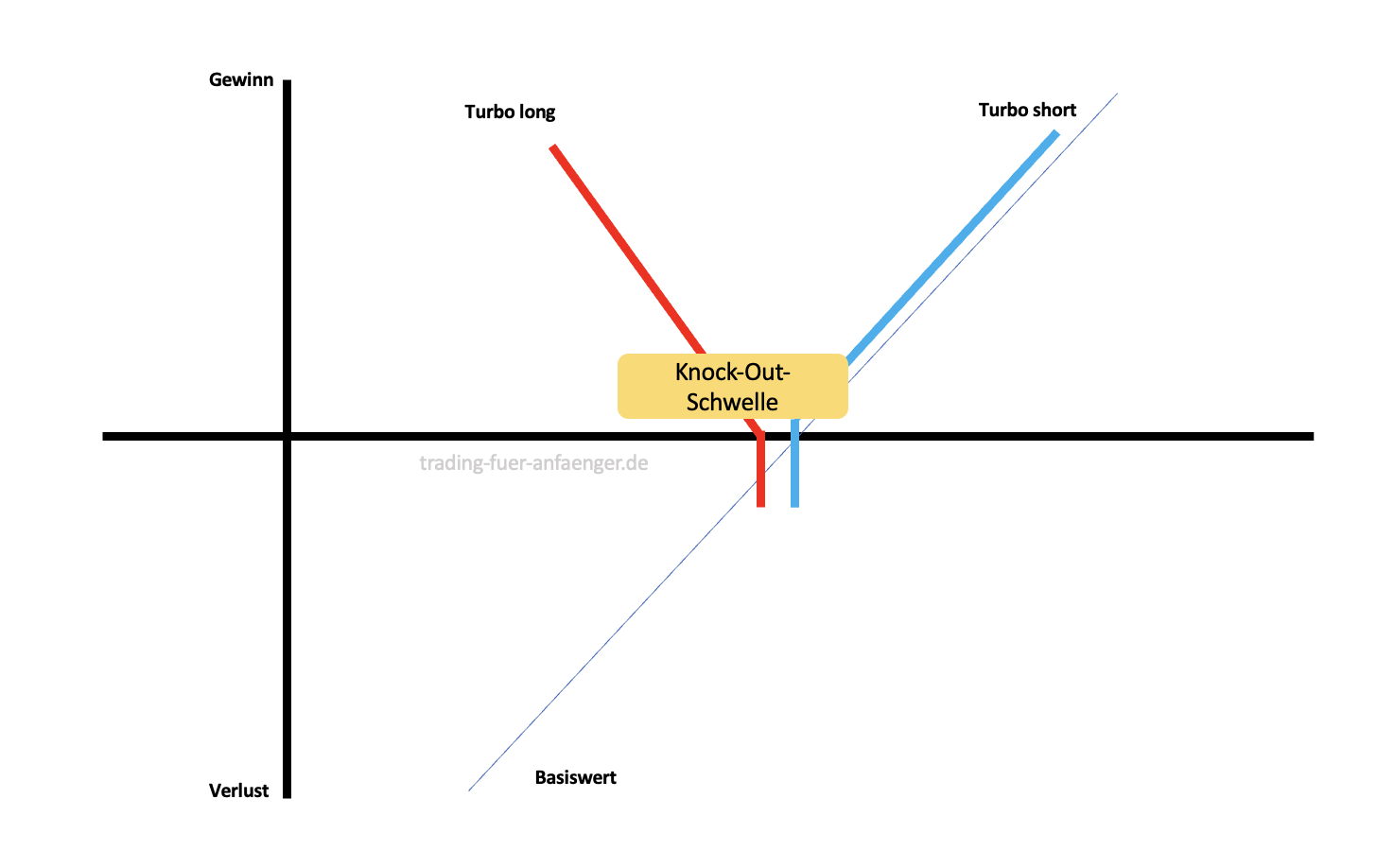

Die auch “Knock-Out-Produkte” genannten Zertifikate bieten den Investoren die Möglichkeit, mit einem kleinen Kapitalinvestment an der Wertentwicklung bestimmter Basiswerte wie Aktien, Währungen und/oder Rohstoffen teilzuhaben. Der Hebeleffekt bietet im Vergleich zu einer Direktanlage die Möglichkeit, eine bessere Performance als diese zu erzielen. Die Turbozertifikate eignen sich also sehr gut zur Depotabsicherung oder für Daytrading-Strategien. Natürlich gibt es noch viele weitere Einsatzmöglichkeiten. Der Investor kann vom hohen Hebel profitieren, falls sich seine Entscheidung Call oder Put Turbozertifikat als richtig erweist.

Hebeleffekt

Turbozertifikate erfreuen sich vor allem unter risikofreudigen Anlegern sehr großer Beliebtheit. Die Käufer wissen vor allem die sehr transparente Preisgestaltung und simple Funktionsweise zu schätzen. Der mit Abstand größte Vorteil der Turbozertifikate ist allerdings der Hebeleffekt. Mithilfe dieses Hebels kann man mit einem vergleichsweise geringen Kapitaleinsatz deutlich größere Geldsummen bewegen. Die Anleger profitieren hierbei überproportional von der Kursentwicklung des Basiswertes an der Börse und können somit mit einem Turbozertifikat die Gewinnchancen im Direktinvestment deutlich outperformen.

Risikobegrenzung

Die Inhaber profitieren sowohl von den steigenden als auch von den fallenden Märkten und das Risiko ist durch ein integriertes Knock-Out-Level absolut begrenzt. Es werden zudem ständig neue Turbozertifikate verteilt und die Anleger handeln meistens ohne Währungsrisiko mit richtigen Euro-Zertifikaten.

Außerdem übersteigt der Verlust des Anlegers bzw. des Traders niemals das eingesetzte Kapital. Wer zudem noch den Stop Loss nutzt, kann sich auf diese Weise zudem wirksam vor dem vollständigen Verlust seiner Einlagen schützen. Aufgrund der eingesetzten Hebel kann man mit den Turbozertifikaten im besten Fall sehr gute Renditen abwerfen.

Wie auch bei anderen Zertifikatemodellen haben auch die Turbozertifikate einige Risiken und Nachteile, welche man unbedingt im Hinterkopf behalten sollte.

Emittentenrisiko

So gehen die Turbozertifikate mit einem Emittentenrisiko einher, da lediglich die Bonität des herausgebenden Finanzdienstleisters den Wert des Zertifikates garantieren kann. Sollten Knock-out-Zertifikate die Knock-Out-Schwelle überschreiten, ohne dass ein Stop Loss gesetzt wurde, so führt dies zum Totalverlust der investierten Einlagen, selbst wenn es sich nur um einen minimalen Einbruch handelt und sich der Kurs danach sogar äußerst günstig entwickelt.

Riskant ist auch die Gefahr einer vorzeitigen Kündigung, denn der Zertifikate-Emittent kann das angebotene Produkt jederzeit mit einer bestimmten und sehr kurzen Kündigungsfrist kündigen. Genauer gesagt, handelt es sich hierbei um nur fünf Bankarbeitstage.

Nicht gerade anfängerfreundlich

Gerade für Einsteiger im Börsenhandel können Knock-Out-Zertifikate ein sehr komplexes und kaum durchschaubares Betätigungsfeld sein. Insbesondere die Kalkulation des Knock-Out Abstandes und des passenden Hebels ist für Neulinge nicht einfach. Turbozertifikate sind somit nicht für Anfänger geeignet, sondern nur für erfahrene Anleger, die auch dazu gewillt sind, sich in die Materie einzuarbeiten.

Außerdem ist die Angebotsauswahl aufgrund der riesigen Menge für Anfänger schwer zugänglich und sehr unüberschaubar. Das Produkt ist zwar einfach aufgebaut und bietet vielfältige Möglichkeiten, dennoch ist der gesamte Handel durchaus kompliziert.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Hebelrisiko

Auch die Risiken der Turbozertifikate können gravierend sein und sie sollten definitiv beachtet werden. So ist zum Beispiel das Hebelrisiko ein großes Problem. Es können erhebliche Verluste entstehen, da ein Knock-out im Laufe der Zeit einen hohen Hebel entwickeln kann. Das eingesetzte Kapital kann so innerhalb einer kurzen Zeit verloren gehen. Auch das Knock-Out Risiko ist gegeben, denn wenn durch die Kursbewegungen des Basiswertes die Knock-Out-Barriere berührt wird, verfällt das Zertifikat vorzeitig und das bedeutet für den Anleger natürlich einen Totalverlust. Das ist der Preis und das entsprechende Risiko, dass der Anleger bei den Turbozertifikaten eingeht.

Liquiditätsrisiko

Das Liquiditätsrisiko stellt ebenfalls ein Problem dar, denn falls der Emittent zahlungsunfähig werden sollte und/oder seine Verbindlichkeiten nicht zurückzahlen kann, so kann auch das Wertpapier seinen Wert verlieren und auch hier leidet das eingesetzte Kapital einen Totalverlust.

Hinzu kommt noch das fehlende Sicherungssystem, denn die Turbozertifikate unterliegen keinem Sicherungssystem wie die Einlagensicherungsfonds in Deutschland.

Fazit: Turbozertifikate als kurzfristige Investitionsmöglichkeit

Turbozertifikate sind eine interessante und eine ziemlich neue Anlageart. Dennoch sind sie nichts für schwache Nerven und vor allem nichts für Anfänger. Turbozertifikate sind wirklich nur für Anleger geeignet, die ständig einen Blick auf die Kursbewegungen am Markt haben. Der Verlust des eingesetzten Kapitals kann schnell erfolgen, da dazu kurzfristige Auf- und Abwärtsbewegungen des Kurses über die Knock-Out-Schwelle ausreichen. Eine Verlustbegrenzung kann aber mit einer Stop Loss Absicherung erreicht werden.

Sie bieten die Möglichkeit, gute Renditen durch den Einsatz von Hebeln mit vergleichsweise geringen Kosten. Der Anleger verliert somit maximal seinen Einsatz, mehr nicht. Anleger und Interessierte, die die Bereitschaft mitbringen, sich mit Turbozertifikaten zu befassen und sich darüber zu informieren, haben jedoch mit diesem Finanzinstrument die Möglichkeit, auf steigende oder fallende Kurse an den internationalen Aktien-, Zins- und Rohstoffmärkten zu spekulieren und in sie zu investieren.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen zu Turbozertifikaten:

Was sind Turbozertifikate?

Turbozertifikate sind börsengehandelte Hebelprodukte. Jedem dieser Zertifikate liegt ein gewisser Basiswert zugrunde, den das Zertifikat dann eins zu eins abbildet. Trader können so nicht nur in Aktien und Währungen, sondern auch in die Kursentwicklung von Rohstoffen investieren. Steigt der Basiswert, so steigt auch der Wert des Turbozertifikates und umgekehrt.

Wo und wie kann man Turbozertifikate erwerben?

Um Turbozertifikate erwerben oder mit ihnen handeln zu können, benötigen Sie ein Wertpapierdepot. Speziell für den Zertifikatehandel empfehlen sich Broker wie eToro oder IG.

Wie findet man die richtigen Turbozertifikate?

Wenn Sie mit den Zertifikaten handeln möchten, können Sie für Ihre Suche einen sogenannten “Zertifikate-Finder” verwenden. Börsen und auch Emittenten bieten diese Suchmaschinen mit sehr umfangreichen Suchoptionen an.

Bei welchem Broker kann ich Turbozertifikate handeln?

Einer der beliebtesten Broker für der Zertifikatehandel ist IG. Dieser Broker ist auf den Handel mit Zertifikaten spezialisiert und Anleger haben dort auh die Möglichkeit, maßgeschneiderte Zertifikate zu handeln.

Kann ich mit Turbozertifikaten auch short gehen?

Ja, mit Turbozertifikaten ist es auch möglich, auf fallende Märkte zu spekulieren. Bei einem Short-Turbozertifikat liegt die Knock-Out-Schwelle dann über dem aktuellen Kurs des Underlyings.

Gibt es eine Laufzeitbegrenzung bei Turbozertifikaten?

Nein, die meisten Turbozertifikate haben keine Laufzeitbegrenzung. Anleger können daher Turbozertifikate sowohl kurz- als auch langfristige Anlagestrategien verwenden.