Ob langfristiges Buy & hold oder schnelles Trading – beide Ansätze ermöglichen es Ihnen, an der Börse gutes Geld zu verdienen. Zwischen Trading oder Investieren bestehen jedoch gravierende Unterschiede, die Sie als Anleger unbedingt kennen sollten.

Bevor Sie Ihr erstes Geld investieren, sollten Sie wissen, bin ich Trader oder Investor? Erfahren Sie jetzt mehr über den Unterschied, um zu entscheiden, welchen Weg Sie mit Ihrem Kapital einschlagen möchten. Einen ersten Überblick über die Unterschiede erhalten Sie in folgender Tabelle:

| Investieren | Traden |

|---|---|

| ✅ Langfristiger Vermögensaufbau | ✅ Kurzfristige Gewinnchancen |

| ✅ Geringeres Risiko im Vergleich zum Trading | ✅ Möglichkeit, von Aufwärts- und Abwärtstrends am Markt zu profitieren |

| ✅ In der Regel weniger zeitaufwändig | ✅ Flexibilität in verschiedenen Marktbedingungen (Long- und Short-Trading) |

| ✅ Langfristige Beitrag zur Wertschöpfung durch Kapitalwachstum und Dividenden | ✅ Verschiedene Handelsstrategien und Finanzinstrumente zur Auswahl |

| ❌ Weniger kurzfristige Gewinnchancen | ❌ Höheres Risiko durch kurzfristige Preisschwankungen und Volatilität |

| ❌ Eingeschränkte Flexibilität durch langfristige Anlagestrategien | ❌ Erfordert mehr Zeit und Aufmerksamkeit, schwieriger zu erlernen |

| ❌ Erfordert umfangreiche Marktkenntnisse, Risikomanagement und Money Management |

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Frankfurt

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Richtig investieren – wie verhalte ich mich als Investor?

Beim Investieren handelt es sich um einen längerfristigen Ansatz zum Vermögensaufbau. Sie entscheiden sich bei Ihren Investments in Aktien, Anleihen, Fonds oder ETFs für einen langen Anlagehorizont, der mehrere Monate, Jahre oder gar Jahrzehnte umfassen kann.

Als langfristiger Anleger profitieren Sie über die Jahre von Dividenden, Zinsen, Aktiensplits und dem Zinseszinseffekt. Außerdem gilt: Je länger Sie Wertpapiere besitzen, desto geringer ist das Verlustrisiko!

Ein sehr bekannter langfristiger Investmentansatz ist die sogenannte Buy-and-hold-Strategie. Bei diesem Ansatz analysieren Sie potenzielle Vermögenswerte – z. B. Aktien – auf fundamentaler Ebene sehr sorgfältig, bevor Sie sich für einen Kauf entscheiden. Sie erwerben diese Aktien mit dem Ziel, sie nicht mehr zu verkaufen. Vielmehr analysieren Sie Ihr Portfolio regelmäßig und nutzen Schwächephasen Ihrer ausgesuchten Aktien zum Nachkauf.

Buy and hold bedeutet allerdings nicht, dass Aktien niemals verkauft werden. Sind Anpassungen notwendig, so können Aktien auch verkauft werden. Dies ist zum Beispiel der Fall, wenn der ursprüngliche Investment-Case nicht mehr in Takt ist oder aber ein „Rebalancing“ notwendig wird.

Investoren berücksichtigen bei Ihren Kaufentscheidungen vor allem verschiedene fundamentale Kennzahlen. Darunter fällt zum Beispiel das Kurs-Gewinn-Verhältnis (KGV), das eine der populärsten Bewertungskennzahlen darstellt. Aufwärts- oder Abwärtstrends sind hingegen für langfristige Investitionen weniger interessant.

Definition: Was ist Trading?

Traden bezeichnet das kurzfristige Kaufen und Verkaufen von Finanzinstrumenten wie Aktien, Anleihen, Devisen, Rohstoffen, Kryptowährungen und Derivaten, um von kurzfristigen Preisschwankungen und Marktbewegungen zu profitieren. Als Trader versuchen Sie, Marktchancen zu nutzen, indem Sie kurzfristige Positionen eröffnen und schließen, um möglichst hohe Renditen zu erzielen. Im Gegensatz zum Investieren, das auf langfristigem Vermögensaufbau und Wertschöpfung abzielt, steht beim Traden der kurzfristige Handel im Fokus.

Trader verwenden zur Vorbereitung und dem Erkennen eines passenden Trading Setups die technische Analyse, fundamentale Analyse und quantitative Analyse, um Markttrends und -signale (beispielsweise Aufwärtstrends und Abwärtstrends) zu erkennen. Diese helfen, um zu passenden Zeitpunkten Trades am Markt zu platzieren. Je nach Trading-Strategie, Risikobereitschaft und Zeithorizont können Trader unterschiedliche Ansätze anwenden, beispielsweise Daytrading, Swing-Trading oder Scalping. Trading erfordert ein hohes Maß an Disziplin (Risikomanagement), Marktkenntnisse und gutes Money Management, um langfristig erfolgreich zu sein. Aufgrund des höheren Risikos und der häufigen Transaktionen ist Trading nicht für jeden Anleger geeignet.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Trading verstehen – wie verdienen Trader Geld?

Trader handeln häufig und kurzfristig. Während Investoren ihre Vermögenswerte über Jahre oder gar Jahrzehnte halten, kaufen und verkaufen erfolgreiche Daytrader ihr Asset innerhalb eines Tages. Trader handeln Aktien, Rohstoffe, Währungen oder andere Finanzinstrumente wie Derivate. Sie nutzen die Volatilität des Marktes, um Gewinne zu erzielen. Das Ziel eines Traders liegt vereinfacht gesagt darin, günstig zu kaufen und zu einem höheren Kurs zu verkaufen.

Dauerhaft erfolgreiche Trader erzielen meistens eine wesentlich höhere Rendite als langfristige Investoren. Eine Rendite von 10 bis 15 % ist im Trading problemlos innerhalb eines Monats möglich – sofern die richtigen Entscheidungen getroffen werden. Für einen Langzeitinvestor wäre dieses Ergebnis selbst auf Jahressicht ein hervorragendes Ergebnis. Zum Vergleich: Der DAX rentierte die letzten 40 Jahre um durchschnittlich 8,3 % pro Jahr (zwischen Ende 1980 und Ende 2022). Doch Obacht: Die Rendite entsteht aus Risiko! Beim Trading handelt es sich um einen risikoreichen Prozess, der Nervenstärke und Disziplin erfordert. Markttrends beeinflussen die Kurse – und zwar in beide Richtungen. Trader können auch Leerverkäufe (Short-Selling) oder Reverse Trading (Reversals) nutzen, um kurzfristig hohe Gewinne einzufahren.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Investments vs. Trade – die Unterschiede in der Herangehensweise

Die Herangehensweise von Tradern und Investoren unterscheidet sich grundlegend. Der langfristige Investor stützt seine Entscheidung nahezu ausschließlich auf eine Fundamentalanalyse des Unternehmens, während für Trader die technische Analyse des Charts im Vordergrund steht. Fundamentale Analysen sind im Trading jedoch auch nicht völlig uninteressant.

Was ist eine Fundamentalanalyse?

Die fundamentale Analyse verfolgt das Ziel, das aktuelle Preis-Leistungs-Verhältnis einer Aktie festzustellen. Der Investor möchte wissen: Ist das Unternehmen an der Börse aktuell überbewertet, unterbewertet oder fair bewertet? Eine sorgfältige Fundamentalanalyse benötigt zwar etwas Zeit, bietet dem Investor aber einen großen Vorteil: Er ist in der Lage, eine rationale und faktenbasierte Entscheidung zu treffen – ohne nur auf sein Bauchgefühl vertrauen zu müssen.

Die Bestandteile der Fundamentalanalyse auf einen Blick:

- Finanzielle Situation des Unternehmens

- Finanzhistorie

- Branchenanalyse

- Performance der Branche auf Grundlage des volkswirtschaftlichen Umfelds im Land

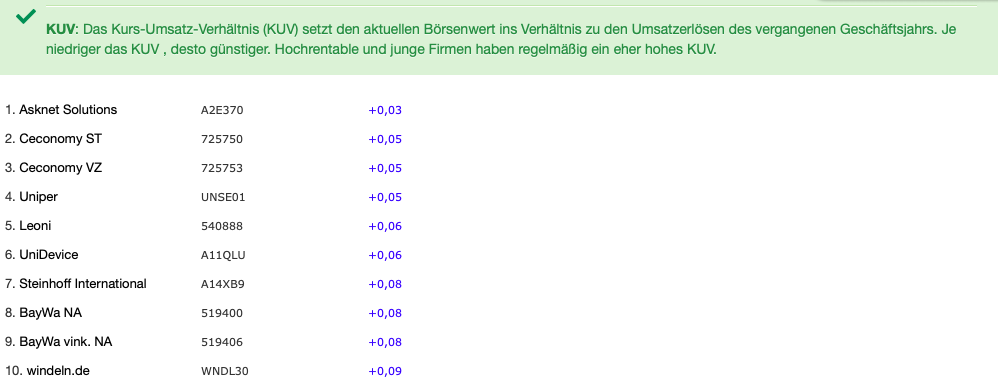

Die fundamentale Unternehmensanalyse erfolgt durch verschiedene Bewertungskennzahlen. Beim Kurs-Gewinn-Verhältnis (KGV) handelt es sich um die wichtigste Kennzahl. Das KGV setzt den Aktienkurs zum Unternehmensgewinn in Verhältnis. Die daraus errechnete Kennziffer ergibt Ausschluss über die aktuelle Börsenbewertung.

Das KGV gibt allerdings nur Aufschluss über die Bewertung auf Basis der aktuellen Gewinnsituation. Um den Ausblick auf die zukünftige Gewinnentwicklung mitberücksichtigen zu können, eignet sich das Price/Earnings to Growth Ratio (PEG-Ratio). Hierfür wird das KGV durch das prozentuale Gewinnwachstum dividiert. Ein Wert unter 1 spricht für eine attraktive Bewertung. Natürlich ist es aber ungewiss, ob das vergangene Gewinnwachstum in der Zukunft fortgesetzt werden kann.

Erzielt ein Unternehmen noch keinen Gewinn, so wird anstatt des KGV häufig das KUV verwendet. Hierbei handelt es sich um das Kurs-Umsatz-Verhältnis, bei dem der Aktienkurs mit dem Umsatz des Unternehmens ins Verhältnis gesetzt wird.

Auch die Dividendenrendite dient als Bewertungskennzahl. Eine Dividendenrendite über dem historischen Schnitt kann auf eine attraktive Kaufgelegenheit hinweisen. Die Dividende eignet sich jedoch nicht als alleinige Kennzahl, um herauszufinden, wie eine Aktie bewertet ist.

Weitere interessante Bewertungs- und Aktienkennzahlen der Fundamentalanalyse:

- Kurs-Cashflow-Verhältnis (KCV)

- Kurs-Buchwert-Verhältnis (KBV)

- Eigenkapitalquote

- EBIT-Marge

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

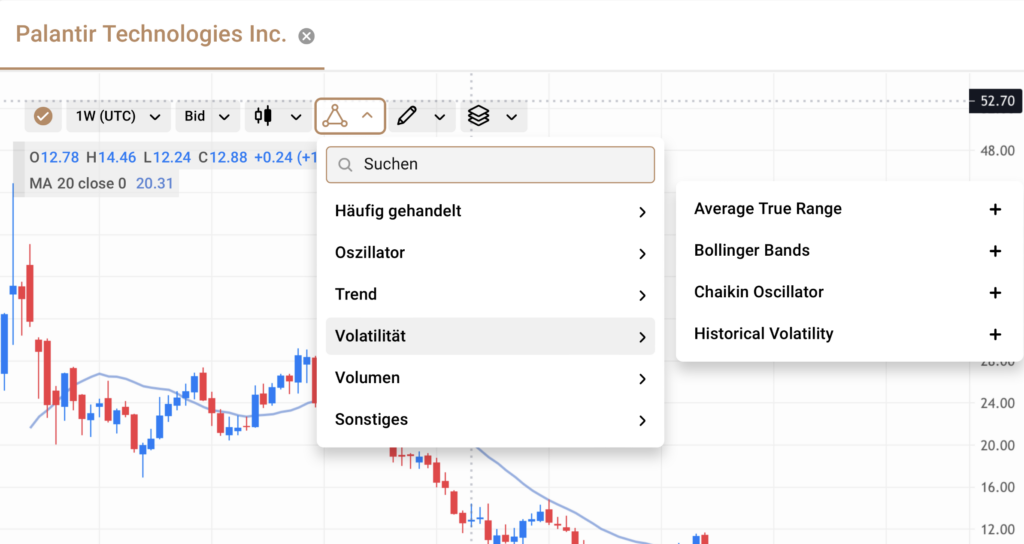

Die technische Analyse – eine Übersicht

Die technische Analyse dient zur Vorhersage der zukünftigen Kursentwicklung eines Vermögenswertes. Mit dieser Analysemethode versuchen Trader, anhand der Kursentwicklung einer Aktie Kauf- und Verkaufssignale zu finden. Besonders beachtet werden in diesem Zusammenhang Trendlinien, Widerstandszonen, Unterstützungszonen und Formationen.

Im Gegensatz zur Fundamentalanalyse spielen die Geschäftszahlen des Unternehmens bei der technischen Analyse keine Rolle. Trader analysieren auf diesem Wege Trends, die sie zum dynamischen Handeln nutzen.

Trotz aller Sorgfalt gilt, dass die technische Analyse nur eine begrenzte Aussagekraft hat. Das Marktverhalten ist in vielen Fällen nicht vorhersehbar, sodass das richtige Risikomanagement an Bedeutung gewinnt.

Zeitaufwand & Risiko

Was den zeitlichen Aufwand von Trading betrifft, müssen zunächst die Trading-Stile voneinander unterschieden werden. Daytrading erfordert einen großen Zeiteinsatz, da der Handel auf Tagesbasis regelmäßige Eingriffe erfordert. Wer hingegen Swing-Trading verfolgt, der muss deutlich weniger Zeit investieren.

Beim langfristigen Investieren fällt der zeitliche Aspekt vergleichsweise gering aus. Zwar erfordert die gründliche Fundamentalanalyse schon einiges an Zeit, damit ist die Arbeit aber weitestgehend getan. Zwar sind regelmäßige Überprüfungen des Investment Case notwendig, die aber nicht mit dem zeitlichen Aufwand eines Daytraders konkurrieren.

Grundsätzlich ist die Geldanlage am Kapitalmarkt mit Risiken verbunden. Mit einer langen Anlagedauer sinkt jedoch das Risiko erheblich, was dem Investor in die Karten spielt. Berücksichtigt der Investor zudem eine ausreichende Diversifikation, kann das Risiko weiter reduziert werden.

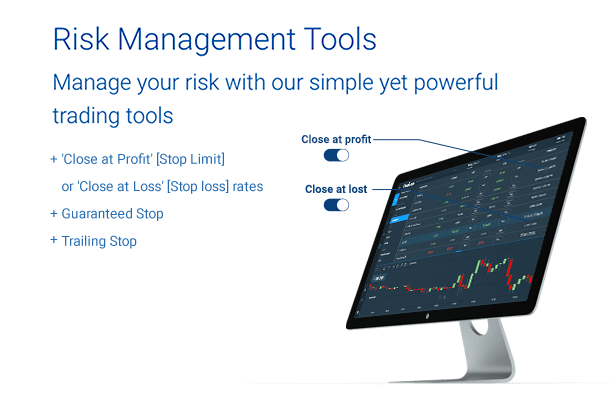

Trading ermöglicht hohe Gewinne, birgt im Gegenzug aber auch ein hohes Risiko. Falsche Entscheidungen können mit erheblichen Verlusten einhergehen. Für Trader ist daher ein gutes Risikomanagement essenziell. Dazu gehört unter anderem, dass pro Trade nur ein geringer Teil des Tradingkapitals eingesetzt werden sollte. Auch sollte die Stop-Loss Funktion konsequent genutzt werden, um Verluste zu begrenzen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Fazit: Traden oder investieren? Nicht nur eine Charakterfrage

Ob als Trader oder Investor – wer an der Börse Geld verdienen möchte, benötigt das richtige Know-how. Während Investoren längerfristig in ihren Vermögenswerten engagiert sind, eröffnen und schließen Daytrader ihre Position auf Tagesbasis. Das Trading eröffnet die besseren Renditechancen, birgt aber auch das größere Risiko in sich.

Die Herangehensweise der beiden Ansätze unterscheidet sich massiv. Trader fokussieren sich in erster Linie auf die technische Analyse, um günstige Kauf- und Verkaufsgelegenheit ausfindig zu machen. Die Fundamentalanalyse ist hingegen die Grundlage für Investoren, um attraktive Investmentmöglichkeiten zu finden.

Manche Investoren verfolgen die Buy-and-hold-Strategie, die eine sehr lange Haltedauer zur Folge hat. Dennoch sind Entscheidungen auch nach dieser extremen Strategie nicht in Stein gemeißelt. Fehlt der Investment-Case oder ist ein Rebalancing nötig, können Vermögenswerte auch wieder verkauft werden.

Letztlich ist die Entscheidung für einen der beiden Ansätze vor allem auch eine Charakterfrage. Trading erfordert nicht nur eine hohe Stressresistenz, sondern auch eine hohe Risikobereitschaft und eine gewisse Entscheidungsfreude. Langfristige Investoren müssen sich primär in Geduld und Gelassenheit üben, wenn die Kurse mal wieder Achterbahn fahren. Beiden gemein ist, dass diszipliniertes Handeln die Grundlage für den Erfolg ist.

Wer sich für beide Varianten entscheidet, der sollte für jeden Ansatz ein gesondertes Depot führen. Die strikte Trennung hilft unter anderem dabei, missglückte Trades nicht in Langzeitinvestition zu verwandeln. Diese gefährliche Disziplinlosigkeit kostet nämlich das, was Tradern und Investoren heilig ist: Rendite!

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Ist Trading sinnvoll?

Wer sich alle Kenntnisse aneignet, die es braucht, um erfolgreich zu traden, für den ist Trading sinnvoll. Falls Sie mit dem Gedanken spielen, schnell Geld zu verdienen, ist Trading nicht unbedingt geeignet – es benötigt seine Zeit und einiges an Commitment, um langfristig erfolgreich am Kapitalmarkt handeln zu können.

Kann man sowohl traden als auch investieren?

Ja, es ist durchaus möglich, sowohl zu traden als auch zu investieren. Viele Anleger haben zum einen langfristige Anlagen wie solide Aktien oder ETFs in ihrem Portfolio, handeln aber auch kurzfristig. Dabei ist es wichtig, Ihre Ziele klar zu definieren: Was wollen Sie mit langfristigen Investments und einer solchen Anlage an den Finanzmärkten und in Wertpapiere erreichen, was mit Trading? Bei letzterem ist es vor allem wichtig, ein gutes Risikomanagement zu haben, um Ihre finanziellen Ziele zu erreichen und das Risiko zu kontrollieren.

Kann ich mit Trading schneller reich werden als mit Investieren?

Nein, nicht unbedingt. Obwohl Trading in all seinen Facetten vielfältige und vor allem kurzfristige Gewinnchancen bietet, gibt es keine Garantie, dass Sie damit schneller reich werden als durch Investieren. Die Herausforderung, ein erfolgreicher Trader zu werden, besteht zum einen darin, sich umfangreiche Kenntnisse in der fundamentalen und technischen Analyse anzueignen, zum anderen brauchen Sie eine tiefe Kenntnis über die Märkte, Ihre gewählten Assets sowie eine klare Strategie und eiserne Disziplin. Die meisten Trader erleiden Verluste, bevor sie erfolgreich werden – und verlieren das gesamte Kapital. Als langfristiger Investor hingegen profitieren Sie von Kapitalwachstum und Dividenden. In der Regel können Sie damit nicht so schnell Geld verdienen wie mit Trading, gehen aber weniger Risiko ein. Wenn Sie mit Trading „reich“ werden wollen, müssen Sie es sich von Grund auf aneignen.

Wann sollte man mit dem Trading anfangen?

Bevor Sie ins Trading einsteigen, sollten Sie wirklich sicher sein, dass Sie gut vorbereitet sind. Wenn Sie das nicht sind, sollten Sie nicht traden. Haben Sie eine solide Trading-Strategie, wissen Sie alles über Money Management und Risikomanagement? Wenn nicht, nehmen Sie sich erst einmal Zeit, das von Grund auf zu lernen. Lassen Sie sich nicht von Emotionen leiten, diese können im Trading gefährlich werden und sorgen schnell für den Totalverlust. Stellen Sie sicher, dass Sie finanziell auf sicheren Beinen stehen und nur das Kapital und Investition im Trading einsetzen, dessen Verlust Sie sich leisten können.

Wie unterscheidet sich Trading vom Investieren?

Der wichtigste Unterschied zwischen Trading und Investieren ist, dass das Trading rein spekulativer Natur ist und die Fundamentaldaten des Assets oft nur eine sekundäre oder garkeine Rolle spielen. Beim Investieren geht es hingegen darum, sich langfristig an einem Unternehmen zu beteiligen, das einen guten Geschäftsplan mit starken Fundamentaldaten hat, um an dessen Wertsteigerung teilzuhaben.

Sind Trading und Investieren das gleiche?

Nein, Trading und Investieren sind verwandte, aber unterschiedliche Konzepte. Beim Trading geht es hauptächlich um kurzfristige Kursbewegungen, an denen der Trader verdienen will. Beim Investieren hingegen steht der Profit durch die langfristige Beteiligung an der Wertsteigerung eines Unternehmens oder anderen Vermögenswertes im Fokus.

Ist Trading oder Investieren profitabler?

Sowohl Trading als auch Investieren können hohe Profite abwerfen. Es lässt sich daher nicht pauschal sagen, welche Methode profitabler ist. Allerdings ist das Trading etwas flexibler als das Investieren und es gibt täglich neue Gelegenheiten, als Trader an den Märkten Profit zu erzielen. Daher bietet Trading zumindest in der Theorie das Potenzial für höhere Profite. Diese Chancen gehen aber auch mit einem deutlich höheren Risiko einher.

Ist Trading schwieriger als Investieren?

Ja, Trading ist grundsätzlich komplizierter und damit schwieriger als klassische Buy-and-Hold-Investments. Denn letzteres erfordert lediglich eine gründliche Analyse im Voraus, aber keine (oder kaum) zusätzliche Arbeit nach dem Kauf. Beim Trading hingegen müssen bestehende Positionen ständig überwacht und der Markt täglich aufs neue analysiert werden, um profitable Gelegenheiten zu erkennen.