Das Risikomanagement im Trading dient dazu mögliche Risiken beim Investieren zu identifizieren und diese mit entsprechenden Maßnahmen möglichst zu minimieren. Der Broker-Account ist eröffnet, das Trading-Kapital ist eingezahlt und Sie fragen sich, welche Positionsgröße Sie für Ihren ersten Trade eingehen sollten?

In diesem Artikel erklären wir Ihnen, was Risikomanagement bedeutet und welche Risiken beim Trading bestehen. Außerdem verraten wir Ihnen einige hilfreiche Tipps für ein erfolgreiches Risikomanagement.

Risiken im Trading managen: Das sind Möglichkeiten:

- Setzen von Orderzusätzen.

- Geringer Einsatz von Kapital.

- Analysengestützte Verwendung von Hebeln.

Handeln Sie nicht vorschnell, denn cleveres Risikomanagement ist Gold wert. Schließlich gilt es unbedingt zu vermeiden, dass Sie mit nur einem einzigen Trade Ihre gesamte Trading-Karriere verspielen.

Erfahren Sie jetzt, welche Faktoren für den richtigen Kapitaleinsatz eine Rolle spielen und wie es Ihnen gelingt, die optimale Positionsgröße für Ihre individuelle Situation festzulegen.

Risikomanagement Definition:

Risikomanagement im Trading bedeutet Risiken beim Handel mit Finanzprodukten zu identifizieren, zu analysieren und diese mit entsprechenden Maßnahmen zu reduzieren. Die Maßnahmen werden während der laufenden Trades überwacht und je nach Situation angepasst. So können die Risiken deutlich minimiert werden.

Das Risiko beim Trading und allgemein beim Investieren in Finanzprodukte besteht darin, dass die Trades mehr Verluste einfahren als Gewinne. Ebenso ist es möglich, das eingesetzte Kapital komplett zu verlieren. Auch Verluste, die die Einlagen übersteigen, sind beispielsweise bei gehebelten Produkten mit Nachschusspflicht möglich. Das Risiko beim Trading ist also zusammengefasst der Verlust von finanziellen Mitteln.

Viele professionelle Trader haben daher ein hohes Interesse daran, ein funktionierendes Risikomanagement zu betreiben. Denn nur so bleibt langfristig das Kapital erhalten und es können nachhaltig Gewinne erwirtschaftet werden. Ein funktionierendes Risikomanagement ist also essenziell für den Erfolg eines jeden Traders.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Welche Risiken gibt es beim Trading?

Mit jeder offenen Position beim Trading ist das eingesetzte Kapital verschiedenen Risiken ausgesetzt. Beim Trading gibt es folgende Risiken:

- Marktrisiko

- Ertragsrisiko

- Liquiditätsrisiko

- Emittentenrisiko

- Persönlichkeit und Erfahrung des Traders

Marktrisiko

Die Kurse verschiedener Assets am Markt wie beispielsweise von Rohstoffen, Forex und Aktien verändern sich fortlaufend. Diese Veränderungen sind bedingt durch verschiedene Nachrichten, Gewinnmitnahmen oder einer plötzlich kippenden Stimmung am Markt. Nicht immer sind die Kursverläufe rational zu begründen. Das Risiko besteht also darin, beispielsweise eine Long-Position zu eröffnen und anschließend durch fallende Kurse Verluste einzufahren oder umgekehrt. Es werden also Verluste durch die offene Position eingefahren, da der Markt sich in die entgegengesetzte Richtung des Trades entwickelt. Bei Anleihen sind die Marktrisiken deutlich geringer und spiegeln sich dafür im Zinsrisiko wieder.

Ertragsrisiko

Jeder Trader erwartet beim Öffnen einer Position einen gewissen Ertrag, den er mit seinem Trade erzielen kann. Allerdings besteht das Risiko, dass der Trade weniger Gewinne einfährt als geplant oder sogar Verluste einfährt. Dieses Risiko nennt sich Ertragsrisiko.

Insbesondere bei Hebelprodukten wie beispielsweise Optionen, Hebelzertifikate oder CFDs kann das Ertragsrisiko sehr hoch sein. Durch den Hebel benötigen Sie nur einen Bruchteil des Gesamtwertes des Trades als Kapitaleinsatz, um einen Trade Öffnen zu können. Beim Handel mit Hebel können sowohl die Gewinne als auch die Verluste sehr hoch ausfallen. Der Hebel wirkt in beide Richtungen. Das kann schnell dazu führen, dass die Verluste sogar ihr eingesetztes Kapital übersteigen und Sie nachzahlen müssen.

Liquiditätsrisiko

Wenn der Markt gesättigt ist und sowohl Angebot als auch Nachfrage sehr gering ist, besteht ein hohes Liquiditätsrisiko. Entweder werden die Trades zu schlechten Kursen oder im Zweifelsfall gar nicht ausgeführt. Die offenen Positionen können also nicht geschlossen werden, wodurch auch mögliche Verluste nicht eingegrenzt werden können.

Emittentenrisiko

Ein Emittent ist jemand, der Wertpapiere ausstellt und ausgibt, also beispielsweise der Broker, die herausgebende Bank oder Unternehmen bei Aktien. Es besteht immer das Risiko, dass die Emittenten Insolvenz anmelden. In diesem Fall wären die entsprechenden Wertpapiere nahezu wertlos. In seltenen Fällen werden die Trader oder Investoren eine Erstattung erhalten.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Ansätze und Risikomanagement Strategien für Einsätze

Aussichtsreiches Trading basiert auf einer soliden Handelsstrategie. Dazu gehört auch, dass Sie vor jedem Trade Ihre Erfolgsaussichten analysieren. Sind Sie nicht von einem Trade überzeugt, sollten Sie lieber die Füße stillhalten und auf die nächste Gelegenheit warten. Mehr zu diesem Thema finden Sie im folgenden Abschnitt „Erfolgschancen ermitteln“.

Nachfolgend finden Sie einige bekannte Trading-Ansätze, die von Tradern genutzt werden. Im Rahmen der Martingale-Strategie verdoppeln Sie Ihren Einsatz jedes Mal, wenn Sie verlieren. Dieser Ansatz bietet nach einer Pechsträhne den Vorteil, dass Sie mit nur einem Trade alle zuvor in den Sand gesetzten Versuche ausgleichen können.

Die Anti-Martingale-Strategie verfolgt hingegen das Ziel, die Einsätze nach jedem Scheitern zu halbieren und nach jedem Erfolg zu verdoppeln. Gelingt Ihnen eine Siegesserie, ist dieser Ansatz sehr erfolgreich. In der Regel handelt es sich hierbei um die bessere der beiden Trading Strategien.

Persönlichkeit und Erfahrung des Traders

Zu guter Letzt darf natürlich auch nicht die Persönlichkeit und Erfahrung des Traders als Risikofaktor außer Acht gelassen werden. Insbesondere Trading-Anfänger dürften hier das größte Risiko-Potential aufweisen. Ihnen fehlt es oft am nötigen Wissen, die Marktlage und Trading-Chancen richtig beurteilen zu können. Außerdem werden Sie durch die fehlende Erfahrung schnell unruhig und machen dadurch Fehler. Zudem hat jeder Trader eine andere Persönlichkeit. Einige wollen einfach nur das schnelle Geld verdienen, während andere sich über kleine und beständige Renditen freuen. Je nach Persönlichkeit und Trading-Erfahrung fällt das Risiko also höher oder geringer aus.

Was ist ein Risikomanagement und wofür wird es benötigt?

Das Risiko- und Moneymanagement ist unabdingbar für den Erfolg eines jeden Traders. Durch ein geeignetes Risikomanagement werden die Risiken, die an der Börse bestehen, deutlich minimiert. Nur so kann ein Trader langfristig gute Renditen beim Trading einfahren. Wer das Risikomanagement nicht beherrscht, wird es dagegen schwer haben langfristigen Trading-Erfolg haben. Viele Trading-Anfänger werden durch das Anfängerglück überheblich und verlieren durch fehlendes Risiko- und Moneymanagement oft ihr gesamtes Kapital. Sie werden gierig und traden mit zu großen Positionen. Erfolgreiche Trader hingegen nehmen lieber kleinere Gewinne in Kauf, als auf ein gutes Risikomanagement zu verzichten.

Risikomanagement als Erfolgsfaktor

Ein professionelles Risikomanagement beinhaltet nicht nur finanzielle Aspekte des Tradings, sondern auch psychologische. Diese werden beim Trading oft unterschätzt, führen jedoch insbesondere bei Anfängern oft zu enormen Verlusten. Anleger, die aus dem Bauch heraus handeln und sich von ihren Emotionen leiten lassen, setzen ihrem Kapital hohe Risiken aus. Oft führen Emotionen wie Gier, Angst oder Euphorie zu Fehlentscheidungen und somit zu hohen Verlusten.

Ein geeignetes System und eine Strategie helfen dabei, diese psychologischen Risiken und die daraus resultierenden Fehlentscheidungen zu minimieren. Außerdem kommt es bei einem fehlenden Risikomanagement oft dazu, dass zu viele Trades platziert werden. Die echten Chancen werden aus Ungeduld nicht abgewartet. Mit einem entsprechenden Risikomanagement werden hingegen Chancen und Risiken genau analysiert, sodass nur die aussichtsreichsten Trades platziert werden. Das wiederum erhöht die Anzahl positiv laufender Trades und somit die Rendite eines Traders über einen langen Zeitraum.

Unterschied zwischen Risiko- und Moneymanagement

Beide Begriffe werden im Trading oft Synonym verwendet. Risikomanagement ist jedoch der Oberbegriff für die Identifizierung und Analyse von Risiken. Der Trader ist sich also seiner Risiken, die er am Finanzmarkt durch seine Trades eingeht bewusst. Er kennt seine Risiko-Chance Verhältnisse bei jeder offenen Position und bewertet diese entsprechend.

Das Moneymanagement beschreibt hingegen die Maßnahmen, die eingesetzt werden, um die Risiken des Kapitalverlustes zu minimieren.

Was bedeutet Chance-Risiko-Verhältnis (CRV)?

Das Chance-Risiko-Verhältnis (CRV) beschreibt das Verhältnis zwischen dem erwarteten Gewinn und möglichen Verlust eines Investments. Die Berechnung des CRV ist besonders beim kurzfristigen Trading ratsam. Bei langfristigen Investments beispielsweise in solide Aktien über mehrere Jahre ist die Berechnung des CRV meist nicht nötig. Der Zeitfaktor minimiert die Risiken in dem Fall deutlich. Kurzfristig sind Kurse jedoch schwerer einzuschätzen, daher sollte das Verhältnis von Chance zu Risiko in einem guten Verhältnis stehen, bevor der Trade eingegangen wird. Mit Hilfe der Chartanalyse hat der Trader eine genaue Vorstellung darüber, bis zu welchem Kurs die Anlage steigen kann und bei welchem Kurs der Stop-Loss zur Verlustbegrenzung gesetzt werden muss.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Erfolgschancen ermitteln – so gelingt es

Damit Ihre Trades nicht auf dem Faktor Zufall basieren, sollten Sie vor einer Spekulation die Erfolgschancen analysieren. Hierfür können Sie sowohl die fundamentale Analyse als auch die technische Analyse heranziehen. Dazu gehört auch, dass Sie ein Verständnis für den Markt entwickeln. Sie sollten also die Dynamik des Marktes einschätzen können und erkennen, sobald sich vielversprechende Chartmuster ergeben.

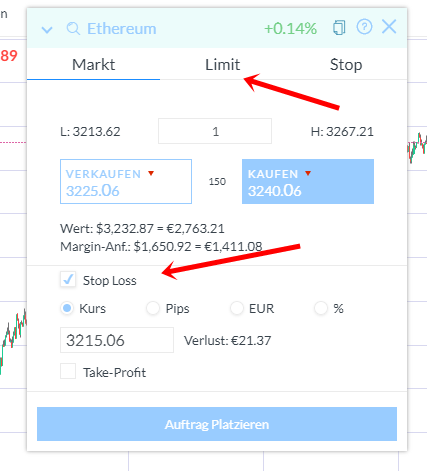

Erkennen Sie eine Chance für einen Trade, müssen Sie sich dem Risikomanagement widmen. Konkret müssen Sie entscheiden, wie hoch der Kapitaleinsatz ausfallen soll. Im Anschluss daran definieren Sie Ihr Risiko, indem Sie festlegen, wann Sie aus dem Trade aussteigen – und zwar vor dem Trade! Definieren Sie hierfür Ihre Schwelle für den Ausstieg mit Gewinn (Take Profit) und den Punkt, an dem Sie den Verlust begrenzen (Stop Loss).

Mit dieser Herangehensweise ist das Worst-Case-Szenario definiert, denn Ihr Risiko liegt zwischen Ihrem Einstieg und dem Stopp Los. Können Sie diesen Verlust nicht verschmerzen, dürfen Sie den Trade unter diesen Bedingungen nicht eingehen!

Läuft der Trade nach Ihren Vorstellungen und erreicht die anvisierte Gewinnschwelle, müssen Sie Ihren Gewinn nicht direkt realisieren. Sie sollten aber unbedingt den Stop Loss auf diese Schwelle nachziehen, um den ursprünglich angepeilten Gewinn zu sichern. Damit ist das Risiko gleich null, da der Trade in jedem Fall im Gewinn enden wird. Zumindest dann, wenn der Markt liquide ist und Ihr Trade zu diesem Preis ausgeführt werden kann.

In diesem Zusammenhang wichtig: Stellen Sie sicher, dass Sie die unterschiedlichen Ordertypen kennen. Die Unterschiede zwischen einer Stop-Order, Limit-Order und einer Market-Order müssen Ihnen geläufig sein. Achten Sie bei der Entscheidung für einen Ordertyp auch auf die unterschiedlichen Gebühren, denn schließlich wirken sich die Kosten auf Ihre Rendite aus.

Wie kann das Risiko beim Trading minimiert werden?

Sobald Sie die Risiken identifiziert haben, gilt es diese zu minimieren. Hierfür bieten sich verschiedene Ansätze an. Die am häufigsten eingesetzten Varianten zur Risikominimierung sind folgende:

- Setzen von Stops oder Limits

- Hedging

- Trades mit geringem Risiko wählen

- Diversifikation

- Begrenzung der Positionsgröße

Setzen von Stops oder Limits

Stop-Loss Grenzen oder Limits dienen dazu, dass die Positionen automatisch beim Erreichen eines bestimmten Kurses geschlossen werden. So muss der Trader nicht die ganze Zeit die Trades beobachten, sondern kann sich vorher ein Trading-Setup zurechtlegen. Das hat den positiven Nebeneffekt, dass während des Trades keine hektischen Entscheidungen getroffen werden müssen und dadurch weniger Fehler passieren.

Außerdem kann der Trader vorher in Ruhe per technischer Analyse die möglichen Kursziele analysieren. Anhand dieser können dann bequem die Stops und Limits gesetzt werden, um die Risiken einzudämmen. So wird auch vor dem Trade bereits das Chance-Risiko-Verhältnis noch mal analysiert. Ein Stop minimiert dabei die Verluste auf einen zuvor definierten Betrag, während bei einem Limit Gewinne automatisch mitgenommen werden.

Hedging

Beim Hedging wird das Risiko dadurch minimiert, dass eine Position in die entgegengesetzte Richtung zur ersten Position geöffnet wird. Hedging stellt somit eine Absicherung einer offenen Wertpapier- oder Tradingposition gegen Kursverluste dar. Durch das Eröffnen einer zweiten Position können Kursverluste der ersten Position minimiert werden.

Trades mit geringem Risiko wählen

Das Risiko kann ebenso durch Trades mit geringem Risiko minimiert werden. Dazu zählen beispielsweise Wertpapiere ohne Hebel, da sich der Verlust dann lediglich auf das eingesetzte Kapital begrenzt. Grundsätzlich können aber auch Investments in weniger riskante Wertpapiere wie stabile Aktien (Blue Chips) oder in Anleihen das Risiko senken. Jedoch sinken mit dem Risiko verständlicherweise auch die Gewinnchancen.

Diversifikation

Durch Diversifikation, also die Verteilung der Trades auf unterschiedliche Anlageklassen und Branchen, kann das Risiko ebenso minimiert werden. Das Risiko wird also auf verschiedene Trades aufgeteilt. Einzelne Verluste können dadurch besser verkraftet werden, da diese wiederum durch andere positive Positionen ausgeglichen werden. Es ist darauf zu achten, dass die verschiedenen Positionen möglichst wenig zueinander korrelieren.

Begrenzung der Positionsgröße

Durch die Begrenzung der Positionsgröße lässt sich das Risiko ebenfalls enorm minimieren. Professionelle Trader setzen lediglich einen kleinen Teil ihres gesamten Trading-Kapitals pro Position ein. Es gibt im Trading die sogenannte 1 % Regel. Diese Regel bedeutet, dass der Trader pro Position maximal 1 % seines Tradingkapitals riskieren sollte. Bei Berücksichtigung dieser Regel könnte sich ein Trader theoretisch 100 Verlusttrades in Folge leisten, bis das Konto leer ist. So viele Verlusttrades sind jedoch sehr unwahrscheinlich, insbesondere, wenn sich der Trader vorher überlegt, was er tut.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie viel Kapital sollte ich maximal pro Trade einsetzen?

Da jeder Trader über einen anderen Kapitalstock verfügt, sind die folgenden Hinweise in Prozent angegeben. Grundsätzlich gilt, dass Sie pro Trade immer nur einen geringen Prozentsatz Ihres Handelskapitals riskieren sollten. Als Orientierungspunkt eignet sich die Marke von maximal 2 % Ihres Trading-Kapitals. Beträgt der Wert Ihres Kontos bei Ihrem Online Broker also 10.000 Euro, sollten Sie maximal 200 Euro Verlust pro Trade riskieren.

Mit dieser Begrenzung ist auch die Stop-Loss-Schwelle definiert. In diesem Fall liegt sie 2 % unter dem Einstieg. Möchten Sie den Stop Loss großzügiger setzen, müssen Sie automatisch Ihre Positionsgröße reduzieren. Andernfalls riskieren Sie mehr als 2 % Ihres Kapitals, was nicht vernünftig wäre.

Welche Vorteile bietet ein gutes Risikomanagement?

Ein professionelles Risikomanagement bringt einige Vorteile mit sich. Dazu zählen beispielsweise folgende Vorteile:

- Schutz vor hohen finanziellen Verlusten und einer negativen Rendite

- Vermeidung des Totalverlusts des Trading-Kapitals

- Das Handelskapital wird sinnvoller eingesetzt zu einem besseren Chance-Risiko-Verhältnis

- Trägt zum langsamen, aber beständigen Anwachsen des Trading-Kapitals bei

- Reduziert psychischen Stress und damit verbundene Fehlentscheidungen

Tipps für das Risikomanagement

Jeder Trader hat eine andere Persönlichkeit und somit auch eine andere Risikobereitschaft. Es ist daher wichtig, sich Gedanken darüber zu machen, welche Risiken Sie eingehen wollen und welche nicht. Außerdem sollten Sie sich überlegen, wie hoch ihr maximaler Verlust pro Trade ausfallen darf. Anhand dieser Überlegungen sollten Sie ihr Handeln ausrichten. Sie können beispielsweise Ihre Positionsgrößen bestimmen oder Stops und Limits setzen. Es ist wichtig, dass Sie sich mit ihrer Strategie wohlfühlen und gut damit zurechtkommen. Es empfiehlt sich auch verschiedene Strategien auszuprobieren, um die für sich richtigen Methoden zu identifizieren.

Hebelwirkung im Trading – Chance und Risiko zugleich

Spot-Forex-Märkte bieten einen großen Vorteil: Sie können mit einer hohen Hebelwirkung handeln! Hohe Trading Hebel ermöglichen Ihnen große Gewinnchancen. Allerdings wirkt die Hebelkraft in zwei Richtungen, weshalb sich auch das Verlustrisiko drastisch erhöht. Der Hebel im Trading (Leverage) ist deshalb ein weiterer Risikofaktor, mit dem Sie sich gewissenhaft auseinandersetzen sollten.

Handeln Sie mit Hebel, verwenden Sie hierbei das Geld der Bank oder des Brokers. Bei dem Spot-Devisen-Markt handelt es sich um einen stark gehebelten Markt. Sie können 1.000 US-Dollar hinterlegen, um mit 100.000 USD zu traden. Dies entspricht einem Hebelfaktor von 100:1. Erleben Sie in einem Trade mit diesem Hebel einen Verlust von einem Pip, entspricht dies einem Wert von 10 USD. Haben Sie 10 Mini-Lots im Handel und 50 Pips verloren, beträgt Ihr Verlust 500 USD und nicht 50 USD.

Fazit: Verluste gehören zum Trading, weshalb das richtige Risikomanagement essenziell ist!

Trading bietet großartige Gewinnchancen, birgt aber auch ein erhebliches Verlustrisiko in sich. Selbst die erfolgreichsten Trader sind nicht dauerhaft profitabel. Der richtige Umgang mit Verlusten ist also Teil des Geschäfts. Das richtige Money Management spielt daher eine sehr wichtige Rolle. Riskieren Sie nicht mehr als 2 % Ihres Handelskontos pro Trade. Handeln Sie zudem immer nach einer Handelsstrategie, in der die Ausstiegspunkte für das Gewinnziel und die maximale Verlustgrenze klar definiert sind.

Nutzen Sie hierfür die Stop-Loss-Funktion, mit der Sie Verluste – und damit Ihr Risiko – bereits vor dem Trade begrenzen können. Erfüllt der Trade Ihre Erwartungen, können Sie den Stopp Loss nachziehen, um die Gewinne zu sichern. Bedenken Sie, dass der Handel mit Hebel Ihre Gewinne und Verluste drastisch erhöhen können.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Wie viel Einsatz pro Trade?

Die Höhe des Einsatzes pro Trade hängt immer vom Depotwert ab und wird prozentual angegeben. In der Theorie empfehlen Experten und erfahrene Trader, nie mehr als ein bis drei Prozent des eigenen Depotwerts für einen Trade zu riskieren. Wir empfehlen in unserem Artikel die goldene Mitte – also zwei Prozent. Wer jedoch etwas unerfahrener ist, sollte nur ein Prozent setzen. Die „Ein-Prozent-Regel“ ist die am weitesten verbreitete.

Wie viel verdient man mit ausgeglichenem Risikomanagement?

Wie viel sich mit einem ausgeglichenem Risikomanagement verdienen lässt, hängt von der Erfolgsquote und dem Ausgangskapital ab. Wer beispielsweise nur mit 100 Euro Kapital beginnt, verdient absolut deutlich weniger als jemand, der mit 100.000 Euro startet – selbst wenn der mit 100 Euro die deutlich bessere Quote hat. Mit einer klaren Strategie und einem konsequenten Risiko- und Geldmanagement sind einige tausend Euro pro Monat bei entsprechendem Startkapital an durchschnittlichem Gewinn möglich.

Was ist die 1-Prozent-Regel im Trading?

Die Ein-Prozent-Regelung oder 1-Prozent-Regel im Trading besagt, dass Trader niemals für einen einzelnen Trade (einzelne Positionen) mehr als ein Prozent Ihres Kapitals oder Depotwerts setzen. Diese Regelung stammt aus dem Risiko- und Money Management und ist weit verbreitet. Manche Experten empfehlen, nicht mehr als ein, manche nicht mehr als zwei oder drei Prozent zu setzen. Die Ein-Prozent-Regel ist am weitesten verbreitet und gilt unabhängig davon, ob Sie im ETF, Aktien, CFD oder Forex Trading unterwegs sind.

Was ist Risikomanagement beim Trading?

Das Risikomanagement beim Trading hat zum Zweck, potenzielle Verluste zu minimieren. Ein gutes Risikomanagement gehört zu jeder erfolgreichen Handelsstrategie und setzt sich aus einer Vielzahl von Elementen zusammen.

Was gehört zum Risikomanagement?

Zu einem guten Risikomanagement beim Trading gehören vor allem Stop-Loss-Orders, begrenzte Positionsgrößen sowie die Wahl eines angemessen Hebels. Auf Portfolio-Ebene kommen Aspekte wie Diversifikation und eventuelle Absicherungen (bspw. durch Optionen) in Frage. Ein ebenfalls wichtiger Aspekt des Risikomanagements ist die Kontrolle der eigenen Emotionen. Während dieser Aspekt vor allem Disziplin erfordert, kann es auch helfen, die Positionsgrößen und die Hebelwirkung nicht zu hoch zu wählen, da dies bei vielen Trader schnell Emotionen wie Angst oder Gier auslösen kann.