Eine Limit Order ist eine Orderart mit der für den Fall eines Kaufs, ein Höchstpreis und für den Fall eines Verkaufs ein Mindestpreis festgelegt. So kann garantiert werden, dass Kauf und Verkauf zu für den Händler günstigen Konditionen stattfinden und Sie so vor schlechteren Preisausführungen beim Handelsgeschäft schützen. Diese Orders können zudem durch verschiedene Orderzusätze weiter präzisiert werden. Die verschiedenen Orderarten und -zusätze eines Limit-Auftrags haben wir in diesem Artikel für Sie zusammengefasst.

Computeralgorithmen führen derzeit mehr als die Hälfte aller Börsentransaktionen aus. Die schnelllebigen Ausführungen machen mehr als 50 % der Gesamtumsätze aus – täglich weiter steigend. Limit-Auftrage werden für alle Händlergruppen zunehmend wichtiger, da das Tempo der Orderausführungen weiter zunehmen wird.

Die wichtigsten Fakten im Überblick:

- Eine Limit-Order garantiert, dass eine Order auf oder über einem bestimmten Preisniveau ausgeführt wird

- Nicht garantiert ist, dass die Order grundsätzlich ausgeführt wird

- Limit-Orders kontrollieren den Ausführungspreis, können aber bei schnelllebigen Marktbedingungen zu verpassten Gelegenheiten führen

- Limit-Orders können in Verbindung mit Stop-Orders verwendet werden, um größere Verluste zu vermeiden

Was ist eine Limit Order? – Erklärung und Funktionsweise

Ein Limit-Auftrag ist der Überbegriff für einer Ordermöglichkeit, die Anleger haben, die nicht mit einer Market-Order direkt zu aktuell gehandelten Marktpreisen kaufen wollen. Limit-Aufträge ermöglichen es einem Anleger, eine Aktie zu kaufen oder zu verkaufen, sobald sie den von ihm bestimmten Preis erreicht hat. Durch einen Limit-Auftrag limitiert ein Händler den Kauf- oder Verkaufsauftrag, zu einem, von ihm definierten Preis. Diese Limit-Aufträge werden nur zu eingegeben Preisen gehandelt.

Die angegebenen Punkte sind erhebliche Vorteile, die dem Anleger vor schlechteren Preisausführungen im Börsenhandel schützt. Mit einer Limit-Order kann ein Trader also ein gewünschten maximalen Kauf- oder Verkaufspreis angeben. Durch die Verwendung von Limit-Aufträgen zahlt der Anleger garantiert mindestens den von ihm eingegebenen Limitpreis oder besser. Während der Preis garantiert ist, ist es die Ausführung der Order allerdings nicht. Wenn der Basiswert den angegebenen Preis nicht erreicht, wird der Auftrag nicht ausgeführt und der Anleger verpasst möglicherweise die Handelsgelegenheit. Die Bestimmung durch die Limit-Aufträge ermöglicht es Händlern, die Preise, die sie handeln, besser zu kontrollieren.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Limit Orders: Erklärung und Ordermöglichkeiten

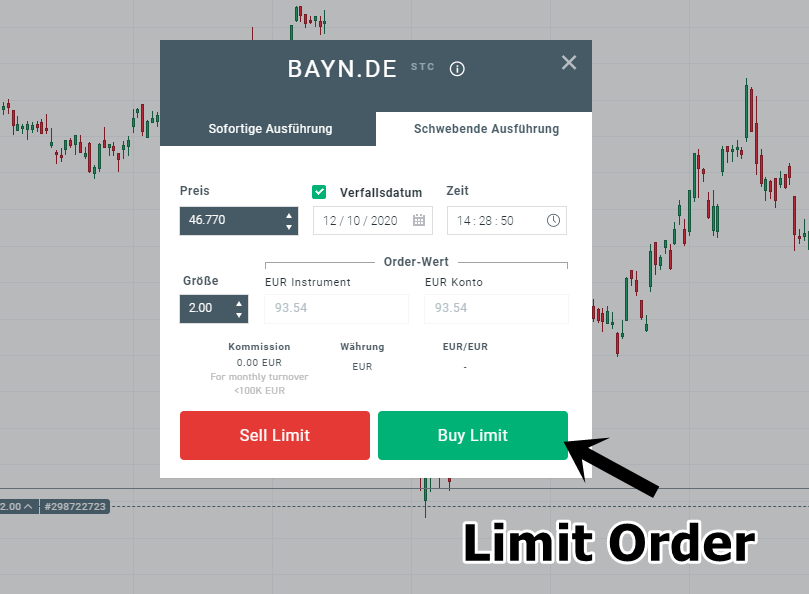

Bei einer Limit-Order handelt es sich um eine Ordermöglichkeit, bei dem der Trader einen maximalen Kaufpreis einer Aktie festlegen kann, oder die Aktie, die er bereits im Depot hat, zu einem Mindestpreis zu verkaufen. Mit einer Limit-Order als Kaufauftrag kann der Händler einen maximalen Einkaufspreis für einen Basiswert festlegen. Die Transaktion nur ausgeführt, wenn der eingegebene Limitpreis erreicht oder unterschritten wurde.

Möchte er hingegen eine Aktie aus seinem Depot verkaufen, kann er das über eine Limit-Order im Verkauf tätigen. Hier wird die Order nur durchgeführt, wenn die Aktie den eingegebenen Verkaufspreis mindestens erreicht, oder überschritten hat. Limit-Orders können dadurch somit als Kauf- und Verkaufsauftrag genutzt werden.

Limit Orderarten:

Limit-Orders können als Kauf- oder Verkaufsausführung beim Broker eingegeben werden. Durch die Verwendung verschiedener Limit-Ordertypen können Anleger für ihre Handelsstrategie eine optimale Preiskontrolle erfahren. Zudem muss dadurch der Kurs einer möglichen Position nicht ständig verfolgt werden. Nachfolgend werden die Ordermöglichkeiten detailliert aufgeführt.

- Buy Limit Order – Kaufen per Limit Order bei fallenden Preisen

- Buy Stop Limit Order – Kaufen per Limit Order bei steigenden Preisen

- Sell Limit Order – Verkaufen per Limit Order bei steigenden Preisen

- Sell Stop Limit Order – Verkaufen per Limit Order bei fallenden Preisen

Buy-Limit-Order in der Anwendung

Durch eine Buy-Limit-Order wird dem Anleger ermöglicht, einen selbst definierten Preis festzulegen, der den Höchstbetrag vorgibt, den er bereit ist für die Aktie zu bezahlen. Diese Ordermöglichkeit stellt sicher, dass der Händler nicht mehr als den gewünschten Preis bei der Transaktionsausführung bezahlt. Diese Orderaufträge geben Anlegern die vollständige Kontrolle über den Kaufpreis eines Wertpapiers. Der Handelspreis ist garantiert nicht höher, als der in der Buy-Limit-Order festgelegte Kurs. Eine Buy-Limit-Order kann nur als Limit-Order zum Kauf eines Basiswerts verwendet werden.

Solange der Basiswert den eingegebenen Limitpreis nicht erreicht, wird die Order auch nicht ausgeführt. Das kann wiederum zur Folge haben, dass ein Trader womöglich den Einstieg verpasst, wenn der Limitpreis nicht erreicht wird.

Es ist allerdings nicht garantiert, dass eine Buy-Limit-Order teilweise oder vollständig ausgeführt wird, wenn die Aktie zum Limitpreis gehandelt wird. Es ist immer möglich, dass Orders von anderen Investoren zuerst zum gleichen Preis ausgeführt werden oder dass weniger Aktien zum Limitpreis gehandelt werden als die gewünschte Ordergröße des Anlegers.

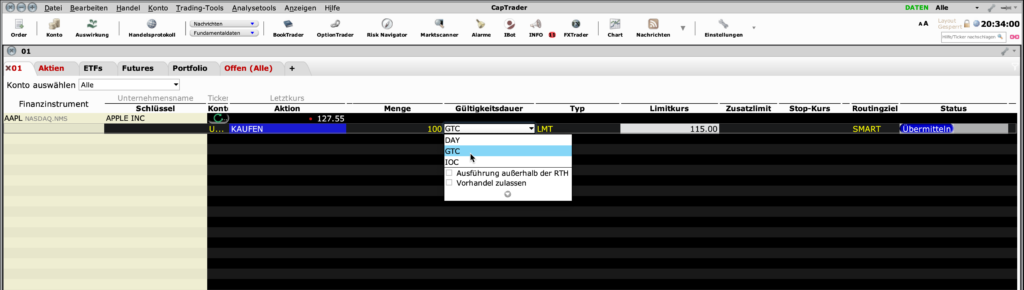

Bei allen Brokern gibt es die Möglichkeit bei einer Orderaufgabe, diese auch zeitlich zu limitieren.

- Eine „Tagesorder“ verfällt am nächsten Börsenschluss, wenn sie nicht ausgeführt wird.

- Eine „Good til cancelled“ (GTC) Order bleibt auf unbestimmte Zeit offen, wenn sie nicht ausgeführt wird.

Einige Broker haben allerdings maximale Zeiträume, für die GTC-Aufträge offen bleiben dürfen, zum Beispiel ein Monat.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

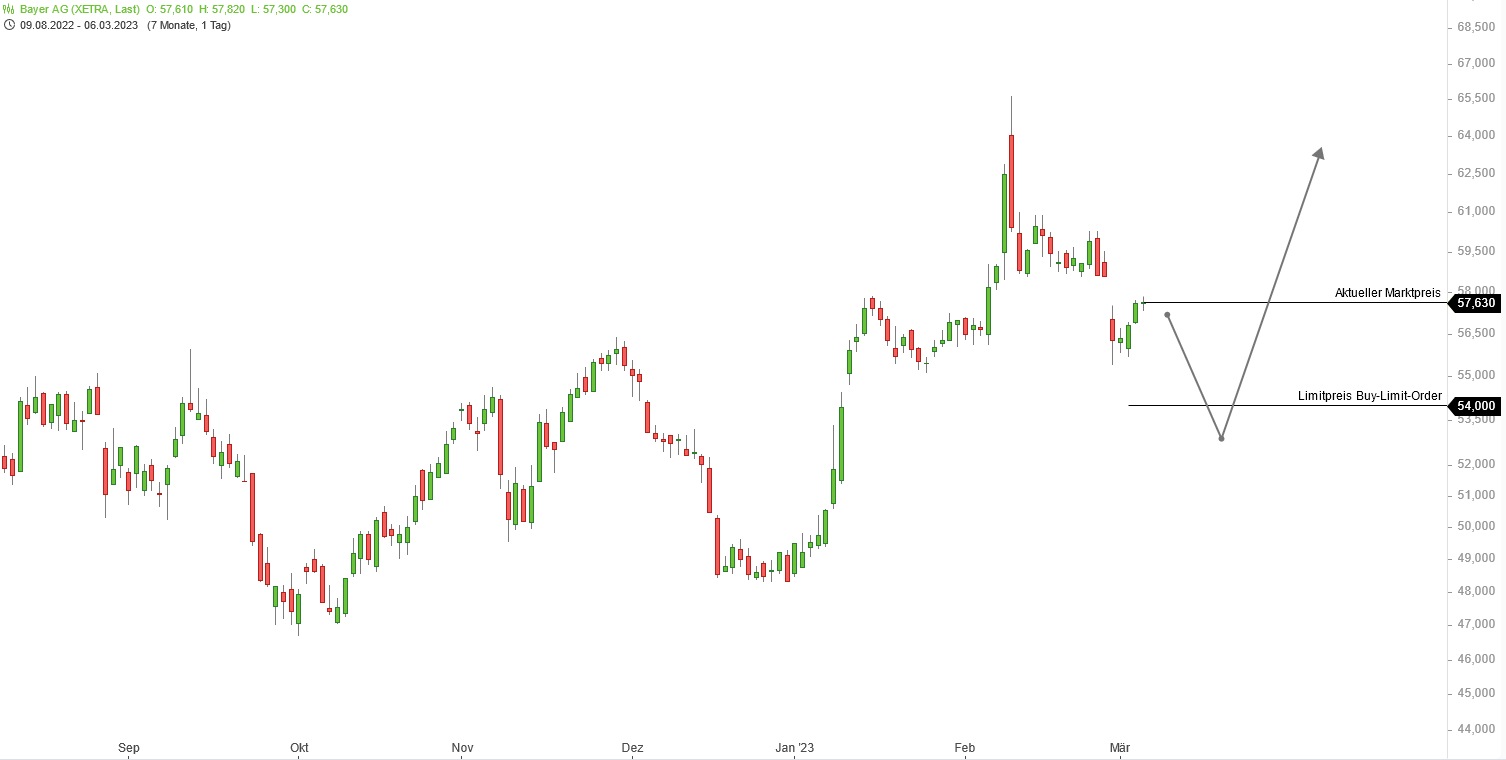

Kaufen per Limit Order: Beispiel für eine Buy-Limit-Order

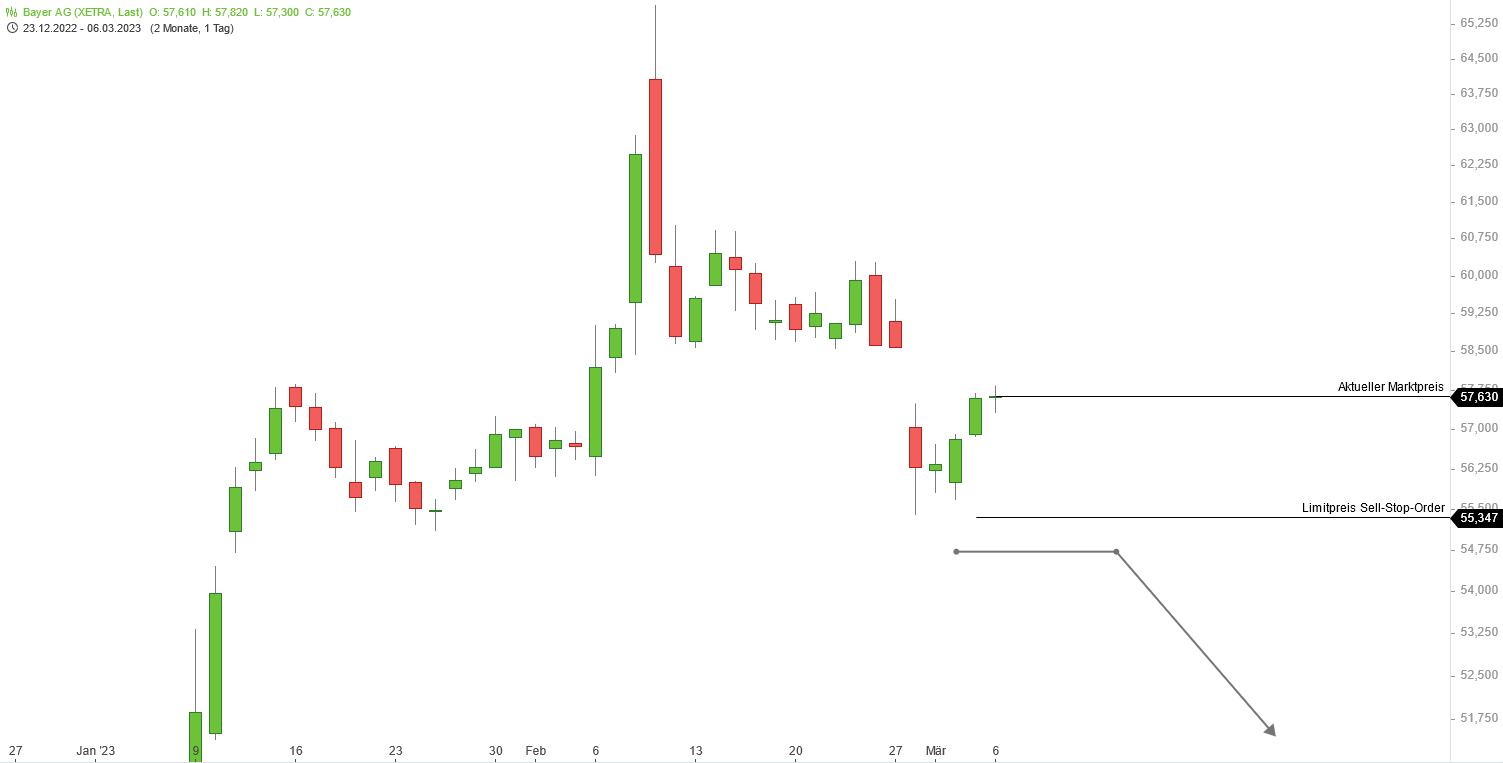

Nehmen wir an, ein Investor möchte 1.000 Aktien von einem Unternehmen kaufen. Die Aktie wird derzeit zu 57,63 EUR je Anteil gehandelt und der Investor erwartet, aufgrund seiner technischen Analyse, dass der Kurs in naher Zukunft fallen wird und hofft dadurch, die Aktien bei einem Abschwung kaufen zu können. Der Anleger beschließt, eine Buy-Limit-Order für 1.000 Aktien zu einem Limitpreis von 54,00 EUR einzugeben. Er hat sich ebenfalls entschieden, die Order per GTC in Auftrag zu geben.

Die Order bleibt nun so lange offen, bis der Limitpreis erreicht ist, der maximale GTC-Zeitraum erloschen ist, oder der Anleger die offene Order storniert.

Erst wenn der Aktienpreis die 54,00 EUR erreicht, wird die Order ausgeführt. Für 1.000 Aktien wird höchstens der eingegebene Limitpreis von 54,00 EUR je Anteilsschein verbucht.

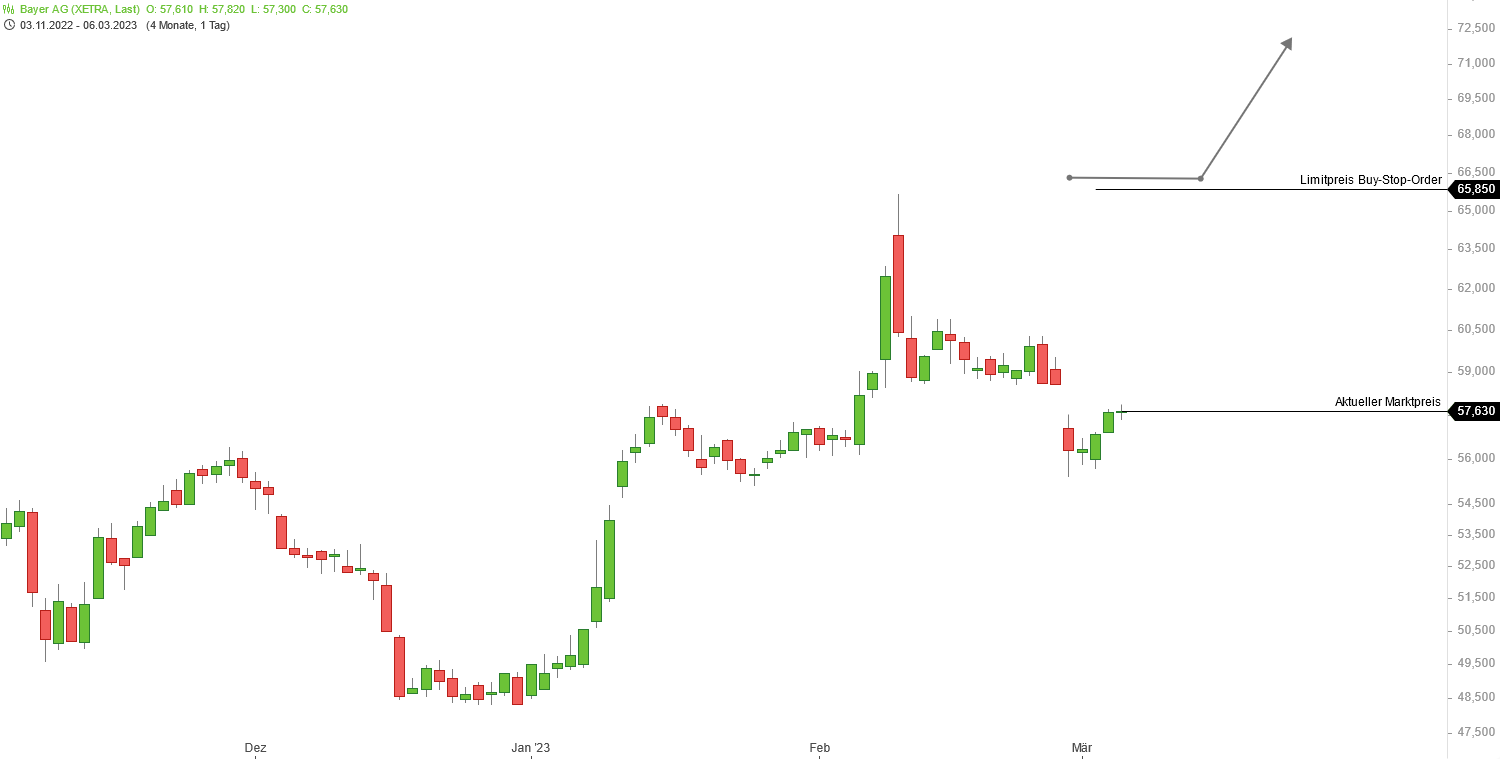

Buy-Stop-Order in der Anwendung

Auch eine Buy-Stop-Order gehört zu den Limit-Aufträgen, die für eine Kaufausführung genutzt werden kann. Im Gegensatz zur Buy-Limit-Order versucht der Anleger mit diesem Ordertyp den Aufwärtstrend weiter auszunutzen, anstatt in einem Abschwung zu kaufen. Trader nutzen die Buy-Stop-Order, wenn sie davon ausgehen, dass der Basiswert oberhalb eines Preisniveaus weiter in Trendrichtung ansteigt.

Eine Buy-Stop-Order wird also oberhalb des aktuellen Kursniveaus platziert. Sollte der Limitpreis dieser Order erreicht werden, wird die Kaufausführung zum nächstmöglichen Marktkurs ausgeführt. Die Buy-Stop-Order wird nach Erreichen des Limitpreises in eine Market-Order umgewandelt und die Transaktion wird direkt zum nächsten Börsenkurs ausgeführt, unabhängig davon, welcher Börsenkurs das ist.

Beispiel für eine Buy-Stop-Limit-Order:

Nehmen wir an, ein Trader möchte 10 Aktien von einem Unternehmen kaufen. Die Aktie wird derzeit zu 57,63 EUR je Anteil gehandelt. Aufgrund der fundamentalen Analyse, die der Trader durchgeführt hat, erwartet er durchaus noch eine saisonale Schwächephase für dieses Unternehmen. Er möchte die Aktie daher erst kaufen, wenn sie wieder Stärke zeigt und das letzte Zwischenhoch überwunden hat. Er entschließt sich für eine Buy-Stop-Order mit einem Limitpreis von 65,85 EUR. Darüber erwartet er, dass der Aktienkurs weiter in Aufwärtstrendrichtung läuft und er davon am wahrscheinlichsten partizipieren kann.

Auch hier bleibt die Order so lange offen, bis der Limitpreis erreicht ist, der maximale GTC-Zeitraum erloschen ist, oder der Anleger die offene Order storniert. Erst wenn der Aktie den Limitpreis der Buy-Stop-Order von 65,85 EUR erreicht hat, wird die Order dann zum nächstmöglich handelbaren Aktienkurs ausgeführt.

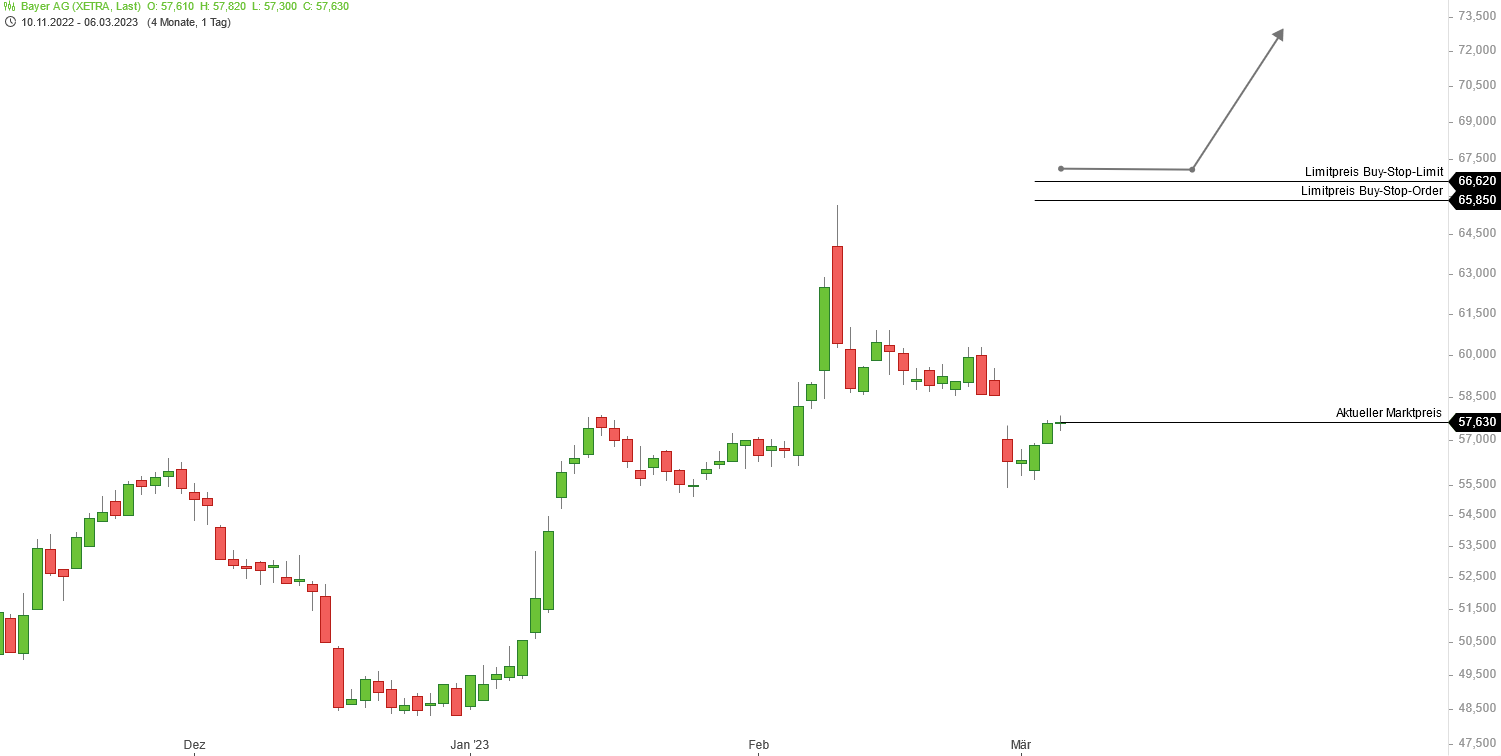

Buy-Stop-Limit-Order in der Anwendung

Eine Buy-Stop-Limit-Order ist eine Sonderform der Buy-Stop-Order, die mit einem Zusatz, dem Limit, ausgestattet ist. Diese Ordermöglichkeit kombiniert eine Buy-Stop-Order mit einer Limit-Order. Die Trader nutzen bei diesem Ordertyp ebenfalls die Trendstärke einer Aktie aus. Das Besondere daran ist, dass der Limitpreis der Buy-Stop-Order zusätzlich mit einem Limitpreis gedeckelt ist.

Wird der Limitpreis der Buy-Stop-Order erreicht, wird die Position mit einer Market-Order zum nächstmöglichen Handelskurs eröffnet. Durch die Anwendung der Buy-Stop-Limit-Order wird der maximale Kaufpreis festgelegt, den der Trader bei Ausführung der Order höchstens bezahlen möchte. So wird das Risiko eingegrenzt und der maximale Kaufpreis, nach Erreichen des Limitpreises der Buy-Stop-Order, gedeckelt.

Ein Beispiel für eine Buy-Stop-Limit-Order

Angenommen eine Aktie notiert derzeit bei 57,63 EUR und ein Marktteilnehmer möchte diese Aktie kaufen, wenn sie weiter in Trendrichtung ansteigt. Anhand der Charttechnik bewertet der Trader diesen Anstieg als weiteres prozyklisches Kaufsignal und möchte an weiteren Kurssteigerungen teilhaben. Um sich vor einer extrem schlechten Ausführung einer Buy-Stop-Order zu schützen, wählt er den Ordertyp Buy-Stop-Limit.

Er wählt also den Limitpreis aus, bei dem die Buy-Stop-Order zu einer Market-Order werden soll und die Position dadurch eröffnet wird. Zusätzlich gibt er nun einen Limitpreis ein, der den Kaufpreis zur Oberseite deckelt.

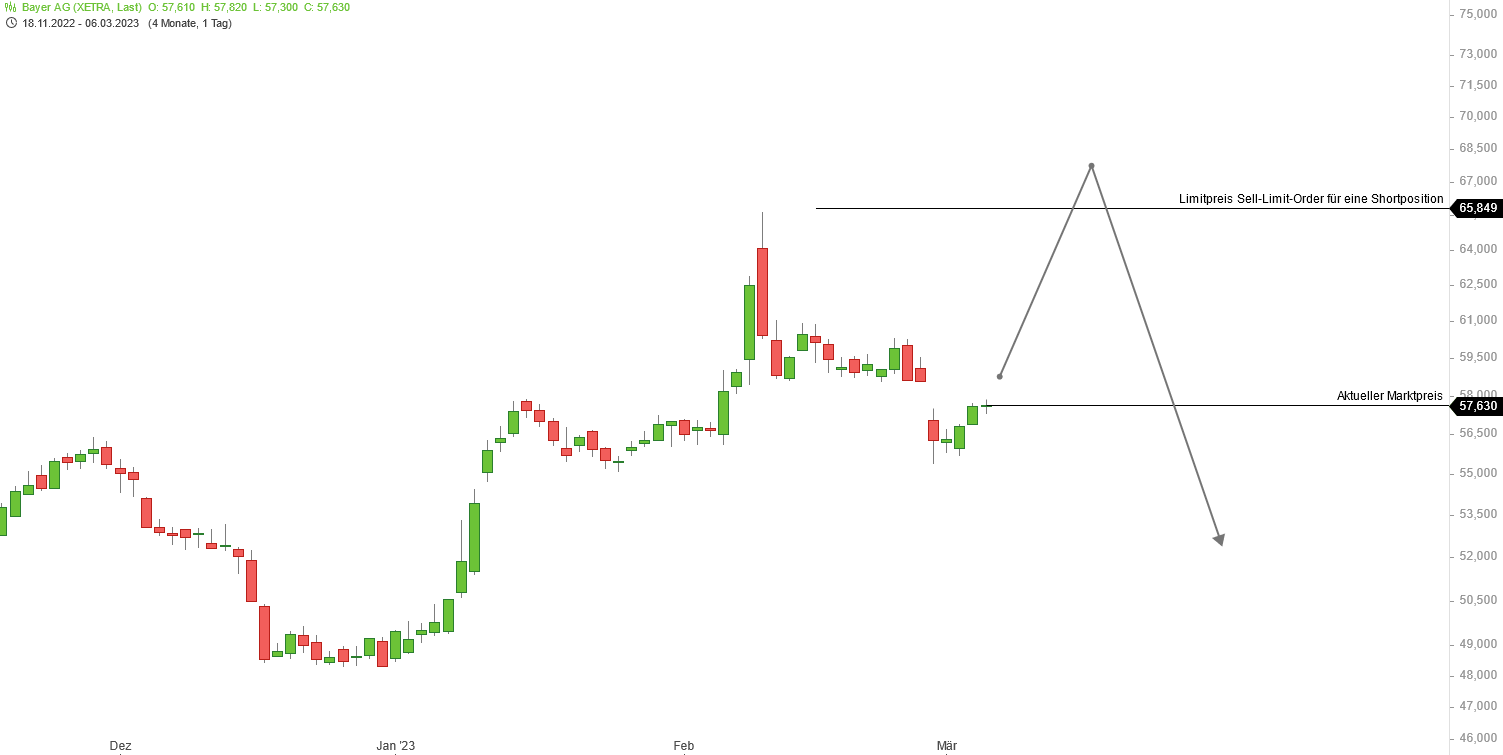

Sell-Limit-Order in der Anwendung

Eine Sell-Limit-Order kann sowohl für eine Limit-Order zum Kauf einer Shortposition genutzt werden, oder man verwendet sie als Verkaufsorder für eine Longposition, die man bereits im Depotbestand hat. In diesem Abschnitt geht es um die Limit-Order für eine Kauftransaktion, wenn man Aktien shorten möchte. Die Sell-Limit-Order für eine Kauforder einer Shortposition funktioniert dabei vom Prinzip genau wie einer Buy-Limit-Order einer Longposition.

Beide sind Limit-Ordertypen, die als Kaufauftrag verwendet werden. Bei der Sell-Limit-Order fungiert das Limit als Kauf einer Shortposition. Wird der Limitpreis der Sell-Limit-Order erreicht, wird durch eine Market-Order die Shortposition zum nächstmöglichen Kurs eröffnet.

Beispiel für eine Sell-Limit-Order zur Eröffnung einer Shortposition

Ein Trader möchte eine Aktie shorten und somit von fallenden Aktienkursen profitierten. Allerdings sieht er zum aktuellen Marktpreis keine Begründung dafür. Er möchte die Shortposition erst eröffnen, wenn die Aktie das letzte Zwischenhoch und das damit verbundene Widerstandslevel von 65,85 EUR erreicht hat.

Dafür nutzt er den Ordertyp Sell-Limit. Er platziert den Limitpreis der Sell-Limit-Order bei 65,85 EUR. Wird dieser erreicht, wird im Zuge eine Market-Order eine Shortposition zum nächsten handelbaren Aktienkurs eröffnet.

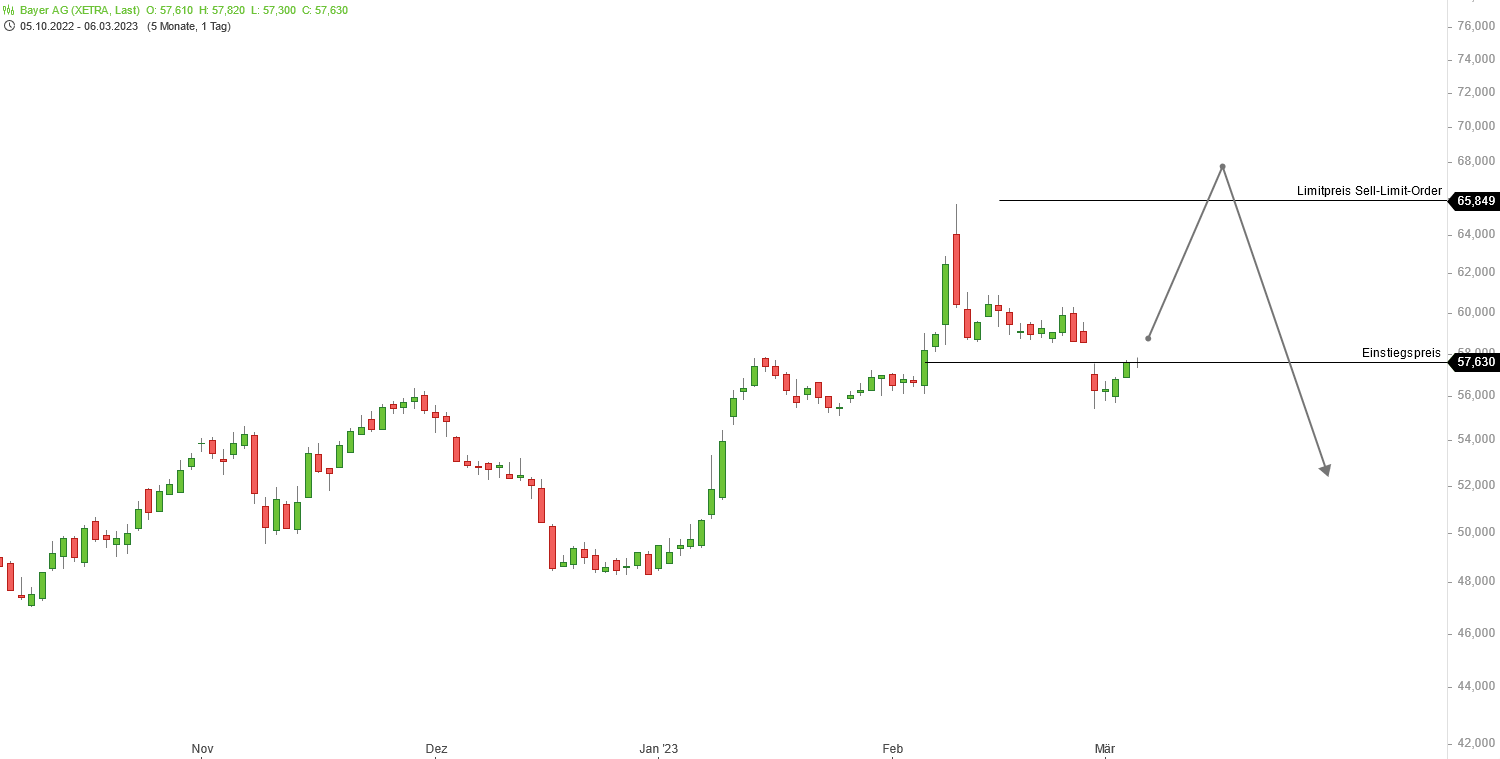

Verkaufen per Limit Order: Beispiel für eine Sell-Limit-Order zur Schließung einer Longposition

Hat man bereits eine Aktie in seinem Depotbestand und möchte diese veräußern, gibt es die Möglichkeit zur Verwendung eine Sell-Limit-Order in seinem Trading Broker einzugeben. Wenn man diesen Ordertyp nutzen möchte, möchte man nicht zum aktuellen Preis verkaufen, sondern zu einem höheren Kurs.

Egal, ob der Trader anhand der technischen oder fundamentalen Analyse das Trading gelernt hat, er geht davon aus, dass die Anteilsscheine weiter steigen werden bis zum letzten Zwischenhoch, dort erwartet er eine deutlichere Korrektur. Der Händler platziert daher eine Verkaufsorder über ein Sell-Limit von 65,85 EUR. Sollte dieser Preis erreicht werden, wird die Aktie verkauft. Solange das nicht der Fall ist, verbleibt die Aktie im Depot.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Sell-Stop-Limit-Order in der Anwendung

Eine Sell-Stop-Order ist genau das Gegenteil zu einer Buy-Stop-Order. Während man bei Buy-Stop-Order einen Limitpreis oberhalb des aktuellen Marktkurses festlegt und damit eine Longposition aufbauen möchte, verwendet man die Sell-Stop-Order zur Eröffnung einer Shortposition.

Ein Trader möchte von weiter fallenden Kursnotierungen profitieren. Dabei legt er einen Limitpreis fest, der unterhalb des aktuellen Börsenkurses liegt. Auch bei einer Sell-Stop-Order wird, sobald der eingegebene Limitpreis erreicht ist, die Tradingposition zum nächsten Marktkurs eröffnet.

Beispiel für eine Sell-Stop-Order

Wir nehmen an, Sie erwarten, dass der Aktienkurs weiter fallen wird. Allerdings wird der Abwärtstrend, die Sie erwarten, erst mit Kursständen von 55,34 EUR wahrscheinlich, denn Sie wissen, dass das letzte Zwischntief ein Unterstützungslevel darstellt.

Daher platzieren Sie eine Sell-Stop-Order mit dem Limitpreis von 55,34 EUR. Wird dieser erreicht, wird die Tradingpositon über eine Market-Order eröffnet und können so von weiteren Kursrückgängen profitieren.

Sell-Stop-Limit-Order in der Anwendung

Der Orderzusatz „Limit“ einer Sell-Stop-Order wird verwendet, um die Sell-Stop-Order im Einkaufspreis zu begrenzen. Wie Sie bereits wissen, wird die Sell-Stop-Order nach Erreichen des Limitpreises, zu einer Market-Order und somit zum nächstmöglich gehandelten Aktienkurs ausgeführt. Mit einer Sell-Stop-Limit-Order begrenzen Sie den zu auszuführenden Kurs auf ein Maximum. Hier gilt das selbe Handelsprinzip wie bei einer Buy-Stop-Limit-Order, nur dass hier eine Shortposition eröffnet wird.

Beispiel für eine Sell-Stop-Limit-Order

An das oben stehende Beispiel angelehnt, möchten Sie eine Shortposition eröffnen, wenn das letzte Zwischentief unterboten wurde. Mit einer Sell-Stop-Limit-Order möchte Sie allerdings den Einkaufspreis begrenzen.

Sie geben den Limitpreis der Sell-Stop-Order von 55,35 EUR ein und begrenzen die Kaufausführung auf ein maximales von 54,94 EUR. Da es sich um eine Shortposition handelt, möchten Sie nicht schlechter ausgeführt werden als der Preis von 54,94 EUR

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Der Unterschied zwischen den Limit Order Arten

Beide Orderarten sind ziemlich ähnlich, denn sie werden nur aktiviert, wenn der eingegebene Stop- bzw. Limitpreis erreicht wird. Während man bei Stop-Orders in die gewünschte Trendrichtung hineinkauft, werden Limit-Orders verwendet, um preisgünstigere Einstiege innerhalb einer Korrektur des Trends zu platzieren. Ein weiterer wichtiger Faktor ist, dass Limit-Orders im Orderbuch aufgeführt sind, Stop-Orders hingegen nicht.

Durch Stop-Limit-Orders können die Preisausführungen einer Stop-Order bei der Transaktionen gedeckelt werden. Normale Stop-Orders werden hingegen „market“ und damit zum nächsten Börsenkurs ausgeführt.

Warum eine Limit-Order verwenden?

Händler, die keine Gelegenheit verpassen möchten, können Limit-Orders zu ihrem Vorteil nutzen. Sie müssen nicht den ganzen Tag den Aktienkurs beobachten und auf eine günstige Einstiegsgelegenheit warten. Durch die verschiedenen Orderarten einer Limit-Order können Sie die Möglichkeit nutzen, bereits im Vorfeld attraktive Preise zu berücksichtigen.

Aufgrund der zunehmenden Volatilität im Börsenhandel, können Anleger sicher sein, ihre Preisausführungen mit den Limit-Orders dennoch unter Kontrolle zu haben.

Vor- und Nachteile einer Limit Order

Eine Order per „Limit“ aufzugeben, kann Vor- und Nachteile haben. Die Händlergruppen haben sich die Ordermöglichkeiten einer Limit-Order allerdings bereits zunutze gemacht. In der Tabelle finden Sie alle Argumente für und wider, zudem gehen wir weiter unten auf die einzelnen Punkte nochmals im Detail ein.

Vorteile Limit Order

- Aktie, ETF, CFD oder anderes Asset muss nicht beobachtet werden

- Ausführung zum Wunschpreis (Kauf und Verkauf)

- Automatisierung im eigenen Trading

- Schutz, nicht schlechter als gewünscht einen Trade zu platzieren

Nachteile Limit Order

- Orderausführung an sich ist nicht kontrollierbar

- Stop-Orders sind nicht im Orderbuch einsehbar

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Vorteile von Limit-Orders

Die Vorteile von Limit-Orders liegen klar auf der Hand. Als Händler braucht man weder einen bestimmten Preis noch eine Aktie ganztägig zu beobachten. Mit einer Limit-Order sind die Kauf- und Verkaufsmarken im Vorfeld beim Broker eingegeben und die Transaktion wird automatisch ausgeführt. Ein weiterer Aspekt ist die Preisbildung. Die Volatilität aller Assetklassen nimmt weiter drastisch zu. Mit einer Limit-Order kann man sich sicher sein, nicht schlechter als gewünscht ausgeführt zu werden.

Nachteile von Limit-Orders

Mit den Vorteilen der Limit-Orders hat man auch einen großen Nachteil. Zwar sind die Transaktionen in der Preisausführung kontrollierbar, allerdings nicht die Orderausführung an sich. Erfüllt ein Basiswert die Limitpreise nicht, kommt keine Transaktion zustande und der Händler muss dadurch einkalkulieren, seine Position weiter zu halten, oder eine Aktie zum gewünschten Preis nicht gekauft zu haben, während die Anteilsscheine bereits neue Höchststände markieren. Zudem sind die Limit-Orders sind im Orderbuch einsehbar, die Stop-Orders allerdings nicht

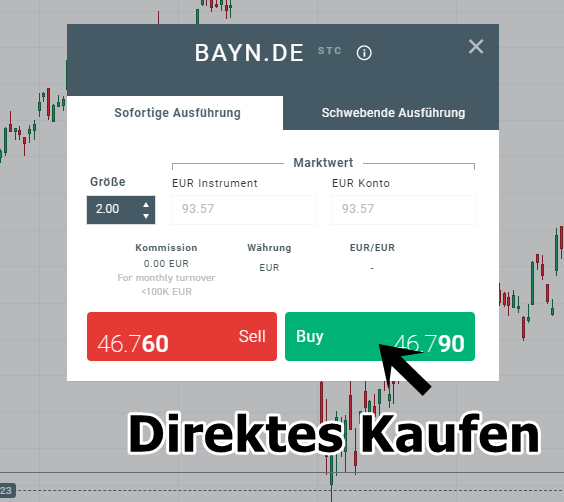

Limit Order oder Market Order nutzen?

Eine Market Order wird direkt zum verfügbaren Marktpreis ausgeführt. Der angezeigte Preis je Aktie dient daher nur als Richtwert und kann bei der tatsächlichen Ausführung höher oder tiefer liegen. Der Trader hat hier also keine Garantie, dass seine Order wirklich zu dem gewünschten Preis ausgeführt wird. Bei Blue Chips mit hohem Volumen und niedriger Schwankung dürfte das weniger ins Gewicht fallen. Bei sehr volatilen Werten schon eher. Eine Limit Order gibt dem Anleger also mehr Sicherheit und Kontrolle über Verkaufs – bzw. Kaufpreis.

Fazit: Verschiedene Limit Order Arten

Egal ob Sie Limit-Orders zum Kauf oder Limit-Orders zum Verkauf verwenden möchten. Diese Ordermöglichkeiten können ein idealer Weg sein, um zu verhindern, dass Sie eine Investitionsmöglichkeit zeitlich verpassen. Das gilt insbesondere dann, wenn Sie sich Sorgen machen, dass Sie keine Zeit haben, den Finanzmarkt täglich zu beobachten. Auch können Sie sicher sein, dass Ihr Broker die Transaktionen nur nach Ihren Vorgaben ausgeführt werden.

Viele Faktoren können Handelsausführungen beeinflussen. Neben der Verwendung verschiedener Auftragstypen können Händler andere Bedingungen angeben, die sich auf die Gültigkeitsdauer, das Volumen oder die Preisbeschränkungen eines Auftrags auswirken. Bevor Sie Ihren Trade platzieren, machen Sie sich mit den verschiedenen Möglichkeiten vertraut, welchen Ordertyp Sie nutzen können. Auf diese Weise erhalten Sie mit größerer Wahrscheinlichkeit das gewünschte Resultat Viel Erfolg beim Trading!

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist eine Limit Order?

Eine Limit-Order ist ein Ordertyp an der Börse, der ausgeführt wird, sobald ein vorgegebener Mindestpreis (beim Verkauf) bzw. Höchstpreis (beim Kauf) erreicht wird. Sie erhalten auf diese Weise nie einen schlechteren Preis.

Wie funktioniert ein Limit Verkauf?

Beim Limit Verkauf nennen Sie Ihrem Broker ein Mindestlimit, für das Sie Ihre Position an Aktien, ETFs oder anderem Asset verkaufen. Die Order wird also nie zu einem unter dem Limit liegenden Preis verkauft.

Was ist ein Stop Limit Verkauf?

Der Stop Limit Verkauf (Stop Limit Order) ist eine spezielle Stop Loss Order, bei der eine Limit Order aktiviert wird, sobald der Kurs auf den gesetzten Stop-Preis fällt. Zweck einer Stop Limit Order ist es, seine Position gegen Verluste abzusichern, aber gleichzeitig zu verhindern, dass diese bei einem drastischen Kurssturz „zu billig“ verkauft wird, denn die Position wird nicht verkauft, falls der Preis nach Auslösen der Stop-Order unter das Limit fällt.

Welche Order sollte ich für den Verkauf wählen?

Es gibt verschiedene Verkaufsorders, Orderzusätze und Ordertypen. Die Unterschiede sind teilweise von Laien kaum zu erkennen. Welche Sie davon wählen, hängt von Ihrem Investmentstil und Ihrer Risikobereitschaft ab. Sie sollten auf alle Fälle mit einem Stop oder einem Limit arbeiten, um Ihre Positionen nach unten abzusichern.

Was ist besser, Limit oder Stop-Loss?

Limit und Stop-Loss werden für unterschiedliche Zwecke eingesetzt. Während eine Stop-Loss Order dazu dient, Verluste zu begrenzen, liegt der Sinn einer Limit Order darin, Gewinne abzusichern oder einen bestimmten Preis zu erhalten, den der Trader als akzeptabel erachtet. Welche der beiden Ordertypen besser ist, liegt an der jeweiligen Situation und Ihren Präferenzen.

Was sind Orderzusätze?

Orderzusätze sind Bedingungen, an die die Ausführung einer Order geknüpft ist. Der Sinn hinter Orderzusätzen liegt darin, dem Trader manuelle Arbeit bei der Abgabe von Orders abzunehmen. In der Regel handelt es sich dabei um einen Mindest- oder Höchstpreis, bei dessen Erreichen, die Order ausgeführt wird. Es gibt auch sogenannte „intelligente“ Orderzusätze, deren Limits sich automatisch und dynamisch anpassen.

Welche Ordertypen gibt es?

Beim Börsenhandel gibt es dutzende verschiedener Ordertypen, aber die häufigsten sind die Market-Order, Stop Loss Order und Limit Order. Neben diesen Ordertypen gibt es auch dynamische Orderzusätze, darunter die Trailing-Stop-Order, Trailing-Stop-Buy-Order, Trailing-Stop-Loss-Order, One-Cancels-the-Other-Order, Fill-or-Kill. Einige anspruchsvolle Trading Softwares erlauben äußerst detaillierte und komplizierte Ordertypen, sodass über hundert verschiedenen Möglichkeiten wählen können.

Was ist der Unterschied zwischen einer Stop Buy und einer Limit Buy Order?

Bei einer Stop Buy Order wird die Kauforder zum Marktpreis ausgeführt, sobald der Kurs ein vorgegebenes Niveau erreicht hat, das über dem aktuellen Kurs liegt. Im Gegensatz wird die Limit Buy Order nur dann ausgeführt, wenn der Kurs auf ein vorgegebenes Niveau gefallen ist, das unter dem aktuellen Marktpreis liegt. Stop Buy Orders werden also meist dann eingesetzt, wenn von einem weiteren Kursanstieg ausgegangen wird, sobald das Asset einen bestimmten Schwellenwert überstiegen hat, während Limit Buy Orders dazu dienen, das Asset zu ein günstigeren Kurs zu erhalten als dem aktuellen Marktpreis.

Was ist der Unterschied zwischen einer Limit Order und einer Stop Order?

Bei einer Limit-Order wird das Asset verkauft bzw. gekauft, sobald dieses einen vorher festgelegten Kurs erreicht, der über bzw. unter dem aktuellen Marktpreis liegt. Diese Ordertyp dient dazu, Gewinne abzusichern (beim Verkauf) bzw. ein Asset zu einem günstigeren Preis zu erhalten (beim Kauf).

Die Stop Loss Order verhält sich genau umgekehrt. Bei dieser wird das Asset verkauft bzw. gekauft, sobald dieses einen vorher festgelegten Kurs erreicht, der unter bzw. über dem aktuellen Marktpreis liegt. Diese Ordertyp dient dazu, Verluste zu begrenzen (beim Verkauf) bzw. bei Erreichen einer vermuteten Ausbruchsmarke in den Trade einzusteigen (beim Kauf).

Was kostet eine Limit Order?

Die Kosten für eine Limit Order variieren von Broker zu Broker, in der Regel ist eine Limit Order aber nur selten teurer als eine gewöhnliche Order. Bei manchen Neobrokern wie Trade Republic kostet jede Order – egal, welcher Typ – nur ein Euro. Andere Broker verlangen unterschiedliche Gebühren, je nach Höhe der Order. Achten Sie bei der Auswahl Ihres Brokers darauf, dass Sie einen Anbieter wählen, der faire Konditionen und marktübliche Gebühren anbietet.