Viele Investoren schwören auf den Einsatz von Pending Orders – also schwebenden Aufträgen – als Tool zum Risikomanagement und zur Gewinnmaximierung. Sobald ein zuvor vom Trader festgelegtes Preislimit erreicht wurde, wird der Auftrag automatisch ausgeführt. So garantiert das Platzieren von Pending Orders profitable Geschäfte, während den Investoren gleichzeitig Arbeit abgenommen wird.

Zu den bekanntesten Pending Orders zählen mitunter Buy Limit Orders, Buy Stop Orders, Sell Limit Orders und Sell Stop Orders. Wegen teilweise irreführenden Bezeichnungen sowie einer Vielzahl an Beiträgen zu dem Thema kann der Einstieg anfangs kompliziert sein. Deshalb gehen wir folgend genauer auf das Thema „Sell Stop Orders“ ein und erklären, wie man sie richtig anwendet und welche Vorteile sie Investoren bieten.

Key Facts: Sell Stop

- Eine Sell Stop Order ist eine Limit Order, die nur zu einem bestimmten Limit ausgeführt wird

- Eine Sell Stop Order ist eine Ordermöglichkeit, um Position an vordefinierten Preisgrenzen automatisch schließen zu lassen

- Sell Stop Orders können sowohl als Verlustbegrenzung auch als Gewinnmitnahme verwendet werden

- Nahezu jeder Trading Broker lässt Sell Stop Orders und erleichtert so das Trading

- Eine Sell Stop Order bringt im Handelsgeschäft Vor- und Nachteile mit sich

Was ist ein Sell Stop?

Folgend eine Sell Stop Order Definition: Als Sell Stop Order bezeichnet man eine Verkaufsorder, die ausgelöst wird, wenn sich der Kurs unterhalb eines festgelegten Preislimits bewegt. Die Position wird im Anschluss bestmöglich verkauft, um weitere Verluste zu verhindern. Deswegen sind Sell Stop Orders gerade im deutschsprachigen Raum auch als sogenannte Stop Loss Orders bekannt.

Das Platzieren einer Sell Stop Order automatisiert den Verkauf und schützt Investoren vor stark abfallenden Kursen, indem sie die Verkaufsorder frühzeitig triggern. Das macht sie zu einem wertvollen Instrument zur Risikominimierung.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Beispiel für eine Sell Stop Order

Folgend der Sell Stop Erklärung nun ein Beispiel, um die Einsatzmöglichkeiten von Sell Stop Order zu verdeutlichen. Nehmen wir an, Sie kaufen 100 Stück einer Aktie zu einem Kurs von 32 Euro. Dabei ist es Ihnen wichtig, dass Sie nur etwa 10 % Verlust generieren können, sollte sich der Kurs zu Ihrem Nachteil entwickeln. Deshalb platzieren Sie eine Sell Stop Order bei 30,72 Euro, also 10 % unterhalb des Kaufpreises. Sobald der Kurs auf 30,72 Euro fällt, wird der Verkaufsauftrag ausgelöst und die Wertpapiere werden zum nächsten handelbaren Kurs, zum Beispiel 30,64 Euro, verkauft.

Das Beispiel verdeutlicht die Vorteile von Sell Stop Orders. Sie erlauben den Tradern, ihre Positionen zu schließen, bevor sie massive Kursverluste verbuchen müssen. Damit minimieren Sell Stop Orders Trading Risiken und automatisieren aufwändige Prozesse.

Es gibt verschiedene Arten von Order Limits, die sich durch unterschiedliche Anwendungsbereiche auszeichnen. Neben den Sell Stop Orders gibt es etwa noch Buy Limit Orders, Sell Limit Orders, Stop Buy Limit Orders und Stop Sell Limit Orders. Sell Limit Orders legen beispielsweise einen Mindestpreis für den Verkauf eines Wertpapiers fest, wohingegen Buy Limit Orders Höchstpreise definieren und somit möglichst niedrige Einkaufspreise garantieren.

Wie unterscheidet sich ein Sell Stop von anderen Order Limits?

Wenn man einen Blick auf die verschiedenen Orderarten wirft, werden die Unterschiede zwischen Ihnen schnell deutlich. Auftragsarten wie Buy Limit Orders oder Stop Buy Limit Orders werden in erster Linie eingesetzt, um beim Wertpapier Einkauf möglichst niedrige Preise zu garantieren. Sell Limit Orders oder Stop Sell Limit Orders stellen hingegen sicher, dass Trader ihre Positionen nur schließen, wenn sie mit den Kursentwicklungen zufrieden sind.

Sell Stops werden meist nicht mit dem Ziel eingesetzt, Gewinne zu maximieren. Stattdessen stellen sie eine Art Sicherheitsnetz dar, das Investoren bei rasch fallenden Kursen nach unten hin absichert. Durch den frühzeitigen Verkauf der Instrumente wird garantiert, dass der verbuchte Verlust nie höher ausfällt, als der Trader kalkuliert hatte. Sell Stops dienen also der Risikominimierung, während Buy bzw. Sell Limit Orders vor allem zur Gewinnmaximierung eingesetzt werden. Um die zahlreichen Auftragsarten zu Ihrem Vorteil zu nutzen, ist das Verständnis ihrer individuellen Einsatzbereiche unerlässlich.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie platziert man ein Sell Stop Limit? – Handelsanleitung

Das Platzieren von Sell Stop Limits bzw. Stop Loss Orders eignet sich für verschiedene Börsenplätze, Instrumente und Trading Situationen. Während die Thematik auf den ersten Blick relativ kompliziert erscheint, ist das eigentliche Platzieren von Sell Stop Limits bei vertrauenswürdigen Anbietern in der Regel innerhalb weniger Klicks erledigt.

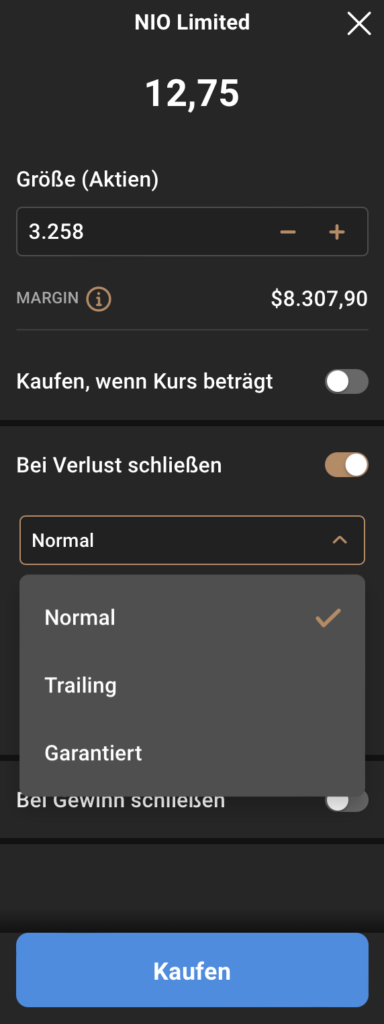

Für diese Schritt-für-Schritt-Anleitung orientieren wir uns an dem Anbieter eToro, die Webseiten anderer Plattformen sind jedoch meist recht ähnlich aufgebaut.

Schritt 1: Produkt wählen

Im ersten Schritt wählen Sie das entsprechende Finanzinstrument aus und öffnen das Traden-Fenster. Nach einem Klick auf „Traden“ öffnet sich das Dropdown-Menü mit dem Button „Auftrag“.

Schritt 2: Position wählen

Im nächsten Schritt können Sie festlegen, ob es sich bei Ihrem Trade um eine Kauf- oder Verkaufsposition handelt. Auch der Kurswert, zu dem der Verkaufsauftrag von eToro abgeschlossen werden soll und die Menge kann in diesem Schritt angepasst werden.

Schritt 3: Stop-Loss und Take-Profit

An dieser Stelle können Sie Ihre „Stop Loss“ und „Take Profit“ Limits einrichten. Der Anbieter bietet dabei nicht nur die Möglichkeit, die Limits individuell anzupassen, sondern schlägt Tradern zusätzlich ein empfohlenes Stop Loss Limit vor. Gerade Neueinsteiger können von diesem Vorschlag profitieren.

Faustregeln beim Umgang mit Sell Stops:

- Sell Stop mit 10 – 15% für Wertpapiere mit geringen Schwankungen

- Sell Stop mit 20 – 25% bei Wertpapieren mit höheren Schwankungen

- Die Marken sollten im Auge behalten und dynamisch angepasst werden

Warum Sell Stop Orders verwenden?

Der entscheidende Vorteil von Sell Stop Limits besteht in der Möglichkeit, potenzielle Verluste effektiv zu minimieren. Denn bereits bevor der Kurs unter das gesetzte Limit fällt, werden die Positionen automatisch geschlossen und weitere Schäden verhindert. Daher zählen Sell Stop Limits bzw. Stop Loss Limits zu den beliebtesten Risikomanagementtools.

Das automatisierte Auslösen eines Verkaufsauftrags bietet Tradern jedoch nicht nur Sicherheit, sondern erspart ihnen auch Zeit und Arbeit. Denn während Investoren ohne Sell Stop Limits täglich aktuelle Marktentwicklungen verfolgen und ihre Strategien anpassen müssen, können Trader mit Stop Loss Marken auf die automatische Umsetzung dieser vertrauen.

Der Einsatz von Sell Stop Orders bietet jedoch nicht nur Vorteile, sondern kann auch Nachteile mit sich bringen. Unüberlegt gesetzte Marken können beispielsweise dafür sorgen, dass Wertpapiere bereits bei kleinen Schwankungen unprofitabel verkauft werden oder hohe Verluste verbucht werden müssen. Letztlich ist es nicht empfehlenswert, sich in Bezug auf die Trading-Strategie ausschließlich auf Trading Orders zu verlassen. Denn um Marktbewegungen richtig einzuschätzen und Marken möglichst effektiv zu platzieren, bedarf es stets eigener Nachforschung und Erfahrungswerte.

Vorteile von Sell Stop Orders

- Potenzielle Verluste können minimiert werden

- Beliebtes Risikomanagement-Tool

- Zeitsparend

Nachteile von Sell Stop Orders

- Unüberlegte Sell Stops können Gewinn mindern

- Unprofitable Trades möglich

Fazit: Sell Stop Orderzusatz verstehen und anwenden

Stop Loss Orders bzw. Sell Stop Orders gehören unbestreitbar zu den wichtigsten Finanz-Tools für Trader. Da gut durchdachtes Risikomanagement in allen Bereichen des Tradings von großer Bedeutung ist, können von ihrem Einsatz sowohl unerfahrene Trader als auch Investment Profis profitieren. Vor der Anwendung neuer Strategien ist es jedoch immer ratsam, sich zunächst bei vertrauenswürdigen Quellen zu informieren und einen Überblick über das Thema zu gewinnen. Stellen Sie vor dem Einstieg in das Trading mit Sell Stop Orders also sicher, die verschiedenen Orderarten und ihre Anwendungsbereiche verstanden zu haben.

Viele Broker bieten außerdem kostenlose Demokonten an, auf denen Trader den Einsatz von Limit Orders erlernen können, ohne echtes Geld aufs Spiel zu setzen. Dieses Angebot stellt gerade für weniger erfahrene Investoren eine wertvolle Lernmöglichkeit dar.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist ein Sell Stop?

Ein Sell Stop beschreibt eine Verkaufsorder, die dann ausgelöst wird, sobald sich der Kurs unterhalb eines definierten Preislimits bewegt.

Was sind Order Limits?

Order Limits beschreiben verschiedene Aufträge zum Kaufen bzw. Verkaufen von Wertpapieren. Dabei gibt es Sell Stop Order, Buy Limit Order, Sell Limit Order, Stop Buy Limit Order und Stop Sell Limit Order.

Warum sind Sell Stops gut?

Vorwiegend dienen Sell Stops, sowie alle anderen Order Limits zur Risikominimierung und tragen zum planbaren Traden bei

Was ist der Stop-Preis?

Der Stop-Preis ist der Preis, der bei einer Sell Stop Order eine Market Order zum Verkauf auslöst, sobald der Kurs dieses Niveau erreicht. Der Stop Preis liegt unterhalb des aktuellen Marktpreises.

Was ist der Unterschied zwischen Sell Limit und Sell Stop?

Der Unterschied zwischen Sell Limit und Sell Stop liegt darin, dass Sell Limits der Gewinnmitnahme (bei Long-Positionen) bzw. dem Handel einer Gegenbewegung nach unten (bei Short-Positionen) dienen, während Sell Stops der Verlustbegrenzung (bei Long-Positionen) bzw. dem Handel eines Ausbruchs nach unten (bei Short-Positionen) dienen. Beide Ordertypen sind wichtige Instrumente im Repertoire eines erfolgreichen Traders und helfen beim Risikomanagement und der Festlegung des Chance-Risiko-Verhältnisses.