Das Orderbuch ist die elektronische Auflistung aller Aufträge an einer Börse. Somit besitzt jeder Handelsplatz und sogar jedes einzelne Wertpapier sein eigenes Orderbuch, aus dem die passenden Aufträge abgelesen werden können. Gelistet werden im Normalfall die abgegebenen Gebote.

Da eine Market Order beispielsweise sofort ausgeführt wird und kein Gebot im eigentlichen Sinne darstellt, werden diese nicht angezeigt. Aus den Aufträgen, die beispielsweise mit einem Limit versehen wurden, lassen sich das Angebot und die Nachfrage mit den Erwartungen der Trader ablesen. Die meisten Orderbücher sind nicht öffentlich, da hierdurch Marktvorteile entstehen.

Das Wichtigste zum Orderbuch zusammengefasst:

- Das Orderbuch listet auf, welche Kauf- und Verkaufsgebote ein einzelner Trader im Broker-Konto abgegeben hat.

- Es ist chronologisch aufgebaut und zeigt alle verkauften und erworbenen Anlagen in der Übersicht.

- Das Setzen von Orderzusätzen ist im Orderbuch nicht aufgeführt.

Orderbuch erklärt:

Ein Handel an der Börse oder zu einzelnen Wertpapieren findet darüber statt, dass Anleger ihre Kauf- und Verkaufsgebote abgeben. Treffen Angebot und Nachfrage aufeinander, so wechseln Aktien ihre Besitzer und Marktpreise werden generiert. Das Orderbuch zeichnet diese Kauf- und Verkaufsgebote elektronisch auf und bildet sie ab. Es handelt sich somit um eine Liste aus Preisen mit entsprechenden Mengen. Dabei werden die Aufträge angezeigt, die nicht im selben Augenblick bereits durchgeführt werden, weil der Preis noch nicht erreicht ist. Bei einer ausreichenden Liquidität werden Market Orders schnellstens ausgeführt. Dies bedeutet, der aktuelle Preis entspricht dem Ausführungspreis, wodurch Market Orders in so einem Fall nicht ins Orderbuch einfließen, da das Gebot direkt erfüllt wird.

Durch das Orderbuch wird letztendlich der Marktpreis bestimmt, da hierin Angebot und Nachfrage aufeinandertreffen. Für Daytrader können die Daten aus dem Orderbuch einen großen Vorteil bedeuten, da sie hierüber Rückschlüsse zur Zukunft ziehen. Kommen dauerhaft Kaufangebote zu höheren Kursen herein, so ist für die nächste Zeit mit steigenden Preisen zu rechnen. Auch die Volatilität am Markt kann abgelesen und genutzt werden, da Daytrader ein besonders geringes oder besonders hohes Volumen einzuschätzen wissen und aus jeder Marktbesonderheit ihre Vorteile generieren.

Gerade bei Wertpapieren, die nicht sehr häufig im Wertpapierhandel stattfinden, ist der Einblick in das Orderbuch interessant, da hier die Gebote mit den jeweiligen Wunschpreisen und Mengen eine hohe Aussagekraft haben. Ein Investor kann sehen, wie viele Gebote offen sind und dies mit seiner gewünschten Menge vergleichen. Ist die Menge nicht gedeckt, so kann der Ausführungspreis am Ende deutlich vom aktuellen Preis der Aktie abweichen.

Das Orderbuch ist eine Liste von Geboten, wobei je nach Datenlage nur eine Position, das sogenannte Top of the Book, oder bis zu zehn Verkaufspreise angezeigt werden. Die Tiefe eines Orderbuches wird über die Datenlage bestimmt, die in Level I und Level II unterschieden wird. Im Fall Level I sieht der Nutzer nur das Top of the Book. Dabei werden die Kurse Bid und Ask (Briefkurs) angezeigt. Also die Kurse, zu denen ein Marktteilnehmer im äußersten Fall zu einem Kauf oder Verkauf bereit ist. Dazu das Volumen in Form von Aktien, Kontrakten oder Lots. Außerdem wird immer auch der letzte Preis mit zugehörigem Umsatz angezeigt. Im Level II hingegen werden von diesen Informationen immer die oberen zehn Werte angezeigt, die dem aktuellen Kurs am nächsten liegen. Die Tiefe wird vom Broker bestimmt und kann gegen Bezahlungen für jedes Wertpapier erworben werden.

Kursbildung im Orderbuch

Das Orderbuch einer Aktie wird häufig unterschätzt und dabei geht von ihm doch der Preis eines Wertpapieres aus. Im Orderbuch treffen Angebot und Nachfrage aufeinander. Der Computer eines Maklers bringt die Gebote zu den unterschiedlichen Preisen zusammen. Dies gilt für Gebote ohne Limit und für solche, die nur bei bestimmten Preisen ausgeführt werden sollen. Dabei ist der Computer immer auf den höchstmöglichen Umsatz aus. Zu dem Preis, zu dem der Umsatz am stärksten ist, wird ausgeführt. Dieser Preis stellt den neuen Wert der Aktie dar. Das vorgestellte Verfahren findet dauerhaft während der Öffnungszeiten der Börse statt, wodurch ständig neue Marktpreise entstehen.

Erst wenn kein Angebot mehr zu einer Nachfrage passt, gerät der Handel ins Stocken, was jedoch bei größeren Aktien nie der Fall ist. Ständig kommen neue Gebote in das Orderbuch und werden von der Software in Transaktionen umgewandelt, bei der Aktien den Besitzer wechseln. Damit der Markt in Bewegung bleibt und immer eine gewisse Liquidität herrscht existieren Designated Sponsors, die bewusst Aktien handeln und ein hohes Volumen als Motiv haben.

Ordertypen im Orderbuch

Im Orderbuch treffen unterschiedliche Ordertypen aufeinander. Die Market Order ist dabei der klassische Fall, wobei diese nur im Orderbuch aufgeführt wird, wenn wenig Liquidität herrscht und somit der Auftrag nicht in Echtzeit ausgeführt wird. Ist wenig Volatilität vorhanden, so werden auch Market Orders gelistet, die auf ein entsprechendes Angebot oder eine Nachfrage warten. Die Market Orders werden in Buy Market und Sell Market unterteilt. Ein Buy Market ist der Kauf eines Wertpapiers zum aktuellen Marktpreis in der Hoffnung, dass genug Angebot zur Verfügung steht.

Sehen Sie im unteren Bild eine Abbildung eines Orderbuches:

Ein Sell Market ist entsprechend der Verkaufswunsch zum aktuellen Marktpreis. Einen großen Teil in der Liste des Orderbuchs nehmen Limit Orders ein. Hierbei gibt der Investor seine Wunschpreise vor. Das Buy Limit gibt beispielsweise den Preis an, zu dem ein Wertpapier im Maximum erworben werden soll. Liegt der Preis erstmalig unter diesem Gebot und steht die ausreichende Menge an Verkäufern zu diesem Preis zur Verfügung, so wird die Order ausgeführt. Das Gegenstück ist das Sell Limit, welches den kleinsten Preis bezeichnet, zu dem ein Aktienbesitzer seine Wertpapiere veräußern will.

Zusätzlich existieren das „Stop Loss“ und der „Take Profit“, mit denen Investoren ihr Kapital oder ihre Gewinne schützen und Ziele für die Kurse vorgeben. Aus den bereits vorgestellten Gründen finden beide Ordertypen im Orderbuch keine Beachtung.

- Limit Order

- Buy / Sell Market Order

Handel mit dem Orderbuch

Der Einblick ins Orderbuch bietet für Daytrader zahlreiche Vorteile, die das tägliche Trading erleichtern und einen Vorsprung vor dem Markt liefern. Für einen Daytrader geht es darum, kurzfristige Änderungen an den Aktienpreisen zu erkennen und so gut es geht Einschätzungen für die Zukunft zu treffen. Über das Orderbuch lassen sich ein paar Annahmen treffen, wenn bestimmte Konstellationen zu erkennen sind. In erster Linie ist dabei das deutliche Übersteigen von Kauforders gegenüber Verkaufsorder zu nennen oder der umgekehrte Fall, dass die Verkaufsorders die Kauforders deutlich übertreffen.

Übersteigt eine Seite die andere zusehends, wird der Kurs wahrscheinlich in den nächsten Minuten fallen oder steigen. Bei einem Übergewicht der Kauforders steigt der Kurse, bei einer deutlichen Mehrzahl der Verkaufsorders fällt der Kurs.

In einem zweiten Schritt kann ein Investor erkennen, ob seine Market Order in Echtzeit ausgeführt werden wird oder ob der tatsächliche Ausführungspreis deutlich vom aktuellen Wert der Aktie abweichen könnte. Hierzu ist ebenfalls ein Blick auf das Übergewicht einer der Gebotsseiten zu achten. Möchte ein Investor seine Aktien verkaufen und er erkennt im Orderbuch, dass es sehr viele ungedeckte Nachfragegebote gibt, weil die Angebote fehlen, so wird die Market Order mit hoher Wahrscheinlichkeit nicht zum aktuellen Preis ausgeführt.

Ein weiterer Vorteil, der der Handel mit dem Orderbuch einem Investor bietet, ist das Ablesen der Liquidität. Im Orderbuch können Summen der Gebote gezogen werden, wodurch sich erkennen lässt, wie viele Anteile aktuell nachgefragt oder angeboten werden. Möchte ein Investor nun Aktien kaufen oder verkaufen, so kann er seine gewünschte Menge mit der Menge aus dem Orderbuch vergleichen. Liegt er selbst über der Summe, so kann seine Order unter Umständen nicht direkt ausgeführt werden. Dieses Risiko wird vermieden, indem der Käufer oder Verkäufer nur ein Gebot in der Menge abgibt, die auf jeden Fall laut Orderbuch gedeckt sein wird.

Fazit: Das Orderbuch zur Verwaltung des Portfolios

Das Orderbuch ist ein notwendiges Instrument, in dem Angebot und Nachfrage aufeinandertreffen. Jedes Wertpapier benötigt ein solches Werkzeug, damit die aktuellen Marktpreise bestimmt werden können. Neben dieser praktischen Anwendungsform wird das Orderbuch jedoch auch von Investoren und Daytradern genutzt. Diese können aus Interpretationen ihre Vorteile ziehen, indem sie Nachfrage- oder Angebotsüberschüsse erkennen. Außerdem lassen sich aus der Liquidität und dem Volumen Rückschlüsse zu den Ausführungen von Geboten ziehen.

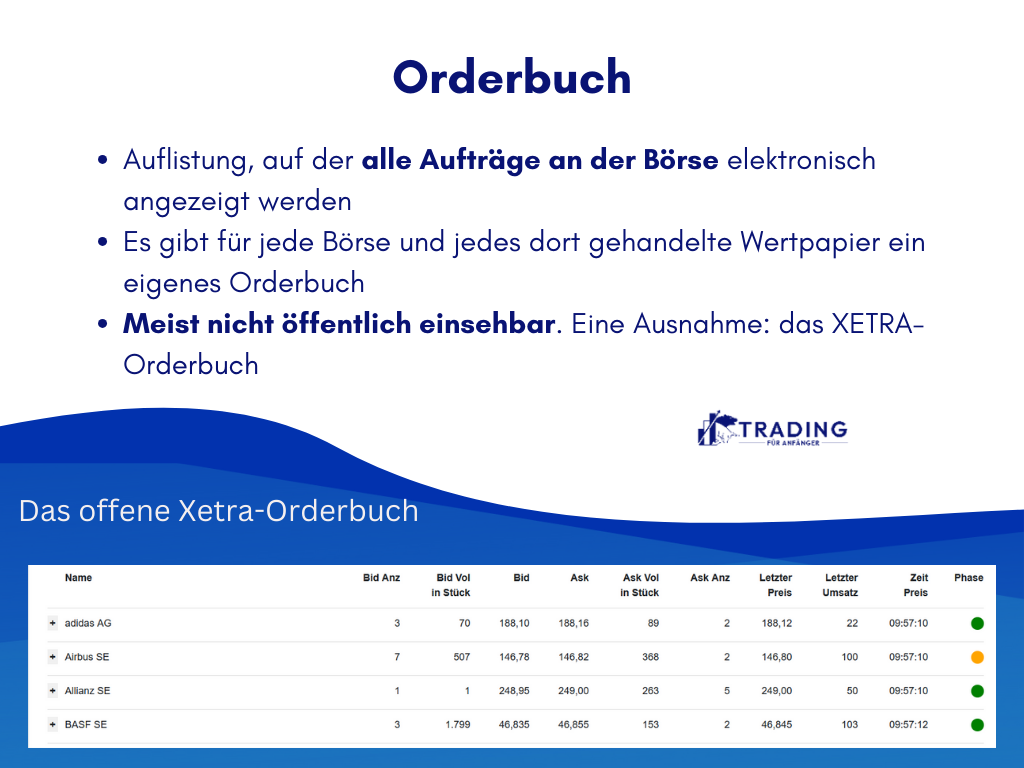

Aus den genannten Gründen ist der Einblick in die Orderbücher zumeist nicht kostenlos. Für gute Daytrader, die die Informationen sinnvoll nutzen, übersteigt der Benefit aus dem Orderbuch dessen Kosten, sodass die Freischaltung beim Broker lohnenswert wird. Für einen kostenlosen Test und Einblick in ein Orderbuch eignet sich der wichtige Börsenplatz Xetra. Dieser stellt seine Daten beispielsweise für die deutschen DAX-Werte kostenlos zur Verfügung und ist hierdurch ein ideales „Testobjekt“.

Meist gestellte Fragen:

Wie funktioniert das Orderbuch?

Das Orderbuch enthält alle Kauf- und Verkaufsaufträge sowie deren Preislimits. Alle Aufträge werden nach Preis sortiert, sodass die Kauforder mit dem höchsten Preis und Verkaufsaufträge mit dem niedrigsten Preis jeweils an oberster Stelle stehen. Die Differenz zwischen beiden Angeboten ergibt den Spread.

Welchen Nutzen hat das Orderbuch?

Das Orderbuch gibt Aufschluss über die Angebot- und Nachfragesituation eines bestimmten Vermögenswerts. Dadurch eignet sich das Orderbuch hervorragend, um Vorhersagen über die kurzfristige Preisentwicklung eines Assets zu machen.

Für welche Arten des Tradings eignet sich das Orderbuch?

Das Orderbuch eignet sich vor allem für kurzfristig orientierte Trading-Strategien. So ist das Orderbuch beispielsweise eines der wichtigsten Werkzeuge bei Scalping-Strategien. Aber auch beim Daytrading kommt das Orderbuch häufig vor. Eine Trading-Strategien, die auf der Analyse des Orderbuchs beruhen, werden auch „Orderflow-Trading“ genannt.

Vielen Dank.

Bin nur verwirrt, warum die Orderbücher einer Aktie an der z.B. XETRA bei Ariva, Onvista, Finanznachrichten unterschiedlich sind, obwohl sie in drei Browser nebeneinander sind.

Wäre jetzt noch hilfreich zu wissen, welche Werte den die richtigen sind?

Liebe Grüße

Vera