Wer sich aktiv mit Trading auseinandersetzt, kommt früher oder später an den Punkt, an dem er sich mit dem Thema Risiko beschäftigt. Welches Risiko gehe ich mit einem einzelnen Trade ein? Wie viel Prozent meines Kapitals setze ich für welche Art von Trade ein? Das Zauberwort in diesem Zusammenhang: Money Management.

Wir gehen in diesem Beitrag auf alle relevanten Informationen rund um Money Management ein, beleuchten die berühmte 1%-Regel und zeigen Ihnen Praxisbeispiele aus dem Alltag eines Traders.

Key Facts: Money Management

- Money Management beschreibt das Finden der richtigen Positionsgröße im Trading.

- Gerade am Anfang jeder Traderkarriere sind viele Menschen verunsichert und Money Management wird wichtig.

- Steigen Sie am besten über Forex und CFDs mit wenigen hundert Euro ein.

- So bekommen Sie mit kleinen Positionen ein Gefühl für das Risiko und die richtige Positionsgröße.

Die 1%-Regel für Money Management im Trading

Im Trading folgt das Money Management – auch Risikomanagement – im Allgemeinen dem immer gleichen Schema. In der Regel handeln Trader nach der sogenannten „1%-Regel“ oder „Ein-Prozent-Regel“. Diese besagt, dass nicht mehr als ein Prozent des Trading Kontos für einen einzelnen Trade eingesetzt wird. Hintergrund ist das Ziel, Verluste beim Trading so weit wie möglich zu vermeiden beziehungsweise einzugrenzen.

Mit der Ein-Prozent-Regel stellen Sie als Trader sicher, dass eine Serie an schlechten Trades, fehlerhafte Entscheidungen oder kurzfristige Bewegungen Ihr Tradingdepot nicht nachhaltig schädigt und das Minus in Grenzen gehalten wird.

Für Interessierte im Trading ist Money Management eine der ersten Techniken, die erlernt werden sollten. Die Basis für langfristigen Kapitalaufbau ist simpel wie effektiv: Verluste sollten so gut gering wie möglich gehalten werden.

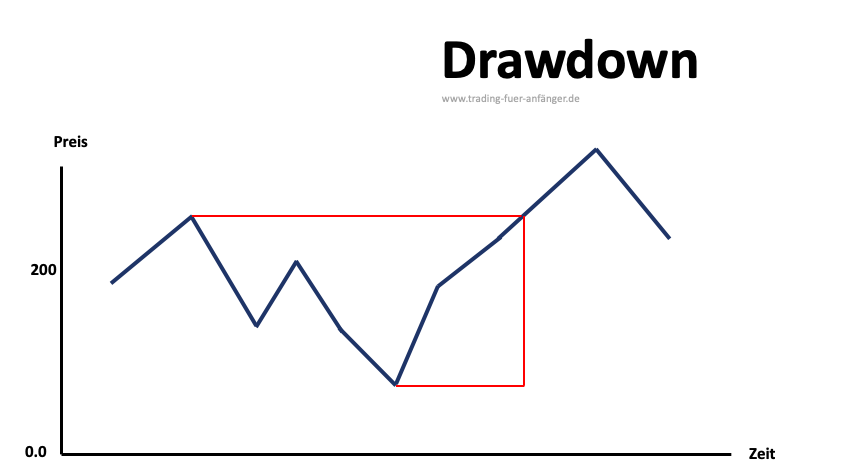

Ein Beispiel aus der Praxis: Bei einem 50-prozentigen „Drawdown“ (Verlust im Portfolio) benötigen Sie bereits eine 100-prozentige Rendite auf das verbleibende Kapital, um wieder den Ausgangswert zu erhalten. Verlieren Sie hingegen nur 10 Prozent – in der Praxis meist über mehrere Tage oder Wochen und nicht in einem Trade – benötigen Sie „nur“ rund 11,1 Prozent Gewinn, um wieder das Ausgangskapital zu besitzen.

Im Trading ist es unerlässlich, Ihr Geld zu schützen. Mit Risiko Management kann das gelingen – so verhindern Sie größere Verluste, die auf Dauer auf Ihr Gemüt schlagen. Je mehr Sie sich damit beschäftigen, desto größer wird der Einfluss der eigenen Psyche. Gerade, wenn es nicht läuft und scheinbar ein Trade nach dem anderen mit Verlusten abgeschlossen wird, beginnen Trader ohne Money Management und Risikomanagement, schlechte Entscheidungen zu treffen. Das führt zu einer Abwärtsspirale und nachhaltigen Verlusten.

Egal, ob Sie mit einem CFD, Aktien direkt an der Börse oder Indizes wie den DAX handeln: Im Fokus stehen stets die gleichen Parameter, allen voran die Wahrscheinlichkeit, dass ein Trade funktioniert. Vermeiden Sie also, Positionen zu eröffnen, die nur mit geringer Wahrscheinlichkeit (hohen) Gewinn abwerfen.

Kurz zusammengefasst: Darum sollten Sie Risiko und Money Management nutzen:

- Verhindern größerer Verluste im Portfolio

- Absicherung gegen emotionale Ausbrüche

- Nachhaltige Entwicklung Ihres Tradingkapitals

- Minimierung von Verlusten über die Steuerung der Positionsgröße

Blicken wir in die Praxis und schauen uns ein Beispiel für die Ein-Prozent-Regel an.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Risiko und Money Management in der Praxis: Beispiel für die Ein-Prozent-Regel

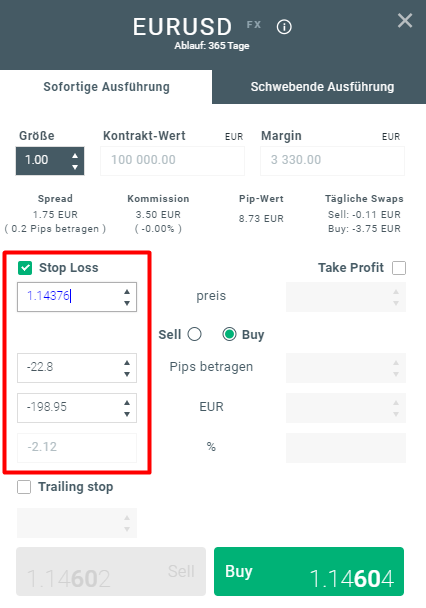

Wenden Sie die Ein-Prozent-Regel an, setzen Sie nicht mehr als ein Prozent Ihres Tradingkapitals ein. Wichtig dabei: Die Regel bezieht sich stets auf Ihr Eigenkapital, niemals auf Fremdkapital! Dieses können Sie jedoch so einsetzen, dass eine Hebelwirkung erzeugt wird. Sie müssen dann allerdings einen Stop / Stop Loss so platzieren, dass das Verlust automatisch minimiert wird, sobald er ein Prozent des Nettowerts Ihres Kontos erreicht hat.

Gehen wir für ein Beispiel von einem Konto mit einem Wert von 20.000 Euro haben. Ob Sie mit viel Kapital handeln oder Kleinanlegerkonten haben, ist prinzipiell aber egal. Beim 20.000 Euro-Beispiel bedeutet die 1%-Regel folgendes:

- Die Positionsgröße darf nicht größer als ein Prozent, also 200 Euro sein, selbst wenn darin Fremdkapital enthalten ist. Ob Sie also Aktien, CFDs oder Forex traden – jede Position darf maximal 200 Euro groß sein.

- Sie können einen Hebel einsetzen, damit eine Position einen größeren Wert als 200 Euro hat. Dabei müssen Sie jedoch den Stop Loss so setzen, dass der tatsächliche Verlust 200 Euro nicht überschreitet. Wenn Sie beispielsweise eine Position mit 800 Euro eröffnen, darf der Stop Loss nicht den 25-prozentigen Positionswert (25 Prozent * 800 Euro = 200 Euro) übersteigen.

So berechnen Sie die Ein-Prozent-Regel im CFD Handel & Co. an

Auf Basis von Stop Losses und Take Profits können Sie vorab berechnen, wie die Ein-Prozent-Regel angewandt werden kann.

Für ein weiteres Beispiel nehmen wir an, dass ein Produkt, das Sie handeln möchten, den Preis 20,00 Euro hat. Sie möchten den Wert bei 19,90 Euro kaufen. Sie definieren den Take Profit auf 20,05 Euro und den Stop Loss auf 19,85 Euro.

Ihr Depotwert liegt bei 20.000 Euro. Wie viele Stücke könnten Sie also theoretisch unter Einhaltung der Regel kaufen?

Im ersten Schritt bestimmten Sie, wie viel Sie beim gesamten Trade verlieren dürften. Multiplizieren Sie Ihren Depotwert dafür mit einem Prozent – im Beispiel liegt die Verlustschwelle also bei 200 Euro. Der maximale Verlust pro Stück ist nun die Differenz zwischen dem Einstiegspreis und dem Stop Loss. Die Differenz beträgt im Beispiel 0,05 Euro (19,90 – 19,85 Euro).

Im nächsten Schritt teilen Sie die Verlustschwelle durch den maximalen Verlust pro Stück: 200 Euro / 0,05 Euro pro Stück = 4.000 Stück.

Mit entsprechendem Hebel (4:1) könnten Sie also 4.000 Stücke des Werts bei Ihrem Online Broker kaufen. Da der Verlust auf 0,05 Euro pro Aktie begrenzt ist, bleiben die maximalen Verluste innerhalb der laut der Ein-Prozent-Regel definierten Range. Für eine genaue berechnung können Sie auch den Money Management Rechner von Trading-Fuer-Anfaenger.de nutzen.

Sie sollten daher stets eine etwas geringere Anzahl an Stücken kaufen, um das Money Management und damit verbunden die Ein-Prozent-Regel einzuhalten.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Ausnahmen bestätigen die Regel im Money Management

Wie bei allem gibt es auch im Money Management Ausnahmen. Die Strenge der Regeln hängt stets davon ab, wie liquide der Markt ist, in dem Sie sich bewegen und handeln. In der Regel gilt: Je höher die Marktkapitalisierung eines Werts – beispielsweise einer Aktie – desto liquider ist der Wert. Sie werden also keine Probleme damit haben, Trades in der Größenordnung von 10.000 bis 100.000 Euro anzunehmen.

Im Umkehrschluss gilt jedoch auch: Handeln Sie Futures oder andere verhältnismäßig illiquide Märkte mit geringem Handelsvolumen, können Trades und Platzierungen in der Größenordnung schwierig werden. Am Ende werden die Märkte von Kauf- und Verkaufsbewegungen gesteuert – Sie können stets Käufer oder Verkäufer sein. Handeln Sie also beispielsweise mit sehr großem Konto – zum Beispiel 5 Millionen Euro – wird die Ein-Prozent-Regel oft zur Halb-Prozent-Regel oder Ähnlichem.

Handeln Sie in Märkten mit hoher Marktkapitalisierung, wird das erst ein Thema, sobald Sie sich im Millionenbereich bewegen. Egal, wie hoch Ihr Konto steht: Es ist nie sinnvoll, mehr als ein Prozent Ihres Depotvolumens für einen Trade einzusetzen.

Risiko minimieren unnötig? Nein: Dringend notwendig!

Zusammengefasst: Im Rahmen Ihres persönlichen Risikomanagements können Sie die Ein-Prozent-Regel auf Ihre Bedürfnisse und Handelsgewohnheiten anpassen. Je nach Positionsgröße, Depotgröße & Co. kann eine leichte Anpassung Sinn machen. Berechnen Sie jedoch stets die Positionsgröße auf Basis Ihres individuell festgelegten Money Managements. So verhindern Sie unnötige und große Verluste.

Selbst wenn Sie so zehn Trades hintereinander verlieren, beträgt der Drawdown des Gesamtdepots erst etwa zehn Prozent.

Sie werden zudem schnell merken: Wenn es mehr gewonnene als verlorene Trades auf Dauer gibt, steigt Ihr Depot mit der Zeit nachhaltig an. Natürlich kann es bei laufenden Fehleinschätzungen und schlechten Trades auch sinken – jedoch nur langsam, schließlich setzen Sie pro Trade nur maximal ein Prozent Ihres Kapitals ein.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Macht Sie Trading nervös?

Eine zu emotionale Herangehensweise ans Trading ist ein Zeichen dafür, dass Sie womöglich zu viel handeln. Blicken Sie nur noch auf verschiedene Trading Charts und lassen sich dazu verleiten, Entscheidungen zu treffen, die nicht mehr auf Ihrem Risikomanagement basieren? Sind Sie verärgert, wenn der Markt sich in die entgegengesetzte Richtung entwickelt, anstatt zu überlegen, warum er das tut? Sind Sie übermäßig glücklich und erleichtert, wenn sich der Markt in die richtige Richtung bewegt?

Das sind alles Anzeichen dafür, dass Ihr Risiko und Money Management nicht ausgereift genug ist. Gutes Risikomanagement verhindert Emotionen. So können Sie auch Positionen über Nacht behalten, ohne wach im Bett zu liegen und darüber nachzudenken, ob das nun die richtige Positionsgröße und Entscheidung war oder nicht. Halten Sie sich also an die auferlegten Regeln, um mit Trading nachhaltig erfolgreich zu sein.

Fazit: Starten Sie mit kleiner Positionsgröße bei Ihrem Online Broker

Ein weiterer Tipp: Gerade am Anfang jeder Traderkarriere sind viele Menschen verunsichert. Wie viel Startkapital soll im Trading eingesetzt werden? Welche Positionsgröße eignet sich für die ersten Trades? Wir empfehlen den Einstieg über Forex und CFDs. Bereits ab wenigen hundert Euro können Sie mit einem Live-Konto traden und so mit kleinen Positionen ein Gefühl für Risiko bekommen.

Auch mit Trading Hebel können Sie Aktien, Rohstoffe, Indizes, Kryptowährungen oder Devisen mit kleinen Positionen handeln. Nach oben sind natürlich keine Grenzen gesetzt. Versuchen Sie sich aber zu Beginn mit kleiner Positionsgröße – und behalten Sie die Ein-Prozent-Regel im Hinterkopf. In unserem Online Broker Vergleich finden Sie verschiedene Anbieter, bei denen Sie starten können. Viel Erfolg dabei!

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Wie viel Risiko sollte man pro Trade eingehen?

Eine gute Faustregel lautet, pro Position nicht mehr als 1%-2% des Gesamtkapitals, das zum Trading zur Verfügung steht, zu riskieren. Um dies zu gewährleisten, sollten Sie Ihre Positionsgröße und Stop-Loss-Schwellen entsprechend wählen.

Warum ist Money Management wichtig?

Money Management ist ein wichtiger Bestandteil jeder Tradingstrategie, weil dadurch überproportionale Verluste verhindert werden. Zudem sind sie der beste Schutz gegen emotionale Entscheidungen und bieten die beste Grundlage für ein stetiges Wachstum des Trading Kontos.

Was ist die Ein-Prozent-Regel?

Die Ein-Prozent-Regel besagt, dass Sie niemals mehr als 1% Ihres Gesamtkapitals für einen einzigen Trade riskieren dürfen. Dies wird durch eine entsprechende Anpassung der Positionsgröße und der Stop-Loss-Schwelle erreicht. Damit sind hohe Verluste grundsätzlich unmöglich – selbst bei einer unterdurchschnittlichen Trefferquote garantiert die Ein-Prozent-Regel so, dass Ihre Trades in der Summe profitabel sind.