Das Trading ist ein Geschäft, das mit teilweise sehr hohem Risiko verbunden ist. Daher war es vor gar nicht allzu langer Zeit noch hauptsächlich professionellen und institutionellen Händlern vorbehalten. Doch heute beteiligen sich zunehmend auch private Anleger auf dem Markt.

Chance-Risiko-Verhältnis im Trading: Wissen in Kürze

- Das CRV steht für das Verhältnis zwischen Gewinn und Verlust im Trading.

- Orderzusätze wie Stop Loss und Take Profit grenzen Gewinne und Verluste ein.

- Das CRV wird erst in Kombination mit weiteren Tools ein aussagekräftiger Berater.

Um sinnvolle Handelsentscheidungen zu treffen ist daher ein funktionierendes Risikomanagement von hoher Bedeutung. Eine wichtige Kennzahl dabei ist das sogenannte Chance Risiko Verhältnis. Worum es sich dabei handelt, wie diese Kennzahl berechnet wird und wie Trader sie nutzen können, zeigt der folgende Artikel.

Was ist das Chance Risiko Verhältnis (CRV)? Definition

Das Chance Risiko Verhältnis, kurz CRV, ist im Englischen als reward risk ratio bzw. reward risk index bekannt. Diese Kennzahl hat entgegen vielen Vermutungen nichts mit der Erfolgswahrscheinlichkeit des nächsten Trades zu tun. Vielmehr zeigt sie beim Trading das Verhältnis zwischen dem potenziellen Gewinn eines bestimmten Trades und das dafür eingegangene Risiko an – kurz: das Verhältnis zwischen Chance und Risiko. Doch was sagt uns das und wie genau wird das CRV berechnet?

Egal ob Einsteiger oder erfahrener Trader – von dem Begriff Chance Risiko Verhältnis hat sicher jeder schon einmal gehört. Ob der Trader allerdings auch weiß, worum es sich dabei handelt oder nicht, ist nochmal eine andere Sache.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie wird das CRV interpretiert?

Das Chance Risiko Verhältnis zeigt dem Händler, welchen Gewinn er erwarten kann, wenn er einen Euro investiert, das heißt riskiert. Beträgt das Chance Risiko Verhältnis zum Beispiel 10, bedeutet das, dass er 10 Euro Gewinn erwarten kann, wenn er 1 Euro riskiert. Ein Chance Risiko Verhältnis von 5 hingegen bedeutet einen potenziellen Gewinn von 5 Euro bei einem potenziellen Risiko von 1 Euro.

In Pips ausgedrückt: Bei einem potenziellen Gewinn von 20 Pips und einem Stop Loss von 10 Pips, ergibt sich ein Chance Risiko Verhältnis von 2:1. Entsprechend ist der mögliche Gewinn doppelt so hoch wie der mögliche Verlust.

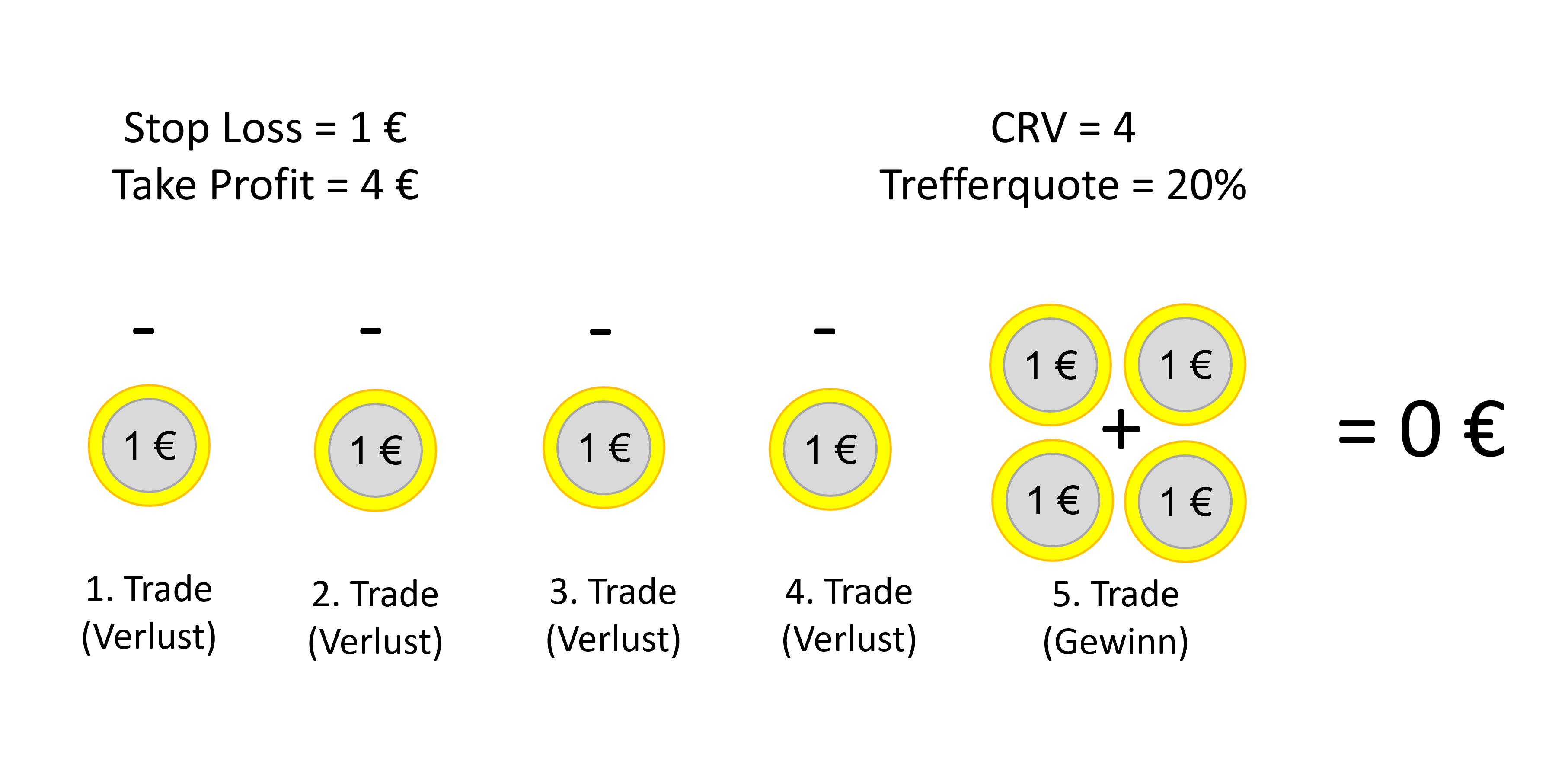

Zwar verrät diese Kennzahl dem Trader nicht, ob der nächste Trade erfolgreich wird oder nicht, jedoch ist das CRV wichtig für den langfristigen Erfolg. Je höher das Chance Risiko Verhältnis, desto höher die Chancen auf einen langfristig erfolgreichen Handel mit der jeweiligen Strategie. Denn je größer das CRV, desto öfter kann sich der Trader einen Verlierer leisten. Bei einem Chance Risiko Verhältnis von 4 kann der Händler zum Beispiel 4 Mal in Folge seine gesamte Investition verlieren und bräuchte erst beim 5. Trade einen Gewinn, um insgesamt wieder auf einen Stand von 0 zu kommen. Entsprechend wäre der Trader bereits mit einer Trefferquote von „nur“ 20 Prozent auf lange Frist gesehen ein Gewinner.

Wie wird das Chance Risiko Verhältnis berechnet?

Wie der Name bereits verrät, gibt das Chance Risiko Verhältnis an, in welcher Relation der mögliche Gewinn und der mögliche Verlust zueinanderstehen. Dabei wird der mögliche Gewinn aus den Gewinnstops, das heißt der Differenz zwischen dem Einstiegskurs und dem Take Profit, ermittelt. Das potenzielle Risiko hingegen ergibt sich aus den Verluststops, das bedeutet der Differenz zwischen dem Einstiegskurs und dem Stop Loss.

Bildet der Trader nun den Quotienten zwischen beiden Werten – dem potenziellen Gewinn (Chance)und dem potenziellen Verlust (Risiko) – erhält er das Chance Risiko Verhältnis (CRV). In Formeln ausgedrückt:

CRV = Chance / Risiko

CRV = (Take Profit – Einstiegskurs) / (Einstiegskurs – Stop Loss)

Trader streben in der Regel danach, ein möglichst hohes Chance Risiko Verhältnis zu erzielen. Dabei sollten die potenziellen Gewinne das potenzielle Risiko deutlich übersteigen.

Im Kontrast zum CRV hört man hin und wieder auch vom Risiko Chance Verhältnis (RCV). Dabei wird bei der Berechnung der mögliche Verlust durch den möglichen Gewinn geteilt. Entsprechend sollte diese Kennzahl möglichst niedrig sein, um langfristig erfolgreich am Markt zu handeln.

Das Chance Risiko Verhältnis und andere Tools

Zahlreiche Trader berücksichtigen bei ihrer Strategie lediglich das Chance Risiko Verhältnis und erwarten, dass sie mit einem CRV allein erfolgreich handeln und hohe Gewinne erzielen. Dies ist allerdings nicht unbedingt der Fall, denn das CRV funktioniert allein nicht.

Es muss stattdessen in Kombination mit anderen Tools, wie zum Beispiel der Trefferquote genutzt werden. Was die Trefferquote ist und wie diese beiden Werte in Zusammenhang stehen, zeigen die folgenden Abschnitte.

Was ist die Trefferquote?

Bei der Trefferquote handelt es sich genau wie beim Chance Risiko Verhältnis um eine Kennzahl die wichtig für den Erfolg des Traders ist. Diese drückt das Verhältnis bzw. die Relation zwischen gewinn- und verlustbringenden Trades aus und wird durch folgende Formel ermittelt:

Trefferquote = Anzahl Gewinntrades / Anzahl Verlusttrades

Trefferquote in Prozent = (Anzahl Gewinntrades / Anzahl Verlusttrades) * 100

Dabei wird ein sogenannter Treffer definiert als ausgeführter Trade, der dem Händler einen Gewinn eingebracht hat. Entsprechend gibt die Trefferquote an, mit welcher Wahrscheinlichkeit ein Gewinn eintritt.

Eine Trefferquote von 50 Prozent bedeutet zum Beispiel, dass die Hälfte der durchgeführten Trades, das heißt im Schnitt jeder zweite Trade, Gewinn bringt. Bei einer Trefferquote von 20 Prozent hingegen, ist nur jeder fünfte Trade erfolgreich. Dabei hängen Trefferquote und Chance Risiko Verhältnis unmittelbar zusammen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Zusammenhang zwischen CRV und Trefferquote

Das Chance Risiko Verhältnis allein hat keine Aussagekraft. Trader sollten es somit stets in Kombination beispielsweise mit der Trefferquote betrachten. Wie bereits erwähnt, muss die Trefferquote nicht besonders hoch sein, wenn bereits das CRV hoch ist. Bei einem CRV von 4 reicht zum Beispiel bereits eine Trefferquote von 20 Prozent aus, um keine Verluste erleiden zu müssen.

Angesichts dieser Tatsache ist es kein Wunder, dass viele Trader versuchen, nur Trades mit hohen CRVs einzugehen. Das ist allerdings nicht die ganze Wahrheit, da CRV und Trefferquote zusammenhängen. Je größer das CRV, desto niedriger kann die Trefferquote – das bedeutet Gewinner-Trades in Prozent – sein.

Andersrum muss hingegen die Trefferquote umso höher sein, umso niedriger das CRV ist. Ein Chance Risiko Verhältnis von 10 bedeutet, dass ein einziger Gewinn-Trade die Verluste aus 10 Verlust-Trades ausgleicht. Bei einem CRV von 5 gleicht ein Gewinn-Trade die Verluste von 5 erfolglosen Trades aus.

Hier ein Beispiel für die Berechnung der Trefferquote aus dem Chance Risiko Verhältnis:

| Long Trade Einstiegskurs | 100 Euro |

| Stop Loss | 0,5 % -> 99,50 Euro |

| Potenzielles Risiko (Verlust) | 0,50 Euro |

| Take Profit | 5 % -> 105 Euro |

| Potenzielle Chance (Gewinn) | 5 Euro |

Das Chance Risiko Verhältnis ergibt sich, indem der potenzielle Gewinn (5 Euro) durch das potenzielle Risiko (0,50 Euro) geteilt wird:

CRV = 5 / 0,5 = 10

Das CRV beträgt in diesem Fall also 10. Entsprechend benötigt der Trader hier einen Gewinn-Trade, um 10 Verlust-Trades auszugleichen und wieder auf null zu kommen. Es sind also insgesamt 11 Trades erforderlich. Mit einfachem Dreisatz lässt sich daraus nun die notwendige Trefferquote ermitteln. Dafür teilt man den Gewinn-Trade durch die gesamte Anzahl der Trades und multipliziert das Ganze mit 100.

Trefferquote = (1 / 11) = 0,0909

Alternativ kann auch folgende Formel genutzt werden:

Trefferquote = (1 / (1+CRV))

Mit 100 multipliziert ergibt sich jeweils der Wert in Prozent. Umgekehrt lässt sich anhand der untenstehenden Formel auch von der Trefferquote auf das Chance Risiko Verhältnis schließen – für den Fall, dass zunächst nur die Trefferquote bekannt ist:

CRV = (1 / Trefferquote) -1

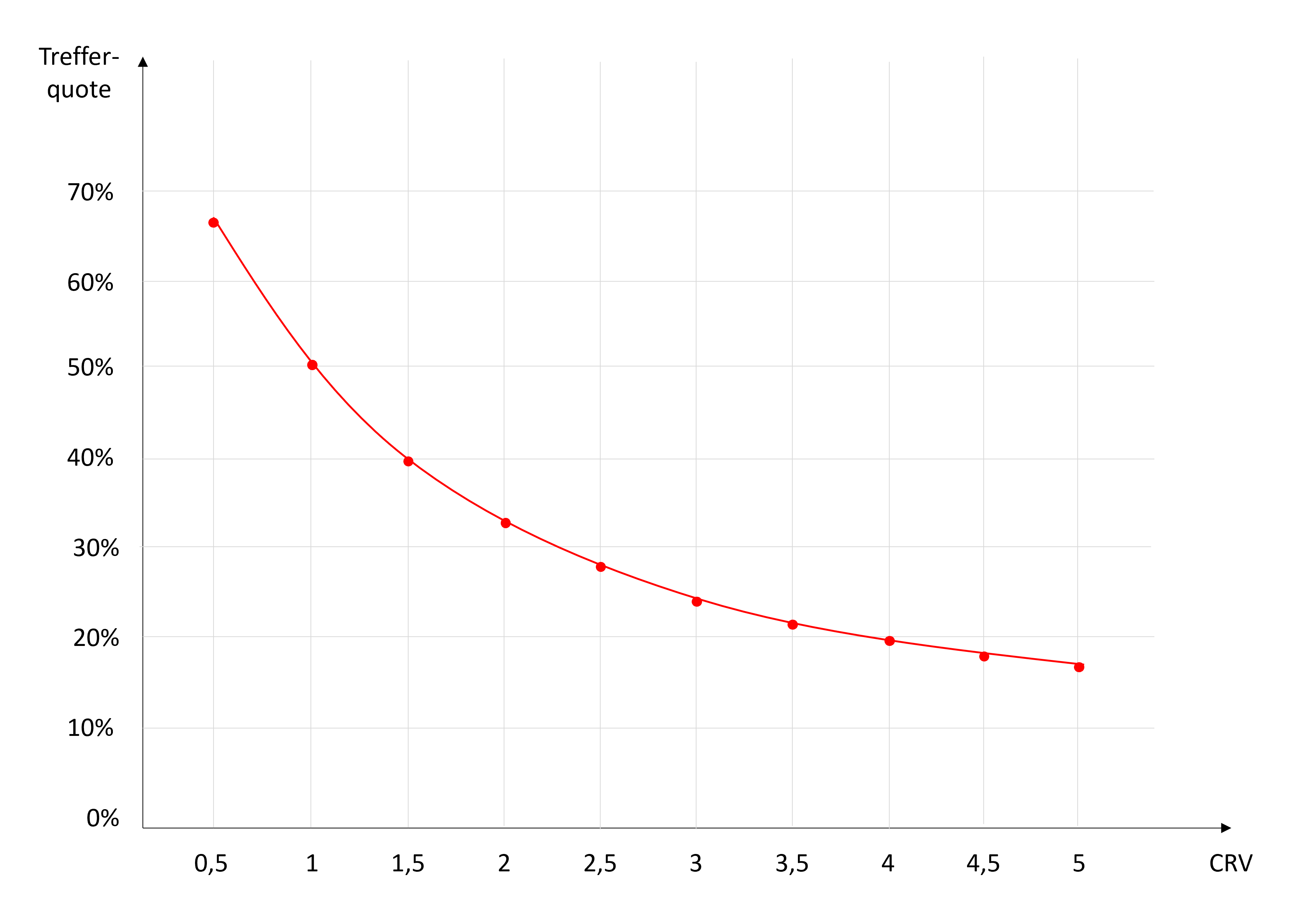

Dieses Verhältnis zwischen CRV und Trefferquote lässt sich auch gut in einer Grafik darstellen. So wird leicht und schnell ersichtlich, wo sich der Break-Even-Punkt, das heißt die Gewinnschwelle, befindet.

So ist bei einem CRV von 1 eine Trefferquote von 50 Prozent erforderlich, während bei einem CRV von 4 lediglich eine Trefferquote von 20 Prozent benötigt wird. In diesen Fällen ist der Break-Even-Punkt erreicht, und der Trader macht weder Gewinn noch Verlust. Ist eine der beiden Werte höher, kommt es zu Gewinnen. Liegt allerdings einer der Werte darunter, kommt es zu Verlusten.

Beispiel: Ein Händler, der pro Monat 100 Trades in Höhe von jeweils 100 Euro ausführt und einen CRV von 1 mit einer Trefferquote von 50 Prozent hat, steht am Ende bei null. Beträgt der CRV allerdings 1,5 macht das schon einen großen Unterschied, denn Gewinn und Verlust werden im Verhältnis 1,5:1 berechnet.

Dabei erwirtschaften die Gewinn-Trades eine Summe in Höhe von 7.500 Euro, während die Verlust-Trades den Trader nur 5.000 Euro kosten. Somit ist das Ergebnis bei 2.500 Euro Plus. Dies lässt sich ganz einfach mit dieser Formel berechnen:

Ergebnis = Gewinn-Trades – Verlust-Trades

Gewinn-Trades = (Anzahl Trades * Trefferquote * Einsatz pro Trade * CRV)

Verlust-Trades = (Anzahl Trades * Trefferquote * Einsatz pro Trade * 1)

In unserem Fall also:

Gewinn-Trades = (100 * 0,5 * 100 * 1,5) = 7.500 Euro

Verlust-Trades = (100 * 0,5 * 100 * 1) = 5.000 Euro

Ergebnis = 7.500 – 5.000 = 2.500 Euro

Unterschied zwischen CRV und R-Multiple

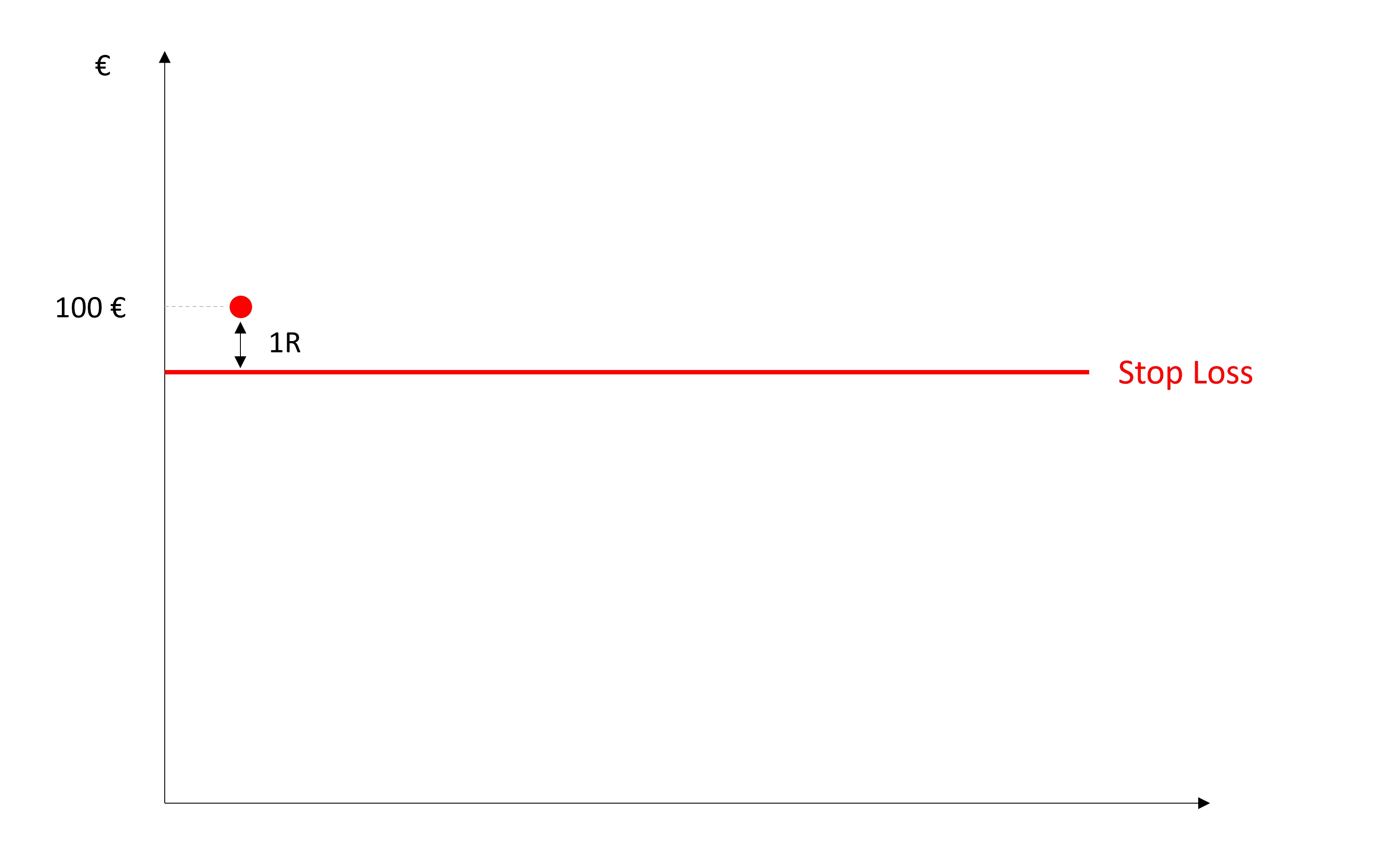

Auch mit dem R-Multiple können Trader das Risiko des jeweiligen Trades einschätzen, wobei beide Methoden Ähnlichkeiten aufweisen. In der Regel beträgt die Differenz zwischen dem Einstiegspreis und dem Stop Loss 1R – das heißt 1R ist der maximale Betrag, den der Trader pro Trade riskieren möchte. In unserem obigen Beispiel wäre das 0,50 Euro.

Wenn der Trader mit einem Trade stattdessen 1 Euro Gewinn macht, hatte der Trade 2R. Entsprechend lässt es sich auch mit Pips oder Punkten ausdrücken. Lag das Anfangsrisiko beispielsweise bei 10 Pips und der Trader hat 15 Pips gewonnen, dann betrug der Trade 1,5R – also das 1,5-fache Risiko.

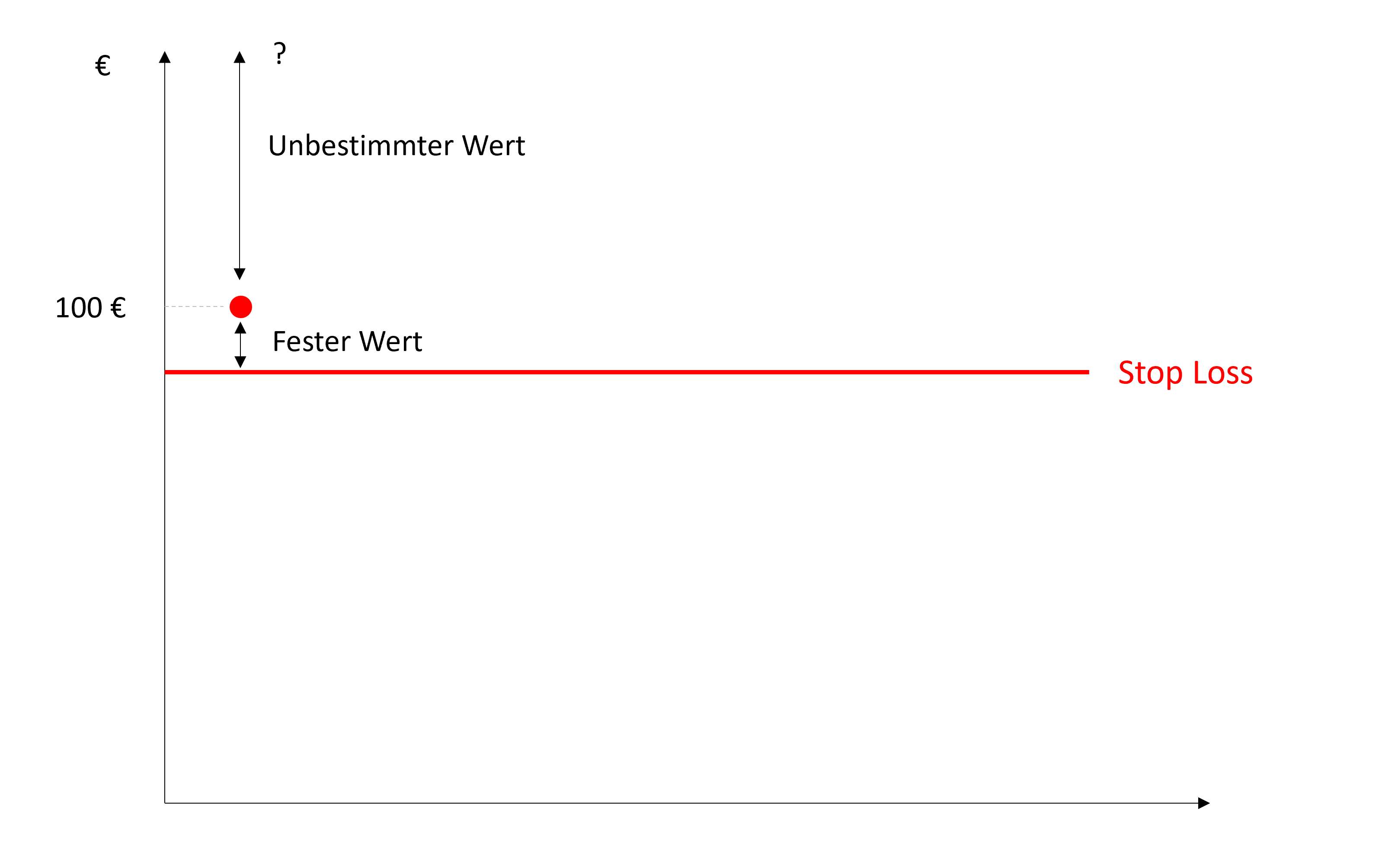

Trotz der Parallelen zwischen beiden Methoden, gibt es auch einen Unterschied. Während das Chance Risiko Verhältnis ein potenzielles Performancemaß darstellt, beschreibt das R-Multiple die aktuelle Performance und bezieht sich dabei immer auf das Anfangsrisiko.

Das R-Multiple lässt sich auch bei der Tradeplanung berücksichtigen. So können Händler ihre Trades schon im Voraus fest planen und wissen immer wie hoch das Risiko pro Trade ist. Das Trading ist ein riskantes Geschäft. Daher sollten Anleger immer schon vor Eröffnung eines Trades wissen, wann sie ihre Position wieder schließen sollten.

Einerseits, wenn der Kurs zugunsten des Traders läuft und andererseits, wenn der Kurs dagegen läuft. Der Anleger sollte sich daher bereits vorher alle möglichen Szenarien bewusst gemacht haben und wissen, in welchem Fall er wie reagieren muss.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Anwendung des CRV im Trading

Trader sollten sich idealerweise schon vor dem Eröffnen einer Position darüber im Klaren sein, wie und vor allem wann sie reagieren, wenn sich der Kurs in eine bestimmte Richtung entwickelt. Dabei sollte der Trade im besten Fall über dem Take Profit Punkt und im schlechtesten Fall über dem Stop Loss Punkt geschlossen werden.

Um zu prüfen, ob genügen Trades über dem Take Profit geschlossen werden, muss der Händler die vergangenen Trades getrennt nach Long und Short Trades analysieren. Dabei ermittelt er zunächst die Gesamtzahl der Trades pro Richtung – also Long und Short. Anschließend berechnet er mit diesen Werten und der Mindest-Trefferquote die erforderlichen Gewinntrades. Zu guter Letzt vergleicht er diese mit der tatsächlichen Anzahl der Schließungen über dem Take Profit.

Sofern die Anzahl der tatsächlich über dem Take Profit geschlossenen Trades nicht genug sind, müssen die Take Profits enger gesetzt werden. Entsprechend werden sowohl CRV als auch die Mindest-Trefferquote neu berechnet und die Anzahl der Ausstiege erneut geprüft.

Grundsätzlich empfehlen erfahrene und professionelle Trader nur Trades einzugehen, die ein CRV von mindestens 1,5 bis 2 haben. Je höher das CRV, desto besser der Trade. Allerdings können Trader den potenziellen Gewinn – anders als den potenziellen Verlust, der bereits im Voraus durch den Stop Loss festgelegt wird – nur schätzen.

Dadurch ist die Kennzahl ziemlich anfällig, da nur geschätzt werden kann, wie wahrscheinlich ist tatsächlich ist, dass der Kurs diesen Zielwert erreicht. Bei der Einschätzung können neben Erfahrungswerte auch statistische Untersuchungen helfen, die Chance möglichst genau zu bestimmen. Und auch zentrale Unterstützungen oder Widerstände können zur Bestimmung herangezogen werden.

Bestimmung des CRV

Wie das Chance Risiko Verhältnis berechnet wird, haben wir bereits weiter oben genauer betrachtet. Allerdings müssen Trader heutzutage nicht mehr zu Blatt und Stift greifen, um diesen Wert händisch zu ermitteln, sondern können ihn in der Regel ganz einfach bei dem Online-Broker oder der Chartanalyse-Software ihrer Wahl mit wenigen Mausklicks bestimmen.

Dabei können Nutzer oftmals auch auswählen, wie hoch das derzeitige Tradingkapital ist und wie viel Prozent das Risiko pro Trade maximal betragen darf. Zudem können Trader sich meist für einen Long- bzw. Short-Trade das CRV unkompliziert über ein spezielles Tool bestimmen lassen.

Fazit: CRV ist nur in Kombination mit der Trefferquote sinnvoll

Beim Chance Risiko Verhältnis handelt es sich um eine wichtige Kennzahl im Risikomanagement beim Trading. Sie zeigt das Verhältnis zwischen potenziellem Gewinn (Chance) und potenziellem Verlust (Risiko). Dabei kann allerdings nur der Verlust mit Sicherheit bestimmt werden, da der Stop Loss vorher festgelegt wird. Einen maximalen Gewinn gibt es nicht, daher kann dieser nur geschätzt werden.

Das CRV allein hat keine Aussagekraft. Stattdessen sollten es Trader nur in Kombination mit der Trefferquote einsetzen. Dabei muss das Verhältnis zwischen beiden Kennzahlen stimmen, damit Trader langfristigen Erfolg beim Handel an der Börse haben. Ein Nachteil des CRV ist allerdings, dass eventuelle Kosten und Gebühren für Trades nicht berücksichtigt werden.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist das Chance Risiko Verhältnis?

Das Chance Risiko Verhältnis, kurz CRV, ist eine der wichtigsten Kennzahlen im Risikomanagement beim Trading und beschreibt das Verhältnis zwischen Chance bzw. möglichem Gewinn und Risiko bzw. möglichem Verlust eines Trades. Die Kennzahl zeigt, wie hoch der potenzielle Gewinn bei einem potenziellen Risiko von 1 Euro ist. Ein CRV von 5 bedeutet also, dass der potenzielle Gewinn 5 Euro beträgt, während der potenzielle Verlust bei 1 Euro liegt. Je höher das Chance Risiko Verhältnis, desto besser ist also der Trade. Das Chance Risiko Verhältnis ist zudem wichtig für den langfristigen Erfolg beim Handel mit Wertpapieren.

Wie wird das CRV berechnet?

Um das CRV zu berechnen, teilt man ganz einfach die Chance bzw. den möglichen Gewinn durch das Risiko bzw. den möglichen Verlust. Die Chance ergibt sich als Differenz zwischen dem Take Profit (also dem Wunsch-Gewinn) und dem Einstiegskurs, während das Risiko die Differenz zwischen Einstiegskurs und Stop Loss ist. Dabei sollte das CRV möglichst hoch sein.

Was ist die Trefferquote?

Bei der Trefferquote handelt es sich um eine andere wichtige Kennzahl im Trading. Sie zeigt, in welchem Verhältnis gewinnbringende und verlustbringende Trades zueinander stehen. Somit gibt sie an, mit welcher Wahrscheinlichkeit ein Treffer eintritt. Ein Treffer wird dabei definiert als ausgeführter Trade, der dem Händler einen Gewinn erbracht hat. Die Trefferquote wird berechnet, indem die Anzahl der Gewinntrades durch die Anzahl der Verlusttrades geteilt wird. Multipliziert man das Ganze mit 100, erhält man die Trefferquote in Prozent. Eine Trefferquote von 20 Prozent bedeutet zum Beispiel, dass 20 Prozent aller Trades erfolgreich sind und Gewinn erzielen – das ist jeder fünfte Trade.

In welchem Zusammenhang stehen CRV und Trefferquote?

Das Chance Risiko Verhältnis und die Trefferquote hängen unmittelbar zusammen. Da das CRV allein keine Aussagekraft hat, wird es in der Regel gemeinsam mit der Trefferquote eingesetzt. Zwar gilt weiterhin: Je höher das CRV, desto besser. Allerdings ist bei einer entsprechend hohen Trefferquote nicht zwingend auch ein hohes CRV erforderlich, um Gewinne zu erwirtschaften. Die Grafik weiter oben im Artikel zeigt, in welchem Verhältnis beide Werte stehen müssen, damit der Trader beim Break-Even-Point angelangt. Bei einem CRV von 1, müsste demnach die Trefferquote bei 50 Prozent liegen.

Was ist ein guter CRV?

Professionelle Trader empfehlen einen CRV von mindestens 3 bis 5. Entscheidend ist aber der CRV in Kombination mit der Trefferquote. So kann ein niedrigerer CRV mit einer hohen Trefferquote unter Umständen profitabler sein als ein hoher CRV mit einer niedrigen Trefferquote.