Unter dem Begriff Anlageklassen werden Wertanlagen zusammengefasst, die sich in Bezug auf Risiko, Entwicklung und Eigenschaften ähneln. Häufig gelten für diese Anlagen die gleichen gesetzlichen Vorschriften und sie reagieren simultan in Bezug auf gesamtwirtschaftliche Veränderungen.

Da der Finanzmarkt – nicht nur für Anfänger – sehr unübersichtlich sein kann, sorgt die Einteilung in Anlageklassen für Struktur und Übersicht.

Als Anleger kann man sich nun gezielt für eine oder mehrere Anlageklassen entscheiden. Auch gibt es Fonds, die nur in eine Anlageklasse investieren oder sogenannte Mischfonds, die mindestens zwei davon umfassen. Das breite Investieren in verschiedene Anlageklassen (in der Fachsprache „Diversifikation“ genannt) soll das Risiko des Anlegers minimieren. Erleidet eine Klasse einen Wertverlust, kann dieser durch ein anderes Investment wieder ausgeglichen werden.

Das Wichtigste in Kürze

- Eine allgemeingültige Zuordnung der verschiedenen Anlageklassen gibt es nicht. Je nach Grundannahmen kann die Aufteilung etwas anders aussehen.

- Grundsätzlich werden unter dem Begriff Wertanlagen zusammengefasst, die sich im Bezug auf Risiko, Entwicklung und Eigenschaften ähneln.

- Beispiele von Anlageklassen sind Anleihen, Wertpapiere, Geldmarktinstrumente, Immobilien, oder Rohstoffe. Als Anleger können Sie sich gezielt für eine oder mehrere Anlageklassen entscheiden.

Welche Eigenschaften haben Anlageklassen?

Eine allgemeingültige Zuordnung der verschiedenen Anlageklassen gibt es nicht. Je nach Grundannahmen kann die Aufteilung etwas anders aussehen. Eine Zuweisung, die in der Finanzwelt große Anerkennung findet, ist die des amerikanischen Wirtschaftswissenschaftlers William F. Sharpe. Er sieht vor allem drei Aspekte als wichtig an, die eine Anlageklasse definieren:

- Es darf keine Überschneidung der verschiedenen Assets vorhanden sein. Die einzelnen Finanzinstrumente müssen klar einer Klasse zugerechnet werden können.

- Innerhalb der Anlageklasse muss eine breite Diversifikation möglich sein, d.h. die Klasse selbst muss ausreichend viele Anlagen umfassen.

- Die Renditen der einzelnen Anlageklassen sollten unabhängig voneinander sein.

Welche Anlageklassen gibt es?

Jetzt werden wir konkret und übertragen die Theorie in die Praxis, sodass Sie sich unter den verschiedenen Assets auch etwas vorstellen können. Ganz simpel wird es aber nicht – auch innerhalb der Anlageklassen kann nochmals unterteilt werden.

Wertpapiere

Im Wertpapierhandel erwerben Anleger Finanzinstrumente wie Aktien und somit einen Anteil an einem öffentlichen Unternehmen bzw. einer Aktiengesellschaft. Die Rendite besteht hier vor allem aus Dividenden und Kursgewinnen. Das Risiko eines Verlusts kommt vor allem durch Kursschwankungen am Markt zustande. Innerhalb der Wertpapiere wird noch anhand der Marktkapitalisierung (ausgegebene Aktien x Aktienkurs) unterschieden.

Anleihen

Anleihen werden vor allem von Unternehmen und Staaten ausgegeben. Im Prinzip handelt es sich hier um einen Schuldschein bzw. ein Darlehen für den Staat oder das Unternehmen. Der Anleger möchte natürlich sein eingesetztes Kapital plus eine vorher festgelegte Rendite zurückerhalten. Verzinsung, Laufzeit und Rückzahlung sind also klar definiert. Das Risiko besteht vor allem durch einen vorzeitigen Verkauf der Anleihe. Außerdem ist der Konkurs des Ausgebers eine Gefahr.

Geldmarktinstrumente

Hiermit sind vor allem „flüssige“ Anlagen gemeint, die schnell verfügbar sind. Diese weisen dafür aber kaum Wachstum auf. In diese Anlageklassen fallen vor allem Bargeld, Tagesgelder und Spareinlagen.

Immobilien

Hier gibt es zwei Arten des Investments. Sie können direkt eine Immobilie erwerben oder indirekt in einen Immobilienfonds investieren. Innerhalb dieser Sparte lassen sich die Immobilien nochmal anhand ihrer Verwendung unterteilen. Die erwartete Rendite setzt sich aus Mieteinnahmen und Wertsteigerungen über die Jahre zusammen. Bei Immobilien besteht das Risiko eines Wertverlusts oder die Gefahr von kostspieligen Renovierungsarbeiten.

Rohstoffe

Unter der Anlageklasse „Rohstoffe“ werden natürliche Stoffe verstanden, die vor allem für die industrielle Verarbeitung genutzt werden. Diese Rohstoffe können beispielsweise sein: Rohöl, Kupfer oder auch Edelmetalle wie Gold und Platin.

Bei anderen Investments wie Derivaten oder Hedgefonds wird oft diskutiert, ob sie als eigene Anlageklasse gezählt werden können. Auch alternative Anlagen wie Oldtimer oder Kunstobjekte werden teilweise als Anlageklassen bezeichnet. Diese Annahme ist in der Fachwelt aber noch umstritten.

Wie funktioniert das Trading mit Anlageklassen?

In den verschiedenen Anlageklassen wie Wertpapiere, Anleihen, Geldmarktinstrumente, Immobilien und Rohstoffe, gibt es also jeweils noch einmal verschiedene Finanzprodukte, mit denen gehandelt werden kann. Damit Sie besser verstehen, wie genau das funktioniert, habe ich für Sie eine allgemeine Schritt-für-Schritt-Anleitung zum Trading mit Anlageklassen erstellt.

- Broker auswählen: Um mit dem Trading zu starten, müssen Sie zunächst den passenden Online Broker finden. Wichtige Faktoren bei der Entscheidung sollten das Angebot des Brokers sein, sowie die Kosten, die beim Trading entstehen. Auf jeden Fall sollte es sich aber um ein reguliertes Unternehmen handeln.

- Konto eröffnen: Haben Sie sich für einen Broker entschieden, erstellen Sie dort ein Konto. Dazu sind einige persönliche Daten und eine Verifizierung nötig, der Prozess dauert nur wenige Minuten. Dabei erhalten Sie in der Regel ein neues Konto zugewiesen, über das Sie Ihre Trades abwickeln können.

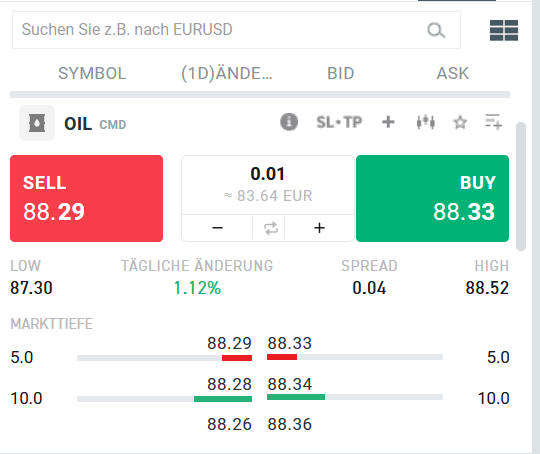

- Anlageklassen auswählen: Als Nächstes müssen Sie sich entscheiden, in welche Anlageklasse Sie investieren möchten. Jede Anlageklasse hat bestimmte Merkmale, manche sind volatil, mit der Möglichkeit eine hohe Rendite zu erzielen, andere eignen sich zum langfristigen Anlegen. Um in die Anlageklasse zu investieren, müssen Sie sich für ein bestimmtes Produkt daraus entscheiden. Möchten Sie in Rohstoffe investieren, könnte dies zum Beispiel Gold oder Öl sein.

- Trading der Anlageklasse: Nachdem Sie sich für eine oder mehrere Anlageklassen und bestimmte Produkte daraus entschieden haben, können Sie das Trading in der Plattform beginnen. Um das eigene Risiko zu minimieren, ist es immer ratsam, nicht nur auf ein Pferd zu setzen. Durch das Investieren in verschiedene Anlageklassen mit unterschiedlichen

Fazit: Anlageklassen in der Praxis verstehen

Als Anfänger können die verschiedenen Begriffe und Klassen sehr verwirrend sein. Erschwerend hinzukommt, dass oftmals nur „graue Theorie“ vermittelt wird. Meist werden die Begriffe viel klarer, wenn man sie mit lebensnahen Beispielen erklärt. Ich hoffe, dass diese Aufstellung der verschiedenen Anlageklassen Ihren weiteren Weg am Finanzmarkt etwas einfacher machen konnte. Viel Spaß beim Investieren!

Meist gestellte Fragen:

Welche Anlageklassen gibt es?

Im Allgemeinen wird zwischen sechs Anlageklassen unterschieden: Aktien, Geldmarktanlagen, Anleihen, Rohstoffe und Immobilien. Jede dieser Anlageklassen zeichnet sich durch ein eigenes Risikoprofil und Renditepotenzial.

Welche Anlageklassen bietet historisch gesehen die beste Performance?

Historisch gesehen sind Aktien mit Abstand die am besten performende Anlageklasse. Wer beispielsweise im Jahr 1928 100 US-Dollar in den S&P 500 investiert hätte, hätte heute etwa 46.205 Dollar. Dies entspricht einer jährlichen Durchschnittsrendite von 6,6%. Zum Vergleich: Wer im gleichen Zeitraum 100 Dollar in Anleihen investiert hätte, hätte heute etwa 7.600 Dollar, was einer Rendite von 4,623% p.a. entspricht.

Welche Anlageklassen eignen sich fürs Trading?

Die Anlageklassen, die sich am besten fürs Trading eignen, sind Aktien, Anleihen und Rohstoffe. Über Fonds oder REITs eignen sich theoretisch aber auch Immobilien zum Traden.