Als Put Option oder Verkaufsoption wird das Recht bezeichnet, dass man einen Basiswert zu einem bestimmten Zeitpunkt zu einem bestimmten Preis verkaufen kann. Der Käufer muss dafür keine bestimmte Aktion vornehmen. Vielmehr erfolgt die Ausübung dann automatisch. Die Bezeichnung Put ist eine von zwei Kategorien bei Optionen. Demgegenüber steht die Call Option, die konträr als Kauf eines Basiswerts verstanden wird. Im folgenden Beitrag gibt es alles Wissenswerte über die Put Option, den Kauf sowie Verkauf sowie Gründe für beide Vorgehensweisen.

Put Optionen erklärt:

- Put Optionen sind Verkaufsoptionen im Handel.

- Verkaufsoptionen lassen sich auf steigende und fallende Kurse einlösen.

- Händler verkaufen zu einem festgelegten Strike Preis zu einem festen Ablaufdatum.

Definition einer Put Option

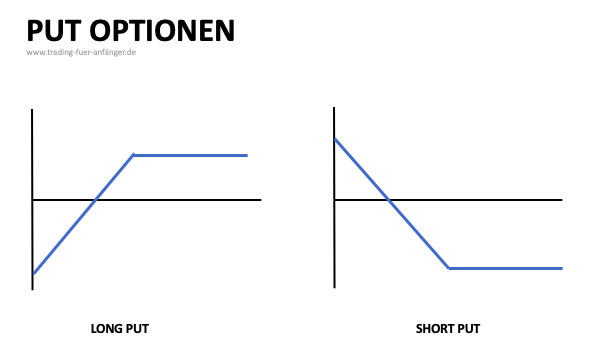

Die Put Option wird auch als Verkaufsoption bezeichnet. Käufer bekommen mit der Put Option das Recht, einen Basiswert zu einem festgelegten Strike Preis zu einem bestimmten Zeitpunkt zu verkaufen. Optionshändler können Put Optionen sowohl kaufen als auch verkaufen, da man im Optionshandel immer sowohl als Käufer und Verkäufer (Stillhalter). Wenn die Trader eine Put Option kaufen, handelt es sich um eine Long Position und einen sogenannten Long Put. Demgegenüber wird der Verkauf einer Put Option als Short Position sowie Short Put bezeichnet.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Kauf von Put Optionen

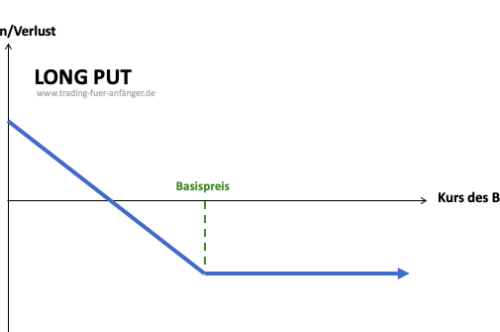

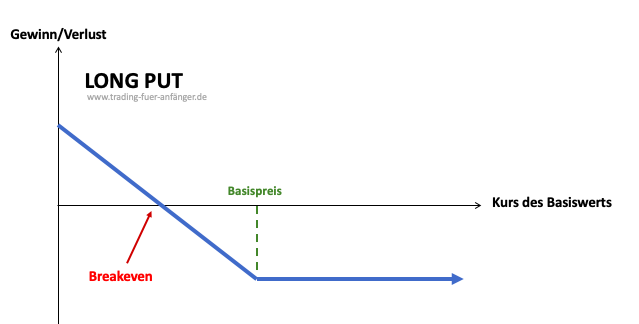

Der Kauf einer Put Option (Long Put) gibt dem Käufer das verbriefte Recht, einen zugrunde liegenden Basiswert zum vorab festgelegten Ausübungspreis zu verkaufen. Infolgedessen sind fallende Kurse vorteilhaft für den Trader. Das Verlustrisiko ist demgegenüber begrenzt. Allerdings müssen die Käufer beim Kauf einer Put Option eine Optionsprämie entrichten. Der Kauf der Put Option funktioniert wie folgt:

- Kauf einer Put Option auf einen Basiswert

- Wahl des Strikes

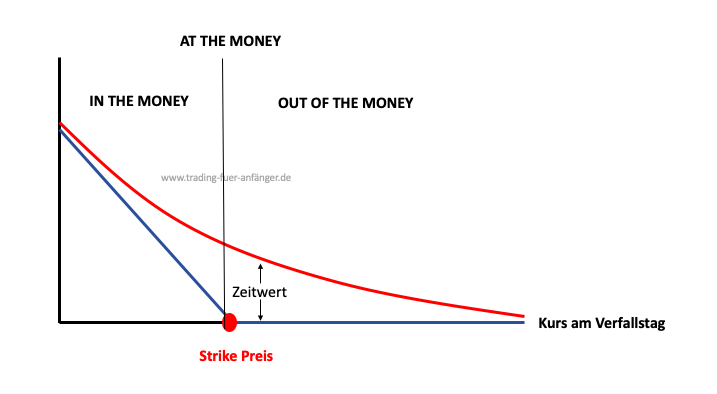

Der Strike kann je nach Handelsstrategie in the money, at the money oder out of the money erfolgen. Dies ist abhängig von der erwarteten Kursentwicklung. Je niedriger der Aktienkurs fällt, desto stärker steigen die Gewinne für den Optionshändler. Demgegenüber ist der maximale Verlust bei einem Long Put auf die gezahlte Prämie begrenzt.

Gründe für den Kauf

Der Käufer einer Put Option erwartet zugleich eine bärische Kursentwicklung. Folglich geht er von sinkenden Kursen beim Basiswert aus. Mit einem sogenannten Long Put kann man dann von fallenden Kursen profitieren. Der Kauf der Put Option gibt Käufern die Möglichkeit, den Basiswert zu einem festgelegten Kurs zu erwerben. Je weiter der Kurs dann im Anschluss fällt, desto stärker steigt der Gewinn für den Optionshändler. Das Risiko ist begrenzt. Der Käufer kann nur die gezahlte Prämie verlieren.

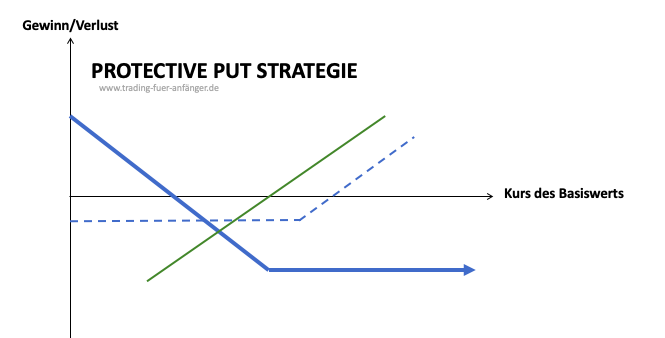

Andere Anleger kaufen jedoch eine Put Option auch als Absicherung für das eigene Depot. Mit einem sogenannten Protective Put kann man durch den Kauf der Put Option das Depot vor Kursverlusten schützen. Hiermit hat der Käufer die Möglichkeit, den Basiswert physisch abzusichern. Wenn der Kurs fällt, verliert der Aktienkurs an Wert. Dann steigt jedoch der Wert der Put Option. Die fallende Kursbewegung im Depot wird durch den steigenden Optionswert kompensiert.

Verkauf von Put Optionen

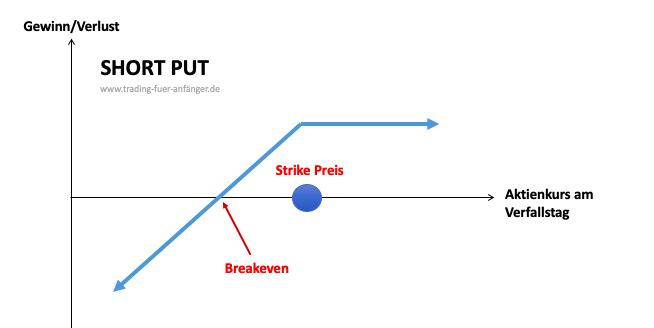

Mit dem Short Put ist der Verkauf einer Option gemeint. Diese stellt das Gegenteil des Long Puts dar. Der Verkäufer tritt dann als Stillhalter auf und bekommt dafür eine Vergütung mit der Optionsprämie. Im Gegenzug geht der Verkäufer eine Verpflichtung ein, sodass dieser den Basiswert zu einem festgelegten Termin für einen vorher bestimmten Preis kaufen kann. Der Verkauf einer Put Option basiert auf der folgenden Funktionsweise:

- Verkauf einer Put Option

- Wahl des Strikes bei unterschiedlichen Optionsstrategien

Gründe für den Verkauf

Auch für den Verkauf der Put Option gibt es gute Gründe. Der Verkäufer einer Option geht von einem steigenden Kurs beim Basiswert aus. Für den Käufer der Option lohnt es sich einfach nicht, die Option auszuüben. Somit behält der Verkäufer die Prämie, die er bei der Implementierung vom Käufer erhält. Ggf. kann es jedoch auch das Ziel sein, den zugrunde liegenden Basiswert zu einem festgelegten Preis zu kaufen.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Vor- und Nachteile im Überblick

Put Optionen bieten sowohl Vor- als auch Nachteile für den Optionshändler. Im folgenden Abschnitt bekommen Trader einen Überblick über die Chancen und Risiken, die mit dem Kauf bzw. Verkauf von Put Optionen einhergehen.

Mit Put Optionen können Optionshändler auf die Entwicklung des Marktes setzen, da diese auf Bewegungen beim Basiswert spekulieren, ohne diesen selbst zu kaufen. Put Optionen eignen sich für den Leerverkauf, um eine Absicherung gegen fallende Kurse vorzunehmen. Sofern andere Positionen im Depot an Wert verlieren, kann die Put Option eine Absicherung bieten. Zugleich ist das Risiko überschaubar, da das eingesetzte Kapital durch die bezahlte Prämie zugleich das maximale Risiko darstellt.

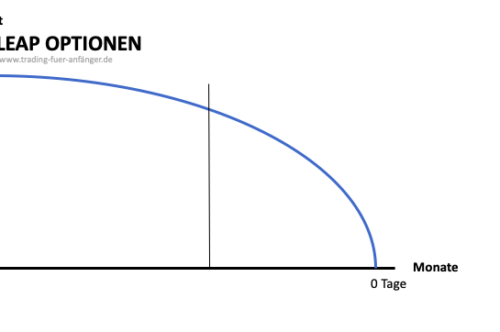

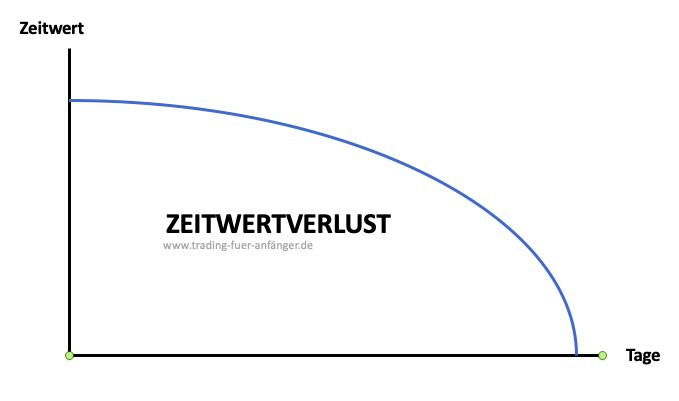

Auf der anderen Seite korrelieren Optionen mit dem Zeitwert. Dies bedeutet, dass die Optionen out the money notieren und dann an Wert verlieren, wenn der Fälligkeitstag näher rückt. Zugleich sind Put Optionen grundsätzlich komplex. Unerfahrene Trader sollten Put Optionen nicht verwenden, weil hohe Verluste möglich sind.

Exemplarische Verdeutlichung von Put Optionen

Ein Beispiel kann dabei helfen, die Funktionsweise von Put Optionen zu verstehen. Wenn eine Apple Aktie beispielsweise bei 125 Euro notiert und der Trader von fallenden Kursen ausgeht, kann er eine Put Option mit einem Strike bei 115 Euro implementieren. Für diese Option wird dann die Zahlung einer Prämie notwendig. Sofern der Preis der Apple Aktie unter 115 Euro fällt, ist ein Verkauf derselbigen möglich. Der Gewinn ergibt sich dann aus dem Verkaufspreis abzgl. der gezahlten Prämie. Wenn sich der Kurs der Apple Aktie jedoch in die andere Richtung bewegt, kann die Option schlimmstenfalls verfallen. Der Maximalverlust ist dann auf die Höhe der Prämie begrenzt.

Der Kurs der Apple Aktie:

Fazit: Mit Put Optionen von Kursbewegungen profitieren

Die Put Option ist eine von zwei Optionskategorien. Diese stellt das Gegenstück zur Call Option dar. Trader können Put Optionen sowohl kaufen als auch verkaufen, um von der jeweiligen Bewegung des Marktes zu profitieren. Bei einer Long Put Option profitiert der Trader von fallenden Kursen, während ein Short Put bei steigenden Kursen wertvoller wird.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Wie funktioniert eine Put Option?

Bei einer Put Option erwirbt der Käufer das Recht, aber nicht die Pflicht, einen zugrundeliegenden Basiswert bis zum Verfallstag zu einem vorher festgelegten Preis (Strike-Price) zu verkaufen. Im Gegenzug zahlt der Optionsinhaber dem Verkäufer (Stillhalter) eine Prämie.

Wie kauft man Put-Optionen?

Um Put-Optionen zu kaufen, brauchen Sie zunächst ein Konto bei einem Broker mit Zugang zu einer Terminbörse (z.B. IG). Dort können Sie dann die zur Verfügung stehenden Vermögenswerte auswählen und den gewünschten Verfallstag und Strike-Price für die Put-Option auswählen.

Was kostet eine Put-Option?

Der Preis einer Put-Option setzt sich aus zwei Komponenten zusammen: Zeitwert und „Moneyness“. Der Zeitwert ist umso höher, je weiter der Verfallstag in der Zukunft liegt. „Moneyness“ ist der Betrag, um den die Option „im Geld liegt“. Liegt der Strike Price einer Put-Option beispielsweise bei 20 Euro und der Kurs des zugrundeliegenden Basiswerts ist 18 Euro, so ist die Option um 2 Euro „im Geld“. Der Preis der Option wären dann ihr Zeitwert plus 2 Euro. Hinzu kommen noch Kommissionen und eventuelle andere Gebühren des Brokers, die von Anbieter zu Anbieter unterschiedlich sind.