Der Protective Put ist eine Optionsstrategie, die zum Hedge von Positionen eingesetzt wird. Mit diesem Vorgehen lässt sich das Risiko von Verlusten bei Aktien, die sich im eigenen Depot befinden, reduzieren. Es handelt sich quasi um eine Art Versicherung gegen den Totalverlust, für die dann zu Beginn eine Prämie gezahlt werden muss. Im folgenden Beitrag geht es um den Protective Put, dessen Setup, dem Break-Even-Point sowie weiteren Tipps für die praktische Umsetzung im Optionshandel.

Das Wichtigste in Kürze

- Die Protective Put Optionsstrategie ist eine beliebte Alternative zu den bekannten Stop-Loss-Orders. Für ein einfaches Verständnis vom Protective Put lässt sich das Vorgehen mit einer Art Versicherung vergleichen. Bei der Protective Put Optionsstrategie zahlt der Optionshändler eine Prämie für den Long Put.

- Aufgrund des einfachen Setups und der Logik des Anwendungsfalles eignet sich die Protective Put Strategie für Anfänger und Fortgeschrittene gleichermaßen.

- Ein weiterer Vorteil ist, dass der maximale Gewinn ungedeckt ist, während der maximale Verlust klar begrenzt wird.

- Da die Absicherung allerdings Performance kostet kann sich ein Verzicht für langfristig ausgelegte Anleger mit breiter Absicherung lohnen.

Was ist die Protective Put Strategie?

Die Protective Put Optionsstrategie ist auch dem Namen Put Hedge bekannt. Dabei wird eine Put Option, ein sogenannter Long Put, gekauft, um den vorhandenen Basiswert zu schützen. In der Praxis befindet sich häufig eine Aktie im Depot. Der Aktionär möchte dann mit einem Long Put eine Absicherung installieren.

Damit unterscheidet sich diese Strategie grundlegend von dem einfachen Long Put, da dieser zur reinen Spekulation eingesetzt wird, da kein Basiswert im Depot sein muss. Wenn der Aktienkurs den Strike unterschreitet, können die Optionshändler beim Protective Put Gewinne realisieren.

Dennoch handelt es sich um das grundlegende Ziel, dass die gekaufte Option verfällt. Denn dann hat sich die Aktie im Depot positiv entwickelt und Buchgewinne verzeichnet. Zwar gibt es dann durch die gezahlte Prämie Verluste für den Optionshändler. Da diese Strategie jedoch zur Kursabsicherung dient, sind derartige Verluste einkalkuliert und das kleinere Übel. Dafür sollte der Aktienkurs jedoch stärker ansteigen, als der Optionshändler eine Prämie entrichtet hat. Schließlich ergibt sich aus dem Saldo zwischen Buchgewinn beim Basiswert und gezahlter Optionsprämie dann der Gewinn.

Viele Aktionäre suchen nach einer effizienten Möglichkeit, um das eigene Depot zu hedgen und somit vor fallenden Kursen abzusichern. Die Protective Put Optionsstrategie ist eine beliebte Alternative zu den bekannten Stop-Loss-Orders. Dabei gibt der Aktienbesitzer eine Order auf, sodass die Aktien automatisch verkauft werden, wenn die definierte Schwelle erreicht wurde. In der Praxis ist es jedoch nicht sicher, dass die Stop-Loss-Order exakt an der Verkaufsschwelle ausgelöst wird. Zugleich sind die Zeitpunkte für langfristig orientierte Anleger oftmals denkbar schlecht, wenn diese den Basiswert über viele Jahre im Depot halten wollen. Der Protective Put bietet den Vorteil, dass der Long Put zu jedem beliebigen Zeitpunkt ausgeübt werden kann. Allerdings müssen die Optionshändler dafür eine Prämie bezahlen, welche es bei einer Stop-Loss-Order nicht gibt.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Setup beim Protective Put

Die Protective Put Optionsstrategie basiert auf dem folgenden Setup:

- Basiswert (häufig eine Aktie) befindet sich im Depot

- Put Option für den Basiswert wird gekauft

- Strike befindet sich unterhalb des aktuellen Kurses des Basiswerts

Die Prämie, welche die Optionshändler für die Put Option zahlen müssen, hängt von zwei Faktoren ab. Je höher die Differenz zwischen Strike und Kurs des Basiswerts ist, desto kleiner ist die Prämie. Zudem variiert die Optionsprämie je nach Laufzeit.

Break-Even-Point beim Protective Put

Der Break-Even-Point hängt von der Entwicklung des jeweiligen Basiswerts ab. Wenn der Buchgewinn bei der Aktie die gezahlte Optionsprämie übersteigt, macht der Optionshändler Gewinne, obgleich der Put wertlos verfällt. Dies ist auch das wünschenswerte Szenario beim Protective Put, da dieser nur zur Kursabsicherung zum Einsatz kommt.

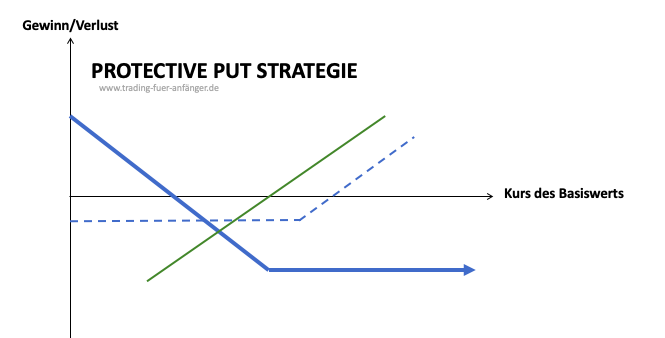

Maximaler Gewinn und Verlust

Der maximale Gewinn beim Protective Put ist unbegrenzt. Schließlich bleibt die Aktie, die mit dem Put abgesichert wird, im Depot der Anleger. Da Aktien theoretisch immer weiter steigen können, gibt es auch keine Gewinngrenze. Demgegenüber ist der maximale Verlust beim Protective Put von Beginn an klar definiert und begrenzt. Dieser ergibt sich aus der Differenz zwischen dem Kurs des Basiswerts und der gezahlten Optionsprämie.

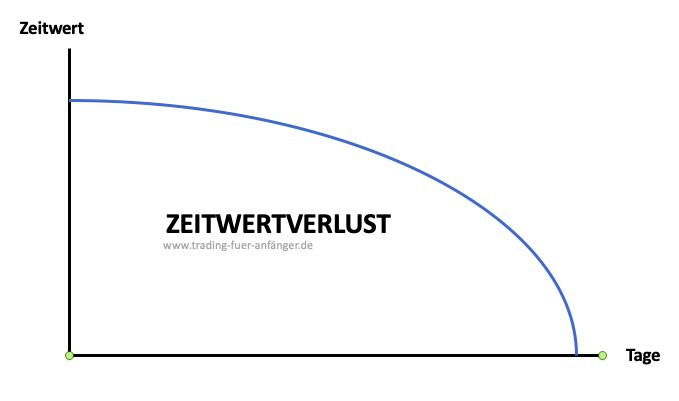

Zeitwertverlust und Protective Put

Der Verlauf der Zeit ist für die Protective Put Optionsstrategie nicht vorteilhaft. Der Protective Put kommt bei Unsicherheit hinsichtlich der kurzfristigen Entwicklungen des Basiswerts zum Einsatz. Doch bei einer Option mit einer kurzen Laufzeit ist der Zeitwertverlust für jede Einheit ungleich höher, als wenn Optionen mit einer langen Laufzeit gehandelt werden. Somit verliert die Option im Laufe der Zeit deutlich an Wert.

Implizite Volatilität

Die erwartete Volatilität ist für die Protective Put Optionsstrategie grundsätzlich eine wünschenswerte Entwicklung. Wenn die Schwankungen beim Basiswert nach dem Kauf des Long Puts zunehmen, steigen die Preise für Optionen an. Somit wird die Option im Besitz des Händlers wertvoller. Theoretisch kann der Long Put dann mit Gewinn verkauft werden. Allerdings ist das primäre Ziel die Absicherung von Kursverlusten beim Basiswert. Lediglich, wenn sich die Einschätzung hinsichtlich der Entwicklung des Basiswerts verändert hat und die Absicherung nicht mehr benötigt wird, kann der Optionshändler seine Gewinne realisieren.

Für wen eignet sich diese Strategie?

Die Protective Put Optionsstrategie kann jeder Anleger einsetzen. Das Setup ist einfach verständlich, zudem ist der Anwendungsfall logisch. Folglich eignet sich diese Strategie auch für Anfänger. Doch natürlich können auch fortgeschrittene Optionshändler mit dem Protective Put ihr Depot hedgen.

Für wann eignet sich diese Strategie?

Ein Protective Put kommt dann zum Einsatz, wenn Optionshändler kurzfristig unsicher hinsichtlich der weiteren Entwicklung beim Basiswert sind. Diesen wollen sie jedoch nicht verkaufen, da die mittel- und langfristige Einschätzung bullisch ist. Folglich sollen nur kurzfristige Verluste abgesichert werden, obgleich die Aktie im Depot verbleibt.

Tipps für die praktische Umsetzung

Optionshändler sollten sich immer gut überlegen, ob ein Protective Put für die jeweilige Position geeignet ist. Denn für langfristige Anleger mit einem breit diversifizierten Depot kann es mitunter sinnvoll sein, vollständig auf eine Absicherung zu verzichten, da diese Performance kostet.

Fazit: Alternative zum Stop-Loss

Bei der Protective Put Optionsstrategie handelt es sich um ein simples Vorgehen, das für jeden Marktteilnehmer möglich ist. Denn es wird lediglich eine Put Option für eine Aktie gekauft, die sich schon im Depot des Optionshändlers befindet. Der Protective Put dient vornehmlich der Absicherung von Kursverlusten beim Basiswert, obgleich auch Gewinne bei einer günstigen Entwicklung durch den Verkauf der Option erzielt werden können. Dies ist jedoch nur im Einzelfall wünschenswert, da das Hedging des eigenen Depots im Vordergrund steht.

Für ein einfaches Verständnis vom Protective Put lässt sich das Vorgehen mit einer Art Versicherung vergleichen. Für eine Versicherung müssen die Versicherungsnehmer eine Prämie entrichten. Als Gegenleistung sichert die Versicherung bei Eintritt des Schadenereignis einen finanziellen Ausgleich zu. Bei der Protective Put Optionsstrategie zahlt der Optionshändler eine Prämie für den Long Put. Sofern das Schadenereignis in Form fallender Kurse beim Basiswert eintritt, lässt sich die Option gewinnbringend verkaufen, sodass die Verluste der Aktie gemindert werden.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Ist ein Protective Put Bullish oder Bärisch?

Bei einem Protective Put handelt es sich um eine bärische Strategie. Der Anleger geht davon aus, dass der Kurs eines Assets in seinem Portfolio fallen wird. Mit einem Protective Put will er sich gegen diese Kursverluste absichern.

Wie funktioniert ein Protective Put einfach erklärt?

Bei einem Protective Put kauft der Anleger eine Put-Option auf ein Asset, das sich bereits in seinem Portfolio befindet. Als Strike-Price wählt er einen Kurs unterhalb des Kaufkurses ab dem er nicht bereit ist, weitere Verluste zu akzeptieren. Fällt der Kurs des Assets nun bis zum Verfallstermin tatsächlich unter dieses Level, so kann der Anleger sein Asset trotzdem zu diesem Preis noch verkaufen. Damit ist er gegen sämtliche Verluste, die unterhalb des Strike-Price noch entstehen könnten, abgesichert.

Wie unterscheidet sich ein Protective Put von einem Married Put?

Ein Protective Put unterscheidet sich insofern von einem Married Put, als dass sich das Asset beim Protective Put bereits im Portfolio befindet, wenn der Anleger die Option erwirbt. Beim Married Put hingegen kauft der Anleger die Option und das Asset zum gleichen Zeitpunkt.

Ist ein Protecive Put besser als ein Stop Loss?

Nein, ein Protective Put ist nicht automatisch besser als ein Stop Loss. Beide haben ihre Daseinsberechtigung und eignen sich für unterschiedliche Strategien. Ein Protective Put bietet eine Absicherung gegen Kursverluste innerhalb eines bestimmten Zeitraums, innerhalb dessen der Anleger die freie Wahl hat, die Option auszuüben oder nicht. Ein Stop-Loss hingegen führt zu einem automatischen Verkauf der Aktie, sobald ein festgelegter Kurs erreicht wird.