Beim Bull Call Spread handelt es sich um eine Optionsstrategie, die eine enge Verbindung zur Long Call Strategie aufweist. Doch eine zusätzliche Call Option sorgt für eine Reduzierung der Prämie, welcher der Trader zu Beginn bezahlen muss. Damit geht jedoch auch eine geringere Gewinnchance einher. Nichtsdestotrotz setzen einige Optionshändler in der Praxis gerne auf den Bull Call Spread. Im folgenden Beitrag gibt es alles Wissenswerte rund um Setup, maximaler Gewinn und Verlust, implizite Volatilität und viele weitere Aspekte, die für die erfolgreiche Implementierung der Bull Call Spread Strategie erforderlich sind.

Bull Call Spread vorgestellt:

- Beim Bull Call Spread kaufen und verkaufen Anleger jeweils eine Call Option.

- Die Optionen haben gleiche Basiswerte, die Strikes sind jedoch nicht identisch.

- Für bullische Marktphasen kann die Strategie funktionieren.

Bull Call Spread Definition: Handelsmöglichkeiten vorgestellt

Der Bull Call Spread ist auch unter den Bezeichnungen Long Call Vertical Spread, Long Call Spread und Bull Call Debit Spread bekannt. Dabei werden eine Call Option gekauft und eine Call Option verkauft. Diese haben verschiedene Strikes, betreffen jedoch den gleichen Basiswert.

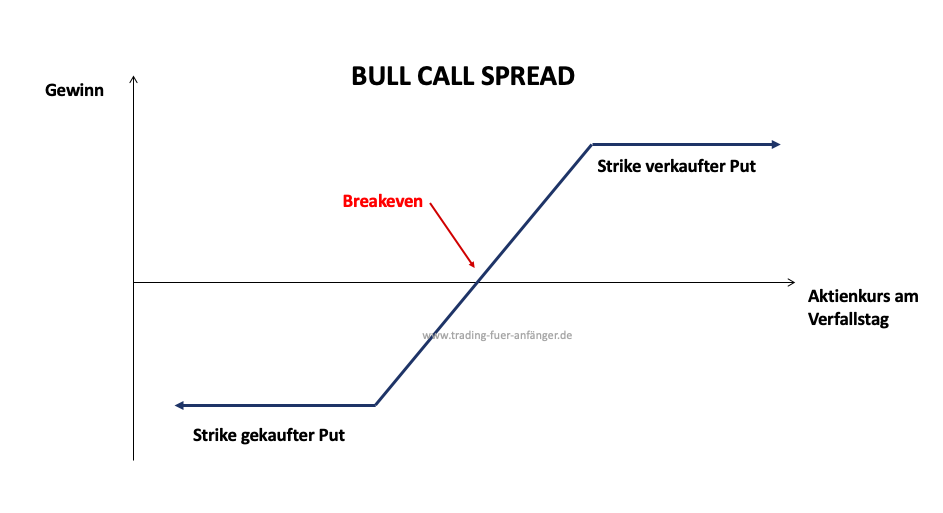

In der Praxis fungiert der Bull Call Spread als eine Alternative zur klassischen Long Call Optionsstrategie. Die Optionsprämie, welche der Trader für den Verkauf der Call Option erhält, soll die Kosten für den Kauf der Call Option kompensieren. Zugleich befindet sich der Strike 1 des gekauften Calls unter dem Strike 2 des verkauften Calls. Dadurch erfolgt eine gezielte Begrenzung des Risikos beim Bull Call Spread. Hieraus ergibt sich jedoch ein weiterer Unterschied zur Long Call Strategie. Denn der Gewinn ist durch diesen Aspekt auch limitiert, während die Gewinnchancen beim Long Call theoretisch unbegrenzt sind.

Setup beim Bull Call Spread

Die Bull Call Spread Optionsstrategie basiert auf dem folgenden Setup:

- Call Option mit Strike 1 auf einen Basiswert wird gekauft

- Call Option mit Strike 2 auf den gleichen Basiswert wird verkauft

Der Strike 1 befindet sich normalerweise in the money. Somit sollte der Strike beim oder leicht unter dem aktuellen Kurs des Basiswerts liegen. Demgegenüber wird der Strike 2 in der Regel über dem aktuellen Aktienkurs festgelegt. Dieser Strike notiert somit out of the money. Beim Bull Call Spread haben beide Optionen die gleiche Fälligkeit.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Break-Even-Point beim Bull Call Spread

Der Break-Even-Point befindet sich beim Bull Call Spread bei Strike 2 zzgl. der anfangs gezahlten Gebühren. Wenn dieser Wert am Fälligkeitstag erreicht wird, macht der Optionshändler Gewinne.

Bestenfalls sollte der Kurs des Basiswerts bei Fälligkeit an oder über dem Strike 2 notieren. Allerdings ist eine Abweichung nach oben nicht unbegrenzt vorteilhaft. Denn dann wäre ein einfacher Call die bessere Strategie gewesen. Nichtsdestotrotz macht der Optionshändler auch dann noch Gewinne, obgleich er eben nicht die beste Wahl mit dem Bull Call Spread getroffen hat. Verluste sind bei steigenden Kursen nicht möglich.

Maximaler Gewinn und Verlust

Der maximale Gewinn dieser Optionsstrategie ist begrenzt. Dieser lässt sich durch die Differenz zwischen den Strikes 1 und 2 abzgl. der gezahlten Prämie darstellen. Einen größeren Gewinn können die Trader nicht erzielen. Demgegenüber ist auch der maximale Verlust gedeckelt. Hier können die Optionshändler lediglich die Prämie verlieren, die sie zu Beginn gezahlt haben.

Zeitwertverlust und Bull Call Spread

Der Zeitwertverlust der Bull Call Spread Optionsstrategie ist neutral. Da eine Call Option gekauft und eine Call Option verkauft wird, gleichen sich die Auswirkungen aus. Die gegensätzlichen Positionen bedingen einen neutralen Einfluss des Zeitwertverlusts.

Implizite Volatilität

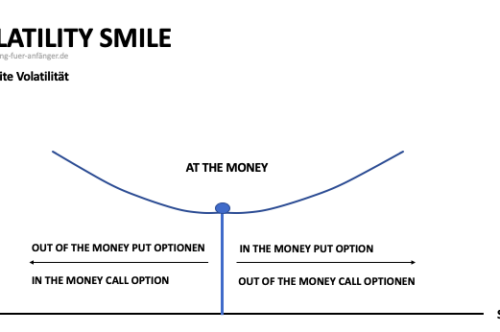

Die Auswirkungen der impliziten Volatilität hängen bei der Bull Call Spread Optionsstrategie davon ab, wo sich der Kurs des Basiswerts im Vergleich zu den beiden festgelegten Strikes befindet. Hier sind folgende Konstellationen möglich:

Wenn der Kurs des Basiswerts an oder sogar über dem Strike 2 notiert, ist es für die Bull Call Spread Strategie vorteilhaft, wenn die Volatilität abnimmt. Dann sinkt der Wert der verkauften Call Option deutlich schneller als die gekaufte Call Option. Dadurch wird der Spread immer wertvoller, dies ist für den Trader vorteilhaft. Wenn der Kurs des Basiswerts an oder unter dem Strike 1 liegt, ist es für die Bull Call Spread Strategie vorteilhaft, wenn die Volatilität ansteigt. Dann steigt der Wert der gekauften Call Option deutlich schneller als der Wert der verkauften Call Option. Dadurch steigt erneut der Wert des Spreads beim Bull Call Spread. Dies ist für den Trader die wünschenswerte Entwicklung.

Risiko bei Ausübung der Option

Die Bull Call Spread Optionsstrategie verpflichtet den Optionshändler, die Aktie zum Strike zu verkaufen, wenn die Option ausgeübt wird. Zugleich hat der Trader das Recht die Aktie zum Strike 1 zu kaufen. Die vorzeitige Ausübung ist bei dieser Optionsstrategie zu jeder Zeit möglich. Allerdings erfolgt diese in der Praxis nur in seltenen Fällen, wenn beispielsweise eine Dividendenausschüttung beim Unternehmen bevorsteht und sich der Kurs des Basiswerts schon sehr nah am Strike 2 befindet. Das Risiko einer vorzeitigen Ausübung der Option steigt am Verfallsdatum. Wenn dann der Kurs des Basiswerts nahe des Strikes der leerverkauften Option notiert, ist eine Ausübung wahrscheinlicher.

Vor- und Nachteile beim Bull Call Spread

Jede Optionsstrategie bietet sowohl Vor- als auch Nachteile. Damit Trader eigenständig entscheiden können, ob sie den Bull Call Spread nutzen wollen, gibt es im folgenden Abschnitt mehr über die Vor- und Nachteile dieser Strategie.

Der anfängliche Einsatz ist bei der Bull Call Spread Strategie geringer im Vergleich zum einfachen Call. Zugleich gibt es die Möglichkeit, mit der Wahl der richtigen Basispreise die Gewinnchancen zu maximieren. Dann können Optionshändler mit der Bull Call Spread Strategie erhebliche Gewinne erzielen. Dennoch bleibt das Risiko begrenzt, sodass dies bereits vor der Implementierung klar berechenbar ist.

Allerdings ist auch der maximale Gewinn begrenzt. Auch bei steigenden Kursen gibt es nur eine gewisse Gewinnspanne, die der Trader erreichen kann. Da Aktienkurse jedoch immer weiter steigen können, sind andere Strategien in diesem Fall vorzugswürdig. Der Bull Call Spread ist somit geeignet, wenn wirklich nur ein festes Kursziel angestrebt und somit ein begrenztes Aufwärtspotential dem Basiswert zugeschrieben wird. Zugleich muss der Kursanstieg in einem bestimmten Zeitraum erfolgen, der sich aus den Laufzeiten der Optionen ergibt.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen eignet sich diese Strategie?

Um den Bull Call Spread erfolgreich einzusetzen, sollten die Trader bereits Erfahrung im Handel mit Optionen gemacht haben. Anfänger sollten andere Strategien bevorzugen. Zwar muss man kein Experte sein, um die Strategie erfolgreich zu implementieren. Fortgeschrittene Kenntnisse sind jedoch empfehlenswert.

Tipps für die praktische Umsetzung

Die Bull Call Spread Strategie wird durch einen tendenziell sehr geringen Effekt der impliziten Volatilität auf den Ausgang der Strategie charakterisiert. Da ein Call gekauft und ein Call verkauft wird, kompensieren sich die Auswirkungen nahezu vollständig. Folglich müssen Trader die implizite Volatilität nur rudimentär berücksichtigen und können sich auf andere Aspekte der Bull Call Spread Strategie konzentrieren.

In der Praxis erreicht diese Strategie meistens den höchsten Wert, wenn sich die Fälligkeit nähert. Dann ist es möglich, die Position vorzeitig zu schließen. Dafür sollte die verkaufte Call Option einen maximal geringen Zeitwert aufweisen. Je geringer der Zeitwert ist, desto besser ist es für den Trader. Deshalb kann man beim Bull Call Spread auf Optionen setzen, die eine kurze Laufzeit haben. Häufig beträgt die Laufzeit der Optionen weniger als 60 Tage.

Empfehlenswert für Optionshändler ist ein Vergleich der Bull Call Spread Strategie mit dem Bull Put Spread. Denn die Gewinn- und Verlustchancen stimmen überein. Der entscheidende Unterschied ist hier nur der monetäre Geldfluss bei der Implementierung. Beim Bull Call Spread ist eine Prämienzahlung zu Beginn erforderlich, sodass der Gewinn erst bei der Schließung der Position entsteht. Demgegenüber gibt es beim Bull Put Spread bereits zu Beginn eine Prämie, sodass später die Optionen zurückgekauft werden, was wiederum den Gewinn minimiert. Wer die gleichen Basispreise bei diesen beiden Strategien wählt, hat exakt die gleichen Gewinnchancen.

Für den praktischen Einsatz empfiehlt sich der Fokus auf Basiswerte, die ein gewisses Aufwärtspotential in den kommenden Wochen oder Monaten haben. Dabei kommt es gar nicht darauf an, ob die Trader dem Basiswert in Form von Aktien oder Indizes langfristig Kurssteigerungen zutrauen. Es geht lediglich um einen konkreten Zeitraum, der sich aus der Laufzeit der Optionen ergibt. In diesem Zeitraum soll der Kurs des Basiswerts ansteigen. Was davor oder danach passiert, spielt für die Bull Call Spread Strategie keine Rolle.

Exemplarische Darstellung der Bull Call Spread Strategie

Um die Bull Call Spread Strategie noch besser zu verstehen, kann ein Beispiel helfen. Dafür nehmen wir an, dass die Apple Aktie aktuell mit einem Kurs von 125 US-Dollar gehandelt wird. Für die Implementierung der Bull Call Spread Strategie kauft der Optionshändler nun eine Call Option auf die Apple Aktie und verkauft gleichzeitig eine andere Call Option. Das Verfallsdatum ist gleich, die verkaufte Call Option hat den höheren Strike.

Der Short Call hat einen Strike bei 135 US-Dollar. Der Long Call wird mit einem Strike von 126 US-Dollar gekauft. Dafür bezahlt der Trader im vorliegenden Beispiel eine Prämie von 220 US-Dollar, die gleichzeitig das maximale Verlustrisiko ist. Der Optionshändler kann somit mit der Bull Call Spread Strategie bei der Apple Aktie maximal 220 US-Dollar verlieren. Die Gewinnschwelle ergibt sich nun aus dem Strike des Long Calls plus die Gebühr (220 USD / 100 = 2,20 USD). Folglich macht der Optionshändler ab einem Kurs von 128,20 USD Gewinne mit seinem Bull Call Spread.

Fazit: Bull Call Spread gegenüber Call Option bevorzugen

Die Bull Call Spread Optionsstrategie ist häufig besser geeignet als der Kauf einer einfachen Call Option. Wer zwar auf den Kursanstieg eines Basiswerts spekuliert, aber dennoch sein Risiko begrenzen möchte, kann den Bull Call Spread nutzen. Der Einsatz ist deutlich geringer als bei einem einfachen Call. Demgegenüber steigt die Wahrscheinlichkeit, dass mit der Strategie Gewinne erzielt werden. Obgleich der Gewinn begrenzt ist, kann dieser ansehnliche Höhen erreichen. Fortgeschrittene Optionshändler können somit bei bullischen Meinungen den Bull Call Spread in Betracht ziehen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Was versteht man unter Bull Call Spread?

Bei einem Bull Call Spread wird gleichzeitig eine Call-Option mit einem niedrigen Strike-Price gekauft und eine weitere Call-Option mit höheren Strike-Price verkauft. Damit spekuliert der Investor auf einen moderaten Anstieg des zugrundeliegenden Basiswerts. Der Gewinn ist auf die Differenz zwischen den beiden Strike-Preisen abzüglich der gezahlten Nettoprämie begrenzt, während das maximale Verlustrisiko auf die gezahlte Prämie für den gekauften Call beschränkt ist. Diese Strategie wird oft eingesetzt, wenn man von einem Anstieg des Marktpreises ausgeht, aber nicht mit einem signifikanten Sprung rechnet.

Welche Vorteile hat die Bull Call Spread Strategie?

Der große Vorteil der Bull Call Spread Strategie ist, dass der mögliche Verlust sich auf die Differenz aus der gezahlten Prämie für die gekaufte Call Option und der erhaltenen Prämie für die verkaufte Call Option beschränkt. Dieser Verlust tritt nur dann auf, wenn der Kurs des Basiswertes unter den Strike Price der gekauften Call-Option sinkt. In allen anderen Fällen macht der Trader einen (begrenzten) Profit.

Was ist ein Beispiel für die Bull Call Spread Strategie?

Angenommen, Sie rechnen damit, dass der Kurs (aktuell bei 250 USD) der Tesla-Aktie in den nächsten 30 Tagen ansteigen wird. Sie erwerben daher eine Call-Option mit einem Strike-Price von 255 USD und verkaufen gleichzeitig eine Call-Option mit einem Strike-Price von 270 USD. Für die gekaufte Call-Option zahlen Sie eine Prämie von 360 USD, während Sie für den Verkauf der anderen Call-Option 70 USD erhalten. Ihr maximal möglicher Verlust beträgt damit 290 USD und zwar dann, wenn die Tesla-Aktie am Verfallstag unterhalb von 255 USD schließt. Ihr maximaler Gewinn wird erreicht, wenn der Aktienkurs am Verfallstag bei oder über 270 USD liegt. In diesem Fall wäre der maximale Gewinn die Differenz zwischen den Strike-Preisen (270 USD – 255 USD = 15 USD pro Aktie) multipliziert mit der Kontraktgröße der Option (für gewöhnlich 100), minus der Nettoprämie (290 USD), also (15 USD x 100) – 290 USD = 1210 USD.