Die Long Call Optionsstrategie ermöglicht es den Marktteilnehmern, einen Basiswert zu einem bestimmten Ausführungspreis, dem sogenannten Strike, zu erwerben. Damit handelt es sich um das Pendant zum sogenannten Short Call. Wenn die Optionshändler den Basiswert aus verschiedenen Gründen nicht direkt erwerben wollen oder können, kann eine Long Call Option eine spannende Alternative darstellen.

Mit dem Long Call bekommt der Optionshändler somit das Recht, ein Wertpapier zu einem späteren Zeitpunkt zu kaufen.

Einsatz vom Long Call: Das Wichtigste in Kürze.

- Physische Recht, den Basiswert zu einem Ausführungspreis zu erwerben

- Kurzfristige Investition in steigende Märkte

- Strategie für bullische Marktphasen

- Maximaler Gewinn ist eine unbegrenzte Variable.

Funktionsweise des Long Calls

Beim Long Call profitiert der Optionshändler von der Wertentwicklung des Basiswerts, ohne denselbigen zu besitzen. Im Gegensatz zum Besitz des Basiswerts sind zugleich Risiken einer Abwärtsbewegung begrenzt. Um diese Vorteile zu nutzen, bezahlt der Marktteilnehmer eine Prämie für die Option. Dennoch ist es grundsätzlich günstiger, eine Call Option zu erwerben, als den zugrundeliegenden Basiswert zu kaufen.

Setup beim Long Call

Die Long Call Optionsstrategie basiert auf dem folgenden Setup:

- Call Option auf einen bestimmten Basiswert wird gekauft

- Strike kann sich an unterschiedlichen Punkten befinden (in the money, at the money, out of the money)

Die Positionierung des Strikes entscheidet maßgeblich über die Prämie, die Optionshändler zu Beginn der Strategie zahlen müssen.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

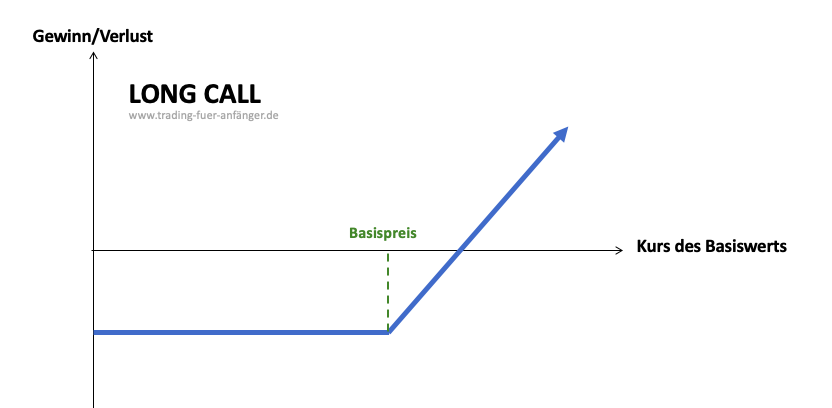

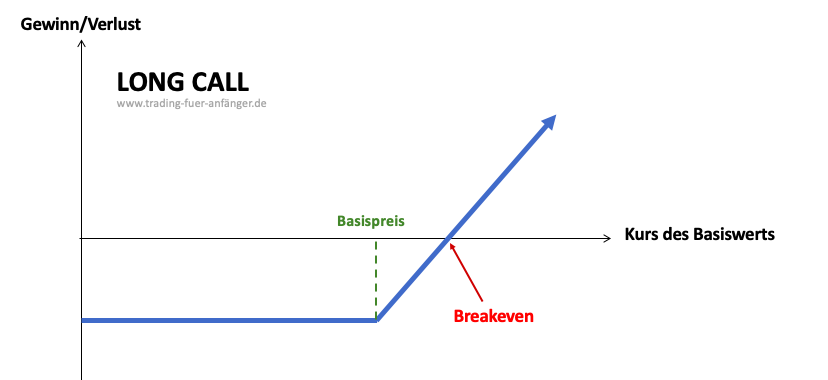

Break-Even-Point beim Long Call

Die Gewinnschwelle lässt sich einfach definieren und ist von Beginn der Strategie offensichtlich. Sobald der Kurs des Basiswerts am Fälligkeitstag über dem Ausübungspreis plus der Optionsprämie liegt, macht der Optionshändler Gewinne. Da die Optionsstrategie immer wertvoller wird, desto weiter der Basiswert steigt, sind steigende Kurse wünschenswert. Mit einem steigenden Kurs beim Basiswert steigt eben auch der Wert des Long Calls.

Zeitwertverlust beim Long Call

Der Zeitwertverlust hat ebenfalls einen klar definierbaren Einfluss auf den Long Call. Mit dem Verlauf der Zeit wird die Optionsstrategie verlustreicher. Der Zeitwertverlust hat einen klar negativen Einfluss, sofern der Long Call seinen Ausführungspreis nicht erreicht hat.

Implizite Volatilität

Eine implizite Volatilität ist grundsätzlich wünschenswert, da die Preise für die Option infolgedessen steigen. Somit sollten Marktteilnehmer darauf spekulieren, dass in den nächsten Wochen der Basiswert volatiler wird. Allerdings sollte eine derartige Volatilität nicht von Anfang an gegeben sein. Wenn die Long Call Optionsstrategie implementiert wird, ist eine niedrige Volatilität nämlich vorteilhaft, da dann die Prämie für den Long Call geringer ist. Folglich startet die Optionsstrategie mit geringen Anfangskosten, die Gewinnschwelle wird schneller erreicht.

Maximaler Gewinn und Verlust

Grundsätzlich handelt es sich beim maximalen Gewinn dieser Strategie um eine unbegrenzte Variable. Denn Aktienkurse können in der Theorie nahezu unbegrenzt steigen, obgleich es in der Praxis regelmäßig Grenzen für einen Kursanstieg gibt.

Demgegenüber ist auch das Verlustrisiko von Beginn der Strategie klar beziffert. Wenn der Strike der Option nicht erreicht wird, werden die Optionen wertlos. Dann verliert der Optionshändler die Prämie, die er zum Beginn für den Long Call zahlen musste.

Für wen eignet sich diese Strategie?

Bei der Long Call Optionsstrategie handelt es sich um eine gute Möglichkeit, um mit dem Optionshandel zu beginnen. Der Kauf einer derartigen Option erfolgt dennoch auch von erfahrenen Marktteilnehmern. Grundsätzlich lässt sich feststellen, dass eine Long Call Optionsstrategie von jedem Marktteilnehmer verfolgt werden kann. Allerdings sollten Anfänger grundsätzlich darauf achten, dass die Long Calls nicht allzu weit aus dem Geld notieren. Zwar steigen dann die Aussichten auf eine höhere Rendite, allerdings sind die grundlegenden Erfolgsaussichten signifikant geringer. Je weiter der Long Call out of the money notiert, desto spekulativer wird die Optionsstrategie.

Für wann eignet sich diese Strategie?

Die Long Call Strategie eignet sich für bestimmte Marktphasen. Die Marktteilnehmer müssen hinsichtlich der Entwicklung des Basiswerts bullisch eingestellt sein. Bestenfalls erwarten sie zu Beginn der Strategie eine geringe Volatilität und in Zukunft stark steigende Kurse bei der Aktie.

Tipps für die praktische Umsetzung

Grundsätzlich können die Optionshändler den Call auch noch tiefer in the money kaufen. Allerdings sind die Optionen, die sich bereits in the money befinden, teurer als die Optionen, welche out of the money notieren. Dabei handelt es sich um eine dem Optionshandel inhärente Gegebenheit. Schließlich haben derartige Optionen bereits einen inneren Wert. Je tiefer die Call Option somit in the money liegt, desto höher ist das jeweilige Delta. Je höher das Delta der Option ist, desto größer sind die Parallelen zu einem direkten Kauf des Basiswerts. Nichtsdestotrotz lässt sich auch hier das zur Verfügung stehende Kapital effizienter einsetzen, als dies bei einem direkten Erwerb der Aktien der Fall ist.

Wenn die Call Optionen eine kurze Laufzeit haben, sollten die Optionshändler zunehmend vorsichtig agieren. Dann reagiert der Optionspreis sensibel auf alle Kursbewegungen beim Basiswert. Bei langlaufenden Optionen ist dies nicht der Fall. Es realisiert sich das sogenannte Gamma-Risiko, das Optionshändler bei einer kurzen verbleibenden Laufzeit berücksichtigen sollten.

Fazit: Spekulativer Optionshandel

Einerseits handelt es sich bei der Long Call Optionsstrategie um eine spekulative Strategie, mit welcher Marktteilnehmer auf steigende Kurse bei einem Basiswert (beispielsweise einer Aktie spekulieren). Andererseits ist das Risiko einwandfrei kalkulierbar, dies ist auf die anfangs gezahlten Prämien begrenzt. Zugleich eignet sich diese Strategie auch für Marktteilnehmer mit wenig Erfahrung im Optionshandel, da die Implementierung leicht ist und zugleich der Ablauf verständlich scheint.

Übrigens kommen Statistiken zu dem Ergebnis, dass die meisten Long Calls im Laufe der Zeit als wertlos verfallen. Der Ausführungspreis wird dann nicht erreicht. Obgleich die Anwendung simpel und der Long Call für Anfänger geeignet ist, sollten die Marktteilnehmer somit nur auf den Long Call setzen, wenn sie sich sicher sind, dass die Kurse beim Basiswert ansteigen. Dann kann der Long Call sogar Vorteile gegenüber dem direkten Investment in den Basiswert bieten. Zugleich kann auch die Optionsstrategie einen theoretisch unbegrenzten Gewinn erzielen, da der Basiswert theoretisch unbegrenzt steigen kann.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen und Antworten zum Long Call:

Sind Long Calls bullisch oder bärisch?

Ein Long Call ist bullisch. Sie bezahlen eine Prämie, um das Recht zu erwerben, den Basiswert zum Strike-Price zu kaufen. Das ist dann profitabel, wenn der Marktpreis über dem Strike-Price der Call-Option liegt, was den Long Call zu einem bullischen Instrument macht.

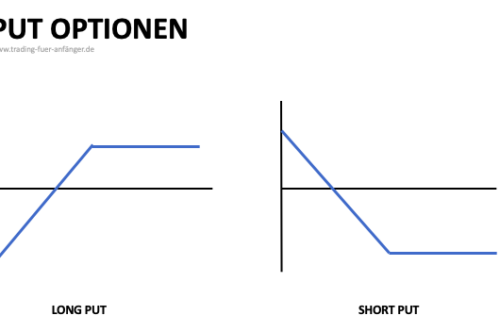

Was ist das Gegenteil eines Long Call?

Das Gegenteil eines Long Call ist der Short Call. Anstatt eine Call-Option zu kaufen, verkauft der Anleger sie und erhält dafür eine Prämie. Dies macht in Szenarien Sinn, in denen der Anleger von fallenden oder seitwärts laufenden Märkten mit leichter Abwärtstendenz ausgeht.

Was ist das Risiko bei Long Calls?

Das Risiko dieser Strategie beschränkt sich lediglich auf die gezahlte Optionsprämie, falls der Kurs des zugrundeliegenden Basiswerts unter dem Break-Even-Point der Option liegen. In diesem Fall lohnt es sich nicht, die Option auszuüben, da der Basiswert am Markt günstiger zu bekommen wäre.

Wie berechne ich den Break-Even-Point eines Long Call?

Um den Break-Even-Point eines Long Call zu berechnen, addieren Sie den Strike-Price der Option mit der dafür gezahlten Prämie. Das Ergebnis ist der Kurs, den der zugrundeliegende Basiswert mindestens erreichen müsste, damit die Optionsposition bei Ablauf keinen Verlust erzeugt. Über diesen Punkt hinaus erzielt der Inhaber der Call-Option einen Gewinn.