Der Optionshandel unterscheidet sich grundlegend vom Handel mit Aktien, ETFs und Co. Der Preis einer Option setzt sich nämlich nicht ausschließlich aus Angebot und Nachfrage zusammen und ist zugleich nicht nur von der Kursentwicklung des Basiswerts abhängig.

Vielmehr wird die Optionsprämie durch verschiedene Faktoren beeinflusst. Im folgenden Beitrag gibt es somit alles Wissenswerte rund um die Optionsprämie und deren Berechnung. Dabei bezeichnet die Optionsprämie den jeweiligen Preis für eine Option. Dieser ist einer der wichtigsten Faktoren im Optionshandel.

Das Wichtigste in Kürze

- Bei der Optionsprämie handelt es sich grundsätzlich um den Preis einer Option. Mittlerweile hat sich jedoch der Begriff der Prämie eingebürgert. Der Optionsverkäufer nimmt diese Prämie ein, da er verschiedene Risiken eingeht.

- Die klare Berechnung der Optionsprämie ist nicht einfach und wird letztendlich von Angebot und Nachfrage bestimmt. Es gibt jedoch Anhaltspunkte und Modelle, die bei der Berechnung helfen können.

- Die wichtigsten Einflussfaktoren sind der innere Wert einer Option, den Zeitwert und die implizite Volatilität des Basiswertes.

Was ist die Optionsprämie?

Bei der Optionsprämie handelt es sich um den Preis für eine Option, den der Käufer an den Verkäufer entrichten muss. Diesen Preis zahlt er, um die Rechte an der Option zu erlangen. Der Verkäufer bekommt die Prämie als Entschädigung für das Eingehen bestimmter Verpflichtungen.

Bei einer Call Option kann der Käufer den Basiswert dann zum Strike Preis erwerben. Bei einer Put Option hat der Käufer das Recht, den Basiswert zu verkaufen. Dabei spielt es grundsätzlich keine Rolle, ob die Option ausgeübt wird. Am Ende der Laufzeit oder an einem vorab festgelegten Tag hat der Käufer das Recht, zu kaufen oder zu verkaufen. Die Optionsprämie kompensiert die Risiken für den Verkäufer, die aus dem Verkauf der Option entstehen. Schließlich hat dieser keinen Einfluss auf das letztendliche Vorgehen des Käufers, da dieser mit dem Kauf der Option die Rechte erworben hat. Die erhaltene Optionsprämie muss als potenzieller Gewinn der Strategie versteuert werden.

Zusammenfassend lässt sich konstatieren, dass es sich bei der Optionsprämie um den Preis einer Option handelt. Diese wird vom Käufer an den Verkäufer (Stillhalter) der Option gezahlt. Die Optionsprämie lässt sich als eine Art Entschädigung für die Risiken des Verkäufers charakterisieren. Verschiedene Faktoren beeinflussen die Höhe der Optionsprämie. Auf diese Aspekte wird noch im weiteren Verlauf des Beitrags eingegangen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Die Berechnung der Optionsprämie

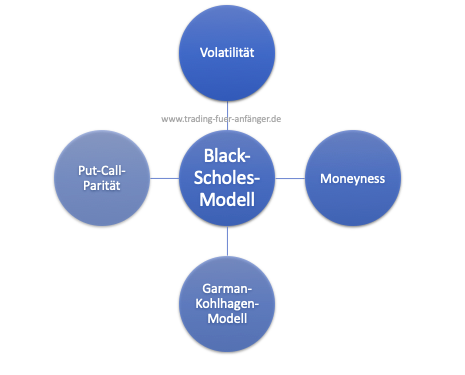

Die jeweilige Optionsprämie wird ebenfalls durch die freien Gesetze des Marktes bestimmt. Somit ist es nicht richtig zu sagen, dass die Optionsprämie nicht durch Angebot und Nachfrage bestimmt wird. Allerdings gibt es wichtige Einflussfaktoren, die gerade Angebot und Nachfrage im Optionshandel bestimmen. Die tatsächliche Preisfindung erfolgt somit an den Märkten. Demgegenüber gibt es mathematische Modelle, die dabei helfen, den Preis einer Option zu einem gewissen Zeitpunkt zu berechnen. Besonders beliebt ist hier das Black-Scholes-Modell. Diese Modelle verfolgen jedoch einen anderen Ansatz. Die genaue Berechnung der Optionsprämie ist für die Käufer kaum erforderlich. Vielmehr ist es fundamental, die Einflusskräfte auf die Höhe der Optionsprämie zu kennen und deren Entwicklung zu verstehen.

Diese Faktoren beeinflussen die Prämie

Die klare Berechnung der Optionsprämie ist nicht einfach. Doch die grundlegenden Tendenzen lassen sich verstehen, wenn man einen Blick auf die Faktoren wagt, die die Prämie beeinflussen. Im folgenden Abschnitt geht es somit um den inneren Wert der Option (Moneyness), den Zeitwert einer Option (Zeitwertverlust) und die implizite Volatilität (erwartete Volatilität). Denn diese drei Aspekte beeinflussen die Höhe der Optionsprämie maßgeblich.

Innerer Wert einer Option

Der innere Wert einer Option ist eine maßgebliche Komponente, um die Optionsprämie zu bestimmen. Dabei handelt es sich um die sogenannte Moneyness, die sich aus der Differenz zwischen dem Strike Preis der Option und dem aktuellen Kurs des Basiswerts darstellt. Der Strike Preis ist der Preis, zu welchem der Käufer die Option ausüben kann. Der Käufer kann zum Ausübungspreis den Basiswert verkaufen oder kaufen – abhängig davon, ob es sich um eine Call oder Put Option handelt. Der Kurs des Basiswerts verändert sich fortlaufend, sodass auch der innere Wert einer Option variiert.

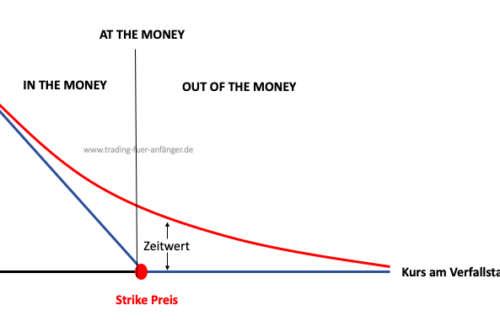

Die Differenz zwischen Basiswert (aktueller Kurs) und Strike Preis (gleichbleibend) ergibt den inneren Wert der Option. Die sogenannte Moneyness lässt sich in drei verschiedene Kategorien unterteilen. Eine Option kann in the money, at the money oder out of the money notieren. Je tiefer sich die Option in the money befindet, desto höher ist die Optionsprämie. Je weiter die Option jedoch out of the money liegt, desto günstiger ist eine Option. Dies hängt mit dem individuellen Risiko des Verkäufers zusammen. Wenn sich eine Option bereits tief im Geld befindet, ist die letztendliche Ausübung wahrscheinlich. Der Verkäufer trägt ein höheres Risiko, im Gegenzug zahlt der Käufer eine höhere Prämie. Umgekehrt ist dies, wenn die Option weit out of the money notiert. Dann ist der Eintritt der Ausübung unwahrscheinlich. Das Risiko liegt hier eher auf Seiten des Käufers, sodass dieser nur eine kleine Prämie für den Kauf der Option bezahlen muss.

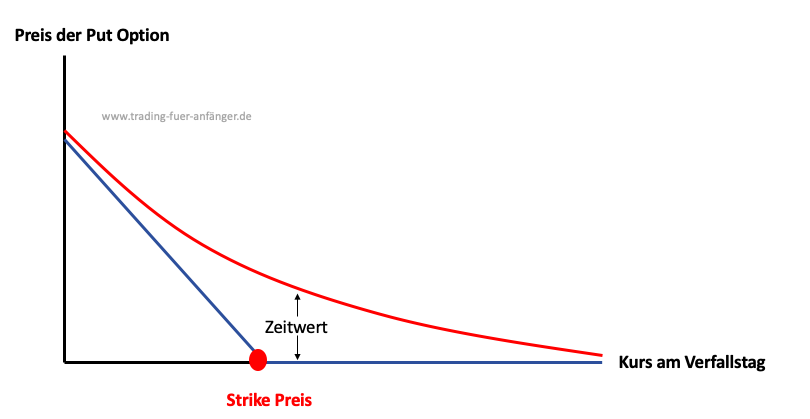

Zeitwert einer Option

Wenn das Ausübungsdatum einer Option weit in der Zukunft liegt, steigt die Wahrscheinlichkeit hoher Kursschwankungen. Damit geht ein höheres Risiko für den Verkäufer der Option einher, da dieser den Verlauf der Kursentwicklung nicht präzise planen kann. Folglich haben Optionen mit einer langen Laufzeit einen höheren Preis. Zugleich kommen lang laufende Optionen, die auch als LEAPS bezeichnet werden, nur bei wenigen Optionsstrategien zum Einsatz. Der Zeitwert beeinflusst somit die Höhe der Optionsprämie. Kurze Laufzeiten sind deutlich planbarer und gehen somit mit einer geringeren Optionsprämie einher.

Implizite Volatilität des Basiswertes

Der nächste Einflussfaktor auf die Höhe der Optionsprämie ist die implizite Volatilität. Dabei handelt es sich um die erwartete Volatilität bei der Kursentwicklung des zugrundeliegenden Basiswerts. Die implizite Volatilität bezeichnet jedoch nicht die aktuellen Schwankungen, sondern fokussiert sich auf die Erwartungen. Je höher eine implizite Volatilität beim Basiswert ist, desto höher ist auch die Prämie. Schließlich steigt erneut das Risiko, dass sich die Kurse entgegen der Erwartungen entwickeln und am Ende der Laufzeit ungünstig stehen.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

So entwickelt sich der Preis einer Option

Die verschiedenen Aspekte vermögen es, eine grundlegende Entwicklung der Prämien einer Option zu verdeutlichen. Dabei haben alle drei Einflussfaktoren ihre Berechtigung, obgleich im Einzelfall diese unterschiedlich starke Auswirkungen haben. Anhand dieser dargestellten Faktoren wollen wir im nächsten Abschnitt mithilfe eines Beispiels erläutern, wie sich die Optionsprämie verändert. Dabei geht es immer nur um die Darstellung einer Entwicklungstendenz.

Kauf einer Call Option:

- Strike liegt bei 50 Euro

- Kurs liegt bei 40 Euro

- Restlaufzeit beträgt 30 Tage

- Implizite Volatilität ist gering

Die Call Option hat keinen inneren Wert. Der Zeitwert ist mit 30 Tagen moderat. Die Auswirkungen der impliziten Volatilität sind gering. Somit dürfte die zu zahlende Optionsprämie ebenfalls niedrig sein.

Kauf einer Put Option:

- Strike liegt bei 100 Euro

- Kurs des Basiswerts liegt bei 50 Euro

- Restlaufzeit beträgt 90 Tage

- Implizite Volatilität ist hoch

Der innere Wert der Option beträgt 50 Euro. Der Zeitwert ist deutlich höher, das Gleiche gilt für die implizite Volatilität. Auf Basis dieser Annahmen muss der Käufer einer hohe Optionsprämie zahlen.

Kauf einer Call Option:

- Strike liegt bei 150 Euro

- Kurs liegt bei 200 Euro

- Restlaufzeit von 40 Tagen

- Implizite Volatilität ist mittelmäßig ausgeprägt

Die Call Option hat einen inneren Wert von 50 Euro. Der Zeitwert ist deutlich höher. Die implizite Volatilität ist bei diesem Beispiel mittel. Daraus dürfte sich eine Optionsprämie im mittleren bis höheren Bereich ergeben. Nur eine höhere Restlaufzeit und eine höhere implizite Volatilität würden noch höhere Prämien bedingen.

Fazit

Bei der Optionsprämie handelt es sich somit um den Preis einer Option. Mittlerweile hat sich jedoch der Begriff der Prämie eingebürgert. Der Optionsverkäufer nimmt diese Prämie ein, da er verschiedene Risiken eingeht. Je nach Ausmaß der Risiken variiert auch die Höhe der Prämie. Mit der Moneyness einer Option, dem Zeitwert und der impliziten Volatilität gibt es drei Faktoren, die maßgeblich über die Höhe der Optionsprämie entscheiden. Um von der Optionsprämie und den Einflussfaktoren zu profitieren, sollten sich Trader sorgfältig mit dieser Thematik beschäftigen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Was versteht man unter der Optionsprämie?

Die Optionsprämie ist der Preis, den der Käufer einer Option an den Verkäufer (Stillhalter) zahlt. Der Inhaber erwirbt damit das Recht, den zugrundeliegenden Basiswert zum Strike-Price bis zum Verfallstermin an den Stillhalter zu verkaufen (Put) bzw. von diesem zu kaufen (Call).

Wie wird die Höhe der Optionsprämie bestimmt?

Die Höhe der Optionsprämie setzt sich aus Zeitwert, innerem Wert und impliziter Volatilität zusammen. Der Zeitwert ist umso höher, je weiter der Verfallstermin in der Zukunft liegt. Der innere Wert ist der Betrag, um den der Preis des Underlying über (im Falle einer Call-Option) oder unter (im Falle einer Put-Option) dem Ausübungspreis der Option liegt.

Die implizite Volatilität ist ein Maß für die erwartete Schwankungsbreite des Underlyings bis zum Verfall der Option. Je höher die implizite Volatilität ist, umso höher ist auch die Optionsprämie.

Wie berechne die Optionsprämie?

Um die Höhe einer Optionsprämie zu berechnen, addieren Sie einfach den inneren Wert einer Option mit ihrem Zeitwert. Dazu müssen allerdings einige Faktoren bereits im Voraus bekannt sein. Eine präzisere Methode zur Berechnung der Optionsprämie ist das Black-Scholes-Modell, das allerdings wesentlich komplizierter ist. Im Allgemeinen kommen Trader auch ohne eine genaue Berechnung der Optionsprämie aus. Wichtiger sind im Optionshandel Kennzahlen wie innerer Wert, Zeitwert sowie die sogenannten Optionsgriechen, also Kennzahlen, die die Sensitivitäten einer Option gegenüber verschiedenen Marktfaktoren darstellen.