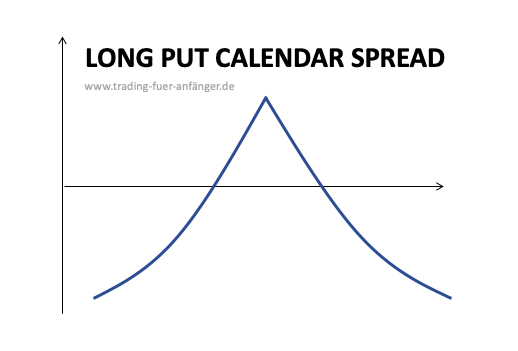

Die Long Put Calendar Spread Optionsstrategie basiert auf dem Verkauf eines Short Puts. Zudem wird eine Verkaufsoption (Long Put) mit dem gleichen Strike 1 gekauft. Allerdings unterscheidet sich die Fälligkeit. Der Long Put sollte einen Monat später fällig werden als der Short Put.

Im folgenden Beitrag geht es um Definition, Setup, maximaler Gewinn und Verlust beim Long Put Calendar Spread, damit Optionshändler diesen gezielt einsetzen können.

Long Put Calendar Spread: Das Wichtigste in Kürze

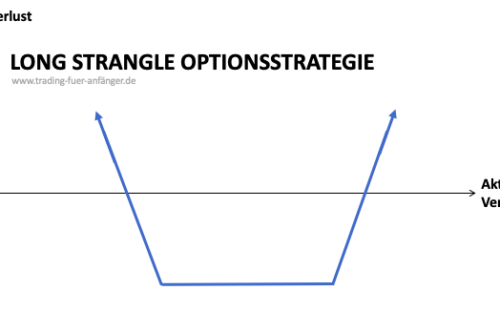

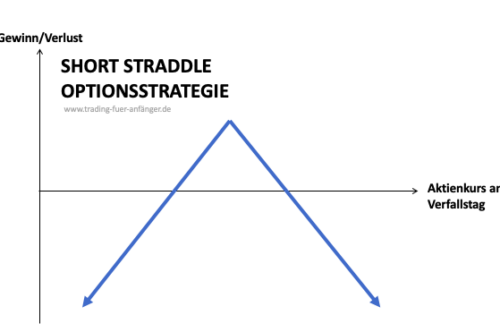

- Der Long Put Calendar Spread kann zum Einsatz kommen, wenn die Optionshändler innerhalb eines bestimmten Zeitraums kaum Schwankungen erwarten.

- Der Zeitwertverlust ist grundsätzlich positiv für die Long Put Calendar Spread Strategie.

- Wenn Zeit verstreicht, wirkt sich dies wertsteigernd aus.

Funktionsweise der Long Put Calendar Spread Strategie

Die Anwendung der Strategie kann sich je nach konkreter Markteinschätzung unterscheiden. Wenn kaum Schwankungen erwartet werden, empfiehlt sich der Long Put Calendar Spread at the money. Wenn die Marktmeinung jedoch leicht bärisch ist, können Optionshändler die Strategie mit einem Put out of the money dementsprechend ausrichten. In den meisten Fällen wird die Optionsstrategie mit dem Intervall von einem Monat eingesetzt. Doch unterschiedliche Laufzeiten sind möglich. Je länger die Laufzeiten sind, desto wichtiger ist eine umfassende Expertise, die auch das Rollen der Positionen einschließt.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Setup beim Long Put Calendar Spread

Der Long Put Calendar Spread basiert auf dem folgenden Setup:

- Put Option mit kurzer Laufzeit wird verkauft

- Put Option mit späterem Fälligkeitsdatum wird gekauft

- Strike 1 befinde sich an oder nahe des Aktienpreises

Der Break-Even-Point

Ein Break-Even-Point lässt sich grundsätzlich bestimmen. Allerdings existieren zu viele Variablen, um diese Bestimmung verlässlich und genau vorzunehmen. Folglich sollten sich Optionshändler nicht auf die Definition der Gewinnschwelle versteifen. Bestenfalls befindet sich der Aktienpreis nahe von Strike 1, wenn die erste Option mit kürzerer Laufzeit fällig wird.

Zeitwertverlust und Long Put Calendar Spread

Der Zeitwertverlust ist grundsätzlich positiv für die Long Put Calendar Spread Strategie. Wenn Zeit verstreicht, wirkt sich dies wertsteigernd aus. Schließlich verliert der Call mit der kürzeren Laufzeit stärker an Wert. Somit lässt sich dieser günstig zurückkaufen. Die Option mit späterer Fälligkeit ist noch kaum vom Zeitwertverlust betroffen, da sich dieser exponentiell entwickelt.

Implizite Volatilität

Die Long Put Calendar Spread Strategie eignet sich ideal für Marktphasen, in welchen geringe Schwankungen beim Basiswert erwartet werden. Schließlich handelt es sich um eine neutrale Optionsstrategie. Bei einer steigenden impliziten Volatilität rund um der Fälligkeit der ersten Option, sollten Optionshändler eventuell ihre Position schließen. Starke Schwankungen wirken sich dann nämlich stark wertmindernd aus. Folglich sollten Optionshändler darauf achten, dass ein Basiswert mit geringer Volatilität ausgewählt wird.

Maximaler Gewinn und Verlust

Der maximale Gewinn lässt sich bei dieser Optionsstrategie leicht berechnen. Dafür nimmt man den Ertrag der Long Put Option und zieht die Kosten für den zurückgekauften Short Put ab. Zugleich muss die gezahlte Prämie ebenfalls gewinnmindernd berücksichtigt werden.

Beim Long Put Calendar Spread ist der maximale Verlust auf die gezahlte Prämie begrenzt. Allerdings lässt sich das Risiko nur schwer bestimmen. Entscheidend ist die Entwicklung der Option mit längerer Laufzeit. Dies führt dazu, dass sich die Long Put Calendar Spread Optionsstrategie nur für erfahrene Marktteilnehmer eignet.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Was ist ein Beispiel für einen Long Put Calendar Spread?

Angenommen, die Aktie von Boeing handelt derzeit bei USD 203. Sie gehen davon aus, dass sich der Kurs der Aktie in den nächsten 2 Monaten seitwärts bewegen und danach fallen wird. Um einen Long Put Calendar Spread zu implementieren, verkaufen Sie nun beispielsweise einen Put mit Strike-Price USD 200 und einem Gültigkeitszeitraum von 2 Monaten und erhalten dafür eine Prämie USD 725.

Um den Long Put Calendar Spread zu vervollständigen, kaufen Sie gleichzeitig einen Put mit demselben Strike-Price von USD 200, jedoch mit einem längeren Gültigkeitszeitraum, sagen wir 4 Monate, für den Sie eine Prämie von USD 950 zahlen. Ihre Nettoausgaben für diese Strategie belaufen sich damit auf USD 225 (USD 950 gezahlte Prämie für den langfristigen Put abzüglich der USD 725 erhaltenen Prämie für den kurzfristigen Put).

Diese Position ist optimal, wenn Sie erwarten, dass der Kurs der Boeing-Aktie nach dem Verfall des kurzfristigen Puts fällt, da der Wert Ihres langfristigen Puts in einem fallenden Markt zunehmen würde, während der Verfall des kurzfristigen Puts Ihre anfänglichen Kosten reduziert.

Schauen Sie sich den Kurs der Boeing-Aktie an:

Für wen ist die Strategie geeignet?

Die Long Put Calendar Spread Strategie eignet sich vornehmlich für Optionshändler, die über viel Erfahrung verfügen. Die Optionen haben unterschiedliche Fälligkeitszeitpunkte. Um dies abschätzen zu können, ist eine fundierte Erfahrung im Optionshandel wünschenswert.

Für wann ist die Strategie geeignet?

Der Long Put Calendar Spread kann zum Einsatz kommen, wenn die Optionshändler innerhalb eines bestimmten Zeitraums kaum Schwankungen erwarten. Folglich handelt es sich um eine Strategie, die sich für neutrale Marktphasen eignet.

Tipps für die praktische Umsetzung

Um den Long Put Calendar Spread gewinnbringend einzusetzen, sollten sich die Optionshändler frühzeitig damit beschäftigen, welche Folgen die Ausübung der Short Optionen hat. Somit sollte es sich nicht um europäische, sondern amerikanische Optionen handeln. Schließlich lassen sich nur diese während der gesamten Laufzeit ausüben. Allerdings dominieren die amerikanischen Optionen.

Für die Praxis empfiehlt sich eine Verdoppelung der gezahlten Prämie, wenn es sich um Optionen mit Monatsintervall handelt. Sofern sich die Kurse wie erwartet entwickeln, werden die Gewinne gleichzeitig beim Schließen der Positionen realisiert.

Fazit: Mögliche Strategie für neutrale und bärische Bewegungen

Je nach Umsetzung eignet sich der Long Put Calendar Spread für eine neutrale bis leicht bärische Markteinschätzung. Da die Laufzeiten der Optionen unterschiedlich sind, ist eine gewisse Erfahrung essentiell. Die Gewinne werden im besten Fall bei Fälligkeit der kürzeren Option realisiert, sodass die länger laufende Position dann ebenfalls geschlossen werden kann.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Wann macht ein Long Put Calendar Spread am meisten Sinn?

Ein Long Put Calendar Spread macht dann am meisten Sinn, wenn der Anleger davon ausgeht, dass sich der Markt bis zum Verfallstermin der verkauften Option seitwärts bewegen wird. Im Optimalfall bewegt sich der Markt nach dem Verfall des verkauften Puts dann stark abwärts, um den Long Put zu einem möglichst hohen Preis verkaufen zu können.

Wann macht ein Ausstieg aus einem Long Put Calendar Spread Sinn?

Ein Ausstieg aus dem Long Put Calendar Spread kann zum Verfallstermin der verkauften Option Sinn machen, allerdings ist dies davon abhängig, wie der Anleger die weitere Marktentwicklung bis zum Verfall des Long Put einschätzt.

Ist ein Long Put Calendar Spread bullisch oder bärisch?

Ein Long Put Calendar Spread ist in der ersten Phase, also bis zum Verfallstermin des verkauften Puts, bullisch. In der zweiten Phase, also bis zum Verfallstermin des Long Put, ist die Strategie (leicht) bärisch.