Futures und CFDs erfreuen sich bei Tradern gleichermaßen an großer Beliebtheit. Wenig verwunderlich, denn die Finanzinstrumente lassen sich schnell erwerben sowie genauso schnell wieder verkaufen und dies noch am selben Tag. Darüber hinaus kann das Risiko auch für Anfänger kontrolliert und begrenzt werden. Auf den ersten Blick erscheinen CFDs und Futures sehr ähnlich. Den Unterschied zwischen den beiden Finanzinstrumenten können daher nur die wenigsten Trader erklären.

CFDs vs. Futures: Unterschied erklärt

- Futures sind kurzfristige Handelsinstrumente mit fixem Ablaufdatum.

- CFDs besitzen eine unlimitierte Laufzeit.

- Beide Instrumente unterliegen dem Gesetz der Hebelwirkung.

- Der Futureshandel ist für Kleinanleger in Deutschland verboten.

In Abhängigkeit von der eigenen Strategie und den vorherrschenden Marktbedingungen kann es allerdings sinnvoll sein, zwischen CFDs und Futures zu wechseln. Damit genau dieser gezielte Einsatz gelingt, ist es wichtig, die jeweiligen Unterschiede zu kennen.

Der nachfolgende Beitrag wird Ihnen einen detaillierten Einblick über die Unterschiede zwischen CFDs und Futures geben. Dabei werde ich insbesondere auf die Vor- und Nachteile eingehen, die bei beiden Investmentformen bestehen. Darüber hinaus werden wir einige Anwendungsmöglichkeiten näher beleuchten.

Die Unterschiede und Vor- und Nachteile im Schnellüberblick:

Vorteile von CFDs:

- Kein Ablaufdatum

- Hebelwirkung

- Einfacher Zugang

- Große Auswahl

- Professionelle Plattformen verfügbar

Nachteile von CFDs:

- Kein zentraler Handel

- Fähigkeiten des Risikomanagements notwendig

- Risikoreich für Anfänger

Vorteile von Futures:

- Handel an einer zentralen Börse

- Standardisierte Vertragsgrößen

- Geringe Kosten

- Einfacher Zugang

- Planungssicherheit für Unternehmen

Nachteile von Futures:

- Handel mit einem festen Ablaufdatum

- Hohes Risiko für Anfänger

- Verpassen von kurzfristigen Trends

- Hochkomplexes Finanzprodukt

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

CFDs im Überblick: Definition und wie Sie CFDs handeln

Bei einem CFD handelt es sich um sogenannte „contracts of difference“, sprich Differenzkontrakte. Dahinter verbirgt sich vereinfacht ausgedrückt ein Finanzprodukt, das den Wert und die Wertentwicklung einer zugrundeliegenden Basiseinheit abbildet. Steigt der Kurs der Basiswährung an, dann steigt analog der Preis des dazugehörigen CFDs an. Bei einem fallenden Kurs stellt es sich genauso in entgegengesetzter Richtung dar. Eine grundlegende Eigenschaft eines CFDs besteht darin, dass Sie die zugrundeliegende Basiseinheit zu keinem Zeitpunkt selbst besitzen, sondern immer nur das Finanzprodukt.

Aus rechtlicher Sicht ist der Handel mit CFDs in den meisten Ländern legal möglich, auch in Deutschland. Die USA stellen in der Hinsicht eine Ausnahme dar, denn der Handel mit CFDs ist in den Vereinigten Staaten untersagt.

Möchten Sie CFDs in Ihrer Trading-Strategie fest integrieren, dann kann grundsätzlich jede Basiseinheit auch als CFD gehandelt werden. Einige Beispiele dafür sind Aktien, Währungen, Rohstoffe und Kryptowährungen. Die tatsächliche Auswahl und generelle Verfügbarkeit an handelbaren CFDs richtet sich allerdings immer nach dem ausgewählten Broker. Fällt die Auswahl auf einen seriösen und regulierten Broker, dann bietet dieser in der Regel auch eine breite Auswahl an handelbaren CFDs an. Wichtig zu erwähnen ist in diesem Zusammenhang, dass der Handel nicht an einer zentralen Börse stattfindet. Es werden stattdessen bei CFDs Verträge zwischen Ihnen und dem Broker selbst geschlossen, d.h. es wird “Over the Counter” (OTC) gehandelt.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Der Handel mit CFDs erklärt:

Möchten Sie beispielsweise in Aktien investieren, dann kann einerseits direkt in die Aktie an der Börse investiert werden. Steigert die Aktie in der Folgezeit ihren Wert, dann haben Sie dadurch einen Gewinn erzielt. Auf der anderen Seite können Sie genauso mithilfe eines CFDs in Aktien investieren, allerdings mit dem Unterschied, dass Sie auch mit einem fallenden Kurs Gewinne erzielen können.

Zu Beginn des Handels steht somit eine genaue Analyse des Marktes an, um abzuleiten, ob ein zukünftiges Steigen oder Sinken der Aktie wahrscheinlich ist. Ist der Markt analysiert und die zukünftige Marktrichtung von Ihnen identifiziert, können Sie entweder einen Long-Trade (bei steigenden Kursen) oder einen Short-Trade / Shorten (bei sinkenden Kursen) öffnen. Zur Maximierung des Eigenkapitals und der damit verbundenen Gewinne bietet sich die Nutzung eines Trading Hebels bestens an.

Beispiel: Die BMW-Aktie im Short-Trade

Zum besseren Verständnis betrachten wir die Aktie von BMW als Beispiel. Nach einer intensiven Analyse des Marktes stellen Sie fest, dass das Wertpapier in den kommenden Wochen mit hoher Wahrscheinlichkeit an Wert verlieren wird. Aus diesem Grund entscheiden Sie sich dafür, einen Short-Trade bei einem Kurs von 82 Euro je Aktie zu eröffnen. Als Volumen wählen Sie eine Stückzahl von 100 Aktien aus, bei einem Hebel von 1:10.

Sobald die Aktie in den Stunden und Tagen nach dem Kauf tatsächlich beginnt zu sinken, steigen Sie bei einem Kurs von 80 Euro je BMW-Aktie aus dem Trade aus. Im Endergebnis ergibt sich dadurch ein Gewinn von 2 Euro je Aktie bzw. 200 Euro Gesamtgewinn. Da Sie einen Hebel von 1:10 genutzt haben, mussten Sie nur 10 Prozent des erforderlichen Kapitals selbst aufbringen, sprich 820 Euro. Durch den erfolgreichen Abschluss des Trades haben Sie somit über 24 Prozent Rendite auf Ihr Eigenkapital erzielt.

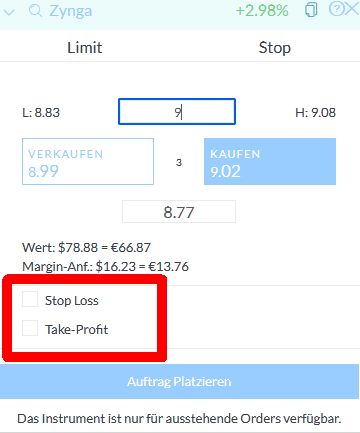

Hätte sich die Aktie hingegen weiter an Wert gewonnen und wäre beispielsweise auf 84 Euro angestiegen, dann wäre ein Verlust in Höhe von 200 Euro entstanden. Damit das Risiko in Grenzen gehalten werden kann, sollte immer ein Stop-Loss Anwendung finden. Der Stop-Loss (SL) gilt allgemein als ein effektives Tool zur Verlustbegrenzung, das von den meisten Brokern kostenlos angeboten wird.

Die Vor- und Nachteile von CFDs

Differenzkontrakte bieten den Tradern generell eine hohe Anzahl an Vorteile, allerdings auch einige Nachteile. Einen kurzen Überblick über die Vor- und Nachteile erhalten Sie im folgenden Abschnitt.

Vorteile von CFDs:

- Ein Ablaufdatum

- Hebelwirkung

- Einfacher Zugang

- Große Auswahl

- Professionelle Plattformen verfügbar

Nachteile von CFDs

- Kein zentraler Handel

- Fähigkeiten des Risikomanagements notwendig

- Risikoreich für Anfänger

Vorteile von CFDs

- Kein Ablaufdatum: Ein großer Vorteil von CFDs besteht darin, dass es kein festes Ablaufdatum gibt. Haben Sie einen Trade geöffnet, dann kann dieser solange offengehalten werden, wie Sie es möchten. Eine Ausnahme stellt eine zwangsweise Liquidation dar, sobald der Verlust das von Ihnen beim Broker hinterlegte Guthaben überschreitet.

- Große Auswahl: Jeder herkömmliche Vermögenswert kann grundsätzlich auch als CFD gehandelt werden. Aufgrund der hohen Nachfrage nach CFDs und dessen Beliebtheit, ist die verfügbare Auswahl an handelbaren Produkten in den vergangenen Jahren massiv bei den Brokern angewachsen.

- Hebelwirkung: Durch den Einsatz von Hebeln wird das mögliche Handelsvolumen je Trade deutlich erhöht. Insbesondere für Privatpersonen ist der Handel mit CFDs besonders lukrativ, aufgrund des geringen notwendigen Eigenkapitals. Durch den Hebeleffekt können Gewinne schlussendlich erheblich vergrößert werden.

- Einfacher Zugang: Der Kauf eines CFDs ist auf einfache Art und Weise bei einem Broker der Wahl möglich. Nach der Einzahlung von Eigenkapital steht dem Handel mit CFDs nichts mehr im Weg.

Nachteile von CFDs

- Kein zentraler Handel: Möchte man mit CFDs handeln, dann müssen diese „Over the Counter“ (OTC) erworben werden. Die Differenzkontrakte stellen somit Verträge zwischen Ihnen und dem Broker selbst dar. Ein Handel über eine zentrale Börse ist nicht möglich.

- Preisschwankung und Hebeleffekt: Durch die Nutzung eines Hebels wird zwar das Gewinnpotenzial auf der einen Seite vergrößert. Auf der anderen Seite entsteht allerdings durch den Hebeleffekt ein ebenso großes Risiko, Geld zu verlieren. Je höher die Schwankungen in den Märkten üblicherweise sind, desto höher ist das Verlustrisiko. Gleiches gilt für die Hebelgröße, je höher die Hebelgröße, desto größer ist das Verlustrisiko.

- Fähigkeiten des Risikomanagements notwendig: Aufgrund des hohen Verlustrisikos, das mit volatilen Märkten in Verbindung mit hohen Hebelwirkungen einhergeht, sind Fähigkeiten im Risikomanagement zwingend erforderlich. Die Nutzung eines Stop-Loss bei Ihrem CFD Broker sollte daher bei jedem Trade Anwendung finden.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

Futures im Überblick

Bei Futures handelt es sich um Vereinbarungen, die in der Regel zwischen zwei Parteien geschlossen werden. Festgelegt wird dabei ein Datum, wann ein bestimmter Vermögenswert zu einem bestimmten Preis in der Zukunft gekauft werden soll.

Ausgehend von dieser Basis leitet sich der Name Futures ab, sprich es wird ein Vertrag (Futures Contract) vereinbart, der in der Zukunft ausgeführt wird. Auf der einen Seite verpflichtet sich der Verkäufer, den Vermögenswert zum festgelegten Datum bereitzustellen. Auf der anderen Seite verpflichtet sich der Käufer, den vereinbarten Preis zu bezahlen und den Vermögenswert entgegenzunehmen. Alle Verträge sind jedoch nicht individuell ausgestaltet, sondern vollständig standardisiert. Durch die Standardisierung ist ein schneller Handel möglich, zu geringen Kosten.

In den meisten Fällen kommen die Futures Contracts bei Rohstoffen und Währungen zum Einsatz, in zwei verschiedenen Formen. Eine Form ist die Absicherung von Kursen und Preisen, auch bekannt als Hedging. Die zweite Form ist die typische Spekulation auf Kursveränderungen, um damit Gewinne erzielen zu können. Die Spekulanten sind allerdings nicht nur Einzelpersonen. In nicht wenigen Fällen nutzen große Investmentfonds oder Portfoliomanager Futures, um ihre Gewinne auszubauen.

Als Beispiel dient ein Produzent von Rohöl, der über große Ölreserven verfügt und somit auch über das kommende Jahr hinweg verkaufen kann und möchte. Damit das Unternehmen langfristig planen sowie Erlöse sichern kann, nutzt es Rohöl-Futures. Die Futures besitzen eine Laufzeit von 12 Monaten, wodurch die Preise und Erträge für die kommenden 12 Monate gesichert sind. Sollte der tatsächliche Rohölpreis innerhalb der kommenden Monate sinken, kann der Produzent von Rohöl dennoch höhere Verkaufserlöse erzielen.

Futures Trading: Der Handel mit Futures

Sobald mit Futures gehandelt wird, muss der zugrundeliegende Vermögenswert zu keiner Zeit in physischer Form besessen werden. Es reicht vollkommen aus, den Vertrag vor Ablauf des Futures zu verkaufen. Doch wo können Futures gehandelt werden? Ein großer Vorteil ist es, dass die Futures vereinfacht an einer zentralen Börse gehandelt werden können. Der Broker Ihrer Wahl wird nach Bestätigung der Order an einer zentralen Börse in Ihrem Namen den Kauf und Verkauf abwickeln.

Beispiel: Brent-Rohöl

Zur Veranschaulichung betrachten wir einen Öl-Futures-Kontrakt, der auf eine Laufzeit von 3 Monaten und 60 US-Dollar je Barrel Rohöl ausgelegt ist. Nach einiger Zeit beginnt der Wert des Rohöls anzusteigen und erreicht schnell die 70 US-Dollar je Barrel Rohöl. Der Preisanstieg ist auf politische Spannungen und eine Verknappung des Rohölvolumens zurückzuführen. Durch den gestiegenen Preis können Sie einen Gewinn von 10 Euro je Barrel mit dem Verkauf des Futures realisieren.

Die Vor- und Nachteile von Futures

Auch die Futures besitzen, genauso wie die CFDs, eine Vielzahl an Vorteilen, allerdings auch einige Nachteile. Die wichtigsten davon finden Sie nachfolgend.

Vorteile von Futures:

- Handel an einer zentralen Börse

- Standardisierte Vertragsgrößen

- Geringe Kosten

- Einfacher Zugang

- Planungssicherheit für Unternehmen

Nachteile von Futures

- Handel mit einem festen Ablaufdatum

- Hohes Risiko für Anfänger

- Verpassen von kurzfristigen Trends

- Hochkomplexes Finanzprodukt

Vorteile von Futures

- Handel an einer zentralen Börse: Ein wichtiges Merkmal von Futures ist es, dass diese an einer zentralen Börse gehandelt werden. Ermöglicht wird dies durch die standardisierte Vertragsgestaltung.

- Standardisierte Vertragsgrößen: Mit dem Handel an einer zentralen Börse und standardisierten Verträgen verbunden, ist auch die Vertragsgröße (Anzahl) standardisiert.

- Geringe Kosten: Durch die einfache Handelbarkeit und Standardisierung sind die Kosten vergleichsweise gering für einen Futures-Kontrakt.

- Einfacher Zugang: Durch Broker erhalten Sie einen schnellen und einfachen Zugang zu einer breiten Auswahl an Futures.

- Planungssicherheit für Unternehmen: Durch den Kauf von Futures können Preise langfristig gefestigt werden und bieten damit einen großen Vorteil für Unternehmen in Hinblick auf die Planung.

Nachteile von Futures

- Handel mit einem festen Ablaufdatum: Ein Kernmerkmal von Futures ist die feste Laufzeit, die allerdings zum Nachteil werden kann, sobald sich der Preis in die entgegengesetzte Richtung entwickelt.

- Hohes Risiko für Anfänger: Neben dem Risiko von Kursschwankungen des Basiswertes sind Futures zusätzlichen Einflussfaktoren ausgesetzt, die den Wert beeinflussen können. Je länger die Laufzeit des Futures, desto größer ist das Risiko.

- Verpassen von kurzfristigen Trends: Aufgrund der festgelegten Laufzeit wird ein Trader schnell in die Lage versetzt, kurzzeitige lukrative Trends förmlich aus den Augen zu verlieren.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Was sind die Gemeinsamkeiten und Unterschiede zwischen CFDs und Futures?

Damit die wesentlichen Gemeinsamkeiten und Unterschiede nochmal deutlich werden, betrachten wir die fünf wichtigsten Merkmale im Vergleich.

1. Die Art des Handels

Differenzkontrakte werden zwischen zwei Vertragspartner außerbörslich (OTC) vereinbart. Futures werden im Vergleich dazu durch Standardkontrakte an einer zentralen Börse gehandelt.

2. Hebelwirkung

Differenzkontrakte können genauso wie Futures mit Hebeln gehandelt werden, um die Gewinne zu vergrößern. Bei CFDs sind die Hebelgrößen allerdings üblicherweise größer.

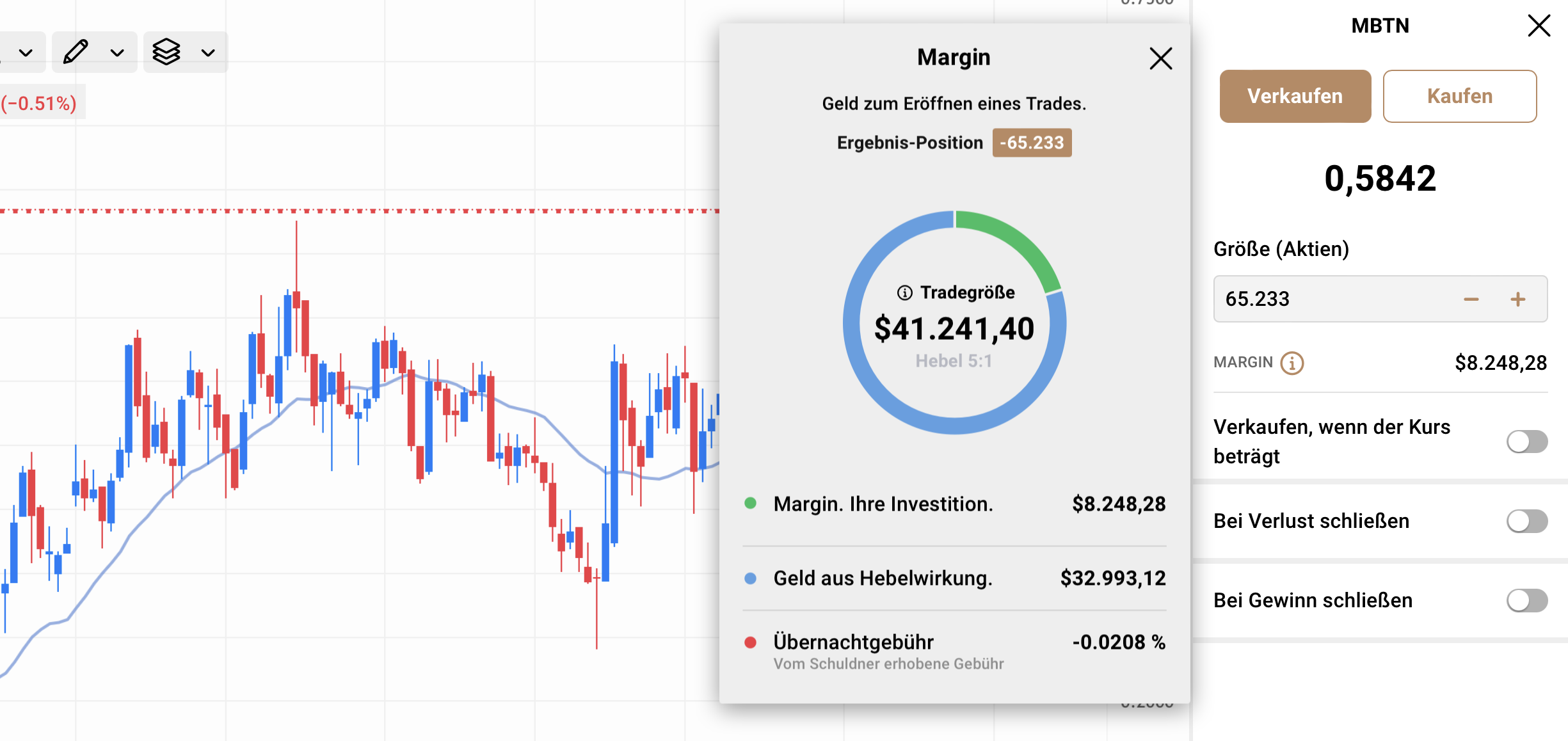

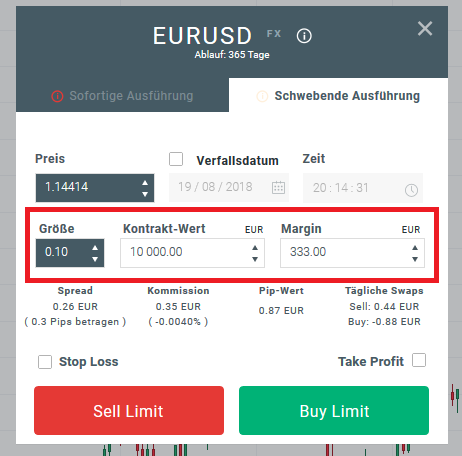

3. Margin beim Trading

Beide Arten des Tradings erfordern bei der Anwendung eines Hebels den Einsatz einer Futures Margin oder CFD Margin (Sicherheitsleistung) beim Broker.

4. Ablaufdatum

Futures besitzen ein festes Ablaufdatum, Differenzkontrakte hingegen werden ohne eine feste Laufzeit gehandelt.

5. Anfallende Handelskosten

Futures sind aufgrund ihrer festen Terminierung in der Regel frei von zusätzlichen Handelskosten, erst durch das stetige Rollen (Tausch des Futures gegen einen mit längerer Laufzeit) entstehen zusätzliche Kosten. Bei CFDs hingegen können in Abhängigkeit vom Brokers Übernacht- und Wochenendgebühren anfallen.

Die Wahl zwischen CFDs und Futures beim Trading

Sobald Sie mit dem Handel beginnen, ist die alles entscheidende Frage, sollte lieber auf ein CFD oder auf Futures zurückgegriffen werden. Die Auswahl sollte dabei immer auf Basis von verschiedenen individuellen Bewertungskriterien stattfinden. Die Bewertungskriterien sollten wiederum auf Ihre Präferenzen beim Trading angestimmt sein. Beispiele dafür sind das Risiko, der Anlagehorizont, sowie das Ziel des Geschäfts (Spekulation oder Absicherung).

Trader, die von kurzfristigen Trends profitieren möchten, greifen in der Regel auf CFDs zurück. Sollen Trades wiederum langfristig angelegt werden, können auch Futures interessant sein. Auf der anderen Seite greift ein Unternehmer, der sein Risiko abfedern und Planungssicherheit erreichen möchte, bevorzugt auf Futures zurück.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Beides kombiniert – CFDs auf Futures handeln

Das Beste aus zwei Welten vereinen die sogenannten Futures-CFDs, die sich mittlerweile bei vielen Brokern in der Auswahl befinden. Die Basiseinheiten stellen in dem Fall die Futures dar, mit deren Wert und der zukünftigen Wertentwicklung. Der CFD entwickelt sich auf dieser Basis analog zu den Futures.

Einer der großen Vorteile, der damit verbunden ist, ist die Möglichkeit, von fallenden und steigenden Kursen gleichermaßen profitieren zu können. Darüber hinaus könne Sie auf größere Hebelgrößen zurückgreifen, als beim herkömmlichen Handel mit Futures.

Aufgrund der großen Beliebtheit bei Tradern bieten die meisten großen Broker ein breites Angebot an handelbaren Future-CFDs an. Einige der besten Broker für das Trading mit Future-CFDs finden Sie nachfolgend.

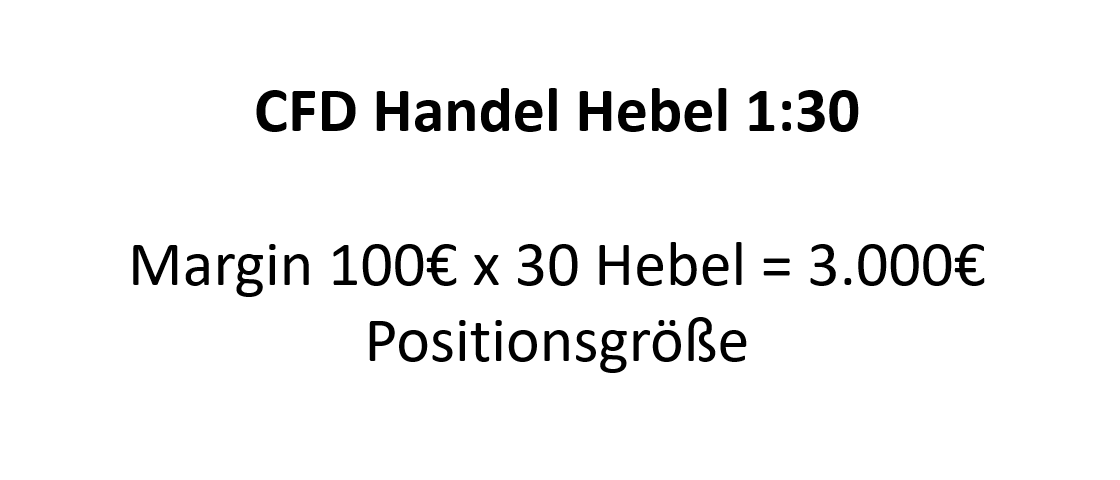

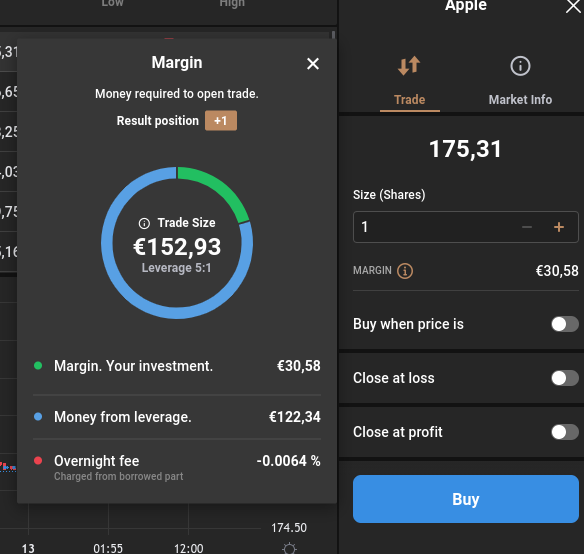

Die Hebelwirkung beim Trading mit CFDs

Sobald Sie mit CFDs auf Futures handeln, könne Sie in Abhängigkeit des Brokers auf unterschiedliche Hebelgrößen zurückgreifen. Sie müssen in dem Fall ein Teil, in Abhängigkeit der Hebelgröße, als Sicherheitsleistung beim Broker hinterlegen, die sogenannte Margin. Den restlichen Teil des notwendigen Kapitals leiht Ihnen der Broker vollständig.

Durch das Fremdkapital haben Sie die Chance, deutlich mehr Kapital am Markt zu bewegen, als Sie es nur mit dem Eigenkapital hätten machen können. Die möglichen erzielbaren Gewinne, bezogen auf das Eigenkapital, sind damit um ein Vielfaches höher als beim Trading ohne Hebel. Auf der anderen Seite steigt das Verlustrisiko genauso deutlich an. In diesem Zusammenhang ist ein konsequentes Risikomanagement zwingend erforderlich, da sonst schnell ein Totalverlust Ihres eingezahlten Geldes droht.

Handeln Sie beispielsweise mit einem Hebel in der Größenordnung von 1:10, dann können Sie mit 100 Euro Eigenkapital 1.000 Euro an der Börse bewegen. Verändert sich der Kurs des Futures um 1 Prozent, dann haben Sie einen Gewinn oder Verlust in Höhe von 10 Prozent auf Ihr Eigenkapital erzielt.

Liquidität des Brokers – Ein entscheidender Vorteil beim CFD-Trading

Beim Trading mit CFDs ist es ein entscheidender Vorteil, wenn der Broker ein hohes Handelsvolumen aufweist. Da die CFDs direkt durch den Broker angeboten und nicht an einer zentralen Börse gehandelt werden, hat das Handelsvolumen einen direkten Einfluss auf den Spread.

Je höher das Angebot und die Nachfrage beim Broker ist, desto mehr Volumen können Sie zum Wunschpreis in einer kurzen Zeit handeln. Hat der Broker hingegen ein geringes Handelsvolumen, müssen Sie oftmals einen deutlich schlechteren Preis zahlen oder sehr lange auf die Ausführung Ihres Auftrags warten.

Im Bestfall fällt Ihre Auswahl auf einen Broker, der einen großen und internationalen Kundenstamm besitzt. Dadurch ist über die komplette Handelszeit hinweg ein hohes Handelsvolumen üblich, aufgrund der verschiedenen Haupthandelszeiten.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

In 5 Schritten bis zum erfolgreichen Trade

Von einem erfolgreichen Trade sind Sie quasi nur 5 Schritte entfernt, die ich Ihnen nachfolgend in Kürze zusammengefasst habe.

1. Das Trading mit Future-CFDs verstehen

Die Grundlage des Erfolgs bildet das Verständnis über den Handel mit Future-CFDs. Sie müssen vorab ein grundlegendes Verständnis über die Funktionsweise von CFDs und Futures entwickeln. Darüber hinaus müssen Sie ebenfalls den jeweiligen Basiswert der Futures verstehen (z.B. Öl), sowie dessen Einflussfaktoren.

Ist das grundlegende Wissen vorhanden, ist es entscheidend, dass Sie passende Strategien für ein erfolgreiches Trading kennen und diese anwenden können.

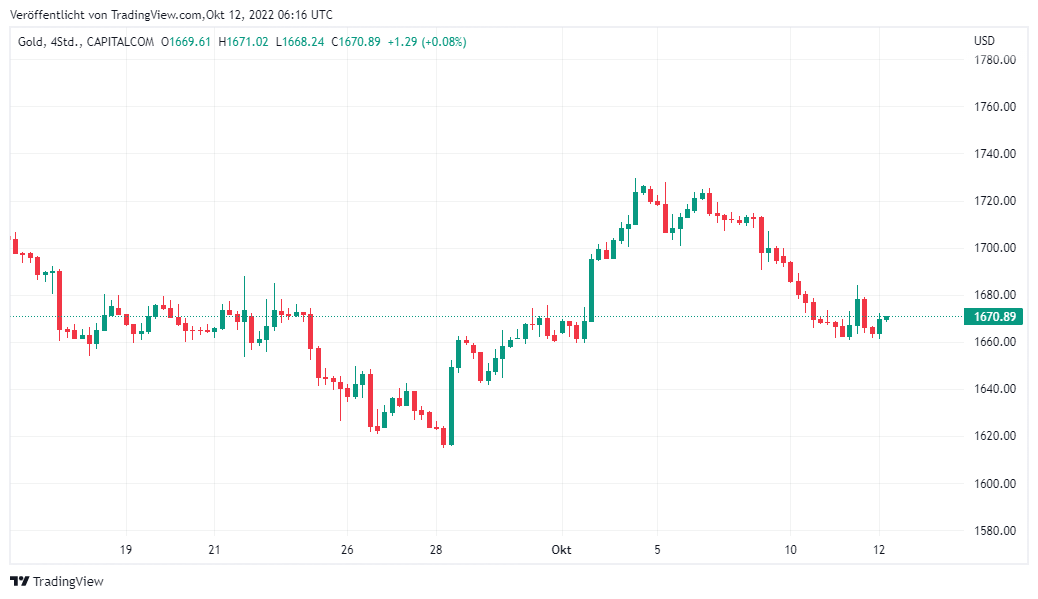

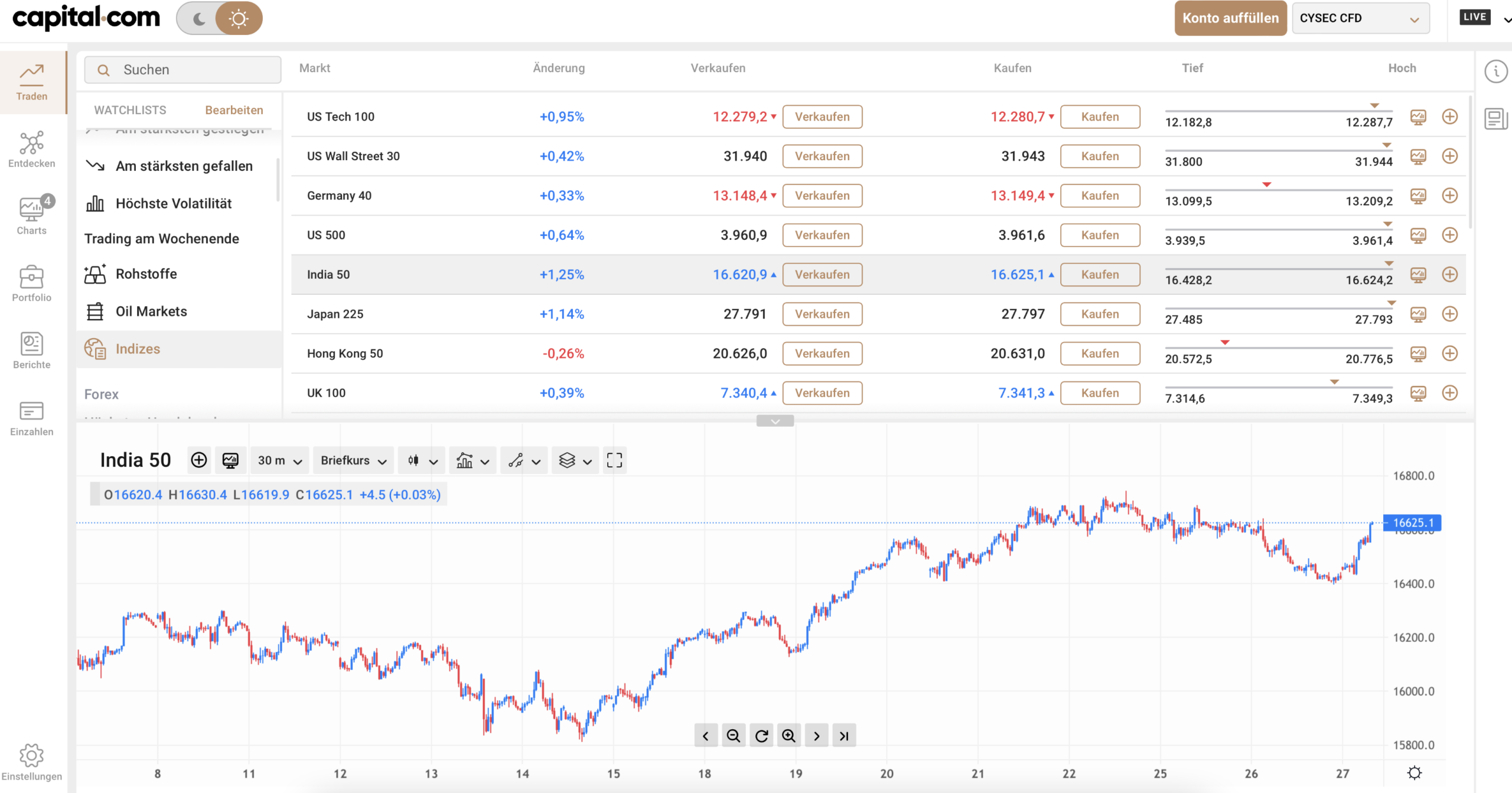

2. Auswahl eines passenden Marktes

In Abhängigkeit der persönlichen Präferenzen und dem Detailwissen über den jeweiligen Markt sollte ein für Sie passender Handelsmarkt ausgewählt werden. Ein für viele Trader entscheidendes Kriterium ist die Volatilität und damit verbunden das Risiko im jeweiligen Markt. Rohstoffe, wie Gold und Silber, werden beispielsweise oft von Tradern bevorzugt, die ein geringes Risiko eingehen wollen.

3. Auswahl eines geeigneten Brokers und Kontoeröffnung

Nachdem ein passender Markt ausgewählt wurde, ist es notwendig, einen passenden Broker für das Trading auszuwählen. Ein Blick ins Internet genügt und schon werden eine Vielzahl von Brokern vorgeschlagen. Bei der Auswahl kann ich Ihnen insbesondere empfehlen, auf folgende Kriterien zu achten: ein Höchstmaß an Seriosität, ein ausgezeichneter Kundensupport, geringe Kosten und enge Spreads, eine breite Auswahl an handelbaren Produkten und eine professionelle Handelsplattform.

Nachdem der passende Broker gefunden ist, ist eine Kontoeröffnung, Verifizierung und anschließende Einzahlung von Geld notwendig. Eine Auswahl an geeigneten Brokern finden Sie in der nachfolgenden Tabelle.

4. Marktanalyse, ableiten der Handelsentscheidung sowie Planung und Öffnen des Trades

Ist das Geld gutgeschrieben, dann kann direkt mit der Analyse des Marktes fortgefahren werden. Mithilfe von Tools, Chartformationen und Trading Indikatoren gilt es abzuleiten, ob der Markt zukünftig ansteigen oder tendenziell an Wert verlieren wird. Die richtigen Stichwörter sind hier Fundamentalanalyse und technische Analyse. Darüber hinaus ist es empfehlenswert, eine konkrete Planung des Trades vorzunehmen.

Ist die Marktrichtung gefunden und der Plan ausgearbeitet, fehlt nur noch die Öffnung des Trades. Generell sollte bei jedem Trade eine konkrete Tradingstrategie zugrunde liegen. Darüber hinaus ist, für Anfänger und Profis gleichermaßen, eine konsequente Anwendung des Risikomanagements stark empfehlenswert. Ein effektives Werkzeug zur Verlustbegrenzung ist dabei der Stop-Loss, der fast von jedem Broker angeboten wird. Darüber hinaus eignet sich der Take-Profit optimal zum Sichern und Maximieren von Gewinnen.

5. Beobachten und Schließen des Trades

Ist der Trade geöffnet, sollten Sie ihn regelmäßig im Blick behalten, um bei Notwendigkeit eingreifen zu können. Wichtig dabei ist, dass alle Entscheidungen stets sachlich und ohne jegliche Emotionen getroffen werden. Im Bestfall endet der Trade mit dem Erreichen des Take-Profit, wie im Voraus geplant.

Fazit: CFDs vs. Futures – der Unterschied zwischen CFDs und Futures

Vergleicht man CFDs und Futures, dann weisen diese bei näherer Betrachtung einige gravierende Unterschiede auf. Zwei der größten Unterschiede bestehen im Ort des Trades und der zeitlichen Begrenzung. Während CFDs außerhalb der Börse gehandelt werden, basieren Futures auf standardisierten Kontrakten, die zentral an einer Börse kaufbar und verkaufbar sind. Darüber hinaus besitzen Futures ein konkretes Ablaufdatum, CFDs jedoch nicht.

Eine sehr beliebte Form bei Tradern ist eine Kombination von Futures und CFDs. Dabei handeln Sie CFDs, deren Basiseinheit die Futures darstellen. Daraus entstehen zwei erhebliche Vorteile, einerseits können Sie mit dem Einsatz von hohen Hebeln Ihr Gewinnpotenzial deutlich erhöhen. Auf der anderen Seite haben Sie die Chance, von steigenden und fallenden Kursen zugleich profitieren zu können, auf einfache Weise.

Auf eine konkrete Analyse des Marktes, die Planung des Trades und die konsequente Anwendung des Risikomanagements sollte allerdings unter keinen Umständen verzichtet werden. Darüber hinaus bildet ein seriöser und für Sie persönlich am besten geeigneter Broker die Basis für den Erfolg beim Handel.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist der Unterschied zwischen CFDs und Futures?

CFDs sind Differenzkontrakte, mit denen Sie auf fallende oder steigende Kurse eines Basiswerts wetten. Die Abkürzung CFD steht für Contracts For Difference – diese Assets handeln Sie direkt bei einem Broker. Sie besitzen zu keinem Zeitpunkt das zugrundeliegende Asset, können mit Hebeln handeln und müssen eine Margin hinterlegen. Futures hingegen werden stets außerbörslich (OTC) an einer Terminbörse, beispielsweise der Eurex (European Exchange), der CBOT (Chicago Board of Trade) oder der CME (Chicago Mercantile Exchange), gehandelt. Hierbei müssen Sie auf feste Verfalltermine achten. Sie legen bei einem Future ein Datum fest, wann ein bestimmter Vermögenswert, beispielsweise ein Rohstoff, zu einem bestimmten Preis in der Zukunft gekauft werden soll.

Sind CFDs oder Futures besser zur Absicherung geeignet?

Sowohl CFDs als auch Futures eignen sich hervorragend als Absicherungsinstrumente. Futures eignen sich aufgrund ihrer komplexeren Funktionsweise und der relativ großen Kontraktgröße eher für fortgeschrittenen Trader mit großen Konten, während CFDs auch für Anfänger jeder Kontogröße geeignet sind.

Sind CFDs oder Futures besser für Anfänger geeignet?

Für Anfänger ist der CFD Handel definitiv besser als der Handel mit Futures. Zum einen ist die Funktionsweise von CFDs sehr simpel im Vergleich zu Futures, außerdem können CFDs bereits mit sehr kleinen Mengen gehandelt werden, während Futures in der Regel hohe Kapitalsummen erfordern.