Trader gehen short, wenn sie auf einen fallenden Kursverlust eines Anlagewerts spekulieren. Statt den Vermögenswert selbst zu kaufen, erwerben sie das physische Recht, auf die Wertentwicklung der Anlage zu traden. Möglich machen das Leerverkäufe. Wir zeigen Schritt für Schritt, wie Sie Short gehen.

Wie Shorten funktioniert:

- Shorten bezeichnet den Verkauf von geliehenen Wertpapieren

- Hintergrund ist, dass Trader diese später zu einem niedrigeren Preis zurückkaufen möchten

- Trader profitieren von fallenden Kursen und machen Profit

- Handel ist oft komplex und risikoreich, da Verluste theoretisch unendlich sein können

- Richtig angewandt, bringt Short Trading aber in fallenden Marktphasen hohe Renditen

- Sie benötigen in der Regel ein Margin-Konto, um short zu gehen

Was ist Shorten bzw. eine Short Position?

Wie funktionieren Leerverkäufe? Grundlage einer Short Position ist ein bevorstehender Kursverlust. Dieser kann mithilfe von diversen Marktanalysen oder Indikatoren festgestellt werden. Ein anderer Ausdruck für Short Position ist auch Verkaufsposition oder Leerverkauf.

Im Grunde erwirbt ein Trader ein Asset seiner Wahl. Jedoch erwirbt er das Asset nicht tatsächlich, sondern leiht es bloß. Dann wird darauf spekuliert, dass der Basiswert des Papiers sinkt. Bei Eintreten dieser Situation entsteht für den Anleger eine gewinnbringende Differenz zwischen dem Verkauf am Anfang der Leihe und dem Kauf am Erfüllungszeitpunkt. Diese Möglichkeit zu shorten beschreibt man als sogenannten „Blankoverkauf (Leerverkauf)“.

Shorten am Beispiel einer CFD-Anlage

Der Anleger kann sich auch für den CFD-Handel entscheiden. CFD steht grundsätzlich für „Contract for Difference“, im Deutschen wird ein CFD auch gerne als Differenzkontrakt bezeichnet.

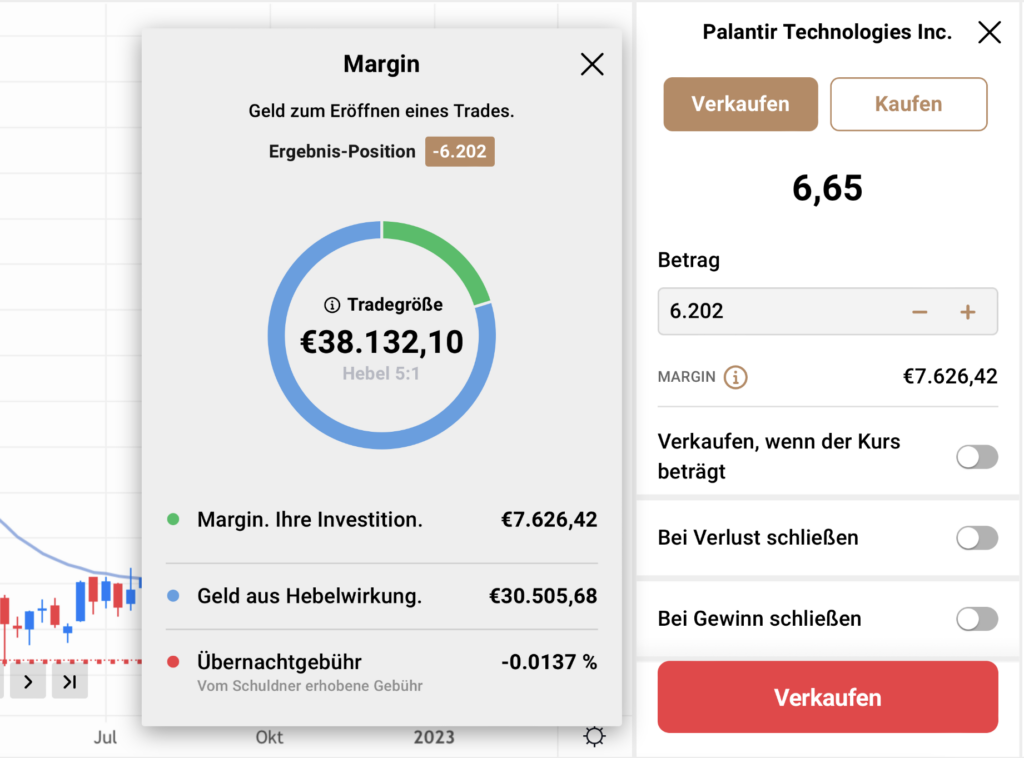

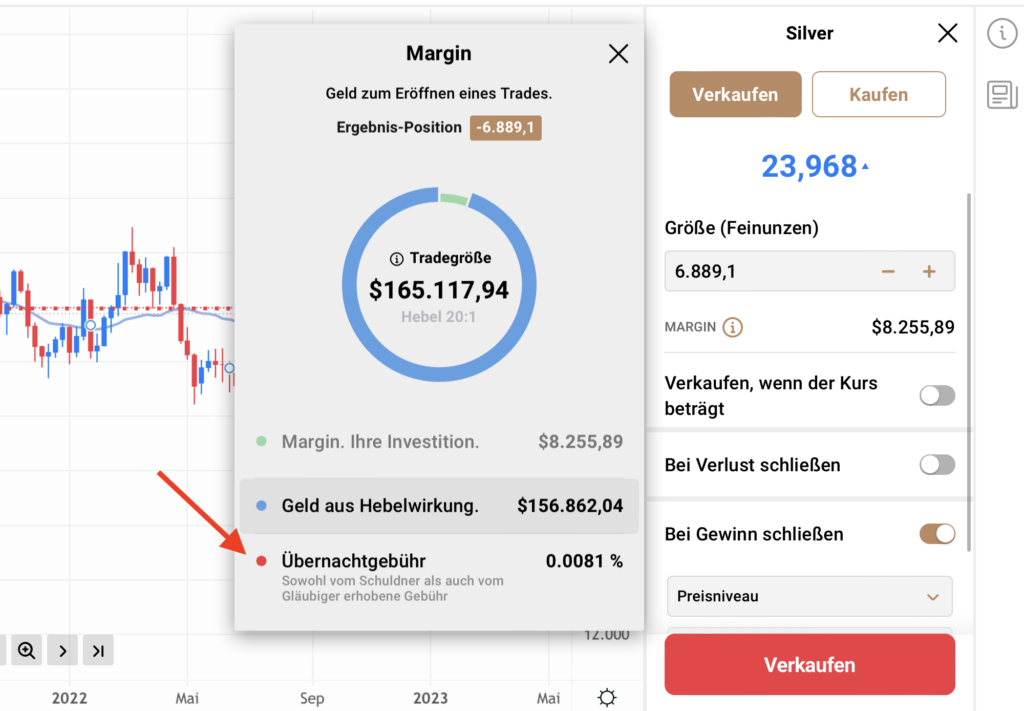

Der Unterschied vom Differenzkontrakt zum Leerverkauf ist folgender: Bei CFDs schließt der Anleger praktisch einen Vertrag mit dem Broker. Er kauft hierbei keinen Basiswert, sondern hinterlegt eine sogenannte Margin beim Broker. Dann kann sich der Anleger noch entscheiden, ob er auch einen Hebel einsetzen möchte. Hebel sind kurz zusammengefasst Finanzinstrumente, um sowohl Gewinne als auch Verluste zu potenzieren.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie lange hält man Short Positionen?

Eine Short-Position ist auf keine feste Laufzeit begrenzt: Short-Position können einen Tag andauern oder auch auf mehrere Monate verteilt auf einen fallenden Kurs gesetzt werden.

Sollte der Anleger daran interessiert sein, eine Short-Position auf längere Dauer einzusetzen, so sollte demjenigen bewusst sein, dass tägliche Zinsen für das pure Halten einer Short Position gezahlt werden müssen. Aus diesem Grund können auch die Kosten ein ausschlaggebender Faktor sein, bei der Entscheidung, ob eine long oder short Position eingegangen werden soll.

Außerdem besteht für den Trader das Risiko einer Nachschusspflicht. Wenn er Verluste erzielt, dann muss er diese Differenz dem Trading Broker entrichten. Aus diesem Grund wird der Anleger nicht nur mit dem Kapitalverlust, sondern auch mit einer zusätzlichen Zahlung belastet.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Wie geht man short? Die wichtigsten Bestandteile

Für viele Anleger ist der erste Schritt, einen Broker zu finden, der ihren Anforderungen und ihrem Trading Profil entspricht. Wie bereits beschrieben, handelt es sich bei einer Short Position um ein kurzfristiges Mittel, wodurch ein besonderes Augenmerk auf etwaige Gebühren gelegt werden sollte, da diese den Gewinn noch entsprechend belasten können.

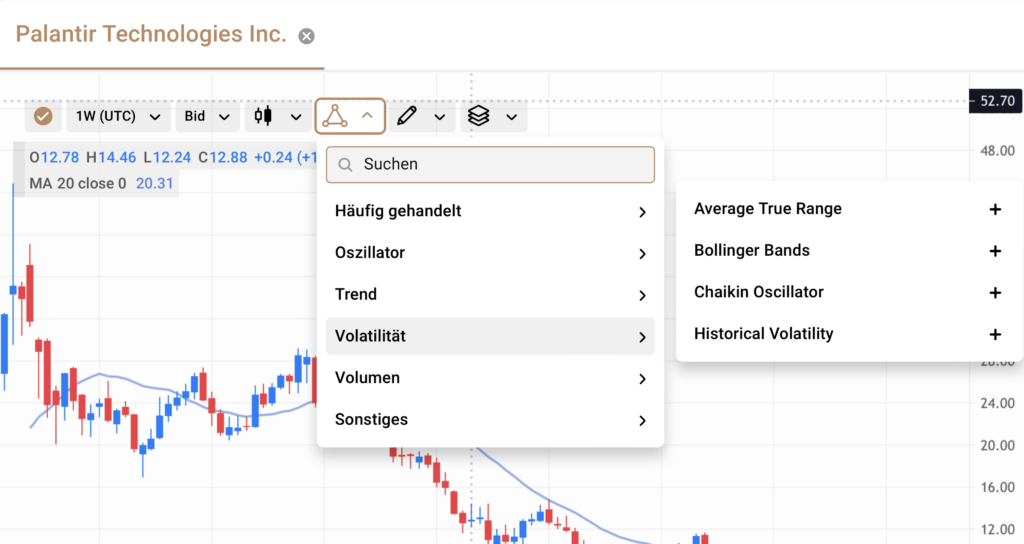

Nun muss sich der Anleger für ein Asset seiner Wahl entscheiden. Verschiedene Assets haben verschiedene Tendenzen, wodurch eine Short Position nicht bei allen Assets gleich lukrativ ist. Um diese Thematik festzustellen, kann man auf Fach Berichterstattungen, sogenannten Zertifikaten, oder Marktindikatoren, Analysen und Erklärungsvideos von professionellen Tradern zurückgreifen. Hierbei ist es empfehlenswert, sich sowohl über historische Kursverläufe, als auch über aktuelle und potenzielle Formationen, zu informieren, um ein Gefühl für das Verhalten des Assets zu bekommen.

Hat sich der Anleger nun entschieden, dann kann er auf seinem jeweiligen Broker das Feld „Verkaufen“ auswählen, dann beginnt die Detailarbeit. Der Trader wird mit diversen Parametern konfrontiert, die er an sein Trading Profil und das jeweilige Asset anpassen kann. Darunter ist beispielsweise der Kaufpreis einer Aktie, aber auch die Möglichkeit eines Hebels.

Hebel im Detail beim Shorten

Hebel sind Instrumente, die Gewinne, als auch Verluste potenzieren. Hierbei muss sich der Trader für ein Verhältnis entscheiden. Broker bieten zumeist nur ein paar verschiedene Hebel an, die von Verhältnissen wie 1:5 zu 1:30 reichen. Der erste Wert des Verhältnisses ist die Ziffer 1, dieser Wert beschreibt immer dein Einsatz des Traders. Gehen wir in diesem Beispiel von 50 € aus.

Die zweite Zahl beschreibt die Potenzierung des Wertes. So wird bei einem Hebel von 1:10, der Gewinn oder Verlust automatisch verzehnfacht. Setzt der Anleger also 50€ und erzielt einen Gewinn, so beträgt dieser Gewinn einen Wert von 500€, da der Hebel den Einsatz verzehnfacht.

Doch Vorsicht: Wie bereits erwähnt, wird hier auch der Verlust verzehnfacht. Wenn sich Anleger für oder gegen den Einsatz eines Hebels entscheiden, sollten sie noch zwei relevante Parameter festlegen. Dies sind die Levels „Stop Loss“ und „Take Profit“.

Kosten beim Shorten

Wie bei den meisten Finanzprodukten fallen auch beim Leerverkauf diverse Gebühren an. Da Anleger bei der Eröffnung einer Short Position etwas verkaufen, das sie gar nicht besitzen, fallen regelmäßig Margin Zinsen an, die entrichtet werden müssen. Daher ist es üblich, dass Short-Positionen passend zum Namen eher kurz gehalten werden. Sollte nach einem Leerverkauf der Kurs einer bereits überbewerteten Aktie weiter steigen und man ist gezwungen, die Position lange zu halten, so erhöhen sich auch die Haltekosten. Zahlt man etwa Magin Zinsen von 4%, so zahlt man in 5 Jahren 20% der Investition nur an Zinsen. Daher ist es eher unratsam, Short Positionen lange zu halten.

Kosten aus Fremdwährung sollten jedenfalls auch nicht vernachlässigt werden. Eröffnet man beispielsweise eine Short Position auf ein US-Unternehmen in Euro, kann es auch abhängig vom Tageskurs der beiden Währungen zum Zeitpunkt des Öffnens bzw. Schließlich kommt es zu kleinen bis mittleren Schwankungen des tatsächlichen Gewinns kommen. Meist berechnet der Broker auch höhere oder Gebühren, wenn sich die Währung bei einer Transaktion ändert.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wann ist shorten wirklich lukrativ?

Shorten ist grundlegend betrachtet dann lukrativ, wenn vorhersehbar ist, dass die Kurse sich auf einem fallenden Niveau befinden. Hierbei benötigt der Anleger zuerst ein Wertpapier, welches die Grundlage des Leerverkaufs bilden kann und als Basiswert dient. Shorten ist jedoch nicht immer sofort lukrativ.

Auf folgende Punkte sollte ein Trader acht geben:

- Fundamentale Kenntnis des Kurses

- Kursverändernde Faktoren sind nicht immer absehbar

- Brokergebühren müssen halbwegs günstig sein

Die wichtigste Basis ist eine gute, fundamentale Kenntnis des Kurses. Hierbei können Kursanalysen helfen oder sogar auf Expertenmeinungen und Fachliteratur zurückgegriffen werden. Je risikoreicher die Short Position, desto besser sollte der Anleger informiert sein.

Risiken des Shortens: Overnight Gaps und Short Squeeze

Wertpapiere zu shorten ist mit einem erheblichen Risiko verbunden. Gerade wenn mit Hebelprodukten gearbeitet wird, kann es sehr schnell passieren, dass die Verluste außer Kontrolle geraten. Um einen Überblick über die Risiken zu erhalten gehen wir auf die häufigsten Gefahren ein, die mit Leerverkäufen verbunden sind.

Kapitalverlust

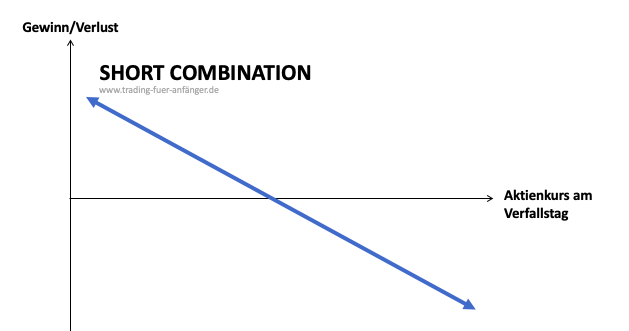

Eines der größten Risiken beim Shorten ist, dass die Verluste nicht wie beim Long Trading mit dem Kurswert gedeckelt sind. So beträgt der maximale Verlust beim klassischen Aktienkauf „nur“ den aufgewendeten Kaufwert des Papiers. Also mit 100% Kapitalverlust.

Um sich dagegen abzusichern, ist das bereits erwähnte Stop Loss Level eine gute Option. Ein illustratives Beispiel: Hätte man Dogecoin mit einem Hebel von 1:10 und einem Kapitaleinsatz von 100€ im Zeitraum vom April-Mai 2021 geshortet, hätte man einen Verlust von knapp 10.000€.

Margin Call

Ein weiteres Risiko, das mit einer Short Position, auf ein Wertpapier mit immer weiter steigenden Kurs, eingeht, ist, dass das eingesetzte Kapital vom Broker geliehen ist. Dieser kann, um sich selbst abzusichern, einen sogenannten Margin Call ausrufen. Hier ist man dann gezwungen, weitere Käufe zu tätigen oder seine Verluste zu realisieren.

Volatilität des Marktes

Da sich Leerverkäufe nicht über eine allzu lange Zeitspanne ziehen, kann es mit den Gewinnen respektive Verlusten oft schnell gehen. So wirkt sich die generelle Volatilität des Aktienmarktes besonders stark auf Hebelprodukte aus. Gerade wenn Unternehmen ihre Earnings bekannt geben, kann es oft zu Kurssprüngen kommen. Dies geschieht meist nach dem Schluss der Börse, also Aftermarket.

So kann es leicht sein, dass ein Kurs im zweistelligen Bereich nach oben geht und Inhaber von Short-Positionen gezwungen sind, einem Margin Call vom Broker nachzugehen oder ihre Verluste zu realisieren. Auch ein Stop Loss hilft hier leider wenig, da hier das Papier zwar verkauft wird, aber der Kurs kann auch schon sehr weit unter dem gesetzten Level liegen.

Short Squeeze

Wie man unschwer erkennt, sollte man sich also auch auf jeden Fall mit den Risiken eines Short Squeezes auseinandersetzen. Doch was ist ein Short Squeeze? Ein Short Squeeze tritt dann auf, wenn ein Wertpapier im großen Stil geshortet wird. Das ist tendenziell der Fall, wenn z. B. der Gesamtmarkt, in dem das gehortete Unternehmen agiert, schwach ist und viele Anleger auf einmal Short Positionen eröffnen und auf fallende Kurse wetten.

Sollte sich dann der Markt wieder beruhigen und der Konsens der Anleger sein, dass sich der Kurs wieder stabilisiert, werden viele Deckungskäufe auf einmal getätigt. Das führt dazu, dass der Aktienkurs wieder nach oben getrieben wird und auch die restlichen Short Positionen zum Auflösen gezwungen werden, um die Gewinne zu realisieren/ Verluste kleinzuhalten. Dieser Rückkopplungseffekt wird dann Short Squeeze genannt. Das ist besonders gefährlich, da man ohne genaue Marktkenntnis nicht vorhersehen kann, wann und wie stark ein Kurs zurückfedert und mit einem ungünstigen Einstieg kann es zu hohen Verlusten kommen.

Fazit: Shorten bringt Risiken mit sich, aber ist lukrativ

Mit etwas Geschick und Glück ist es mit Short Positionen möglich, erfolgreiche Trades abzuschließen. Das kommt eben mit einem erhöhten Risiko einher und sollte nicht ohne Erfahrung durchgeführt werden. Der große Knackpunkt: Wenn sie erfolgreich short gehen, sind auch Gewinne bei fallenden Kursen möglich.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist eine Short Position?

Eine Short Position erzielt Gewinne, wenn der Kurs des gehandelten Assets fällt und ist damit das genaue Gegenteil einer Long Position. Während man bei long auf den Anstieg eines Kurses wettet, setzt man bei short auf fallende Kurse. Die Dynamik verhält sich also genau andersrum.

Wie funktioniert Shorten?

Shorten funktioniert im Grunde so: Der Trader möchte auf den fallenden Kurs setzten und leiht sich sozusagen Anteile von anderen Marktteilnehmern. Diese verkauft er dann sofort am Markt. Der Trader verpflichtet sich aber, dem Verleiher die Anteile wieder zurückzugeben. Dabei ist der Preis irrelevant, da lediglich die Anzahl wichtig ist. Somit wartet der Trader, bis die Kurse fallen und kauft dann Anteile zurück, um diese dem Verleiher zurückzugeben. Die Differenz aus dem anfänglichen Verkauf und dem Zurückkaufen bildet dabei den Gewinn.

Ist Shorten sehr risikoreich?

Ja. Shorten zählt zweifelsohne zu den risikoreicheren Tradingarten. Neben Margin, Margin Calls und dem ständigen Aufwärtstrend des Gesamtmarktes, können sogar Totalverluste eintreten. Shorten sollten daher nur erfahrene Trader.

Welche Möglichkeiten gibt es, um ein Asset zu shorten?

Die direkteste Möglichkeit, ein Asset zu shorten, ist der klassische Leerverkauf.

Die zweite Möglichkeit ist das Shorten über Derivate.

Können nur professionelle Anleger shorten?

Nein, auch als privater Anleger können Sie Short-Positionen eröffnen. Erkundigen Sie sich dazu bei Ihrem Broker, welche Finanzinstrumente Sie dort handeln können, um am Kursverlust eines Assets zu verdienen.