Aktien sind immer dann überwertet, wenn die Bewertung am Markt über dem tatsächlich angemessenen Wert des Unternehmens liegt. Gerade auf Märkten, in denen gerade Boomstimmung herrscht, kann es schnell zu einer Überbewertung kommen.

Wir erklären, wie es zur Überbewertung kommt und wie Sie diese erkennen.

Überbewertete Aktien: Das Wichtigste in Kürze

- Liegt der Börsenwert über dem Marktwert, gilt eine Aktie als überbewertet.

- Das Spekulieren auf fallende Kurse ist eine mögliche Anlagestrategie.

- Blasen an den Börsen führen häufig zu einer temporären Überbewertung.

Überbewerte Aktien: Was bedeutet das?

- Wenn eine Aktie überbewertet ist, bedeutet dies, dass der Marktwert höher ist als der innere Wert

- Die hohe Bewertung kann durch Zukunftserwartungen und Spekulationen auf den Erfolg einer bestimmten Technologie entstehen

- Die Anleger sind dazu bereit, mehr für die Aktie zu bezahlen, als sie nach den inneren Zahlen wert ist

- Erfüllen sich die Erwartungen nicht, kann es zu einem Platzen der Blase bzw. zu einer Korrektur des Kurses kommen

Was Sie zunächst zu Aktien im Allgemeinen wissen müssen: Es gibt einen inneren Wert und einen Marktwert.

Beim inneren Wert einer Aktie handelt es sich um die reinen Zahlen, die aus der Bilanz des Unternehmens auf einen Anteil heruntergerechnet werden können. Diese Gewinn-, Umsatz- und Wachstumswerte entsprechen aber nicht immer der äußeren Bewertung auf dem Markt. Anleger wissen oft mehr, als was in der Bilanz festgehalten ist. Diese blickt schließlich immer in die Vergangenheit. Vielleicht hat das Unternehmen aber im letzten Jahr hohe Investitionen für ein neues Produkt erbracht, das auf Dauer riesige Erfolgschancen bietet.

Die Anleger erkennen das, bevor die AG für dieses Produkt Gewinne erzielen kann. Sie investieren daher mehr Kapital und sind bereit, höhere Summen für eine Aktie zu bezahlen. Dadurch steigen die Kurse, auch wenn die Zahlen beim inneren Wert nicht diesem Marktpreis entsprechen. Ergo: Die Aktie ist überwertet.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Beispiele für überbewertete Aktien

Durch dies oben skizzierte Spirale passiert es an den Börsen immer wieder, dass Aktien überbewertet sind. Das sind Beispiele aus der Vergangenheit.

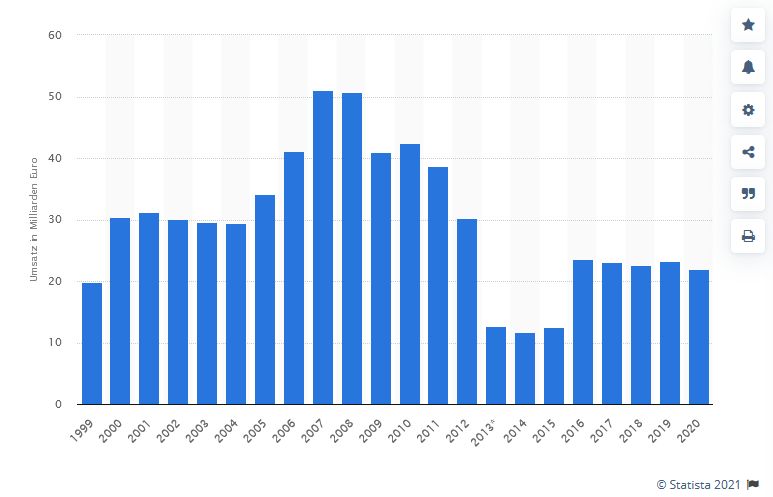

Nokia

Ein gutes Beispiel sind die beiden Konzerne Nokia und Apple. Nokia war bei den Handyverkäufen in den 2000er-Jahren der absolute Marktführer, so auch zum Zeitpunkt, als Apple das erste iPhone auf den Markt brachte. In den Jahren darauf entsprach der Kurs der Nokia-Aktie nicht mehr dem inneren Wert, weil die Aktionäre die Konkurrenztechnologie im Auge hatten, während die Anteile von Apple zunehmend hoch bewertet wurden.

Zoom

Zoom wurde vor allem zu Beginn der Corona-Krise zu einem wichtigen Werkzeug für Arbeitsmeetings. Entsprechend viele Nutzer luden sich das Programm herunter. Mit den sprunghaft steigenden Nutzerzahlen wuchsen kurzfristig auch die Investitionen in das Unternehmen.

Deshalb konnte auch der Aktienkurs erheblich anwachsen, ohne dass tatsächlich eine dauerhafte Etablierung der Technologie in der Zukunft in Aussicht stand. Gleichzeitig konnten Umsatz und Gewinn mit den auf einmal hohen Erwartungen nicht mithalten. Es kam bereits im letzten Quartal 2020 zu einem Einbruch. Dennoch liegt die Aktie weiterhin deutlich über dem vorpandemischen Niveau.

Tesla

An Tesla scheiden sich ein wenig die Geister. Dass die Aktie aktuell überbewertet ist, steht außer Zweifel. Die Frage ist jedoch, ob etwas davon auf wahr ist. Ist der Marktwert, welchen die Aktionäre dem Unternehmen beimessen, realistisch und wird auf Dauer wirklich ein dermaßen starkes Plus eingefahren werden?

Der Hype dreht sich dabei in erster Linie um die innovativen E-Autos. Sie sind aber nicht allein der Grund dafür, dass Tesla stark im Fokus der Medien ist. Der exzentrische Geschäftsführer Elon Musk sorgt für eine enorme Medienpräsenz – und Berichterstattung ist beim Spiel mit Angebot und Nachfrage ein immenser Faktor an der Börse.

So kann ein Fernsehauftritt oder ein Twitter-Post dafür sorgen, dass viele Anleger Aktien von Tesla kaufen oder verkaufen. Wie viel PR und wie viel Substanz hinter dem Konzern steckt, ist im Endeffekt nicht vollends klar – insbesondere, weil man nicht sagen kann, wie massentauglich die Teslas in den nächsten Jahren sind und ob sie eventuell von günstigeren Produkten wie z. B. Nio aus China verdrängt werden.

Wie findet man überbewertete Aktien mit der Fundamentalanalyse?

Die Fundamentalanalyse ist eine Möglichkeit, um als Anleger Aktien anhand ihrer Bewertung in Kategorien einzusortieren. Während andere Investoren vor allen Dingen mit den Charts arbeiten, schaut man hier hinter die Kulissen und beschäftigt sich eingehend mit den Zahlen aus der Bilanz.

Die beiden wichtigsten Werte sind hier natürlich Umsatz und Gewinn. Bei diesen Zahlen handelt es sich immer um das Ergebnis aus dem letzten Jahr. Dieses sollte man nun mit dem Kurs am Markt vergleichen, um herauszufinden, ob die Börse die Aktie unter- oder überbewertet.

Die Unter- oder Überbewertung bezieht sich stets auf das Verhältnis von Bilanz zu Aktienkurs, nicht aber auf die tatsächlichen und realistischen Zukunftsprognosen. Eine Bewertung, die von den inneren Werten deutlich abweicht, kann durchaus berechtigt sein. So können die Wertpapiere unterbewertet sein, weil das Unternehmen kein sinnvolles Zukunftskonzept hat und überbewertet sein, weil die Prognosen extrem positiv aussehen.

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Mit dem Kurs-Gewinn-Verhältnis (KGV) überbewertete Aktien finden

Das wichtigste Werkzeug, um mit der fundamentalen Analyse überbewertete Aktien zu finden, ist das Kurs-Gewinn-Verhältnis (KGV). Hierfür benötigen Sie zunächst den aktuellen Kurs oder die Marktkapitalisierung. Der entsprechende Wert wird dann durch den Gewinn je Aktie oder den Jahresgewinn aus der Bilanz geteilt.

Um auf den Gewinn je Aktie zu kommen, dividieren Sie den Gewinn aus der Bilanz durch die Anzahl der ausstehenden Aktien. Das EPS, welches Sie daraufhin erhalten, ist der Divisor, durch welchen Sie den Kurs teilen.

Berechnung des KGVs:

KGV = Kurs ÷ Gewinn oder KGV = Marktkapitalisierung ÷ Jahresgewinn

Liegt das KGV deutlich unter dem Durchschnitt, kann man von einer Unterbewertung ausgehen. Wenn sich die Zahl weit darüber meist über 100 befindet, bedeutet das eine Überbewertung. Bei Tesla war das KGV 2020 mit über 1000 so extrem hoch. Gerade angesichts der noch nicht vollständig am Markt platzierten Konkurrenz mit eher massentauglichen Produkten in der E-Mobilität ist es fraglich, ob dieser Preis auf Dauer gerechtfertigt ist.

Abseits vom Kurs-Gewinn-Verhältnis (KGV) Aktien analysieren

Neben dem KGV helfen Ihnen das Kurs-Buchwert-Verhältnis (KBV) und das Kurs Cashflow Verhältnis (KCV) dabei, Aktien zu finden, die aktuell am Markt zu teuer sind. Daneben sollte man sich Kennzahlen wie die Fremdkapitalquote anschauen, welche Ihnen eine Aussage über die Kapitalstruktur gibt. Ebenfalls wichtig ist die Dividendenrendite auf der Suche nach überbewerteten Aktien.

KBV

Der Buchwert je Aktie stellt den auf den einzelnen Anteil heruntergebrochenen inneren Wert des Unternehmens dar. Im Buchwert sind dabei nicht nur liquide Mittel inbegriffen, sondern auch Immobilien, Reserven und Sachwerte. Man könnte die Kennzahl somit auch mit dem Eigenkapital des Unternehmens gleichsetzen.

Gerne genutzt wird der Buchwert je Aktie von Value Anlegern, welche die Zahl ins Verhältnis mit dem Kurs setzen. Letzterer wird durch den Buchwert je Aktie geteilt. Daraus ergibt sich eine Zahl über oder unter 1. Bei einem Ergebnis über 1 handelt es sich um eine Aktie, die am Markt überbewertet ist. Value Investoren würden diese Titel grundsätzlich meiden, Growth Anleger könnten dagegen hellhörig werden.

Berechnung des KBVs:

KBV = Kurs ÷ Buchwert je Aktie

Kurs-Cash-Flow-Verhältnis

Der Vorteil am Cash-Flow ist, dass er nur schwer von Seiten der Geschäftsführung geschönt werden kann. Er besteht schlichtweg aus der Differenz von Einzahlungen und Auszahlungen. Beim Kurs-Cash-Flow-Verhältnis (KCV) wird der Kurs durch den Cash-Flow geteilt.

Berechnung des KCVs:

KCV = Kurs ÷ Cash-Flow je Aktie

Je niedriger das KCV – also das Verhältnis von Kurs zu liquiden Mitteln und somit der Zahlungsfähigkeit des Unternehmens – ausfällt, desto unterbewerteter ist die Aktie. Liegt das KCV weit über dem Branchenstandard, muss dagegen von einer Überbewertung ausgegangen werden.

Fremdkapitalquote

KGV und KBV lassen noch keine Schlüsse auf die Zusammensetzung des Kapitals zu. Obwohl die Werte auf den ersten Blick positiv aussehen, kann das Risiko angesichts der Fremdkapitalquote außergewöhnlich hoch sein.

Wenn deutlich mehr Fremd- als Eigenkapital im Unternehmen vorhanden ist, können sich steigende Zinsen und plötzliche Rückforderungen nachteilig auf die Bilanz wirken. Fremdkapital ist aber generell nichts Schlechtes, da es Bewegung in die Investitionsstruktur bringt und auch den Kurs häufig nach oben treibt.

Bei einer positiven Zukunftsprognose dürfte das Fremdkapital schließlich sogar das Wachstum ankurbeln und später einfach ausgeglichen werden. Growth Anleger gehen eventuell dennoch ein hohes Risiko ein.

Berechnung der Fremdkapitalquote:

Fremdkapitalquote = Fremdkapital ÷ Gesamtkapital * 100

Berechnet wird die Fremdkapitalquote, indem man das Fremdkapital durch das Gesamtkapital aus der Bilanz teilt und das Ergebnis mal 100 nimmt. Der Anteil des Fremdkapitals wird somit in Prozent dargestellt. Dasselbe kann man umgekehrt mit dem Eigenkapital machen.

Dividendenrendite

Über die Dividendenrendite lässt sich relativ einfach feststellen, ob eine Aktie überbewertet ist oder nicht. Sie setzen bei dieser Kennzahl die Dividende pro Aktie in Bezug zum aktuellen Kurs. Sie schauen sich hier also die beiden Quellen Ihres Ertrags, die Gewinnausschüttung und die Rendite an.

Die Dividendenrendite berechnen Sie, indem Sie die Dividende durch den aktuellen Kurs teilen und das Ergebnis mal 100 nehmen. Somit erhalten Sie eine Kennzahl in Prozent. Stabile Bluechip-Unternehmen wie die DAX-Positionen verfügen meist über eine Dividendenrendite von etwa zwei bis drei Prozent.

Berechnung der Dividendenrendite:

Dividendenrendite = Dividende je Aktie ÷ Kurs * 100

Je höher die Dividendenrendite und je stabiler die Auszahlungen, desto eher kann man von einem Investitionsobjekt ausgehen, bei dem das Risiko vergleichsweise niedrig ist, obwohl eine Überbewertung vorliegt.

So findet man die überbewerteten Aktien beim Broker

Bei modernen Tradingplattformen können Sie auf dem Profil des jeweiligen Unternehmens alle wichtigen Kennzahlen einsehen. So entdecken Sie hier bspw. das KGV, den Gewinn pro Aktie, den Betafaktor und natürlich die Chartverläufe. Anhand dessen führen Sie Ihre Analyse des jeweiligen Wertpapiers durch und entscheiden sich für ein bestimmtes Investment.

Der Faktor Wachstum: Wann ist die Überbewertung gerechtfertigt?

Auf den ersten Blick könnte man als Anleger von überbewerteten Aktien abgeschreckt sein. Dass die Wertpapiere im Vergleich sehr teuer sind, ist aber nicht grundsätzlich ein negatives Zeichen. Sie müssen sich stattdessen die gesamte Situation anschauen. Wer überbewertete Aktien kauft, bezahlt somit auch für ein potenzielles Wachstum. Dieses kann nur von den Investoren angenommen oder aber angesichts der Marktlage realistisch sein.

Wenn Sie auf überbewertete Aktien stoßen, sollten Sie sich unbedingt das Marktpotenzial und das Wachstum anschauen. Ist das Geschäftskonzept auf Dauer tragfähig und macht die Branche bereits jetzt einen veritablen Umsatz? Handelt es sich um eine neue Technologie, welche gerade erfolgreich ein altes Modell ablöst?

Bei vielen Formen des Growth Investings ist jedoch stets ein hoher Risikofaktor vorhanden. So konnte man vor 20 Jahren zwar sagen, dass die New Economy und das Internet auf Dauer Erfolg haben werden. Welches Unternehmen sich letztendlich aber als mächtiger Bluechip etablieren wird, war um die Jahrtausendwende noch unklar. Anstelle von Google (Alphabet) hätte bei den Suchmaschinen auch Yahoo das Rennen machen können.

Strategie Growth Investing: riskant, aber oft erfolgreich

Beim Growth Investing achtet man nicht so sehr auf den eigentlichen inneren Wert und seine Beziehung zum Kurs. Da die Unternehmen meist am Anfang stehen und in ihre innovativen Konzepte noch investieren müssen, weisen sie kaum Gewinn auf. Ist das Geschäftsmodell dennoch vielversprechend, liegt der Kurs deutlich über den Daten aus der Bilanz – erst recht dann, wenn die AG noch Investitionsverluste macht.

Das festgestellt richtet man nun den Blick auf das Kurs-Gewinn-Wachstums-Verhältnis (PEG Ratio). Hier bezieht man in das KGV die erwartete Entwicklung der nächsten Jahre mit ein. Die Prognose ergibt sich aus den Briefings von Agenturen sowie den Erwartungen des Unternehmens. Berechnet wird die PEG Ratio, indem man das KGV durch die Gewinnprognose des nächsten Jahres teilt:

Berechnung des PEG Ratios:

PEG Ratio = KGV ÷ Gewinnprognose

Wenn das Ergebnis dieser Rechnung über 1 liegt, handelt es sich vermutlich um eine Überbewertung bei unter 1 um eine Unterbewertung.

Liegen die Wachstumsprognosen deutlich über dem aktuellen Gewinn, werden Verfechter des Growth Investments hellhörig. Hier besteht das Potenzial, zu zwar hohen Preisen, aber relativ gewiss in einen stark wachsenden Zukunftsmarkt zu investieren.

Nachteilig ist dabei jedoch, dass es auf solchen Märkten häufig zu Veränderungen und somit zu einer immensen Volatilität kommt. Das machen bspw. die Kursverläufe der erst 2021 an der Börse gestarteten Aktien von Kryptobörsen wie Robinhood und Coinbase deutlich. Bis diese Anlagen etabliert sind und ein solides Kurswachstum aufweisen, werden einige Jahre vergehen.

- Beim Growth Investing werden Kennzahlen wie der aktuelle Gewinn meist vernachlässigt, stattdessen stehen die Prognosen im Vordergrund

- Die Anleger schauen sich die aussichtsreichsten Kandidaten auf Wachstumsmärkten an

- Solche Investitionen sind im Vergleich zu Value Strategien weitaus spekulativer und dadurch riskant

- Die größte Gefahr liegt in den Aktienblasen – wer zu hoch einsteigt, könnte sein Investment verlieren

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Viele Kryptos zum traden verfügbar

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Überbewertung durch Monopolstellung: die Bluechip Aktien

Eine Überbewertung kann auch mit der reinen Größe des Unternehmens zu tun haben. Bei Bluechips wie Google (Alphabet) und Amazon aus der Tech-Branche sind Gewinnzahlen und Prognosen zwar generell positiv. Es gibt aber auch einen Hype rund um die Marke, wodurch der Kurs höher als eigentlich gerechtfertigt steigt.

Da die Bluechips oder Large Caps aber über eine hohe Marktkapitalisierung und eine Monopolstellung in ihrem Segment verfügen, sind sie vor allzu starken Preiskorrekturen geschützt. Krisen überstehen sie selbst dann besser, wenn sie vor einem möglichen Einschlag deutlich überbewertet sind.

Die Überbewertung kann hier durchaus von einem hohen Potenzial sprechen, das sich über die nächsten Jahre hinweg verwirklichen könnte. Dabei sollten aber kurzfristige Boom-Effekte mit den wirklichen Prognosen abgewogen werden. Amazon konnte so in der Coronakrise als wichtigster Onlinehandel einen enormen Preissprung hinlegen. Ob sich das Unternehmen nach der Normalisierung des Marktes in Folge der Pandemie auf diesem Niveau dauerhaft halten und überhaupt noch schnell weitersteigen wird, ist allerdings nicht abzusehen.

Pro und Contra von Investitionen in überbewertete Aktien

Potenziale des Handels mit überbewerteten Aktien:

- Sie investieren vermutlich in starke Wachstumsmärkte

- Wer früh einsteigt, kann von Kurssprüngen in Boom-Zeiten profitieren

- Durch die guten Zahlen werden mehr Investoren angelockt

- Überbewertete Aktien sind ideal für Leerverkäufe geeignet

- Bereits investierte Anleger können mit einem Verkauf schnell Gewinn machen

Gefahren des Handels mit überbewerteten Aktien:

- Hohes Risiko einer Kurskorrektur

- Sie brauchen viel Kapital, da die Aktien teuer sind

- Nicht immer ist eine Überbewertung gerechtfertigt

- Gefahr einer Aktienblase

Fazit: Risiken und Potenziale überbewerteter Aktien erkennen.

Überbewertete Aktien sind keine Seltenheit an der Börse. Bei solchen Anlagen gehen schlichtweg der innere Wert (Gewinn und Umsatz) und der äußere Wert (Aktienkurs bzw. Bewertung durch den Markt) auseinander. Obwohl die AG z. B. nur geringe Gewinne einfährt, legen die Anleger hohe Erwartungen auf eine Entwicklung in der Zukunft. Diese Prognosen und Hoffnungen auf Wachstum sind im hohen Preis der Aktie inbegriffen.

Ist ein so teurer Preis immer gerechtfertigt? Keineswegs. In vielen Fällen handelt es sich um eine entstehende Aktienblase, bei der sich die Investoren von einem Hype begeistern lassen und bereit sind, hohe Summen für einen Anteil zu bezahlen. In anderen Fällen spricht die hohe Bewertung durch den Markt aber auch für ein künftiges Wachstum. Trader müssen selbst entscheiden, ob sie eine Gefahr oder ein Potenzial in der überbewerteten Aktie sehen und entsprechend handeln.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Meist gestellte Fragen zur Überbewertung von Aktien:

Was unterscheidet unterbewertete Aktien von überbewerteten Aktien?

Bei unterbewerteten Aktien ist der Preis an der Börse niedriger als der eigentliche innere Wert – bei überbewerteten Aktien liegt der Fall genau andersherum. Gründe für die Differenz liegen in börsenpsychologischen Effekten, aber auch im Wissen der Investoren um mögliche Zukunftsaussichten.

Wann sollte man bei überbewerteten Aktien aussteigen?

Sollte eine sehr starke Überbewertung vorliegen und sich der Markt zu einer Blase entwickeln, ist bei angemessener Rendite ein Ausstieg anzuraten. Natürlich können Sie nie genau vorhersagen, wann die Blase platzt und der Markt könnte noch für lange Zeit weiter ansteigen, bevor ein Abverkauf beginnt. Ein bewährtes Mittel, um auch hier noch möglichst Gewinn abzuschöpfen, ohne zu hohe Risiken einzugehen, ist es, enge Stops zu setzen und diese gegebenenfalls nachzuziehen, falls sich der Markt noch weiter nach oben bewegt.

Woran erkennt man überbewertete Aktien?

Überbewertete Aktien erkennt man daran, dass deren Marktpreis deutlich über dem inneren Wert liegt, z. B. dem Gewinn je Aktie (EPS). Ermittelt werden kann eine Überbewertung mit Hilfe von Kennzahlen wie dem Kurs-Gewinn-Verhältnis und dem Kurs-Buchwert-Verhältnis.

Lohnen sich überbewertete Aktien für Anfänger?

Ja, eine Investition in überbewertete Aktien kann sich lohnen, auch für Anfänger. Wachstumsaktien, zu denen einige der besten Performer der letzten 10 Jahre gehören (darunter Tesla, Nvidia oder Amazon) sind beispielsweise fast ausschließlich und über lange Zeiträume überbewertet – die Überbewertung lässt sich aber teilweise mit der deutlichen Outperformance rechtfertigen.