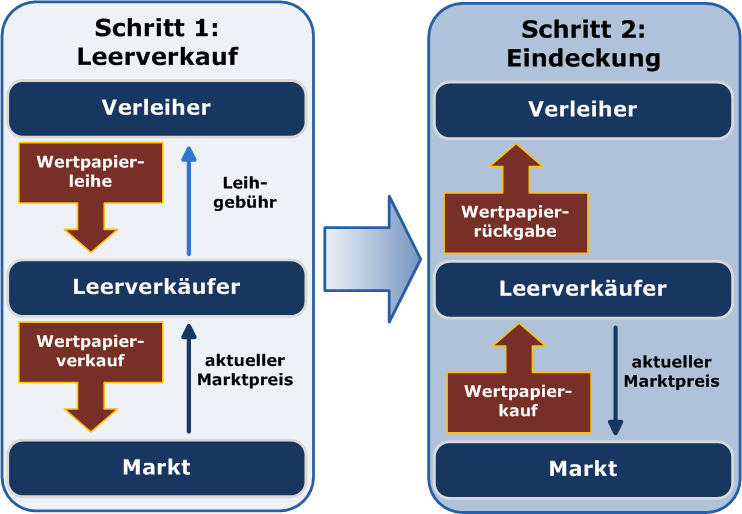

Beim „Short gehen“ oder Aktien Leerverkauf wird eine Position eröffnet, indem sich ein Portfoliomanager Aktien oder andere Vermögenswerte von einem Broker leiht, von denen er glaubt, dass sie an Wert verlieren werden. Der Investor verkauft diese geliehenen Aktien dann an den Käufer zum aktuellen Marktkurs wieder zurück. Bevor die geliehenen Aktien zurückgegeben werden müssen, setzt der Händler darauf, dass der Preis weiter sinkt und er sie günstiger kaufen kann.

Von Kursrückgängen können Trader mit Short-Positionen ebenso profitieren, wie von Kursanstiegen mit einer Long-Position. Allerdings verlaufen Kursrückgänge in der Regel deutlich schneller und volatiler, daher sollten nur erfahrene Anleger Short-Positionen nutzen.

Das Wichtigste in Kürze

- Beim Shorten setzen Trader auf fallende Börsenkurse.

- Short-Positionen im Trading können genutzt werden, um Gewinne zu erwirtschaften.

- Das Verlustrisiko bei einem Leerverkauf ist theoretisch unbegrenzt-

Warum gehen Trader short?

Aktien shorten, respektive „leerzuverkaufen“, können einem Trader dennoch entscheidende Vorteile bieten. Zunächst können auch Abwärtstrend genutzt werden, um Gewinne zu erzielen. Dabei nutzen die privaten Trader ETFs, CFDs und Knock-Out-Zertifikate oder andere Derivate. Portfoliomanager können die Strategie als Absicherung gegen das Abwärtsrisiko einer Long-Position in derselben oder verwandten Assetklasse verwenden. Das sogenannte Hedging ist eine Transaktion, die professionelle Trader häufig nutzen, um eine Gegenposition zu platzieren und somit das Risiko eines schnellen Abverkaufs gegenüber den Long-Positionen zu senken.

Das Verlustrisiko bei einem Leerverkauf ist theoretisch unbegrenzt, da der Preis eines Vermögenswerts ins Unendliche steigen kann. Hingegen kann der Basiswert lediglich auf null fallen, somit steht der maximal zu erzielende Profit bereits fest. Genau das macht das Shortselling auch für private Händler so gefährlich. Während sich Portfoliomanager Aktien beim Broker leihen können, müssen private Anleger die Leerverkäufe über Finanzderivate abwickeln.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Wie funktioniert eine Short-Position im Trading?

Bei einer Short-Position spekuliert ein Händler auf fallende Assetpreise. Möchten Privatanleger von Short-Positionen profitieren, müssen sie verschiedene Derivate nutzen. Bei einem solchen „Leerverkauf“, auch Shorten genannt, werden Derivate als Finanzinstrument eingesetzt. Die Herausforderung einer Short-Position liegt im theoretisch unendlichen Verlust, da beim Broker in der Regel eine Margin hinterlegt werden muss. Um einen Short zu eröffnen, müssen Trader beispielsweise Aktienanteile bei ihrem Broker leihen – sie verkaufen diese anschließend direkt wieder in der Hoffnung, sie später zu niedrigem Kurs zurückzukaufen und sie dem Broker wieder „zurückzugeben“.

Wenn der Kurs allerdings nicht sinkt, sondern steigt, geht der Plan nicht auf und Trader müssen ihren Short irgendwann eindecken – mit hohen Verlusten.

Mögliche Anlageklassen zum Shorten

Um Finanzderivate zum Shorten zu benutzen, können private Anleger auf eine Vielzahl von Möglichkeiten zurückgreifen. Dieses geschieht allerdings nur mit Derivaten. Einsetzbare Derivate wären CFDs (Contract For Difference), short ETFs oder Knock-Out-Scheine. Ganz gleich welches Instrument verwendet wird, der Anleger kann somit auf fallende Kursnotierungen setzten. Zur Nutzung der verschiedenen Derivate gilt es natürlich zu beachten, dass sie unterschiedliche Methoden verwenden, um von fallenden Kursen zu profitieren. Während der Unterschied zwischen einem CFD und ETF enorm ist, gesellen sich die Knock-Out-Zertifikate in die Klasse der Optionsscheine.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Beispiel für eine Short-Position mit CFDs

Durch CFDs können eine Vielzahl von unterschiedlichen Basiswerte geshortet werden. Durch die Vereinbarung, die durch den Broker und dem Trader zustande kommt, muss der Trader für die Eröffnung einer CFD Position eine Margin hinterlegen. Nur mit einem Marginkonto ist der CFD Handel möglich.

Möchte man im Trading Einzelwerte shorten, um von fallen Kursen zu profitieren, ist es wichtig das Handelsinstrument bereits im Vorfeld zu verstehen. Im nachfolgenden Beispiel wurde eine Short-Position eröffnet.

Es wurden 10 Aktien zu 165,30 US Dollar geshortet. Im Regelfall würde das eine Investitionssumme von 1.650,30 USD bedeuten. Aufgrund des Marginhandels reduziert sich die Investitionssumme um den Hebel von 5, was zu einer Positionssumme von etwa 300 EUR führt.

Der Anleger wettet nun, dass die Anteilsscheine im Kurs sinken und er daraus Profit erwirtschaften kann. Sollte der Stop Loss von 178 USD erreicht werden, wird die Position automatisch geschlossen und zurück an den Broker verkauft. Sollten die Anteilsscheine wieder sinken, profitiert der Anleger und kann Gewinne realisieren, wenn sein Abwärtsszenario in Kraft getreten ist

Beispiel für eine Short-Position mit einem Knock-Out-Zertifikat

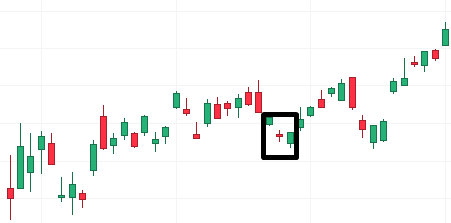

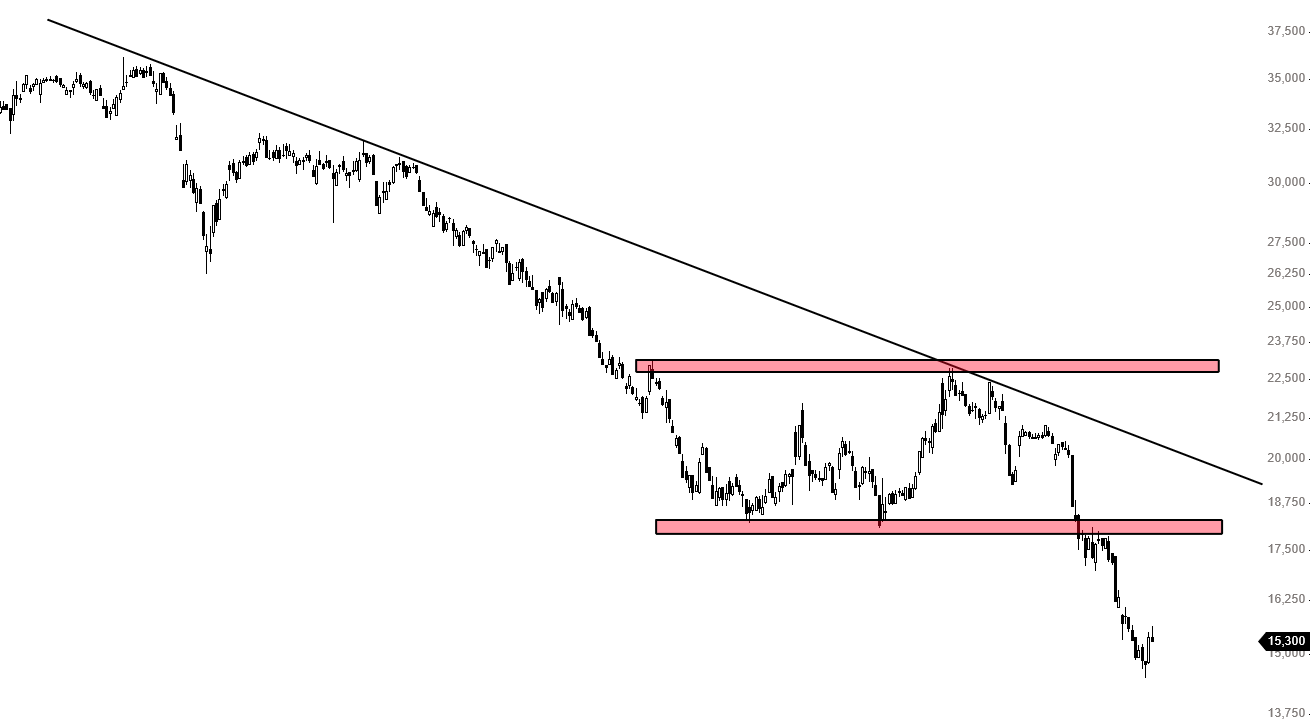

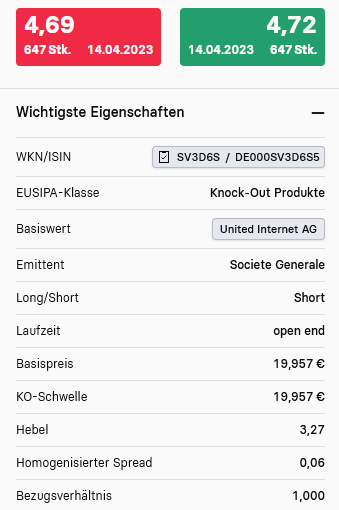

Nehmen wir jetzt an, ein privater Händler möchte eine Aktie shorten. In diesem Beispiel hat sich der Trader für ein Knock-Out-Zertifikat entschieden. Das Wertpapier notiert innerhalb eines klassischen Abwärtstrends mit tieferen Tiefs und tieferen Hochs. Der Anleger erwartet auf Basis seiner eigenen Analyse, dass sich die Anteilsscheine weiter verbilligen und der Aktienkurs damit weiter fällt.

Er eröffnet aufgrund dessen eine Short-Position über ein Knock-Out-Zertifikat. Derzeit notiert das Zertifikat im Ankaufskurs 4,72 EUR je Anteil, ist mit einem Trading Hebel von 3,27 ausgestattet und weist ein Bezugsverhältnis von 1,00 aus. Der Trader benötigt aufgrund der genannten Produktdaten lediglich ein Zertifikat, um die Preisbildung einer ganzen Aktie abzubilden, auf die sich das Zertifikat bezieht.

Er kauft ein Zertifikat zum genannten Preis. Er bildet damit die Preisbewegung der Aktie ab. Der Hebel des Zertifikats sorgt für eine überproportionale Preisbewegung. Bewegt sich der Basiswert um 1 %, sorgt der Hebel dafür, dass sich das Zertifikat um 3,27 % bewegt. Das gilt sowohl, wenn der Basiswert steigt und fällt. Steigt die Aktie, auf das sich das Zertifikat bezieht, fällt das Zertifikat im Wert. Fällt die Aktie hingegen, steigt der Preis des Zertifikats an. Durch das Handeln mit Knock-Out-Zertifikaten benötigt der Anleger also nur eine geringe Investitionssumme, die sich in Abhängigkeit des Hebels zusammensetzt.

In den nächsten Wochen fällt die zugrundeliegende Aktie um 10 %. Das Knock-Out-Zertifikat steigt im Zusammenhang übermäßig an Wert. Der Trader entscheidet, seine Short-Position zu schließen und realisiert einen Gewinn von 32,7 %.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Beispiel für Leerverkäufe mit ETFs als Absicherung des Portfolios

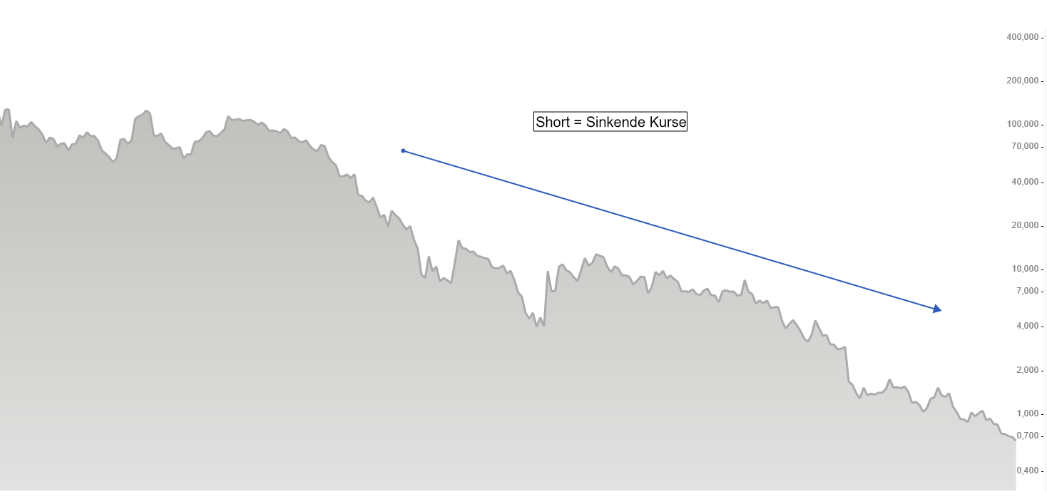

Abgesehen von einer kurzfristigen Spekulation, können Leerverkäufe einen weiteren nützlichen Zweck erfüllen. Händlergruppen nutzen verschiedene Anlageinstrumente, um ihr gesamtes Portfolio gegen Kursrückgänge abzusichern. Das sogenannte Hedging verfolgt das primäre Ziel, die Long-Positionen im Depot gegen fallende Kurse abzusichern. Angenommen, Sie erwarten mittelfristige Kursrückgänge, möchten aber keine kurzfristige Spekulation eingehen, kann es sinnvoll sein, ihr Investmentportfolio, das ausschließlich aus Long-Positionen besteht, gegen diese Kursrückgänge abzusichern. Damit könnten Sie die Schmälerung ihres Depots absichern, wenn Sie nicht bereit sind ihre Positionen aufzulösen und profitieren durch die Absicherung der Eröffnung eines short ETFs, von den fallenden Kursen am Gesamtmarkt.

Im obigen Beispiel wurde der Deutsche Aktienindex (DAX) gewählt. Über viele Jahre hinweg ist dieser Index angestiegen. Wie zu erkennen ist, gab es immer wieder Phasen, in denen der DAX über mehrere Monate gefallen ist. Diese rückläufigen Kursstände können von Anleger genutzt werden, um ihr Portfolio zu hedgen. Der short ETF, der sich auf den DAX Index bezieht, profitiert, wenn der Deutsche Aktienindex fällt. Die Abbildung steht Kursperformance erfolgt in diesem Fall eins zu eins. Fällt der Index um 1 %, steigt der short ETF um 1 %.

Sich in Schwächephasen mit einem short ETF gegen fallende Kurse abzusichern und somit ihr Longportfolio zu hedgen, kann durchaus attraktiv sein. Sie müssen allerdings bedenken, den Short ETF wieder rechtzeitig zu verkaufen. So können Sie mit dem Hedging in einem Abwärtstrend die rückläufigen Long-Positionen absichern und womöglich zusätzlich durch den Short ETF Gewinne aus fallenden Kursen erzielen.

Short Trading als Strategie

Der Finanzmarkt kennt bekanntlich nicht nur eine Richtung. Neben steigenden Kursen sind auch fallen Kurse immer wieder zu beobachten. Fallende Kursnotierungen können schnell und volatil auftreten. Auch in Abwärtstrend können Anleger Gewinne erwirtschaften. Wenn Sie nicht bereit sind, Ihre Long-Positionen aufgrund eines zu erwartenden Abwärtstrend nicht zu verkaufen, können Sie Ihr Portfolio hedgen und dadurch das Risiko der Long-Positionen abfedern. Eine Alternative wäre, das Investment zu verkaufen und zu versuchen, die Position billiger zurückzukaufen.

Vergessen Sie allerdings nicht die Kosten, die auf Sie zukommen werden. Ob Sie nur kurzfristig eine Short-Position im Trading eröffnen, sich für das Hedging entscheiden, oder dafür, Ihre Long-Position zu veräußern und billiger zurückzukaufen. Der Kostenfaktor, respektive die Ordergebühren sind ein erheblicher und unterschätzter Anteil beim Handeln am Finanzmarkt.

Fazit: Short-Position Trading

Short-Positionen im Trading können ebenfalls genutzt werden, um Gewinne zu erwirtschaften. Dafür stehen dem Privatanleger mehrere Anlagemöglichkeiten zur Verfügung. Fakt ist, Bewegungen in Shortrichtungen treten seltener auf und können sich deutlich schneller und volatiler entwickeln. Je nachdem, ob Sie sich entscheiden eine Short-Position im Trading auszuführen, müssen sie sich vorab mit der richtigen Strategie und dem passenden Finanzprodukt auseinandersetzen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen zu Short Positionen im Trading:

Worin liegt der Unterschied zwischen Short und Long?

Ein Short-Trade bedeutet, auf fallende Kurse zu wetten. Bei einem Long-Trade hingegen setzen Sie darauf, dass die Kurse steigen. In beiden Fällen nutzen Sie im Normalfall Trading-Hebel. Das Risiko besteht darin, dass Sie mehr verlieren können, als Sie einsetzen – die Ursache ist eine Art Sicherheitsleistung (Margin), die Sie beim Broker hinterlegen müssen.

Wie lange sollte man eine Short-Position offen halten?

Wie lange eine Short Position offen gehalten werden sollte, hängt vom getradeten Asset, der eigenen Strategie und dem Gewinnziel ab. Im Allgemeinen werden Short-Positionen aber selten länger als ein Jahr gehalten.

Wann sollte ich short gehen?

Sie sollten dann short gehen, wenn Sie davon ausgehen, dass der Markt, den Sie handeln möchten, innerhalb des angestrebten Zeitraums fallen wird. Selbstverständlich sollten Sie dies aber nur nach einer gründlichen Analyse und mit einem angemessenen Risikomanagement tun.