ETFs und CFDs gehören zu den am häufigsten gehandelten Produkten an den Finanzmärkten. Während ein Exchange Traded Fund (ETF) ein Investmentfond ist, der an der Börse gehandelt wird, ist ein Differenzkontrakt (CFD) hingegen ein außerbörsliches abgebildetes Derivat, welches auf die verschiedensten Vermögenswerte gehandelt werden kann. CFDs und ETFs sind einer der beliebtesten Anlageprodukte vieler Privatanleger.

Doch die Anlageformen unterscheiden sich gänzlich durch verschiedenen Kriterien. Sie müssen daher den Unterschied CFDs und ETFs kennen, bevor eine Investition in die jeweilige Anlageklasse getätigt wird.

Die Vor- und Nachteile im schnellen Überblick:

Vorteile von CFDs:

- Kein Ablaufdatum

- Hebelwirkung

- Einfacher Zugang und große Auswahl

- Für risikofreudige Anleger geeignet

Nachteile von CFDs:

- Kein zentraler Handel

- Risikomanagement notwendig

- Komplex zu verstehen

Vorteile von ETFs:

- Große Auswahl und Verfügbarkeit verschiedener ETFs

- Wenig Risiko, gerade für Anfänger

- Oft niedrige Kostenquoten im Vergleich zu Fonds

- Einfacher Zugang

- Defensive Anlage mit hoher Diversifikation

Nachteile von ETFs:

- Emittentenrisiko

- Niedrigere Rendite ohne Hebelwirkung

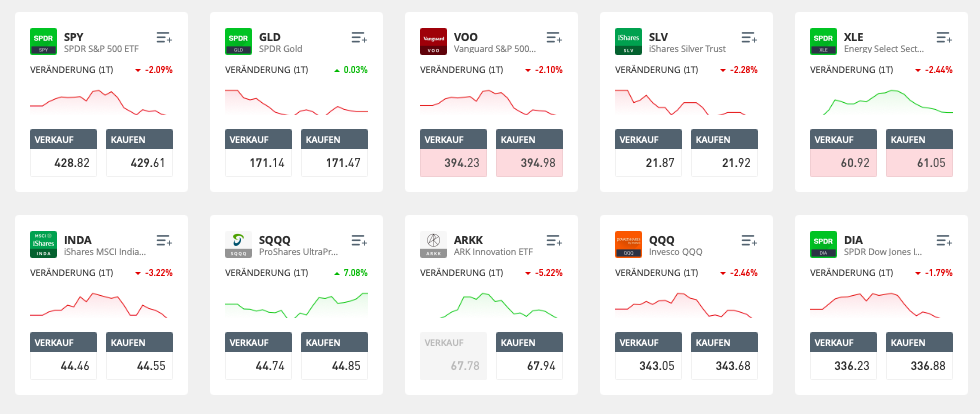

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Was ist ein Exchange Traded Fund (ETF)?

Ein Exchange Traded Fund (ETF) ist eine Anlageform, die einen Index, einen Sektor, oder andere Vermögenswerte abbildet und diese somit für die Marktteilnehmer handelbar macht. Über einen ETF kann der gewünschte Vermögenswert dadurch an der Börse gekauft oder verkauft werden. Es gestaltet sich somit wie ein Aktienkauf über die Börse. Ein ETF kann so strukturiert sein, dass er alles vom Preis eines einzelnen Rohstoffs bis hin zu einer großen und vielfältigen Sammlung von Wertpapieren verfolgt.

Zur Verdeutlichung ein Beispiel: Ein Anleger möchte gerne alle Autoaktien kaufen, weil er davon ausgeht, dass diese im Preis steigen werden. Er könnte nun die Automobilaktien alle einzeln kaufen, oder er sucht sich dazu den ETF, der die Automobilaktien beinhaltet. So spart er sich nicht nur Ordergebühren, auch ist somit sichergestellt, dass er alle Automobilhersteller in einem ETF hat, die der Index abbildet.

ETFs können sogar dahingehend konzipiert werden, dass sie bestimmte Anlagestrategien verfolgen. Darunter können sie viele Arten von Assetklassen enthalten, wie Aktien, Rohstoffe, Anleihen oder eine Mischung aus den Anlagearten. Ein börsengehandelter Fonds ist ein marktfähiges Wertpapier, das ein Investor problemlos kaufen und verkaufen kann. Ein ETF wird als Exchange Traded Fund bezeichnet, weil er wie Aktien an einer Börse gehandelt wird. Der eines ETF ändert sich im Laufe des Handelstages, wenn die Assetklassen in dem ETF auf dem Markt gehandelt werden, so entsteht auch die Preisbildung des zugrundeliegenden Indexes. Darüber hinaus sind ETFs im Vergleich zu aktiv gemanagten Investmentfonds in der Regel deutlich kostengünstiger und liquider, da sie auch an der Börse gehandelt werden. Da ein ETF immer mehrere Vermögenswerte umfasst, kann er eine sinnvolle Wahl für die Diversifikation für bestimmte Branchen oder Länder sein.

Die verschiedenen Arten von ETFs

Anlegern stehen verschiedene Arten von ETFs zur Verfügung. Exchange Traded Funds können zur Einkommensgenerierung in Form von ausschüttende ETFs, zur Spekulation und zur Absicherung oder teilweisen Kompensation von Risiken im Portfolio verwendet werden. Nachfolgend lesen Sie eine kurze Beschreibung einiger auf dem Markt erhältlichen ETFs. Ein ETF kann Hunderte oder Tausende von Aktien aus verschiedenen Branchen besitzen oder auf eine bestimmte Branche oder einen bestimmten Sektor ausgerichtet sein. Einige ETFs konzentrieren sich nur auf Assetklassen im USD-Raum, während andere wiederum eine globalere Perspektive haben.

Beispielsweise würden bankenorientierte ETFs, die Aktien verschiedener Banken aus der gesamten Branche über alle Länder hinweg enthalten. Der Anlagestrategie der ETFs sind nahezu keine Grenzen gesetzt. Es sei denn, es gibt keinen Index, auf dem der ETF abgebildet werden kann.

Anleihen-ETFs

Anleihen-ETFs werden verwendet, um Anlegern regelmäßige Erträge zu bieten. Ihre Ertragsausschüttung hängt von der Wertentwicklung der zugrunde liegenden Anleihen beziehungsweise dem damit zusammenhängenden Zinskupon ab. Anleihen-ETFs können Staatsanleihen, Unternehmensanleihen sowie staatliche und lokale Anleihen – sogenannte Kommunalanleihen – abbilden. Im Gegensatz zu ihrer abgebildeter Anleihe haben Anleihen-ETFs kein Fälligkeitsdatum. Sie werden in der Regel mit einem Auf- oder Abschlag vom tatsächlichen Anleihenpreis gehandelt.

Aktien-ETFs

Aktien-ETFs umfassen eine Vielzahl von Aktien, um einzelne Sektoren abzubilden. Ein Aktien-ETF kann beispielsweise Automobilbauer-Aktien oder amerikanische Technologieaktien abbilden. Ziel ist es, ein diversifiziertes Engagement in einer einzigen Branche zu bieten, die beständige Konzerne und neue Unternehmen mit größerem Wachstumspotenzial umfassen.

Einen Aktien-ETF nutzen die Händler meistens, wenn sie einen gesamten Sektor übergewichten wollen, ohne dazu ein einzelnes Unternehmen auszuschließen. Im Gegensatz zu Aktienfonds haben Aktien-ETFs niedrigere Gebühren, beinhalten aber dafür in der Regel keinen tatsächlichen Besitz von Wertpapieren, da lediglich der Index mit dem ETF nachgebildet wird.

Branchen-Sektor-ETFs

Branchen-Sektor-ETFs sind Fonds, die sich auf einen bestimmten Sektor oder eine bestimmte Branche konzentrieren. Ein ETF für den Energiesektor umfasst beispielsweise Unternehmen, die in dieser Branche tätig sind. Die Anlagestrategie hinter einem Branchen-ETFs ist, sich am Aufwärtstrend dieser Branche zu beteiligen, indem die Performance aufgrund einer Sektorrotation an den Finanzmärkten zunehmend ansteigen könnte. Ein Beispiel ist der Technologiesektor, der in den letzten Jahren einen starken Mittelzufluss verzeichnen konnte. Branchen-ETFs werden auch verwendet, um während den Konjunkturzyklen zwischen den verschiedenen Sektoren partizipieren zu können.

Rohstoff-ETFs

Wie der Name schon sagt, investieren Rohstoff-ETFs in Rohstoffe, darunter Rohöl, Gold oder auch ein Sammelsurium verschiedenster Metalle. Rohstoff-ETFs bieten zwei entscheidende Vorteile. Erstens diversifizieren sie ein Portfolio, wodurch es einfacher wird, Abschwünge abzusichern, wenn man davon ausgeht, dass die Rohstoffe im Kurs ansteigen, wenn die Aktienkurse fallen.

Zumal sind sie im Kauf und Unterhalt gegenüber physischer Rohstoffe sehr kostengünstig. Mit einem Rohstoff-ETF umgeht man die Kosten für den Materialaufschlag und Sie sparen sich zusätzlich Geld, weil die Einfuhr oder Lagerung der Rohstoffe entfällt.

Inverse ETFs

Inverse oder auch Short-ETFs genannt, versuchen, Gewinne durch Shortpositionen zu erzielen. Sie spiegeln dabei den Indexstand des ETFs in die Gegenrichtung. Sie partizipieren also von fallenden Kursständen innerhalb der Anlageklassen. Ein inverser ETF verwendet dabei Derivate, um eine Aktie leerzuverkaufen und Shortpositionen zu eröffnen. Im Wesentlichen sind das Wetten, dass der Markt zurückgehen wird.

Wenn der zugrundeliegende Markt fällt, steigt ein inverser ETF um den proportionalen Betrag. Anleger sollten sich bewusst sein, dass viele inverse ETFs eigentlich ETNs (Exchange Traded Notes) sind und keine echten ETFs. Bei ETNs handelt es sich um börsengehandelte Inhaberschuldverschreibungen, die der Emittent des ETNs herausgibt. ETNs kommen dann zum Einsatz, wenn sie aufgrund der Basiswerte oder Strategien nicht mit einem ETF abbilbar sind, wie zum Beispiel bei inversen ETFs und ETNs auf Krypotwährungen.

Gehebelte ETFs

Gehebelte ETFs, auch genannt Leveraged ETFs, sind so konzipiert, dass sie eine höhere Performance erzielen als die Rendite eines regulären ETF. Wie der Name schon sagt, ist dieser ETF gehebelt und bildet damit überproportional den zugrundeliegenden ETF ab.

Dabei kann der Anleger frei entscheiden, welche Hebel der Leveraged ETF haben soll. Der gehebelte ETF wirkt allerdings auch die gewählte Hebelgröße, wenn der zugrundeliegende ETF fällt. Die maximale Hebelgröße des Leveraged ETF legt der Emittent fest und liegt in der Regel zwischen eins und fünf.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Vor- und Nachteile von ETFs

Vorteile

Falls ein Anleger alle Wertpapiere eines ETFs einzeln kaufen müsste, wird das durch die jeweilige Orderprovision sehr teuer. Durch den einmaligen Kauf oder Verkauf des ETFs kann sich ein Anleger dadurch viel Orderprovision sparen.

Mit einem ETF kann der Marktteilnehmer von einer ganzen Brache oder Anlageklasse partizipieren, ohne das Risiko einzugehen, sein Investment auf nur ein Unternehmen zu setzten.

Durch einen Exchange Traded Fund ist ein Händler in der Lage, verschiedene Handelsgattungen zu kaufen, die ohne ein ETF sehr teuer, oder gar nicht möglich wären.

Nachteile

Die Gesamtkostenquote (TER) sind die Kosten für den Betrieb und die Verwaltung des ETFs. Der Anleger muss diese jährlich bezahlen. Im Gegensatz zu Aktien, hier fallen keine jährlichen Haltekosten an. Bei passiv verwalteten ETFs ist die Gesamtkostenquote allerdings im Bereich unter ein Prozent angesiedelt.

Bei den ETFs gibt es immer auch ein Emittentenrisiko. Sollte der Emittent des ETFs insolvent werden, steht man der Gefahr gegenüber nur eine teilweise Auszahlung zu erhalten, oder einem gesamten Zahlungsausfall. Das Risiko ist allerdings sehr gering, da die Emittenten unter hohe Liquiditätsstandards verfügen müssen.

Was ist ein Contract for difference (CFD)?

Ein Contract For Difference, zu Deutsch Differenzkontrakt (CFD), ist eine Vereinbarung zwischen einem Broker und einem Marktteilnehmer. Dabei wird im Austausch von der Wertentwicklung eines Basiswerts, Zinszahlungen vom Händler an den Broker geleistet. Da CFDs zu den Anlageklassen der Derivate gehört, erfolgt keine Lieferung von physischen Gütern oder Wertpapieren, wie im Future-Handel.

So funktionieren Differenzkontrakte

CFDs ermöglichen es Händlern, an der Preisbewegung von verschiedensten Finanzinstrumente zu partizipieren. Im Wesentlichen werden CFDs von Anlegern verwendet, um Wetten darauf abzugeben, ob der Preis des zugrunde liegenden Basiswerts steigt oder fällt. Mit den CFDs kann man sich sowohl Long auch als Short positionieren.

Händler, die CFDs verwenden, spekulieren darauf, dass sich der Preis nach oben oder unten bewegt. Ein Trader, die eine Aufwärtsbewegung des Kurses erwartet, kauft den CFD für eine Longposition, während derjenige, der die entgegengesetzte Abwärtsbewegung sieht, eröffnet eine Shortposition mit einem CFD. Sollte der Käufer eines Differenzkontrakts einen Vermögenszuwachs der Kaufposition feststellen, wird er seine Beteiligung dem Broker zum Verkauf anbieten. Die Nettodifferenz zwischen Kaufpreis und Verkaufspreis wird verrechnet und der Gewinn, wird über das CFD Brokerkonto des Anlegers beglichen.

Dasselbe gilt, wenn ein Händler glaubt, dass der Preis eines Wertpapiers sinken wird und er eine Eröffnungsverkaufsposition platzieren. Um die Position zu schließen, muss er ein Gegengeschäft vom Broker kaufen. Auch hier wird die Nettodifferenz des Gewinns oder Verlusts über das Handelskonto in bar ausgeglichen.

Transaktionen mit CFDs

Differenzkontrakte können für den Handel mit vielen Vermögenswerten und Wertpapieren verwendet werden, darunter auch auf Exchange Traded Funds (ETFs). Händler verwenden diese Produkte auch, um auf die Preisentwicklung von Warenterminkontrakten, wie zum Beispiel Orangensaft, Weizen oder andere Rohstoffe zu spekulieren. CFDs haben keine Verfallsdaten mit voreingestellten Preisen, sondern werden wie andere Wertpapiere mit Kauf- und Verkaufspreisen gehandelt.

Differenzkontrakte werden ausschließlich außerbörslichen Handel über ein Netzwerk von Brokern gehandelt. Brokerage-Anbieter organisieren die Marktnachfrage sowie das Angebot für CFDs und legen die Preise dementsprechend fest. CFDs werden also nicht an den großen Börsen der Welt gehandelt. Der CFD ist ein handelbarer Kontrakt zwischen einem Kunden und dem Broker. Beide tauschen die Differenz zwischen dem Anfangspreis des Trades und seinem Wert aus, wenn der Trade abgeschlossen ist.

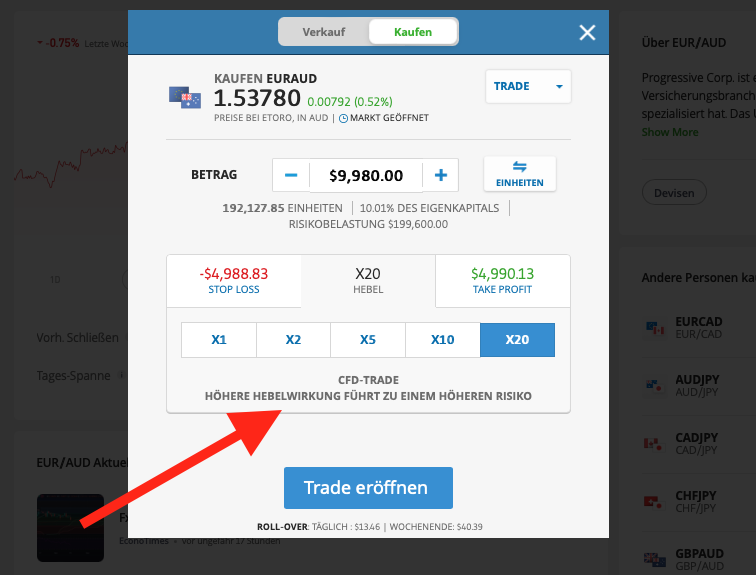

Der CFD-Handel ist deshalb so beliebt, weil er nur eine sehr geringe Investitionssumme benötigt, da die Anforderungen an den CFD-Margin nur sehr gering sind. Ein CFD ist immer mit einem Hebel ausgestattet und lässt damit die Investmentsumme überproportional ansteigen oder abfallen.

Tipp: Jetzt CFDs zu den besten Konditionen traden

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

Vorteile und Nachteile von CFDs

Vorteile

Händler, die CFDs handeln, müssen die zu handelnden Basiswerte nicht besitzen, oder gar eine physische Auslieferung wie im Future-Handel befürchten. Contract for Difference ist lediglich eine Vereinbarung zwischen zweier Parteien.

Der Handel mit CFDs wird durch eine Margin, oder auch Sicherheitsleistung genannt, bestimmt. Durch den Margin-Handel müssen Trader im CFD-Handel lediglich eine Sicherheitsleistung (Margin) beim Broker hinterlegen. Der Broker stellt dann die volle Summe des Trades zur Verfügung. Damit können sie viel größere Investitionssummen handeln, als die sie selbst besitzen. Die Trades können also mit wenig Bargeld auf dem Brokerkonto bereits gehandelt werden.

Der Handel mit Margin-CFDs bietet eine höhere Hebelwirkung, als der klassische Aktienhandel. Der Hebel auf CFDs wird dabei meist vom Broker vorgegeben und bestimmt die gesamte Investitionssumme der Tradingposition.

Der CFD-Handel hat insbesondere den Vorteil, dass nahezu alle Assetklassen auf der ganzen Welt angeboten werden. Ob exotische japanische Aktien oder klassische deutsche Standardwerte. Der Broker kann durch den Vergleichsmarkt mit CFDs eine enorme Produktpalette anbieten.

Nachteile

Da die CFD-Branche, im Gegensatz zum Börsenhandel, nur bedingt reguliert ist, basiert die Glaubwürdigkeit des CFD-Brokers auf seinem Ruf und seiner finanziellen Tragfähigkeit

Wenn der Basiswert extremer Volatilität oder Preisschwankungen ausgesetzt ist, kann der Broker den Spread zwischen Geld- und Briefkurs beliebig erhöhen.

Da CFDs mit Hebelwirkung gehandelt werden, können Anleger, die Verlustpositionen halten, von ihren Brokern Nachschussforderungungen erhalten, wenn die Sicherheitsleistung nicht mehr ausreicht. Durch den sogenannten Margin Call, muss erneut Geld auf das Brokerkonto transferiert werden, um die Schließung der Tradingposition durch den Broker zu verhindern. Alternativ können Trader auf CFD Broker ohne Nachschusspflicht setzen.

Viele Anleger vergessen die Swap-Gebühren, die sich positiv oder negativ auf die Tradingposition auswirken können. Dies kann durchaus ein Risiko darstellen, da sich der Trader der Definition eines Swaps bewusst sein muss.

Was ist der Unterschied zwischen CFDs und ETFs?

Wir erklären Ihnen nachfolgend anhand einiger Beispiele die Unterschiede zwischen CFDs und ETFs. Für welche Art der Investition Sie sich entscheiden, liegt letztlich bei Ihnen.

CFDs

Differenzkontrakte eignen sich idealerweise, um von kurzzeitigen Kursveränderungen zu partizipieren. Deshalb nutzen die meisten Trader CFDs im Daytrading, weil die Kosten für eine Tradingposition innerhalb eines Handelstages sehr gering sind. Ein wesentlicher Unterschied des Differenzkontrakts besteht im Handel auf Margin und mit dessen Hebelkraft. Durch die richtige Auswahl eines CFD Brokers mit hohen Hebeln, traden Sie die CFDs auf nur sehr geringe Margin.

Dieser Vorteil kann natürlich schnell zum Nachteil werden, sofern Sie die Entwicklung des zu handelnden Basiswert falsch einschätzen und Ihre Verluste nicht mit einem Stop Loss im Trading begrenzen. Da es im CFD Trading vorrangig darum geht, die Kursentwicklung des Basiswerts für die nächsten Minuten oder Stunden zu antizipieren, muss Ihnen bewusst sein, dass ihre Tradingposititionen durchaus schnelllebig sein können.

Für das Trading mit Differenzkontrakten ist daher Ihre Anwesenheit vor dem Tradingmonitor unabdingbar. Sie müssen in der Lage sein, ihre Positionen schnell zu eröffnen und wieder schließen zu können. Durch ihre Präsenz am Tradingtower können Sie durch das kurzfristige Trading Gewinne bei moderatem Risiko erwirtschaften. CFDs können zwar für das Swing- oder Positionstrading genutzt werden, allerdings steigen mit der Haltedauer des CFDs, auch die womöglichen negativen Swapgebühren. Dies könnte Ihren Gewinn deutlich schmälern.

Nicht nur wegen der Swapgebühren ist der langfristige Handel mit CFDs ungeeignet, auch müssen Sie bedenken, dass Ihnen die zu handelnden Basiswerte nicht physisch gehören. Demzufolge ist die klassische Buy-and-Hold Strategie mit CFDs unvorteilhaft, vor allem weil Sie jene kurzfristigen Entwicklungen außer Acht lassen, die Ihnen im Daytrading Gewinne einbringen könnten.

ETFs

ETFs werden von den allermeisten Händlern genutzt, um einen langfristigen Vermögensaufbau zu etablieren. Exchange Traded Funds können Sie nutzen, wenn Sie in einen ganzen Sektor oder eine Branche zu investieren wollen. Durch den Erwerb von ETF Anteile sparen Sie sich alle Einzelpositionen, für die Ihre Investitionssumme überschritten werden müsste.

Für einen Aktienindex ETF beispielsweise investiert der Emittent in die Wertpapiere des Indizes entsprechend der Replikationsmethode:

- Vollständige Replikation – es wird in alle Aktien des Index investiert

- Optimiertes Sampling – der Emittent kauft nur die Aktien, die wesentliche Wertveränderungen bewirken

- Synthetische Replikation – der Emittent geht ein Tauschgeschäft hinsichtlich der Wertentwicklung mit einem Kontrahenten ein

Unabhängig davon, ob Sie in synthetische oder physische ETFs investieren, werden Sie als Anleger durch den Erwerb von ETF Anteilen nicht zu Aktionären. Sie haben aber durch den Kauf von ETF Anteilen eine langfristige und zugleich kostengünstige Möglichkeit, um ihr Kapital dem Vermögensaufbau und -zuwachs zu widmen, ohne dass Sie alle Aktien, die im Index enthalten sind, kaufen zu müssen, deren Erwerb um ein Vielfaches an Investitionssumme erfordert. Mit einem ETF verdienen Sie Geld, wenn der Kurs des zugrundeliegenden Index steigt. ETFs entwickeln sich zwar langsam, dafür aber stetig. Die ideale Haltedauer bei einem MSCI World ETF beträgt ideal mindestens10 Jahre und weist eine durchschnittliche Jahresperformance von ca. sechs Prozent aus.

Natürlich verlieren auch ETFs an Wert, wenn die Finanzmärkte korrigieren. Doch als Investor können Sie dieser Zeit gelassen entgegenblicken, es sei denn Sie verkaufen ihre ETF Anteile panikartig in diesen Krisen.

ETFs auf den MSCI World Index verloren beispielsweise im Jahr 2008 bis zu 45 % des Wertes, 2020 im Jahr einer Weltpandemie über 30 % und erreichten nach einjährigen Erholungsphasen wieder Rekordnotierungen.

Fazit: CFDs oder ETFs?

Fakt ist, er gibt erhebliche Unterschiede zwischen CFDs und ETFs. Nicht nur die Kostenstruktur ist eine andere, auch die Nutzung der richtigen Anlageform für ein bestimmtes Vorgehen am Finanzmarkt ist entscheidend. Dieser Beitrag sollte Ihnen den Unterschied zwischen den beliebtesten Anlagevehikeln der Privatanleger verdeutlicht haben.

Während man mit die Contract For Difference nutzt, um kurzfristige Marktschwankungen ausnutzen zu können, sind Exchange Traded Funds eher für den langfristigen Vermögensaufbau geeignet. Die CFD Erfahrungen spielen dabei zusätzlich eine erhebliche Rolle, um sich mit der Vereinbarung zwischen den beiden handelnden Parteien, richtig auseinandersetzen zu können. ETFs hingegen werden an den regulierten Börsen gehandelt, bei denen Sie sich sowohl den ETF Anbieter, als auch den zugrundeliegenden Basiswert frei auswählen können.

Mein Tipp: Über 3.000 verschiedene CFDs zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was sind ETFs?

ETFs steht für Exchange Traded Funds. Ein ETF ist ein Indexfonds, der die Wertentwicklung eines zugrundeliegenden Index abbildet. Für viele Anleger bildet die Investition in einen ETF eine risikoarme Geldanlage. ETFs gibt es in vielen Variationen – Sie können via ETFs in Aktien, Rohstoffe, Kryptowährungen und viele weitere Assetklassen investieren.

Was sind CFDs?

CFD steht für Contracts for Difference und ist ein Finanzinstrument, das dem Bereich der Derivate zugeordnet wird. Mit CFDs setzen Sie auf die Kursentwicklung eines zugrundeliegenden Basiswerts, beispielsweise einer Aktie, eines Rohstoffs oder eines Währungspaars. Sie besitzen diesen Basiswert jedoch zu keinem Zeitpunkt. Ein CFD ermöglicht sowohl auf fallende als auch steigende Kurse zu setzen.

Was ist der Unterschied zwischen ETFs und CFDs?

ETFs und CFDs sind zwei verschiedene Finanzinstrumente. Während Sie bei einem ETF eher passiv in einen Indexfonds investieren und in der Regel Ihr Risiko breit streuen, ist das bei einem CFD anders. Ein CFD (Contract For Difference – Differenzkontrakt) ist deutlich risikoreicher. Dabei wetten Sie auf die Wertentwicklung eines Basiswerts, ohne diesen direkt zu besitzen.

Lassen sich mit CFDs oder mit ETFs bessere Renditen erzielen?

Aufgrund der Hebelwirkung erzielen CFDs grundsätzliche höhere Renditen als ETFs auf den gleichen Index. Allerdings ist damit das Risiko bei CFDs auch wesentlich höher, da die Hebelwirkung schnell zu hohen Verlusten führen kann, falls sich der Kurs gegen Sie entwickelt. Insgesamt empfehlen sich CFDs, wenn Sie kurzfristig Ihre Gewinne maximieren möchten, während ETFs bei langfristigen Anlagen das bessere Instrument sind.