Beim Vega handelt es sich um eine Kennzahl, die im Optionshandel zum Einsatz kommt. Diese gibt an, wie sich der Preis einer Option verändert, wenn die Volatilität des zugrunde liegenden Basiswerts entweder um einen Prozentpunkt steigt oder fällt. Weitere Aspekte werden bei der Berücksichtigung des Vega nicht berücksichtigt.

Vega einer Option: Was ist das?

- Das Vega ist ein Optionsgrieche und somit eine Sensitivitätskennzahl.

- Es untersucht preisliche Veränderungen einer Option bei Veränderung der Volatilität des Basiswertes.

- Je länger die Restlaufzeit einer Option, desto höher ist das Vega.

Die Preise für eine Option orientierten sich an verschiedenen Aspekten. Dazu gehören auch die erwarteten Schwankungen im Kurs eines Basiswerts. Diese werden auch als implizite Volatilität bezeichnet. Eine Abnahme dieser Volatilität würde dazu führen, dass es deutlich weniger Bewegungen im Preis des Basiswerts gibt. Dann sind die Optionen für den Käufer günstiger erhältlich.

Das Vega ist einer von verschiedenen Optionsgriechen, die auch unter der Bezeichnung Sensitivitätskennzahlen bekannt sind. Diese geben an, wie sich der Preis der Option verändert, wenn eine Variable nach oben oder unten abweicht. Im folgenden Beitrag schauen wir uns das Vega, seine Berechnung und die Interpretation näher an, damit Optionshändler ihre Strategie erfolgreich einsetzen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Ermittlung des Vega

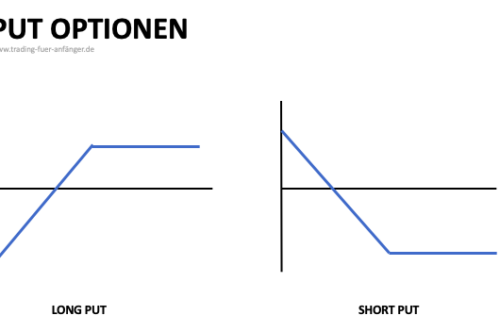

Die Berechnung des Vega ist bei Put und auch Call Optionen möglich. Die Berechnung führt jedoch zu unterschiedlichen Ergebnissen:

- Long Calls und Long Puts weisen ein positives Vega auf. Folglich profitieren diese, wenn die implizite Volatilität beim Basiswert ansteigt

- Short Calls und Short Puts haben ein negatives Vega. Folglich profitieren diese, wenn die implizite Volatilität beim Basiswert zurückgeht.

Die Berechnung erfolgt mit dem sogenannten Black-Scholes-Modell. Softwarebasierte Anwendungen ermöglichen eine präzise Berechnung. Die Optionshandelplattformen und Broker führen diese automatisch durch, sodass die Optionshändler immer auf die aktuellen Daten zurückgreifen können. Das Ergebnis der Berechnung wird dann als eine Dezimalzahl angegeben.

Interpretation des Vega

Wichtig für die Optionshändler ist die Interpretation des Vega. Das Vega beschreibt die Veränderung des Preises der Option, wenn sich die implizite Volatilität des Basiswerts um einen Prozentpunkt verändert. Bei einem Vega von 0,20 würde sich der Preis der Option um 0,20 US-Dollar verändern. Die Veränderung des Preises kann erklären, dass eine ansteigende implizite Volatilität grundsätzlich zu höheren Preisen für Optionen führt.

Es gibt grundsätzlich einen positiven und negativen Effekt der Kennzahl Vega. Bei Long Positionen, ergo dem Kauf einer Option, ist das Vega positiv. Diese profitieren von einer anziehenden Volatilität, wenn die Kurse am Markt in Zukunft stärker schwanken. Bei Short Positionen, ergo dem Verkauf einer Option, ist das Vega negativ. Diese profitieren von einer sinkenden Volatilität, wenn die Kurse am Markt in Zukunft weniger schwanken. Sofern sich keine anderen Faktoren ändern, werden Long Calls und Long Puts bei einer höheren impliziten Volatilität profitieren, während die Short Calls und Short Puts Verluste realisieren.

Anwendung des Vega

Die Anwendung des Vega kann mit praktischen Beispielen dargestellt werden.

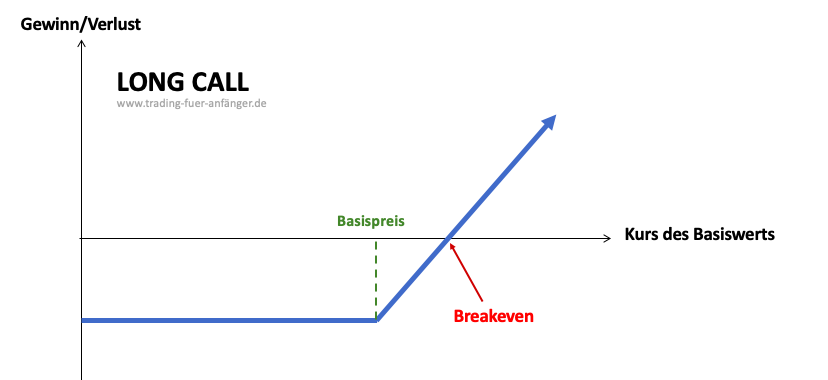

Zunächst geht es um die Long Calls:

- Volatilität steigt um 1 %: Optionspreis + Vega Wert = steigender Optionspreis

- Volatilität sinkt um 1 %: Optionspreis – Vega Wert = fallender Optionspreis

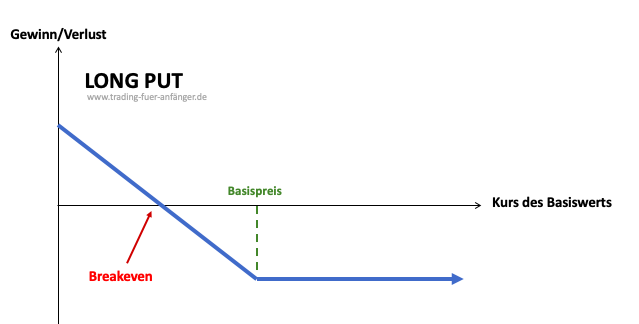

Nun stehen die Long Puts im Vordergrund:

- Volatilität steigt um 1 %: Optionspreis + Vega Wert = steigender Optionspreis

- Volatilität sinkt um 1 %: Optionspreis – Vega Wert = fallender Optionspreis

Restlaufzeit und das Vega

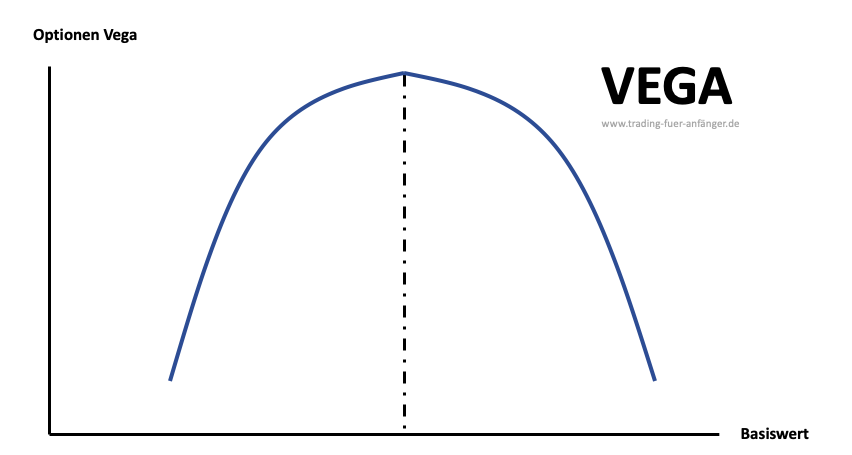

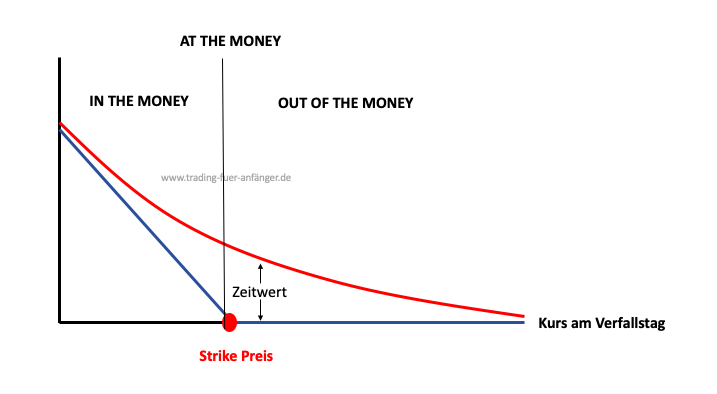

Die Kennzahl Vega wird auch von der Restlaufzeit der Option beeinflusst. Je länger die Restlaufzeit einer Option noch ist, desto höher ist auch das Vega der Option. Optionen mit einer längeren Laufzeit reagieren also deutlich empfindlicher als dies bei Optionen mit einer kurzen Laufzeit der Fall ist. Die Änderungen bei der Volatilität erfolgen deutlich schneller, wenn die Optionen eine kurze Laufzeit haben. Dann können unerwartete Ereignisse größere Auswirkungen auf die Volatilität haben, da die Restlaufzeit geringer ist. Hier ist das Vega der Optionen am größten, die sich in the money befinden.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Moneyness und das Vega

Zugleich besteht auch eine Abhängigkeit zwischen der Moneyness und dem Vega. Das Vega einer Call Option, die sich at the money befindet, nimmt zu und das Vega einer Option, die sich out of the money oder in the money befindet, nimmt ab. Die Rate der Veränderung hängt dabei von der Höhe der Volatilität ab. Bei den Optionen, die at the money notieren, ist der Wert des Vega besonders hoch. Dann reagiert der Preis der Option besonders stark auf eine Veränderung der Volatilität. Je stärker die Option in the money oder out of the money notiert, desto eher geht das Vega gegen Null. Die weite Entfernung zum Ausübungspreis einer Option führt dazu, dass bei einem starken Anstieg der impliziten Volatilität die Wahrscheinlichkeit überschaubar ist, dass die Option letztendlich in the money notiert.

Implizite Volatilität

Die Kennzahl Vega beschreibt, wie die implizite Volatilität mit dem Preis einer Option zusammenhängt. Wenn die implizite Volatilität beim Basiswert steigt, wirkt sich dies ebenfalls steigernd auf den Optionspreis aus. Das Vega ändert sich kontinuierlich während der Laufzeit einer Option. Wenn die Volatilität steigt, ist die Schwankungsbreite der Kurse höher. Infolgedessen steigt der Preis einer Long Option. Zudem erhöht sich die Chance, dass die Option in the money schließt. Dann ist eine Ausübung der Option durch den Käufer möglich.

Demgegenüber sorgt eine sinkende Volatilität für einen niedrigeren Preis der Option. Infolgedessen wird es für den Verkäufer der Option günstiger, wenn er die Position wieder schließen möchte. Zugleich ist die Wahrscheinlichkeit für den Verkäufer geringer, dass die Option am Ende der Fälligkeit in the money notiert, sodass der Käufer die Option ausüben würde.

Das Vega im Vergleich zu anderen Optionsgriechen

Die Kennzahl Vega stellt die Preisveränderung einer Option in Bezug auf die implizite Volatilität beim Basiswert dar. Dabei gibt es drei weitere Optionsgriechen, welche ebenfalls den Einfluss von Variablen auf den Optionspreis darstellen:

- Delta: Einfluss eines veränderten Kurses auf den Preis einer Option

- Gamma: Einfluss eines veränderten Kurses auf das Delta einer Option

- Theta: Einfluss des Zeitverlaufs auf den Preis einer Option

- Vega: Einfluss der impliziten Volatilität auf den Preis einer Option

Fazit: Das Vega untersucht die Volatilität von Optionen

Das Vega ist eine Kennzahl, die zu den Optionsgriechen zählt. Dies kann sowohl für Call- als auch Put-Optionen berechnet werden. Die Berechnung erfolgt automatisiert mit Softwarelösungen. Dabei gibt das Vega an, wie sich eine veränderte Volatilität auf den Preis einer Option auswirkt. Neben der impliziten Volatilität wirken sich auch die Moneyness und die Restlaufzeit der Option auf den Preis aus. Bei einer steigenden Volatilität schwanken die Kurse stärker, dann steigt das Vega ebenfalls an. Die Möglichkeit steigt, dass die Option am Ende im Geld schließt, sodass ein steigendes Vega bei Long Optionen für die Käufer empfehlenswert ist. Demgegenüber wäre es für den Verkäufer besser, wenn die Volatilität sinkt, da dann der Preis für die Option ebenfalls geringer wird.

Optionshändler sollten die Optionsgriechen kennen und diese interpretieren können. Eine Berechnung ist jedoch nicht erforderlich, da diese automatisiert von Broker und Software übernommen wird. Allerdings sollten Trader wissen, wie sich der Preis der Option im Zusammenspiel mit anderen Faktoren ändert.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Was bedeutet das Vega bei Optionen?

Das Vega gibt an, wie sehr sich der Preis einer Option verändert, wenn sich die implizite Volatilität des zugrundeliegenden Basiswerts um einen Prozentpunkt verändert. Der Wert des Vega repräsentiert dabei die Preisänderung, wenn sich die Volatilität des Basiswertes um 1% verändert.

Wann ist das Vega einer Option am höchsten?

Das Vega einer Option ist umso höher, je weiter der Verfallstermin in der Zukunft liegt. Zudem lässt sich beobachten, dass Optionen, die im Geld sind, in der Regel ein höheres Vega haben, als solche, die aus dem Geld sind.

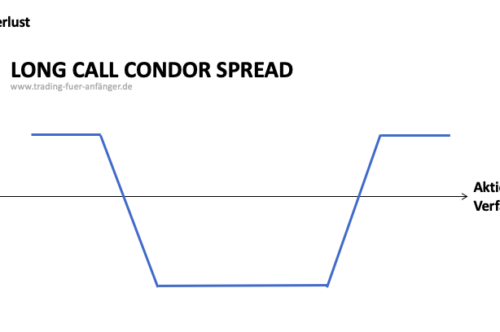

Was ist die „Vega-neutrale“-Strategie im Optionshandel?

Bei einer „Vega-neutralen“ Strategie handelt es sich um eine Methode des Risikomanagements im Optionshandel. Das Ziel ist, dass die Summe aller Vegas der Optionen im Portfolio 0 ergibt. Dies bedeutet, dass das Gesamtportfolio gegenüber Schwankungen der impliziten Volatilität des Marktes immun ist. Wenn die implizite Volatilität steigt oder fällt, sollte sich der Gesamtwert des Portfolios nicht ändern, da die Gewinne und Verluste der einzelnen Positionen sich gegenseitig ausgleichen.

Was ist ein Beispiel für die Funktionsweise des Vega im Optionshandel?

Angenommen, die Amazon-Aktie handelt derzeit bei 150 USD und Sie halten eine Call-Option mit einem Strike-Price von 155 USD. Das Vega dieser Option beträgt 0,25 und die implizite Volatilität beträgt 30%. Wenn die implizite Volatilität um 1 Prozentpunkt auf 31% steigt, würde man erwarten, dass der Preis der Call-Option, unter sonst gleichen Bedingungen, um 0,25 USD steigt, da das Vega von 0,25 anzeigt, wie empfindlich der Preis der Option auf Veränderungen in der impliziten Volatilität reagiert.