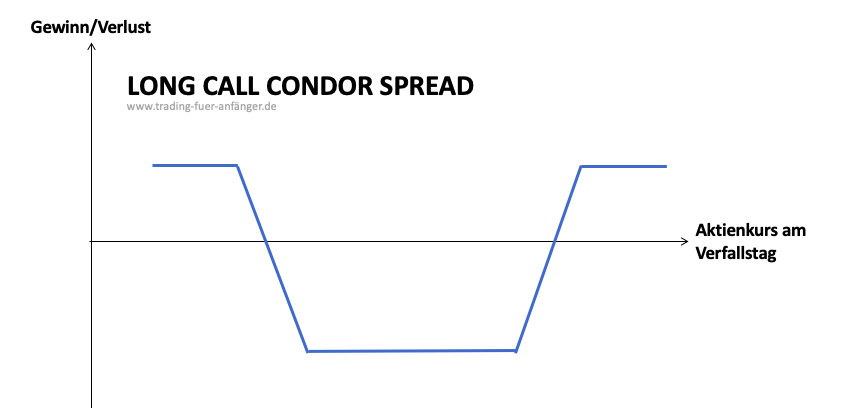

Der Long Put Condor Spread ist eine Kombination aus Long Put Spread und Bear Put Spread, dessen Verwendung gleichzeitig erfolgt. Optionshändler profitieren besonders stark, wenn der Bear Put (Short Put Spread) wertlos wird, während der Bull Put (Long Put Spread) seinen maximalen Wert erreicht.

Das Wichtigste in Kürze

- Mit dem Long Put Condor Spread können Optionshändler in einem neutralen Markt agieren. Der Verlust ist bereits im Voraus auf die gezahlte Prämie begrenzt.

- Diese Strategie eignet sich für sehr erfahrene Optionshändler, da verschiedene Ansätze miteinander kombiniert werden müssen.

- Die Positionierung der Strikes können die Erfolgschancen bei dieser Optionsstrategie beeinflussen. Je weiter die Strikes 2 und 3 vom Basiswert entfernt sind, desto größer ist die Chance auf Erfolg.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Long Put Condor Spread

Für die Umsetzung wählen die Optionshändler einen Aktienpreis, der sich zwischen Strike 2 und 3 befindet. Die grundsätzlich neutrale Long Put Condor Spread Optionsstrategie kann bullisch oder bärisch interpretiert werden – je nachdem, in welche Richtung die Strikes gesetzt werden.

Gegenüber den Butterfly Strategien bietet der Long Put Condor Spread den Vorteil, dass die Gewinnzone deutlich breiter ist. Dafür ist der maximale Gewinn jedoch kleiner. Optionshändler landen somit häufiger in der Gewinnzone, aber erzielen dann geringere Gewinne.

Das Setup sieht beim Long Put Condor Spread wie folgt aus:

- Put Option mit Strike 1 wird gekauft

- Put Option mit Strike 2 wird verkauft

- Put Option mit Strike 3 wird verkauft

- Put Option mit Strike 4 wird gekauft

Alle Optionen sind im gleichen Monat fällig. Zugleich liegt der aktuelle Kurs des Basiswerts meist zwischen Strike 2 und 3.

Der Break-Even-Point

Beim Long Put Condor Spread gibt es zwei unterschiedliche Break-Even-Punkte, bei denen die Gewinnzone erreicht wird:

- Strike 1 zzgl. gezahlte Prämie

- Strike 4 abzgl. gezahlte Prämie

Wenn die Optionen fällig werden, sollte sich der Kurs des Basiswerts zwischen Strike 2 und 3 befinden, um Gewinne zu erzielen.

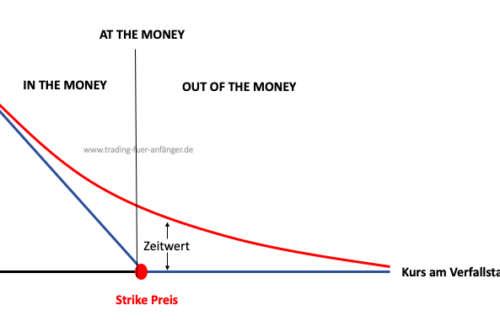

Zeitwertverlust und Long Put Condor Spread

Der Verlauf der Zeit wirkt sich positiv auf diese Optionsstrategie aus. Im Best-Case sollte der Zeitwertverlust dazu führen, dass die Optionen mit Strike 1 und 2 wertlos werden. Demgegenüber behalten die Optionen mit Strike 3 und 4 dann ihren inneren Wert, sodass die Optionsstrategie profitabel ist.

Implizite Volatilität

Der Einfluss der erwarteten, zukünftigen Volatilität ist unterschiedlich. Entscheidend ist, wo sich der Kurs des Basiswerts im Vergleich zu den Strikes der Optionen befindet. Sofern der Basiswert zwischen Strike 2 und 3 ist, wirkt sich die sinkende Volatilität positiv aus. Die beiden verkauften Optionen verlieren dann an Wert. Somit steigt der Gesamtwert des Long Put Condor Spreads.

Maximaler Gewinn und Verlust

Der maximale Gewinn ist beim Long Put Condor Spread geringer als bei Butterfly Optionsstrategien. Dieser ist begrenzt auf den Strike 4 minus Strike 3. Zudem muss die gezahlte Prämie abgezogen werden. Auf der anderen Seite ist der Verlust ebenfalls begrenzt. Lediglich die anfangs gezahlte Prämie droht für Optionshändler als Verlust. Dieser ist somit vorher klar definiert.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen ist die Strategie geeignet?

Diese Optionsstrategie eignet sich für sehr erfahrene Optionshändler, da verschiedene Ansätze miteinander kombiniert werden. Zudem sind nur geringe Kursbewegungen erlaubt, sodass die Optionshändler eine gute Markteinschätzung abgeben müssen.

Für wann ist die Strategie geeignet?

Der Long Put Condor Spread kann bei einer neutralen Markteinschätzung zum Einsatz kommen. Für einen definierten Zeitraum sollte sich der Kurs des Basiswerts nur geringfügig verändern. Je nach Positionierung der Strikes lässt sich die Optionsstrategie bullischer oder bärischer interpretieren.

Tipps für die praktische Umsetzung

Die Positionierung der Strikes können die Erfolgschancen bei dieser Optionsstrategie beeinflussen. Je weiter die Strikes 2 und 3 vom Basiswert entfernt sind, desto größer ist die Chance auf Erfolg. Allerdings wirkt sich dies negativ auf die Gewinnhöhe aus, die dann sinkt.

Zudem lässt sich der Long Put Condor Spread mit Indizes verbinden, da die Volatilität hier geringer ist. Schließlich setzt die Optionsstrategie gerade darauf, dass sich der Kurs des Basiswerts kaum bewegt.

Fazit: Zeitwertverlust ist immer positiv

Mit dem Long Put Condor Spread können Optionshändler in einem neutralen Markt agieren. Der Verlust ist bereits im Voraus auf die gezahlte Prämie begrenzt. Zugleich ist die Gewinnzone vergleichsweise groß, während der maximal mögliche Gewinn geringer als bei Butterfly Strategien ist. Der Zeitwertverlust ist grundsätzlich positiv für den Condor. Das Ziel der Optionshändler ist, es dass der Basiswert am Fälligkeitstag zwischen den Strikes 2 und 3 liegt.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Was ist ein Long Put Condor Spread?

Beim Long Put Condor Spread handelt es sich um eine Strategie für den Optionenhandel, die einen Bear Put Spread und einen Bull Call Spread kombiniert. Der Anleger kauft dabei also einen Put mit Strike A und verkauft gleichzeitig zwei Puts mit jeweils höheren Strikes B und C. Vervollständigt wird die Strategie mit einem weiteren Long Put mit dem höchsten Strike D.

Wie unterscheidet sich ein Long Put Condor Spread von einem Iron Condor?

Der wichtigste Unterschied zwischen diesen beiden Strategien ist, dass beim Long Put Condor die oberen beiden Optionen im Geld liegen, während beim Iron Condor alle Optionen aus dem Geld sind. Dadurch ist die Prämienstruktur bei beiden Strategien unterschiedlich. In der Regel zahlt der Anleger beim Long Put Condor Spread eine Nettoprämie, während er beim Iron Condor eine Nettoprämie erhält.

Welches Risiko gibt es beim Long Put Condor Spread?

Das größte Risiko bei einem Long Put Condor Spread ist, dass der Kurs des Basiswerts zum Verfallstag außerhalb der Strike-Preise der Short Puts liegt. In diesem Fall ist der Verlust aufgrund der Long Puts aber auf die gezahlte Nettoprämie begrenzt.