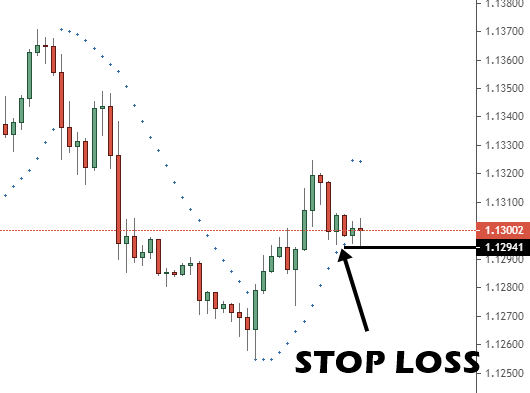

Sobald ein Trade im Markt eröffnet wird, sollte immer ein Stop Loss gesetzt werden, um Gewinne zu sichern und Verluste zu minimieren. Der Stop Loss ist dabei der festgelegte Preis, ab dem der Trade automatisch geschlossen wird. Sollte zum festgelegten Preis nicht verkauft werden können, wird zum nächstmöglichen Preis verkauft.

Herkömmlicherweise wird der Stop Loss bei einem bestimmten Kurs festgesetzt und manuell bei Bedarf angepasst, beispielsweise zur Gewinnsicherung nach einem starken Anstieg innerhalb eines Long Trades.

Der Trailing Stop ist zum klassischen Stop Loss Orderart ähnlich, allerdings mit dem gravierenden Unterschied, dass der Stop-Kurs variabel ist. Mithilfe einer vorher festgelegten Differenz zum Marktpreis, entweder prozentual oder in Form eines absoluten Wertes, bewegt sich der Stop mit dem Marktpreis in die gewünschte Richtung mit. Analog verhält sich die sogenannte Trailing Stop-Limit Order, welche gegenüber dem Trailing Stop den Zusatz bietet, den höchsten Kaufpreis bzw. niedrigsten Verkaufspreis bei möglicherweise auftretenden Kurssprüngen zu begrenzen.

Der große Vorteil gegenüber der herkömmlichen Stop-Variante ist, dass Gewinne stark und leicht maximiert werden können, ohne den Markt durchgängig beobachten zu müssen. Darüber hinaus bringt die Anwendung eine klare Struktur in das Trading und agiert ohne jegliche Emotionen.

Key Facts: Trailing Stop

- Schützt vor Verlusten

- Sichert Gewinne effektiv

- Bewegt sich mit dem Markt automatisch

- Kostenloses Tool und bei fast jedem Broker verfügbar

- Spart Zeit, da manuelles Anpassen des Stops entfällt

Trailing Stop Beispiele

Der Trailling-Stop ist, wie bereits eingangs erwähnt, stark ähnlich zum klassischen Stop Loss und wird von einer Vielzahl von Tradern für den Handel im Markt genutzt. Die Anwendung kann dabei im Rahmen eines Short- oder Long Trades stattfinden.

Der Unterschied zum klassischen Stop Loss liegt darin, dass sich der Trailling-Stop mit der Bewegung des Kurses mitbewegen kann und nicht zwingend manuell angepasst werden muss.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Funktionsweise des Trailing Stops

Der Trailing Stop kann sich generell in beide Richtungen im Markt bewegen, in Abhängigkeit davon, ob es sich um einen Short- oder Long Trade handelt. Konkret stellt sich das Verhalten folgendermaßen dar:

- In Kombination mit einem Long Trade läuft der Stop unterhalb des Marktpreises nach oben mit

- In Kombination mit einem Short Trade läuft der Stop oberhalb des Marktpreises nach unten mit

Während der Trade geöffnet ist, wird der Stop-Kurs in Abhängigkeit des voreingestellten absoluten oder prozentualen Wertes, mit der Kursbewegung nachgezogen.

Doch wann wird der Kurs automatisch nachgezogen?

Der Trailing Stop wird immer in dem Moment nachgezogen, sobald der Kurs ein neues Hoch während des Long Trades oder ein neues Tief während des Short Trades erreicht. Liegt der eingestellte Stop-Wert beispielsweise bei 10 Euro, dann bewegt sich der Stop bei einer beispielhaften Kursbewegung von 150 Euro auf 160 Euro in der gleichen Situation von 140 Euro auf 150 Euro. Sollte der Kurs eine kurze Zeit später fallen, bleibt der Stop bei 150 Euro bestehen.

Sobald der Marktpreis während eines Long Trades nach unten fällt, kann der Stop ausgelöst werden, dadurch werden einerseits Gewinne gesichert, sowie mögliche Verluste begrenzt. Auf umgekehrter Weise stellt es sich bei einem Short Trade dar. Steigt der Kurs plötzlich an, sichert der Stop Gewinne und begrenzt potenzielle Verluste.

Möchten Sie den Trailing Stop zukünftig für Ihr Trading nutzen, können Sie ihn prinzipiell in jedem Markt anwenden, insofern der Broker eine solche Variante des Stops zur Verfügung stellt.

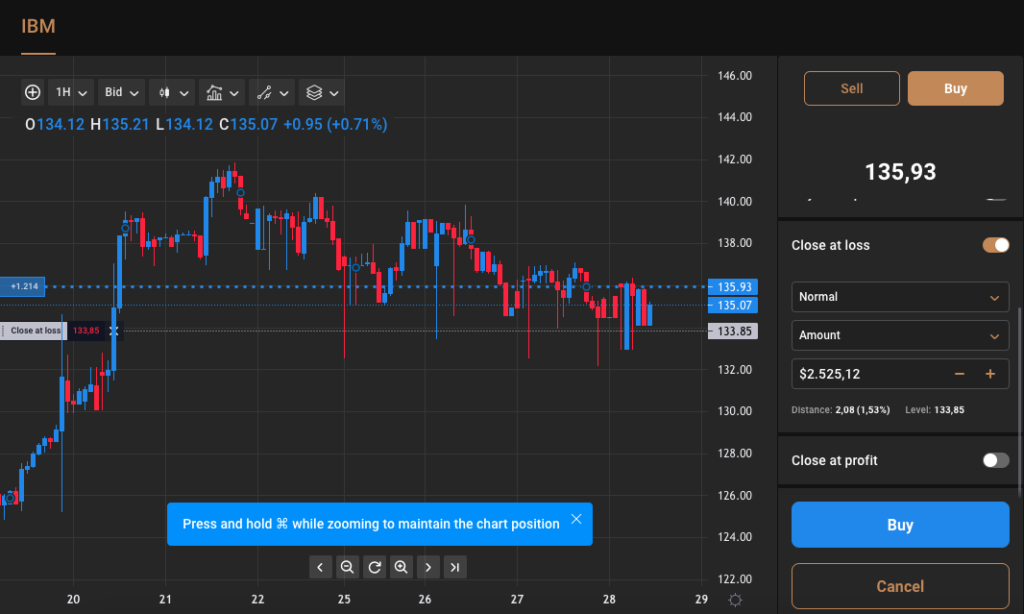

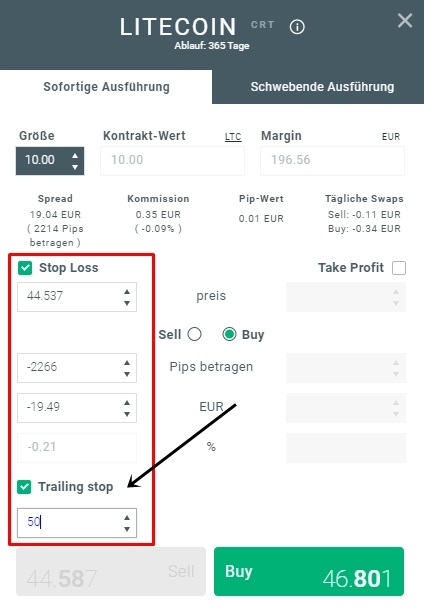

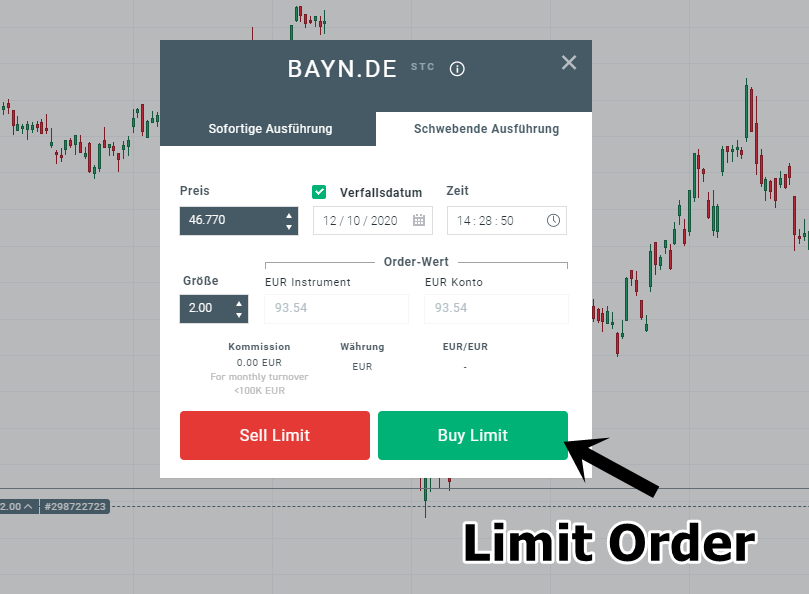

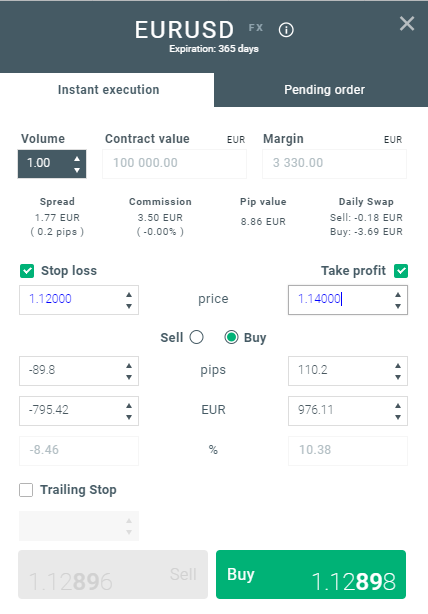

Anbei befindet sich ein Beispiel, wie ein Trailing Stop bei einem Online Broker gesetzt werden kann:

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Warum ist der Trailing Stop wichtig und vorteilhaft für Ihr Trading?

Die Börsen sind stets in Bewegung, wodurch sich die Kurse in den jeweiligen Märkten stetig verändern. Das Risiko, dass in jedem Moment eine größere ungewünschte Bewegung im Markt auftreten kann, ist immer präsent. Damit insbesondere in solchen Situationen Verluste begrenzt werden können, ist ein Stop Loss zwingend notwendig. Genauso kann es zu Bewegungen in die gewünschte Richtung im Markt kommen, welche innerhalb einer kurzen Zeit stattfinden können. Ist ein Trailing Stop platziert, kann solch ein kurzzeitig entstandener Kursgewinn leicht gesichert werden.

Welche Risiken ergeben sich bei der Anwendung des Trailing Stops?

Sobald der Kurs den entsprechenden Stop-Kurs erreicht hat, wird, wie bereits beschrieben, ein Verkauf oder Kauf des Wertpapiers zu dem in dem Moment handelbaren Marktpreis erfolgen. In Ausnahmefällen kann der handelbare Marktpreis weit vom Stop-Kurs entfernt liegen.

In Marktphasen, in welchen sich die Kurse in starker und schneller Bewegung befinden, ist das Risko eines solchen Szenarios hoch.

Darüber hinaus besteht ein höheres Risiko in Märkten, in welchen nur ein geringes Volumen an Kauf- und Verkaufsaufträgen vorhanden ist. Die Order kann dadurch im schlimmsten Fall nicht oder nicht vollständig zum gewünschten Preis ausgeführt werden, dadurch wird der nächstmöglich verfügbare Preis automatisch akzeptiert.

In Märkten mit einem hohen Volumen ist das Risiko dahingehend meist gering, da die Orderbücher umfangreich mit Kauf- und Verkaufsaufträgen gefüllt sind.

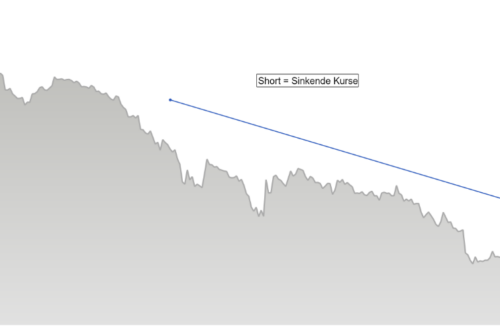

Ein weiteres Risko entsteht durch eine hohe Volatilität im Markt. Sollte der Kurs starken Schwankung unterlegen sein, kann die Situation eintreten, dass die Order ausgelöst wird, am Ende des Handelstages das Wertpapier aber den gleichen Kurs wie zu Handelsbeginn aufweist. Dadurch entstehen hohe und zudem nicht notwendige Verluste. Die Situation ist in der nachfolgenden Grafik gut erkennbar:

Das Risiko besteht allerdings nicht nur bei einem Trailing Stop, generell kann eine solche Situation bei jedem festgelegten Stop im Markt eintreten.

Anwendung des Trailing Stops beim Trading

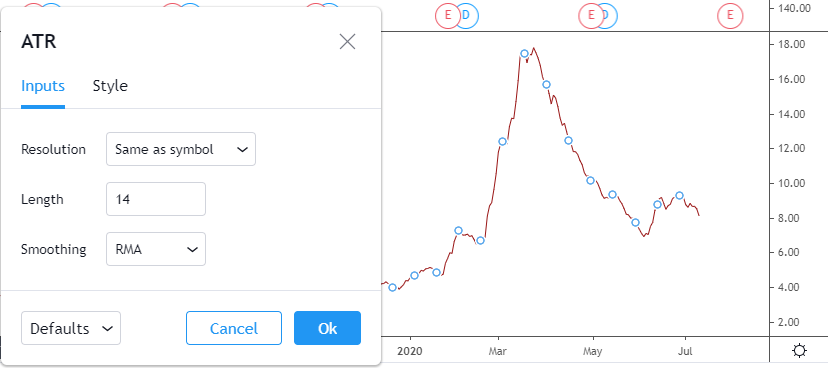

Bevor ein Trailing Stop platziert wird, sollte immer eine gründliche Chartanalyse vorangehen, insbesondere die üblichen Kursschwankungen im Markt sollten analysiert werden. Anhand der bisherigen Kursschwankung lässt sich der optimale Abstand des Kurses zum Stop-Preis ermitteln. Ist der Abstand zu gering, wird der Stop mit hoher Wahrscheinlichkeit zu früh ausgelöst, ist er zu weit entfernt, ist der mögliche Verlust verhältnismäßig hoch bzw. der Gewinn verhältnismäßig klein. Neben der klassischen Chartanalyse kann mithilfe von technischen Indikatoren die durchschnittliche Schwankung ermittelt werden, als Trading Indikator bietet sich z.B. der ATR-Indikator an.

Die beiden folgenden Beispiele zeigen, wie der Trailing Stop im Rahmen eines Long Trades als Verkaufsorder und während eines Short Trades als Kauforder genutzt werden kann. Die im Beispiel betrachtete Aktie weist darüber hinaus eine durchschnittliche Schwankung von 5 – 8 Prozent auf.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Anwendung als Verkaufsorder

Da die durchschnittliche Schwankung des Kurses meist zwischen 5 und 8 Prozent aufweist, bietet es sich an, den Stop zwischen 10 bis 12 Prozent festzulegen. Ein Prozentsatz unter 6 Prozent ist in diesem Beispiel deutlich zu eng. Dadurch ist die Gefahr hoch, dass der Long Trade durch eine herkömmliche Marktbewegung bereits gestoppt wird, obwohl diese in die gewünschte Richtung verläuft. Eine Schwankung von über 12 Prozent entgegen, deutet auf eine größere Marktbewegung hin, welche auch eine Trendumkehr darstellen kann. Aus diesem Grund sollte der Stop nicht zu weit vom Kurs entfernt liegen. Alternativ kann der Abstand auch als absoluter Wert angegeben werden.

Die Einstellung für die Verkaufsorder im Rahmen eines Long Trades kann folgendermaßen aussehen:

- Sobald der Kurs um 10 Prozent fällt, soll der Verkauf erfolgen

- Sobald der Kurs um 100 Euro fällt, soll der Verkauf erfolgen

In dem Moment, sobald das Wertpapier tatsächlich um den eingestellten Wert sinkt, wird der Stop ausgelöst.

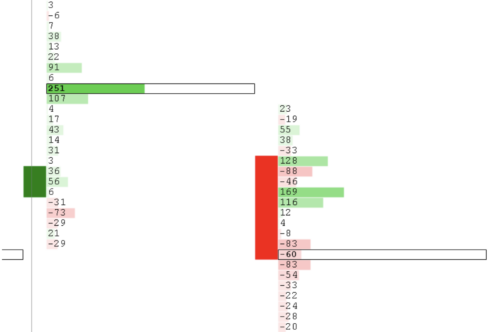

Die nachfolgende Übersicht verdeutlicht das Verhalten des Trailing Stops deutlich:

Szenario 1: Der Preis sinkt im Markt

Verkaufsauslöser:

- Das Wertpapier wird aktuell bei 80 Euro gehandelt

- Die Order soll ausgelöst werden, sobald der Kurs um 10 Prozent sinkt

- Die Order wird bei 72 Euro ausgelöst (80 Euro – 10 Prozent entspricht einem Auslösekurs von 72 Euro)

Szenario 2: Der Preis steigt im Markt

Verkaufsauslöser:

- Das Wertpapier steigt von 80 Euro auf 95 Euro an

- Der Auslösepreis wird auf Basis der festgelegten 10 Prozent nachgezogen

- Die Order wird bei 85,50 Euro ausgelöst (95 Euro – 10 Prozent entspricht einem Auslösekurs von 85,50 Euro)

Einige Trader verengen den Trailing Stop mit Verlauf des Trades, um weitere Gewinne abzusichern, u.a. vor dem erreichen eines neuen Hochs oder sobald das Momentum einen Höhepunkt erreicht. Der Stop Loss kann dabei beispielsweise auf einen Prozentwert von 9 oder geringer reduziert werden.

Anwendung als Kauforder

Bei der Anwendung des Trailing Stops als Kauforder wird ein klassischer Short Trade abgesichert. Analog wie bei der Verkaufsorder, kann der Stop mit 10 Prozent Nachlauf eingestellt werden. Alternativ kann auch hierbei ein absoluter Wert gewählt werden. Die beispielhafte Einstellung kann folgendermaßen aussehen:

- Sobald der Kurs um 10 Prozent steigt, soll der Verkauf erfolgen

- Sobald der Kurs um 100 Euro steigt, soll der Verkauf erfolgen

In dem Moment, sobald das Wertpapier tatsächlich um den eingestellten Wert steigt, wird der Stop ausgelöst.

Nachfolgend befindet sich eine weitere Übersicht, diesmal um das Verhalten eines Trailing Stops während eines Short Trades zu verdeutlichen:

Szenario 1: Der Preis steigt im Markt

Verkaufsauslöser:

- Das Wertpapier wird aktuell bei 80 Euro gehandelt

- Die Order soll ausgelöst werden, sobald der Kurs um 10 Prozent steigt

- Die Order wird bei 88 Euro ausgelöst (80 Euro + 10 Prozent entspricht einem Auslösekurs von 88 Euro)

Szenario 2: Der Preis sinkt im Markt

Verkaufsauslöser:

- Das Wertpapier fällt von 80 Euro auf 70 Euro

- Der Auslösepreis wird auf Basis der festgelegten 10 Prozent nachgezogen

- Die Order wird bei 77 Euro ausgelöst (70 Euro + 10 Prozent entspricht einem Auslösekurs von 77 Euro)

Eine sukzessive Verengung des Trailing Stops, u.a. sobald sich der Kurs nahe an einem Tiefpunkt befindet oder das Momentum einen Tiefpunkt erreicht hat, kann jederzeit vorgenommen werden. Auch hier kann auf 9 Prozent oder weniger reduziert werden.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Trailing Stop-Limit, was sind die Unterschiede zum Trailing Stop?

Der Unterschied zwischen den beiden ähnlich lautenden Varianten eines Stops liegt darin, dass bei einem Trailing Stop-Limit ausschließlich zum Stop Kurs gekauft bzw. verkauft wird oder einem entsprechend besseren Kurs. Bei einem Trailing Stop entgegen kann der Preis deutlich schlechter ausfallen. Sobald zum Stop-Preis kein Verkauf im Markt erzielt werden kann, wird zum nächstmöglich verfügbaren Preis ausgeführt. Dadurch kann sich der Stop-Preis vom durchschnittlichen Preis der Order nach Ausführung deutlich unterscheiden.

Als Beispiel kann ein Wertpapier im Wert von 10 Euro betrachtet werden, welches plötzlich auf 7 Euro abstützt und gleichzeitig ein Long Trade geöffnet ist. Haben Sie im Markt einen Trailing Stop platziert, welcher im Moment der Abwärtsbewegung bei 9 Euro liegt, wird ein Verkauf bei 9 Euro oder einen darunter liegenden Preis durchgeführt. Sollte das Wertpapier erst bei 8,50 Euro verkaufbar sein, findet zu diesem Preis der Verkauf statt. Wäre ein Trailing Stop-Limit in der gleichen Marktsituation bei 9 Euro platziert gewesen, wird das Wertpapier nicht unterhalb von 9 Euro verkauft. Ist das Wertpapier in der Marktsituation nicht verkaufbar, sondern erst bei 8,50 Euro, findet kein Verkauf statt und das Wertpapier bleibt weiterhin im Depot.

Ein Trailing Stop bietet gegenüber dem Trailing Stop-Limit einen deutlich besseren Schutz vor Verlusten, insbesondere bei schnellen Bewegungen im Markt und wird daher von vielen Händlern bevorzugt.

Trailing Stop-Limit Order

Sobald neu mit dem Daytrading begonnen wird, liegt der Fokus meist auf den Einstieg in den Markt. Für ein erfolgreiches Trading ist allerdings genauso die Ausstiegsstrategie aus dem Markt von hoher Bedeutung. Dabei kann die Trailing Stop-Limit Order sehr nützlich sein.

Die Order kombiniert dabei im Kern den bereits beschriebenen Trailing Stop mit dem Trailing Stop-Limit. Beide Ordertypen sind zueinander stark ähnlich, unterscheiden sich aber in der Ausführung beim Verkauf der Wertpapiere im Markt.

Der nachfolgende Abschnitt des Beitrags wird Ihnen die Funktionsweise der Trailing Stop-Limit Order, sowie die Anwendungsmöglichkeiten beim Trading näherbringen und aufzeigen, wie sie für eine perfekte Ausstiegsstrategie aus dem Markt genutzt werden kann.

Funktionsweise der Trailing Stop-Limit Order

Die Order besitzt den großen Vorteil, dass einerseits ein Stop-Preis festgelegt werden kann, zu welchem der Kauf oder Verkauf im Markt ausgeführt werden soll. Auf der anderen Seite kann mithilfe eines Limits festgelegt werden, bis zu welchem Marktpreis der Kauf oder Verkauf zugelassen wird, sollte bei Auslösung der Order keine vollständige Ausführung im Markt stattfinden können. Aus den beiden Werten ergibt sich eine Differenz, welche häufig auch als Limit-Offset bezeichnet wird. Wie die beiden übrigen Ordertypen auch, bewegt sich die Trailing Stop-Limit Order mit dem Kurs in die gewünschte Richtung mit. In Abhängigkeit läuft die Order dem Marktpreis auf Basis eines festgelegten Wertes oder prozentual nach. Dadurch können Verluste stark minimiert werden und Gewinne deutlich gegenüber manuell anzupassenden Stop Orders stark vergrößert werden.

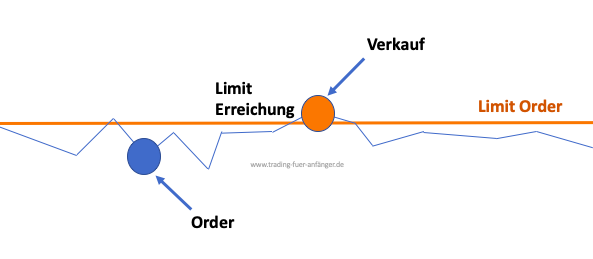

Sobald der Stop-Kurs erreicht ist, wird durch den Broker automatisiert eine Limit Order im Markt platziert. Die Limit Order legt damit den Grenzpreis fest, zu welchem die Wertpapiere maximal gekauft oder verkauft werden. Der Abstand zwischen Limit Order und Stop-Preis hängt dabei von Ihren zuvor getroffenen Einstellungen ab.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Welche Risiken ergeben sich bei der Anwendung der Trailing Stop-Limit Order?

Ein großer Risikofaktor stellt, ähnlich wie beim Trailing Stop, die Volatilität im Markt dar. Diese kann u.a. dazu führen, dass die festgelegten Werte der Order gänzlich überschritten werden, ohne die Order auszulösen. Im Falle einer Verkaufsorder bei einem Long Trade können dadurch erhebliche Verluste im Depot entstehen, da das verlustreiche Wertpapier nach einem starken Fall im Markt nicht verkauft wurde, sondern sich noch immer in Ihrem Besitz befindet.

Analog stellt sich die Situation bei einer Kauforder im Rahmen eines Short Trades dar. Der Kurs steigt nach direktem überschreiten der festgelegten Order-Werte stark an, wodurch der Verlust sich stetig im Depot vergrößert.

Anwendung der Trailing Stop-Limit Order beim Trading

Für eine optimale Einstellung des Stops ist es notwendig, die üblichen Schwankungen im Markt genaustens im Vorfeld zu analysieren, analog wie bereits beim Trailing Stop beschrieben. Auf dieser Basis wird auch bei der Trailing Stop-Limit Order ein Wert oder Prozentsatz festgelegt, welchen der Markt in die entgegengesetzte Richtung schwanken kann, bevor der Trade automatisiert geschlossen werden soll.

Die beiden folgenden Beispiele zeigen, wie die Trailing Stop-Limit Order im Rahmen eines Long Trades als Verkaufsorder und während eines Short Trades als Kauforder genutzt werden kann:

Anwendung als Verkaufsorder

Wird die Trailing Stop-Limit Order während eines Long Trades genutzt, fungiert sie als Verkaufsorder, wie im nachfolgenden Beispiel ersichtlich:

Nachdem der Markt genaustens analysiert wurde und die übliche Schwankung des Kurses bekannt ist, gilt es für die Verkaufsorder einen geeigneten Abstand des Stops zum Kurs zu finden, welcher folgendermaßen beispielhaft aussehen kann:

- Sobald der Kurs um 5 Prozent fällt, soll der Verkauf erfolgen

- Sobald der Kurs um 5 Euro fällt, soll der Verkauf erfolgen

In dem Moment, sobald das Wertpapier tatsächlich um den eingestellten Wert sinkt, wird eine Limit Order ausgelöst. Der Abstand zum Auslösepreis bzw. das Limit-Offset kann dabei frei bestimmt werden. Beispielsweise kann dies 1 Euro betragen.

Nachfolgend eine Übersicht, welche das Verhalten der Trailing Stop-Limit Order während eines Trades verdeutlicht:

Szenario 1: Der Preis sinkt im Markt

1. Verkaufsauslöser:

- Das Wertpapier wird aktuell bei 80 Euro gehandelt

- Die Order soll ausgelöst werden, sobald der Kurs um 5 Prozent sinkt

- Die Order wird bei 76 Euro ausgelöst (80 Euro – 5 Prozent entspricht einem Auslösekurs von 76 Euro)

2. Limit wird im Markt gesetzt:

- Das Limit-Offset beträgt 1 Euro

- Der Limit-Preis beträgt dadurch 75 Euro (76 Euro – 1 Euro entspricht einem Limit-Preis von 75 Euro)

- Der tiefste Verkaufskurs beträgt dadurch 75 Euro

Szenario 2: Der Preis steigt im Markt

1. Verkaufsauslöser:

- Das Wertpapier steigt von 80 Euro auf 95 Euro an

- Der Auslösepreis wird auf Basis der festgelegten 5 Prozent nachgezogen

- Die Order wird bei 90,25 Euro ausgelöst (95 Euro – 5 Prozent entspricht einem Auslösekurs von 90,25 Euro)

2. Limit wird im Markt gesetzt:

- Das Limit-Offset beträgt 1 Euro

- Der Limit-Preis beträgt dadurch 89,25 Euro (90,25 Euro – 1 Euro entspricht einem Limit-Preis von 89,25 Euro)

- Der tiefste Verkaufskurs beträgt dadurch 89,25 Euro

Sollte, nachdem der Kurs die 90,25 Euro erreicht hat, kein Verkauf zu einem Preis zwischen 90,25 Euro und 89,25 Euro stattfinden können und der Preis sinkt direkt unterhalb der 89,25-Euro-Markt, bleibt der Trade weiterhin geöffnet. Einerseits sind Sie in dem Moment davor geschützt, zu einem stark gesunkenen Verkaufspreis zu verkaufen, welcher weit unterhalb des Auslösepreises liegt. Sollte der Markt nach dem Kurseinbruch allerdings nachhaltig weiter fallen, können erstandene Gewinne vollständig aufgelöst werden oder überproportional hohe Verluste entstehen.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Anwendung als Kauforder

Wird die Trailing Stop-Limit Order während eines Short Trades genutzt, fungiert sie als Kauforder und bildet damit den Gegenpart zur vorher beschriebenen Verkaufsorder. Die nachfolgende Abbildung verdeutlicht eine solche Order während eines Short Trades:

In Abhängigkeit der vorangegangenen Chartanalyse kann die beispielhafte Einstellung des Stop- Abstands folgendermaßen aussehen:

- Sobald der Kurs um 5 Prozent steigt, soll der Kauf erfolgen

- Sobald der Kurs um 5 Euro steigt, soll der Kauf erfolgen

Sobald der Kurs um den vorab eingestellten Wert oder Prozentsatz steigt, wird auch hier eine Limit Order ausgelöst. Der Abstand zum Auslösepreis bzw. das Limit-Offset ist ebenfalls frei bestimmbar, beispielsweise kann wieder der Wert von 1 Euro genutzt werden.

Nachfolgend findet sich eine Übersicht, welche das Verhalten der Trailing Stop-Limit Order während eines Short Trades verdeutlicht:

Szenario 1: Der Preis steigt im Markt

1. Kaufauslöser:

- Das Wertpapier wird aktuell bei 80 Euro gehandelt

- Die Order soll ausgelöst werden, sobald der Kurs um 5 Prozent steigt

- Die Order wird bei 84 Euro ausgelöst (80 Euro + 5 Prozent entspricht einem Auslösekurs von 84 Euro)

2. Limit wird im Markt gesetzt:

- Das Limit-Offset beträgt 1 Euro

- Der Limit-Preis beträgt dadurch 85 Euro (84 Euro + 1 Euro entspricht einem Limit-Preis von 85 Euro)

- Der höchste Kaufpreis beträgt dadurch 85 Euro

Szenario 2: Der Preis sinkt im Markt

1. Verkaufsauslöser:

- Das Wettpapier fällt von 80 Euro auf 60 Euro

- Der Auslösepreis wird auf Basis der festgelegten 5 Prozent nachgezogen

- Die Order wird bei 63 Euro ausgelöst (63 Euro + 5 Prozent entspricht einem Auslösekurs von 63 Euro)

2. Limit wird im Markt gesetzt:

- Das Limit-Offset beträgt 1 Euro

- Der Limit-Preis beträgt dadurch 64 Euro (63 Euro + 1 Euro entspricht einem Limit-Preis von 64 Euro)

- Der höchste Kaufpreis beträgt 64 Euro

Sobald der Kurs zu stark ansteigt, nachdem der Auslösepreis bei 63 Euro erreicht wurde und somit die Order auslöst, kann es passieren, dass kein erfolgreicher Kauf zwischen 63 Euro und 64 Euro stattfinden kann. Die Folge ist, dass der Trade weiterhin geöffnet bleibt und bei einem nachhaltigen weiteren Anstieg des Kurses entstandene Gewinne auflösen bzw. ein überproportional hoher Verlust entstehen kann.

Fazit: Trading mit dem Trailing Stop

Wird ein Trade im Markt geöffnet, sollte niemals auf ein Stop verzichtet werden, welcher Sie insbesondere vor Verlust schützen, sowie Gewinne sichern kann. Die wohl bekannteste Form eines Stops ist der klassische Stop Loss, welcher manuell mit dem Verlauf des Trades nachgezogen werden muss, um Gewinne absichern zu können. Sobald allerdings schnelle Kursbewegungen im Markt stattfinden oder Sie diese nicht direkt bemerken, kommt der manuelle Stop Loss an seine Grenzen.

Als gängige Alternative wird von vielen Tradern der Trailing Stop genutzt, welcher den großen Vorteil gegenüber der herkömmlichen Variante bietet, dass dieser sich anhand von einem festen oder prozentualen Wert in die gewünschte Marktrichtung mitbewegt. Der Gewinn beim Trading kann dadurch deutlich gesteigert werden. Damit der Stop mit einem optimalen Abstand zum Kurs eingestellt ist, sollten die marktüblichen Schwankungen berücksichtigt werden.

Sobald allerdings im Markt Kurslücken auftreten und die Stop Order nicht zum gewünschten Stop-Kurs gänzlich ausgeführt werden kann, kann schnell ein deutlich schlechterer Durchschnittspreis entstehen. Die Kurslücken treten insbesondere in Marktphasen auf, sobald sich der Kurs schnell und stark bewegt oder in kleinen Märkten mit geringen Handelsvolumen. Eine alternative Order, welche genau dieses Risiko absichert, stellt das sogenannte Trailing Stop-Limit dar. Sobald ein Limit im Markt platziert ist, kann die Order ausschließlich zum Limit-Preis oder einem entsprechend besseren durchgeführt werden.

Ein Verkauf zu einem schlechteren Preis, wie es bei dem Trailing Stop der Fall sein kann, ist damit ausgeschlossen. Falls die Order allerdings nicht ausgeführt wird und der Kurs sich nachhaltig weiter in die entgegengesetzte Richtung entwickelt, ist das Risko eines überproportional hohen Verlustes sehr hoch.

Möchten Sie die Vorteile des Trailing Stops mit denen des Trailing Stop-Limits kombinieren, eignet sich für Sie optimal die Trailing Stop-Limit Order. Ist der Stop-Kurs erreicht, wird mit einem festgelegten Abstand zum Stop-Kurs ein Limit im Markt gesetzt. Das daraus entstandene Limit-Offset bietet eine Preiszone, in welchem die Order ausgeführt werden kann. Zu beachten gilt dennoch das Risiko, dass die Order bei einem überspringen des Offsets nicht ausgeführt wird.

Viel Erfolg beim Trading!

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Wie funktioniert ein Trailing Stop?

Ein Stop Kurs wird automatisch zu einem bestimmten Prozentsatz oder einem absoluten Wert mit dem Kurs mitgezogen. Der Trailing Stop kann sowohl bei einem Short Trade als auch einem Long Trade platziert werden.

Was ist Trailing Stop Beispiel?

Wenn Sie den Stop-Wert beispielsweise auf 10 Euro setzen, bewegt sich der Stop bei einem beispielhaften Kursanstieg von 160 Euro auf 170 Euro in der gleichen Situation von 150 Euro auf 160 Euro. Fällt der Kurs kurze Zeit später, bleibt der Stop bei 150 Euro. Fällt der Preis bei einem Long Trade nach unten, wird der Stop ausgelöst. So sichern Sie Gewinne und begrenzen mögliche Verluste. Bei einem Short Trade ist es umgekehrt.

Wie viel Prozent bei Trailing Stop?

Es gibt keine festgelegte Regel, wie viel Prozent Sie bei einem Trailing Stop ansetzen. Die meisten Trader nutzen zwischen 5 und 20 Prozent.

Wann wird beim Trailing Stop nachgezogen?

Sobald der Kurs des Basiswerts steigt oder fällt (je nach Trade), wird der Stop bei einer Trailing Stop Order automatisch nachgezogen.