Obwohl sich viele Trader und Analysten bei der Beurteilung des Marktes auf den Chart verlassen, kann diese Methode nicht in jedem Fall angewandt werden. Sie beruht nämlich in der Regel auf Gefühl und Erfahrung. Wichtig ist es darüber hinaus aber auch, Phasen erhöhter Volatilität zu erkennen.

Dafür bedarf es quantitativer Messungen, wie zum Beispiel die Average True Range. Worum es sich hierbei genau handelt, wie diese berechnet wird und wie die Average True Range im Trading eingesetzt wird zeigt der folgende Artikel.

Das Wichtigste in Kürze

- Die Average True Range ist eine einfache wie auch effektive Methode, um die Volatilität eines Basiswerts objektiv zu messen.

- Die Average True Range bildet die wahre Handelsspanne ab. Dabei wird das Maximum der drei untenstehenden Variablen berücksichtigt und anschließend der Durchschnitt der True Range über mehrere Tage ermittelt.

- Dennoch stößt die Methode in der Praxis auch an ihre Grenzen. Sie ist ein subjektives Maß, da es immer noch frühere Werte zum Vergleich benötigt, um ein Gefühl für die Intensität eines Trends zu bekommen.

Was ist der Average True Range Indikator?

Die Average True Range, kurz ATR, ist eine simple Methode zur Messung der Volatilität – d.h. der Stärke der Schwankungen – welche zwischen dem Hochpunkt und dem Tiefpunkt eines Kurses innerhalb einer gewissen Periode auftritt. Sie wurde von dem Markttechniker J. Welles Wilder entwickelt und in seinem Buch „New Concepts in Technical Trading Systems“ 1978 vorgestellt.

Im selben Buch kamen auch weitere wichtige Indikatoren, die im Trading auch noch heute eingesetzt werden zur Sprache – darunter der Relative Strength Index (RSI) oder der Average Directional Index (ADX). Der ATR Indikator wie auch Wilders andere Indikatoren wurden ursprünglich für den Rohstoffmarkt konzipiert.

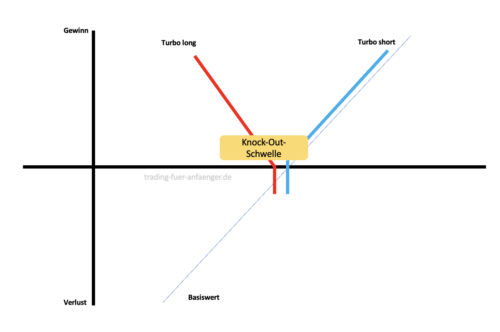

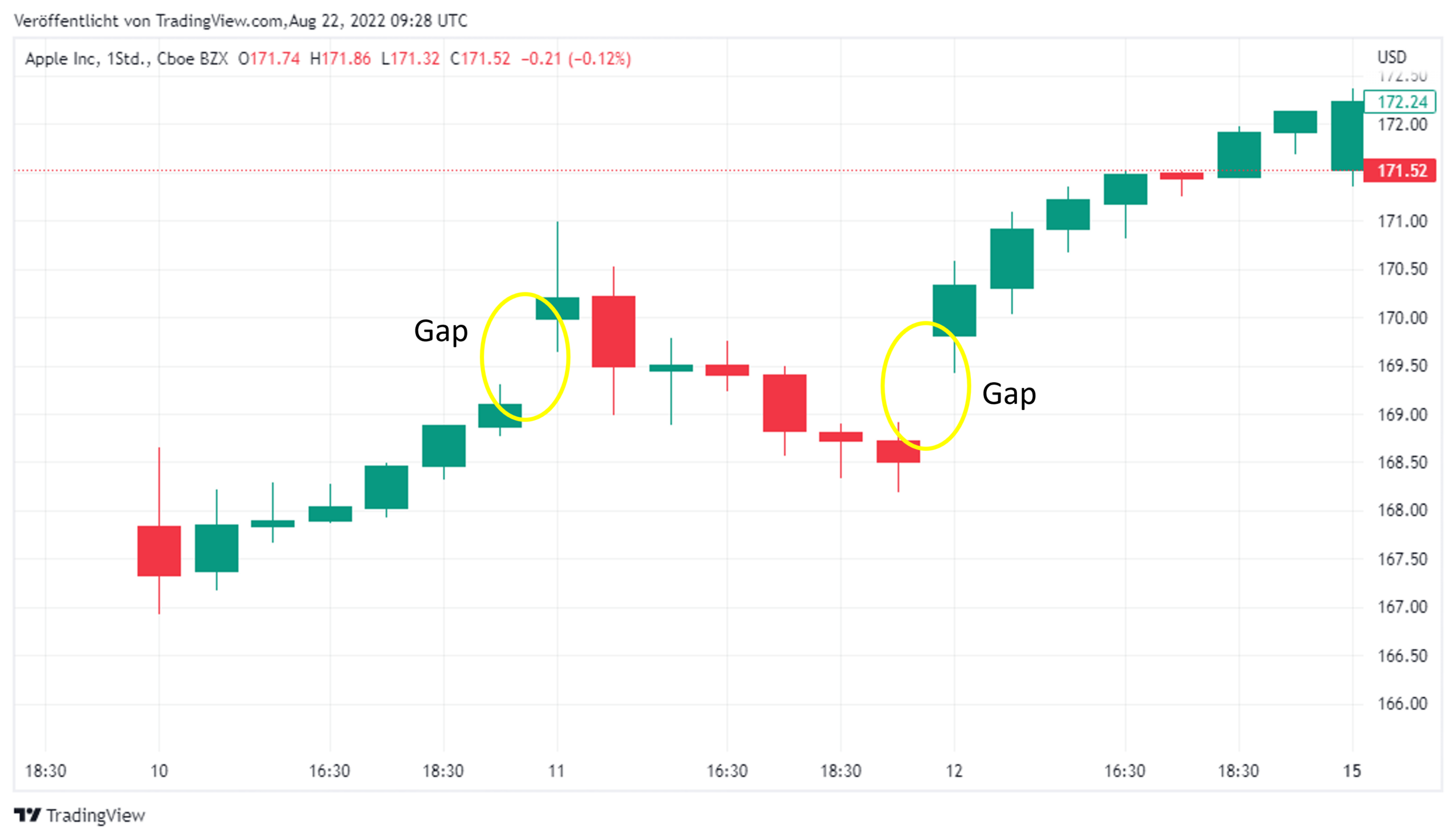

Der Anlass dafür war, dass die Konzentration auf die aktuelle Tages-Range kein ausreichendes Mittel zur Bewertung der Volatilität eines Basiswertes darstellt. Grund sind die typischen Bewegungen der Rohstoffmärkte. Zwischen den Handelstagen kommt es häufig zu sogenannten Gaps, also Lücken. Daher kann die Spanne zwischen Hoch und Tief eines Handelstages nicht die reale Volatilität widerspiegeln.

Die Average True Range hingegen bildet die wahre Handelsspanne ab. Dabei wird das Maximum der drei untenstehenden Variablen berücksichtigt und anschließend der Durchschnitt der True Range über mehrere Tage ermittelt – also die Average True Range.

- Differenz zwischen aktuellem Hoch und Tief

- Differenz zwischen letztem Schluss und aktuellem Hoch

- Differenz zwischen letztem Schluss und aktuellem Tief

Mit diesem Indikator werden also auch Kurslücken berücksichtigt, die von anderen Indikatoren einfach ignoriert werden. Zudem erhält der Trader dabei einen absoluten Wert anstatt eines Prozentsatzes, wie es bei anderen Indikatoren, die die Volatilität aufzeigen, der Fall ist.

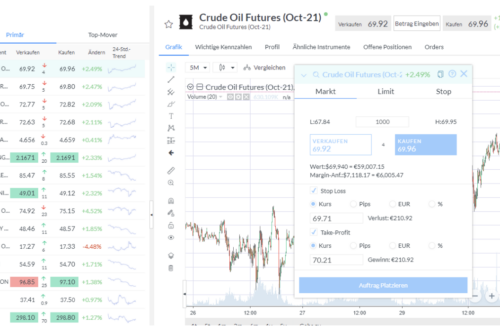

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Average True Range Definition

Um das Ganze kurz zusammenzufassen: Die Average True Range ist der gleitende Durchschnitt der True Range. Sie zeigt die Volatilität der Kurse auf, indem die wahre Handelsspanne über einen Zeitrahmen von mehreren Perioden quantifiziert wird. So kann der Indikator eindeutigere Signale für eine potenzielle Trendumkehr generieren.

Bedeutung und Interpretation des ATR Indikator

Entwickelt wurde der Indikator, wie schon erwähnt, ursprünglich für den Einsatz beim Rohstoffhandel. Allerdings kann er auch für andere Finanzinstrumente wie Aktien und Indizes verwendet werden. Den ATR zu interpretieren ist im Grunde recht einfach.

Hat ein Basiswert eine hohe Volatilität, ist der ATR hoch – hat er hingegen eine niedrige Volatilität, dann ist die ATR niedrig. Der Indikator misst grundsätzlich die tägliche Volatilität eines Vermögenswertes mithilfe einfacher Berechnungen. Ein niedriger ATR ist typisch für Konsolidierungsphasen oder bei Markt-Tops. Ein hoher ATR auf der anderen Seite deutet auf einen Trendwechsel hin.

Damit lässt sich allerdings nicht die Trendrichtung bestimmen. Vielmehr dient der Indikator in erster Linie dazu, die Volatilität, die durch Gaps verursacht wurde, zu messen und Bewegungen zu begrenzen. Entsprechend wird die ATR in der Regel von Markttechnikern verwendet, um Geschäfte einzugehen bzw. zu beenden – grundsätzlich aber einfach zur Ergänzung eines Handelssystems.

Viele Trader nutzen den ATR Indikator als Methode, um den passenden Ausstieg aus einem Trade zu bestimmen. Eine bekannte Technik ist der sogenannte „Chandelier Exit“ – dazu später mehr. Die ATR kann allerdings auch Hinweise liefern, in welchem Umfang der Trader auf den Derivatemärkten handeln sollte. Dabei werden sowohl Volatilität des Marktes als auch die Risikobereitschaft des Händlers berücksichtigt.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Wie wird die Average True Range berechnet?

Die Average True Range ist im Grunde ziemlich einfach zu berechnen. Sie ist der gleitende Durchschnitt der True Range über einen bestimmten Zeitraum und benötigt somit lediglich historische Kursdaten. Die True Range ergibt sich, wie bereits erwähnt, aus dem Maximum der folgenden Fälle:

- Differenz zwischen aktuellem Hoch und Tief

- Differenz zwischen aktuellem Hoch und letztem Schlusskurs

- Differenz zwischen aktuellem Tief und letzten Schlusskurs

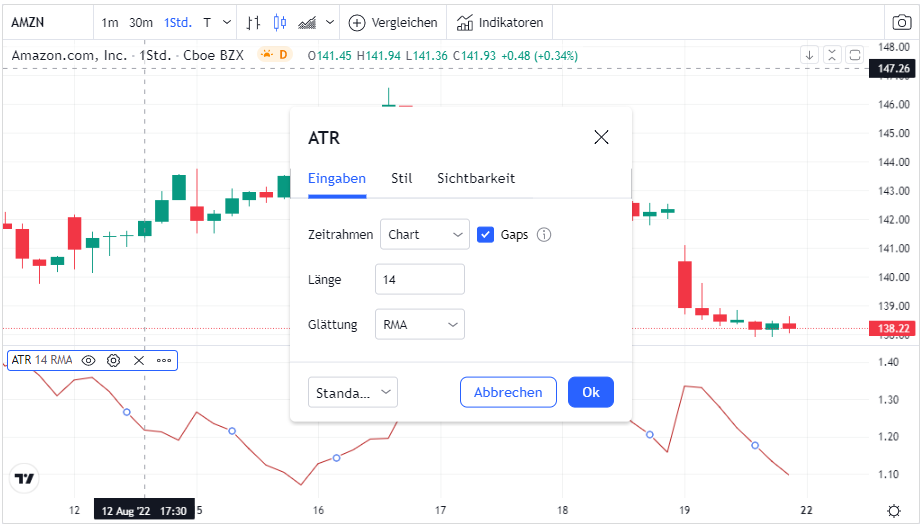

In der Regel wird für die Berechnung des ATR eine Zeitspanne von 7 bzw. 14 Tagen vorgeschlagen – je nachdem welches Trading-System der Trader nutzt. Im MetaTrader beispielsweise sind 14 Tage die Standardeinstellung. Die Periode kann allerdings individuell angepasst werden. Händler, die sich auf das kurzfristige Trading konzentrieren, können beispielsweise eine Periode von 5 Tagen einstellen.

Je größer der Zeitraum, desto langsamer reagiert die ATR auf Änderungen der Volatilität. Umso länger die Zeiträume gewählt sind, umso weniger Handelssignale werden dementsprechend generiert. Je kürzer die Zeiträume, desto mehr Handelssignale gibt es.

Nun zur Berechnung: Dafür wird nämlich zunächst die True Range der vergangenen Perioden ermittelt. Die True Range einer einzigen Periode ergibt sich aus der Differenz zwischen Hoch und Tief der aktuellen Periode.

Bei der True Range über mehrere (n) Perioden wird hingegen das Maximum der drei oben aufgeführten Fälle genutzt und für jede der betrachteten Perioden ermittelt. Die Average True Range lässt sich anschließend mit folgender Formel berechnen:

ATR = (Summe TR 1 bis n) / n Perioden

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Trading-Strategien – Handel mit dem Average True Range Indikator

Der ATR Indikator stellt die Grundlage für das ebenfalls von J. Welles Wilder entwickelte Trading-System dar. Dabei handelt es sich um ein Trendfolge-Volatilitätssystem, das Wilder für den Einsatz auf Tagesbasis mit einer Periode (n) von 7 entwickelte.

Das ermöglicht es Tradern, schnell zu reagieren, falls sich die Volatilität verändert. Die Regeln sind simpel wie auch klar und stellen sicher, dass die Trades, die der Trader damit eingeht, einem Trend folgen. Außerdem schreiben sie vor, wann eine Position geschlossen oder umgekehrt werden sollte.

So multiplizierte Wilder zunächst die ATR mit einer Konstanten, wobei er den Wert 3 empfahl. Das Ergebnis nannte er ARC. Anschließend identifizierte er den markanten Schluss der vergangenen n Perioden (SIC). Schließen oder umkehren sollte der Händler eine Position nach Wilders System dann, wenn sich der Kurs ein ARC vom SIC entfernt.

Die Average True Range misst die Volatilität. Entsprechend kann sie zur Identifikation passender Ausstiegszeitpunkte genutzt werden. Eine beliebte Technik ist der sogenannte „Chandelier Exit“ nach Chuck LeBeau. Dabei wird ein Trailing Stop unter dem höchsten Punkt platziert, den der Kurs seit Einstieg erreicht hat.

Den Abstand zwischen High und Stop-Level kann der Trader selbst festlegen. Er kann ein Vielfaches, zum Beispiel den vierfachen Wert der ATR des höchsten Standes betragen. Darüber hinaus kann die Average True Range aber auch zur Identifikation der Positionsgröße genutzt werden.

Diese Methode ist heutzutage weit verbreitet und wurde erst durch die Turtle Trader bekannt. Diese mussten je 20 verschiedene Vermögenswerte traden, wobei jede dieser Werte über eine andere Volatilität verfügte. Eine geringere ATR bedeutete, dass die gehandelte Position umso größer sein konnte.

So relativierten die Turtle Trader das Risiko-Rendite-Profil aller Trades. Es wurde also immer dieselbe Menge an Kapital riskiert – unabhängig von der Volatilität des Basiswertes.

Ein steigender Markt wird so lange als stark interpretiert, wie die Average True Range sich erweitert. Folgt allerdings eine Kontraktionsphase, sinkt das Interesse der Marktteilnehmer an der Bewegung und es könnte eine Korrektur folgen. Entsprechend kann die ATR im weiteren Sinne auch als Trendstärke gelesen werden.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Grenzen des ATR Indikators

Obwohl der ATR Indikator im Einsatz einfach ist, stößt die Methode in der Praxis auch an ihre Grenzen und hat Einschränkungen. Zunächst ist sie offen für Interpretationen, d.h. die ATR ist ein subjektives Maß. Kein einzelner ATR-Wert kann dem Trader zuverlässig eine Antwort darauf liefern, ob ein Trend kurz vor einer Umkehr steht oder nicht.

Um bessere Antworten zu erhalten, sollten ATR-Werte stets mit früheren Werten verglichen werden. Nur so kann der Trader ein Gefühl für die Intensität eines Trends bekommen. Darüber hinaus misst die ATR lediglich die Volatilität und nicht die Richtung, in welche sich ein Kurs entwickelt.

Dadurch kommt es hin und wieder zu Signalen mit nur geringer Aussagekraft. Das passiert vor allem, wenn die Märkte Drehpunkte erleben oder wenn sich Trends an Wendepunkten befinden. Steigt die ATR nach einer großen Bewegung, könnten einige Händler beispielsweise denken, dass dadurch der alte Trend bestätigt wird, wobei das möglicherweise gar nicht der Fall ist.

Fazit: Passender Ausstiegszeitpunkt mit Average True Range

Die Average True Range ist eine einfache wie auch effektive Methode, um die Volatilität eines Basiswerts objektiv zu messen. Dafür wird die Spanne bzw. Range zwischen Hoch und Tief innerhalb einer bestimmten Periode berechnet. Der Indikator wurde ursprünglich für den Rohstoffmarkt entwickelt, wird heute aber auch auf anderen Märkten, wie dem Aktienmarkt, eingesetzt.

Die ATR ist die Basis der ebenfalls von J. Wilder entwickelten Trading-Strategie – eine Trendfolge-Volatilitäts-Strategie. Ihre Regeln sind klar wie auch simpel und schreiben vor, wann eine Position geschlossen oder umgekehrt werden soll. Im Allgemeinen eignet sich der ATR Indikator hervorragend, um passende Ausstiegszeitpunkte zu identifizieren.

Dennoch stößt die Methode in der Praxis auch an ihre Grenzen. Sie ist ein subjektives Maß, da es immer noch frühere Werte zum Vergleich benötigt, um ein Gefühl für die Intensität eines Trends zu bekommen. Außerdem misst die ATR nur die Volatilität und nicht die Richtung, in die sich der Kurs bewegt.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was sagt der ATR aus?

Der ATR sagt die tägliche Schwankungsbreite des Preises eines Assets aus. Liegt die ATR für eine Aktie beispielsweise 2,50 Euro, so ist eine durchschnittliche Kursbewegung der Aktie von 2,50 Euro nach oben oder nach unten zu erwarten.

Was ist ein guter ATR?

Ob ein ATR gut ist, hängt vom Kontext und dem jeweiligen Asset ab. Schwankt der Preis eines Assets an einem Tag deutlich über oder unter derATR, dann ist dies ein Zeichen dafür, dass sich etwas in der Dynamik des jeweiligen Marktes geändert hat. Ob dies eine gute Gelegenheit ist, eine Position zu eröffnen oder zu schließen, kann durch eine weitere Analyse bestimmt werden.

Welchen Nutzen hat der ATR?

Die ATR kann zu Rate gezogen werden, um die Volatilität eines Assets festzustellen. Daraus lässt sich ableiten, ob die Volatilitätsbedingungen des jeweiligen Assets eine vorteilhafte Grundlage für den Ein- oder Ausstieg in einen Trade bilden.

Welche Parameter sind für den ATR am besten?

Die besten Parameter hängen vom Zeitrahmen ab, in dem der Trader handeln möchte. Die Standard-Einstellung für den ATR auf den meisten Trading-Plattformen liegt bei 14 Tagen.