Ein offener Investmentfonds ist eine Art der Anlagefonds, bei der die Anzahl der auszugebenden Fonds variabel ist und somit der breiten Öffentlichkeit zur Verfügung steht. Anleger können zu jeder Zeit in den offenen Investmentfonds investieren und aus diesem aussteigen.

Alles Wissenswerte zu offenen Investmentfonds kompakt:

- Alle Anleger können in offene Investmentfonds investieren.

- Investmentfonds vereinen verschiedene Anlagen einer bestimmten Kategorie.

- Offene Investmentfonds sind entweder gewinnthesaurierend oder -ausschüttend.

Merkmale von offenen Investmentfonds

Im Gegensatz zu offenen Fonds gibt es bei geschlossenen Investmentfonds nur eine begrenzte Anzahl an Anteilsscheinen. Entsprechend kann nicht jeder Anleger darin investieren. Außerdem gibt es einen festgelegten Platzierungszeitraum. Ist dieser Zeitraum vorbei, wird der Fonds geschlossen.

Fondsanteile oder Wertpapiere offener Investmentfonds hingegen, können Anleger jederzeit online, im Direktvertrieb, über die Börse oder bei der Bankberatung erwerben. Hier gibt es keine Limitationen.

Was sind Vor- und Nachteile von offenen Investmentfonds?

Während beispielsweise Aktien vom Erfolg eines einzelnen Unternehmens abhängig sind, investieren Anleger mit einem Fonds gleich in mehrere. Dadurch ist der Handel sofort diversifiziert.

Zudem profitieren Anleger von der hohen Flexibilität – von dem offenen Einstieg, einer offenen Laufzeit sowie attraktiver Renditechancen. Für die Investition ist kein tiefgreifendes Fachwissen erforderlich. Daher eignet sich diese Anlageklasse nicht nur für erfahrene Händler und Experten, sondern auch für Einsteiger an der Börse.

Es gibt außerdem viele Arten von Fonds, so findet sicher jeder Anleger das für ihn passende Produkt. Investitionen sind bereits mit kleinem Geld möglich – als Sparplan zum Beispiel oft schon ab 10 Euro. Anleger müssen sich darüber hinaus nicht mit der Analyse und der Auswahl der Wertpapiere beschäftigen – das Fondsmanagement übernimmt die Fondsgesellschaft.

Hier die wichtigsten Vorteile und Nachteile im Überblick:

Vorteile von Investmentfonds

- Breite Risikostreuung

- Große Auswahl an verschiedenen Arten

- Hohe Flexibilität

- Attraktive Renditechancen

- Investition schon mit geringen Beträgen möglich

- Kein Rechercheaufwand

Nachteile von Investmentfonds

- Investitionsrisiko

Neben all dem, darf der Investor allerdings auch die Nachteile nicht vergessen. Wie jedes andere Finanzprodukt tragen auch Investmentfonds ein gewisses Risiko mit sich. Geldmarktfonds in Euro beispielsweise sind wenig riskant, da sie keinen Kurs- oder Währungsrisiken unterliegen. Dahingegen gelten Aktien eines ausländischen Unternehmens in einer risikoreichen Branche als riskante Investition.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Offene Fonds handeln – 3 wichtige Schritte

Wer sein Geld in offene Investmentfonds anlegen möchte, stellt sich vermutlich eine Reihe an Fragen. Daher beschäftigen wir uns im Folgenden mit diesen Fragen und schauen uns an, wie teuer Fonds sind, wie es mit Steuern aussieht und worauf Anleger bei der Wahl achten sollten.

Schritt 1: Auswahlkriterien an offene Fonds bestimmen

Bei der Auswahl des passenden Investmentfonds sind einige Kriterien zu berücksichtigen:

- Geringe Gebühren des Anbieters

- Breite Streuung für geringeres Risiko

- Auf lange Anlagedauer setzen

Verschiedene Anbieter stellen verschiedene Fondsarten zur Verfügung. Entsprechend variieren auch die Gebühren für Vermarktung sowie Verwaltung, was Auswirkungen auf die Rendite hat. Oftmals werben Anbieter mit Rabatten auf den Ausgabeaufschlag. Das gibt häufig allerdings erst ab einer bestimmten Anlagesumme.

Eine breite Streuung in verschiedene Bereiche sorgt zudem für eine bessere Risikoverteilung. Ein gutes Beispiel sind offene Immobilienfonds, die in Objekte verschiedener Nutzungsarten in verschiedenen Ländern investieren. Schwankungen auf bestimmten Märkten können so ganz einfach durch die anderen Investitionen ausgeglichen werden.

Schritt 2: Welche Fonds sind empfehlenswert?

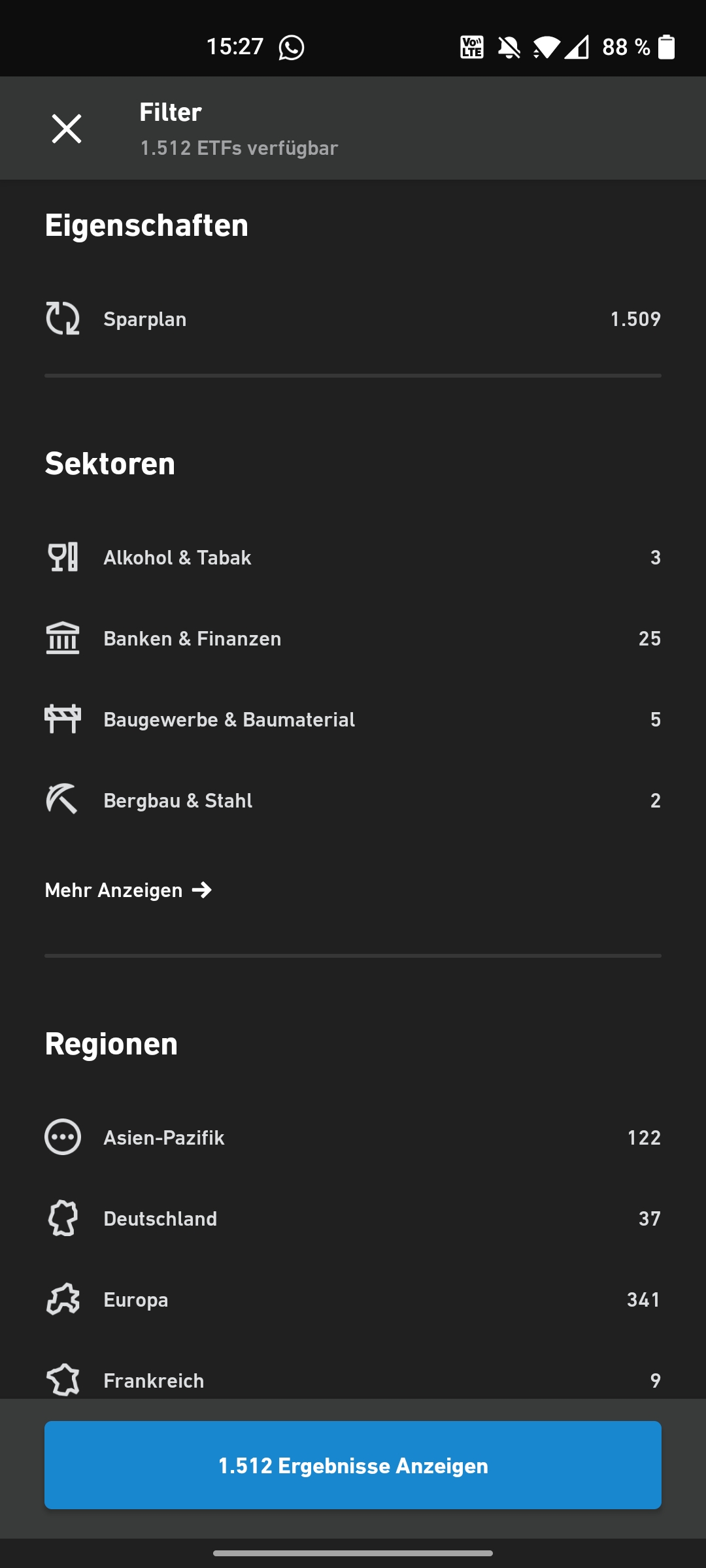

Das Angebot an zum Handel verfügbaren Fonds ist groß. Um einen Überblick zu geben und die Entscheidung zu erleichtern, haben wir in folgender Übersicht die erfolgreichsten offenen Investmentfonds aufgelistet, was die Rendite angeht.

| fonds: | isin: | Kosten: | rendite 1 Jahr: |

|---|---|---|---|

| Baillie G. Worldwide Long Term Global Growth B USD Acc | IE00BYQG5606 | 0,68 Prozent | +30,07 Prozent |

| Baillie G. Worldwide Long Term Global Growth B EUR Acc | IE00BYX4R502 | 0,68 Prozent | +33,78 Prozent |

| Quantex Global Value USD R | LI0274481121 | 1,55 Prozent | +9,81 Prozent |

| Quantex Global Value CHF R | LI0042267281 | 1,55 Prozent | +3,15 Prozent |

| Quantex Global Value EUR R | LI0274481113 | 1,55 Prozent | +7,49 Prozent |

| TR Price Global Focused Growth Equity Q EUR | LU1127969597 | 0,87 Prozent | +25,35 Prozent |

| TR Price Global Focused Growth Equity Q GBP | LU1028172499 | 1,71 Prozent | +27,30 Prozent |

| Schroder Global Sustainable Growth C Acc | LU0557290854 | 0,84 Prozent | +23,73 Prozent |

| TR Price Global Focused Growth Equity A | LU0143551892 | 1,71 Prozent | +27,3 Prozent |

| TR Price Global Focused Growth Equity A (EUR) | LU1438969351 | 1,71 Prozent | +24,35 Prozent |

Schritt 3: Kosten für Investmentfonds kalkulieren

Wie viel ein Investmentfonds kostet, kann pauschal nicht gesagt werden. Stattdessen kommt es auf mehrere Faktoren an, darunter der Anbieter. Aber auch die Höhe der Transaktionskosten, des Ausgabeaufschlags und weiteren Verwaltungskosten spielt eine Rolle. Und auch die Depotkosten variieren je nach Anbieter. Allerdings können Interessenten mit einem Sparplan bereits ab 10 Euro pro Monat langfristig in offene Investmentfonds investieren. ETFs sind in der Regel kostengünstiger, da sie nicht aktiv verwaltet werden müssen. Diese können auch in ETF Sparplänen bespart werden.

Schritt 4: Erträge versteuern

Erträge, welche durch die Anlage in Investmentfonds generiert werden, sind in Deutschland steuerpflichtig. Das umfasst sowohl Kursgewinne als auch Ausschüttungen. So wird die Abgeltungssteuer entweder bei Ausschüttung oder aber bei Verkauf der Fondsanteile abgeführt.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Offene Investmentfonds Arten: Welche gibt es?

Es eine Reihe an verschiedenen Arten von offenen Investmentfonds, die wir im Folgenden genauer unter die Lupe nehmen. Dazu gehören diese:

- Aktienfonds

- Rentenfonds

- Mischfonds

- Immobilienfonds

- Geldmarktfonds

- Hedgefonds

- ETFs

Offene Aktienfonds

Bei offenen Aktienfonds liegt das investierte Fondsvermögen in unterschiedlichen Aktien und Anteilen – darunter deutsche Aktien, Nebenwerte, Branchen- und Themenfonds in Euro oder in Fremdwährung.

Diese unterscheiden sich grundsätzlich in ihrer Ausrichtung. So können sie zum Beispiel regional, thematisch, nach Branche oder nach Währung aufgestellt sein. Doch auch die Größe der jeweiligen Unternehmen kann bei der Auswahl festgelegt werden – das heißt, ob es sich um sogenannte Small Caps, Mid Caps oder Blue Chips handelt.

Offene Rentenfonds

Mit Rentenfonds, auch Anleihefonds oder Rentenpapiere genannt, investieren Anleger ihr Kapital ausschließlich oder überwiegend in Anleihen. Dabei handelt es sich um festverzinsliche Wertpapiere mit unterschiedlichen Laufzeiten und Zinssätzen.

Dazu gehören zum Beispiel öffentliche Anleihen, Pfandbriefe, Kommunalobligationen, Optionsanleihen, Wandelschuldverschreibungen oder Zero-Bonds. Grundsätzlich kann man zwischen Staatsanleihen und Unternehmensanleihen unterscheiden.

Offene Mischfonds

Mischfonds investieren nicht ausschließlich in eine Anlageklasse, sondern in eine Mischung aus Aktien, Anleihen, Geldmarktpapieren, Rohstoffen sowie Edelmetallen und Immobilien. Die Kombination aus Wachstumschancen, Aktienengagement und Renditen ist ein großer Vorteil für Investoren. Die Aufteilung des Kapitals in die verschiedenen Instrumente variiert von Produkt zu Produkt.

Offene Immobilienfonds

Anleger, die ihr Kapital in offene Immobilienfonds stecken, investieren in – wer hätte es gedacht? – Immobilien. Aus dem kumulierten Vermögen der Anleger werden Immobilien gekauft. Das Ziel dabei ist es, aus der Vermietung oder aber aus dem Verkauf dieser Objekte Gewinne zu erzielen. Dabei profitieren Anleger von soliden Renditen.

Geldmarktfonds

Mit Geldmarktfonds legen Investoren ihr Geld in Geldmarkttitel und liquide Wertpapiere an, zum Beispiel in Schuldscheindarlehen, Termingelder oder festverzinsliche Wertpapiere. Die Restlaufzeit ist eher gering – oft nur bis zu 12 Monate.

Hedgefonds

Von Hedgefonds Managern hat sicher jeder schon einmal gehört. Doch was sind Hedgefonds überhaupt? Dabei handelt es sich um eine Anlagestrategie, mit der auf eine bestimmte Kursbewegung von Finanzinstrumenten wie Zertifikaten, Optionsscheinen und Termingeschäften spekuliert wird.

ETFs

Bei Exchange Traded Funds, kurz ETF, handelt es sich um Investmentfonds, welche keinen aktiven Fondsmanager benötigen. Sie sind passiv und bilden einen bestimmten Index wie zum Beispiel den Deutschen Aktienindex, DAX, exakt nach. Und das nicht nur nach den enthaltenen Werten, sondern auch nach ihrer Gewichtung.

Dadurch, dass kein aktives Management notwendig ist, ist die Kostenstruktur äußerst preisgünstig. Einige beliebte ETFs sind beispielsweise der Vanguard FTSE All-World, der iShares Core MSCI World oder der iShares STOXX Global Select Dividend 100.

Fazit: Interessante Anlagemöglichkeit für Einsteiger und Experten

Bei offenen Investmentfonds handelt es sich um Fonds, die im Gegensatz zu geschlossenen Fonds nicht in ihrer Menge und Zeitraum begrenzt sind. Sie können online, an der Börse oder im Direkthandel erworben werden und werden meist aktiv von einer Fondsgesellschaft verwaltet. Eine Ausnahme ist der ETF, welcher einen bestimmten Index genau abbildet und somit keinerlei aktive Verwaltung benötigt.

Offene Investmentfonds bieten eine große Flexibilität, Vielfalt an verschiedenen Produkten und attraktive Renditechancen. Allerdings dürfen Anleger dabei auch immer das bestehende Risiko nicht vergessen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist eine offener Investmentfonds?

Ein offener Investmentfonds ist ein Fonds, der unbegrenzt viele neue Anteile ausgeben kann. Damit können als auch unbegrenzt viele Anleger in den Fonds investieren und bereits investierte Anleger haben mindestens einmal pro Jahr die Gelegenheit, ihre Fondsanteile zu verkaufen. Aufgrund dieser Struktur ist das zur Verfügung stehende Kapital eines offenen Investmentfonds stets variabel. Zudem sind die Assets im Portfolio eines offenen Fonds stets flexibel austauschbar.

Zählen ETFs als offene Fonds?

Ja, auch ETFs zählen als offene Fonds. Sie werden an de Börse gehandelt, sodass Anleger jederzeit in den Fonds investieren oder ihn wieder abstoßen können.

Wie unterscheidet sich ein offener von einem geschlossenen Fonds?

Der Unterschied zwischen einem offenen und einem geschlossenen Fonds liegt darin, dass ein geschlossener Fonds nur eine begrenzte Anzahl von Anlegern aufnehmen kann und die Anteile nicht zu einem beliebigen Zeitpunkt wieder verkauft werden können. Bei einem offenen Fonds können hingegen unbegrenzt viele Anleger investieren und es gibt mindestens einmal pro Jahr die Gelegenheit, die Fondsanteile wieder abzustoßen.

Sind offene Fonds sicher?

Ja, offene Investmentfonds gelten als relativ sicher. Aufgrund der Möglichkeit, die Anteile wieder zu verkaufen, bieten sie ein hohes Maß an Flexibilität und ermöglichen ein gutes Risikomanagement, falls die Wertentwicklung negativ verläuft.

Was sind Beispiele für offene Fonds?

Ein Beispiel für einen offenen Fonds sind US Mutual Funds, UK unit trusts und Hedgefonds. Diese Fonds erlauben Investoren, Anteile zu kaufen und zu verkaufen, wobei der Preis der Anteile auf dem Nettoinventarwert basiert, der täglich nach Börsenschluss berechnet wird.

Kann ich die Anteile eines offenen Fonds jederzeit verkaufen?

Ja, in der Regel können Sie Ihre Anteile an einem offenen Fonds zu jedem beliebigen Zeitpunkt verkaufen. Einige offene Fonds haben diesbezüglich Beschränkungen, allerdings ist der Verkauf offener Fondsanteile mindestens einmal pro Jahr möglich.

Gibt es bei offenen Fonds Dividenen?

Ja, es gibt offene Fonds, die Dividenden zahlen. Ob und wie viel Dividende ein offener Fonds ausschüttet, hängt allerdings davon ab, in welche Assets er investiert.