Bei einem Investmentfonds handelt es sich um eine Anlageklasse, die Geld von Anlegern sammelt, welches ein Fondsmanager anschließend an den Finanzmärkten für diese Anleger investiert. Dabei wird das Kapital in der Regel nicht nur in ein Wertpapier, sondern gleich in mehrere angelegt.

Key Facts: Fonds

- Fonds sind Sammelanlagen, die in verschiedene Vermögenswerte investieren

- Es gibt verschiedene Typen: Aktienfonds, Immobilienfonds, Rentenfonds etc.

- Fonds ermöglichen Anlegern Diversifikation und professionelles Management

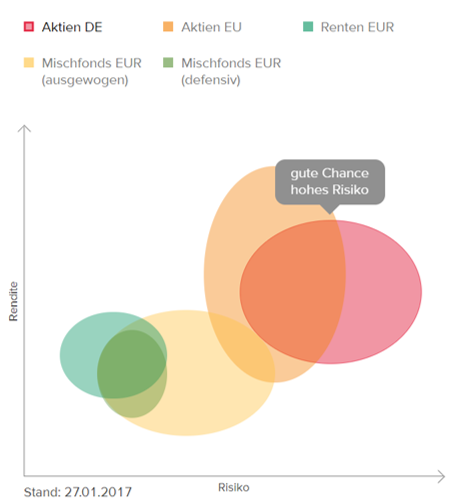

- Risiko und Rendite variieren je nach Art des Fonds

- Auswahl basiert auf Anlagezielen, Risikotoleranz und Zeithorizont

Welchen Vorteil hat der Fondshandel für Trader?

Anleger investieren mit einem Fonds nicht nur in ein einzelnes Wertpapier, sondern gleich in verschiedene Unternehmen, Branchen und gegebenenfalls auch unterschiedliche Länder. Durch die breite Streuung gibt es eine größere Risikoverteilung.

Entsprechend sind Investmentfonds ein besonders gut geeignetes Finanzinstrument für den Aufbau einer privaten Altersvorsorge – also für Anleger, die nicht direkt in Aktien oder Anleihen investieren wollen. Fonds eignen sich für den langfristigen Vermögensaufbau.

Meist sind kleine Beträge für die Investition möglich – Einmalanlagen oft schon ab 250 Euro und Sparpläne je nach Anbieter bereits für etwa 25 Euro. Dabei profitieren Anleger von Wertsteigerungen oder Dividendenzahlungen. Darüber hinaus reguliert der Staat Investmentfonds streng. Somit ist das angelegte Kapital Sondervermögen und bei einer Pleite der Fondsgesellschaft geschützt.

Das sind Vor- und Nachteile von Fonds:

Vorteile vom Fonds Trading:

- Risikostreuung und Diversifikation

- Abgesicherte Handelsstrukturen

- Werte gleichen sich untereinander aus

- Investitionen als Sparplan möglich

- Geeignet für den langfristigen Vermögensaufbau

Nachteile vom Fonds Trading:

- Wertsteigerungen geschehen langsamer als bei anderen Finanzinstrumenten

Wie funktioniert das Trading mit Fonds?

Grundsätzlich kann man zwei Typen von Fonds unterscheiden: Offene Fonds und Geschlossene Fonds. Je nachdem um welchen Typ es geht, unterscheidet sich auch die Funktionsweise. Während offene Fonds ständig neue Anteilszertifikate herausgibt und sie auch wieder zurücknimmt, gibt es bei geschlossenen Fonds eine vorher festgelegte Anzahl an Anteilen.

Offene Fonds

Offene Fonds sammeln das Geld vieler Investoren und verteilen es abhängig von der jeweiligen Fondsstrategie auf verschiedene Anlagen wie zum Beispiel Aktien oder Anleihen. Ein Fondsmanager kommt ins Spiel, wenn diese Fonds „aktiv“ gemanagt sind. Indexfonds – auch bekannt als ETFs – hingegen benötigen keinen Fondsmanager, da es sich dabei um „passive“ Fonds handelt.

Geschlossene Fonds

Geschlossene Fonds auf der anderen Seite investieren meist in Sachwerte wie Immobilien oder Unternehmensbeteiligungen. Dabei sind Fondsanteile nur für eine begrenzte Zeit und einen begrenzten Gesamtbetrag kaufbar. Sobald alle Anteile verkauft sind, wird das eingesammelte Kapital laut den Anlagevorgaben des Fonds investiert.

Dort verweilt das Geld der Anleger bis zum Ende der vereinbarten Laufzeit. Deshalb auch die Bezeichnung „geschlossener“ Fonds. Im Anschluss kommt es zur Abwicklung des Fonds, die Anlagen werden verkauft und der Investor erhält den derzeitigen Wert seines Anteils. Unter Umständen können Anleger ihre Anteile allerdings auch schon vor der Abwicklung über die Börse veräußern.

Fonds für Einsteiger

Insbesondere für Einsteiger, die sich noch nicht sicher sind, eignen sich Mischfonds hervorragend. Hier kann er sich die Gewichtung verschiedener Optionen ansehen und sich für diejenige entscheiden, die seinen Wünschen am ehesten entspricht. Für den Kauf von Investmentfonds gibt es vier verschiedene Möglichkeiten:

- Kauf bei der Bank oder Sparkasse

- Kauf bei einer Direktbank oder Discount-Broker

- Kauf durch Fondsvermittler

- Kauf über die Börse

Zum einen hat der Anleger die Option, Investmentfonds direkt am Schalter bzw. im Beratungszimmer einer Bank oder Sparkasse zu kaufen. Zwar profitiert der Investor dabei von der persönlichen Beratung durch einen Kundenberater, allerdings ist diese Variante auch mit hohen Kosten verbunden.

Der Ausgabeaufschlag liegt meist bei mehr als 5 Prozent und wird in der Regel voll berechnet. Zum anderen liegt der Fokus bei solchen Banken und Sparkassen in den meisten Fällen auf hauseigenen Produkten. Diese sind nicht zwangsläufig die besten, bringen dem Anbieter aber Geld.

Fonds für erfahrene Trader

Die zweite Möglichkeit eignet sich vor allem für erfahrene und informierte Händler. Bei Direktbanken oder Discount-Brokern fällt der Ausgabeaufschlag grundsätzlich geringer aus. Dabei bieten zahlreiche Anbieter zwischen 25 und 50 Prozent Rabatt auf den Ausgabeaufschlag – einige sogar mehr. Und auch vollständig kostenlose Produkte können Anleger häufig erwerben. Dabei handelt es sich jedoch oftmals um Werbekampagnen, die zeitlich befristet sind oder aber Ladenhüter aus dem eigenen Unternehmen.

Zum Schluss können Anleger auch Fonds klassisch über die Börse erwerben. Der Kauf sowie Verkauf wird analog zu dem herkömmlichen Kauf bzw. Verkauf einer Aktie abgewickelt und die Transaktionsgebühren liegen in etwa auf demselben Level. Die Fondsbörse am Börsenplatz Hamburg stellt Anlegern derzeit über 1.000 Investmentfonds zum Handel zur Verfügung.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Fondssparen als Alternative Investment-Form

Neben dem klassischen Kauf von Investmentfonds haben Anleger auch die Möglichkeit, dauerhaft in einen bestimmten Fonds zu investieren. Dabei fließt ein bestimmter, vorher festgelegter Sparbetrag, in regelmäßigen Abständen in einen Investmentfonds.

So investiert der Händler Schritt für Schritt mehr Geld, wie bei einem Sparbuch. Vorteilhaft ist, dass der Sparer nicht nur zu bestimmten Zeitpunkten kauft, sondern diszipliniert und regelmäßig. Auf lange Frist gesehen ergibt sich dadurch ein attraktiver Durchschnittskurs mit einer gegebenenfalls höheren Endrendite.

Fonds für den Handel auswählen: Welche Arten von Fonds gibt es?

Investmentfonds sammeln Geld von Anlegern, welches professionelle Fondsmanager anschließend an den Märkten investieren. Eine Ausnahme ist der Indexfonds bzw. ETF, bei dem es sich um eine passive Anlage handelt.

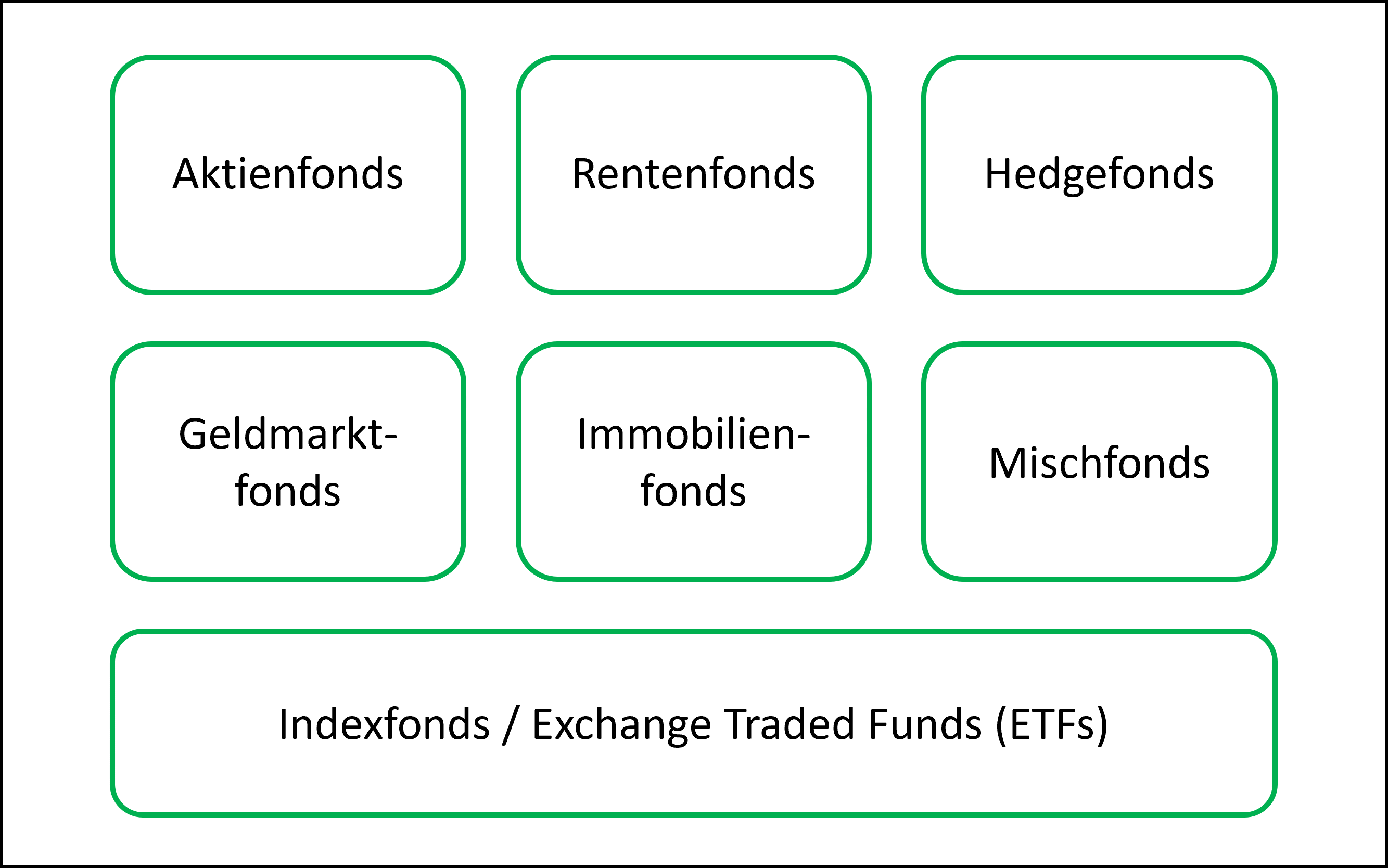

Doch auch unter den aktiv gemanagten Fonds gibt es verschiedene Arten:

- Aktienfonds

- Rentenfonds

- Hedgefonds

- Geldmarktfonds

- Immobilienfonds

- Mischfonds

- ETFs/Indexfonds

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Aktienfonds

Aktienfonds sind Investmentfonds, die das investierte Geld überwiegend in Aktien anlegen – das heißt Anteile an börsennotierten Unternehmen. Das Kapital wird von einer Investmentgesellschaft oder Kapitalgesellschaft gemanagt. Mit Fondsanteilen erwerben Anleger ein Miteigentum an verschiedenen Unternehmen, in welche der jeweilige Fonds investiert.

Dabei gibt es Fonds, die in Aktien weltweit streuen aber auch Fonds, die einen spezifischeren Fokus haben und ihren Schwerpunkt zum Beispiel auf bestimmte Themen, Länder oder Branchen legen. Anleger erhalten Gewinne durch Kurssteigerungen einerseits und durch Dividenden andererseits. Obwohl Aktienfonds auf lange Frist zu den renditestärksten Fondsarten gehören, sind die Wertschwankungen im Vergleich zu anderen Fondsarten relativ hoch.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Rentenfonds

Rentenfonds sind Fonds, die sich größtenteils aus festverzinslichen Wertpapieren zusammensetzen. Darunter finden sich zum Beispiel Pfandbriefe, Staatsanleihen und Unternehmensanleihen. Erträge erhält der Investor durch Kursgewinne sowie Zinsen.

Hedgefonds

Hedgefonds oder auch Hedge Funds unterliegen in Bezug auf ihre Anlagepolitik keinerlei gesetzlichen oder sonstigen Beschränkungen. Stattdessen kommt es hier auf eine möglichst schnelle Vermehrung des Kapitals an. Der Schwerpunkt der Investitionen liegt hier oftmals am Terminmarkt in derivative Instrumente, darunter zum Beispiel Optionen und Futures.

Auch wenn die Chancen auf sehr hohe Renditen besonders gut stehen, bringen Hedgefonds ein entsprechend großes Risiko mit, das investierte Kapital zu verlieren.

Geldmarktfonds

Sogenannte Geldmarktfonds – auf Englisch: Money Market Funds – investieren das angelegte Kapital am Geldmarkt. Dazu gehören Festgelder, festverzinsliche Wertpapiere oder Bankguthaben, aber auch zum Beispiel bestimmte, hochqualitative Anleihen mit kurzer Laufzeit.

Geldmarktfonds sind schnell verfügbar und haben ein geringes Kursrisiko. Zudem ist der Ausgabeaufschlag – sofern es überhaupt einen gibt – meist sehr gering. Erträge erhält der Anleger durch Renditen, welche in der Regel den derzeitigen Marktzinsen im Handel zwischen Banken entsprechen.

Immobilienfonds

Immobilien sind für viele Anleger ein wichtiger Baustein für die Altersvorsorge. Für Investoren, die nicht genügend Kapital für den Kauf einer Immobilie haben, sind Immobilienfonds die beste Lösung. Immobilienfonds sind Investmentfonds, welche meist in Gewerbeimmobilien investieren, wie zum Beispiel Bürogebäude, Einkaufszentren, Logistik- und Hotelgebäude – sowohl im Inland als auch im Ausland.

Dabei haben einige Fonds einen spezifischen Schwerpunkt auf bestimmten Regionen oder Ländern. Es gibt aber auch Fonds, die sich auf Wohngebäude konzentrieren. Inwiefern sich der Wert der Fonds entwickelt, hängt einerseits von den Mieteinnahmen und andererseits von der Wertentwicklung des Gebäudes ab.

Immobilienfonds lassen sich grundsätzlich in zwei Arten unterscheiden: Offene Immobilienfonds und geschlossene Immobilienfonds. Ein Fonds ist geschlossen, sobald das angestrebte Kapital gezeichnet ist. Während geschlossene Immobilienfonds nur eine begrenzte Anzahl von Käufern zulassen, da es sich meist um ein bestimmtes Objekt handelt, ist die Anzahl von Käufern bei offenen Immobilienfonds unbegrenzt.

Das Kapital, das durch die Anleger zusammenkommt, wird nach dem Grundsatz der Risikomischung größtenteils in gewerbliche Grundstücke und Gebäude investiert. Dabei gelten für offene Immobilienfonds besondere Haltefristen sowie Rückgaberegeln.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

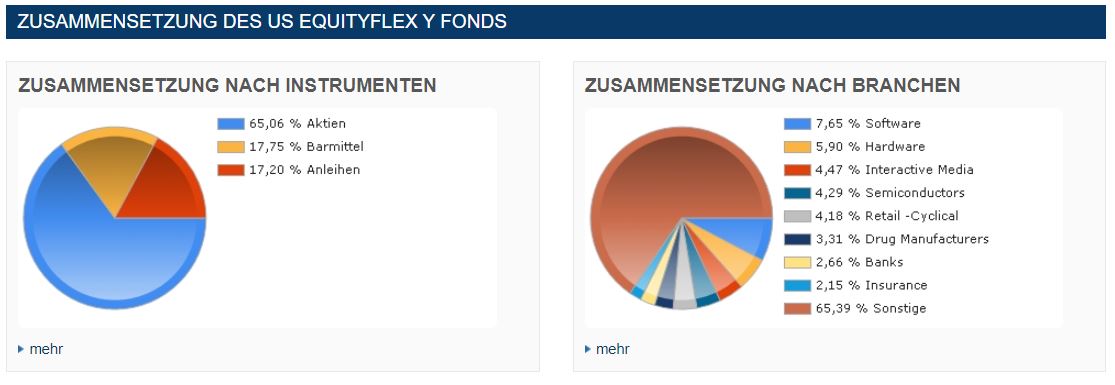

Mischfonds

Bei Mischfonds – oder auch gemischte Fonds – investieren Anleger in verschiedene Arten von Anlagen. Dabei handelt es sich um eine Kombination verschiedener Wertpapiere, wie unter anderem folgende:

- Aktien

- Festverzinsliche Wertpapiere

- Optionen

- Rentenpapiere

- Anleihen

- Immobilien

- Unternehmensanteile

- Rohstoffe

- Währungen

Damit sind Mischfonds ein äußerst flexibles Anlageprodukt mit einer breiten Risikostreuung und bietet Anlegern die Möglichkeit, in unterschiedlichste Märkte gleichzeitig zu investieren und von deren Entwicklungen zu profitieren. Meist bestehen gemischte Fonds aus einer Kombination von Aktienfonds und Rentenpapieren, wobei es in der Regel Höchstgrenzen für den jeweiligen Anteil gibt.

Über die Zusammensetzung solcher Mischfonds entscheidet der Fondsmanager unter Berücksichtigung der aktuellen Situation. Dieser kümmert sich auch um die Verwaltung der Anlagen. Die breite Streuung sorgt für ein geringes Risiko, was gemischte Fonds als Anlageform so beliebt macht. Die Verteilung bezieht sich auf Anlageformen, Regionen und Staaten, Branchen, Währungsräume oder Unternehmen.

Indexfonds

Wie bereits weiter oben erwähnt, handelt es sich bei Indexfonds bzw. Exchange Traded Funds (ETFs) um passive Fonds. Sie werden nicht von einem Fondsmanager verwaltet, sondern sind die exakte Abbildung eines bestimmten Index – darunter zum Beispiel der DAX oder der MSCI World.

Der Wert entwickelt sich daher auch fast genauso, wie der Wert des abgebildeten Index. Die Konstruktion von ETFs ist einfach und der Aufwand hält sich im Vergleich zu anderen Fondsarten in Grenzen. Entsprechend sind auch die Kosten für diese Art von Fonds geringer als bei anderen Investmentfonds.

Investoren können ETFs über die Börse, bei der Bank bzw. Sparkasse oder aber beim Online-Broker des Vertrauens erwerben. Die Wertentwicklung des ETFs gleicht der des Basisindex. Aktive Fonds haben hingegen den Vorteil, dass Fondsmanager die Märkte analysiert, nach vielversprechenden Anlagemöglichkeiten sucht und entsprechend kauft oder verkauft.

Was ist Fondssparen?

Neben dem klassischen Kauf von Investmentfonds haben Anleger auch die Möglichkeit, dauerhaft in einen bestimmten Fonds zu investieren. Dabei fließt ein bestimmter, vorher festgelegter Sparbetrag, in regelmäßigen Abständen in einen Investmentfonds.

So investiert der Händler Schritt für Schritt mehr Geld, wie bei einem Sparbuch. Vorteilhaft ist, dass der Sparer nicht nur zu bestimmten Zeitpunkten kauft, sondern diszipliniert und regelmäßig. Auf lange Frist gesehen ergibt sich dadurch ein attraktiver Durchschnittskurs mit einer gegebenenfalls höheren Endrendite.

Wie sicher sind Fonds?

Es gibt zwei Kriterien, nach denen Anleger die Sicherheit von Fonds bewerten können:

- Kursschwankungen

- Insolvenz der Fondsgesellschaft.

Wie Aktien und andere Wertpapiere unterliegen auch Fonds Schwankungen. Dabei spielen viele verschiedene, unbeeinflussbare Faktoren eine Rolle – darunter die gesamtwirtschaftliche Situation oder politische Veränderungen. Zum einen kann die breite Streuung des investierten Kapitals die Auswirkungen des Kursschwankungsrisikos senken. Zum anderen können Anleger mit wenig Erfahrung und Kenntnissen ihre Fonds auch durch professionelle Fondsmanager zusammenstellen und verwalten lassen. Diese nutzen ihre Expertise und erhöhen die Sicherheit der Anlagen.

Auf der anderen Seite besteht aber auch die Gefahr, dass die entsprechende Fondsgesellschaft insolvent geht. Das ist ein Risiko, da der Anleger auf die Liquidität und Seriosität dieser angewiesen ist. Für diesen Fall gibt es allerdings gesetzliche Vorgaben, die im Kapitalanlagegesetzbuch festgelegt sind.

Diese besagen, dass von Anlegern investiertes Fondsvermögen als Sondervermögen zu behandeln ist. Das bedeutet, dieses Kapital ist vom Vermögen der Fondsgesellschaft getrennt zu verwahren. Bei einer Pleite der entsprechenden Gesellschaft ist das Sondervermögen einer sogenannten Verwaltungsgesellschaft zu übertragen.

Diese sorgen für die Verteilung an die Anleger. Der Fondsgesellschaft ist es also weder erlaubt noch möglich, auf das Anlagekapital von Investoren zuzugreifen. Und auch die Gläubiger der Fondsgesellschaft haben kein Zugriff auf die Gelder. Somit gewährt der Gesetzgeber Anlegern eine Vorzugsstellung.

Fazit: Große Vielfalt und breite Risikostreuung

Im Gegensatz zum Kauf von einzelnen Wertpapieren wie zum Beispiel Aktien, Rohstoffen oder Kryptowährungen sind Investmentfonds eine Anlageklasse, die das Geld von vielen Sparern sammelt. Dieses investierte Kapital wird anschließend von einem Fondsmanager verwaltet und in verschiedene Wertpapiere angelegt. Diese Verteilung des Vermögens in verschiedene Bereiche, oftmals auch verschiedene Branchen, Unternehmen und Länder, sorgt für eine breitere Risikostreuung.

Fonds eignen sich besonders gut für den langfristigen Vermögensaufbau. Dabei haben Anleger die Auswahl aus mehreren Fondsarten, darunter Aktienfonds, Rentenfonds, Immobilienfonds oder auch Mischfonds. Für jeden Investor ist also das passende dabei.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meistgestellte Fragen:

Was ist ein Investmentfonds?

Investmentfonds sind eine Anlageklasse, die Geld von Anlegern sammelt. Dieses Kapital investiert anschließend ein Fondsmanager an den Finanzmärkten für die Anleger. Der Vorteil gegenüber anderen Anlageklassen ist, dass das Vermögen nicht nur in einzelne Werte, sondern breit gestreut investiert wird. Das sorgt wiederum für eine breite Risikoverteilung.

Wie funktionieren Fonds?

Grundsätzlich kann man zwischen offenen und geschlossenen Investmentfonds unterscheiden. Offene Fonds sammeln das Geld vieler Anleger und verteilen es abhängig von der jeweiligen Fondsstrategie.

Während sie also ständig neue Anteilszertifikate herausgeben, gibt es bei geschlossenen Fonds eine vorher festgelegte Anzahl an Anteilen. Diese sind nur für eine begrenzte Zeit und einen begrenzten Gesamtbetrag kaufbar. Wenn alle Anteile veräußert sind, wird das eingesammelte Kapital investiert.

Welche Fonds gibt es?

Anleger, die ihr Geld in Fonds investieren wollen, haben die Wahl aus vielen verschiedenen Fondsarten. Darunter Aktienfonds, Rentenfonds, Hedgefonds, Geldmarktfonds und Immobilienfonds. Sie unterscheiden sich je nach Fokus der Geldanlage. Es gibt allerdings auch Mischfonds, die sich nicht auf einen spezifischen Bereich konzentrieren, sondern das Vermögen in mehrere Anlageklassen investieren.

Was ist Fondsmanagement?

Um das Fondsmanagement kümmert sich der sogenannte Fondsmanager. Er gehört einer Fondsgesellschaft an und kümmert sich um die professionelle Verwaltung und Anlage des gesammelten Kapitals, indem er Märkte analysiert und das Vermögen für den Investor so anlegt, dass die besten Gewinnchancen wahrgenommen werden können.

Was ist der Unterschied zwischen Fonds und ETFs?

ETFs (Exchange Traded Funds) sind eine Unterart von Fonds. Im Gegensatz zu klassischen Investmentfonds zeichnen sich ETFs durch passives Management aus. Das bedeutet, dass es keinen Fondsmanager gibt, der sich aktiv um Diversifizierung und Rebalancing des Fonds kümmert. Stattdessen bilden ETFs einen Index nach, indem sie die im Index enthaltenen Wertpapiere im gleichen Verhältnis einkaufen.