Das Bezugsverhältnis von Aktien oder auch Ratio genannt ist ein Wert, der für die Besitzer alter Aktien eine wichtige Rolle spielt. Kommen neue Aktien an die Börse, erhalten die Altaktionäre in einem bestimmten Verhältnis zu ihren alten Aktien Bezugsrechte für junge Aktien. Dadurch soll sichergestellt werden, dass der Anteil am Unternehmen nach der Kapitalerhöhung für die Aktionäre (Anteilseigner) potenziell gleich bleibt. Das Bezugsverhältnis gibt dabei an, für wie viele alte Aktien der Kauf neuer Aktien möglich ist.

Bei einem Verhältnis von 10:1 können die Altaktionäre pro zehn bereits in ihrem Besitz befindliche Wertpapiere, eine neue hinzukaufen. Haben Sie in diesem Beispiel 50 Aktien, bekommen Sie also Optionsscheine für fünf junge Aktien, die während der Kapitalerhöhung emittiert werden.

Warum wird überhaupt ein Bezugsrecht festgelegt?

Das Problem bei einer Kapitalerhöhung ist der Verwässerungseffekt. Entschließt sich ein Unternehmen dazu, neue Aktien an die Börse zu bringen, verändert sich die Gewichtung des Stimmrechts der Altaktionäre. Darüber hinaus kommt es meist zu einem etwas niedrigeren Kurs – die Aktionäre laufen also Gefahr, Verluste einzufahren.

Um den Verwässerungseffekt auszugleichen und den Anteil, den ein Anleger am Konzern hält, gleich zu halten, stimmt man in der Hauptversammlung über das Bezugsrecht und das Bezugsverhältnis ab. Dieses wird stets als Relation aus der Anzahl alter und junger Aktien ermittelt.

In diesem Verhältnis erhält ein Altaktionär ein Bezugsrecht, das wie ein Optionsschein angewendet werden kann, um junge Aktien zu erwerben. Das Recht muss innerhalb einer bestimmten Frist ausgeübt werden, kann aber auch verkauft werden.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Mit Hilfe dieser Faktoren berechnet man das Bezugsverhältnis

Die Berechnung für das Bezugsverhältnis ist relativ einfach zu verstehen. Sie nehmen einfach das neue Grundkapital und ziehen davon den Wert des alten Grundkapitals ab. Dadurch erhalten Sie die Differenz bzw. den Betrag der Erhöhung oder der neuen Aktien.

Sie teilen nun das alte Grundkapital durch die Kapitalerhöhung und kürzen Zähler und Nenner bis zum Minimum herunter. Eine andere Option ist es, die Anzahl der bisherigen Aktien durch die Anzahl der neuen Aktien zu teilen.

Beispiel Berechnen des Bezugsverhältnisses

In der Regel ist der Wert der Kapitalerhöhung deutlich geringer als der Wert des Grundkapitals. Realistisch wäre es z. B., dass eine Aktiengesellschaft den bisherigen Grundbetrag von 100 Millionen Euro um 10 Millionen Euro erhöht. In genau dieser Höhe werden dann die neuen Aktien herausgegeben. Hierzu muss die Hauptversammlung mit mindestens 75 Prozent zustimmen.

Aus einer Erhöhung von 10 Millionen Euro gegenüber 100 Millionen Euro ergibt sich nach unserer Formel zum Berechnen des Bezugsverhältnis also eine Relation von 10:1. Diese wird so festgelegt, damit der Anteil der Altaktionäre am Unternehmen derselbe bleibt. Sie können Ihren Besitz also pro zehn der bisherigen Aktien um jeweils eine erhöhen.

Hat ein Aktionär also bspw. 100 Aktien eines Unternehmens in seinem Besitz, bekommt er das Bezugsrecht für zehn neue Aktien. Diese kann er zu einem vorher festgelegten Kurs auf Optionsschein erwerben und somit seinen Stimmanteil in der Aktiengesellschaft exakt gleich halten wie vor der Kapitalerhöhung. Möchte er auf die Ausübung des Bezugsrechts verzichten, kann es der Aktionär auch wie einen Optionsschein am Markt verkaufen.

Zu welchem Bezugskurs kann ein Altaktionär junge Aktien beziehen?

Wie teuer eine neue Aktie für den Altaktionär ist, hängt nicht konkret von der Kursentwicklung an der Börse an sich ab. Nichtsdestotrotz orientieren sich Hauptversammlung und Vorstand natürlich an dem aktuellen Aktienkurs.

Der Sinn von Bezugsrechten ist es, die Aktionäre für den Verwässerungseffekt zu entschädigen. Entsprechend sollen Sie bei den Vorkaufsrechten auch einen preislichen Vorzug erhalten. Der Altaktionär erhält die neue Aktie daher zu einem Preis, der üblicherweise weniger beträgt als der Aktienkurs.

Muss ich das Bezugsrecht ausüben?

Die Ausübung des Bezugsrechts ist nicht zwingend nötig. Als Altaktionär wird Ihnen meist eine Frist von etwa 14 Tagen gegeben, um neue Aktien im angegebenen Bezugsverhältnis zu kaufen. Was ist aber, wenn Sie nicht ausreichende Bezugsrechte besitzen, weil die bisherigen Wertpapiere in Ihrem Depot unterhalb des Bezugsverhältnisses liegen?

Die Antwort: Sie können das Bezugsrecht einfach an der Börse verkaufen. Wenn Sie bspw. nur neun statt der notwendigen zehn alten Aktien halten, bieten Sie die Bezugsrechte einfach zum besten Preis an. Dieser ergibt sich ganz klassisch aus Angebot und Nachfrage.

Angesichts der potenziellen Erträge lohnt sich ein Verkauf, wenn Sie in der Erhöhung von Ihrem Eigenkapital in der Aktiengesellschaft keine Vorteile für sich erkennen können. Sie nehmen die Einnahme mit und investieren Sie an anderer Stelle am Markt.

Wichtig zu wissen ist jedoch, dass auch dann die Ausübungsfrist besteht, wenn der Aktionär die Bezugsrechte verkauft. Entsprechend sollte der Anleger zeitnah eine Entscheidung fällen und reagieren.

Sonderfall Opération blanche

Eine Besonderheit bei der Kapitalerhöhung ist eine Opération blanche. Dabei verkauft der Aktionär Bezugsrechte in einer Anzahl, die dafür ausreicht, um den Kauf der neuen Aktien zu finanzieren. Er schießt also selbst kein neues Eigenkapital in das Unternehmen, sondern möchte ohne eine weitere Investition Neuaktien erwerben. Im Ergebnis ist der Anteil, den der Altaktionär an der AG hält, aber nun niedriger als vorher, da das Verhältnis nur bei Ausübung aller Bezugsrechte gleich bleibt.

Die Opération blanche ist besonders dann empfehlenswert, wenn Sie als Aktionär nicht über ausreichende Mittel verfügen, um die Kapitalerhöhung in vollem Umfang mitzugehen. So lässt sich mit durch den reinen Verkauf der einem zustehenden Bezugsrechte der eigene Aktienbestand dennoch erhöhen.

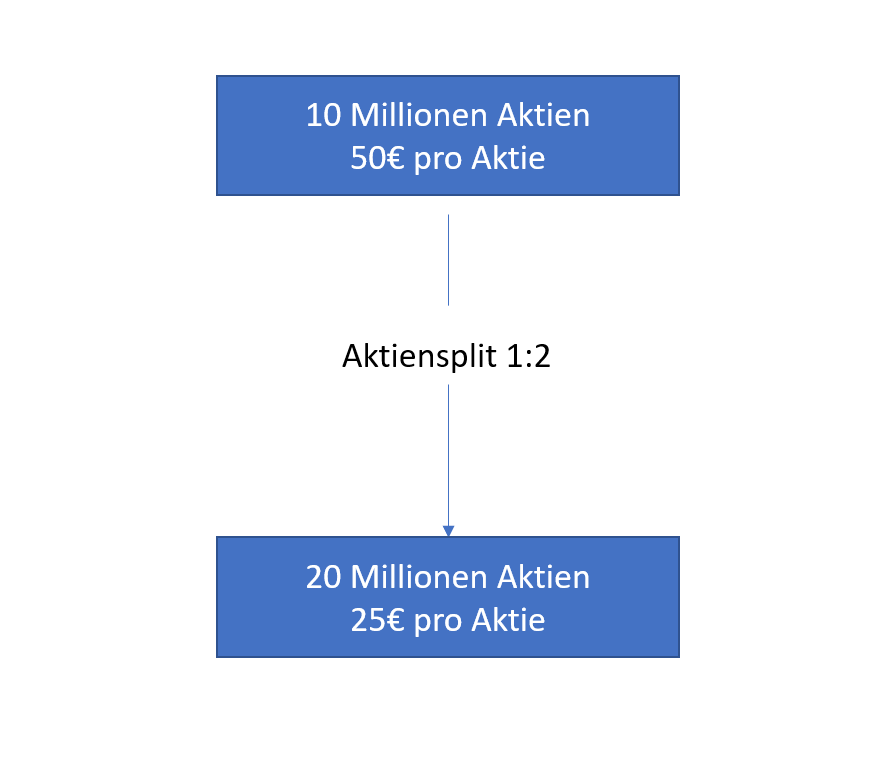

Was passiert mit dem Bezugsrecht bei einem Aktiensplit?

Ein Aktiensplit ist eine weitere Situation, in der das Bezugsrecht und Bezugsverhältnisse (Ratio) zur Anwendung kommen. Bei einem solchen Vorgehen werden die bestehenden Aktien mit ihrem Gesamtvolumen in neue Aktien mit einer höheren numerischen Anzahl umgewandelt.

Somit sinkt aber auch der Nominalwert. Kostet eine Aktie vor dem Split bspw. 2000 Euro, kann Ihr Wert nach der Aufteilung eventuell um die Hälfte auf 1000 Euro fallen. Durchgeführt wird ein solcher Split, damit sich der reine Umlauf beim Kauf und Verkauf durch die Aktionäre erhöht.

Weil der Kurs nun niedriger wird, erhalten die Altaktionäre das Recht auf eine Anzahl an neuen Aktien in einem bestimmten Verhältnis. Bei unserem Beispiel mit der Preishalbierung würde das Bezugsrecht eine Verdopplung der Anzahl an Aktien, aber keine Steigerung im Kapital bedeuten. Der Wert in Euro verteilt sich einfach auf eine größere Menge neuer Aktien.

Exkurs: Was ist das Bezugsverhältnis bei Optionen?

Als Definition für Optionen kann man ganz einfach erklärt sagen, dass es sich um ein Recht handelt, ein bestimmtes Wertpapier zu einem vorher festgelegten Zeitpunkt und Preis zu verkaufen. Es handelt sich um ein klassisches Termingeschäft, da sich der Ausübungszeitpunkt in der Zukunft befindet.

Aus dem Unterschied zwischen Basiswert (Underlying) und Kursentwicklung lässt sich mit den Optionen bei Termingeschäften ein Gewinn sowohl durch Steigen und Sinken des Kurses erwirtschaften.

Das Bezugsverhältnis bei Optionen bedeutet nun, dass eine gewisse Anzahl an Anteilen vom Basiswert durch eine Option verbrieft wird. Da der Basispreis oder Strike der Option pro Anteil angegeben wird und sich nicht auf das Bezugsverhältnis bezieht, muss der Strike mit der Menge aller Anteile im Optionsvertrag multipliziert werden. Auf diese Weise lässt sich der Effekt der Hebelwirkung bei Optionen einschätzen.

Das gesamte Volumen des Optionsvertrages lässt sich also so berechnen:

Als Beispiel können wir sagen, dass der Strike für die Option auf eine Aktie 25 Euro kostet. Liegt das Bezugsverhältnis jedoch bei 1:100 ist das Gesamtvolumen des Optionsvertrages nicht 25 Euro, sondern 2500 Euro.

Tipp: Jetzt Aktien an über 20 Börsen ohne Kommissionen traden

- Geringe Mindesteinzahlung

- Kostenloses Übungskonto

- Beste Copy Trading Plattform

- Persönlicher Support

- Zahlreiche Finanzprodukte zu günstigen Gebühren

- Nutzerfreundlichste Plattform

- In Deutschland reguliert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

Fazit: Bezugsverhältnis von Aktien

Das Bezugsrecht wird bei einer Kapitalerhöhung an der Börse in einem bestimmten Bezugsverhältnis an die alten Aktionäre verteilt. Das Verhältnis ergibt sich dabei aus der Relation von altem Grundkapital zur Kapitalerhöhung. Wenn eine AG ihr Kapital z. B. von 100 Millionen Euro auf 110 Millionen Euro erhöht, liegt das Bezugsverhältnis bei 10:1.

In diesem Beispiel benötigt der Altaktionär zehn bisherige Aktien in seinem Besitz, um ein Bezugsrecht auf eine Aktie zu erhalten. Somit kann er seinen relativen Anteil am Unternehmen auch nach der Kapitalerhöhung beibehalten. Andererseits ist es keine Verpflichtung, das Bezugsrecht auszuüben und den Kauf neuer Aktien durchzuführen. Die Optionen können innerhalb von einem bestimmten Zeitraum verkauft werden.

Daneben beziehen sich die Bezugsverhältnisse auch auf Optionsscheine im Sinne von Terminkontrakten. Hierüber lassen sich die Hebelwirkung und der Unterschied zwischen Underlying und Kursentwicklung nutzen, um Gewinn zu erzielen.

Tipp: jetzt Aktien bei Markets.com kaufen

Wenn Sie Aktien, CFDs oder Optionen kaufen möchten und noch nach einem preiswerten Broker suchen, empfehle ich Ihnen aktuell Markets.com. Preise und Gebühren sind hier sehr transparent. Sie bezahlen hier keine Gebühren auf das Depot, auf Orders und sparen sogar erheblich beim Spread.

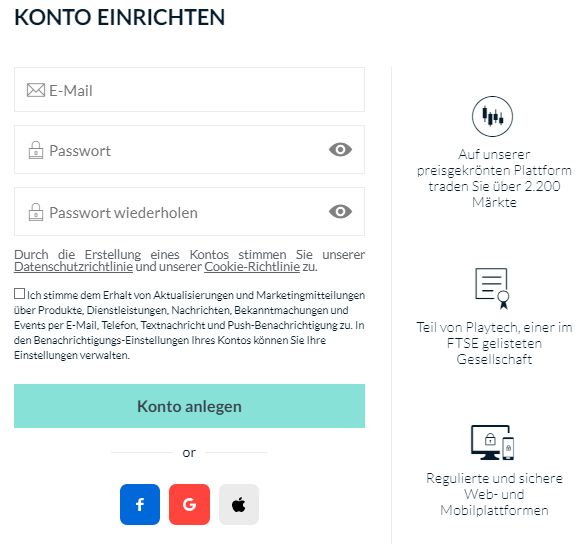

Für die Anmeldung klicken Sie auf der Startseite einfach auf „Konto einrichten“. Hier geben Sie nun Ihre persönlichen Informationen wie Namen, Adresse und Telefonnummer an. Ebenso sollten Sie Ihre Erfahrungen im Finanzhandel kundgeben.

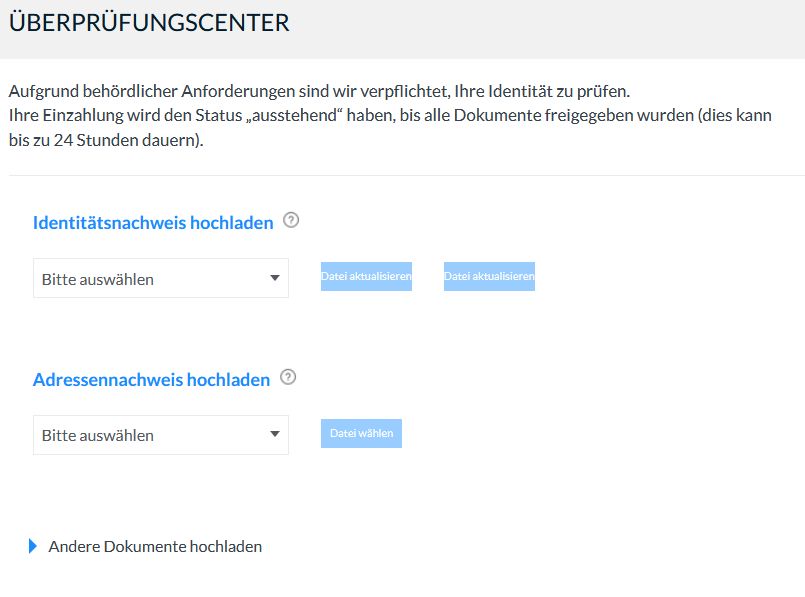

Bevor Sie freigeschaltet werden, erhalten Sie eine Bestätigungsmail und können nach diesem ersten Verifizierungsschritt im Demokonto am Aktienmarkt üben. Haben Sie genügend Erfahrung gesammelt, verifizieren Sie sich weiter mit Ihrem Ausweisdokument und einem Wohnsitznachweis.

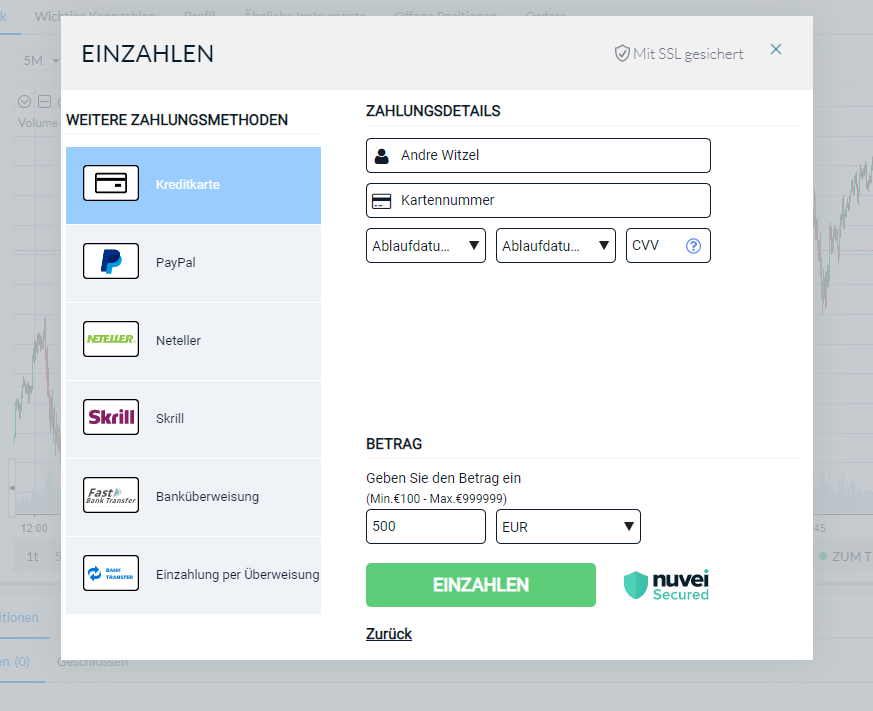

Nun können Sie Geld auf Ihr Konto bei Markets.com aufladen. Der Mindesteinzahlungsbetrag beträgt derzeit nur 100 Euro. Sie können verschiedene Methoden wie PayPal, Kreditkarte, E-Wallets, Sofortüberweisung und Banküberweisung nutzen. Gebühren fallen weder bei Einzahlung noch bei Auszahlung an.

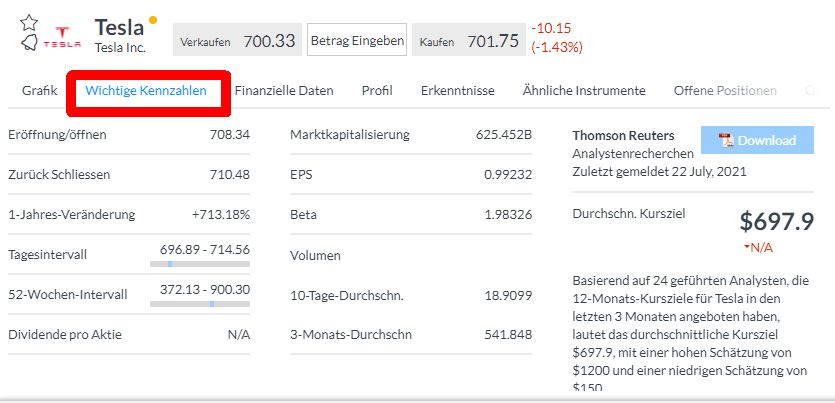

Zu jeder Aktie werden Ihnen der aktuelle Chart zusammen mit wichtigen Kennzahlen, einer Unternehmensbeschreibung und den finanziellen Daten angezeigt. Zudem gibt es eine Einschätzung dazu, zu wie viel Prozent Analysten derzeit für Kaufen, Halten oder Verkaufen tendieren würden.

Möchten Sie die jeweilige Aktie erwerben, klicken Sie auf den Button „Kaufen“. Nun öffnet sich ein Fenster, in dem Sie den gewünschten Betrag eingeben. Sie können sich für Aktien oder CFDs, also virtuelle Anteile an Aktien auf Grundlage eines Differenzvertrages, entscheiden. Nutzen Sie dabei automatisierte Trading-Funktionen wie Stop Loss und Take Profit, um bei einem bestimmten Verlust oder Gewinn direkt auszusteigen.

Tipp: Über 2.000 Aktien ohne Kommissionen traden

Meist gestellte Fragen:

Wie berechne ich das Bezugsverhältnis von Aktien?

Zunächst einmal müssen Sie den Wert der Kapitalerhöhung ermitteln. Hierzu gibt die Aktiengesellschaft Auskunft. Sie können entweder die Stückzahl der Anteile oder den Nennwert verwenden und müssen dabei die Differenz des neuen Grundkapitals und der Erhöhung bilden. Anzahl oder Wert der alten Aktien wird dann durch die neuen Aktien geteilt. Die Formel lautet hier also:

Die Zahlen werden dabei auf ein Minimum heruntergebrochen. Ein Verhältnis von 500 zu 100 Millionen Euro ergibt so ein Bezugsverhältnis von 5:1 – die Altaktionäre müssen fünf Aktien für den Kauf einer neuen Aktie besitzen.

Was bedeutet ein Bezugsverhältnis von 1?

Bei einem Bezugsverhältnis von 1:1 kann man für einen Optionsschein exakt eine neue Aktie kaufen. Es handelt sich dabei um Call-Optionsscheine. Bei einer Kapitalerhöhung gibt es in der Praxis kaum den Fall eines solchen Bezugsverhältnisses – dazu müsste die Aktiengesellschaft ihr Kapital verdoppeln.

Was sagt mir das Bezugsverhältnis von Aktien?

Bei Aktien gibt das Bezugsverhältnis an, in welcher Relation das neue Grundkapital aus der Kapitalerhöhung an der Börse zum alten Grundkapital steht. Als Beispiel kann man sagen, dass bei einem Bezugsverhältnis 5:1 der Altaktionär fünf alte Aktien benötigt, um eine neue beziehen zu können.

Wie kommt man auf das Bezugsverhältnis?

Zunächst trennt man die Kapitalerhöhung vom Gesamtkapital und teilt anschließend letzteres durch ersteres, also den Wert der alten Aktien durch den der neuen Aktien.

Was sagt das Bezugsverhältnis von 10:1 bei Optionsscheinen aus?

Ein Bezugsverhältnis von 10:1 bei einem Optionsschein bedeutet, dass Sie 10 Optionsscheine benötigen, um 1 Stück der zugrundeliegenden Aktie zu erwerben. Oder in anderen Worten handeln Sie mit einem Optionsschein genau ein Zehntel der Kursdifferenz der zugrundeliegenden Aktie.

Muss ich das Bezugsrecht ausüben?

Als Altaktionär benötigt man eine bestimmte Anzahl an Bezugsrechten, um diese vollumfänglich innerhalb einer bestimmten Frist ausüben zu können. Alternativ kann man aber auch einen Verkauf des Bezugsrechts anstreben. Dadurch erhält man neues Kapital, dessen Höhe durch das Zusammenspiel von Angebot und Nachfrage gebildet wird. Es empfiehlt sich je nach Situation diesen Ertrag aus dem Bezugsrecht darauf zu verwenden, neue Aktien zu erwerben.