Bei einem Finanzmarkt kann es sich sowohl um eine Börse, einen physischen Ort oder aber auch eine Gruppe von Menschen handeln, die miteinander Tauschgeschäfte eingehen. Oftmals wird der Begriff Finanzmarkt aber mit dem Kapitalmarkt in Verbindung gesetzt. Der Kapitalmarkt ist der klassische Wertpapierhandelsmarkt, den Sie aus Börsennews und Nachrichten kennen.

Was ein Finanzmarkt ist, welche Unterschiede es zwischen den Märkten gibt und wie der Handel am Finanzmarkt funktioniert, erfahren Sie in diesem Beginner Guide zum Thema Finanzmarkt.

Am Finanzmarkt investieren: Das sind die wichtigsten Fakten

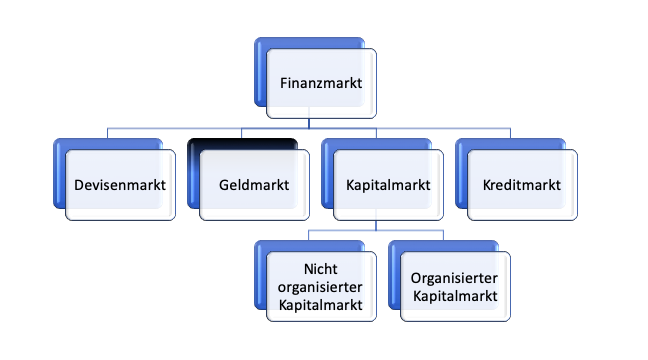

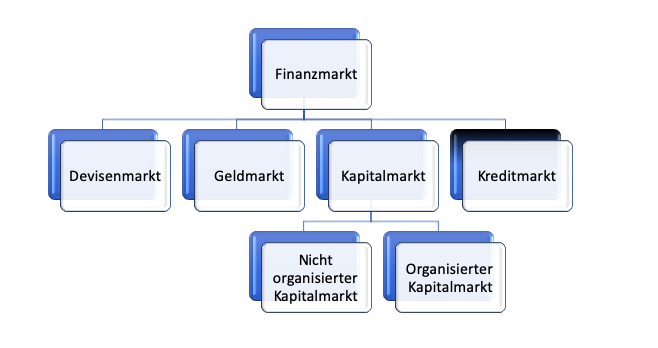

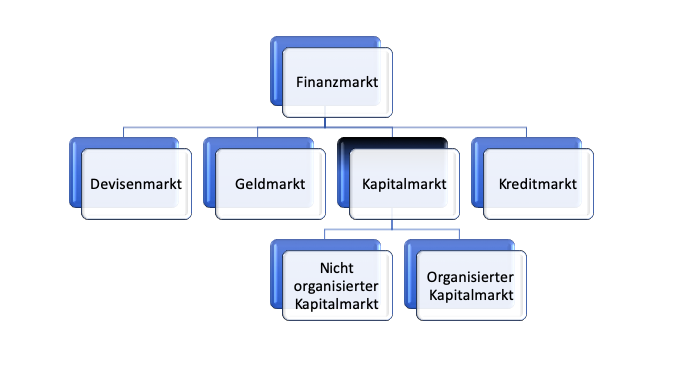

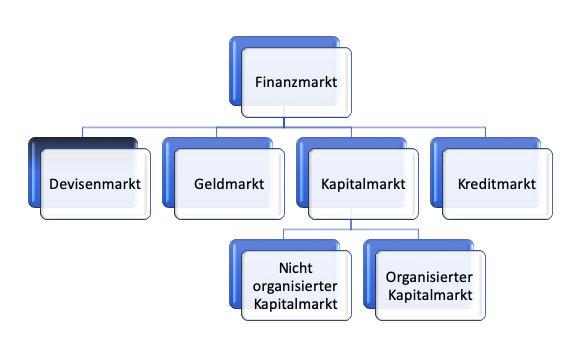

- Der Finanzmarkt ist im Devisen-, Geld-, Kapital- und Kreditmarkt organisiert.

- Der Handel an den Finanzmärkten findet entweder aktiv, passiv oder spekulativ statt.

- Trading Strategien lassen sich an den Finanzmärkten über einen Broker ausüben.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Am Finanzmarkt traden: Schritt für Schritt

Um am Finanzmarkt handeln zu können, bedarf es der Erfüllung einiger Voraussetzungen. Grundsätzlich ist es jedem, der das 18. Lebensjahr erreicht hat möglich, an einem Finanzmarkt frei und mit eigenem Risiko zu handeln. Dennoch sollten Sie sich mit dem 1×1 der Finanzmärkte kurz auseinandersetzen, bevor Sie direkt mit dem Trading beginnen. Bevor Sie sich dem Finanzmarkt widmen, sollten Sie erst einmal auf sich selbst hören und die Basis des Tradings hinterfragen.

Folgen Sie diesem Guide Schritt-für-Schritt, um zukünftig wie ein Profi an Finanzmärkten zu investieren.

Schritt 1: Märkte analysieren – Liquidität und Risikoprofil kennen

Die eigene Liquidität und das Risikoprofil sind für das Traden am Finanzmarkt bedeutsam. Bevor Sie das erste Mal investieren, sollten Sie daher zunächst einen Kassensturz machen:

- Wie viel Geld habe ich zur Verfügung?

- Wie viel Geld soll investiert werden?

- Was bin ich bereit zu verlieren?

Die letzte Frage ist sicherlich die schmerzhafteste. Risiken im Trading sollten auch neuen Anlegern aber auch jederzeit bewusst sein. Das eingesetzte Kapital können Sie jederzeit wieder verlieren. Investieren Sie also immer nur das Geld, dass Sie auch verlieren können. Eine gute Faustregel ist es, mindestens 10.000 Euro angespart zu haben, bevor mit dem Trading gestartet wird. Es gibt jedoch auch Trading-Möglichkeiten, bei welchen Sie nur für wenig Geld (25€ oder ähnliche Beträge) investieren können.

Schritt 2: Eigene Finanzmittel und Handelsstil bestimmen

Ist die Liquidität gesichert, sollten Sie noch den eigenen Risikotypen herausfinden. Grundsätzlich handelt es sich beim Handel am Kapitalmarkt um einen sehr risikoreichen Handel. Jedoch gibt es Unterschiede. Kurzfristige Trades sind beispielsweise als deutlich risikoreicher angesehen als langfristige Handelsentscheidungen. Ebenfalls gibt Ihnen die Volatilität der Märkte Auskunft darüber, wie risikoreich das Investment ist.

Das Risiko können Sie somit vor dem Handel bereits grob abschätzen. Sind Sie risikoscheu, sollten Sie passiv investieren. Sind Sie risikoaffin, können Sie auch zu spekulativen Investments greifen. Welche Strategien sich hinter passiven und aktiven Trading verstecken, zeige ich Ihnen im Laufe des Artikels.

Schritt 3: Broker Anbieter für den Handel auswählen

Um am Kapitalmarkt traden zu können, benötigen Sie einen Intermediär. In diesem Fall ist es ein Broker. Ein Online Broker ist ein Vermittler, der als Schnittstelle zu den Finanzmärkten agiert. Bei diesem können Sie ein Konto eröffnen, ein Portfolio anlegen und mit einer passenden Handelssoftware investieren.

Welcher Broker der Richtige für Sie ist, hängt stets von der Anlageklasse und dem eigenen Anlageverhalten ab. Grundsätzlich sollte ein Broker aber immer die folgenden Punkte erfüllen:

- Reguliert durch eine Finanzaufsichtsbehörde wie der BaFin oder CySEC

- Transparente und faire Handelskonditionen

- Gut erreichbarer Kundenservice

- Ausreichende Auswahl an Handelsinstrumenten

Müsste ich einen Broker empfehlen, wäre es XTB. Der Online Broker überzeugt mit einem großen Angebot, einer guten Handelssoftware und soliden Handelskonditionen. Zudem ermöglicht Ihnen eToro einen guten Zugang zu den Kryptowährungsmärkten.

Wer bei einem Broker handeln möchte, muss sich bei diesem registrieren. Zum Standardverfahren gehört die Authentifizierung anhand einer Verifizierung per PostIdent oder Personalausweis. Dieses Sicherheitsverfahren ist Standard und muss Sie bei der Erstregistrierung nicht verunsichern.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Schritt 4: Informationsquellen für den Handel kennen

Am Finanzmarkt zu investieren, können Sie durch das Kaufen und Verkaufen von Positionen in Sekunden. Sie sollten jedoch eine Strategie haben. Nur so können Sie auch langfristig Renditen erwirtschaften und ein diversifiziertes und funktionierendes Portfolio aufbauen. Informationsquellen sind hierfür das A & O. Sowohl technische als auch fundamentale Analysen sollten Sie während Trades vornehmen.

Was bedeutet das konkret? Informationen zu Unternehmensveränderungen, der aktuellen Marktlage und Trends sind ebenso wichtig wie die Analyse der Handelsinstrumente in Charts. Insbesondere die Charttechnik hilft Ihnen dabei, anhand von historischen Daten aktuelle Trends zu identifizieren.

Schritt 5: Portfolio aufbauen – Trading Strategien für den Finanzmarkt

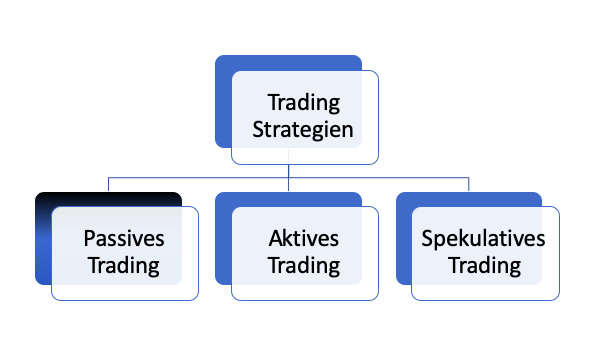

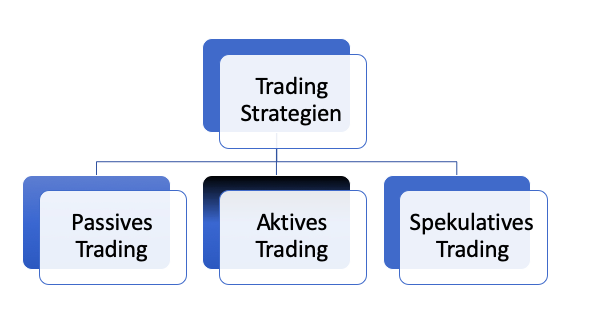

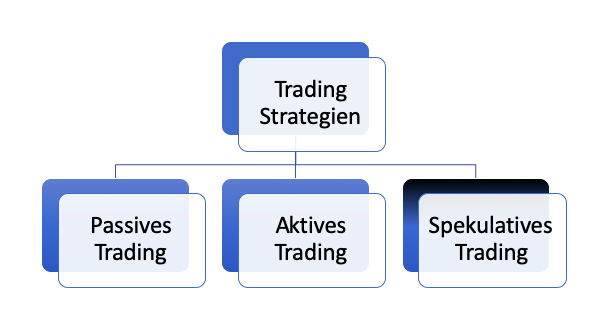

Das eigene Portfolio ist das Cockpit eines jeden Traders. Von dort aus steuern Sie Ihre Gelder und können neue Positionen hinzukaufen und alte verkaufen. Wie das eigene Portfolio aussieht, ist abhängig von der Trading Strategie. Grundsätzlich gibt es eine Vielzahl von Strategien, kurz und knapp können diese aber in drei Oberkategorien unterteilt werden:

- Passives Trading

- Aktives Trading

- Spekulatives Trading

Passives Trading

Wer passiv handelt, investiert langfristig und meist für die eigene Altersversorge oder zukünftige Ereignisse, für welche Geld benötigt wird. Der passive Trader ist eher risikoscheu und möchte sich nicht jeden Tag mit den Märkten auseinandersetzen. Dieser Anlegertyp setzt auf den Buy-and-Hold Ansatz. Das bedeutet, dass er keine Marktbewegungen ausnutzen möchte. Vielmehr geht es darum, das Wachstum der Märkte langfristig mitzunehmen.

Ein solcher Anleger sollte auf Handelsinstrumente setzen, die in Märkten sind, die kaum Schwankungen unterworfen sind. Das bedeutet oftmals, dass die Rendite geringer ausfällt, dafür ist das Verlustrisiko jedoch geringer als bei anderen Anlagen. Darüber hinaus investieren solche Anleger gerne bereits in diversifizierte Anlagen. Exchange Traded Funds (ETFs) sind hierfür denkbar. Hier wird in einen gesamten Markt investiert, der sich an einem Leitindex orientiert. Auch ein Fonds kommt infrage. Auch diese investieren oftmals in Märkte oder Branchen, sind jedoch an keinen Index geknüpft. Stattdessen werden diese aktiv von Fondsmanagern verwaltet.

Aktives Trading

Deutlich risikoreicher verhält sich ein aktiver Trader. Dieser möchte kurzfristig am Aktienmarkt oder anderen Märkten investieren und eben keine Entwicklungen mitnehmen. Stattdessen sollen kurze Schwankungen im Markt ausgenutzt, um möglichst hohe und zugleiche schnelle Renditen zu erwirtschaften. Dieser Anlagetyp investiert gerne in Einzelaktien oder aber auch Forex. Kryptowährungen kommen ebenfalls infrage. Die Märkte werden bewusst ausgewählt, während sie volatil sind. Die Marktpotenziale sollen so schnell wie möglich ausgenutzt werden.

Um dies zu erreichen, benötigt dieser Anleger Zeit, sich in die Märkte einzufinden und passende Marktpotenziale zu identifizieren. Analysen und eine kontinuierliche Betrachtung der Märkte sind ein Muss.

Spekulatives Trading

Zuletzt gibt es noch die spekulativen Trader, die oftmals als Investoren, Daytrader oder Intra-Daytrader auftreten. Sie sind extrem risikoreich und agieren spekulativ. Nahezu jede Minute müssen die Märkte analysiert und überwacht werden, um bei dieser Anlage hohe Renditen herauszuholen. Besonders das CFD Trading kann für diese Trader Vorteile bergen.

Bei dieser Trading Strategie setzen Sie darauf, ob Kurse fallen oder steigen. Ebenfalls bedienen sich diese Trader oftmals an der Hebelwirkung. Ein gehebeltes Wertpapier überzeugt auf zwei Weisen: Zum einen können Trader mit geringem Kapitaleinsatz hohe Renditen erwirtschaften. Zum anderen hebelt der Hebel die Rendite. Das bedeutet letztlich, dass bei einer Kurssteigerung auch die Rendite exponentiell steigt. Hebelzertifikate oder andere Anlagen sind denkbar.

Schritt 6: Trades absichern und Renditen erwirtschaften

Einen Anker haben jedoch auch diese Anleger: Mit Stop-Limits können sich diese Anleger davor bewahren, das gesamte Geld zu verlieren. Ein Stop-Limit bezeichnet Absicherungen, die Trader nach unten und oben automatisieren können. Nehmen wir an, dass ein Trader 5000 Euro investiert. Er könnte einen Stop auf 7000 Euro setzen. Das bedeutet, dass die Anlage automatisch wieder veräußert wird, sobald diese Rendite erwirtschaftet wurde. Wichtiger ist jedoch das Limit nach unten. So könnte der Trader auch sagen, wenn nur noch 2500 Euro vom Geld vorhanden sind, verkaufe ich mit Verlust, um diesen noch so gering wie möglich zu halten. Diese Anlagestrategie ist nichts für schwache Nerven.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Trading am Finanzmarkt: Welche Märkte gibt es?

Der Handel am Finanzmarkt findet in der Regel am Kapitalmarkt statt. Im Voraus sind jedoch noch zwei weitere Teilbereiche des Finanzmarktes: der Geldmarkt und der Kreditmarkt. An welchem Markt Sie investieren. ist nicht nur von der Anlageklasse abhängig, sondern auch von der Terminierung der Investition. Das sollte Ihnen stets bewusst sein. Zudem gibt es Märkte, an welchen eine Investition als risikoreicher zu bewerten ist als an anderen.

Unterteilung von Finanzmärkten in Teilbereiche

Finanzmärkte können in unterschiedliche Teilbereiche unterteilt werden. Diese sind zum einen von der Frist der Handlung abhängig und zum anderen von der Anlageklasse. Handelsinstrumente wie Aktien, Anleihen, ETFs, Fonds oder Forex können an unterschiedlichen Märkten getradet werden, in der Hoffnung eine Rendite zu erhalten.

Sowohl national als auch international gibt es Märkte, an welchem Sie Kapital investieren können. Sie können nicht jeden Markt kennen, jedoch ist es wichtig zu wissen, welche grundsätzliche Unterteilung vorherrscht. Märkte sind schließlich immer in Bewegung – manche jedoch stärker als andere.

Geldmarkt (kurzfristig)

Der Geldmarkt kennzeichnet sich durch eine kurze Fristigkeit. Meist wird am Geldmarkt tagesgleich Geld gehandelt, es kann sich jedoch auch um Handelsgeschäfte handeln, die bis zu einem Jahr Laufzeit aufweisen. Es handelt sich hierbei um Handel von geliehenem Geld, die Anleger, Unternehmen aber vor allem Banken eingehen. Gesteuert wird der Handel von der Europäischen Zentralbank (EZB).

Kreditmarkt (mittelfristig)

Mit dem Kreditmarkt kommen die meisten Menschen mindestens einmal im Leben in Berührung. Dieser Markt hat eine mittelfristige Ausprägung. An diesem Handel wird mit Kreditverträgen gehandelt. Immer wenn Sie einen Kredit abschließen, handeln Sie somit am Kreditmarkt. Eine Besonderheit des Marktes ist es, dass die jeweiligen Kreditkonditionen immer individuell vereinbart werden und keiner Regelung unterstehen. Eine hohe Bonität wirkt sich oftmals positiv auf die Höhe der Zinsen sowie der zur Verfügung gestellten Geldmenge aus.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Kapitalmarkt (langfristig)

Interessant wird es am Kapitalmarkt. Hier handeln Anleger mittel- bis langfristig und investieren in Wertpapiere verschiedener Gattungen. Als Trader agieren Sie am Kapitalmarkt und erleben die Bewegung der Märkte in nächster Nähe. Der Kapitalmarkt selbst wird in einen regulierten und unregulierten Markt unterteilt. Als Trader agieren Sie in der Regel am regulierten Markt.

Der Kapitalmarkt zeichnet sich nicht nur durch die Investition in Wertpapiere aus, sondern erfüllt auch wichtige Funktionen für unsere Volkswirtschaft. Schauen wir uns diese kurz genauer an:

- Fristentransformation: Durch die Fristentransformation ist es möglich, dass Unternehmen Geld für einen längeren Zeitraum nutzen können, obwohl es sich um eine kurzfristige Anlage handelt.

- Renditen: Die Allokationsfunktion der Kapitalmärkte setzt auf die Win-Win-Situation. Eingesetztes Kapital soll sich bestenfalls in einer höchst möglichen Rendite für den Anleger ausschlagen.

- Ausgleich der Märkte: Bestenfalls sollten Angebot und Nachfrage immer miteinander im Gleichgewicht stehen. Durch Intermediäre wie Broker, Finanzaufsichtsbehörden oder Treuhänder wird dieses Gleichgewicht stets verfolgt.

- Individualschutz: Bevorzugung gibt es am Kapitalmarkt nicht. Jeder erhält die gleichen Rechte für das eingesetzte Geld. Gleiches gilt für die Informationsbeschaffung: Jeder sollte die Möglichkeit haben, an alle Informationen zeitgleich zu gelangen.

- Risikotranformation: Zuletzt gibt es noch die Risikotransformation. Ziel ist es, dass Risiko durch ein diversifiziertes Portfolio möglichst gering zu halten.

Devisenmarkt

Der Devisenmarkt kann auch als Währungsmarkt bezeichnet werden. Es ist der größte Finanzmarkt auf der Welt und beinhaltet alle Währungen und deren Tauschgeschäfte. Der Devisenmarkt gilt als besonders lukrativ für Anleger, da für den Handel an diesen Märkten nur ein geringer Kapitaleinsatz notwendig ist.

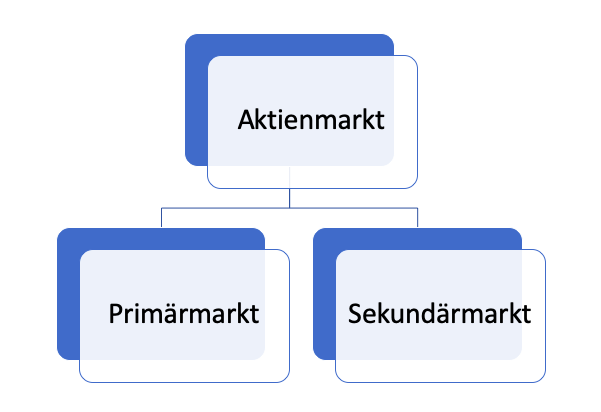

Aktienmarkt

Am Aktienmarkt handeln Anleger mit Unternehmensanteilen. Diese können sowohl an einem börslichen oder außerbörslichen Finanzmarkt erworben werden. Aktien liegen entweder als thesaurierende oder ausschüttende Finanzinstrumente vor. Während Sie bei thesaurierenden Aktien die Gewinne gutgeschrieben bekommen und diese sich positiv auf die Rendite auswirken, erhalten Sie bei ausschüttenden Aktien eine regelmäßige Dividende. Die Kombination von ausschüttenden und thesaurierenden Aktien im Portfolio ist in der Regel sinnvoll.

Der Aktienhandel kann sowohl am Primärmarkt und Sekundärmarkt stattfinden. Das sind die Unterschiede:

- Primärmarkt:Aktien, die als Neuemissionen das erste Mal gehandelt werden

- Sekundärmarkt: Aktien an der Börse

In der Regel handeln Sie somit am Sekundärmarkt.

Fazit: Mehr aus dem eigenen Geld am Finanzmarkt machen

Am Finanzmarkt können Sie Ihr Geld gewinnbringend anlegen und eine möglichst hohe Rendite erwirtschaften. Das bereinigt die Inflation und Sie verhindern Negativzinsen. Natürlich besteht auch ein Restrisiko an diesen Märkten. Jedoch können Sie dieses mit einer Strategie und einem diversifizierten Portfolio deutlich schmälern.

Als Investition in die Weltwirtschaft und das Wachstum der Märkte macht es in jedem Fall Sinn, selbst zum Anleger zu werden und an den Kapitalmärkten als Nachfrager aufzutreten. Denken Sie bei Ihrem nächsten Supermarkteinkauf doch einmal daran, an welchem Markt Sie gerade handeln und welches Produkt wohl in Ihrem Einkaufskorb landen sollte, damit die Wirtschaft davon profitiert.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Was ist der Unterschied zwischen einem regulierten und nicht regulierten Finanzmarkt?

Der regulierte Finanzmarkt untersteht der Regulierung einer Finanzaufsichtsbehörde, während der Handel an einem unregulierten Markt ohne Kontrolle durch einen Dritten erfolgt.

Ist die Börse ein Finanzmarkt?

Ja, bei jeder Börse handelt es sich um einen Finanzmarkt. Nicht jeder Finanzmarkt ist jedoch eine Börse.

Was sind Aufgaben des Finanzmarktes?

Im Wesentlichen erfüllt der Finanzmarkt drei Zwecke in einer Volkswirtschaft: Liquidität durch das Zusammenbringen von Kapitalnehmern und Kapitalgebern herstellen, Informationen für die Preisbildung sammeln und kommunizieren sowie eine optimale Risikoverteilung gewährleisten.

Was ist ein Finanzmarkt einfach erklärt?

Ein Finanzmarkt ist ein Markt, auf dem mit Vermögenswerten gehandelt wird. Zu diesen Vermögenswerten gehören unter anderem Aktien, Kredite, Rohstoffe, Devisen, Anleihen und Geldmarktinstrumente.

In wie viele Teilmärkte ist der Finanzmarkt gegliedert?

Der Finanzmarkt lässt sich in vier Unterkategorien aufteilen. Diese umfassen den Geldmarkt, Kapitalmarkt, Kreditmarkt und Devisenmarkt.

Was ist das Grundprinzip von Finanzmärkten?

Das Grundprinzip eines jeden Finazmarktes ist es, Kapitalnehmer mit Kapitalgebern zusammenzubringen, deren Risikoprofile zueinander passen. Durch diesen Mechanismus von Angebot und Nachfrage erlauben Finanzmärkte eine natürliche Preisbildung für jeden gehandelten Vermögenswert.