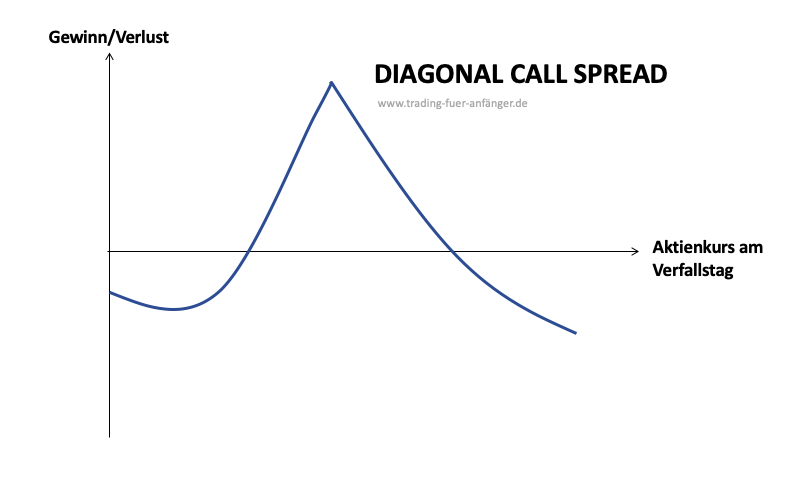

Diese Optionsstrategie ist ein Hybride aus Bear Call Spread und Long Calendar Spread mit Call Optionen. Dabei basiert der Diagonal Call Spread auf einem Short Call mit Strike 1, der verkauft wird, und einem Long Call mit Strike 2, welcher gekauft wird. Dabei weisen beide Optionen eine unterschiedliche Fälligkeit auf.

Im folgenden Beitrag gibt es alles Wissenswerte über Setup, Gewinnschwelle, Praxistipps, Zeitwertverlust und weiteren Aspekten, um diese Optionsstrategie erfolgreich anzuwenden.

Diagonal Call Spread Optionsstrategie erklärt:

- Kombination aus Bear Call Spread und Long Calendar Spread mit Call Optionen.

- Anleger lösen einen Short Call auf Strike 1 und einen Long Call mit Strike 2 aus.

- Die Strategie lässt sich insbesondere bei neutralen Marktbewegungen anwenden.

Was ist das Handelsziel beim Diagonal Call Spread?

Optionshändler verfolgen mit dieser Strategie das Ziel, zunächst eine Prämie zu erhalten oder nur eine überschaubare Prämie zu zahlen. Dann kann der Verkauf der zweiten Call Option, die zu einem späteren Zeitpunkt gekauft wird, zu einem Gewinn genutzt werden. Prinzipiell wird der Diagonal Call Spread mit Zeitabständen von einem Monat eingesetzt. Dennoch können die Optionshändler auch nach Belieben andere Zeiträume wählen. Allerdings ist dann Kenntnis über das Rollen von Optionen vonnöten. Dies ist nicht der Fall, wenn die typischen Monatszeiträume gewählt werden.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Setup beim Diagonal Call Spread

Das Setup sieht bei der Diagonal Call Spread Optionsstrategie wie folgt aus:

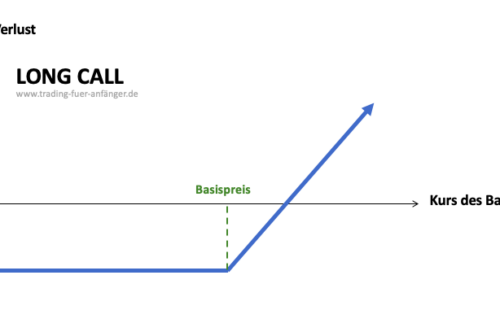

- Call Option out of the money mit Strike 1 und kurzer Laufzeit wird verkauft

- Call Option out of the money mit späterer Fälligkeit und Strike 2 wird gekauft

- Call Option wird nach Fälligkeit des ersten Short Calls mit der gleichen Fälligkeit des Long Calls und Strike 1 gekauft

Der Strike befindet sich beim Diagonal Call Spread normalerweise über dem aktuellen Kurs des Basiswerts.

Break-Even-Point des Diagonal Call Spreads

Die Gewinnschwelle lässt sich beim Diagonal Call Spread nicht konkret bestimmen. Schließlich gibt es unzählige Variablen, die den Break-Even-Point verändern. Vorzugsweise bleibt der Kurs des Basiswerts während der Laufzeit des ersten Short Calls in der Nähe von Strike 1. Nach der Fälligkeit der ersten Option und dem Kauf eines weiteren Short Calls sollte sich der Aktienpreis dann unter dem Strike 1 befinden.

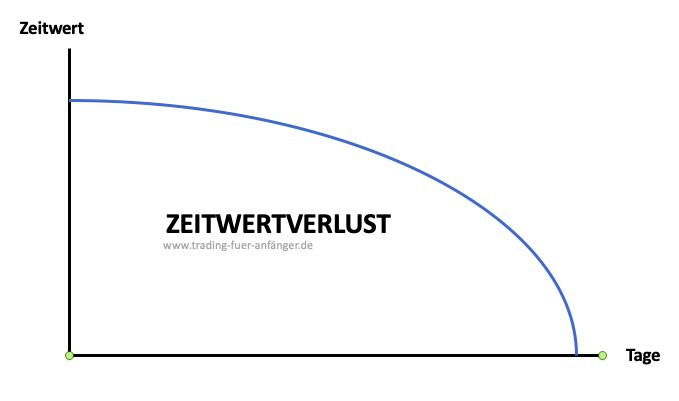

Zeitwertverlust und Diagonal Call Spread

Der Zeitwertverlust wirkt sich unterschiedlich auf die Diagonal Call Spread Optionsstrategie aus. Der konkrete Einfluss hängt davon ab, in welchem Zeitabschnitt sich die Strategie befindet. Während der Laufzeit des ersten Short Calls ist ein Zeitwertverlust grundsätzlich positiv. Schließlich verliert die Option mit der kürzeren Laufzeit immer mehr an Wert als die Option mit einer längeren Laufzeit. Wenn jedoch der zweite Short Call verkauft und der erste Short Call geschlossen wurde, wird der Zeitwertverlust neutral. Dann neutralisieren sich die Entwicklung des zweiten Short Calls und des Long Calls, da diese die gleiche Laufzeit aufweisen.

Implizite Volatilität

Die implizite Volatilität wirkt sich ebenfalls unterschiedlich auf den Diagonal Call Spread aus. Vor der Fälligkeit des ersten Short Calls ist ein Anstieg der impliziten Volatilität vorteilhaft. Dann steigt nämlich die Prämie für den zweiten Short Call. Nachdem der erste Short Call geschlossen wurde, wird diese Optionsstrategie zu einem gängigen Bear Call Spread. Dann hängt der Einfluss der erwarteten Volatilität von der konkreten Position des Basiswerts in Relation zu den Strikes 1 und 2 ab. Zwei Situationen sind denkbar:

Wenn der Kurs des Basiswerts nahe Strike 1 oder sogar unter diesem liegt, ist eine sinkende Volatilität vorteilhaft. Der Zeitwert beider Optionen sinkt infolgedessen. Wenn der Kurs des Basiswerts bei Strike 2 oder darüber liegt, ist eine steigende Volatilität für den Optionshändler besser. Dann steigt der Wert des gekauften Calls stärker als beim verkauften Call.

Maximaler Gewinn und Verlust

Beim Diagonal Call Spread ist der maximale Gewinn auf die Prämie begrenzt, die Optionshändler durch den Verkauf der beiden Call Optionen bekommen. Davon muss jedoch die gezahlte Prämie für den Call mit Strike 2 wieder abgezogen werden.

Demgegenüber hängt das maximale Verlustrisiko beim Diagonal Call Spread davon ab, ob zunächst eine Prämie gezahlt oder erhalten wurde. Das exakte Risiko kann jedoch nicht bestimmt werden. Schließlich ist die später gekaufte Option nach der Fälligkeit des ersten Short Calls ein relevanter Einflussfaktor, den man nicht vor Beginn der Optionsstrategie konkret abschätzen kann. Wenn die Optionshändler für den Diagonal Call Spread eine Prämie gezahlt haben, begrenzt sich das Risiko jedoch auf die Differenz zwischen den Strikes 1 und 2 zzgl. der anfangs gezahlten Prämie.

Wenn die Optionshändler für den Diagonal Call Spread eine Prämie erhalten haben, begrenzt sich das Risiko auf die Differenz der Strikes 1 und 2 abzgl. der erhaltenen Prämie.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Call Spread Diagonal Beispiel

Angenommen, die McDonalds-Aktie handelt derzeit bei 300 USD und Sie rechnen damit, dass sich der Markt in den nächsten 4 Wochen seitwärts oder leicht abwärts bewegt. Um einen Diagonal Call Spread zu implementieren, könnten Sie beispielsweise einen Call mit Strike-Price 300 USD mit einem Monat Laufzeit verkaufen und dafür eine Prämie von 355 USD kassieren. Gleichzeitig kaufen Sie einen Call mit einem Strike-Price von 310 USD, der in zwei Monaten abläuft, für eine Prämie von 500 USD.

Diese Kombination ermöglicht es Ihnen, von der Zeitwertverringerung der kurzfristigen Option zu profitieren, während die länger laufende Option Ihnen ein Recht zum Kauf der Aktie zu einem festgelegten Preis in der Zukunft gibt. Ihr Nettoinvestitionsbetrag für diesen Spread beträgt 145 USD (500 USD für den Kauf der länger laufenden Option minus 355 USD, die Sie für den Verkauf der kurzfristigen Option erhalten). Ihr maximales Risiko ist auf diesen Betrag begrenzt, sollte der Kurs der McDonalds-Aktie stark fallen.

Betrachten Sie hier den Kurs der McDonald’s Aktie:

Ihr Gewinnpotenzial ist hauptsächlich durch die Differenz zwischen den beiden Strikes und den gezahlten bzw. erhaltenen Prämien definiert, abzüglich des Nettoinvestitionsbetrags, solange der Aktienkurs bei Ablauf der kurzfristigen Option nahe am Strike-Preis der verkauften Option liegt.

Für wen ist diese Strategie geeignet?

Der Diagonal Call Spread eignet sich für Marktteilnehmer mit einer umfassenden Erfahrung im Optionshandel. Schließlich variiert die Laufzeit der gehandelten Optionen. Diese Konstellation ist nicht immer einfach, sodass bestenfalls bereits andere Strategien im Optionshandel erfolgreich eingesetzt wurden. Die Optionshändler sollten sich insbesondere mit der frühzeitigen Ausübung der gehandelten Optionen auskennen.

Tipps für die praktische Umsetzung

Grundsätzlich ist der Diagonal Call Spread empfehlenswert, wenn die Optionshändler ein Minimum an impliziter Volatilität bei einem Basiswert erwarten. Denn die steigende Volatilität wirkt sich preissteigernd auf die Prämien der verkauften Calls auf. Zusätzlich müssen die Optionshändler darauf achten, dass sich der Kurs des Basiswerts nicht weit von Strike 1 entfernt befindet. Die Kombination aus wenig Bewegung beim Basiswert sowie einer steigenden impliziten Volatilität, macht den Diagonal Call Spread jedoch zu einer Gratwanderung, sodass nur erfahrene Optionshändler diese Strategie erfolgreich anwenden können.

Zugleich müssen die Optionshändler darauf achten, dass es sich um amerikanische Optionen handelt, da man nur diese während der Laufzeit ausüben kann.

Fazit: Bei neutralen Bewegungen profitieren

Die Diagonal Call Spread Optionsstrategie eignet sich nur für Optionshändler mit viel Erfahrung, da die Anwendung relativ komplex ist. Somit sollten umfassende Kenntnisse über den Optionshandel vorhanden sein. Dann lässt sich der Diagonal Call Spread erfolgreich einsetzen, um bei neutralen Bewegungen zu profitieren. Da ein Short Call erst nach der Fälligkeit der ersten Option eröffnet wird, existieren zu viele Variablen, um alle Ausgangsmöglichkeiten im Voraus zu berechnen.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen zum Diagonal Call Spread:

Was ist ein Diagonal Call Spread?

Bei einem Diagonal Call Spread kauft der Anleger verkauft der Anleger einen Call und kauft gleichzeitig einen weiteren Call mit höherem Strike-Price und späteren Verfallsdatum. Diese Strategie kombiniert Elemente des vertical und des time spread, indem sie sowohl die Strike-Preise als auch die Verfallsdaten variiert.

Ist ein Diagonal Call Spread bullisch oder bärisch?

Die Strategie ist in ihrer Grundhaltung bärisch, da er Profit abwirft, wenn der Preis des zugrundeliegenden Basiswerts unter dem Strike-Price des verkauften Calls bleibt. Entscheidet sich der Anleger jedoch, die Strategie nach dessen Verfallsdatum nicht zu beenden und den Long Call offenzuhalten, so wechselt er in eine bullische Haltung.

Welchen Vorteil bietet ein Diagonal Call Spread?

Die Strategie ermöglicht begrenzten Profit mit einer guten Verlustabsicherung bei (leicht) fallenden Märkten. Aufgrund der zeitlichen Versetzung der beiden Optionen macht sich die Strategie zudem den Zeitwertverfall zu Nutze, um die Kosten für die Absicherung auf ein Minimum zu senken.

Welche Nachteile gibt es bei einem Diagonal Call Spread?

Einer der größten Nachteile dieser Strategie ist es, dass der maximale Gewinn gedeckelt ist. Der Anleger kann höchstens die Nettoprämie, die sich aus dem Short Call und dem später wieder verkauften Long Call ergibt, einnehmen.