Während viele Anleger auf den Rat des Star-Investors Warren Buffet hören und eine Buy-and-Hold-Strategie mit langfristigem Anlagehorizont verfolgen, kann es anderen nicht schnell genug gehen. Sie setzen auf eine kurzfristige Trading Strategie – das Swing Trading – um schnell an Geld zu kommen. Was diesen Tradingstil ausmacht, ob das Swingtrading trotz dem Zeitaufwand auch für Berufstätige geeignet ist und welche Risiken das ganze mit sich bringt, zeigt der folgende Artikel.

Sehen Sie auch hier mein Video zur Erstellung der besten Swing Trading Strategie:

Folgende Swing Trading Strategien besprechen wir in diesem Artikel:

- Handel in Trendrichtung

- Countertrend Strategie

- Range Trading Strategie

- Ausbruchs Strategie

- Pullback Strategie

Key Facts: Swing Trading Strategie

- Unter Swing Trading versteht man jede Art von kurzfristigen Handelsstrategien, die nicht auf einen einzigen Tag beschränkt ist

- Beim Swing Trading geht es um Perioden zwischen einigen Tagen und einigen Wochen

- Grundsätzlich eignet sich jeder Markt für Swing Trading

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Was ist Swing Trading?

Unter Swing Trading versteht man jede Art von kurzfristigen Handelsstrategien, die nicht Intraday ist. Der Trader ist in seinem Handeln also nicht in einem einzigen Tag beschränkt. Diese Art des Tradings unterscheidet sich vom Day Trading, Scalping und Investieren in erster Linie in dem Zeitrahmen, in welchem der Anleger handelt und somit seine Positionen hält.

Dabei werden die Positionen in der Regel länger als ein Tag, aber weniger als ein Monat gehalten – also ein mittleres Zeitfenster. Das Swing-Trading ist also nicht eine spezifische Handelsstrategie oder ein bestimmter Handelsstil. Allerdings orientieren sich die meisten Swing Trader bei ihrer Analyse in den Charts und berücksichtigen somit insbesondere Chartindikatoren wie den gleitenden Durchschnitt, Trendlinien oder Chartformationen.

Besondere Bedeutung hat der Tageschart, wobei lediglich die Schlusskurse des Tages interessant sind. Demnach werden die Positionen einmal am Tag überprüft und bei Bedarf angepasst oder Parameter verändert. Die meisten Trader halten ihre Positionen nur wenige Tage, nur in Ausnahmen zwei bis drei Wochen.

Da das Swing Trading allerdings ebenso wie jede andere kurzfristig orientierte Trading Strategie das Risiko mit sich bringt, schnell Geld zu verlieren, sichert sich der Swing Trader mit einem effektiven Money Risik Management gegen plötzliche Kursexplosionen ab.

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Die 5 besten Swing Trading Strategien im Überblick:

Das Swing Trading ist streng genommen keine eigene Strategie. Vielmehr handelt es sich dabei um einen von vielen Tradingstilen. Tradingstile definieren sich durch den Zeitrahmen. Daraus lassen sich zahlreiche Trading Strategien ableiten. Das Swing Trading liegt, wie schon erwähnt, zeitlich gesehen zwischen den kurzen Zeitrahmen des Day Trading und den langen des Positionen-Tradings. Dabei sind, wie eigentlich immer beim Trading besonders Unterstützungen und Widerstände besonders wichtig.

Um Erfolg beim Swing Trading zu haben, kommt es neben dem richtigen Instrument und dem passenden Anbieter auch darauf an, dass der Trader über eine effektive Swing Trading Strategie verfügt. Welche Trading Strategie für den jeweiligen Swing Trader am besten passt, kommt auf seine individuellen Ziele und Vorlieben an. Dabei unterscheidet man grundsätzlich zwischen zwei Kategorien:

- Trendfolgestrategie

- Umkehrstrategie

Bei Trendfolgestrategien handeln Trader in dieselbe Richtung, in welche sich der Markt bewegt. Mit einer Umkehrstrategie hingegen handelt der Anleger entgegen der aktuellen Bewegungen auf dem Markt. Er glaubt nämlich, dass der Markt überlastet ist. Während die Umkehrstrategie also davon profitiert, das Unterstützungs- sowie Widerstandslevel aufrecht erhalten werden, hoffen Trendfolgestrategien auf den Durchbruch eben dieser Bereiche.

Ein wichtiges Instrument bei der Analyse mit Trendfolgestrategien ist das Momentum. Es unterscheidet sich allerdings von einer traditionellen Trendfolge-Strategie. Es misst, wie schnell sich der Markt in eine bestimmte Richtung bewegt – d.h. die Geschwindigkeit der Erträge. Entsprechend steht ein hohes Momentum in der Regel für eine hohe Volatilität, ein hohes Volumen sowie einen aggressiven Markt. Einige wichtige Strategien für das Swing Trading schauen wir uns im Folgenden genauer an.

1. Handel in Trendrichtung

Zunächst sollten sich Anleger dessen bewusst sein, dass sich Kurse selbst in Rahmen eines Trends nicht in einer geraden Linie bewegen. Stattdessen gibt es innerhalb eines Trends Bewegungen nach oben und unten. Ein Aufwärtstrend weist allerdings immer höher werdende Hochs und höhere Tiefs auf. Bei einem Abwärtstrend liegt jedes Hoch wie auch jedes Tief unter dem vorherigen.

Swing Trader die nach der Trendfolgestrategie handeln, haben das Ziel einen kurzen Trend zu erkennen und diesem zu folgen. Mit dieser Swing Trading Strategie lassen sich Instrumente aus allen Finanzmärkten handeln. Egal, ob es sich um ETFs, Aktien, CFDs, Forex oder einen Index handelt. Die Analyse startet zunächst im Wochenchart. Dabei wird zunächst die Trendrichtung bestimmt – also ob ein Aufwärts- oder Abwärtstrend vorherrschend ist.

Der Trend verläuft in Wellenlinien. Ist der aktuelle Hochpunkt sowie auch Tiefpunkt höher als der letzte und dieser höher als der vorherige (usw.), dann besteht ein aufwärts gerichteter Trend. Ist es andersherum und jedes Hoch und Tief liegt unter dem vorherigen, dann ist der Trends abwärts gerichtet.

Steigt der Kurs also wieder nachdem er etwas abgefallen ist und übersteigt das letzte Swing High, dann gehen Swing Trader davon aus, dass der Kurs weiter steigen wird. Wann der richtige Zeitpunkt für einen Einstieg ist, entscheidet sich auf dem Tageschart, der anschließend betrachtet wird. Beginnt der Kurs nach einem Swing Low wieder zu steigen, ist dies der Moment für eine Einstiegsorder in den Markt.

Dabei handelt es sich um ein Handelssignal für einen Long Trade, also für einen Kauf. Dazu nutzt der Trader eine Stopp Order, die bereits am Vortag aufgegeben werden kann. Sofern der Kurs am folgenden Tag also den jeweiligen Wert übersteigt, wird die Order ausgeführt. Ist dies nicht der Fall bleibt sie entweder im Markt oder wird automatisch gelöscht.

Um auf Nummer Sicher zu gehen, setzen viele auf eine Stopp-Loss-Order. Damit sicher sie sich gegen den Fall ab, dass der Kurs fällt, anstatt das vorherige Swing High zu übersteigen. Die Stopp Loss Order wird auf die Höhe des vorherigen Swing Low gesetzt, um das Risiko für einen höheren Verlust zu minimieren.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

2. Countertrend Strategie

Während die eben erwähnte Strategie darauf abzielt, sogenannte Pullbacks zu nutzen, um in Richtung des übergeordneten Trends zu traden, kommt die Countertrend Strategie zum Einsatz, um die eingestreuten zyklischen Hochpunkte zu shorten. Das heißt, Anleger versuchen von eben diesen Kursrücksetzern zu profitieren. Trader sollten eine möglichst präzise Erwartungshaltung entwickeln, was die bevorstehenden Zwischenhochs angeht.

Voraussetzung ist zum einen, dass eine Countertrendlinie durch das Verbinden von mindestens 2 zyklischen Hochpunkten eingezeichnet werden kann. Zum anderen soll deutlich sein, dass sich der Markt an einer solchen Linie orientiert. Diese ist nämlich die Basis dieser Swing Trading Strategie.

Im Bereich der Countertrendlinie bietet sich der Einstieg in den Short an. Wiederum oberhalb der Linie sollte der Händler unbedingt eine Stopp Loss Order zur Absicherung vornehmen. Diese Strategie handelt punktuell gegen den Haupttrend. Daher ist nicht nur die Existenz der Linie ein Muss, sondern auch das konsequente Platzieren von Stopp Loss sowie eine starke Disziplin.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

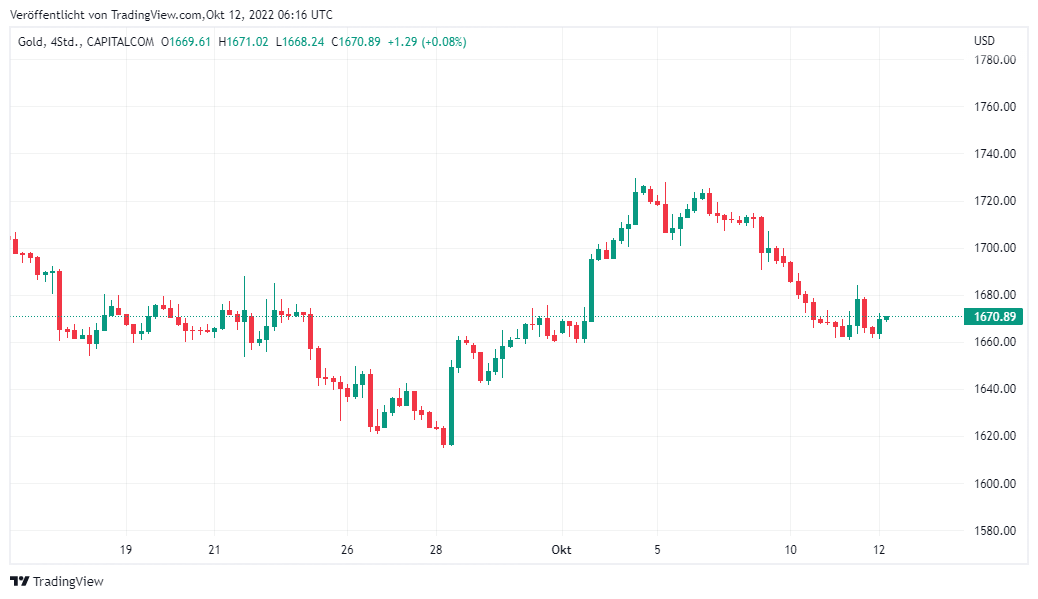

3. Range Trading (Rangemärkte handeln)

Die Range Trading Strategie analysiert sogenannte Rangemärkte, welche vor allem bei Währungen also Forex sowie Rohstoffen auftreten. Bei Aktien und ETFs sind Rangemärkte eher selten. Sie bewegen sich meist nur wenige Tage in eine Richtung, woraufhin der Kurs wenige Tage später wieder am Ausgangspunkt der Bewegung angekommen ist. Mit dieser Strategie kann grundsätzlich zwischen Futures und Forex Swing Trading gewählt werden.

Diese Strategie erfordert allerdings ein hohes Maß an Erfahrung sowie Disziplin. Für Einsteiger im Trading ist diese Weise zu handeln also nichts. Sie funktioniert folgendermaßen: Sobald sich der Markt in einer Range bewegt, ermittelt der Trader die obere Grenze dieser Range mithilfe des Wiederstands und die untere Grenze durch die Unterstützungslinie. Sollte sich nun der Kurs in einer Aufwärtsbewegung dem Widerstand nähern, eröffnet der Händler eine Short-Position auf diesem Niveau.

Das wird in der Regel mit einer Stop Limit Verkaufs-Order gemacht, wobei das Limit die Positionen nach oben absichert. Denn es besteht das Risiko, dass der Kurs tatsächlich aus der Range ausbricht und in einen Aufwärtstrend übergeht. Für mehr Erfolg im Swing Trading mit der Range Trading Strategie können weitere Faktoren, wie zum Beispiel COT-Daten sorgen.

Dabei ist allerdings zu beachten, dass diese Daten in wöchentlichem Turnus erscheinen, Rangemärkte jedoch teilweise eine deutlich kürzere Frequenz aufweisen können. Entsprechend können diese oft nur als fundamentale Basis dienen. Einsteigern, die diese Art und Weise des Tradings unbedingt testen wollen, empfiehlt es sich in einem kostenlosen Demokonto zu starten, um kein unnötiges Risiko einzugehen und keinen großen Verlust zu erleiden.

4. Ausbruchstrategie

Neben der klassischen Breakout Strategie, die besonders gern im Daytrading eingesetzt wird, sprechen wir hier von Ausbrüchen aus der Konsolidierung. Bei der Konsolidierung auf dem Finanzmarkt handelt es sich um eine Bewegung in die entgegengesetzte Richtung, nachdem sich der Kurs eines bestimmten Wertpapiers über einen längeren Zeitraum stark in eine Richtung (meist aufwärts) bewegt hat.

Der Trend wird also abgebrochen. Dafür gibt es oft keinen klar auszumachenden Auslöser. Dabei sinken die Kurse oder bleiben auf demselben Niveau. Dieser Ausbruch wird in der Regel von einer hohen Volatilität sowie einem großen Volumen begleitet. Meist bewegt sich der Kurs eines bestimmten Wertpapiers nämlich innerhalb einer gewissen Spanne. Daher vollzieht sich der Großteil der Bewegungen innerhalb weniger Tage und der Kurs beruhigt sich anschließend wieder.

Der Fokus der Trader liegt darauf, Aktien zu finden, die vermutlich große Bewegungen machen werden, sobald sie aus der Konsolidierung ausbrechen. Diese kurzfristige, allerdings starke Bewegung soll dann gehandelt werden. Dafür suchen sich Händler Aktien, die in dieselbe Richtung tendieren, in welche sie handeln wollen – das heißt aufwärts für eine Long Position und abwärts für eine Short Position.

Neben den kontinuierlichen Bewegungen eines Trends sieht man immer wieder eine Konsolidierung des Basiswertes, bis ein Ausbruch stattfindet. Dadurch hat der Wert keinen erkennbaren Trend mehr, sondern bewegt sich zufällig in einer Spanne. In welche Richtung der Ausbruch geht, ist unbekannt. Erst nach und nach können Hinweise auf die künftige Bewegung erkannt werden – so deuten beispielsweise steigende Hochs und Tiefs auf einen Aufwärtstrend hin.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

5. Pullback Strategie

Beim Trendrückzug, dem sogenannten Pullback handelt es sich um ein klassisches Swing Trading Handelsmuster. Es geht darum, einen Markt in einem starken Trend zu erkennen und anschließend darauf zu warten, dass eben dieser Trend pausiert und sich der Kurs ein wenig zurückzieht. Das ist die perfekte Gelegenheit, um in den Swing Handel einzusteigen.

Diese Strategie erlaubt es Tradern zu einem günstigen Preis einzusteigen. Das heißt, sie müssen nicht in Momentumaktien zu neuen Hochständen einsteigen, was insbesondere für risikoscheue Händler attraktiv ist. Jedoch gibt es einen Haken, denn wenn es um das Swing Trading mit Pullbacks geht, wetten Händler darauf, dass der Trend sich im Anschluss fortsetzt, also noch ein weiteres „Bein“ nach oben hat. In der Regel gilt nämlich: Das erste Bein nach oben ist das Stärkste. Jedes weitere Bein lässt in seiner Dynamik nach – außer der Trend ist ungewöhnlich stark.

Der Handel beginnt grundsätzlich mit der technischen Analyse des Trends auf dem Chart. Durch eine qualitative Beobachtung lässt sich beurteilen, ob ein Wertpapier bzw. ein Markt sinnvoll ist zu handeln oder eben nicht. Wichtig ist, dass sich der Basiswert in einem starken Trend befindet – wir gehen im Folgenden von einem Aufwärtstrend aus. Für den Abwärtstrend gilt also das Umgekehrte.

Einen starken Trend kann man im Trading dadurch erkennen, dass das Wertpapier eine Reihe von höheren Swing Highs sowie Swing Lows aufweist und kein Problem hat, Unterstützung bzw. Widerstand zu überwinden. Grundsätzlich sollten Aufwärtsbewegungen signifikanter sein als Abwärtsbewegungen. Das bedeutet Pullbacks sollten schwach und flach sein, während Bewegungen in Trendrichtung steil verlaufen sollten.

Der Chart sollte nicht überstrapaziert werden – von Basiswerten mit plötzlichen, starken Bewegungen sollten sich Swing Trader fernhalten. Zudem sollte es keine Momentum-Divergenz geben. Das Momentum lässt sich einfach mit Hilfe von Indikatoren wie dem MACD oder einem Stochastik Indikator ermitteln. Erreicht der Preis ein neues Hoch, die Dynamik bzw. der Antrieb ist jedoch niedrig, so verliert der Trend an Kraft.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Swing Trading, Day Trading und Scalping – Was ist der Unterschied?

Wie schon kurz angeschnitten, unterscheiden sich auch diese drei kurzfristig ausgerichteten Tradingarten durch ihren Zeitrahmen voneinander. Beim Swing Trading handelt es sich um eine Periode zwischen wenigen Tagen und Wochen. Das andere Extrem ist das Scalping. Es nimmt sehr viel Zeit in Anspruch, erfordert enorme Disziplin beim Exit Management und hat aufgrund der hohen Anzahl an Trades unter Umständen hohe Transaktionskosten zur Folge.

Beim Scalping ist der Anlagehorizont extrem kurz und beträgt meist nur wenige Minuten, oft sogar nur wenige Sekunden. Dabei versucht der Trader kleine Kursbewegungen zu seinem Gunsten zu nutzen – die Gewinne also herauszuschneiden (engl. to scalp) – und so möglichst viele kleine Profite zu erzielen. Es wird also nach kleinen Kursbewegungen Ausschau gehalten, die praktisch ständig auftreten. Beobachtet wird die Kursentwicklung in der Regel im 1-Minuten-Chart.

Daytrading auf der anderen Seite steht zeitlich betrachtet zwischen den beiden anderen erwähnten Trading-Arten. Hier halten Anleger ihre Positionen meist über eine oder mehrere Stunden, aber nicht über das Ende des Tradingtages hinweg – also nicht über Nacht. Dadurch entgehen sie den Kursänderungen, die sich aufgrund von Nachrichten über die Nacht ereignen. Betrachtet wird die Kursentwicklung meist im 30-Minuten-Chart oder aber im Stunden-Chart.

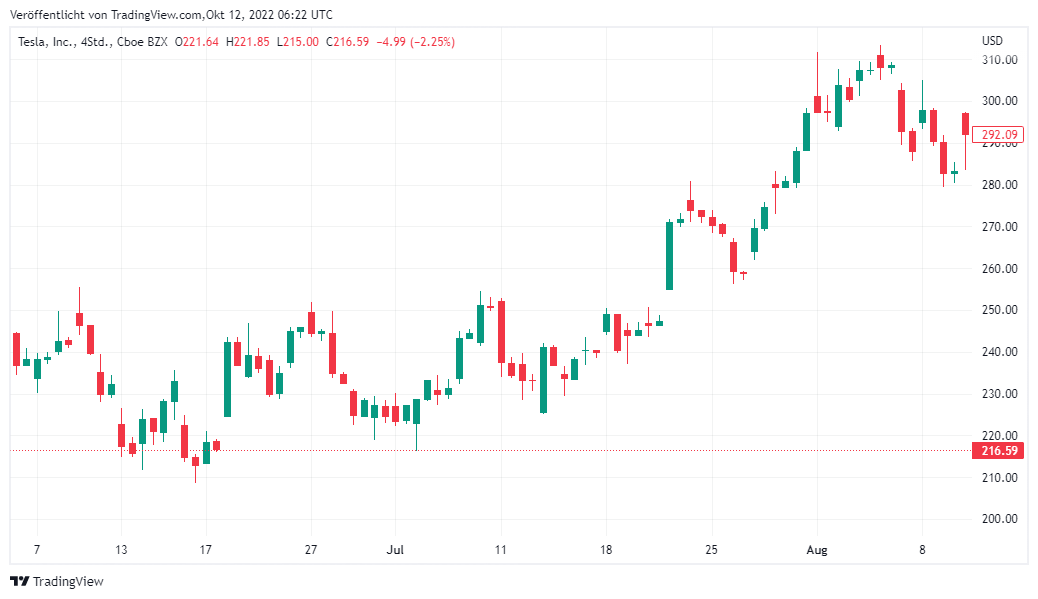

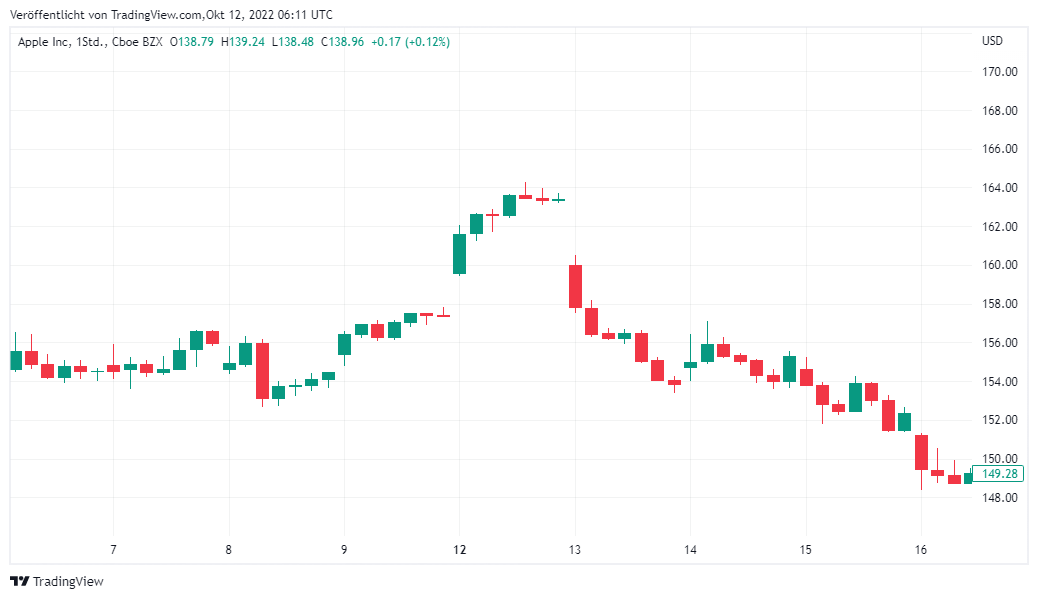

Swing Trader zu guter Letzt nutzen für ihre Analyse in der Regel den 4-Stunden- (H4) oder den Tages-Chart (D1). Dabei lassen sie sich bei ihren Handelsentscheidungen nicht nur von der technischen Analyse, sondern auch durch die fundamentale Analyse unterstützen. Wichtig sind dabei nicht langfristige Trends, sondern die Marktschwankungen bzw. Volatilität. Denn je volatiler ein Markt ist, desto größer sind die kurzfristigen Kursbewegungen. So entstehen mehr Tradinggelegenheiten.

Welche Vorteile und Nachteile hat das Swing Trading?

Im Gegensatz zum Daytrading oder Scalping, erlaubt es das Swingtrading den Händlern, an Finanzmärkten zu spekulieren, ohne permanent während der Börsenzeiten am Bildschirm zu sitzen und aufmerksam sein zu müssen. Da lediglich die Schlusskurse der Wertpapiere zählen, reicht es, den Kurs einmal am Tag zu checken und ggf. zu handeln. Swingtrading nimmt also weniger Zeit sowie Aufwand in Anspruch. Dadurch eignet es sich auch für Berufstätige.

Außerdem wird der Trader dadurch weder mental gefordert noch psychisch belastet. Und auch finanziell lohnt sich das Swing Trading. Denn aufgrund der geringen Profitmargen benötigt der Anleger keine großen Positionen, um nach Abzug von Gebühren und Kommissionen noch einen Gewinn verbuchen zu können.

Dennoch handelt es sich beim Swing Trading um eine kurzfristig ausgerichtete Strategie. Entsprechend besteht ein gewisses Risiko Geld zu verlieren. Daher sollten Swing Trader sich von hochvolatilen und illiquiden Finanzmärkten fernhalten. Sehr volatile Marktphasen erhöhen nämlich das Risiko, aus einer Position ausgestoppt zu werden.

Illiquide Märkte hingegen weisen häufig Kurslücken, auch Börsen Gap genannt, auf, was Trader Geld kostet. Zu den liquidesten Märkten der Welt gehört der Forex Markt – also der Handel mit Währungspaaren. Ebenso ungeeignet sind Märkte, die sich tagelang keine Bewegungen aufweisen.

Besonders beim CFD Handel sollte ein Risikohinweis ausgesprochen werden. CFDs sind komplexe Instrumente, die mit Hebelwirkung gehandelt werden. CFDs zu Handeln kann zwar in kurzer Zeit sehr profitabel sein, bringt aber auch ein enormes Risiko mit sich, schnell Geld zu verlieren. Denn rund 80 Prozent der Kleinanlegerkonten (CFD Konten) verlieren Geld beim Handeln – und das schon in den ersten Monaten.

Um das Risiko bei diesem Tradingstil zu senken, sollten sie sich gut und lange Gedanken machen, welche Finanzinstrumente sie handeln möchten. Soll es ein Index mit mäßigem Risiko wie der DAX sein oder doch lieber risikoreichere Forex CFDs. Auch Aktien sind auf der Liste beliebter Instrumente weit oben.

Grundsätzlich sollten Swing Trader sich zunächst die Märkte über einen längeren Zeitraum – beispielsweise drei bis sechs Monate – anschauen und dabei die saisonalen Verläufe berücksichtigen. Die Entscheidung sollte letzten Endes auf die Märkte und Phasen fallen, in welchen sich das Risiko in Grenzen hält.

Mit dem Swing Trading starten – So funktioniert’s

Ziel des Swing Trading ist es, in relativ kurzer Zeit möglichst hohe Gewinne einzufahren. Dafür ist zum einen die richtige Swing Trading Strategie wichtig – dazu später mehr – , aber zum anderen auch die Wahl des passenden Brokers sowie die Entscheidung, welche Finanzinstrumente gehandelt werden sollen. Daher schauen wir uns im Folgenden an, welche Märkte sich für das Swing Trading eignen und wie Trader den passenden Anbieter finden.

Welche Märkte eignen sich am meisten für das Swing Trading?

Grundsätzlich eignet sich für das Swingtrading jeder Markt. Vom Aktienmarkt über den Forex Markt bis hin zu CFDs und Futures. Darunter bietet sich beispielsweise für Anfänger und risikoscheue Anleger auch der Handel von ETFs oder eines Index wie den DAX oder den S&P 500 an.

Während einige Trader das Risiko suchen und sich CFD Konten eröffnen, da sie gern Instrumente mit Hebelwirkung handeln, wie zum Beispiel CFDs, setzen wiederum andere Händler auf langfristige und somit weniger risikoreiche Assets wie Aktien und ETFs.

Welcher ist der richtige Anbieter?

Um mit dem Swingtrading zu starten, gilt es zunächst die unzähligen Online Broker unter die Lupe zu nehmen und auf Basis darauf den besten Anbieter auszuwählen. Dabei sollten einige Kriterien berücksichtigt werden:

- Regulierung

- Angebot und Konditionen

- Funktionen und Extras

- Handelsplattform

Mein Tipp: Trade nie mehr zu teuren Gebühren bei den besten Brokern:

- Große Auswahl an Handelsinstrumenten

- Hebel bis zu 1:30

- Mehrfache Regulierung

- Spreads ab 0,2 Pips ohne Kommissionen

- TradingView Anbindung

- Nutzerfreundlichste Plattform

- In Deutschland registriert (BaFin)

- Niederlassung in Berlin

- Große Auswahl an Märkten und Finanzprodukten

- Günstige Gebühren und Spreads

- Am besten für Forex

- Niederlassung in DE

- Spreads ab 0,0 Pips

- Schnelle Ausführung ECN/STP

- Persönlicher Support

Das beste Indiz, um die Sicherheit eines Anbieters zu beurteilen ist die Regulierung durch eine unabhängige Behörde. So unterliegen beispielsweise alle in Deutschland ansässigen Finanzdienstleistungs-Unternehmen der Regulierung durch die Bundesanstalt für Finanzdienstleistungsaufsicht, kurz BaFin. Weitere seriöse Regulierungen sind die britische FCA, die zypriotische CySEC sowie die australische ASIC.

Ein weiteres Kriterium, auf das viele Trader großen Wert legen ist eine große Auswahl an verschiedenen Handelsinstrumenten. Aber auch die Konditionen des jeweiligen Anbieters spielen eine wichtige Rolle beim Swing Trading, da teilweise sehr viel gehandelt wird. Sind die Gebühren sehr hoch, kann das schnell teuer werden und die Gebühren fressen die Gewinne auf.

Außerdem sind die Funktionen und Extras, die ein Online-Broker bietet von Bedeutung. Eine mobile Trading App ermöglicht es beispielsweise Tradern auch unterwegs jederzeit flexibel auf Änderungen reagieren zu können – und das meist mit nur wenigen Klicks. Ein kostenloses Demokonto empfiehlt sich zudem sowohl für Anfänger als auch für erfahrene Trader und Profis, um ihre Strategien aufbauen, testen und optimieren zu können.

Darüber hinaus ist eine professionelle Handelsplattform die Basis für Erfolg beim Swing Trading. Denn nicht jede Software bietet dem Trader die nötigen Funktionen, um eine solide Analyse durchzuführen. Während einige Dienstleister ihren Kunden hauseigene Softwares zur Verfügung stellen, bieten viele Broker auch auf der ganzen Welt bekannte und beliebte Plattformen an.

Dazu zählt beispielsweise der Metatrader in beiden Versionen – also der Metatrader 4 sowie der Metatrader 5. Diese stellen eine Vielzahl an Chartdarstellungen aber auch Indikatoren zur Verfügung. Des Weiteren lassen sich unzählige Eigenschaften und Einstellungen individuell anpassen.

Die Registrierung bzw. Kontoeröffnung beim Broker läuft in der Regel schnell und unkompliziert ab. Auf die Angabe der persönlichen Daten und einiger weiterer Details folgt die Verifizierung der Identität – meist per VideoIdent-Verfahren. Viele Anbeiter geben ihren Kunden sogar eine Schritt-für-Schritt-Anleitung an die Hand.

Wichtig ist es des Weiteren, dass der Broker seinen Kunden einen eindeutigen Risikohinweis mitteilt. Das Swing Trading – insbesondere mit CFD Konten – birgt nämlich ein erhöhtes Risiko, denn zahlreiche Anleger verlieren Geld dabei.

Fazit: Swing Trading Strategien eignen sich auch für Berufstätige

In der Trading-Welt gibt es verschiedene Tradingstile, darunter das Swing Trading. Daraus lassen sich wiederum verschiedene Strategien ableiten. Diese unterscheidet man in zwei Lager:

- Handel mit dem Trend

- Handel gegen den Trend

Je nachdem welche Ziele der Händler hat und welche Ergebnisse er erreichen möchte, sollte er auf bestimmte Instrumente oder Strategien setzen. Was die im Swing Trading handelbaren Finanzinstrumente angeht, gibt es im Grunde keine Grenzen. In erster Linie kommt es bei der Wahl auf die Risikobereitschaft an. Während viele risikoscheu sind und sich entsprechend für das Swing Trading mit ETFs oder Aktien entscheiden, heißt es für die risikofreudigen Händler alles oder nichts.

Diese setzen dann lieber auf Assets mit Hebelwirkung, darunter Futures und CFDs. Dabei ist allerdings ein Risikohinweis angebracht, denn rund 80 Prozent der Kleinanlegerkonten verlieren Geld beim CFD Handel. CFDs sind komplexe Instrumente und der Hebel bringt ein großes Risiko mit sich.

Der größte Vorteil ist, dass sich Anleger dem Swing Trading auch neben dem Beruf widmen können, da der Zeitaufwand im Vergleich zum ebenfalls kurzfristig orientierten Daytrading sehr gering ist. Im Swingtrading spielt nämlich nur der Schlusskurs der einzelnen Handelstage eine Rolle, das bedeutet, dass die Kurse nur einmal am Tag betrachtet werden.

Ziel ist im Grunde die Vermehrung des eigenen Kapitals durch den effizienten Handel und die clevere Positionierung von Swing Trades. Von hoher Bedeutung ist dabei aber auch die Wahl des richtigen Brokers, denn je nach Anbieter unterscheiden sich die Konditionen. Da Swingtrader oft mehrmals wöchentlich oder sogar täglich eine Position öffnen oder schließen, sind die anfallenden Gebühren immerhin auch ein maßgeblicher Faktor. Sind die Gebühren sehr hoch, besteht das Risiko, dass diese das gesamte gewonnene Geld auffressen.

Mein Tipp: Über 3.000 verschiedene Märkte zu günstigen Gebühren traden:

Meist gestellte Fragen:

Welche Strategien eignen sich für Swing Trading?

Besonders beliebt bei Swing Tradern sind unter anderem die Trendfolgestrategie, Rangetrading und Breakouts. Diese Strategien sind recht einfach zu befolgen und lassen sich hervorragend einsetzen, um die „Swings“ die für diese Art des Tradings so typisch sind, zu handeln.

Wie funktioniert Swing Trading einfach erklärt?

Beim Swing Trading nutzt der Trader die Auf- und Abbewegungen, die innerhalb eines Trends immer wieder stattfinden. Bei diesen Bewegungen handelt es sich sozusagen um untergeordnete Trends, die in der übergeordneten Struktur stattfinden. Ziel ist es, möglichst an einem Tiefpunkt zu kaufen und an Hochpunkten zu verkaufen.

Welche Aktien sind fürs Trading am besten?

Grundsätzlich bieten sich solche Aktien für das Swing Trading an, die über eine hohe Liquidität verfügen. Auch eine hohe Volatilität ist wünschenswert, da bei diesen die potenzielle Gewinnspanne größer ist.

Welche Indikatoren eignen sich für Swing Trading?

Zu den besten Indikatoren für Swing Trading Strategien gehören unter anderem Handelsvolumen, RSI und der stochastische Oszillator. Bei diesen Indikatoren handelt es sich um sehr nützliche Hilfswerkzeuge, die Ihnen dabei helfen, die Auf- und Abschwünge mit ihren jeweiligen Hoch- und Tiefpunkten abzupassen und so präzise Einstiegspunkte zu definieren.

Welche anderen Assets außer Aktien eignen sich zum Swing Trading?

Neben Aktien sind vor allem Indizes, Rohstoffe und Forexpaare bei Swing Tradern beliebt. Grundsätzlich eignet sich so gut wie jedes handelbare Asset zum Swing Trading, da fast alle das gleiche Kursverhalten mit Auf- und Abschwüngen zeigen.

Hey, euer Artikel gefällt mir sehr gut. Ich werde mir auf jeden fall einige Punkte mal näher zu gemühte führeren.

Vielen Dank für diese wirklich gute Ausarbeitung!

Liebe Grüße