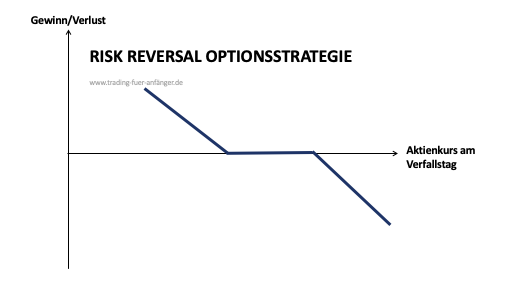

Bei der Risk Reversal handelt es sich um eine Strategie für Optionshändler, mit der diese auf Gewinne spekulieren oder bestehende Positionen im Depot gezielt absichern wollen. Durch das Hedging verringern die Trader ihre möglichen Gewinne, während zugleich auch Risiken minimiert werden.

Bei der Risk Reversal Strategie gibt es eine grundlegende Unterscheidung zwischen dem Long Reversal und dem Short Reversal. Im folgenden Beitrag schauen wir uns beide Aspekte näher an und definieren die Risk Reversal Optionsstrategie.

Risk Reversal Optionsstrategie: Die wichtigsten Informationen

- Die Strategie kombiniert Kauf- und Verkaufsoptionen.

- Mit dem Risk Reversal sichern Trader ihre Geschäfte ab.

- Der Handel im Risk Reversal kann sowohl Long als auch Short erfolgen.

Funktionsweise des Risk Reversals

Basiswerte des Risk Reversals sind beispielsweise Aktien, Futures oder ETFs in Betracht. Die vorhandenen Positionen werden vor unerwarteten Kursbewegungen abgesichert. Aus diesem Grund wird die Risk Reversal Optionsstrategie auch als Protective Collar bezeichnet.

Zugleich lässt sich der Risk Reversal auch bei FX-Optionen darstellen. Eine synthetische Position kommt bei der Risk Reversal Strategie dann in Betracht, wenn die Optionshändler den Basiswert gar nicht besitzen. Dann lässt sich synthetisch auch eine Long- oder Short-Position aufbauen.

Setup vom Risk Reversal

Um die Risk Reversal Strategie umzusetzen, wird grundsätzlich eine Option vom Trader gekauft, während er zeitgleich eine weitere Option verkauft. Beide Optionen beziehen sich auf den identischen Basiswert und weisen den gleichen Verfallstag auf. Infolge des Verkaufs einer Option erhält der Trader eine Optionsprämie. D

emgegenüber muss er für den Kauf einer Option eine Prämie entrichten. Durch den Erhalt der Prämie können die Kosten für die Implementierung der Risk Reversal Strategie minimiert werden. Die Größe der Position kann das Verhältnis von 1:1 übersteigen, um einen Hebel zu erzeugen. Diese Hebelwirkung ist kostengünstig bzw. ohne zusätzliche Zahlung möglich, da die Prämie der gekauften Position die Ausgaben deckt.

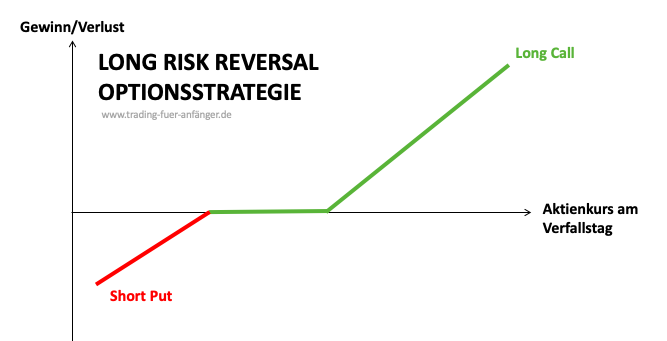

Der Long Risk Reversal

Beim Long Risk Reversal kauft eine Call Option und verkauft eine Put Option mit der gleichen Fälligkeit auf den gleichen Basiswert. Bei steigenden Kursen wird die gekaufte Call Option an Wert gewinnen, sodass diese vor zu hohen Verlusten bei steigenden Kursen schützt. Allerdings würde die verkaufte Put Option an Wert verlieren, sodass diese bestenfalls am Tag der Fälligkeit wertlos wird.

Wenn der Basiswert den Strike Preis des verkauften Puts erreicht, ist der Gewinn gedeckelt. Unter dem Ausübungspreis deutet viel daraufhin, dass der Käufer der Option diese ausüben wird. Dann entsteht ein Verlust durch die Short Put Option. Dies kann den Gewinn der gesamten Long Risk Reversal Strategie mindern.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Der Short Risk Reversal

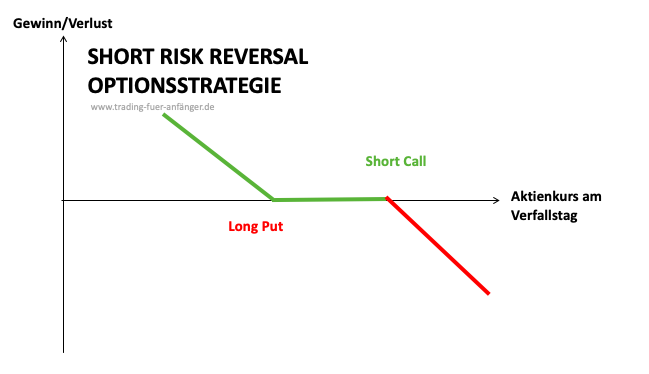

Optionshändler setzen auf einen Short Risk Reversal, um sich vor fallenden Kursen beim zugrunde liegenden Basiswert zu schützen. Dann wird eine Put Option gekauft und eine Call Option verkauft. Beide Optionen haben denselben Basiswert und die identische Laufzeit.

Sofern nun der Kurs des Basiswerts fällt, wird der Long Put wertvoller. Daraus resultiert ein geringerer Gesamtverlust der Optionsstrategie. Der Kauf einer Call Option stellt demgegenüber kein Risiko dar. Denn dieser Wert sinkt ebenfalls, sodass es unwahrscheinlich ist, dass die Käufer diese Option ausüben. Der Optionshändler kann die erhaltene Prämie behalten, sodass die Kosten für die gekaufte Put Option kompensiert werden.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

FX-Optionen und Risk Reversal

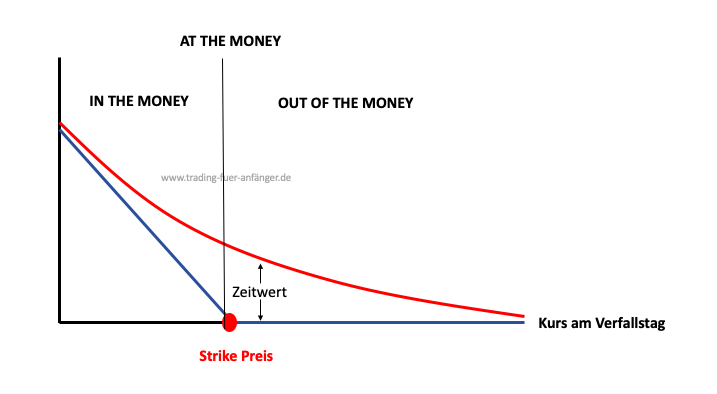

Der Begriff Risk Reversal kommt auch beim Handel mit FX Optionen zum Einsatz. Hierbei meint man den Unterschied zwischen der impliziten Volatilität und der Moneyness „out of the Money“. Wenn die Nachfrage nach einem Kontrakt steigt, sind auch die Volatilität und der Preis der Option höher.

Das Risk Reversal ist dann positiv, wenn die Volatilität von Call Optionen die Volatilität von Put Optionen übersteigt. Dies deutet daraufhin, dass die Teilnehmer auf steigende Kurse bei der jeweiligen Währung wetten. Wenn die Nachfrage nach Put Optionen demgegenüber steigt, sind sinkende Kurse wahrscheinlich. Folglich ist das Risk Reversal ein Parameter, um beim Handel von Währungen einzelne Positionen fundiert zu beurteilen. Die daraus resultierenden Beurteilungen können dann grundlegend für zukünftige Handelsentscheidungen sein.

Exemplarische Verdeutlichung mit einem Beispiel

Ein Beispiel kann dabei helfen, den Risk Reversal besser zu verstehen. Gehen wir davon aus, dass ein Anleger 100 Aktien von Apple hält. Deren Wert beträgt aktuell 100 Euro. Nun möchte sich der Anleger gegen fallende Kurse absichern, da er kurzfristig negative Entwicklungen des Aktienkurses von Apple für wahrscheinlich hält.

Die Wahl der Strategie ist auf den Short Risk Reversal gefallen. Folglich muss dieser eine Put Option und eine Call Option kaufen. Die restliche Laufzeit ist identisch, der zugrunde liegende Basiswert ebenfalls. Standardmäßig wird die erhaltene Prämie für die Call Option geringer ausfallen als die gezahlte Prämie für die Put Option. Dies bedeutet, dass zu Beginn ein bestimmter Betrag fällig wird, um die Risk Reversal Strategie erfolgreich zu implementieren:

- Long Put Option mit Strike Preis bei 90 Euro und Optionsprämie von 10 Euro wird gekauft

- Short Call Option mit Strike Preis bei 110 Euro und Optionsprämie von 9 Euro wird verkauft

Der Anleger ist nun gegen fallende Kurse bei der Apple Aktie unter die Kursmarke von 90 Euro abgesichert. Dann würde der Wert der jeweiligen Put Option den Verlust vollständig ausgleichen. Sofern der Kurs steigt, können Gewinne nur bis zu 110 Euro pro Aktie realisiert werden. Im Anschluss wird die Short Call Option die potenziellen Gewinne begrenzen.

Fazit: Mit der Risk Reversal Strategie Kauf- und Verkaufsoptionen kombinieren

Die Risk Reversal Strategie kombiniert eine Kaufs- und Verkaufsoption. Grundsätzlich setzen viele Anleger auf diese Optionsstrategie, um vorhandene Positionen im Depot abzusichern. Zugleich kann man jedoch auch eine synthetische Position aufbauen, um mit dem Optionshandel Gewinne zu erzielen. Die Umsetzung ist sowohl als Long Risk Reversal als auch als Short Risk Reversal möglich. Bevor Trader jedoch auf den Risk Reversal setzen, sollten diese Erfahrung im Optionshandel gesammelt haben.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Meist gestellte Fragen:

Wie funktioniert ein Risk Reversal?

Bei einem Risk Reversal wird das Risiko einer Optionsposition in die eine oder andere Richtung begrenzt. Beispielsweise könnte ein Anleger eine Put-Option kaufen und gleichzeitig eine Call-Option mit leicht höherem Strike-Price verkaufen. Damit positioniert sich der Anleger so, dass Verluste aus einer ungünstigen Bewegung des Basiswertes durch die eine Option begrenzt werden, während er durch die andere Option potenzielle Gewinne realisiert und weitere Kosten deckt.

Wie wirkt sich die implizite Volatilität auf Risk Reversals aus?

Bei steigender impliziter Volatilität steigen für gewöhnlich auch die Optionspreise. Das bedeutet, dass die Kosten für Absicherungsgeschäfte unter Umständen höher werden könnten, gleichzeitig steigen aber auch die Einnahmen durch den Verkauf einer Option.

Wann lohnt sich die Risk Reversal Strategie?

Ein Risk Reversal lohnt sich dann, wenn ein wichtiges Ereignis kurz bevorsteht, das für den zugrundeliegenden Basiswert relevant ist – beispielsweise die Bekanntgabe von Quartalsergebnissen. Auch in allgemein unsicheren Marktphasen kann die Implementierung eines Risk Reversal sinnvoll sein.

Wie unterscheiden sich Risk Reversals von anderen Strategien?

Risk Reversals unterscheiden sich insofern von anderen Optionsstrategien, als dass sie sowohl bärische als bullische Elemente kombinieren. Dadurch ergibt sich eine Auszahlungsstruktur, mit der der Anleger sein Risiko besser kontrollieren und gleichzeitig Kosten begrenzen kann.