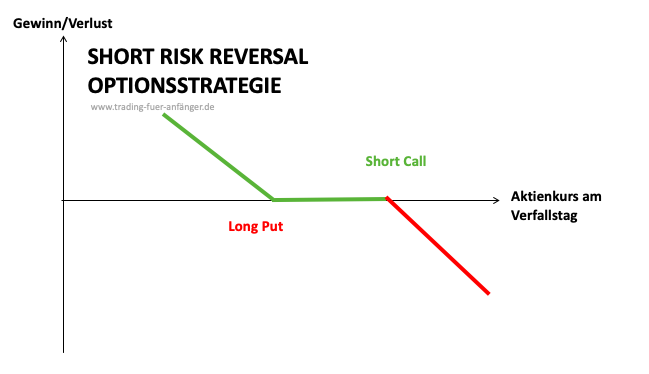

Die Short Risk Reversal Strategie ermöglicht die Absicherung einer Long Position. Zu diesem Zweck erfolgt der Kauf einer Put-Option, während zeitgleich eine Call-Option verkauft wird. Wenn der Kurs fällt, steigt der Put und der Call verliert seinen Wert.

Im Folgenden geht es um die Short Risk Reversal Optionsstrategie, die mit Beispielen dargestellt werden soll.

Short Risk Reversal im Trading: So funktioniert es

- Die Optionsstrategie dient Tradern als Absicherung verschiedener Positionen.

- Anleger kaufen eine Put-Option, während sie eine Call-Option verkaufen.

- Die Positionen werden in der Regel out of the money eröffnet.

Funktionsweise der Short Risk Reversal Strategie

Die Short Risk Reversal Strategie bietet hohes Gewinnpotenzial, wenn die Kurse des zugrundeliegenden Basiswerts fallen. Da der Basiswert jedoch maximal wertlos werden kann, ist der Gewinn gedeckelt. Der Strike des Long Puts ist die entscheidende Grenze. Dem steht jedoch ein unbegrenztes Verlustrisiko gegenüber, da der Kurs der Basiswerte unbegrenzt steigen kann.

Um die Short Risk Reversal Strategie in der Praxis einzusetzen, werden der Long Put und der Short Call meist out of the money eröffnet. Beim Call bedeutet dies, dass der Strike-Preis größer als der Basiswert ist. Beim Put ist der Strike Preis geringer als der Basiswert. Gewinne erzielt man mit der Short Risk Reversal Strategie, wenn der Kurs des Basiswertes am Verfallstag unterhalb des Strikes der Put-Option notiert. Zugleich sind Gewinne möglich, wenn der Kurs innerhalb der Laufzeit der Optionen fällt.

Für die Händler der Short Risk Reversal Strategie sind mehrere Konstellationen denkbar:

- Der Kurs befindet sich am Verfalltag zwischen den Strikes der Call und Put Option. Beide Optionen werden wertlos, sodass der Optionshändler die gesamte Prämie als Gewinn bekommt.

- Der Kurs befindet sich am Verfallstag unterhalb des Strikes der Long Put Option. Dann wird der Short Call wertlos. Der Optionshändler erhält einen Gewinn.

- Der Kurs befindet sich am Verfallstag oberhalb des Strikes der Short Call Option. Dann verfällt der Long Put als wertlos und der Händler verliert Geld.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Das Setup

Das Setup sieht bei der Short Risk Reversal Optionsstrategie idealtypisch wie folgt aus:

- Put Option wird gekauft

- Call Option wird verkauft

- Kurs des Basiswerts befindet sich zwischen den Strikes der Put und Call Option

- Gleiches Underlying

- Gleicher Verfallstag

Der richtige Zeitpunkt

Die Anwendung der Short Risk Reversal Strategie eignet sich für einen Bärenmarkt. Wenn Marktteilnehmer eine bärische Einschätzung zu den Kursentwicklungen haben, kann man sich mit dieser Optionsstrategie entsprechend positionieren.

Der Break-Even-Point

Der Break-Even-Point bei der Short Risk Reversal Strategie hängt davon ab, ob für die Optionen eine Prämie gezahlt wurde.

- Sofern der Optionshändler eine Prämie erhalten hat, liegt die Verlustschwelle bei dem Strike der Call Option zzgl. der erhaltenen Prämie.

- Sofern der Optionshändler eine Prämie gezahlt hat, liegt die Gewinnschwelle unter dem Strike der Put Option zzgl. der gezahlten Prämie.

Das Ergebnis für den Optionshändler wird mit fallenden Kursen immer besser. Je tiefer der Basiswert fällt, desto höher sind die Gewinne. Im optimalen Fall sollte der Basiswert den Strike der Put Option deutlich unterschreiten.

Auswirkung der impliziten Volatilität

Die implizite Volatilität wird beim Optionshandel als wichtige Kennzahl genutzt, um die generelle Stimmung am Markt einzuordnen. Im Vergleich zur historischen Volatilität geht es um die zukünftig erwarteten Schwankungen. Eine grundlegende Einordnung der Auswirkungen auf die Short Risk Reversal Strategie ist nicht möglich.

Grundsätzlich erhöht sich bei einer steigenden Volatilität der Wert von Put und Call Option. Wenn die Erwartungen hinsichtlich zukünftiger Kursschwankungen sinken, fällt auch der Wert von Call und Put Option. Letztendlich kommt es darauf an, wie sich der Preis der Option verändert, wenn die implizite Volatilität sinkt oder steigt.

Maximaler Gewinn und Verlust

Der Gewinn ist bei der Short Risk Reversal begrenzt, während unbegrenzte Verluste theoretisch möglich sind. Daraus ergibt sich auch, dass diese Optionsstrategie erfahreneren Marktteilnehmern vorbehalten sein sollte.

- Der maximale Gewinn hängt von dem Ertrag der gekauften Put Option ab.

- Der maximale Verlust kann unbegrenzt sein. Dieser ergibt sich aus dem Verlust der Call Option.

Tipp: Jetzt über 1.000 verschiedene Optionen zu besten Konditionen traden:

- In Deutschland Reguliert (BaFin)

- Sehr großes Angebot an Assets

- Viele Finanzprodukte

- Gutes Weiterbildungsangebot

- Schnelle Marktausführung

- Streng reguliert

- 24/7 Support

- Garantierte Stops möglich

- Nutzerfreundliche Plattform

- Große Auswahl an CFDs und echten Aktien

Für wen ist die Short Risk Reversal Strategie geeignet?

Die Short Risk Reversal Optionsstrategie eignet sich für erfahrene Optionshändler. Wer gänzlich unerfahren im Umgang mit Optionen ist, sollte zunächst sein Know-how vertiefen. Schließlich besteht bei Kurssteigerungen des Basiswerts ein unbegrenztes Risiko von Verlusten.

Risk Reversal Strategie bei FX-Optionen

Beim Handel mit FX-Optionen (am Forex-Markt) kommt dem Risk Reversal ebenfalls Bedeutung zu. Dieser meint die Differenz der impliziten Volatilität zwischen Call und Put. Dies basiert auf der Annahme, dass die Volatilität und der Preis für eine Option höher sind, wenn die Nachfrage steigt. Wenn die Volatilität der Call Option die Volatilität einer vergleichbaren Put Option übersteigt, liegt ein positives Risk Reversal vor. Dann setzt die Mehrheit der Marktteilnehmer auf steigende Währungskurse im Forex-Markt. Umgekehrt spekulieren die Marktteilnehmer vermehrt auf fallende Kurse, wenn die Nachfrage nach Put Optionen höher als die Nachfrage nach Call Optionen ist.

Tipps für die praktische Umsetzung der Short Risk Reversal Strategie

Die Short Risk Reversal Strategie kann sich für den praktischen Optionshandel in zwei Situationen eignen

1. Wenn der Optionshändler eine Absicherungsstrategie verfolgt, kann diese Optionsstrategie Verluste einer Long-Position absichern.

Beispiel: Ein Optionshändler kauft eine Apple-Aktie. Da er aktuell eine bärische Marktmeinung hat, möchte er diese Position absichern. Mit der Short Risk Reversal Strategie baut er die Absicherung auf und bekommt fortan bei fallenden Kursen einen Ertrag. Damit kann er die Verluste aus seiner Apple-Position kompensieren oder zumindest reduzieren, wenn diese fallen sollte.

2. Wenn der Optionshändler auf fallende Kurse im Markt setzt, kann er beim Short Risk Reversal auch eine synthetische Short-Position aufbauen. Dafür muss er den Basiswert gar nicht besitzen. Vielmehr profitiert er bei fallenden Kursen und generiert Erträge.

Beispiel eines Short Risk Reversals: Ein Investor besitzt 100 Amazon Aktien. Da er mittelfristig von einer negativen Kursperformance ausgeht, möchte er sich gegen fallende Kurse absichern. Dafür setzt er auf die Short Risk Reversal Strategie. Er kauft einen Put (Long Put) und verkauft einen Call (Short Call). Die Restlaufzeit der beiden Optionen ist die Gleiche.

Der Kurs der Amazon Aktie liegt aktuell bei 2600 Euro. Der Investor verkauft nun einen Call mit einem Strike Preis von 2800 Euro. Zugleich kauft er einen Put mit einem Strike Preis von 2300 Euro. Durch den gekauften Put erfolgt eine Absicherung gegen fallende Kurs unter der Marke von 2300 Euro. Durch den verkauften Call bleibt eine Realisierung von Gewinnen nur bis zu einem Kurs von 2800 Euro möglich. Im Anschluss gleicht der Short Call alle potenziellen Gewinne aus.

Mein Tipp: Jetzt über zahlreiche Optionen zu den besten Konditionen bei IG traden:

Fazit: Riskante Absicherungsstrategie für fallende Märkte

Die Short Risk Reversal Strategie ist eine sehr ertragreiche Strategie in fallenden Märkten. Anleger können damit entweder bestehende Positionen gegen fallende Kurse absichern oder auch synthetische Short-Positionen aufbauen, ohne den eigentlichen Basiswert selbst im Portfolio haben zu müssen.

Meist gestellte Fragen zum Short Risk Reversal:

Wie funktionieren Risk Reversals?

Bei einem Short Risk Reversal wird eine Position aufgebaut, die der Entwicklung des zugrundeliegenden Basiswerts gegenläufig ist. Durch den Verkauf einer Call-Option und den gleichzeitigen Kauf einer Put-Option werden Gewinne in einem fallenden Markt erzielt. Diese Strategie eignet sich sowohl zur Absicherung als auch zur Spekulation.

Welchen Einfluss hat Volatilität auf Short Risk Reversals?

Optionspreise steigen für gewöhnlich, wenn die Volatilität steigt. Bei einer höheren Volatilität können die Kosten dieser Strategie unter Umständen auch etwas höher sein und umgekehrt.

Wann machen Short Risk Reversals am meisten Sinn?

Short Risk Reversals machen dann am meisten Sinn, wenn es wahrscheinlich ist, dass der Markt fällt. Im Gegensatz zu einem einfachen Long Put ist die Risk Reversal Strategie wesentlich anfälliger für Aufwärtsbewegungen. Daher sollten Anleger diese Strategie mit Vorsicht einsetzen und die Marktentwicklungen genau im Auge behalten.

Wie unterscheiden sich Short Risk Reversals von anderen Absicherungsstrategien?

Short Risk Reversals unterscheiden sich insofern von vielen anderen Optionsstrategien zur Absicherung, als dass ihr Risiko theoretisch unbegrenzt, dafür aber das Profitpotenzial deutlich höher ist. Dies liegt daran, dass der Verkauf einer Call-Option, wenn dieser ungedeckt ist, den Verkäufer dem Risiko aussetzt, den Basiswert zu einem möglicherweise viel höheren Marktpreis kaufen zu müssen, um ihn zum niedrigeren Strike-Preis zu liefern, falls der Markt unerwartet ansteigt.